Thu, 11 Jan 2024 10:04:16 +0300

После выхода стратегии аналитиков БКС на 2024 г. в середине декабря все долгосрочные фавориты показали заметный рост. Посмотрим, кто выглядел наиболее уверенно.

Позитивный взгляд на российский рынок

В стратегии 2024 аналитики подтвердили позитивный взгляд на рынок на горизонте 12 месяцев, но рекомендовали обратить внимание на отдельные бумаги. В свете более крепкого рубля и замедления роста ВВП целевое значение индекса МосБиржи было снижено на 7%, до 4000, с дивидендами, а общий потенциал роста оценивался в 32%.

Аналитики учли влияние возросших процентных ставок и ждут, что с конца II квартала они начнут снижаться в свете замедления инфляции и необходимости запускать экономику. На этом фоне, а также в преддверии дивидендного сезона российский рынок будет расти.

Долгосрочные фавориты — потенциал роста сохраняется

В число долгосрочных фаворитов вошли семь компаний: Северсталь, Мечел-ао, Татнефть-ао, ЛУКОЙЛ, Сбер-ао, TCS и Магнит. Аналитики отметили, что фавориты дают +10–15% к росту против индекса за последние 10 лет. ЛУКОЙЛ и «обычка» Татнефти также включены в дивидендную корзину.

С даты выхода стратегии вся семерка демонстрирует явный рост. Лидируют Северсталь, Мечел и Магнит, подорожавшие на 12%. Отстает Сбер-ао, который прибавил всего 2%. Поговорим о каждой бумаге по отдельности.

Северсталь

Позитивный взгляд, цель на год — 2000 руб.

В стратегии целевая цена была понижена на 5% во многом из-за ожиданий укрепления рубля. С учетом избыточной доходности 40% позитивный взгляд был подтвержден. С даты выхода стратегии бумага подскочила в цене на 12%.

Северсталь не платит дивиденды с конца 2021 г., и на балансе накопились весомые денежные средства. По мнению аналитиков БКС, дивидендная «передышка» не будет длиться вечно, и выплаты возобновятся уже в 2024 г. Доходность составит 15%, но при выплате ранее накопленных средств может вырасти более чем вдвое.

Поддержку финансовым показателям компании окажет ожидаемый рост внутренних цен на сталь в 2024 г. вслед за китайскими котировками. К рискам относятся ужесточение монетарной политики и стагнация деловой активности в России, а также медленный рост экономики Китая.

Северсталь — ставка на качественный бизнес с самой высокой рентабельностью в секторе. Акции сталевара торгуются с дисконтом в 30% против исторических значений по Р/Е — низкий уровень в условиях ожидаемого роста цен на сталь в мире и России.

В конце декабря аналитики БКС подтвердили топ-идею «Лонг Северсталь, НЛМК и ММК» в ожидании дальнейшего увеличения стоимости акций еще на 15% до конца марта на фоне роста цен на сталь. Аналитики отметили заявление гендиректора Северстали, который ожидает 100%-ную загрузку мощностей компании в 2024 г., а также рост спроса еще на 1–2% в дополнение к 7%, ожидаемым по итогам 2023 г.

Мечел-ао

Позитивный взгляд, цель на год — 630 руб.

В стратегии аналитики отмечали, что трансформация кредитного профиля — центральный аспект в инвестиционном кейсе Мечела. За 7 лет компания сократила чистый долг более чем вдвое, а соотношение Чистый долг/EBITDA упало с 11х до 3,4х в I полугодии 2023 г.

За 2023 г. бумага прибавила в цене более 100%, но аналитики все еще видят мощный потенциал роста — практически в 2 раза в 2024 г. С даты выхода стратегии в середине декабря, то есть за неполный месяц, бумага уже укрепилась на 12%.

По мнению аналитиков БКС, дальнейшее снижение долговой нагрузки и потенциальный выход на отрицательный чистый долг в 2026–2027 гг. послужат мощными катализаторами для акций Мечела. Еще один позитивный аспект в краткосроке — ожидаемый рост экспортных цен на коксующийся уголь и внутренних цен на сталь, а также устойчивое восстановление экспортных отгрузок.

Ключевые риски заключаются в монетарном ужесточении и стагнации деловой активности в России. Если политика ЦБ будет жесткой долгое время, чистая прибыль Мечела может оказаться под некоторым давлением, но, по мнению аналитиков, компания способна обслуживать долг в полном объеме: стальной сегмент стабилен, добывающий — растет.

Аналитики БКС отмечают существенный и неоправданный дисконт Мечела в 50%+ против сталеваров по Р/Е. Компания проходит длительную позитивную трансформацию в плане долга, а восстановление продаж коксующегося угля и рост цен на сталь поддержат бизнес Мечела в 2024 г.

После выхода стратегии Мечел опубликовал данные по добыче угля в ноябре. Объемы выпуска и продаж коксующегося угля остались на уровне октября и в рамках исторического диапазона. За январь – ноябрь компания произвела чуть более 3 млн т сырья и может немного превысить наш прогноз на 2023 г.

Уже в этом году правительство РФ вывело уголь из-под действия курсовых экспортных пошлин. Потенциальный эффект для всей отрасли оценивается в $1,1–1,5 млрд, а прибыль Мечела (в текущих ценах) в 2024 г. может увеличиться на 4%, по оценкам наших аналитиков.

Татнефть-ао

Позитивный взгляд, цель на год — 850 руб.

В стратегии аналитики понизили целевую цену по обыкновенным акциям Татнефти на 3%. Позитивный взгляд был подтвержден. У Татнефти наиболее привлекательная оценка среди нефтегазовых компаний, а дивидендные ожидания могут быть сильно превышены, если компания выплатит больше минимальных 50% чистой прибыли. С середины декабря бумага прибавила 7%.

Выплата промежуточных дивидендов в размере 100% прибыли за III квартал 2023 г. по РСБУ может указывать на то, что компания возвращается к высоким дивидендным выплатам. Это должно найти подтверждение в итоговых дивидендных выплатах за 2023 г. и, на взгляд аналитиков БКС, выглядит весьма вероятным.

Из позитива: стратегия развития Татнефти до 2030 г. нацелена на долгосрочный рост и предусматривает целевой уровень нефтедобычи в 810 тыс. барр. в сутки — гораздо выше пикового уровня добычи в постсоветскую эпоху. Если на горизонте 12 месяцев появятся признаки оживления мирового спроса на нефть, акции Татнефти могут показать опережающую динамику.

В нефтяном секторе хорошая прибыль, сильные дивиденды, но непредсказуемая налоговая политика, отмечают аналитики БКС. Еще один риск заключается в укреплении рубля, что может сказаться на рентабельности.

ЛУКОЙЛ

Нейтральный взгляд, цена на год — 8500 руб.

На фоне укрепления рубля аналитики понизили целевую цену по акциям ЛУКОЙЛа на 7%, до 8500 руб., и поменяли взгляд на нейтральный с позитивного. С даты выхода стратегии бумага укрепилась на 5%.

Возможность выкупа акций ЛУКОЙЛа с 50%-м дисконтом остается главным потенциальным катализатором. Если правительство одобрит выкуп до 25% акций у инвесторов из недружественных стран с дисконтом не менее 50% к текущим ценам, по нашим оценкам, стоимость акций ЛУКОЙЛа может увеличиться на 15–34% — в зависимости от конкретных параметров сделки.

По мнению аналитиков БКС, промежуточные дивиденды подтверждают привлекательную дивдоходность за 2023 г. Оценка дивидендных выплат на 2023 г. немного понижена — до 1000 руб. на акцию — со все еще привлекательной дивидендной доходностью на уровне 14%, но аналитики отметили возможность превышения этого уровня.

Также подтверждена парная торговая идея «Лонг ЛУКОЙЛ / Шорт Сургутнефтегаз-ап». Сплит акций ЛУКОЙЛа существенно увеличит число потенциальных инвесторов, а рекордные дивиденды, которые ожидаются по итогам 2023 г. Это не разовый случай, а основа для дальнейшего роста.

В конце декабря стало известно, что ЛУКОЙЛ в 2023 г. начал добычу на месторождении имени Грайфера в Каспийском море. Наши аналитики позитивно восприняли сообщение, поскольку запуск уже третьего проекта в Каспийском море позволит компании сохранить добычу и налоги в регионе на текущих уровнях.

Что касается рисков, продолжающееся ралли в рубле может повлиять на рентабельность. Политика правительства, в том числе повышение ставки ЦБ, может еще сильнее поддержать рубль и привести к падению стоимости нефтяных бумаг в рублевом выражении.

Кроме того, цены на нефть могут упасть ниже $80 за баррель, несмотря на все усилия ОПЕК+. Если подтвердятся опасения по поводу состояния экономик США и Китая, цены на Brent могут опуститься ниже $80 за баррель.

Сбер-ао

Позитивный взгляд, цель на год — 370 рублей

В стратегии аналитики немного улучшили оценку после рекордного III квартала 2023 г. с учетом ожидаемой высокой рентабельности и хорошего дивидендного потенциала и сохранили позитивный взгляд на акции Сбера. C даты выхода стратегии бумага укрепилась на 2%.

Рекордные результаты Сбера в 2023 г. с высоким уровнем рентабельности, новая стратегия на 2024–2026 гг. и дивиденды формируют фундаментально сильный инвесткейс в банковском секторе. Оценка привлекательная, учитывая рентабельность на капитал (ROE) на уровне 24% и сильный дивидендный потенциал.

В рамках своей стратегии Сбер намерен достичь ROE выше 22% в год за счет среднего уровня банковской чистой процентной маржи (NIM) 5,5%+ и средних темпов роста кредитов и средств физических лиц на 10% в год. Клиентская база Сбера насчитывает 108,2 млн активных розничных и 3,2 млн активных корпоративных клиентов (октябрь 2023 г.).

Ключевые риски заключаются в слабой макроконъюнктуре. Потенциально более серьезное ужесточение денежно-кредитной политики может подразумевать риски для дальнейшего выпуска кредитов, а также качества активов.

В конце декабря аналитики БКС закрыли идею «Лонг Сбер». Краткосрочный ререйтинг акций сдерживало ужесточение денежно-кредитной политики ЦБ во II полугодии 2023 г., но фундаментальный позитивный взгляд на Сбер сохранился.

TCS

Позитивный взгляд, цель на год — 5400 рублей

В стратегии аналитики повысили целевую цену в свете улучшения финансовых прогнозов и подтвердили позитивный взгляд на акции TCS. Сильный рост клиентской базы обеспечивает рост бизнеса и доходов, а диверсификация выручки служит защитным фактором в различные циклы экономики. С даты выхода стратегии бумага подорожала на 9%.

TCS имеет сильные позиции в финтехе и растущую клиентскую базу, которая достигла 37,6 млн в III квартале 2023 г. Компания активно развивает различные направления бизнеса (кредитование, МСБ, инвестиции, страхование) и остается сильным финтех-игроком. Потенциальная редомициляция с Кипра может стать краткосрочным катализатором для акций.

Аналитики БКС предупредили и о рисках: в случае ухудшения макроэкономической ситуации и качества активов показатели отчета о прибыли и убытках (P&L) могут оказаться под давлением. Кроме того, ужесточение регулирования также может сказаться на возможностях роста.

В конце декабря аналитики БКС закрыли топ-идею «Лонг TCS». Несмотря на значительный рост клиентской базы и сильные финансовые результаты, котировки не показали ожидаемого ререйтинга краткосрочно. Вместе с тем с фундаментальной точки зрения позитивный взгляд на компанию не изменился.

Магнит

Позитивный взгляд, цель на год — 9000 рублей

В стратегии аналитики повысили целевую цену на 22% и подтвердили позитивный взгляд на бумаги Магнита после возобновления дивидендов. В целевой цене аналитики учли дивиденды на 12 месяцев и снизили заложенный в оценку дисконт за неопределенность в корпоративном управлении. С середины декабря бумага подросла на 12%.

После выхода стратегии Магнит сообщил, что акционеры на ГОСА 28 декабря утвердили ранее объявленные дивиденды за 2022 г. (412 руб. на акцию) и избрали совет директоров (СД) — позитивная новость. Однако неопределенность относительно уровня листинга сохраняется: состав СД не дал уверенности в возможности его повышения.

Магнит как один из лидеров продуктовой розницы выигрывает от тренда на консолидацию рынка, а спрос на продукты в целом устойчив к неопределенностям. Усложнение операционной среды позволяет крупным игрокам, таким как Магнит, увеличивать долю рынка за счет менее эффективных конкурентов.

Есть и стратегические риски. За 9 месяцев 2023 г. Магнит отставал по росту выручки от ключевого конкурента X5 Group, и неясно, продолжится ли отставание в этом году. Кроме того, пока непонятно, насколько активно компания будет инвестировать в недавно купленный онлайн-маркетплейс KazanExpress.

Аналитики БКС закрыли парную идею «Лонг Магнит / Шорт МТС». Идея показала чистый спред в 16% за полтора месяца (совокупный спред — 18%) на фоне ожидания дивидендов Магнита. Доход был зафиксирован в преддверии закрытия реестра под дивидендные выплаты (11 января). На более длинном горизонте в 12 месяцев позитивный взгляд на Магнит не изменился.

*Не является индивидуальной инвестиционной рекомендацией

Thu, 11 Jan 2024 09:47:20 +0300

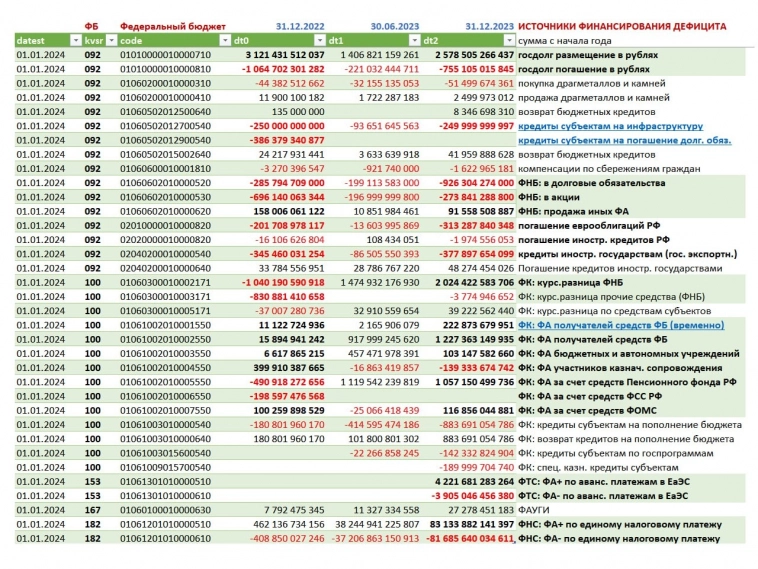

Много копей сломано по поводу дефицита бюджета и его влиянии на курс и инфляцию. Но если окунуться в дебри бюджетной статистики, то реального дефицита не найдем.

Наоборот, по источникам финансирования имеем профицит. Минфин (код 092), казначейство (ФК, код 100), ФНС и ФТС увеличивают чистые финансовые активы (ФА). Например, средства ФК увеличились за год с 6 до 10 трлн руб. на 09.01.2024 г.

▪️Предварительно федеральный бюджет исполнен с дефицитом 3,5 трлн руб. в 2023 (доходы 28,9 — расходы 32,4) против 3,3 трлн в 2022.

▪️В декабре 2023 расходы составили 5,5 трлн против 7,1 трлн в 2022 и 4,8 трлн в 2021. Но в 2022 с запасом потратили ~1,5 трлн на Пенсионный фонд. 9.01.2023 эти средства попали на счета ПФР в ФК и использованы лишь частично. Остаток на 31.12 +1,1 трлн.

▪️Также ФК аккумулировало средства других получателей расходов бюджета: ещё +1,5 трлн расходов, не дошедших до экономики в 2023 г.

▪️ФНС собрала 83,1 трлн по новой системе Единого налогового платежа (ЕНП), но распределила лишь 81,7 трлн. Разница +1,4 трлн изъята из экономики. Аналогично ФТС увеличила ФА на +0,3 трлн от авансовых платежей стран ЕАЭС.

▪️Чистые оттоки средств из ФБ прошли в кредиты субъектам РФ -0,5 трлн, иностранным государствам -0,3 трлн и в погашение еврооблигаций -0,3 трлн (всего -1,1 трлн)

▪️Из ФНБ инвестировано в долги и акции -1,1 трлн. Валютная переоценка +2 трлн за 2023 компенсировала убыток за 2022 -1,9 трлн.

▪️За счет госдолга (ОФЗ) привлечено в чистом виде 1,8 трлн в 2023 и 2,1 трлн в 2022.

▶️ С учетом всех операций реальный финансовый баланс бюджета, включая госдолг и ФНБ, но без валютной переоценки, составил +2,1 трлн в 2023 (профицит) и -1,3 трлн в 2022 (дефицит).

Thu, 11 Jan 2024 09:32:23 +0300

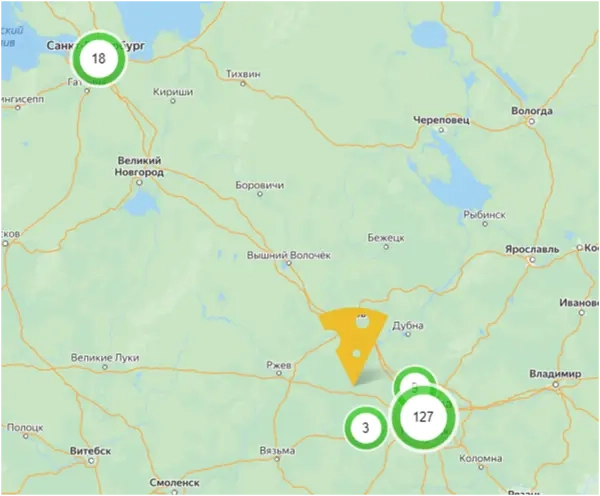

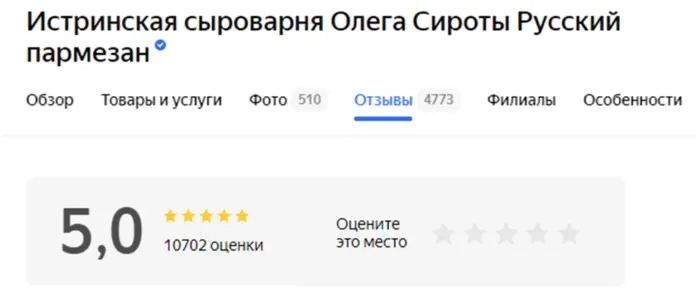

Аналитическая команда БКС включила наш сайт в ТОП-3 лучших корпоративных сайтов российских компаний для инвесторов по итогам 2023 г. Эксперты отметили, что наша компания — одна из немногих в отрасли, кому в последние годы удалось сохранить передовые корпоративные практики и раскрытие широкого пула информации по состоянию бизнеса, инвестиционным планам, перспективам развития.

На сайте собрана вся необходимая информация: новостные релизы, финансовые результаты, актуальные отчеты и презентации, корпоративный календарь и еще много всего полезного.

В 2024 году мы продолжим работать над совершенствованием коммуникации с участниками рынка, сохранение открытого диалога с которыми является нашей приоритетной задачей.

Thu, 11 Jan 2024 09:24:16 +0300

Квадрохедж — это уникальная торговая система, разработанная преподавателями курса Сергея Алексеева «Полное Погружение 2.0». И о ней сегодня расскажет главный трейдер компании — Сергей Алексеев.

Что такое квадрохедж?

Как его использовать в торговле?

Для кого подходит квадрохедж?

Почему эта система работает и будет работать?

На своем курсе Полное Погружение 2.0 — https://schoollive.ru/obuchenie/pp20/ Сергей подробно разбирает свою торговую систему и обучает трейдеров всему, что им нужно знать о трейдинге. Главный преподаватель гарантирует, что после ПП 2.0 трейдерам уже не придется покупать другие курсы — они будут понимать рынок и уметь вытягивать из него свой профит.

Задавайте Сергею вопросы на трансляции, чтобы узнать больше. И обязательно присоединяйтесь к курсу. Начать новый год с нового обучения — это отличное решение для трейдера.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Ивана Кондратенко

10:00 — 11:30 — Разбор крупных сделок, активная торговля на Мосбирже и на крипте, сложные темы

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Go Invest: https://clck.ru/33nS8n

Go Invest — это высокотехнологичный брокер нового поколения. Для торговли и аналитики трейдерам бесплатно доступны два торговых терминала: веб-версия (https://clck.ru/34GtzW ) и десктоп-версия (https://clck.ru/34Gu4J). Все возможности Trading View и даже больше.

— Индивидуальная настройка терминала

— Доступ ко всем биржевым инструментам

— Удобная аналитика доходности

— Теханализ на высочайшем уровне

— Объемный анализ

— Идеи и подборки от аналитиков Go Invest

Веб-терминал Go Invest: профессиональный терминал для трейдинга с гибкими настройками, работающий в любом месте, где есть ноутбук.

Десктоп-терминал Go Invest PRO: профессиональное рабочее пространство с гибкой настройкой интерфейса, оптимизированное для двух и более мониторов. Реклама.

Брокер Go Invest 18+. https://goinvest.ru ООО «Го Инвест», ИНН 9725079692, erid: LjN8KWv7G

Закрытый Телеграм-канал для трейдеров — https://schoollive.ru/liveonline/ — это:

1. Обучение трейдингу с 7 до 23 часов по Мск каждый будний день

2. Торговля в прямом эфире на реальном рынке

3. Открытый текстовый и видео чаты трейдеров

4. Настройки стакана и рекомендации по торговле

5. Сигналы по сделкам от трейдеров, которые реально совершают их, а не просто дают советы

Подключайтесь и станьте частью крутой команды!

Можно ли обучиться и стать трейдером с нуля? Можно! Смотрите наши прямые эфиры и записывайтесь на обучение в Школу Трейдинга — https://schoollive.ru/obuchenie В Школе Трейдинга преподают профессиональные трейдеры с большим опытом торговли. Выберите курс, который подходит вам, и записывайтесь на ближайший поток обучения. А если у вас остались вопросы по обучению, напишите в техподдержку в Телеграм https://t.me/proplive

Не забывайте, что вы легко можете стать трейдером компании Live Investing и получить капитал в управление. Для этого оставьте заявку на сайте www.proplive.ru и дождитесь звонка от нашей техподдержки.

Добро пожаловать в дружную команду трейдеров Live Investing!

Наши ресурсы:

Обучение трейдеров — https://schoollive.ru/obuchenie

Группа ВКонтакте https://vk.com/live_investing_group

Группа Одноклассники https://ok.ru/liveinvesting

Аккаунт в Instagram @live_investing

Блог в Дзен https://dzen.ru/live_investing

Блог на SmartLab https://smart-lab.ru/my/liveinvesting...

Thu, 11 Jan 2024 06:51:23 +0300

Сегодня в выпуске:

— «Лучший источник информации о SEC — это SEC». Ну-ну...

— Кто важнее — латинский иммигрант или американский школьник?

— Санкционные рекорды

— Страдания Домовёнка Кузи

Доброе утро, всем привет!

Сегодня четверг, а значит наша с вами инфляц… а вот и нет. На этой неделе данные по инфляции будут завтра вечером.

Вчера как из душа окатило опять снова.

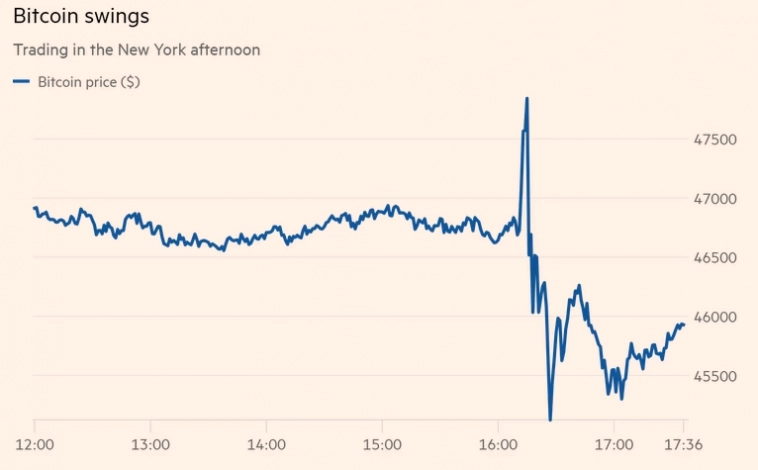

Вы знаете, что такое SEC? Комиссия по ценным бумагам и биржам США. Одно лишь движение левой бровью этой конторы может приводить к миллиардным убыткам или профитам. И?

И аккаунт этой организации в Х (бывший Твиттер) вчера ломают и шлют сообщение о том, что регулятор одобрил первые в истории США спотовые фонды на биточек. Пост тут же подхватывается в соцсетях, на сайтах деловых новостей и Bloomberg TV.

Опомнились, правда, быстро. Спустя 10 минут председатель SEC Гэри Генслер сообщил в своём личном аккаунте, что нас нае… расходимся, учетная запись была взломана, сообщение ложное и вообще...

Биткойн после публикации немедленно вырос на 1,5%, ну а потом упал на 3,4%.

Дорогие друзья, мы к чему? Если вы думаете, что США — это какой-то непоколебимый бастион, то… нет. Везде есть лазейки, везде есть слабые места. Всё это надо использовать. И SEC ломают, и в Пентагоне бардак.

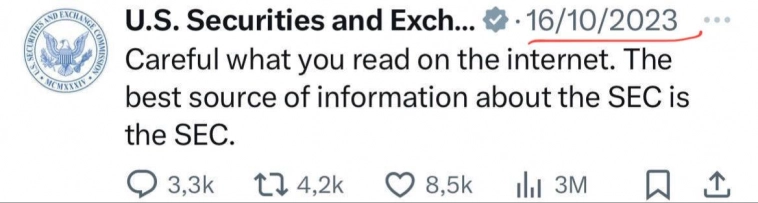

Кстати, про достоверную информацию.

Это ведь не первый раз, когда про биточек и одобрение СЕКом пишут. Помните, как-то по осени один из крупнейших криптосайтов что-то вкинул и биточек сделал ВААУУУУУ...

Тогда СЕК написал:

«Осторжнее с тем, что читаете в Интернете. Лучший источник информации о SEC — это SEC»

Так иронично получилось...

И да, я в курсе, что вроде как уж сегодняшней-то ночью его таки одобрили, но поговорим мы об этом сегодня у меня на канале MarketScreen, а в утренние обзоры идет информация за вчера.

**************************************

О — оптимизация

Вот и до БлэкРока докатилась волна...

BlackRock планирует уволить 600 человек, или 3% своего персонала.

Главный исполнительный директор Ларри Финк и президент Роб Капито сообщили сотрудникам в служебной записке для всего персонала во вторник, что компания адаптируется к “быстро меняющейся среде”, но что ее общая численность персонала продолжит расти с текущего уровня примерно в 20 000 человек. ШТА?

Да-да. Сейчас уволить, но… “К концу 2024 года мы ожидаем увеличения численности персонала, поскольку продолжаем добавлять людей и наращивать возможности для поддержки ключевых областей роста”.

Вся индустрия управления активами сталкивается с необходимостью поддержания нормы прибыли, но нуждается в инвестициях в технологии и новые предложения. Много денег новых инвесторов поступает в недорогие пассивные фонды или альтернативные инвестиции, которые предполагают более высокие комиссионные, но также требуют от фирм приобретения нового опыта.

Кстати, в пятницу БлэкРок объявит о доходах за четвёртый квартал.

***************************************

Фелиз навидад, дорогие нью-йоркцы. Комоэстас?

Школа Джеймса Мэдисона в Бруклине уведомила родителей своих учеников, что ученики идут завтра лесом. Ну потому что гости из солнечных южных стран будут отдыхать в спортзале школы.

Нью-Йорк славен своим радушием и хлебосольностью. И отелей не хватило на всех гостей города. Понятно, что гости важнее, нежели обучение детей жителей города. Поэтому школы можно отдать гостям.

Ну а дальше? А дальше, как написал наш агент-нелегал Илья Максимов, когда закончатся школы, они (гости из солнечных южных стран) придут в ваши дома.

В Америке последнее время дела прям отлично.

Трогательное видео можно посмотреть у меня на канале: https://t.me/marketscreen/11226

************************************

Страна-бензоколонка!

Правительство прогнозирует, что добыча сырой нефти и природного газа в США достигнет новых рекордов в 2024 и 2025 годах, несмотря на растущие опасения, что сланцевая революция исчерпала себя.

Средняя добыча нефти в США в этом году составит 13,2 млн баррелей в сутки, увеличившись до 13,4 млн баррелей в сутки в следующем году, согласно энергетическому прогнозу, опубликованному во вторник Управлением энергетической информации. Эти цифры превышают 12,9 млн баррелей в сутки, спрогнозированные в 2023 году, что само по себе является рекордом, превышающим уровни, достигнутые до пандемии Covid-19.

Тем временем добыча сухого природного газа, как ожидается, вырастет до беспрецедентных 105 млрд кубических футов в сутки в 2024 году и 106 млрд кубических футов в сутки в 2025 году.

Скотт Шеффилд, исполнительный директор Pioneer Natural Resources, крупнейшего производителя в Техасе, сказал в декабрьском интервью, что прошлогодний рост означает, что есть “хорошие шансы”, что добыча достигнет 15 млн баррелей в сутки в течение пяти лет.

Т.е. тебе, дорогой друг, внутри страны агенты влияния 30 лет заливали в голову нарратив, что добывать нефть — это плохо, это страна-бензоколонка, это футакимбыть. А потом оказывается, что… а вот и нет. А вот и неплохо. А вот и даже хорошо. Но тебя уже отодвинули от твоих рынков. А ты, кстати, можешь дальше думать, что всё случилось из-за каких-то путинских хотелок новых территорий.

*******************************

Наши с вами сограждане настолько настрадались от санкций и вызванной ими повальной нищеты, что...

Поток туристов из РФ в Таиланд превысил цифры допандемийного 2019

По данным управления по туризму Таиланда (ТАТ), за 2023 год в стране отдохнуло 1,48 млн российских туристов. Это больше, чем в 2019 году, когда страну посетили 1,47 млн туристов из РФ, и более чем втрое превышает результат 2022 года (435 тыс.). Туроператоры отмечают, что спрос на направлении весь прошлый год превышал ожидания, а сейчас россияне продолжают активно бронировать Таиланд до конца зимнего сезона

Всего Таиланд в 2023 году принял 28 млн иностранных туристов. Больше всего приехало из Малайзии (4,56 млн), на втором месте — Китай (3,5 млн), на третьем — Южная Корея (1,65 млн), затем идет Индия (1,61 млн), замыкает первую пятерку Россия.

********************************

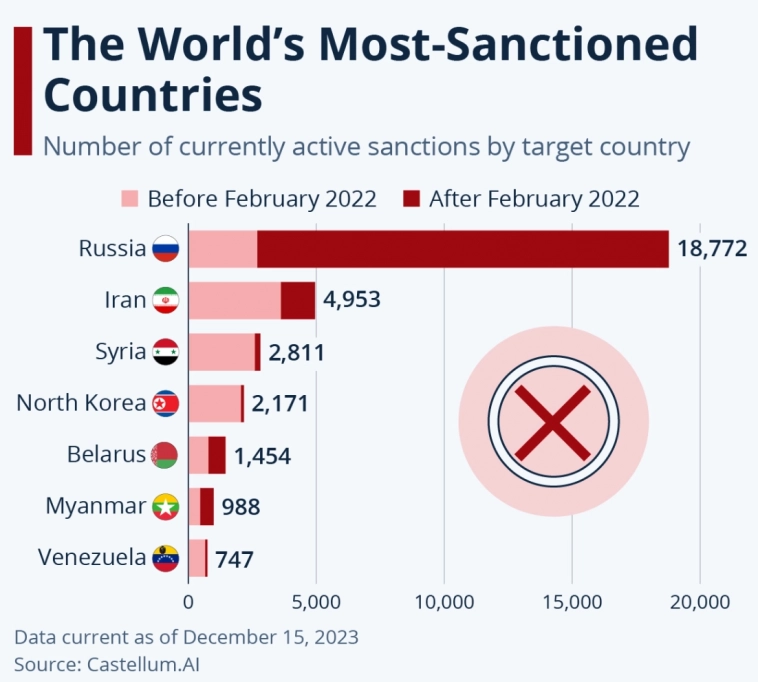

Оказывается, наша с вами Федерации была в топе стран по количеству введённых против них санкций (а по правильному рестрикций) ещё до февраля 2022 года. Но отечественный интеллигент этого не знает. Или не замечает. Мир у него рухнул именно в феврале.

Сообщают, что на текущий момент Россия является страной с наибольшим количеством санкций в мире — 16 077 штук в отношении российских физических и юридических лиц.

Лидерами текущего раунда санкций против России являются Соединенные Штаты, Канада, Швейцария и Соединенное Королевство с 3551, 2765, 2225 и 1749 ограничениями соответственно. Большинство из этих санкций направлены против физических лиц (11 462), в то время как против юридических лиц действуют 4 344 санкции, против судов — 169, а против воздушных судов — 102. В эти цифры не включены секторальные санкции, такие как общее торговое эмбарго на газ или нефть.

Под всей этой тяжёлой тяжестью мы давно уже должны были порваться. И разбежаться на атомы. Случилось? Нет. Почему? Потому что у нас с вами самый лучший в мире Президент, самый лучший в мире председатель Правительства, самый лучший в мире секси Председатель ЦБ и самый лучший в мире Министр обороны. С самой лучшей в мире армией. И похеру мороз.

****************************************

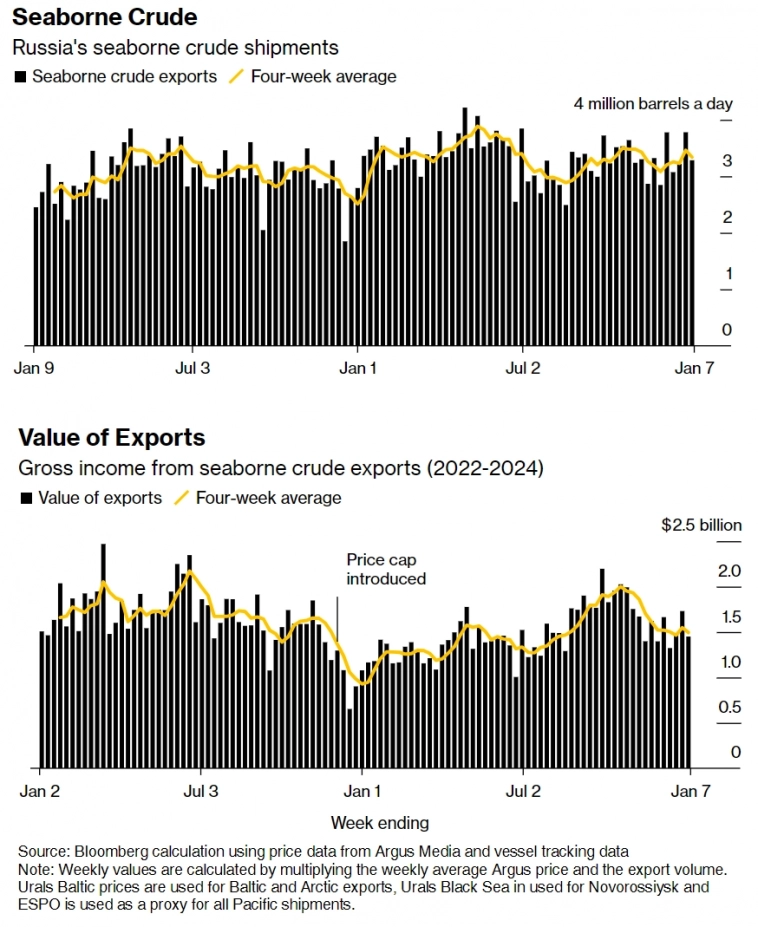

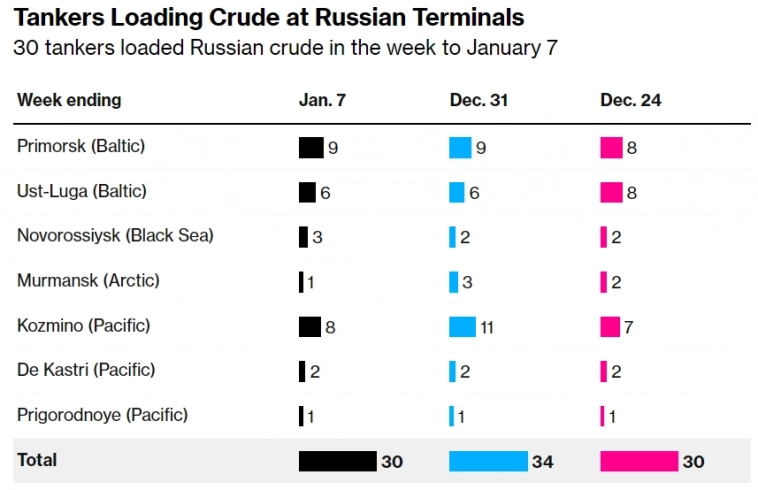

Экспорт нашей с вами нефти продолжается.

Поставки российской сырой нефти морским транспортом начались в 2024 году в точном соответствии с обещанием Москвы сократить экспорт в рамках решений ОПЕК+. 3,28 млн.барр. в сут. Это на 300 000 баррелей ниже среднего уровня экспорта в мае и июне.

Вся российская нефть, предназначенная азиатским покупателям после погрузки в западных портах, продолжает идти через Красное море без каких-либо проблем.

Сильные ветра в Козьмино привели к сокращению отправки. 8 танкеров вышли за неделю, что на 3 штуки меньше, чем за прошлый отчётный период.

После отмены экспортной пошлины на российскую сырую нефть Bloomberg начал отслеживать валовую стоимость морского экспорта сырой нефти, используя данные о ценах Argus Media и их собственное отслеживание танкеров. И оказалось страшное — текущие доходы вполне себе сравнимы со средними за прошлый год. Вот это поворот. Работает потолок.

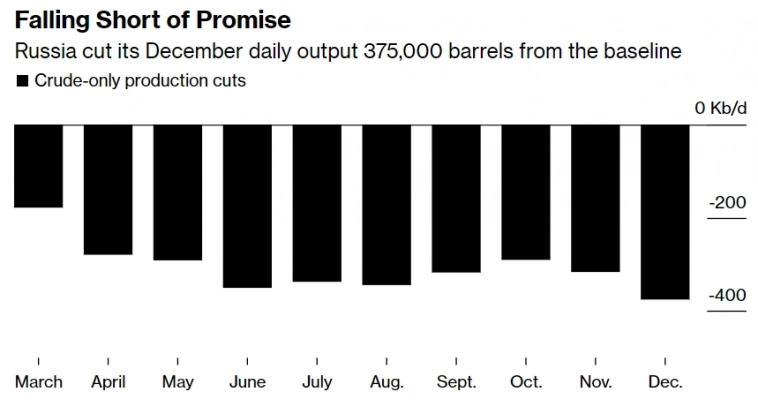

Добыча нефти в России сокращается.

Ежедневная добыча сырой нефти в прошлом месяце составила в среднем 1,306 млн тонн, сообщили Bloomberg люди, знакомые с данными Министерства энергетики, которые говорили на условиях анонимности.

Это составляет 9,57 миллиона баррелей в день, исходя из типичного коэффициента пересчета национальной нефти в 7,33 барреля на тонну.

Это означает, что добыча сырой нефти в России в декабре была почти на 60 000 баррелей в день ниже, чем в предыдущем месяце, и примерно на 375 000 баррелей в день ниже февральского базового уровня.

Кстати, вы заметили, как в цивилизованных независимых западных сми все ссылаются на анонимных людей, знакомых с...? Разве можно в таком сомневаться? Это у нас анекдот про джентльменов, а у них, видимо, нет.

**********************************

Thu, 11 Jan 2024 06:57:44 +0300

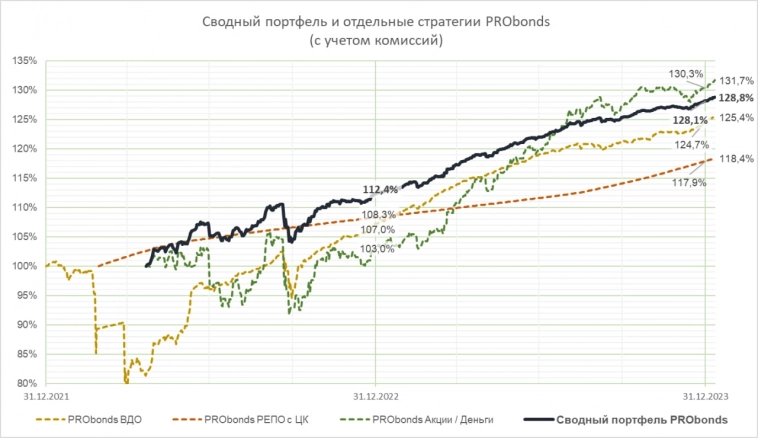

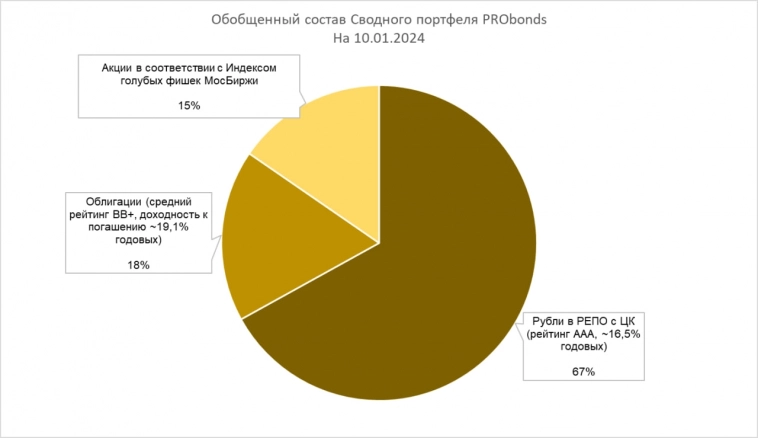

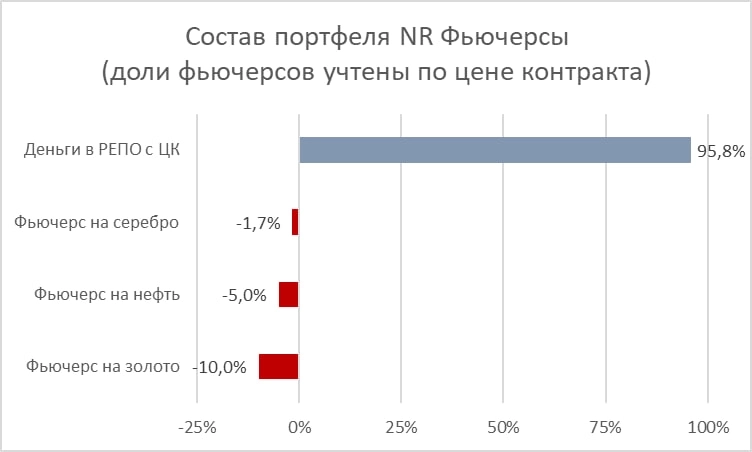

Сводный портфель – это отображение всего спектра нашего управления активами. Он в равных частях составлен из наших базовых портфелей – PRObonds ВДО, PRObonds РЕПО с ЦК, PRObonds Акции / Деньги.

Сам портфель как отдельная единица в доверительном управлении появился только в ноябре (сейчас на нем 178 млн р.; вся сумма нашего ДУ – 1,18 млрд р.). Однако строить его график с более раннего времени оправданно: все базовые портфели существовали задолго до.

И ушедший год стал для Сводного портфеля вполне успешным. Первая половина года – извлечение дохода с фондового рынка, который рос с низкой базы и на относительно дешевых деньгах. Вторая – наоборот, переход в деньги. Подорожавшие, минимум, вдвое. Сейчас на денежный рынок приходится 2/3 активов портфеля, на совокупность ВДО и акций – треть. И, предполагая, что ключевая ставка еще нескоро уйдет заметно ниже 15% (сейчас 16%), мы похожий баланс планируем сохранять.

В итоге имеем постепенное уплощение кривой капитала. В 2022 году это череда спусков и подъемов. Доход получен, но как-то без удовольствия. В 2023 просадок, напротив, почти нет. И весьма сдержанные 14% дохода за год (комиссия учтена) уже, как видим, достаточны для притока в портфель (и на ДУ, вообще) новых денег.

Наступивший год начался неплохо. Выводы делать преждевременно. Но будем стараться сохранить стабильность и предсказуемость результата. Сам же результат – сделать выше.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Thu, 11 Jan 2024 07:29:55 +0300

В прошлый раз я рассказывал про 6 наиболее вероятных IPO этого года. Не факт, что все они произойдут, конечно, но 2024 год точно будет богат на новые размещения. Посмотрим сегодня, кто ещё остался. 9 компаний, которые мы можем с неопределённой степенью вероятности увидеть в 2024 году на бирже.

Итоги 2023

Ещё раз освежим в памяти, что произошло годом ранее.

В прошлом году вышли на биржу: Genetico (178,8 млн), CarMoney (600 млн), Астра (3,5 млрд), Henderson (3 млрд), ЕвроТранс (13,5 млрд), Южуралзолото (7 млрд), Совкомбанк (11,5 млрд), Мосгорломбард (303 млн). Я писал про них, посты по ссылкам.

Инвесторы теплее всего приняли Астру, ЮГК и Совкомбанк. Евротранс установил рекорд года, собрав 13,5 млрд, впрочем, там фрифлот был небольшой. Генетико — вообще пушка страшная, они бы ещё поменьше предложили, чем 178,8 млн. 3 млрд собрали даже Пиджаки, а единственными неудачниками стал Мосгорломбард, который не смог вытрясти из инвесторов нужную сумму, дважды переносил IPO, но так и не смог запудрить мозги инвесторам.

Что несёт нам 2024

Поскольку ставка ЦБ в этом году будет высокая, привлечь средства через IPO — чуть ли не единственный вариант для многих компаний. Так что тут следует быть осторожными и внимательно изучать компании. Особенно по весне, когда из-под таящего снега всплывают не самые приятные субстанции. Скорее всего, IPO снова будут в основном на небольшие объёмы и на небольшой фрифлот. Обязательно буду разбирать все новые IPO, не пропустите.

Итак, кто не вошёл в первую шестёрку (про них тут), но были намёки про IPO:

JetLend

Интерес: ★★☆☆☆

У краудлендинговой платформы есть планы на IPO в этом году, как они сами сообщили. Это может произойти в конце года. Капитализация может составить от 11 до 20 млрд рублей, посмотрим. Я пока что настроен скептически.

МЕДСИ

Интерес: ★★★☆☆

Сеть клиник АФК Системы давно уже вынашивает планы по IPO, и есть вероятность, что оно всё же произойдёт. Это IPO обсуждается с 2014 года, ну вы поняли. Кажется, что сейчас неблагоприятное время для них, так как маржинальность бизнеса падает.

Степь

Интерес: ★★★★☆

Агрохолдинг АФК Системы Степь входит в топ-5 в своей категории, хорошо работает и зарабатывает, вот и начались логичные разговоры про выход на биржу. Показатели сейчас отличные, так что вероятность выше, чем у клиник.

Биннофарм

Интерес: ★★★★☆

Фарма АФК Системы сейчас много инвестирует в свою программу развития, у компании хороший потенциал, вполне вероятно, что под инвестпрограмму смогут рассмотреть IPO. Но не факт. Скорее всего посчитают деньги и найдут более благоприятное время, когда можно будет получить побольше.

Cosmos Hotel Group

Интерес: ★★☆☆☆

Тут у нас помоечный отель на ВДНХ и сетка АФК Системы. Совершенно не разбираюсь в отельном бизнесе, но на бирже есть ЦМТ — вполне себе квазиоблигация. Думаю, что может быть интересно, а может и не быть. Точно не космическое IPO.

Соколов

Интерес: ★★★☆☆

Соколов может составить компанию Санлайту на IPO, будет интересно сравнить их, если и те, и другие решатся. Компания не скрывает, что хочет зайти в удачное время (срубить побольше денег).

Диасофт

Интерес: ★★★★★

ИТ-компания с уклоном в финтех может выйти на IPO когда-нибудь или никогда-нибудь. Айтишники всегда интересны, но вероятность низкая.

Икс Холдинг

Интерес: ★★★★★

ИТ-компания планировала выход на IPO в 2024 году, но к огромному сожалению внезапно умер глава компании Антон Черепенников. В связи с этим, не факт, что планы будут осуществлены. Компания крайне интересная.

Займер

Интерес: ★☆☆☆☆

МФО заявляла о планах выйти на биржу и собрать 5 млрд в первой половине 2024 года. Впрочем, после Кармани и МГКЛ видно, что этот сектор не очень интересен инвесторам. Если IPO будет, скорее всего воздержусь.

Подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.

Thu, 11 Jan 2024 07:33:24 +0300

Аналитики Московской биржи почти не отдыхали в новогодние праздники, желая максимально быстро подвести итоги ушедшего года. Давайте разберемся какие объемы были в декабре и сравним их не год к году, как это делает торговая площадка, а месяц к месяцу.

Для критиков, хейтеров и антибиржевиков сразу скажу, что цифры лучше предыдущего месяца, да и по году в целом замечен рост.

Thu, 11 Jan 2024 07:59:41 +0300

Картинка отсюда

Всем привет, на связи Кот.Финанс! Вместо привычного разбора компаний или подборки облигаций, сегодня немного любознательного юмора. Но задумайтесь, сценарий в конце поста не такой уж и невозможный.

На пост вдохновил Consumer insights, который посчитал, что кубышки Сургутнефтегаза хватит на покупку Газпрома Татнефти и Газпрома.

-------------------------------------------

Спонсор статьи — ⭐ MadeTask — сервис для выплат и работы с внештатными исполнителями по всему миру

--------------------------------------------

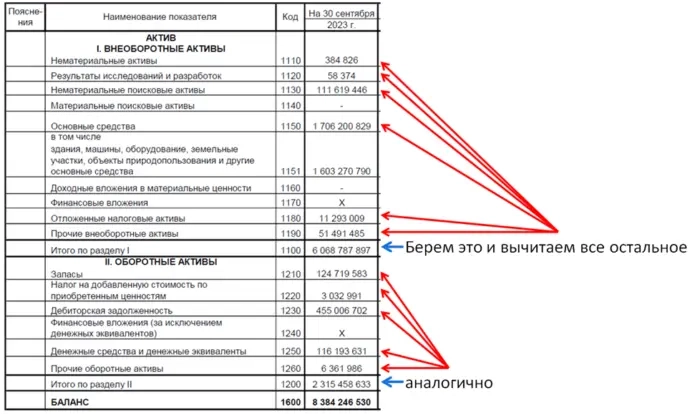

А давайте продолжим эту мысль, и посмотрим, сколько денег СургутНефтегаза в чем-то материалом. Но для начала, перепроверим цифры.

Отчетность СНГ забавная. Компания перестала раскрывать объем фин.вложений, но продолжила показывать остальные статьи баланса. Как и сумму активов. Соответственно, мы можем нехитрым образом рассчитать объем вкладов.

Как задачка по математике: чтобы получить значение неизвестного — нужно из суммы вычесть известные

Итого, по состоянию на 30 сентября у компании на вкладах и счетах 5 914 077 289 000 рублей. Только вдумайтесь в эту цифру!

Итак, мы уже поняли, что этих денег хватит, чтобы купить весь Газпром и Татнефть. Купить Башнефть не получится – Роснефть ее не отдаст. Не зря же забирала у Системы.

Фото: Reuters/Pixstream, мы взяли из РБК

Давайте посчитаем, сколько это в бумажках

5 914 077 289 000 рублей в пятитысячных это 1 182 815 458 купюр.

Если каждая весит 1 грамм, то общий вес 1 182 тонны. Только для их перевозки потребуется 100 доверху набитых деньгами КАМАЗов.

Для сравнения, вес эквивалентен:

· 1,6 тысячам коров

· 115 грузовикам

· 37 экскаваторам Hitachi

Если распределить эти деньги среди граждан, то каждый (от младенца до старика) получит по 41 282 рубля.

Так что можно купить на 100 Камазов денег?

ТРК Ривьера Москва

274 тысячи м2 площади на юге Москвы оценили в 10 млрд рублей. Скорее всего, сверх этой цены есть еще долг, но его размер неизвестен. Сумма сделки – меньше 0,2% от размера кубышки Сургута. Мелковато.

Гостиница Балчуг Кемпински Москва

Идеальное расположение: через Москву реку от Кремля и парка Зарядье. Стоимость номера сейчас (несезон) от 20 тысяч за эконом

Thu, 11 Jan 2024 08:44:25 +0300

Российский рынок ценных бумаг страдает от слабой диверсификации. Новички закатывают глаза, когда инвестиционный аналитик объясняет, почему в портфеле должны быть акции Сбера или Лукойла, почему нефтяники — это важная часть портфеля при любом риск-профиле, или в чем прикол держать вместо акций модного айти-гиганта или ритейлера с огромными мультипликаторами и стагнирующим бизнесом какой-нибудь квазикэш, вроде фондов ликвидности. Или даже отправить часть средств на накопительный счет

Более опытным розничным инвесторам такое объяснять не надо. Но даже их мутчает вопрос: а что взять ещё? Чтобы не Сбер, не дойную дивидендную корову на один сезон, а надолго и чтобы радовала доходностью?

Что ж, ниже именно для таких инвесторов представляем тренды и антитренды-2024 года — по нашей версии. Особенно они касаются тех инвесторов, которым удалось хорошо заработать в прошлом году.

1. Облигации: пора

Долговой рынок — хорошее место для того, чтобы переложить прибыль с рынка акций.

Рынок облигаций уже сейчас хорошо и широко диверсифицирован практически под любые инвестиционные цели. Судите сами:

Для валютной диверсификации есть замещающие облигации. И даже есть номинированные в валюте ОФЗ (правда, их стоимость неподъемна для обычного розничного инвестора). Наши фавориты в этом сегменте — TCS perp2, Борец Капитал ЗО-2026, ГазКЗ-34Д.

Для консервативного, но жадного инвестора рынок дает и возможность встать в рублевую двузначную доходность на горизонт 5-10 лет. Сделать это можно как при помощи выпусков ОФЗ (например, ОФЗ-26229-ПД, ОФЗ-26242-ПД, ОФЗ-26243-ПД)

В качестве квазикэша чтобы выкупать просадки, отлично подойдут набравшие популярность фонды ликвидности (LQDT, AKMM, SBMM). С ними. правда, есть нюанс в виде брокерских комиссий, но удержание кэша в этой позиции на горизонте от месяца всегда перекрывает издержки.

2. «Новые» айтишники

Проблемы роста сопровождают все классические российские IT-флагманы. ВК выглядит крайне ненадежной компанией с очень плохим менеджментом и расстроенными финансами. Яндекс страдает от проблем с разделением компании, которое никак не закончится. «Продвинутые» банки, такие как Сбер и Тинькофф, ввиду санкций оказались изолированы от возможности экспансии на зарубежные рынки. К слову, банки — гораздо более зарегулированные организации, для них фактор санкций критичнее, чем для классических IT-компаний.

Это не значит, что эти бумаги — плохие инвестиции. Просто нужно четко оценивать перспективы

Вместе с тем, у таких компаний как Софтлайн, Позитив, Астра и даже Озон, вариантов для экспансии больше. Все они или уже работают за границей, или собираются туда. А еще у них есть огромный внутренний адресный рынок. Кроме того, конкретно Ozon является единственной компанией, снявшей санкции с «дочки» — Ozon-банка.

3. Неклассические экспортеры

В 2024 году гарантированы проблемы и нефтяникам, и металлургам. Кроме того, нефтяные компании показали очень приличный рост котировок. Даже в максимально благоприятных условиях апсайд их бумаг на горизонте года ограничен.

Тем временем, есть и бумаги, чьи риски условно-«застрахованы». Так, агроэкспорт из России набирает обороты, причем благодаря, в частности, Китаю (Русагро). Спрос на золото растет благодаря геополитической напряженности (Полюс, ЮГК). Ну, а беды нефтяников сильнее привязывают их к СКФ, для которого нефтяники — очень важный, но не единственный клиент.

Антитренды. Чего сторониться (и при каких условиях, наоборот, покупать?)

1. Металлургия на экспорт (Русал, Норникель и др.)

Цены на металлургию, исключая золото, никак не могут «отлипнуть» от дна, несмотря на некоторые подвижки в отдельных металлах (палладий и т. д.). Почти 15-месячная дефляция в КНР и кризис в стройке не способствуют ни росту мировых цен, ни росту объемов для нас. Инвесторы по всему миру обеспокоены слабыми мерами правительства КНР для вывода экономики из ступора.

В наиболее уязвимом положении строительный сектор, предъявлявший ранее высокий спрос на металлы. Не добавляют оптимизма и санкции Великобритании и ЕС на российские металлы, сужающие экспортные рынки.

При каких условиях станет трендом: если оживление экономики вне Китая переломит динамику цен, или экономика КНР перейдет, наконец, к оживлению спроса, или наши компании диверсифицируют поставки в другие азиатские страны, металлургов можно будет рассматривать в качестве инвестидей.

2. Застройщики

Льготная ипотека была выгодна всем, но сейчас перегревает экономику и угрожает ростом инфляции. Сворачивание программы в старом виде — почти решенный вопрос, а рост первоначальных взносов — первая ласточка, поскольку между правительством и ЦБ есть почти полный консенсус по данному вопросу.

В долгосроке это плюс, т. к. сделает рынок более устойчивым. Но в моменте риски застройщиков очень сильно растут, а спрос ослабевает.

При этом, если в России разработают и утвердят новый механизм субсидирования ипотеки, желательно бессрочный, и/или мы увидим снижение ставки ЦБ и оживление активности в сегменте, то отдельные застройщики, а именно Самолет и Эталон, снова станут привлекательной инвестидеей.

3. Компании с плохими практиками управления

К сожалению, на российском фондовом рынке существует целая группа компаний, активно пренебрегающих правами миноритариев и открытой коммуникации с рынками.

Проблема плохих практик в том, что это риск, за который инвестору вместо премии полагается штраф. Даже когда бизнес приходит в порядок, доверие инвесторов вернуть тяжело, в результате чего рост котировок оказывается стабильно ниже потенциального.

Наш (неполный) список таких компаний: ЛСР (за байбэк в пользу мажоритариев и переброску большими пакетами акций без малейших объяснений), ПИК (байбэк не проводили, в с остальном аналогично), ОВК (без комментариев), Газпром (тут тоже понятно), ВТБ (хотя у них лучшие шансы выйти из этого списка после возвращения к выплатам).

Вкладывать деньги в компании, замеченные в плохих практиках, можно только в том случае, если заметны существенные изменения в коммуникациях с инвесторами, происходит смена топ-менеджмента, смена собственника в результате рыночной (!) сделки, качественный разворот в управлении компанией.

Спасибо за внимание! Подписывайтесь на наши ресурсы и получайте аналитику первыми ;)

IF Stocks – оперативная аналитика от команды InvestFuture

IF Bonds – крупнейший канал про облигации в РФ

Thu, 11 Jan 2024 08:49:03 +0300

Ежемесячно пишу о дивидендном доходе, который я начал формировать в сентябре 2021 года. Первая промежуточная цель – 10 000 рублей в среднем в месяц.

Размер портфеля

- Портфель на 1 января 2023 года – 507 879 рублей

- Портфель на сегодняшний день – 1 338 000 рублей

Начнем с декабря

В декабре по традиции Лукойл положил инвесторам под елку новогодние дивиденды. В моем портфеле на момент дивидендной отсечки было 26 акций. Выплата составила 10 112 рублей очищенными от налога. На этом 2023 год можно считать закрытым. Оставшиеся компании, которые отсеклись в декабре, дивиденды на брокерский счет придут уже в январе.

В январе жду выплаты от Газпром нефти, Роснефти, Татнефти и ФосАгро.

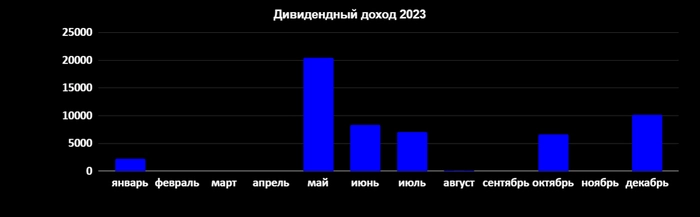

Дивиденды в 2023 году по месяцам

- Январь – 2 216 рублей

- Май – 20 402 рубля

- Июнь – 8 383 рубля

- Июль – 7 016 рублей

- Август – 139 рублей

- Октябрь – 6 666 рублей

- Декабрь – 10 112 рублей

Общая сумма выплат за 12 месяцев – 54 934 рубля или 4 577 рублей в среднем в месяц.

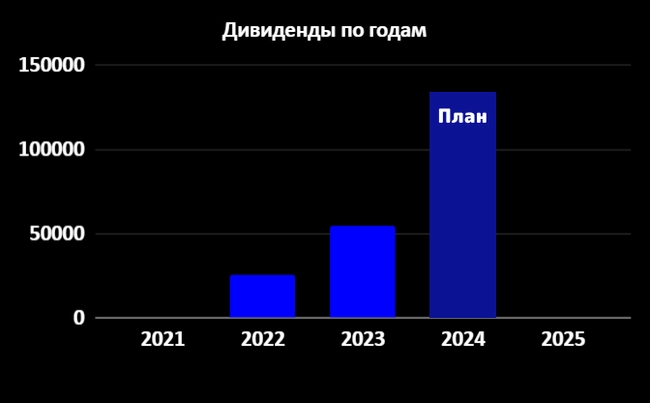

Дивидендный доход за все время инвестирования

- 2021 – 0 рублей

- 2022 – 25 879 руб

- 2023 – 54 934 руб

Дивиденды в 2023 году превзошли 2022 год более, чем в два раза, увеличившись на 112%. По прогнозам, дивиденды 2024 года увеличатся на 107% относительно прошлого года и это при условии, если я перестану регулярно пополнять брокерский счет и реинвестировать полученные дивиденды. Получается, если за 2023 год у меня получилось сделать удвоение, то в 2024 году вполне возможно утроение дивидендных выплат.

Что по достижению цели?

За 2023 год в среднем в месяц получилось 4 500 рублей. По прогнозам в 2024 году дивидендные выплаты должны составить 134 000 рублей за год или 11 167 в среднем в месяц. В планах в 2024 году выполнить цель минимум (10 000 рублей дивидендами в месяц). Главная же цель остается неизменной, больше зарабатывать и больше вкладывать в фондовый рынок, а реинвестирование и сложный процент сделают свое дело. На этом всё, история дивидендов 2023 года закончилась, впереди новый 2024 год, который будет еще интересней.

А чтобы вам было легче двигаться к намеченным целям, желаю вам абстрагироваться и не поддаваться на любой информационный шум, доносящийся до вас. Иногда отсутствие информации в вашем инфополе – лучшее, что может с вами случиться. Радуйтесь, помогайте близким и все у вас будет хорошо!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

Wed, 10 Jan 2024 11:45:10 +0300

С начала года индекс МосБиржи вырос на 2%, но ряд акций ниже уровней конца 2023 г. В чем причины отставания бумаг от рынка и какие дальнейшие ориентиры курса.

Лидеры и аутсайдеры начала года

Индекс МосБиржи закрепляется выше расчетных 3150 п., и это обнадеживающий сигнал к дальнейшему подъему рынка акций. Накануне проводилась оценка лидеров доходности января, и в ряде бумаг из списка положительные тенденции могут сохраниться.

А вот акции, что с начала года по итогам 9 января были в минусе:

• Татнефть-ао (-3,3%)

• Татнефть-ап (-3%)

• Совкомфлот (-2,1%)

• МКБ (-1,6%)

• Газпром нефть (-1,3%)

Кейс каждой бумаги индивидуальный, есть нюансы и причины отставания от рынка, а слабость на старте не говорит о мрачных среднесрочных и долгосрочных перспективах.

• Татнефть (ао и ап). Акции лишь формально можно отнести к отстающим. Трехпроцентное падение обыкновенных и привилегированных бумаг с начала года связано лишь с состоявшейся в понедельник отсечкой под дивиденды, и во вторник бумаги очистились. Технический гэп вниз вчера немного превзошел размер дивиденда.

В прошлом году акции удвоились в цене, а в декабре был наконец-то закрыт пандемийный гэп марта 2020 г. Долгосрочный фундаментальный взгляд позитивный. Таргеты на конец 2024 г.: 850 руб. за «обычку», или +23% от текущих, и 810 руб. за «преф», или +18%. Поскольку цены обоих типов бумаг сопоставимы, то привлекательнее выглядит «обычка».

Техническая картина: тренды направлены вверх, дивгэп может быть закрыт в течение 1–1,5 месяцев, мощная поддержка на 660 руб., что от текущих порядка 4% вниз, и если акции туда временно зайдут, это может быть интересно для покупки под перспективу закрытия верхнего ценового разрыва у 723 руб.

• Совкомфлот. В прошлом году акции сделали почти +300%, став самыми доходными среди всех компонентов индекса МосБиржи. А в январе 2024 г. был еще и дивиденд на 4%. Поэтому аутсайдером акции точно назвать нельзя. На максимуме 4 января бумаги были выше 150 руб. при годовом таргете в 160 руб. То есть потенциал по большей мере реализован, и какое-то время бумаги могут корректироваться, отставая от рынка.

Техническая поддержка расположена по пикам ноября, чуть выше 130 руб., после ее отработки тактически можно вновь рассматривать покупку с прицелом на верхний постдивидендный гэп над 148 руб.

• МКБ. За 2023 г. акции прибавили 20%, значительно проиграв и индексу широкого рынка МосБиржи с его +45%, и тем более отраслевому бенчмарку финансов с +59%. Но в тяжелом для рынка 2022 г. — одни из немногих, кто закрыл год без потерь.

Акции не обладают высокой волатильностью, что ограничивает интерес активных трейдеров. Скорее это консервативная ставка на раскрытие внутренней стоимости корпорации. Таргет аналитиков на этот год — 10 руб., или +26% от текущих. Технически тренд восходящий, а локальная поддержка в области 7,5 руб., и если акции вдруг туда снизятся, то это лишь увеличит перспективную доходность инвестиций.

• Газпром нефть. За прошлый год акции прибавили 85%, а еще к доходу инвестора можно приплюсовать дивидендные выплаты в +11%. Акции не входят в состав индекса МосБиржи, очень низкий free-float. Текущая цена на бирже соответствует фундаментальному таргету 850 руб., поэтому взгляд на акции уже нейтральный, и дивидендный гэп выше 920 руб. может закрываться больше квартала.

Технически: акции уже протестировали сверху-вниз динамическую и горизонтальную поддержку на 825 руб. и благополучно отскочили. Но если вдруг этот уровень не удержится, то бумаги могут временно пролиться и ниже 800 руб.

*Не является индивидуальной инвестиционной рекомендацией

Wed, 10 Jan 2024 11:38:12 +0300

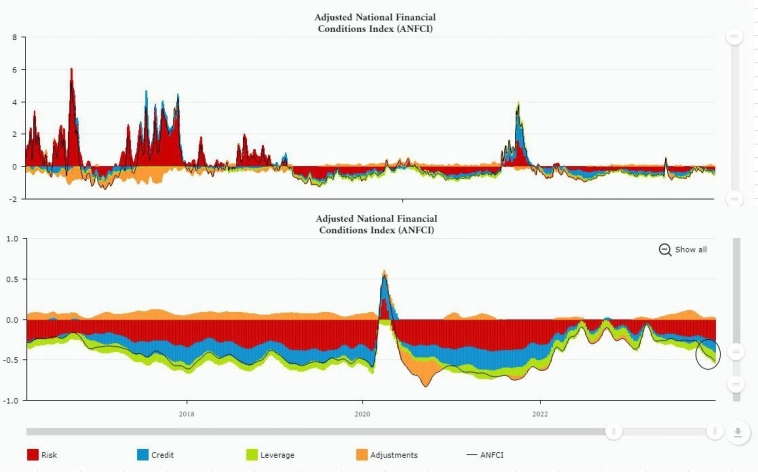

В начале года вышло достаточно интересное и в каком-то смысле симптоматичное выступление главы ФРБ Далласа Лори Логан. Надо сказать пару слов о самой Лори – она курировала операции на открытом рынке ФРС когда была в ФРБ Нью-Йорка, управляя тем самым 8-триллионным портфелем ценных бумаг, участвовала в запуске SOFR и т.п. Логан лучше всех не только в ФРС понимает что происходит на денежном и долговом рынке США. Коме того, стоит сказать, что сама она скорее «ястреб», т.е. сторонник жесткой политики, поэтому по ставкам у нее скорее следующая позиция:

… за последние несколько месяцев долгосрочная доходность отменила большую часть ужесточения… масштаб реакции на данные был намного больше, чем обычно ... если мы не будем поддерживать достаточно жесткие финансовые условия, существует риск того, что инфляция снова усилится… нам не следует пока исключать возможность очередного повышения ставок»

Но намного интереснее позиция Л. Логан относительно количественного ужесточения:

✔️ Сокращение остатков ON RRP ФРС более чем компенсировало сокращение запасов ценных бумаг, поэтому остатки банковских резервов выросли, несмотря на сокращение портфеля облигаций.

✔️ Рост выпуска векселей и ожидания по ставкам мотивировали MMF выводит деньги из ON RRP ФРС.

✔️ Появление типичного давления в конце месяца говорит о том, что мы больше не находимся в режиме, когда ликвидность сверхизбыточна и всегда находится в избытке для всех.

По сути Л.Логан говорит о том, что несмотря на то, что объем резервов банков вырос, система, видимо больше не находится в состоянии прежнего избытка ликвидности, а отдельные участники рынка сталкиваются с определенными сложностями в периоды напряжения (конец месяца, налоговые платежи). Поэтомуцелесообразно «рассмотреть параметры, на основании которых будет принято решение о замедлении оттока наших активов… следует замедлить темпы оттока средств, поскольку балансы ON RRP приближаются к низкому уровню».

А фактически, речь идёт о том, что пора бы начать обсуждать замедление/сворачивание QT.

О чем она не говорит – о причинах того, что при росте резервов у банков ($3.5 трлн), все еще $0.7 трлн в ON RRP ФРС и в общем-то избытке ликвидности, на «хвостах» рынка уже начали появляться проблемы. А причины здесь как раз в основном связаны с фискальными факторами, т.к. Минфин США со своими бездонными аппетитами занял на рынке с июня по декабрь $2.3 трлн. В реальности базовой причиной того, что при избытке ликвидности ФРС нужно думать о смягчении своих позиций, являются операции бюджета и мадам Йеллен, а это не что иное, как проявление того самого «фискального доминирования», когда фискальные операции приводят к ситуации необходимости смягчения политики ФРС при в целом «мягких» финансовых условиях в системе.

P.S.: Если «слоны» и «ослами» все же договорятся по бюджету и смогут избежать шатдауна, а предпосылки к этому есть – занимать Минфину США предстоит еще много …

@truecon

Wed, 10 Jan 2024 11:03:40 +0300

Новые активы позволят увеличить объемы производства металлоконструкций до 126 тысяч тонн в год.

У «Венталл Стальные Решения» две производственные площадки – в городе Обнинск Калужской области и городе Щекино Тульской области. Ранее они принадлежали ГК «Венталл» – лидеру в производстве металлоконструкций для строительства зданий и мостовых сооружений, сэндвич-панелей и профилированных листов в России.

Производственные помещения в Череповце площадью 46 тысяч квадратных метров ранее принадлежали Череповецкому заводу металлоконструкций. Мы намерены инвестировать в обновление мощностей свыше ₽ 1 млрд. Предприятие будет носить название «Северсталь Стальные Конструкции» и специализироваться на выпуске цилиндрических металлоконструкций – обечаек, конусов и других тяжелых сварных двутавров.

Александр Шевелев, генеральный директор «Северстали»:

«Принятые решения полностью отвечают долгосрочной стратегии «Северстали» по развитию глубокой переработки металлопроката. Наращивая компетенции в производстве конструкций, наша компания расширяет продуктовую линейку и усиливает свое предложение для разных отраслей экономики России – гражданского и промышленного строительства, реализации масштабных и сложных инфраструктурных проектов. Мы рассчитываем получить синергетический эффект от наших активов по производству металлоконструкций, у каждого из которых свои объемы и виды продукции. Работая в режиме единого окна для клиентов, мы сможем гибко подходить к исполнению заказов – предлагать комплексные решения, выбирать оптимальные логистические цепочки, предоставлять сервис, отвечающий самым требовательным заказчикам».

Wed, 10 Jan 2024 10:34:01 +0300

ЦБ РФ в прошлом году поступательно поднял ставку до 16%. С середины августа 2023 года у нас действуют двузначные ставки, и с тех пор индекс Мосбиржи консолидируется около психологического уровня 3000 пунктов. При этом фонды денежного рынка и краткосрочные облигации позволили инвесторам за это время получить хоть и небольшую, но все же доходность. В чем преимущества и недостатки фондов денежного рынка и краткосрочных облигаций? Давайте разбираться.

Фонды денежного рынка — это инвестиционные фонды, созданные управляющими компаниями, которые инвестируют в инструменты денежного рынка. Они осуществляют сделки обратного РЕПО с Центральным контрагентом. Доходность фондов денежного рынка ориентирована на ставку RUSFAR, которая коррелирует с ключевой ставкой ЦБ.

На Мосбирже торгуются 4 таких фонда: от Сбера (SBMM), ВТБ (LQDT), Альфы (AKMM) и Тинькофф (TMON). Покупать фонды необходимо только у того же брокера, поскольку в этом случае не взимается брокерская комиссия за покупку/продажу. Однако стоит отметить один интересный момент — фонд TMON нельзя приобрести у брокера Тинькофф, и получить внятный комментарий от службы поддержки не удалось.

Что касается краткосрочных облигаций, то если рассматривать сегмент ОФЗ, который считается наиболее надежным, то на горизонте 3-6 месяцев доходность в этих бумагах обычно находится на уровне или немного ниже фондов денежного рынка. Однако, при покупке облигаций вы обязательно должны заплатить брокерскую комиссию за сделку, что снизит вашу доходность. Есть ли выход из этой ситуации? Да, можно рассмотреть возможность приобретения корпоративных облигаций с кредитным рейтингом от АКРА или Эксперт РА на уровне А-АА. Доходность по таким бумагам обычно выше, чем у фондов денежного рынка.

Согласно матрице дефолтов Эксперт РА, на годовом горизонте вероятность дефолта по облигациям с рейтингом А-АА составляет менее 1%. Риск дефолта минимальный, но он все же есть, поэтому перед покупкой бумаг все же разумно посмотреть на показатель Net Debt/EBITDA, чтобы он был не выше 3,5х на протяжении последних трех лет.

Фонды денежного рынка являются самым простым и понятным инструментом для размещения капитала в периоды коррекций на рынке акций. В краткосрочных корпоративных облигациях доходность может быть выше, но здесь придется потратить немного времени и изучить платёжеспособность эмитента.

❗️Не является инвестиционной рекомендацией

Wed, 10 Jan 2024 10:33:17 +0300

RUB бумаги

Wed, 10 Jan 2024 10:15:09 +0300

Хотя нет, нормально всё, даже офигеть особо не от чего))

Утро ознаменовалось взлётом индекса IMOEX на 0,2% (в пределах комиссионных некоторых брокеров).

Wed, 10 Jan 2024 09:37:36 +0300

Wed, 10 Jan 2024 10:02:18 +0300

Друзья! Новогодние праздники уже позади, и настало время возвратиться к повседневной жизни. Многие из нас задумываются о том, как начать год с выгодными инвестициями.

Рекомендуем обратить внимание на акции Мосгорломбарда. Мы динамично развивающаяся компания, специализирующаяся на предоставлении займов под залог ценностей. В связи с устойчивым ростом популярности такого вида услуг, акции Мосгорломбарда могут стать отличным вариантом для долгосрочных инвестиций.

Ознакомьтесь с финансовыми показателями компании, изучите ее перспективы развития и принимайте решение.

Желаем всем успешных инвестиций в новом году!

MGKL

Tue, 09 Jan 2024 18:03:46 +0300

Если лет 7-8 назад такое г столько же стоило в Москве. А теперь эта зараза(рост цен) распространилась и на регионы. Когда такое видишь за 6,6 млн р, то руки тянуться купить либо сбер, либо лукой либо золото. 100 грамм тебе понравится)

Wed, 10 Jan 2024 09:11:47 +0300

В соответствие с нашими ожиданиями, первый же день интервенций Банка России доказал, что они стали определяющим фактором влияния на валютный рынок.

Несмотря на слабую динамику нефти и ослабление большинства валют к доллару, рубль укрепился сразу выше психологического уровня 90.

Возвращаясь к посту от 27 декабря, можно сказать, что баланс факторов за и против дальнейшего укрепления сместился явно в пользу российской валюты.

Из доводов в пользу ослабления можно сбросить со счётов бюджетные расходы конца 2023 года, дивиденды и снижение цен на нефть.

По всей видимости дополнительные рубли, поступившие на счета инвесторов пошли на что-то угодно, но не покупку валютных активов.

Снижение цен на нефть как обычно оказывает влияние с лагом. В январе до экспортёров будет доходить выручка от ноябрьски продаж, когда цена Urals была ещё на комфортном уровне ~$70 за баррель.

Кроме того, укрепление рубля в первые дни января в очередной раз может озаботить экспортёров продажей дополнительных объемов валюты, поскольку январские налоги рассчитываются по среднему курсу декабря — 90,82.

Всё это делает базовым сценарием «переукрепление» рубля в начале года к уровню 85-87 за $.

В принципе, рубль может перевалить и за планку 85, но последующий за этим провал в сборе нефтегазовых доходов наверняка вызовет корректирующие действия властей.

Последствия от «переукрепления» рубля на акции и облигации.

Облигации

Курс USD/RUB в районе 85, по идее, должен помочь справиться с инфляцией. Но проблема в «заякоривании» ожиданий. Большинство участников рынка в любом случае ориентируются на постепенное ослабление рубля к 95-100 к концу года.

Поэтому валютные интервенции могут в очередной раз показать, что пока бюджет расходуется такими рекордными темпами, инфляционное таргетирование нереально.

Мы не видим привлекательности в долгосрочных ОФЗ и корпоративных облигациях, предпочитая им флоутеры и линкеры.

Акции

Укрепление рубля может помешать индексу Мосбиржи обновить прошлогодний максимум. Но, ориентируясь на возврат курса к 95-100 к концу 2024 года существенная коррекция цен на акции экспортеров также вряд ли возможна, у внутренних инвесторов достаточно средств для поддержки рынка, особенно в случае начала снижения ставки ЦБ.

В целом, первый квартал может дать поводы для игры на повышение компаний внутреннего спроса. Например, мы сохраняем ставки на прошлогодних фаворитов: Сбербанк и Магнит, с помощью которых Фонд «Харизматичные идеи» обновил исторический максимум уже в начале января.

https://t.me/warwisdom

Wed, 10 Jan 2024 08:05:39 +0300

В этом материале мы посмотрим на самые интересные графики, которые описывают происходившую в 2023 году вакханалию на американском фондовом рынке: почему аналитики банков оконфузились с прогнозами, где прячется рецессия, и как 7 крупнейших тех-компаний стали более влиятельными, чем целые страны.

Джерому Пауэллу в прошедшем году пришлось заведовать процессом скорее обратным, чем привычный «MONEY PRINTER GO BRRR» – думаю, парню было немного некомфортно...

Есть такой западный блогер – Чарли Билелло. Раз в год он выпускает подборку самых интересных финансовых графиков по итогам года (речь, конечно, в основном про США) – для всех, кто интересуется инвестициями и кайфует от любопытной инфографики, это must read. Так что, если вы читаете на английском, то рекомендую посмотреть его последнюю публикацию 2023: The Year in Charts в оригинале; для всех же остальных я подготовил подборку избранных картинок с моими комментариями ниже. Поехали!

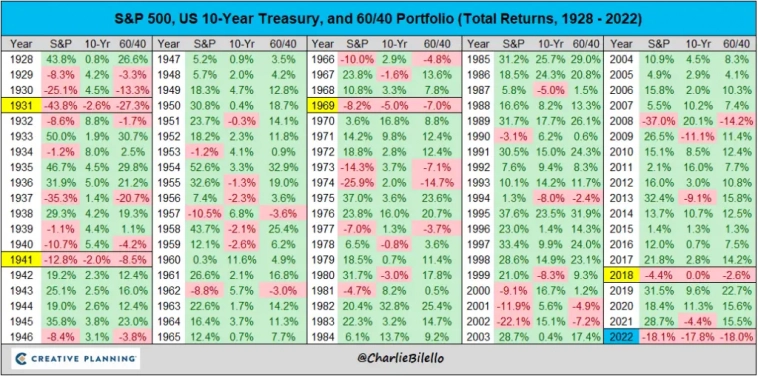

Что ожидали от рынка в 2023-м…

Для начала давайте вспомним, с каким настроением инвесторы заканчивали 2022 год. А было оно весьма печальным: и акции (S&P500), и облигации (10-летний госдолг US Treasuries) одновременно упали аж на 18%. При этом для акций это получился худший год с 2008-го, а для облигаций – дак и вообще, худший за всю историю наблюдений. Короче, было больно!

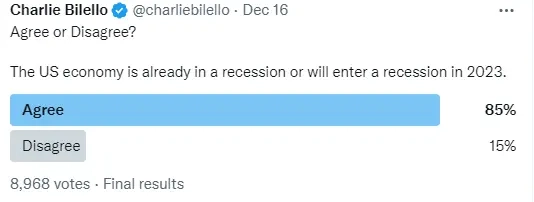

Глядя на такие расклады, в конце 2022-го чуть ли не все инвесторы одновременно ожидали, что в следующем году в экономике США непременно нагрянет рецессия (а кто-то вообще полагал, что она на тот момент уже наступила, просто данные еще аккуратно посчитать не успели).

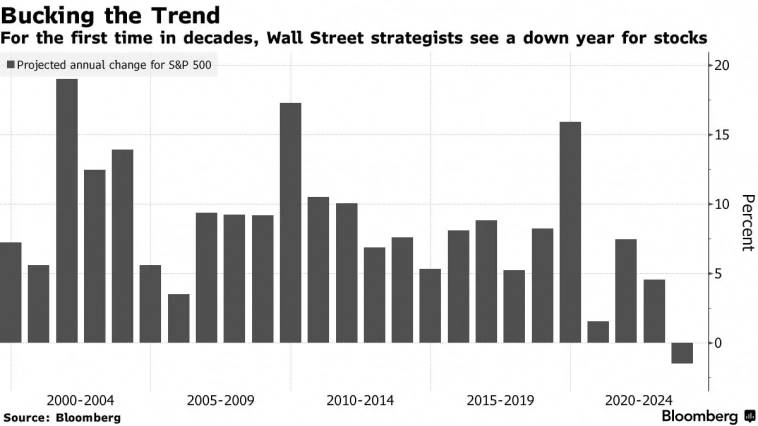

Даже аналитики из топовых инвестбанков в дорогих красивых костюмах были уверены, что падение рынка акций продолжится в 2023-м. Вообще говоря, это весьма нетипичная штука: такие банковские прогнозы за последние 25 лет всегда были в среднем исключительно оптимистичными. Но вот на 2023 год «волки с уолл-стрит» внезапно спрогнозировали просадку…

…и что случилось на самом деле

Однако, в январе 2023 года S&P500 внезапно стрельнул вверх сразу на 9% – это был пятый лучший старт года для рынка акций за последние 95 лет.

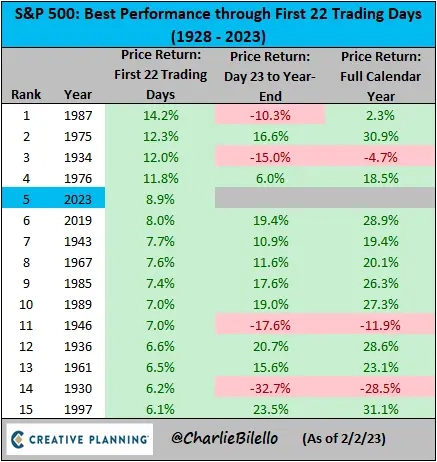

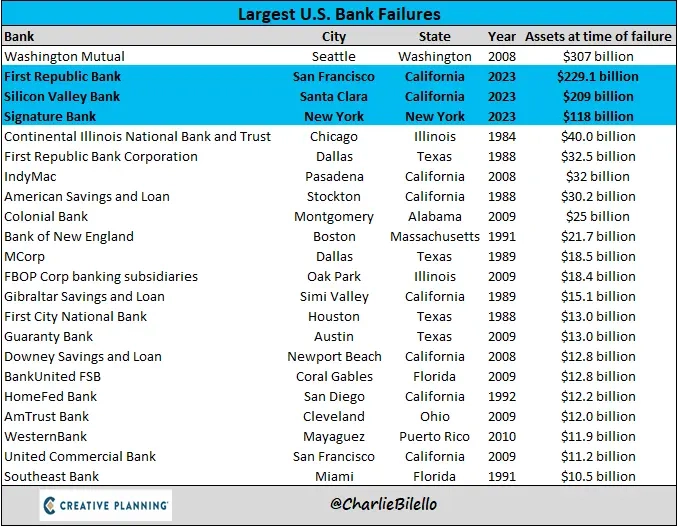

Правда, потом (в марте 2023-го) в американском банковском секторе начались проблемки: из модного банка для стартаперов Silicon Valley Bank попытались вынуть за один день аж $42 млрд, и он красиво накрылся медным тазом (суть произошедшего я разбирал подробно вот здесь).

Вслед за ним схлопнулись еще парочка немаленьких региональных банков: First Republic Bank и Signature Bank. В табличке ниже показано, что, вообще говоря, это были второй, третий и четвертый крупнейшие банковские крахи в истории США – по совокупности активов сложившихся банков 2023-й год превзошел даже печально известный 2008 год!

Но, как ни странно, ни в какие серьезные последствия этот банкопад не перерос (в отличие от того же 2008-го): ФРС США быстренько подсуетились, пообещали всем вкладчикам всё вернуть из своих (чтобы остановить панику), наладили каналы оперативной финансовой помощи самым болезным банкам – в общем, разрулили ситуацию.

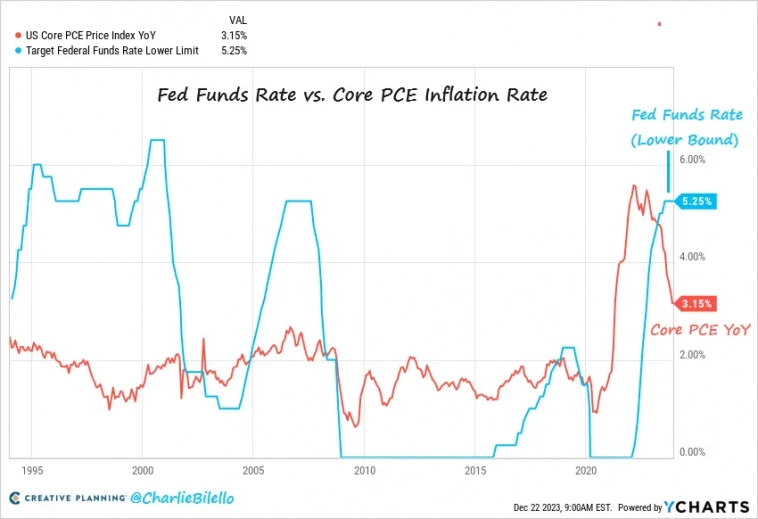

Что делал Федрезерв США в 2023 году

Когда началась заварушка в 2008 году (Глобальный Финансовый Кризис, вот это всё), ФРС изо всех снижали ставку процента, чтобы поддержать рынки и экономику. А в 2023-м они занимались ровно обратным: продолжали повышать ставку, чтобы задушить клятую инфляцию.

И к концу года таки дотащили ставку до 5,25–5,50% – что более чем на 2 процентных пункта выше, чем текущая инфляция в США (3,15%).

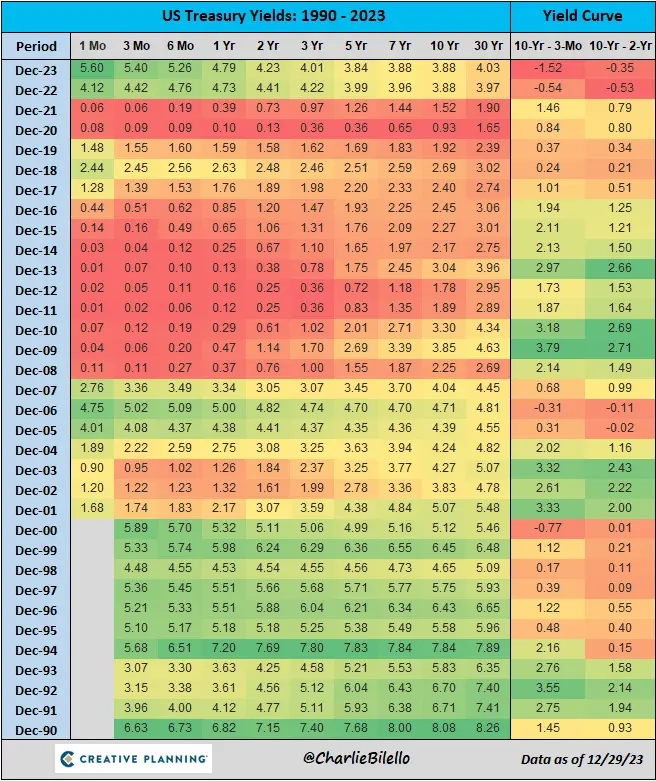

Это, конечно, строго положительно сказалось на доходностях консервативных инструментов: просто припарковав баксы в короткие трехмесячные казначейские векселя (US Treasury Bills), теперь можно заработать аж 5,4% годовых – такой щедрости мы не видели с 2000 года!

Да и по более длинным облигациям будущие доходности подросли до вполне приличных уровней, которых мы не видали последние лет 15 (почему это хорошо для инвесторов – подробнее писал вот здесь).

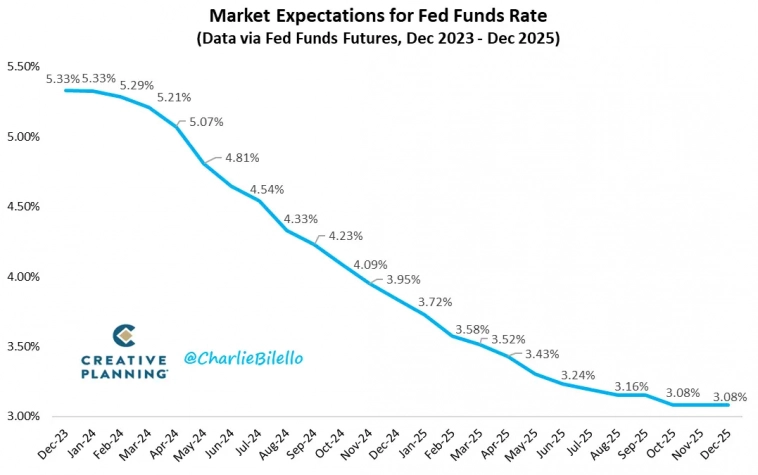

Что касается дальнейшей траектории изменения ставки ФРС – то тут рынок ожидает, что она плавно начнет снижаться уже в 2024 году. (Правда, если вы думаете, что рынки очень хорошо умеют такие штуки угадывать, то вы ошибаетесь.)

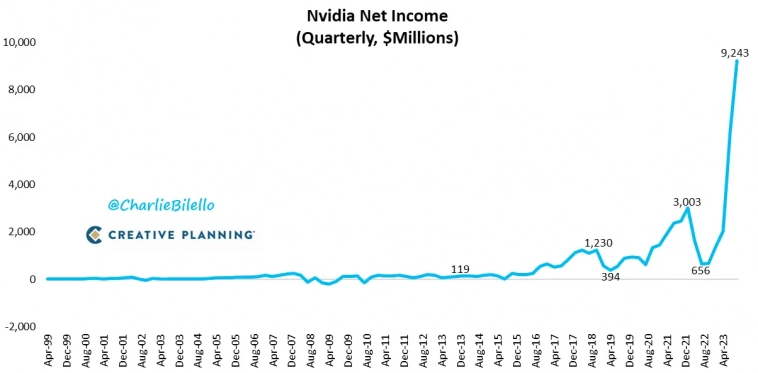

AI, пацаны, всем AI, и пусть никто не уйдет обиженным!

2023 год стал, безусловно, годом прорыва нейросеток в масс-культуру. Больше всего такой золотой AI-лихорадке обрадовались парни из Nvidia, которые производят лопаты [зачеркнуто] чипы для вычислений. В 2022 году квартальная прибыль этой компании составляла около $650 млн – а уже в 2023-м этот показатель достиг аж $9,2 млрд!

Глядя на такие нажористые результаты, инвесторы от души закупились Энвидией: ее акции увеличились в цене за год почти в два с половиной раза, а сама Nvidia вкатилась в пантеон биржевых компаний с капитализацией свыше 1 триллиона долларов.

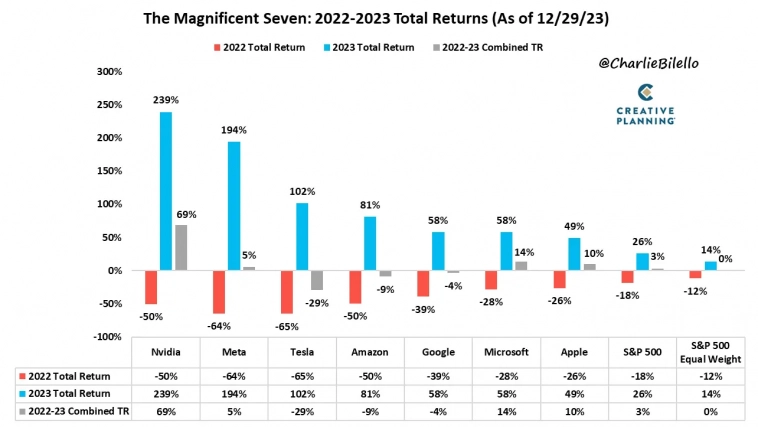

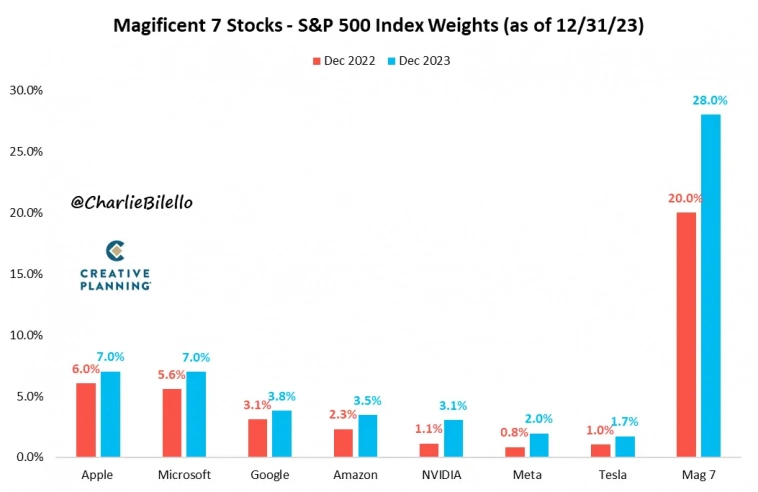

Вообще, весь 2023 год фондовым рынком США безраздельно властвовала так называемая «Великолепная семерка»: семь крупнейших технологических компаний, которые ловчее всего смогли примазаться к AI-тренду (ну или просто бурно восстановились после серьезных просадок 2022-го).

Все остальные акции в S&P500 (кроме этих семи), если честно, росли совсем не так бодро. В результате Великолепная семерка теперь занимает аж 28% от всего индекса.

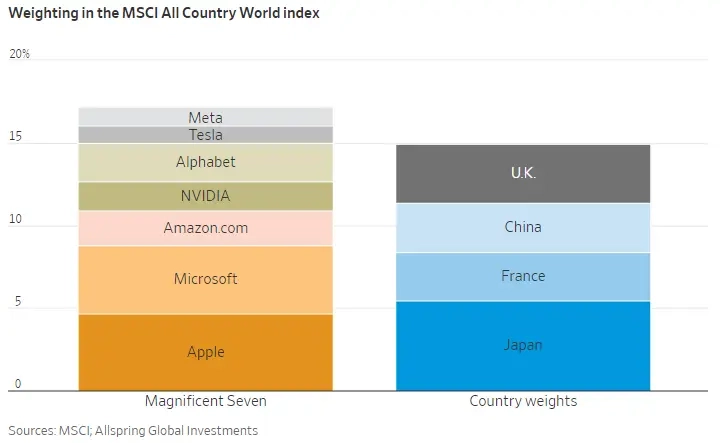

Fun fact: если сложить капитализацию всех этих семи «эплов-гуглов-микрософтов» – то она окажется больше, чем совместная капитализация целых страновых рынков Японии, Франции, Китая и Великобритании!

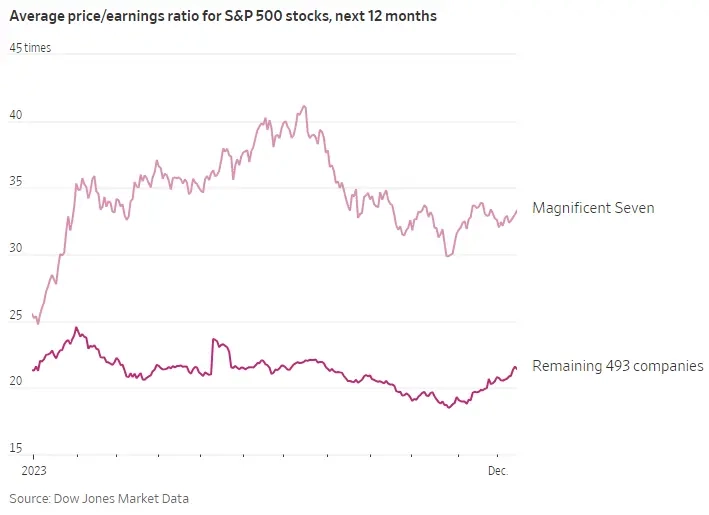

Стоит ли говорить, что средний P/E (соотношение цены акций к прибыли компаний) этих семи тех-гигантов составляет около 33 – существенно выше, чем примерно 22 для всех остальных 493-х фирм в индексе. (Это, конечно, само по себе еще не означает, что Великолепная семерка «ужасно переоценена».)

А что там с госдолгом?

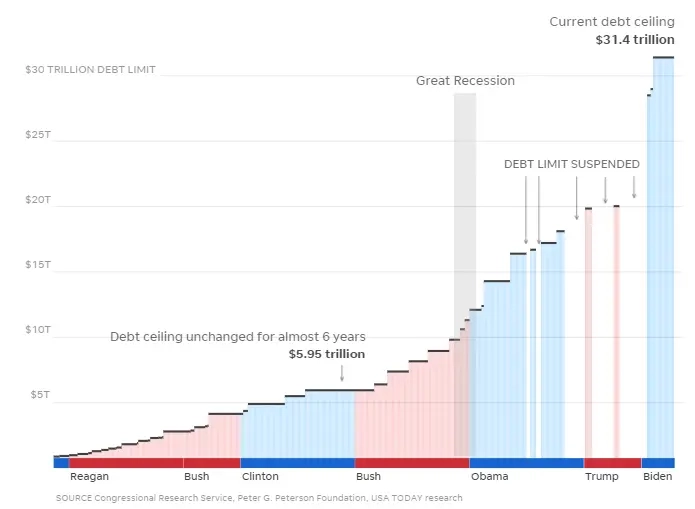

Если вы помните, в 2023-м был определенный скандалец с очередным поднятием потолка госдолга США. На текущий момент его дотянули аж до $31,4 трлн – серьезная цифра!

Как пишет Чарли Билелло: «Говорить, что правительство США расходует деньги как бухой матрос – это оскорбление для матроса. Ведь он хотя бы: а) тратит свои, а не чужие деньги; б) прекращает, когда у него кончаются деньги!»

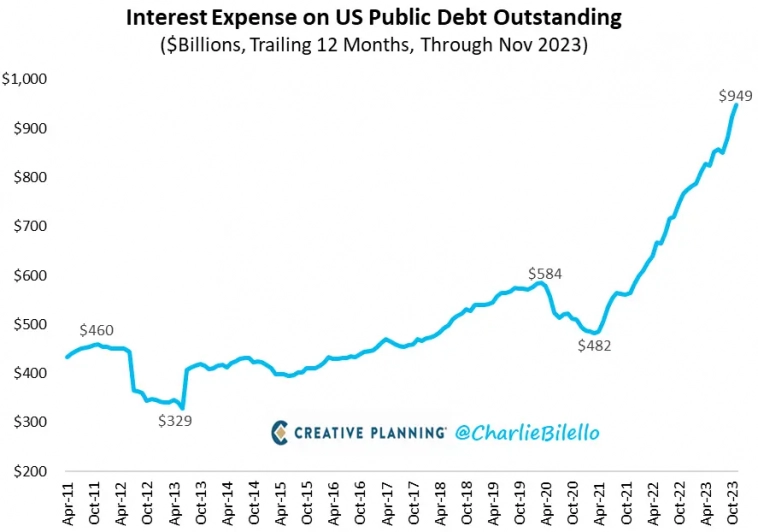

Вот вам еще для контекста размер годовых процентных платежей по обслуживанию американского госдолга (в миллиардах баксов). Как говорят криптаны – «To the moon!». Ежегодные процентные платежи на триллион долларов там, похоже, не за горами.

Неуловимая рецессия и рынок недвижки

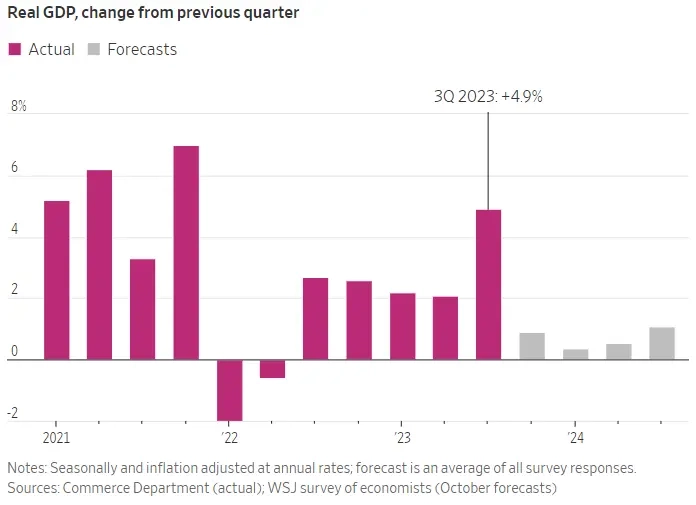

Помните, мы тут чуть раньше обсуждали, что большинство инвесторов в начале 2023 года были уверены, что рецессия в США наступит на днях (а может быть, даже раньше)? Так вот: с этим как-то не сложилось. Американская экономика стабильно росла, а в 3-м квартале дак и вообще выдала недюжинный рост +4,9% (в годовом выражении). Такие дела!

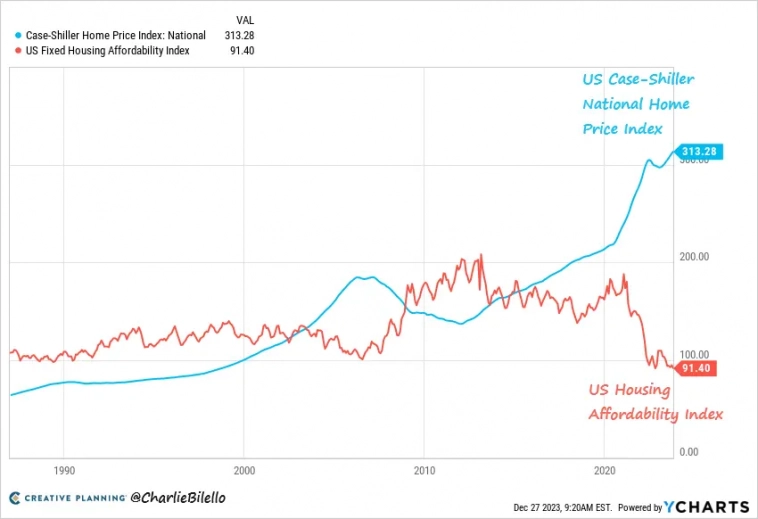

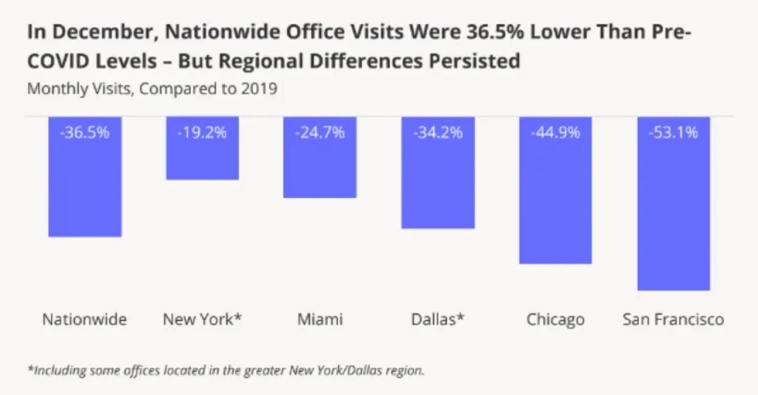

Зато ставки по 30-летней ипотеке выросли с рекордно низких 2,65% в январе 2021-го до рекордно высоких (с 2000 года) 7,79% в конце 2023-го. Где-то на этом месте в прерии Айдахо утирает слезу простой американский парень по имени Джон – скорбя, что ему недоступна льготная айтишная ипотека в рублях под 6%…

В результате таких раскладов, доступность выставляемых на продажу домов в США для людей с медианной зарплатой (с учетом возможности взять ипотеку) снизилась до всего 16% – а еще в 2020-м было 45%.

При этом цены на жилье, несмотря на сверх-дорогую для Штатов ипотеку, и не подумали падать: индекс цен на недвижку продолжил бодро расти. Просто дома продавать почти перестали (да и новые строить не торопятся).

Так всё-таки, как там дела у обычного американского Джона?

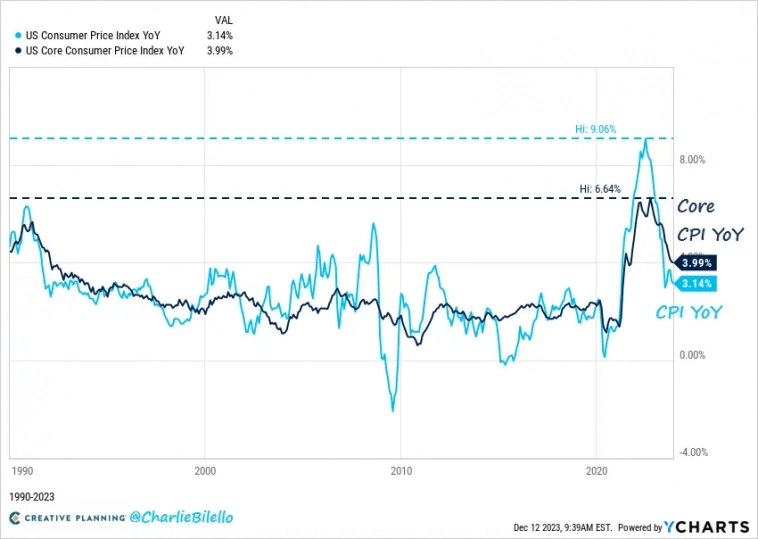

Как и в России, типичный американский Джон пристально следит за ценниками в магазинах (и, конечно, тоже не верит официальным данным по инфляции). Тем не менее, по официальным данным, инфляция в США в 2023 году снизилась с пика в 9,1% до текущих 3,1%. Так называемая базовая инфляция (core inflation – без продуктов питания и топлива/энергии) остается на уровне 4%, что в два раза выше цели ФРС.

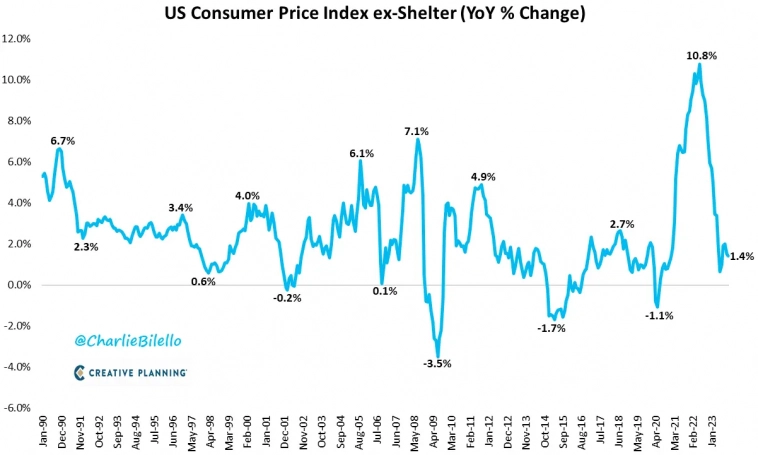

Но там во всём виновата стоимость проживания: ее в США считают хитрым методом – путем опроса населения «а за сколько вы были бы готовы сдать в аренду недвижимость, в которой вы сейчас живете?». Такой метод приводит к тому, что вклад стоимости жилья в расчет инфляции проявляется с существенным отставанием от динамики рынка недвижимости. Если смотреть на цены без вот этого «жилого» компонента – то текущая инфляция как будто бы составляет всего 1,4% годовых.

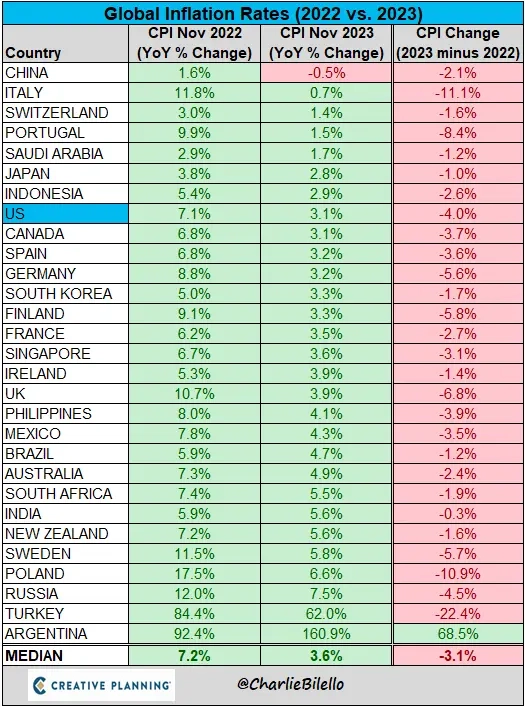

Кстати, инфляция в прошедшем году падала прямо-таки по всему миру. Только аргентинцы отличились, нарастив ее с 92% в 2022-м до 161% в 2023-м. Ну ничего, у них там сейчас новоизбранный Локо-Милей порядок наведет – наконец, заживут!

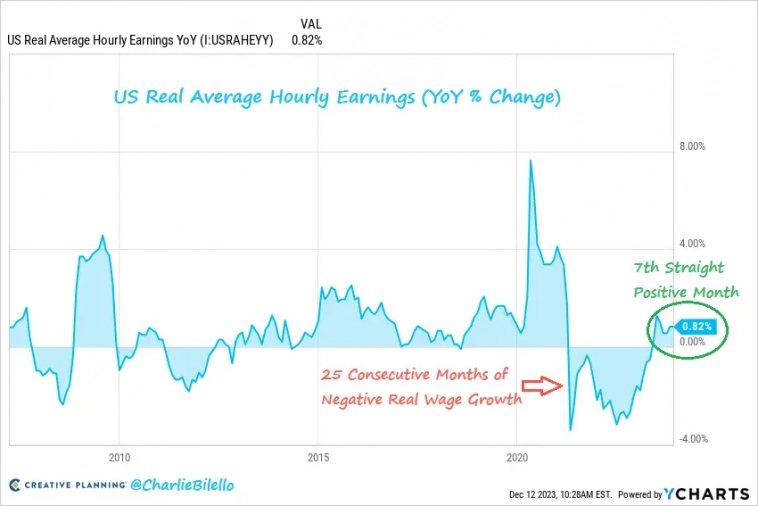

Так что там в итоге с житьем-бытьем простого янки-Джона? У него всё нормалек: реальная зарплата в Штатах (с поправкой на инфляцию) растет уже седьмой месяц подряд – что гораздо приятнее, чем когда она падала предыдущие два года. (Справедливости ради, надо заметить: темпы падений ранее были гораздо более впечатляющими, чем текущий рост.)

Как завершили год финансовые рынки?

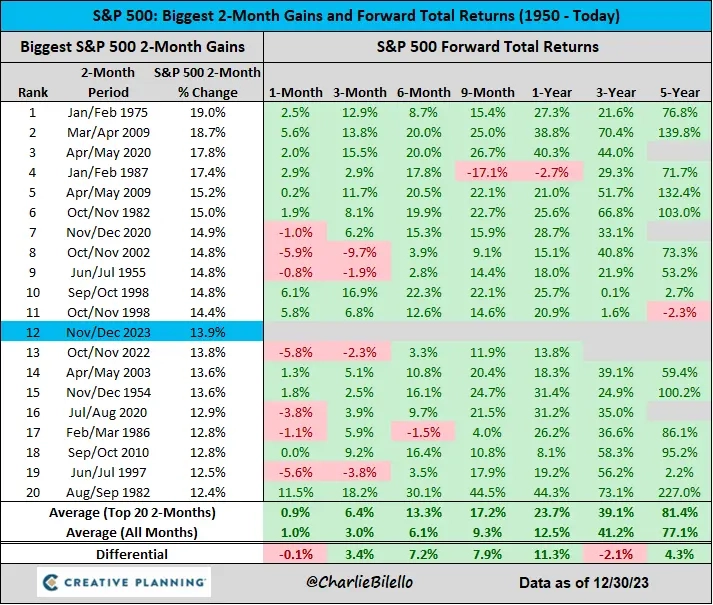

В ноябре-декабре рынок акций S&P500 бодро рванул вверх на 14% – это 12-й по скорости двухмесячный рывок за последние почти 75 лет. Если посмотреть на историческую статистику, то во всех остальных двадцати случаях самых крупных двухмесячных рывков, на протяжении следующего года рынок акций показывал весьма хорошую доходность (только в 1987-м подкачал, но всего на –2,7%).

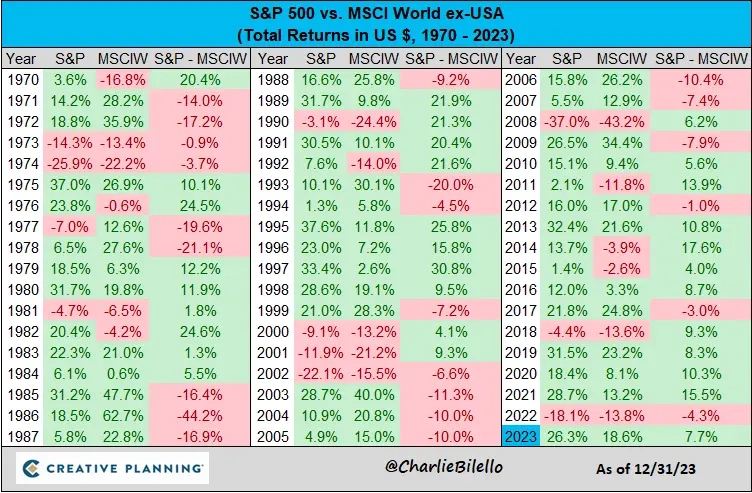

Короче, американский рынок завершил год в дамках с доходностью +26,3% – обогнав остальные развитые страны без США, которые прибавили всего 18,6%. Вообще, последние 14 лет американский рынок крайне стабильно по большей части леопардовыми темпами обгоняет остальной мир. (Но это не значит, что такая картинка продолжится и дальше: в начале нулевых Штаты, наоборот, весьма серьезно sosnooley 6 лет подряд аж на ~10% каждый год.)

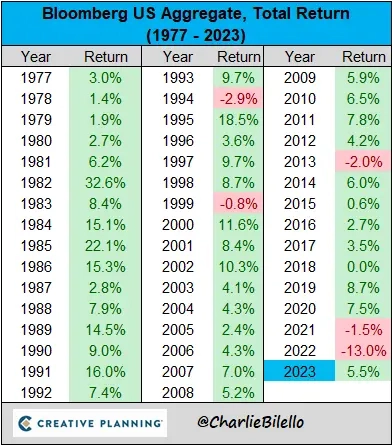

Совокупный американский рынок облигаций тоже поднапрягся и завершил год с хорошим плюсом в 5,5%. До этого были крайне печальные 2021 и 2022 года – и в середине 2023 года тоже был неиллюзорный шанс завершить год рекордной чередой из трех падений подряд (но в конце года все инвесторы вдруг резко поверили, что ФРС сейчас начнет разворачивать ставку – и на рынке облигаций случилось нажористое ралли).

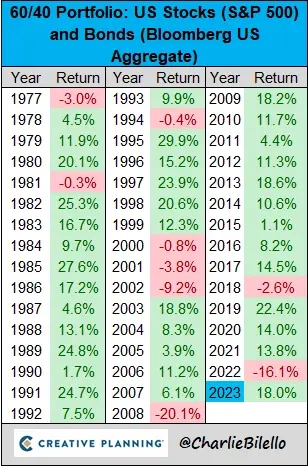

Если же говорить про классический портфель 60/40 (60% акций и 40% облигаций), то он в 2023 году дал +18% и полностью восстановил убытки прошлого года (минус 16%). Правда, это в номинальном выражении – если из этих чисел вычесть еще конскую инфляцию 2022 года, то результат будет выглядеть попечальнее.

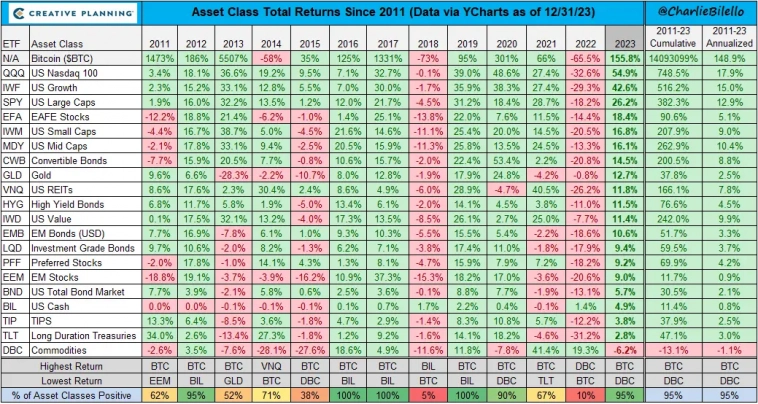

И, наконец, сводная мега-таблица результатов всех основных классов активов:

Я прямо вижу, как автору таблицы пришлось расширять колонку в Экселе, чтобы вместить накопленную за 12 лет доходность Биткоина в размере 14093099%. =)

Вообще, из таблицы выше бросается в глаза, что рынки стали на редкость скоррелированными между собой. У нас с вами достаточно близко случилось два года, когда единообразно падали вообще ВСЕ классы активов (2018 и 2022). И каждый раз за этим следовал год, когда, наоборот – крайне бодро зеленело и росло вообще всё, куда можно было вложить деньги.

* * *

На этом всё, если вам понравились графики – рекомендую подписаться на email-рассылку Чарли Билелло, он там каждую неделю рассылает всякое интересное в таком же стиле. А про итоги 2023 года на российском фондовом рынке я вкратце писал вот здесь.

Wed, 10 Jan 2024 07:55:44 +0300

Wed, 10 Jan 2024 07:16:57 +0300

А всё-таки, инвестиции в российские акции вызывают у меня некоторый скептицизм. Нет… инвестиции — это дело хорошее, не спорю… И я хотел бы, чтобы наша страна процветала, НО...

Давайте рассудим.

Во-первых, у нас НЕ инновационная экономика. Это, пожалуй, самое главное. Поэтому, с точки зрения метода того же Питера Линча, здесь вряд ли будет много компаний «десяти-кратников», «тридцати-кратников», т.е. те компаний, капитализация которых вырастет в 10-30 раз. Только инновационные компании, меняющие мир, способны так вырасти.

Почему здесь мало инноваций? Потому что все строят бизнес за рубежом, где защищено право собственности. Потому что у нас ресурсная экономика. Но это уже другая тема… Ну не может Газпром или Сбербанк вырасти в 30 раз по капитализации, понимаете? А маленькая компания занимающаяся, скажем, ИИ, может. Нельзя вдруг взять и начать добывать газа в 30 раз больше.

Во-вторых, бизнес в нашем обществе никогда не был в приоритете. В приоритете у нас — национальные интересы, стабильность, государство и т.п. И когда встаёт выбор — бизнес и частные интересы граждан приносятся в жертву.

В-третьих, у нас всё решает геополитика.

Поэтому, российскому инвестору в какой-то мере бессмысленно опираться на инвестиционные подходы Баффета и других великих инвесторов. Мы живём просто в другой реальности. Понимаете?

Да, в отдельные периоды времени инвестиции здесь могут дать хорошую доходность. Но это, как правило… после грандиозного обвала. Да, у нас есть отдельные хорошие компании. И всё же их очень мало.

Мой Telegram: Ренат Валеев

Wed, 10 Jan 2024 04:05:32 +0300

Напомню, что дивидендная отсечка была 14 декабря

Лукойл заплатил 447 руб. дивидендами на 1 акцию, на момент отсечки доходность составила 6,46%. Это были дивиденды за 1-е полугодие 2023 года, Лукойл выплатил 51,5% от ЧП. Такое быстрое закрытие дивидендного гэпа показывает силу акций.

Я держу Лукойл, потому что ожидаю высокую чистую прибыль за 2-е полугодие 2023 года. Лукойл за 1-е полугодие заработал 564 млрд руб. По моей консервативной оценке, годовая прибыль компании превысит 1 200 млрд руб.

Wed, 10 Jan 2024 06:30:27 +0300

Сегодня в выпуске:

— Госдефициты вышли из-под контроля

— Безнадежные кредиты у ТОП американских банков

— ЦБ опять помогает малому бизнесу, но либералы тебе про это не расскажут

— Жопа в непубличном секторе (средний бизнес) в США

Доброе утро, всем привет!

Ой, а кто это сделал?

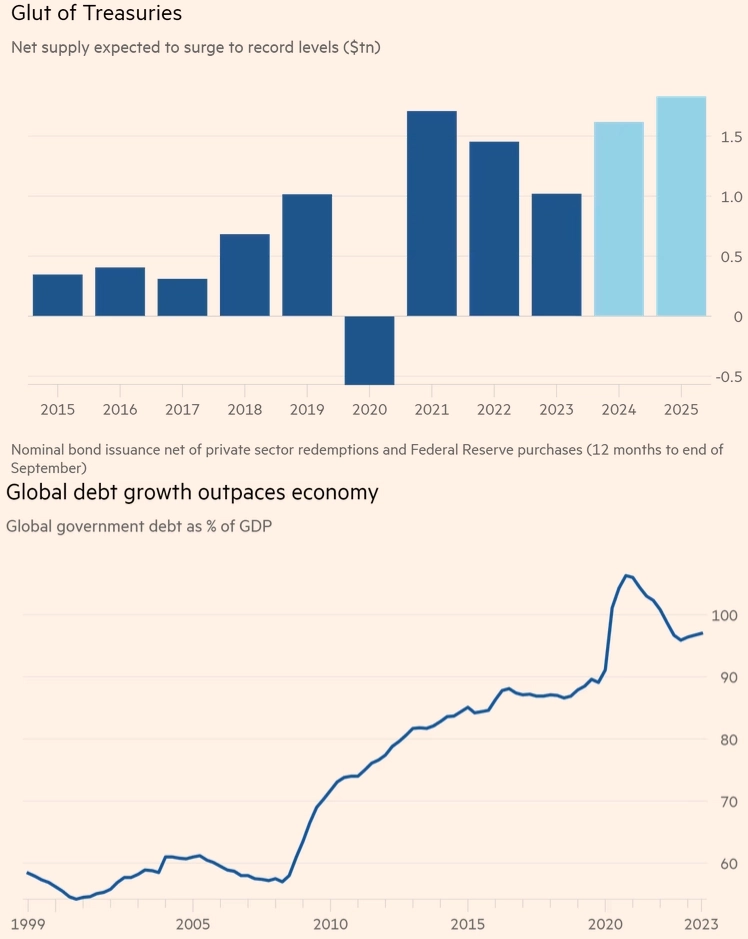

Инвесторы предупреждают правительства по всему миру о “неподъемных” уровнях государственного долга.

Ожидается, что объем выпуска государственных долговых обязательств в США и Великобритании взлетит до самого высокого уровня за всю историю наблюдений в наступающем году, за исключением ранних стадий пандемии Covid.

По данным Института международных финансов, развивающиеся рынки намерены увеличить продажи облигаций после того, как государственный долг вырос до рекордно высокого уровня в 68,2% ВВП в прошлом году.

Дефицит “вышел из-под контроля, и реальная история заключается в том, что нет механизма, позволяющего взять его под контроль”, — сказал Джим Зелински, глобальный руководитель отдела фиксированных доходов в Janus Henderson.

По оценкам Apollo Global Management, Казначейство США выпустит в этом году облигаций на сумму около $4 трлн со сроком погашения от двух до 30 лет, по сравнению с $3 трлн в прошлом году и $2,3 трлн в 2018 году.

Чистый объем эмиссии, скорректированный с учетом покупок Федеральной резервной системой и погашения существующего долга, составит $1,6 трлн в течение 12 месяцев до конца сентября, согласно расчетам RBC Capital Markets, что является вторым по величине показателем за весь год. По оценкам канадского банка, чистый объем эмиссии в 2024-2025 годах превысит уровни эпохи пандемии.

“Мы действительно находимся в неблагоприятных условиях для государственного долга по сравнению с предыдущими столетиями”, — сказал Роберт Типп, глава отдела глобальных облигаций PGIM с фиксированным доходом.

**********************************

Тут нам уже все аналитики пообещали снижения доллара… Почему?

Банк России в I полугодии 2024 года (с 9 января по 28 июня) будет осуществлять покупку или продажу иностранной валюты исходя из корректировки анонсированного Минфином России объема операций в рамках бюджетного правила на величину продаж в размере 11,8 млрд рублей в день.

Дополнительно в течение января ЦБ РФ также завершит осуществлять продажу валюты в рамках зеркалирования инвестирования средств Фонда национального благосостояния в I полугодии 2023 года (0,8 млрд рублей в день). Таким образом, с 9 по 12 января ЦБ будет продавать валюту на 0,9 млрд рублей в день.

Вот поэтому… Но можно подумать, на рыночке только Банк России покупает или продаёт. 0,9 млрд рублей — ни о чём. Только за первые 10 минут торгов баксом с поставкой «завтра» сегодня прошло более 200 млн.₽ объема.

Аналитики...

Я, конечно, нисколько не отрицаю возможности снижения курса доллара. Но не из-за ежедневных продаж Банком России на 0,9 млрд ₽.

*************************************

Чпок… Добрый вечер.

Помните анекдот про вежливого лося?

Беда с кредитами, просрочка по которым вышла за 90 дней. Ожидается, что за последние три месяца 2023 года портфель подобных займов увеличится в совокупности до 24,4 млрд $ у четырёх крупнейших кредиторов США — JPMorgan Chase, Bank of America, Wells Fargo и Citigroup. Это почти на 6 миллиардов долларов больше, чем в конце 2022 года.

Стоит отметить, что данный уровень просрочки свыше 90 дней всё ещё ниже пандемийного пика в 30 млрд $. Ну ничего… ждём пинка от сферы коммерческой недвижимости.

По оценкам аналитиков, доходы банков сократились в последние три месяца 2023 года из-за невыплаченных кредитов, а также сохраняющегося влияния более высоких процентных ставок, которые привели к росту стоимости депозитов. В целом, доходы шести крупных банков, включая Goldman Sachs и Morgan Stanley, по прогнозам, снизятся в среднем на 13% за последние три месяца 2023 года по сравнению с аналогичным периодом годом ранее.

***********************************

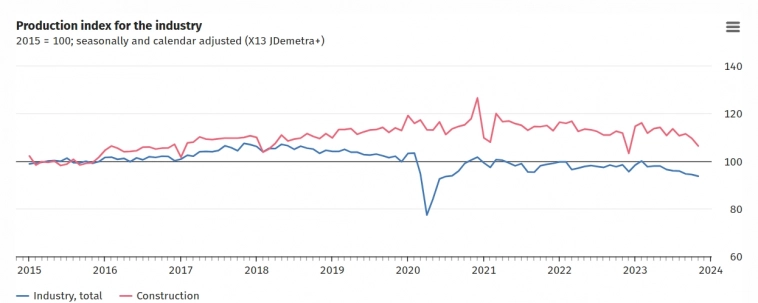

Производство в локомотиве Европы продолжает хереть.

Но это ничего, зато меньше углеродный след.

Объем промышленного производства в ФРГ в ноябре 2023 года сократился на 0,7% по сравнению с предыдущим месяцем. Показатель снизился по итогам шестого месяца подряд и находится на самом низком с 2020 года уровне. Индекс производства равен 93,7. А за 100 взят показатель 2015 года. Успешный успех — не меньше!

Выпуск средств производства в позапрошлом месяце понизился на 0,7%, промежуточных товаров — на 0,5%, потребительских товаров — на 0,1%.

Объемы строительства упали на 2,9% по сравнению с предыдущим месяцем.

Объем промпроизводства в Германии в ноябре был на 4,8% ниже, чем в том же месяце 2022 года.

**********************************

Как известно любому телеграм-экономисту, в родной стране никто никого не поддерживает, а тем более субъекты среднего и, особенно, малого предпринимательства. Именно поэтому...

ЦБ РФ увеличит совокупный лимит по механизму поддержки кредитования субъектов малого и среднего предпринимательства с 288,3 млрд рублей до 320 млрд рублей. Из этих средств 256 млрд рублей предназначены для системно значимых кредитных организаций.

Отдельно для телеграм-экономистов: «предназначены для системно значимых кредитных организаций» — это не о том, что деньги раздадут крупнейшим банкам. А о том, что 256 млрд ₽ будут распределяться между субъектами малого и среднего через СЗКО.

************************************

Как-то не фартит Боингу с его МАХами

Вы же помните, что в прошлую пятницу Boeing 737 Max 9 авиакомпании Аляска Аерлайнез чуть-чуть рассыпался после взлёта. Не то чтобы очень, кусок фюзеляжа улетел. Благо, ещё эшелон не набрали, там разница давлений была бы побольше.