Fri, 05 Dec 2025 10:40:33 +0300

Сделал тут табличку по Базису, никаких эмоций, чисто факты.

Это результаты 2024 года. Полную статью с мультами 25 года опубликую в @mozgovikresearch

Главная мыль заключается в следующем:

У Ростелекома еще 2 дочки на выданье. И дочки гораздо более крупные чем Базис.

Поэтому пилотное IPO не должно быть провальным.

Тем более Базис можно сказать «малыш», всего 17-18 млрд компания стоит (по диапазону IPO).

Только что закончили эфир с компанией на тему их оценки + ответили на ваши вопросы, которые я тут собирал, посмотреть можно тут

https://vkvideo.ru/video-53159866_456240317

Fri, 05 Dec 2025 10:19:45 +0300

Последнее время появились высказывания на тему ждем юань по 8 руб, доллар по 50 руб и вкупе с движением рубля к 75 возникает вечный вопрос куда идет рубль? Выскажу свою точку зрения на этот счет. Можно сколько угодно ломать голову над парадоксами курса рубля, который укрепляется вопреки всему, но факт остается фактом: ЦБ не печатает доллары или юани или рупии, их привозят экспортеры в страну. Теперь встаньте на место любого экспортера. Вы производите единицу продукции за Х рублей ( этот Х за 2025 году неуклонно возрастал — инфляция 7.5%, рост зарплат 4% итд), далее вы продаете эту единицу за Y валюты ( Y в 2025 в лучшем случае не снижался, а по большинству товаров снижался), далее вы продаете Y валюты за рубли и сумма на руки всё время меньше и меньше. С начала года эта сумма стала меньше на 30%. И вы правда думаете, что нет предела укрепления рубля? И рубль может быть и 50 руб за доллар? Но простите, что бы это получилось вам нужно Х снизить уже не на 50%, а может на все 100%, но для этого нужно вообще всю экономику перевернуть. Тренд на дальнейшее укрепление рубля от 80 руб это скорее всего какие то косяки в формуле ЦБ, когда плановые интервенции ( по бюджетному правилу) накладываются на притоки валюты, чем какая то экономическая реальность. Не профицит торгового баланса, ни рост или снижения импорта не влияют на себестоимость продукции конкретного экспортера. Укрепление рубля это то, что влияет и приводит к стагнации экспорта ( даже если экспортная выручка в моменте не снижается, это не означает отсутствие стагнации. Снижение рентабельности, это снижение как минимум капитальных затрат, так что по факту это стагнация не сегодня, так завтра). Так что я не верю в курс по 50 руб и думаю, что сейчас ЦБ проводит стресс тест для экспортеров. Посмотрим сколько они протянут.

Fri, 05 Dec 2025 10:11:58 +0300

Мы поделились нашими планами и достижениями, а также ответили на вопросы.

Поговорили о включении в индекс Мосбиржи, росте среднедневного оборота торгов, статусе проектов «Мабскейл» и «Озон Медика», финансовых и операционных результатах, дивидендной политике компании.

Подробнее — в записи вебинара на платформе VK

Thu, 04 Dec 2025 17:43:58 +0300

Этот пост из нашего с женой личного архива. Папка под названием «Е*@ть, ты лох». Жена достает его и зачитывает мне, когда я собираюсь взять на себя большой риск.

Поучительная история о том, как можно влезть в авантюру и прогореть сразу всеми вложенными средствами.

Заварите чаю, налейте какао, возьмите себе большой капучино или стакан вискаря. По другому вы не вывезете такой объем текста. Я вас знаю.

На дворе была зима 2021 года. Хороший тогда был год, как мы теперь все понимаем.

Мы с коллегой сидели в офисе, тыкали кнопки в компуктерах и пили кофе. И в один из дней к нам зашел мужчина с таким же именем как у меня. Просто познакомиться, как он сказал.

В итоге, разговор свелся к тому, что он работает в инвестиционной конторе, которая занимается обучением трейдингу, инвестициям и тд. Эти ребята сидели на нашем же этаже. Только офис был левее от лифта.

Tradematica — таково было название фирмы, которая сыграла существенную роль в моей жизни в том году.

Короче, тот Максим сказал, что они делают по 20-30% в месяц к депозиту. Как нехер делать. Ага.

Я прищурился, отхлебнул кофеечку и задал коварный, как мне казалось, вопрос:«На какой тачке гоняешь?»

«Опель», — ответил Макс и глазом не моргнул.

Судя по всему, он не раздуплил иронии моего вопроса и на серьезных щщах пытался дальше предлагать свои услуги по инвестициям.

«Понятно, Максим, не очень интересно».

Я был доволен собой. Как я его подъ@бал, а? А он даже не смог сопоставить свою тираду и мой вопрос. Но, как оказалось позже, это была только первая моя победная партия этой многоходовки. Все остальные я проиграл. Но об этом позже.

На этом я с ним расстался. Но вот он со мной — нет.

Этот назойливый мужчина стал заходить к нам в гости, взял мой номер телефона, стал че-то там писать и спрашивать по ночам, что я думаю про пару доллар/рубль. Короче, он всеми силами пытался склонить меня к тому, чтобы я зашел к ним в офис.

И я сдался.

В один из дней пошел «налево от лифта» и заглянул к ребятам. Хороший офис, печенки, секретарша. Макс провел меня к старшим ребятам и с этого момента исчез из моей жизни.

Хотя нет, потом я видел его около Перекрестка, он раздавал флаеры. А потом еще моя коллега в телеге сказала, что «заходил твой инвестиционный советник, просил в долг 1500 рублей».

Ну ладно. Про флаеры это я накинул. Про полторы тыщи — чистая правда.

Короче, оказалось, что Максим просто какой-то продажник. Туповатая и назойливая муха. А все «мозги» сидят на другом уровне.

Так я познакомился с Андреем, который как раз и занимался трейдингом. Хотя, в целом, был похож на вышибалу из бара. Он носил костюм и трехдневную щетину.

Андрей и руководитель компании Рабинович Илья Эдуардович взяли меня в оборот.

Рабинович? Серьезно? Уже на этом моменте надо было делать ноги :)

Они рассказали, что делают не 20-30% в месяц, а где-то 100% годовых. Уже более скромно, да? И как-то стало чуть больше «доверия».

В те времена я неплохо зарабатывал, участвовал во многих авантюрных начинаниях и проектах. Поэтому не стало никаким сюрпризом то, что я пожал ребятам руки и мы заключили «Договор доверительного управления денежными средствами» за номером 5.

Меня даже не смутил тот факт, что вложения в $4к нужно было заносить … криптой. Ну, вот такая вот особенность брокера, объяснили мне уважаемые люди в галстуках.

«Обожаю мутные схемы», — именно этой фразой мы закончили разговор и я поставил подпись.

—

Дальше я закинул четыре тысячи с копейками через USDT на свой только что открытый счет и дал доступ к нему тому самому Андрею-трейдеру. Доступ был через терминал MetaTrader5, который предоставлял Merrill Broker.

Да, у брокера было именно такое название и на вопрос почему именно он, трейдер сказал, что он единственный дает плечо в x100.

Я потратил 5 минут на гугление инфы про брокера и мельком увидел, что это часть структуры Bank of America.

О боже, как же я ошибался!

Мой глаз зацепился за «merrill», но там была приставка «lynch». И это реальная инвестиционная компания аффилированная с Bank of America. А Меррилл Брокер — это было нечто, сделанное на коленке, с закосом под серьезную контору под регулированием SEC.

Но я был занят другими проектами и мне было не до этих «мелочей».

Тем более, что с брокером сотрудничают те, у кого есть секретарша, конфетки и кожаные диваны в комнате ожидания.

—

Дальше пошла торговля.

В течение нескольких месяцев шли сделки. Трейдер входил. Трейдер выходил. Где-то плюс, где-то минус. Я пару раз в неделю смотрел, что там происходит, но сильно не вникал.

В целом, счет начал расти и меня начали раскручивать на пополнение. Мол, для контроля риска на сделку нам нужен бОльший депозит.

Я заходил в офис, списывался с Трейдматикой и они все время настаивали на увеличении капы.

В итоге, где-то за полгода я закинул еще +$25к. И это стало ОСНОВНОЙ моей ошибкой.

Изначальная моя стратегия была в чем? Я закидываю $4к, трейдеры делают х2, я забираю вложенные бабки и уже работаем с тем, что есть.

Но, когда я увидел, как счет стал неплохо так расти, то во мне проснулась ЖАДНОСТЬ. Ну, как это обычно и бывает. Все мы не без греха.

Я ничего не выводил все это время.

В итоге, счет вырос до $45к. За полгода. Вложил я где-то $30к, напомню.

Получаются две вещи:

1 — они не обманули и доходность их стратегии около 100% годовых?

2 — это все кухня и все сделки рисованные?

Мне хотелось верить в первый вариант.

За все время я только один раз протестировал вывод, поставил $170 на списание, которые довольно быстро упали на мой USDT(!) кошелек.

На дворе была осень 2021 года. Рынки на хаях, у всех хорошее настроение и бодрый взгляд в будущее.

—

Где-то уже поздней осенью в приватном чатике, где я тусусь, ребята скинули видео Дениса Семинихина, который размышлял о том, что если бы он в свое время просто консервативно инвестировал, а не рисковал, то был бы сейчас гораздо богаче.

Это видео послужило своеобразным триггером.

Самые мои рискованные инвестиции в то время как раз были через Merrill Broker и доверительное управление. Я решил сокращать позицию.

Это был поздний ноябрь.

И вот тут все и началось.

В начале декабря РКН заблочил домен брокера. Чтобы вывести средства, от меня попросили пройти верификацию KYC. У них было несколько уровней и, например, чтобы выводить уже более крупные суммы, ты должен был предоставить всякие доки.

Но, в целом, процедура распространенная.

После блока РКН я на шару пробил домен через 2ip.ru и, мягко скажем, аху@л.

Там было вот это:

Украина? Киев? ЧТО?!?!?

После блока РКН ребята соорудили новый домен под ру сегмент, его я тоже пробил:

ЕЩЕ РАЗ: ЧТООООО??!

Международный брокер, лицензия SEC (по словам ребят из Трейдматики) и хостятся на русскоязычном популярном хостинге? А еще имеют корни на Украине?

В этот момент пришло понимание: все это время я сидел не на том стуле.

И совсем не на том, на котором пики точеные.

Попросил трейдера срочно закрывать все сделки. Стал ставить бабки на вывод. Сформировал несколько заявок, прождал дней 5 и получил отказ. Все эти заявки были дропнуты.

Брокер, ссылаясь на РКН, остановил вывод средств. Это было прямым текстом. На вопрос, как связан бан РКН и финансы — они мне не ответили.

Вся эта чехарда с заявками, переписками, руганью с Трейдматикой, попытками найти адвоката и подать в суд на брокера — все это заняло пару месяцев активности.

Но, как вы понимаете, левый домен, левая регистрация, крипта — какие ваши доказательства? ©. Их нет.

Я заходил в офис к Андрею, разговаривал с Рабиновичем, с его адвокатом. Мне показывали, что у них на счету тоже зависли деньги, $300к.

Уверяли, что я единственный, кто не успел вывести вложенное, а все их остальные клиенты хоть часть, но вернули обратно, до наступления событий декабря 2021 года.

Меня несколько дней конкретно так бомбило, хотя я и не тот человек, который поддается панике.

А в феврале 2022 года началась СВО.

Помните, уши у брокера торчали из Украины? Именно в феврале 22-го года я понял, что борьба бессмысленна и распрощался с тридцатью тысячами долларов.

Торжественно получил звание почетного лоха.

При этом, сам брокер, продолжал раз в неделю отвечать на письма. В них саппорт уверял, что вот-вот все наладится, они перенесут платформу и снова начнут торговать. ВАШИ СРЕДСТВА В БЕЗОПАСНОСТИ!

Классика жанра, короче.

Потом ответы стали раз в 2 недели. Потом раз в месяц. А затем брокер пропал и домен перестал быть доступным вместе с личным кабинетом.

Но как-то раз осенью уже 2022 года от них пришло письмо, в котором они говорили, что работают над восстановлением и что скоро все наладится.

Это звучало как изощренное издевательство, я даже написал тогда Андрею-трейдеру:

Ладно, хорошо, что взяли деньгами. Это все опыт.

Но у меня до сих пор нет четкого понимания: Трейдматика, вся эта контора, и Меррилл Брокер — это были одни и те же ребята?

Это все был спланированный кидок или нет?

Или просто сама эта фирма «выбрала неудачного» брокера лишь из-за того, что у них было самое жирное плечо и возможность быстро разогнать депозит?

Формально, никакой связи между этими двумя проектами нет. Тут все шито-крыто. Если бы я написал заявление в полицию на них, то какие доказательства предоставил бы? Договор, в котором фигурирует брокер и пароли к моему счету? И крипта, ахах.

Трейдматика, на сколько я понимаю, проработала еще минимум несколько лет.

Сейчас смотрю в Руспрофайле статус и вижу, что она «ликвидирована» летом 2025 года. Также нагуглил инфу, что они попали в черный список ЦБ.

А поиск по директору фирмы выдает мне номер дела, в котором фигурируют идентичные ФИО и наш местный суд. Конечно, возможно это и совпадение.

Вот такая вот история о том, что нужно придерживаться выбранной стратегии.

Если бы я остановился на первоначальных вложениях в $4к и просто наблюдал бы год, то было бы ноль проблем.

Потерял и потерял.

По итогу я влетел на сумму в 7 раз превышающую то, с чем я был готов расстаться изначально.

Fri, 05 Dec 2025 10:02:47 +0300

В 8 раз вырос объем просроченных кредитов у Московского кредитного банка с начала этого года. Общий объем проблемных ссуд составил 668 миллиардов рублей или 28% от кредитного портфеля банка, пишет тг-канал «Короткоподелу» (в реестре иноагентов в РФ).

Московский кредитный банк занимает 6 место по активам в России и второе среди частных банков. В 3-м квартале он показал чистый процентный убыток 157 млрд рублей.

Ранее в МКБ проходила проверка ЦБ, который посчитал, что недоначислены большие резервы. Банку пришлось срочно искать 200 миллиардов рублей, чтобы закрыть проблему. Откуда взялись эти деньги — никто не знает. Убыток в отчётности перекрыли за счёт «прочих доходов». Похоже, Центробанк уже приступил к тушению эмиссионными триллионами расползающегося пожара в банковском секторе.

@ejdailyru

Так или иначе эмиссия предрекалась всеми, а куда деваться? Ждём ослабления рубля в 2026 году?

Fri, 05 Dec 2025 07:37:24 +0300

В такой формулировке я всё чаще слышу объяснение крепости рубля. Как это интерпретировать? Признак пузыря (пузырь в рубле — звучит забавно), безысходность в попытках объяснить происходящее укрепление? Или может те, кто так говорят правы.

С одной стороны, макро картинка действительно поменялась: отток капитала идет тяжелее, спрос на валюту со стороны валютных облигаций заменен замещайками, ставка высокая, что удерживает от покупки валюты. Но тогда не очень понятно, почему рубль падал во второй половине 2024 например. Всё было тоже самое: и ставка, и облигации, и контроль капитала. И более того, даже правило о продаже валютной выручке ещё до конца не отменили. А курс спокойно сходил с 85 до 110.

Сейчас мы смотрим на сильное укрепление рубля — уже на 30% от хаёв. И это не то, что нужно бизнесу и Минфину. Этой части экономики важна предсказуемость и стабильность, а не +30 / -30 год от года.

В 2022 году крепость рубля легко объяснялась высокой нефтью и как следствие огромным профицитом торгового баланса, но с 2023 года этого профицита больше нет и более того, цифра даже понемногу снижается. Можно подумать, что нефть уже не так сильно влияет, как раньше, но это не так. Просто бюджетный дефицит финансируется за счет выпуска ОФЗ, а не роста экспортной выручки через девал рубля. Рост налогов пока что максимум только компенсирует выпадающие нефтегазовые доходы, а в 2026 году уже нет уверенности, что будет также.

Кому действительно выгоден крепкий рубль, так это ЦБ и населению. Формально у Центрального банка нет мандата поддерживать экономику. Он должен сдерживать инфляцию, а экономический рост, льготы, стимулы, законодательство — это правительственная функция. И по удачному стечению обстоятельств с 13 июня 2024 курс валюты устанавливает ЦБ на основании банковский операций. Иными словами, прозрачности в этом нет.

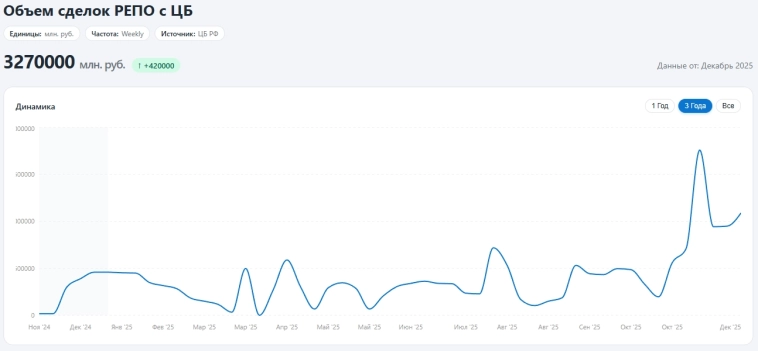

Поэтому ЦБ следует своей формальной задаче — держит инфляцию через снижение цены импорта. Но интересно, что другой «рукой» ЦБ помогает Минфину финансировать выпуск ОФЗ через РЕПО. Объем достиг недавно почти 3.3 трлн рублей и пока этот лимит не будет снижен, фактически — это такое QE lite (разница с обычным QE только в том, что ЦБ сам напрямую не покупает облигации).

(график отсюда)

Сам по себе рост объемов РЕПО говорит о том, что в банковской системе не хватает ликвидности на выкуп выпусков Минфина. Если такое будет продолжаться, то рынок ОФЗ и вся система всё больше будут становиться зависимыми от ЦБ, а частный сектор будет вытесняться (больше госбумаг => меньше кредитов бизнесу). Инфляция при этом всё равно будет оставаться повышенной, поскольку фискальный импульс не останавливается. И то, что экономика сейчас снова перешла к росту кредитования, говорит о том, что возможно баланс между высокой ставкой и вливаниями бюджета уже где-то близко.

Вот так вот далеко я ушел от вопроса валюты, но это всё связано. Думаю, что больше ответов о курсе валюты у вас не появилось, но более четко обозначился основной заинтересант. Так что ЦБ может действительно подержать валюту какое-то время, сколько считает нужным, в том числе путем сохранения высокой ставки. Видится, что ставка в ~14% в текущей конструкции — это минимум, который ЦБ сможет себе позволить. Поэтому вот так к концу поста я обозначу, что не жду активного снижения ставки ЦБ, по крайней мере в первой половине 2026 года. А будет ли рубль стейблкоином — посмотрим, что будет, когда нефтегазовые доходы упадут ещё сильнее.

Телеграм: t.me/anti_trend

Fri, 05 Dec 2025 09:22:12 +0300

На рынке продолжается сезон отчетов, а значит пришло время для очередного экспресс-обзора.

Как и в прошлых частях, в моем обзоре будет минимум скучных цифр, зато будут важные нюансы и моя авторская оценка. Все-таки многие эти компании есть в моем портфеле, и мне как инвестору важно их оценить. Ну что, поехали! :)

Базис готовится к IPO, и буквально накануне компания раскрыла ключевую информацию по параметрам и структуре размещения. Эфир полностью посвятим деталям будущей сделки, которые инвесторы традиционно ожидают услышать из первых уст! В эфире разберем: Наступил декабрь, а значит, самое время пополнять ИИС. Тогда налоговый вычет вы сможете получить уже в начале следующего года. Для максимизации льготы нужно внести на счет не менее 400 тыс. руб. Какие активы можно купить на эту сумму — в нашем материале. ИИС (индивидуальный инвестиционный счет) — особый брокерский счет с налоговыми льготами. При его использовании инвестор получает возможность вернуть до 88 тыс. руб.¹ в год, в зависимости от ставки НДФЛ. За пятилетний срок владения ИИС максимальный результат может составить 440 тыс. руб. • Для получения максимального вычета нужно внести на ИИС не менее 400 тыс. руб. за год. Наряду с вычетом на взнос, инвестор получает и другие преимущества: Куда инвестировать 400 тыс. руб. Акции Индекс МосБиржи сейчас находится ниже 4,3х по мультипликатору Р/Е. Дисконт остается значительным — к историческим средним это более 30%. Чтобы снизить риск выбора некачественных акций, обратимся к фаворитам аналитиков БКС. • С целью диверсификации в структуре портфеля распределим 65% средств на нефтегазовый и финансовый секторы примерно в равных пропорциях. Остальное разделим между ИКС 5 и Яндексом. Облигации В данном случае обратимся к уже готовому решению от аналитиков БКС. Портфель рублевых облигаций распределен между пятью среднесрочными ОФЗ и пятью корпоративными облигациями примерно в одинаковых пропорциях. ИИС в БКС Друзья, напоминаем, что в августе мы запустили нашего обновленного помощника — Telegram-бота. Найти его можно по адресу: @IvolgaCapitalNew_bot. Пришло время окончательно на него перейти, чтобы не пропустить важные события по предстоящим выпускам облигаций наших эмитентов. ❗️Старый бот прекратил работу. План действий минимален: 1️⃣Перейдите по ссылке @IvolgaCapitalNew_bot. Если вы с нами впервые — здорово! Пожалуйста, представьтесь, чтобы мы могли добавить вас в рассылку Мы уже на площадке в Санкт-Петербурге и ждём вас на стенде МГКЛ — будем рады пообщаться, обсудить рынок, долговые инструменты и планы компании на 2026 год. Коэффициент Шарпа — классический показатель для оценки доходности актива или портфеля. Он был разработан в 1966 году будущим нобелевским лауреатом Уильямом Шарпом. Основные показатели, используемые этим инструментом, — это средняя доходность, стандартное отклонение доходности и безрисковая доходность. Вычисляется как (Доходность – Безрисковая доходность)/Стандартное отклонение доходности. Доходность портфеля или актива вычисляется как изменение его стоимости за определённый интервал времени. Значения доходностей берутся за тот период, на который рассчитывается коэффициент Шарпа. Обычно рассматривают годовое значение коэффициента Шарпа, однако можно рассчитывать квартальные, месячные, дневные значения, а также доходности по барам и т.п. В зависимости от выбранной системы расчета меняется и конечный результат. За доходность от альтернативного вложения обычно принимается безрисковая процентная ставка. Понятие безрискового дохода условно, так как риск существует всегда. Кроме того, поскольку коэффициент Шарпа используют для сравнения различных стратегий или портфелей на одинаковом интервале времени, то обычно принимают безрисковый доход равным нулю. Недостаток коэффициента Шарпа заключается в том, что исходные данные для его анализа должны быть нормально распределены. Иными словами, график распределения доходностей должен быть симметричным и не должен иметь резких пиков или падений. Значения показателя принято трактовать следующим образом: Коэффициент Шарпа часто растет с увеличением частоты торговли. Некоторые высокочастотные стратегии будут могут иметь Шарп до 10 и выше, поскольку они показывают прибыль почти каждый день и, конечно, каждый месяц. Такие стратегии редко подвергаются катастрофическим рискам, что снижает волатильность их результатов и приводит к высоким значениям коэффициента Шарпа. ВАЖНО! В каждом торговом терминале данный индикатор рассчитывается немного по-разному, и, сравнивая этот показатель в OsEngine / TsLab / WealthLab, вы не найдёте одинаковых. Например: В OsEngine безрисковая ставка взята за 6%, как усреднённый показатель доходности банковского вклада. В других терминалах эта цифра может быть другой или полностью отсутствовать. В OsEngine учитывается прибыль в абсолюте, тогда как в других терминалах возможен учёт прибыли только в %. В итоге, при анализе этого параметра, нужно ориентироваться на его фактическую величину – чем больше, тем лучше. Но в рамках какой-то одной методики расчёта внутри одного терминала. Анализировать Шарп, рассчитанный в разных терминалах не имеет смысла. Удачных алгоритмов! https://smart-lab.ru/company/os_engine/blog/1024149.php OsEngine: https://github.com/AlexWan/OsEngine Канал Научный трейдинг (Bad Quant): https://t.me/bad_quant КУРС РУБЛЯ 1 По технике Думаю, что сейчас длинный, спокойный боковик. Не знаю, укрепится рубль или ослабнет. Обратите внимание на спрос на ОФЗ-флоатеры на аукционе 12 ноября: был спрос 3,2 трлн руб. Сейчас крепкий рубль нужен ЦБ для того, чтобы не росли инфляционные ожидания: По поводу Дарвина: Думаю, проблема многих, что они живут в старой концепции: Кто не может менять своё мнение и подстраиваться под рынок, тот теряет деньги и уходит с рынка. Концепция может снова поменяться. ВЫВОД Считаю, что 04.12.2025. Это тот момент, когда даже небо над сюжетом кажется натянутым, как пленка, — еще секунда, и она лопнет, выпустив наружу то, что все старались спрятать три года: никакой «стратегической линии» у Киева больше нет, а у Запада — тем более. Есть усталость, дробный страх и желание хоть как-то выйти из игры, сохранив лицо. Флоридские переговоры выдали это без лишних слов. Люди, привыкшие продавать иллюзии о «непобедимой демократии», сидели, как школьники на пересдаче. Американцы расслабленно развалились в креслах — хозяева положения. Киевская делегация — деревянная, угрюмая, с тем выражением лица, когда понимаешь: сдавать придется, а сказать об этом нельзя, потому что ломается легенда, на которой держится вся твоя власть. И в этот же момент, на расстоянии в тысячи километров, российские части спокойно закрывали очередную главу на фронте. Иванополье, Красноармейск — это больше, чем география. Это наглядная демонстрация: ход истории уже не в руках тех, кто привычно коммуницировал политикой через гранты, угрозы и пресс-релизы. Ход истории сейчас в руках тех, кто стоит в серых бушлатах, спит в окопах и воюет за то, чтобы с ними больше никогда так не разговаривали. Политико пишет, что Украине нужно соглашаться. Европа признает, что денег на продолжение авантюры нет. Вашингтон запускает расследование коррупции, и вдруг оказывается, что «непоколебимые лидеры» кричат друг на друга и увольняются, будто их застали на месте преступления. Американские спонсоры, которые три года притворялись «друзьями», теперь говорят вслух: либо вы усаживаетесь за стол без истерик, либо сидите без нас. А без них — пустота. Ни денег, ни армии, ни будущего. И вот на фоне этой паники на поверхность всплывает Умеров — человек с американским паспортом и американскими квадратными метрами, который должен объяснить хозяевам, что «Киев пока не готов». Звучит почти комично. Как будто покупатель опаздывает на сделку, а риэлтору нужно объяснить, что клиент все еще надеется на скидку в 90%. И проводится все это в личном гольф-клубе, потому что важность момента уже настолько условная, что протокол можно отложить и заняться тем, что по-настоящему важно — игрой. Но за всей этой почвой проступает главная деталь. Америка может сколько угодно изображать координатора процесса, но контур решения давно очерчен в Москве. Рубио признает: да, с Россией в контакте, да, понимаем, чего она хочет. Но не в этом суть — суть в том, что Москва никогда особенно не скрывала, чего она хочет. Мир — но мир, в котором Киев перестает быть оружием против нас. Мир, в котором отводятся войска, прекращается террор, исчезают иностранные контингенты, и Украина хотя бы на секунду пробует вести себя как взрослое государство, а не проект по созданию хаоса. Эта позиция озвучена прямая, простая, даже грубая — потому что все попытки дипломатического витиеватого диалога давно исчерпаны. «Уйдут — остановим. Не уйдут — дойдем сами». И это уже не угроза, а описание рабочего процесса. У России есть силы, есть ресурсы, есть стратегия, и самое главное — есть коллективная усталость от попыток кому-то что-то объяснять. Мир будет тогда, когда выполнены цели. Не потому, что «так захотел Кремль», а потому что иначе мир не получится. И даже Вашингтон, как ни странно, это понимает. Флоридская суета лишь оголила главное: игра, в которую три года втравливали полконтинента, заканчивается. И заканчивается не потому, что стороны «наконец договорились», а потому что карта сопротивления лежит уже не в Киеве и не в Брюсселе. Она лежит в Москве. Как в том старом анекдоте — можно бесконечно договариваться с родителями Софочки, можно обещать свадьбу, можно рисовать планы. Но жених — это Москва. И пока она не скажет «да», никакой истории не получится. И вот поэтому в Москву торопливо летит Уиткофф: он понимает, что дальше без Ротшильда не сыграть. Потому что этот мир, каким бы сложным он ни казался, все равно в конечном итоге упрется в ту точку, где Россия скажет: вот так — да. А вот так — нет. И выбора ей уже никто не оставил. Только победа. Только точка, поставленная так, чтобы никто больше никогда не думал, что можно поставить страну к стенке руками чужой власти, чужих армий и чужих иллюзий. И да — это дорогая цена. Но именно поэтому право последнего слова — за Москвой. *** Не новости. Не блог. Анализ. — https://t.me/budgetika Журналист Павел Демидович (https://t.me/pauldemidovich/3930) о том, что ЕС и РФ на пути торгового разрыва: Импорт из РФ в ЕС рухнул на 89% с 2022 г. из-за энергоэмбарго. Доля РФ в поставках нефтепродуктов упала с 29% до 1%. Главные поставщики газа теперь — США (СПГ, 56%) и Норвегия (природный газ, 25%). Полный отказ от российского газа (включая СПГ) запланирован к 2027 г. Снизилась зависимость от российских удобрений и металлов. Экспорт ЕС в РФ упал на 61%, кроме фармацевтики (2,5 млрд евро). Доля России во внешнем товарообороте ЕС стала маргинальной (около 1%). Торговля сведена к минимуму, что резко снижает и политическую заинтересованность сторон друг в друге. Стоило мне написать о том, что инвесторов больше ничем не испугаешь, как они устроили небольшую распродажу :) Хотя ситуация осталась прежней, ведь в скорый успех переговоров мало кто верил. Зато под вечер вышли данные по инфляции, которые улучшили нам настроение — недельный рост замедлился до 0,04%, а годовая инфляция упала ниже 7%. Поэтому вполне возможно, что ЦБ преподнесет нам новогодний сюрприз :) Но не будем забегать вперед, а лучше взглянем на недавнее прошлое — на динамику отдельных индексов за этот год — и сделаем соответствующие выводы. С 3 января 2025 года индекс Мосбиржи «брутто» вырос на 1% — учитывая все наши проблемы, это еще неплохой результат… За то же время индекс голубых фишек прибавил 3,5%, а акции малой и средней капитализации упали на 11%. Рынок живет ожиданиями, но в тяжелые времена инвесторы смотрят не на прогнозы, а на текущее состояние бизнеса. У компании могут быть супер-радужные перспективы, но если она загибается в кризис, то эти перспективы ничего не стоят. Почему же кризис так бьет по «малышам»? ❌ Более дорогой долг. Компаниям роста нужен заемный капитал, чтобы обеспечивать свой рост. В них гораздо больше риска, поэтому деньги им дают под более высокий процент — и в период высоких ставок они думают о выживании, а не о развитии. На рынке полно таких примеров — те же ВУШ и Делимобиль росли за счет кредитов, а теперь просто задыхаются в долгах (долг/EBITDA = 3,6х и 6,4х!). Вся их прибыль уходит на уплату процентов, и этих денег все равно не хватает. ❌ Отсутствие дивидендов. Инвесторы любят дивиденды — это дает не только денежный поток, но и намекает на стабильность бизнеса. Голубые фишки платят «твердо и четко»; малыши же не могут этим похвастаться, поэтому их среди аутсайдеров. ❌ Размер и направления бизнеса. Крупные компании могут работать в разных сферах — тот же Яндекс занимается и рекламой, и развлечениями, и доставкой с такси. У мелких компаний нет этой роскоши, поэтому их бизнес более узконаправленный. В итоге они становятся уязвимыми, ведь кризис может ударить по всей отрасли. Так заказчики стали отказываться от нового софта — отсюда проблемы у Позитива, Астры, ИВА и прочих. Сюда же попадает и АЛРОСА — несмотря на размеры ее бизнес оказался слишком «узким». Если же смотреть исторические данные, то при смене цикла первыми растут более ликвидные и крупные акции. И лишь потом за ними подтягиваются малыши — причем в ряде случаев из-за «легкости» они могут сделать «иксы». Поэтому не от всех малышей нужно отказываться :) Тут все очень индивидуально, ведь даже в текущий период среди них есть те, кто опережает рынок (например, Лента и Мать и Дитя). Я думаю что аналитики в среднем по больнице сидели сильно смотрят на… Инфляцию) Она немного зеркало заднего вида, то что можно считать монетарным, это следствие торможения кредитования в лучшем случае летом. А вот осенью у нас был всплеск, только не в потребе. Так что моя база это все ещё 0.5%, но все же торможение впечатляет. Я легко допускаю 1%. И да, кажется я проиграл спор по поводу цен на бензин. Они да падают, но… Не там где мы спорили что они будут падать. Наверное формально дождемся уж НГ, но явно мне платить. За образование — мое удовольствие. Сильно дешевле чем опыт с рынка Привет, инвесторы! А вот и ежемесячный отчет по пассивному доходу, который в ноябре благодаря дивидендной засухе скукожился до неприличия! Но тут важно не сколько пришло, а куда это всё движется. Это как маленькие капли, которые однажды собираются в ручей, а потом в бурный и уверенный поток пассивного дохода. Да, ждать многотысячные выплаты с вложенных 100 000 ₽ — это только в мечтах, но мечтать о потоке никто не запрещал.

Fri, 05 Dec 2025 09:38:48 +0300

Fri, 05 Dec 2025 06:46:39 +0300

Fri, 05 Dec 2025 09:03:48 +0300

Время пополнять ИИС

Важно

• Чтобы не утратить право на налоговые льготы, нужно продержать купленные активы на ИИС хотя бы 5 лет. При этом можно продавать уже купленные инструменты и приобретать новые.

Открыть и пополнить ИИС

Подробнее об ИИС в наших материалах

После внесения средств на ИИС возникает закономерный вопрос: что купить? Для этого стоит учесть особенности рыночной конъюнктуры. В условиях повышенного уровня геополитической неопределенности и все еще высоких процентных ставок пока вполне прагматично удерживать в портфеле больше облигаций. Разместим не более 160 тыс. руб. в акции (~40%) и не менее 240 тыс. руб. (~60%) в облигации.

• Чуть менее половины вложений придется на компании, дивдоходность которых на 12 месяцев вперед превышает 17% годовых. Привлекательно, особенно при возможности вывода дивидендов.

• Доля акций роста составит около 40%. Часть портфеля будет опережающими темпами реагировать на улучшение рыночной конъюнктуры.

Открыть счет можно в приложении «БКС Мир инвестиций» (18+) или веб-версии без похода в офис.

*Не является индивидуальной инвестиционной рекомендацией

Wed, 03 Dec 2025 22:05:17 +0300

Суть проблемы:

Я являюсь трейдером.Бывшая супруга подала на алименты на общего ребенка в размере 1/3 доли (33%) от всех доходов. Приставы возбудили исполнительное производство и, как это обычно бывает, запросили в налоговой справки 2-НДФЛ по всем известным источникам.

Один из таких источников — мой брокер. Брокер, как и всех, отражает в годовой справке 2-НДФЛ сумму доходов (выручку от продажи ценных бумаг), а не финансовый результат (прибыль). Это предписанная форма. У меня этот «доход» в справке составляет несколько миллионов рублей, так как я активно торгую. Однако реальная моя прибыль за год может быть в десятки раз меньше этой суммы, а в иные периоды я вообще могу быть в убытке.

Приставы, видя огромную цифру в графе «Сумма дохода» в 2-НДФЛ от брокера, начисляют 33% алиментов именно с нее. В результате сумма задолженности, насчитанная приставами за несколько месяцев, превышает мой реальный совокупный доход (зарплата + прибыль от торговли) за целый год. Это ставит меня в кабальные условия и долговую яму, так как долг растет в геометрической прогрессии.

Ключевой вопрос:

Правомерны ли действия пристава, взыскивающего алименты с полной суммы выручки от операций с ценными бумагами, указанной в 2-НДФЛ, а не с реального финансового результата (прибыли)?

Что я пробовал/знаю:

1. Объяснял приставу, что 2-НДФЛ от брокера не отражает реальных денег на счету. Требовал, чтобы он запросил у брокера или у меня выписки, подтверждающие финансовый результат (прибыль/убыток).

2. Пристав отвечает, что он действует на основании официальных документов от ФНС, а мои выписки — это «недокументы». Он говорит: «Есть доход по данным налоговой — есть основание для удержания».

3. Предлагал бывшей супруге заключить соглашение об уплате алиментов на ребенка в твердой денежной сумме, индексируемой, с привязкой к реальным доходам, но она отказывается, настаивая на проценте, понимая, что формальный «доход» огромен.

Прошу помочь советами:

1. Какой нормативный акт или разъяснение прямо указывает, что базой для алиментов с доходов от операций с ценными бумагами является именно финансовый результат, а не оборот?

2. Каков алгоритм моих действий в отношении ФССП? Как правильно составить заявление приставу, чтобы обязать его исчислять задолженность корректно? На что ссылаться?

3. Какой судебный путь здесь возможен? Подавать ли жалобу на действия (бездействие) судебного пристава-исполнителя старшему приставу/в суд? Или сразу иск об оспаривании постановления о расчете задолженности?

4. Есть ли смысл параллельно обращаться за разъяснением/справкой в свою брокерскую компанию, чтобы та документально подтвердила разницу между «доходом» в 2-НДФЛ и реальной прибылью по счету за период?

Ситуация критическая, долг начисляется неподъемный. Буду безмерно благодарен за четкие, практические рекомендации и ссылки на статьи/законы/судебную практику.

Thu, 04 Dec 2025 11:08:22 +0300

2️⃣Нажмите «Старт» — и вы снова на связи!

Thu, 04 Dec 2025 10:35:52 +0300

Сегодня-завтра я на облигационной конфе Cbonds.

Зал прям почти полный.

Посмотрим сколько из вас доживет до первого выступления в этом же зале завтра

Thu, 04 Dec 2025 10:46:56 +0300

Thu, 04 Dec 2025 11:01:38 +0300Как считается коэффициент Шарпа

Как интерпретировать значения коэффициента Шарпа

Где посмотреть в Журнале.

где в TsLab значение будет 2 — самое низкое,

в OsEngine — 4,

а в WealthLab — 8.

То есть показатели будут различаться.

Поддержка OsEngine: https://t.me/osengine_official_support

Thu, 04 Dec 2025 10:28:15 +0300

Сейчас продажи ЦБ это около 20% объёма торгов CNYRUB_TOM

Действия ЦБ влияют на курс.

ЦБ заранее писал на своём сайте об ориентировочных ежедневных продажах валюты на 1 пол и на 2 пол 2025г

Вы знаете, ЦБ старается придерживаться стратегии на полугодие, Минфин каждый месяц совершает операции по бюджетному правилу.

Обычно, перед переходом в тренд вола растёт, объёмы растут, происходят необычные, резкие движения: видна борьба.

Сейчас не видно борьбы.

Просто продолжается боковик.

Оцениваю движение как боковик с плавными движениями вверх и вниз

2 Концепция

Пока только на одном аукционе в 2025г Минфин размещал флоатеры, эта возможность в резерве.

При оценке % выполнения плана размещений ОФЗ не учитывают ОФЗ в юанях — ещё возможность, высокий спрос, пока в 2 раза выше предложения.

Т.е. поменялась концепция: можно финансировать в 2026г дефицит бюджета не зависимо от цены на нефть.

Стоимость обслуживания долга в 26г около 8,8% бюджета.

При таких темпах, проблема в обслуживании долга может возникнуть через 2-3 года

2 года инфляционные ожидания в боковике

«Выживает не самый сильный и не самый умный, а

тот, кто лучше всех приспосабливается к изменениям»

Чарльз Дарвин

даже многие действующие руководители гос. компаний живут в старой реальности,

не могут адаптироваться и не подходят под критерий Дарвина,

который написал выше.

На лаврах старых успехов.

Они же свои деньги не вкладывают, им можно ???

когда всё плохо и не понятно, надо покупать валюту.

Без обид:

очень важно признавать свои ошибки и выходить, если всё идёт не так, как было задумано при открытии позиции.

Мы все периодически ошибаемся.

Некоторые операции убыточны — невозможно быть всегда правым.

Важно во время понять ошибку и подстроиться под рынок.

Могут быть форс мажоры.

Но резкий обвал рубля — это провал политики ЦБ.

Такое бывает.

При резких обвалах рубля, ЦБ всегда резко повышал ставку.

Сейчас ЦБ заинтересован в плавных движениях по валютам и

в продолжении тренда на снижение ставки, который начался в декабре 2024г.

Сейчас 100% в рублевых инструментах.

В портфелях акций — только акции, ориентированные на внутренний спрос.

Никакого нефтегаза нет

(есть, например, Транснефть пр,

далеко не основная позиция, но это транспорт, а не нефть, тарифы + объём перекачки).

smart-lab — это площадка для обмена мнениями, обсуждения, а не канал с сигналами.

Написал своё мнение, не рекомендация.

Thu, 04 Dec 2025 10:32:08 +0300

Thu, 04 Dec 2025 10:30:56 +0300

Говорю про деньги, но всегда выходит про людей.

Здесь читают, почему нефть — это политика, евро — диагноз, а финансовая грамотность — вопрос выживания.

Thu, 04 Dec 2025 10:21:16 +0300

Недельная инфляция порадовала замедлением до 0.04% н/н, с начала года 5.27%. Годовая инфляция упала до 6.6% г/г, т.е. пошла к нижней границе годового прогноза Банка России 6.5-7%. Продолжала влиять нормализация цен на бензин, но и в целом ситуация по широкому кругу товаров улучшалась, отчасти из=за курса.

В целом ноябрь показывает предварительно 0.43% м/м и 6.7% г/г — сильно лучше ожиданий. Банк России оценивал, что инфляция 0.64% м/м соотвеnствует цели 4% (SAAR), данные говорят о том, что она упала ниже 3-3.5 (SAAR), хотя это еще не окончательные данные. Средняя за три месяца инфляция может упасть до 5.5-6% (SAAR).

Похоже оправдываются ожидания того, что перед повышением НДС у компаний есть стремление подраспустить склады, чтобы войти в 2026 год с оптимизированными запасами.

Экономика выглядела неплохо — рост ВВП в октябре ускорился до 1.6% г/г по оценке Минэка. Розница ускорилась до 4.8% г/г, услуги 3.7% г/г, общественное питание растет на 11.2% г/г. Рост зарплат в сентябре немного ускорился до 13.1% г/г, а безработица осталась на уровне 2.2%.

Здесь, конечно, стоит учитывать некоторую инерцию оптимизма в конце лета-начала осени, но в целом инфляция вернулась на траекторию, которую ждали до всплеска цен на бензин — около 6-6.5% г/г на декабрь.

Для ЦБ ситуация позитивна тем, что и инфляция и рост идут чуть лучше ожиданий, но с большим «навесом» разовых локальных искажений. Кредит идет по более активной траектории, ИО подросли, но скорее ожидаемо. Если смотреть на средние за 3 месяца цифры — рост чуть ниже 1%, инфляция 5.5-6% (SAAR), в этом плане равномерное движение вниз на 0.5 п.п. по ставке пока скорее остается основным сценарием.

@truecon

Thu, 04 Dec 2025 10:26:05 +0300

Thu, 04 Dec 2025 01:51:57 +0300

Впервые с 2002 г ЕС два квартала подряд фиксирует профицит в торговле с Россией — 1,5 млрд евро в III кв. 2025 г. Это итог санкций, обрушивших товарооборот.

@ejdailyru

Меня в этой истории поражает то, что вроде зима, а газ в Европе по 335 долл.! С 2022 года цена на газ в Европе упала в 10 раз! Казалось, должно быть всё наоборот.

А вообще нам выгодно было бы как то наладить отношения с ЕС, нам это экономически выгодно. Но как? Тут большой вопрос.

Thu, 04 Dec 2025 07:05:51 +0300

Thu, 04 Dec 2025 09:59:48 +0300Хорошего — понемножку.

(тов. Сухов)

Вопрос к самому себе:

Доживу ли до экспиры

Я в серебряном шортире?

Давайте кратенько посмотрим на серебро. На наше (SVZ5) и ненаше. Начнём с «буржуинского».

Стоп — он интуитивно понятен. Залёт вверх за 60-й Суперстрайк может попахивать для шортирщика не совсем приятной лосятинкой. А вот на 53-54 — вполне-вполне можно забирать свои фишки со стола и говорить «досвиданье».

SVZ5. На предторговке открыт шорт.

Нырок в шортир от 57,79. Идеи управления позой — так они, в общем-то, те же. Хотя по дороге могут возникать и некоторые ньюансики.

Причина открытия шорта — да драги уж «больно зажрались». Хотя...

Чистого неба и Славной умной зимней охоты! Лоси зимние — в большой цене!

С уважением, «Московский озорной игряка», Колян-лосепас

Thu, 04 Dec 2025 09:06:34 +0300

*****

Приглашаю вас в свой канал Финансовый Механизм. Там начался розыгрыш очередной книги — «Ошибки Разумного инвестора».

Thu, 04 Dec 2025 09:37:56 +0300

Thu, 04 Dec 2025 09:37:11 +0300

Газ - исполнено

Thu, 04 Dec 2025 09:11:34 +0300

Как и прогнозировалось, цена американского натурального газа НН продолжила движение вверх и ушла выше $5. Пик роста был примерно на $5.04. Поскольку настоящие холода в Америке еще не наступили, скорее всего цена не остановится и достигнет высшего уровня прошлого прогноза в 2.2, но тут уже гарантий нет. Но вероятность, как говорится, высокая.

Как помнится общий сигнал на лонг газа был дан, когда цена находилась еще на уровне 2.9, так что с того это потенциально могло принесли более 400% профита на фьюч.

Дальше пока сказать сложно. Возможно, учитывая что добыча газа в США бьет все новые и новые рекорды, а зима в целом обещает быть достаточно теплой, можно будет подумать уже и об уровнях для шорта. Их я обычно публикую уже в телеге.

t.me/amalteya2020

twitter.com/Amalteya3000