Sat, 08 Nov 2025 08:40:29 +0300

По рынку сейчас много идей, но нужно дождаться одного очень важного момента о котором мы поговорим дальше.

А пока, рекомендую взять на вооружение те бумаги которые будут представлены в этом обзоре.

Небольшая просьба.

Если ещё не подписались на наш telegram-канал, то, пожалуйста, подпишитесь, это очень поможет в продвижении. Рекламы в канале нет!

Если вы недавно на рынке, то рекомендую пройти мой бесплатный мини-курс, чтобы понимать как устроен рынок.

Буду благодарен

Sat, 08 Nov 2025 08:37:03 +0300

Здравствуйте!.. (ЗаяЦъ сидит поутру попивая кофей, сидя в удобнейшем кресле из веточек и листьев, шевеля усами и ушами… ЗаяЦЪ сонная, но работает в выходные, пописывая в блог макая в соуса кусок… )… Ммм… Удивительные новости поразили рунет! Присмотримся к ним поподробнее:

Москва. 7 ноября. INTERFAX.RU — Количество физлиц, имеющих брокерские счета на «Московской бирже», в октябре 2025 года увеличилось на 498 тыс. и достигло 39,4 млн человек, сообщается в пресс-релизе биржи.

Частные инвесторы увеличили число открытых счетов до 74,2 млн с 73,1 млн по итогам сентября.

Сделки на фондовом рынке Мосбиржи в октябре заключали 2,9 млн человек, из них 342 тыс. — квалифицированные инвесторы.

Физлица инвестировали в ценные бумаги на Мосбирже в октябре 175,8 млрд рублей, из них вложения в облигации составили 112,7 млрд рублей, в акции — 14,9 млрд рублей, в паи фондов — 48,2 млрд рублей.

Доля частных инвесторов в объеме торгов акциями и паями биржевых фондов в октябре составила 68%, облигациями — 13%.

Количество индивидуальных инвестиционных счетов (ИИС) составило 6,16 млн (+13,7 тыс. за октябрь). Торговый оборот на них вырос на 30% по сравнению с октябрем прошлого года, до 299,2 млрд рублей. В структуре оборота 60% — сделки с акциями, 16% — с облигациями и 24% — с паями.

Наиболее популярными акциями в портфелях частных инвесторов в октябре были обыкновенные и привилегированные акции Сбербанка (29,1% и 7% соответственно), акции «ЛУКОЙЛа» (13,8%), «Газпрома» (13,5%), ВТБ (8,1%), «Т-Технологий» (6,8%), «Яндекса» (6%), X5 (5,3%), «Полюса» (5,2%) и «Норникеля» (5,2%).

В топ-5 российских БПИФов в портфелях частных инвесторов вошли фонды денежного рынка LQDT (доля — 38%), SBMM (18,3%), AKMM (17,7%) и фонды инвестиций в облигации AKFB (2,5%) и AKMB (2,3%).

Доли утренней и вечерней сессий в совокупном объеме торгов акциями и паями составили 10% и 17% соответственно. Частные инвесторы были их основными участниками с долями 81% и 72% соответственно… Подробнее ТУТ: www.interfax.ru/business/1056874… А что об этом думаете вы?! Пишите комментарии, ставьте ЛАЙКИ!) Подписывайтесь на мой блог! Всем всех благ!

Sat, 08 Nov 2025 08:16:55 +0300

Я вам песенку спою про пять минут,

Эту песенку мою пускай поют.

(Людмила Гурченко, к/ф «Карнавальная ночь», 1956 год)

И снова Привет, мой Любимый Проницательный Читатель-Трейдер! Давно не слышались.

Продолжим вместе анализировать те ньюансы, которые неплохо бы учитывать при торговле фьючерсами на Мосбирже. Сразу же отмечу, что хотя статья, главным образом, ориентирована на интрадей, общими принципами могут воспользоваться и дей-трейдеры, и даже консервативные тру-инвесторы.

Перейдём к теме. Мосбиржа даёт нам каждый день, каждый час, каждую минуту множество возможностей и сигналов в разных инструментах. Какой из них выбрать, чтобы получить максимальную отдачу в виде профита (ну или лося, это уж раз на раз...)? Иногда просто глаза разбегаются по страничкам с графиками — и этого можно хватануть, и этого, даже того… Как выбрать то, что нам что-то принесёт в клювике? Да побольше, побольше!

Для начала строго-математически сформулируем задачу:

Мы торгуем инструмент. Фьючерс. Каково будет отношение выигрыша к зарезервированному гарантийному обеспечению при сдвиге цены в нашу сторону на одно характерное движение (например, на один ATR)? Результат оформим в виде какого-то коэффициента. Ну, или индекса.

Переменных в этой формуле очень немного:

1. Гарантийное обеспечение (IM, инициирующая маржа).

2. Лотность контракта (это тоже очень важно).

3. ATR (средний истинный диапазон, характерное движение за один период).

Все данные без учёта одной из этих составляющих просто неинформативны и теряют физический смысл. Действительно, если у одного из фьючей «плечо» больше, чем у другого, но он еле шевелится, то кто из них двоих лучше? Нефть или евродоллар?

В расчёте используется 5-минутный ATR. Почему? Во-первых, на основе него прорисовывается очень хорошо Структура Рынка, предложенная Ларри Вильямсом (очень рекомендую изучить). Можно играть простые краткосрочные синглы (или симплы, ST), можно — среднесрочные движения (IT), а можно — и долгосрочные (LT). В результате, при МИНИМАЛЬНОМ риске, наш Holding Period (время удержания позиции) может составлять от нескольких десятков секунд до часов, а то и дней. Всё — на выбор Игрока. Тьфу, Инвестора!

Окно просмотра берётся с 9:00 (без учёта предторговки) и до 21:59 Зимнего МСК. После — активность везде затихает, да и после 22:00 Трейдеру надо заниматься другими делами. Или неделами. Учитываются дни только общеринято-РАБОЧИЕ, то есть без суббот и прочих воскресений. Глубина расчёта — 5 торговых дней (пн-пт). В сегодняшнем случае — это 4 дня (из-за «праздничка»).

Анализируются 18 фьючерсов, логично разбитых на 4 фьючерсных группы:

1. Товарные.

2. Индексные.

3. Валютные.

4. Крипта.

Разумеется, во всех инструментах все валюты приводятся к одной размерности.

В качестве индекса-коэффициента берётся отношение профита от движения на один 5-минутный ATR к фиксированно-характерной величине 1% (Один процент). Так, индекс, равный 1,50, соответствует 1,50% выигрыша от ГО, а равный 0,75 — 0,75% соответственно.

Перейдём к результатам.

Наблюдается ОГРОМНОЕ преимущество фьючерсов товарной группы. На этой неделе в лидеры вырвались кофей с какавой. Впрочем, безостановочный и регулярный рост объёмов торговли кофем (а особенно какавой) это только подтверждает. Инструменты расторговались!

Металлы драг-группы в общем рейтинге несколько опустились. А вот, некогда лидеры этого рейтинга, нефть и натгаз, продолжают сползать вниз. Особенно удивляет брент. Мосбиржа, опускай ГО, а то все уйдут в какаву!

Индексы, валюта и крипта — аутсайдеры прошедшей недели и андердоги следующей.

Ещё одно неоспоримейшее преимущество Фьючей товарной группы — возможность проанализировать азиятскую динамику на мировых рынках и спрогнозировть не только ЦЕНУ открытия на Российской предторговой сессии, но и НАПРАВЛЕНИЕ (динамику) локально-сиюминутного движения к 08:57:50 МСК (моё время выставления предторговой открывающей или закрывающей заявки). Предпочитаю для этого Investing.com. Вливайся — не хочу! С открытия — и ныряем в тренд!

Таковы — крайне упрощённые выводы по «игровой волатильности» фьючерсов на ММВБ. Разумеется, желающие могут выбрать не 5-минутки, а, к примеру, 15-минутки или часовики. С подавляющей вероятностью — результаты будут схожи.

А уж как кому играть — каждый мой Любимый Проницательный Читатель порешит для себя сам.

Так что рисуем картинку, открываем сделку и просто наслаждаемся прекрасной ПРОФИТНО-ПРЕЗЕЛЁНОЙ игрой!

Чистого неба и Славной умной осенней охоты! Лоси осенью — в большой цене!

С уважением, Московский Коля-лоссбой, фьючерсный Спекулянт

Sat, 08 Nov 2025 06:29:15 +0300

Снова пришло время прокомментировать ситуацию. Уже наверное всем понятно, что конфликт на Украине, который никак не даст прийти в себя российскому рынку — он про «вообще», он глобальный. Это большое событие, сравнимое с 1941 и 1812 годами, game changer и будет определять нашу жизнь на несколько поколений вперед.

В этой связи особенно интересно наблюдать, как это все сообразуется с моими графиками. Я уже писал, что по моим предположениям мы вступили в новый 8-10 летний цикл, который означает смену правил на фондовом рынке с привычных на крайне «непривычные». Это происходит стабильно каждые 8-10 лет и «кто не спрятался — я не виноват».

Текущий момент характерен тем, что данный процесс имеет совершенно объективные признаки, которые должен заметить даже не очень сметливый трейдер:

⦁ Закрытие рынков капитала, «закупоривание» капитала внутри страны. Вывести деньги из России можно, но сложно, дорого и уже по сути и некуда.

⦁ Полная смена состава инвесторов на ФР РФ. Вместо институционалов на рынке теперь сплошь 68% физики. (меня поправили) То есть голодранцы и мелкая спекуль. (из песни слов не выкинешь).

Уже этих двух факторов достаточно, чтобы понять. Такой рынок будет крайне отличаться от рынка 90-х и тем более 2000-х. Я лет 15 писал статьи про профессиональных штатовских трейдеров, которые в общем сильно квалифицированнее наших. За их действиями имело смысл наблюдать. Теперь мечта сбылась — на рынке нет профессионалов, сплошь спекулянты с инстинктами рыбки гуппи — все что дальше полугода — это далеко и туда никто не заглядывает. С какой ноги встал президент США и что сказал — это +-10% сразу к нашему рынку.

Ну а ограничения на движения капитала — так это вообще против всех законов американского Economics, так же нельзя и не бывает вообще. Никто так не имеет право делать. Иначе США накажут. Однако ж оказывается имеет и делает. И получите доллар по 80 рублей при платежном балансе как на картинке.

Мы же понимаем, что при таком платежном балансе в 2000-х доллар должен был быть сейчас 120 и более рублей. Потому что старая система финансового контроля за движениями капитала представляла из себя открытые ворота — заходи кто хочет, вывози сколько угодно. И вот оказывается как несложно было все это прикрутить.

Так что да, мы в другой реальности, где старые законы экономики не работают. Хотя нужно сказать, что это не законы не работают, а американские законы теперь на нашей территории не работают. И судя по всему не только на нашей.

Как правильно заметили грамотные люди в том же Монокль, взлет цен на золото за последние пару лет — это прямое следствие скупки золота центральными банками развивающихся стран. А вот тут интересно, а почему ЦБ вдруг стали покупать золото? Актив-то проблемный — процентов по нему не платят, его нужно физически хранить и передавать неудобно? А дело в том, что золото подходит как залог. А в мире сейчас кризис универсальных инструментов залога.

Вот если вы берете в долг — вам все равно в чем взять, чем хуже актив, тем лучше. Вы же его сразу потратите на что-то. Классика — взять в резаной бумаге, чтобы через пару лет легко вернуть сильно обесценившийся долг. Если найдете такого дурака, кто даст.

А дураков мало. Поэтому долги номинируют в крепкой валюте, чтобы не рисковать. И вот тут пригождаются 800 военных баз США по всему миру. Обеспечивают исполнение обязательств в $$ в мировом масштабе. И все это работало, пока не началась вот эта история с золотом. Потому как если бы золото скупали частники, это было бы одно дело, а вот ЦБ — совсем другое. ЦБ — не инвесторы, им золото нужно совсем для других целей. Главная цель — обеспечить гарантии выполнения будущих обязательств. Китайский ЦБ вообще не скрывает, скупка золота идет под формирование резервов для выпуска облигаций, внимание, в юанях. А облигации США сбрасывают.

Информация легко доступна в интернете. Беру первые попавшиеся источники, иногда смешные. Но факт, на сегодня главные держатели госдолга США -ФРС, Япония, Великобритания, Китай, в порядке убывания. Китай уже на третьем месте и ясно, что скоро будет на 4-м и ниже.

Да, вот так. Скупаем золото, а долги теперь будем формировать в юанях. И выдавать кредиты будут в юанях. А золото будет гарантировать стабильность юаня, что важно для кредиторов и заемщиков. Доллара никакого в этой формуле нет. На самом деле и золото здесь лишнее, просто время нервное, пока ничего лучше не придумали.

Последствий у этой истории будет куча. Затея Байдена-Трампа на Украине должна вылиться в затяжное пике всей западной системы хозяйствования. Эта улица с односторонним движением, к обрыву, вопрос лишь в скорости. Строили эту систему столетия, ломают зело быстрее, но когда конкретно будет обрушения — неведомо. Да это и не важно. У меня еще одна есть примета.

Когда Смартлаб выходит вот с такими заголовками о «все пропало» и «российский рынок не имеет перспектив» — как-то сразу много легче принимать инвестиционные решения. Можно смело что-то купить. Потому что большинство далее полугодия не смотрит… Всем страшно — покупай. Уже было что-то подобное в декабре прошлого года. Традиция, однако.

И еще выскажусь про нашумевший Буревестник с Посейдоном. Так это же классический sputnik moment, о котором я писал не раз. Технологический прорыв, который очень к месту, с далеко идущими последствиями. Дело вообще не в ракетах, а в прогнозах и реакции слабых стран. 50% мира сейчас смотрит на оба лагеря и угадывает, чья возьмет. «Белых хозяев» 2/3 мира ненавидят, но боятся. Все-таки противостоять им исторически мог только Советский Союз. У остальных выбор был невелик — лизать сапог, платить дань и страдать. Но все когда-то заканчивается.

Белая цивилизация решила устроить себе харакири, отменить «русских» и силком загнать их в Азию. Такие исторические ошибки сравнимы с метеоритом, который убил динозавров. В данном случае динозавры конечно же англосаксы. Сами себе создали Азиатский СССР 2.0. Который намного лучше, чем СССР 1.0. Потому что собран не на идеологической, а сугубо практической основе. Как говорил Иосиф Виссарионович — «Нам азиатам нужно держаться вместе»… С Буревестником держаться вместе многим будет психологически намного сподручнее. По крайне нервной реакции США можно предположить, что это для них очередное шило в одно место. Самое незащищенное и проблемное — идеологическое арийское MAGA.

Всегда по делу,

Sat, 08 Nov 2025 05:23:36 +0300

Шатдаун стал главной причиной бегства от риска на уходящей неделе.

Отсутствие ликвидности из-за шатдауна привело к падению крипты, акций и росту доллара.

ФРС вмешалась и снизила ставку SOFR, что привело к падению доллара и краткосрочной коррекции на фондовом рынке.

Заявление главы ФРБ Нью-Йорка Уильямса о том, что ФРС «вскоре» возобновит покупку краткосрочных ГКО США на баланс в целях управления резервами, ускорило падение доллара, биткоин нашел дно, но фондовый рынок продолжил падение до вечера пятницы.

Безусловно, готовность ФРС в добавлении ликвидности рынкам является сильным сигналом для аппетита к риску, но деталей в виде сроков и размера QE не хватает.

По сути, рынки стоят перед выбором: или крах из-за слабой монетизации ИИ или дальнейшее надувание пузыря.

ФРС дала понять, что готова как минимум поддержать рынки ликвидностью, вступление в должность нового главы ФРС Трампа после окончания каденции Пауэлла в мае 2026 года указывает, что ситуация будет развиваться по пути надувания гигантского пузыря, ибо Трамп вряд ли допустит финансовый крах и последующую рецессию перед промежуточными выборами в Конгресс в ноябре 2026 года.

Когда закончится шатдаун?

Шатдаун начал наносить реальный вред экономике США, к отсутствию выплат зарплат и соцпособий готов присоединиться транспортный коллапс, что станет очень серьезным потрясением при отсутствии возобновления работы правительства до Дня Благодарения 27 ноября.

В пятницу лед тронулся, демократы предложили альтернативный законопроект о продлении на один год расширенных налоговых льгот на здравоохранение взамен на возобновление работы правительства.

Республиканцы отказались от предложения демократов, Трамп по-прежнему призывает отменить филибастер (хотя для этого в Сенате нет голосов), но вход в режим торга указывает на то, что компромисс может быть достигнут на следующей неделе.

После прекращения шатдауна логично ожидать начало рождественского ралли.

По ТА/ВА:

— Индекс доллара.

Индекс доллара развернулся вниз, желтая поддержка в фокусе.

— Насдак100.

Поддержки протестированы, разворот с текущих уровней логичен.

По ФА для уверенного разворота необходимо прекращение шатдауна.

Sat, 08 Nov 2025 00:04:54 +0300

По предварительной оценке Frank RG,

в октябре объем выданных кредитов физическим лицам

вырос относительно сентября на 11,5%

(+109,2 млрд руб. к сентябрю 2025).

Объем кредитования составил 1 061,8 млрд рублей что на 21,5% выше, чем в октябре 2024 года

Источник

frankrg.com/news/po-itogam-oktyabrya-2025-goda-obem-vydach-kreditov-sostavil-1-062-mlrd-rub

Fri, 07 Nov 2025 23:32:41 +0300

Давно хотел поделиться своей историей, думаю она будет интересна людям, кто мечтает о своем доме и думает что это дорого и сложно. Кстати, регулярно читаю здесь на Смартлабе комментарии или посты, где обсуждают, что свой дом это дорого. Наверно, если это дворец, то дорого. Но если это хороший, современный дом для жизни семьи, в пригороде любого миллионника России, то это гораздо выгоднее любой квартиры в текущей ситуации.

В целом, мой пост подразумевает, что есть (ну или была), реальная возможность приумножить свой капитал, вложив деньги в строительство или недвижимость. Важный момент, что у меня не было этого капитала, то есть я начал с нуля, не имея вообще никаких средств.

Теперь вернемся в 2020 год. Был май, разгар карантина. Я уже тогда жил за городом и платил за ипотеку дома, построенного своими силами еще в 2014 году. Денег впритык, у нас с супругой 2-е детей. В то же время государство запускает программу льготной ипотеки, чтобы стимулировать строительный сектор. Ставка рефинансирования снижается до минимальных исторических значений. Майские праздники я провожу за компьютером, рассматривая предложения застройщиков на квартиры по минимальным ценам. Планирую брать ипотеку, используя материнский капитал за второго ребенка, как первый взнос. Но из-за декрета супруги и текущей ипотеки, мне не одобряют новую. Это только через пару лет начали давать траншевые ипотеки по 5-10 штук на человека без первого взноса. Именно тогда появились истории успешных ипотечных инвесторов.

Вопрос применения материнского капитала откладывается до осени. С лета постепенно выходим с удаленки в офис, в сентябре начинается активная деловая жизнь. Несмотря на карантин и вездесущие маски (все помнят, что нужно было надеть маску, чтобы рассчитаться на кассе в магазине?) деловая активность растет небывалыми темпами. Низкая ставка по кредитам, дефицит и инфляция делали свое дело. Студия в 25 м2, которая в мае 2020 года стоила 1399 тыс.руб., в октябре 2020 уже стоила 2599 тыс. руб. Но и за эти деньги их уже не было, а была очередь. Поэтому нужно было принимать решение быстро. В тот момент оставались еще земельные участки, которые не так сильно выросли в цене и в преддверии зимы не пользовались ажиотажным спросом. Поэтому я прошу отца взять потребительский кредит (мне то кредиты не дают из-за текущей ипотеки) по ставке 11,9% годовых на сумму 1,1 млн рублей для покупки участка. Правда еще не оформленного, а лишь по предварительному договору покупки, но у надежного земельного девелопера. Таким образом в ноябре мы покупаем участок 8 соток в пригороде, в очень хорошем месте за 1,1 млн руб. В надежде, что уже весной на него полностью оформят документы и можно будет начать строительство.

По факту оформление документов затягивается до сентября 2022 года. И это уже была совершенно другая реальность. В 2021 году я получаю материнский капитал наличными. Да так можно, если построен дом собственными силами, в котором я живу. А ребенку исполнилось три года. Эти средства я вкладываю в фондовый рынок. Если кто не помнит, то в 2021 он хорошо рос. В совокупности с моим накоплениям в октябре 2021 года у меня было на счете около 1 млн рублей. Половина была в акциях, а половина в облигациях. На тот момент казалось надежным вариантом. В декабре 2021 начинаются военные маневры в Беларуси и на границе Украины и рынок начинает активно сползать вниз. Но я ничего не продаю, ведь по телевизору говорят, что мы за мирное решение вопроса… Наступает 2022 год, за ним 18-21 февраля, когда тревожные падения просто не дают сработать стопам. А уже после выходного 23 февраля счет делится на два и замораживается из-за АДР и общей остановки торгов. После открытия торгов в марте и резкого отскока, я также ничего не продаю, опять же в надежде на мирное решение вопроса. Но этот рыжий британец, будь он неладен (хотя нет, даже, пусть горит он в аду) не дает завершится конфликту, а с ним продолжается падение нашего рынка с заблокированными активами.

Это было отступление про фондовый рынок, а в реальной экономике жизнь не останавливалась. В 2021 году была невероятная инфляция в строительных материалах. Если в 2020 году производители сидели и смотрели, как застройщики поднимают цены на квартиры, то начиная с января 2021 года цены на стройматериалы начали бить рекорды. Для примера в мае 2020 года газобетонный блок стоил около 2200 рублей за метр кубический, то в январе 2022 года он стоит уже около 9000 рублей за метр3. При том, что зимой эти блоки всегда дешевели процентов на 30%. И это было до начала СВО. К слову, в августе 2022 он уже снизился в цене до 3600 рублей за метр кубический.

Важный момент, что в феврале 2022 года я закрываю ипотеку, которую платил 10 лет. И в августе 2022 года, имея на счету около 400 тысяч рублей мы наконец получаем документы на участок. Раз изначально участок был куплен на отца, то я у него его «покупаю» участок и оформляю кредит на строительство дома собственными силами, когда средства выдаются разом на всё строительство (Это уже в следующие года такие кредиты начали выдавать траншами). Сумма кредита была 1,7 млн рублей. Сразу же гашу этот кредит на 450 тысяч средствами за третьего ребенка, который родился у нас в 2021 год. Таким образом у меня получается около 1 млн потребительского кредита и 1,25 млн ипотечного кредита на строительство.

Своих средств около 400 тысяч на фондовым рынке. Спасибо Сберу, что к тому времени они разблокировали АДР и перевели их в КИТ, поэтому можно было продать в любой момент, но мои надежды на рост и знание размера убытков не давали мне это сделать. Также на вкладе были 1,7 млн, которые выдал банк на строительство собственного дома. Напомню, что по плану это уже был второй дом, который я собирался строить, чтобы приумножить свой капитал. В следующей серии я расскажу, как я его строил и что из этого получилось....

На самом деле напишу всё одним постом). Сейчас главное успеть до 23,59, чтобы иметь возможность заявиться на 20 тысяч рублей от Тимофея. Вообще, конечно, он мне импонирует. Несмотря на его, иногда, не понимание реальной жизни российской глубинки, он декларирует реально позитивные и правильные вещи. Конечно, наверно, это гораздо легче делать, обладая хорошим капиталом и отсутствием рутинных обязанностей в реальной жизни. Но я вот не знаю, как имея трех дочерей 4-х, 7-ми и 10-ти лет, каждый день читать по 20-30 страниц....)))

Но вернемся к дому. Время поджимает, а я еще не написал, как его строил. Поэтому буду сокращать)

После получения денег на строительство и оформления всех документов в августе 2022 года, я начинаю строить фундамент дома, чтобы зимой купить кладочные материалы, а ранней весной начать строить. Зимой материалы дешевле, а после начала мобилизации в сентябре 2022 года они еще упали в цене. На участке я заливаю фундамент под дом. Использую двух рабочих, а сам занимаюсь закупом материалов, контролем процесса строительства и соблюдением проекта. Важный момент, что дом всегда строить следует только по проекту. Первый дом у меня без проекта и это реально очень большая проблема. В общем фундамент по дом из блоков у меня выходит в сумму 900 тысяч рублей. Детально расписывать я не буду, хотя у меня есть подробная смета.

В декабре 2022 я покупаю блоки и облицовочный кирпич для дома. Всё это вышло на сумму 360 тысяч рублей. Я использовал керамзитоблки. В нашем регионе они более популярны, чем газобетонные. Я покупал блок шириной 290 мм по цене 60 рублей за штуку. Летом 2023 они уже стоили по цене 120 рублей за штуку, а на пике льготной ипотеки в мае 2024 года цена была 250 рублей за штуку. Также зимой нахожу бригаду для кладки. Договариваемся о цене 500 тысяч рублей за кладку из блоков, утепление каменной ваты, кладку полуторного облицовочного кирпича и заливку армопояса. К слову сказать, напротив моего дома строила фирма по льготной семейной ипотеке примерно такой же дом и строители были из одной деревни. Цена за работы была для строителей такая же. А вот для покупателя того дома цена в смете была в два раза выше… В целом я на материалах дома не экономил, т.к. изначально делал дом таким, в который бы сам хотел переехать и жить. Первый мой дом деревянный на ленточном фундаменте, а здесь я делал каменный дом из керамического облицовочного кирпича, на плитном фундаменте. Естественно после возведения стен и всех накладных расходов все мои средства закончились. Весной 2023 года даже пришлось продать все акции и облигации и вложить в строительство.

Но нужно было еще закончить крышу и поставить окна. Про инженерные сети, штукатурку и отделку «вайт бокс» я уже не думал. Кредиты были еще не самые дорогие, а давали весной 2023 их на удивление легко, поэтому я беру потребительский кредит на 1,5 млн на кровлю дома. Делаю мягкую черепицу (нанимаю рабочих из среднеазиатских республик), ставлю хорошие окна и красивую входную дверь. Очень много вещей делаю своими руками, чтобы сэкономить средства: утепляю кровлю, готовлю оконные проемы для установки окон, обрабатываю дерево антисептиком. А самое важное это регулярный контроль за строителями. Они делают быстро и не для себя, поэтому упора на качество нет.

В мае 2023 года дом готов. Площадь по проекту 104 м2, в доме три спальни и кухня-гостиная с двумя сан.узлами. Осталось заказать окна - их пришлось ждать около месяца, т.к. начался реальный ажиотаж в строительстве и цены пошли вверх даже резче, чем это было в 2021 году.

После установки окон и входной двери нужно было принять решение, что делать с этим домом. Потому что есть: Потребительский кредит на сумму 1 млн рублей, Кредит на строительство на сумму 1,2 млн рублей и еще один потребительский кредит на 1,5 млн рублей.

Итого 3,7 млн долгов. Рыночная цена дома в той стадии готовности, что была, по моему мнению 8 млн рублей.

Летом путем долгих обсуждений с женой, стоит ли переезжать из деревянного дома в каменный, но терять в размере участка и находится чуть дальше от города, но ближе к родителям, принимаем тяжелое решение продать дом, а самим остаться в деревянном. Выставляем на продажу за 8 млн, но покупателей нет. Потому что ставка начала расти, а все, кто хочет купить дом, идут к застройщикам и покупают подряды по льготной ипотеке. Это отдельная история, как на этом рынке обогатились мелкие застройщики и риэлторы. Как очень поверхностно люди относятся в важным деталям и какого качества дома строят на продажу. Но нам повезло и весной 2024 года мы продаем дом хорошей семье за 7,2 млн рублей. Важный момент, что в тот момент цена участков настолько сильно взлетела, что мы выгоднее было ничего не делать и продать пустой участок. Я бы заработал даже больше, наверно.

Получив средства я закрываю не (потреб на 1,5 млн я не закрыл, а зря) все долги, а на остатки покупаю участок и беру еще одну льготную ипотеку на строительство дома. Тороплюсь потому что с июля 2024 льготная ипотека для всех закрывается, а на строительство своими силами тем более. Больше именно льготной такой нет.

Как я строил новый, уже третий по счету дом и чем это закончилось это уже отдельная история. Она еще не закончилась.

Но весь этот текст я написал не только для того, чтобы поделиться опытом, но и для того, чтобы получить 20 тысяч от Тимофея. Потому что те деньги, что я получил с продажи дома, я хранил на вкладах в 2024 году, пока они не пошли в строительство, а в 2025 году мне пришел налог на 25 тысяч рублей, который нужно оплатить до 2 декабря. Поэтому неравнодушных прошу поддержать. Каналов телеграмм у меня нет, рекламировать мне нечего. Все средства пойдут на благо нашей семьи.

В конце получилось скомкано, но времени редактировать уже нет, надо успеть опубликовать во время, отведенное Тимофеем.

Fri, 07 Nov 2025 23:12:21 +0300

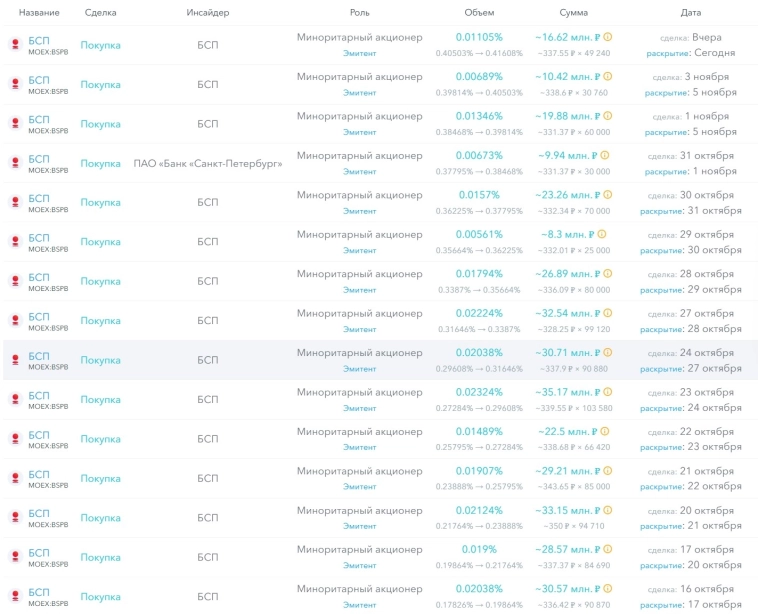

Почему БСП (банк Санкт Петербург) лучше рынка

Инсайдерские покупки

(обработка информации с сайта раскрытия информации)

Fri, 07 Nov 2025 23:01:23 +0300

Послушал выступление управляющего директора Совкомбанка Андрея Осноса на конференции Смартлаба и сделал для вас конспект ключевых тезисов:

✔️ Третий будет лучше, чем второй. Четвертый лучше, чем второй;

✔️ В 2026 прибыль зависит от того, что будет происходить со ставкой. Если она будет плоской, то мы вернемся к историческому ROE;

✔️ Средний ROE за последние 10 лет = 30%. В будущем мы считаем, что будем зарабатывать ROE больше, чем Сбербанк;

✔️ Из 15 крупнейших топ-менеджеров в банке у 13 основной net worth в акциях банка;

❌ В лизинге ситуация стабильно-тяжелая;

➡️ На M&A смотрим – на два параметра, цена, которая должна быть адекватна рыночным ценам, синергия; сделки мы публично не комментируем;

✔️ Допэмиссию мы не планируем, нет никакого желания размываться по текущим «смешным оценкам» (в ответ на вопрос об M&А через допку);

❌ Мы примем решение о второй части дивидендов (за 2024 год) к концу 2025 года («очень осторожно и грамотно подойти ко второй части выплаты»);

❌ Про байбек — стратегически не согласны с байбеком. Для розничных инвесторов проще получить дивиденды. Мы бы не хотели уменьшать ликвидность на рынке (15% free float на бирже). Крупные акционеры и так покупают сейчас с рынка, потому что цена – очень дешевая;

✔️ Есть ли желание увеличить free float (намек на SPO)? Ответ: «По таким ценам нет, кто в здравом уме будет продавать по таким ценам».

Андрею Ахатову из Сбер SIB спасибо за модерацию и продуманные, точные вопросы

Fri, 07 Nov 2025 11:20:56 +0300

Добрый день, в рамках поддержания унывающего Смартлабика и поддержки всех кому хренового на рынке в этом году расскажу, как развивалась история после тотального слива в марте 2020г.

Эту историю подробно рассказывал на осенней конференции 2023г.

Напомню в марте 2020 после крайне безответственных действийполучил убыток 28,2 млн. руб, тк был в лонге нефти с 3-м плечом через выходные, анефть открылась — 28% .

На скрине показан счёт в 5 млн рублей от которого 10.03.2020г осталось 530 тыс рублей.

Остатки 2020 и 2021 были посвящены моральному восстановлению и постепенно с концу 2021 данный счёт был восстановлен,сразу скажу я не сидел в бумах, торговал как и прежде фьючерсами.

24.02.2022 встретил в кэше, оглядываясь назад, понимаю, что урок 2020г был усвоен)))

2022 год прошел хорошо, немного откатил в ноябре-декабре, это типичный для меня период пониженной энергии, я связываю это с тем, что почти 40 лет прожил на Крайнем Севере и организм автоматически впадает в спячку с приближением полярной ночи.

2023 год начался крайне дискомфортно ввиду личных неприятностей, но к маю удалось практически все разрулить и войти в строй.

2024 год кратно снизил активность во фьючерсах, больше стал торговать опционами, работая на моносчёте, по высокорискованной стратегии на небольшой сумме, в результате получил доходность в несколько тысяч %, основные инструменты РтС и сишка, редко нефть и газ.

2025 год несмотря на общее уныние на данный момент, складывается крайне удачно, во многом это связано со сменой локации !!!

Оказавшись в Москве, я буквально через неделю получил колоссальный заряд энергии, Москва не позволяет сидеть на жопе ровно и тюленить, да и мозги работаю абсолютно по другому!!! Большим событием лично для меня стало знакомство со священником Павлом Островским, периодически по субботам катаюсь к нему в храм в Нахабино. Невероятно приятный человек, с которым можно поговорить не только о Боге, но и о жизни. После исповеди, внутреннее ощущение было,словно заново родился.

Как оно будет дальше никто не знает, но всем кому сейчас грустно, печально, либо понесли большой убыток хочу сказать: все временно, ночь темна перед рассветом, жизнь не закончилась, время все расставит по своим местам, главное не ныть, не опускать руки и в любой ситуации оставаться человеком !!!

Еще раз хочу поблагодарить тех, кто помог мне в трудные времена: Василий Олейник, Ильнур Мухаметзянов, Игорь Шепелев, Юра Саныч, Виталий Боченков, Павел Жуковский, Илья Коровин, Саня Бобровский, СПАСИБО !!!

Если кого-то не упомянул не держите зла)))

t.me/Chebatader

Fri, 07 Nov 2025 10:49:11 +0300

На такой вопрос лучше всего ответить на простом примере.

Проданный одиночный Р9750 на Газпром, декабрь, в моменте дает нам

45 премия/825 рублей ГО = 5,455%/41= 0,133х360 = 47.88% годовых на дату экспирации

А если к нему добавить продажу С20000 или чуть пониже, то получим и более 50% годовых и даже снижение сумарного ГО на проданный стрэнгл.

И это при общем риске примерно 3-7% ( вероятность вхождения в деньги, то есть при сильном движении акций Газпрома вверх или вниз).

Кто принимает такой риск и готов купить национальное достояние по 97,5 или продать его по 200 рублей в дату экспирации при текущей цена на споте в 115-120 рублей, тот и открывает такие и аналогичные позиции.

Опционы уникальны тем, что вы сами можете регулировать свои риски и потенциал прибыли в своей стратегии.

Вот так торгуем и зарабатываеи на любом рынке.

Имхо, целевая доходность в 50-100% это норма для НЕлинейного трейдера.

На нашем срочном рынке при всех его минусах, недостаточной ликвидности и т.

«Сегодня на рынке деривативов Московской биржи торгуется 41 опцион на акции, 3 опциона на валюты, опцион на золото, опцион на индекс, свыше 150 фьючерсных контрактов и опционов на них, базовыми активами которых выступают фондовые индексы, акции, валютные пары, драгоценные и промышленные металлы, нефть, газ и другие товары, процентные ставки.»

Подробнее: www.moex.com/n94693?nt=112

И каждый день есть возможности для открытия оптимальной стратегии на любой желаемый срок — от 1 дня до 12+ месяцев.

А иначе какой смысл в трейдинге?

А для пассивных инвестиций с доходностью в 15-20% годовых есть облигации, ПИФы и банковские депозиты.

Но это совсем другая история.

PS -некоторые коллеги и инфоцыгане считают приведенные цифры детской забавой и в своих телегах и на платных курсах оперируют 3-х и 4-х значными цифрами.

но, как позиционный трейдер, придерживаюсь здравого смысла и разумного подхода к параметру P/L.

выбор всегда за вами, что и как торговать, на каких инструментах и стратегиях.

и, самое главное, с каким риском.

Всем удачи!

Thu, 06 Nov 2025 15:43:36 +0300

Друзья, мы проводим опрос среди инвесторов и трейдеров

Нам важно понять, какими брокерами вы пользуетесь, какие торговые терминалы предпочитаете и на что обращаете внимание при выборе платформы

Fri, 07 Nov 2025 10:44:20 +0300

Недавно я начал новый эксперимент «Копим на вторую пенсию», задача которого — собрать все плюшки от государства, чтобы хватило на масло к хлебушку в старости.

В первой части подробно рассказал, как устроены пенсионные программы, и как у меня образовалась накопительная часть пенсии. А сейчас делаю первый шаг для участия в ПДС. Подробно о ней рассказал в этом посте.

Напомню, что с 2024 года в России работает государственная Программа долгосрочных сбережений (ПДС) с несколькими видами бонусов для тех, кто захочет дополнительно из своих заработков откладывать на пенсию.

Fri, 07 Nov 2025 10:48:50 +0300

Fri, 07 Nov 2025 10:24:50 +0300

Правительство РФ готовит снижение налогов для «Газпрома» после убытков на 1,2 триллиона рублей

Российские власти готовят налоговые послабления для терпящего бедствие «Газпрома», который после потери европейского рынка второй год подряд фиксирует убытки в ключевом, газовом бизнесе. С ноября 2026 года «Газпром» получит налоговый вычет по НДПИ на газ на общую сумму 64 млрд рублей, сообщает «Интерфакс» со ссылкой на поправки в Налоговый кодекс, которые подготовил Минфин РФ.

Снижение налогов запланировано для структур «Газпрома», добывающих газ на «Ямале». С 1 ноября 2026 года налоговый вычет составит 2,44 млрд рублей в месяц, с 1 августа 2027 года — 3,5 млрд рублей в месяц, с 1 августа 2028 года — 5,5 млрд рублей ежемесячно.

«Газпром» в прошлом году получил 1,02 трлн рублей чистого убытка по РСБУ. В этом году, согласно отчетности по российским стандартам, которая включает только газовый бизнес «Газпрома» (без нефтяного, СПГ и энергоактивов), его чистый убыток составил еще 170,3 млрд рублей за январь-сентябрь.

@ejdailyru

Fri, 07 Nov 2025 04:47:09 +0300

Иногда мне кажется что новости о рынках в разных телеграм каналах появляются почти синхронно и нет возможности остановиться и разобраться кто быстрее всех.

А ведь для трейдера скорость — это не пустой звук. Разница в пару десятков секунд между появлением новости и её пересказом может стоить прибыли или убытка. Поэтому мне стало интересно проверить — какие новостные парсеры и каналы реально работают быстрее других.

Я частное лицо и не связан ни с одним из каналов. А эта статья моя попытка взглянуть на вопрос объективно: сравнить скорость публикаций размеченных новостей по тикерам и ISIN в русскоязычных телеграм‑каналах. Без рекламы и догадок — только на основе времени публикации конкретных новостей.

Новостной трейдинг — зачем?

Когда я был на конференции Smart‑Lab Conf 2025, то заметил любопытную деталь: в некоторых докладах мелькали одни и те же названия телеграм‑каналов. Прямой рекламы вроде бы и не было, но создавалось ощущение, что именно они — главные источники быстрых новостей. Однако никакого сравнения конечно же не было.

На рынке постоянно что‑то происходит и кажется что выигрывает самый быстрый. Но скорость — не всегда прибыль. Самая быстрая реакция на новость почти всегда у профессиональных спекулянтов. А опытные трейдеры ждут, пока рынок переварит событие, и входят уже по сценарию, а не по импульсу — это не я сам придумал, а на конференции говорили.

И главный миф в данном случае: чем быстрее кликаешь — тем больше зарабатываешь. На деле первая минута после выхода новости — зона хаоса. Оптимальный момент для входа — после краткого отката, когда становится понятно, как это событие подходит под общие ожидания людей.

А чтобы отделить сигнал от шума, важно фильтровать источники. Настоящую реакцию дают официальные решения ЦБ, корпоративная отчётность с признаками смены тренда, изменения в ставках, налогах, санкциях — всё, что реально меняет фундамент.

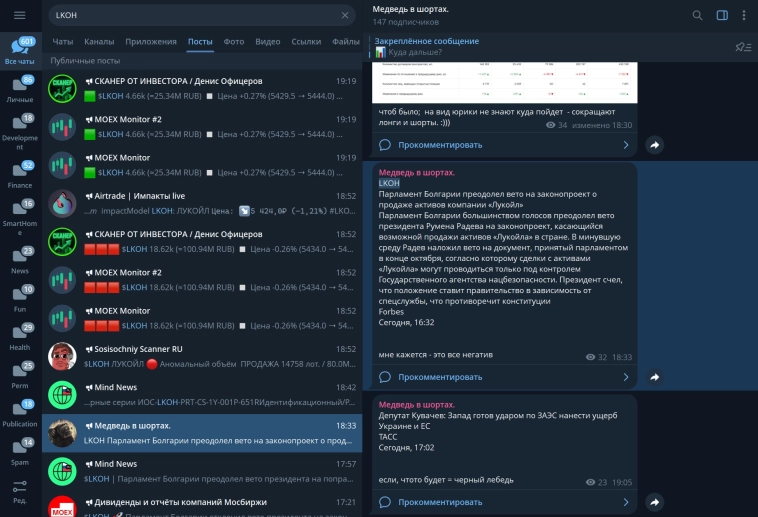

Как проходило исследование. Отбор и метод сравненияНачал с простого вопроса: какие каналы публикуют уже размеченные новости — то есть с явным указанием тикера или ISIN. Использовал глобальный поиск Telegram в публичных каналах — по конкретным тикерам вроде «LEAS», «LKOH». Telegram даёт 10 бесплатных запросов и этого достаточно.

Это оказалось не так просто — тоже много шума, в том числе иностранного.

Я вносил в свой список только те каналы, где новости сопровождались явной привязкой к тикеру или ISIN. В итоговый список попали очень разные по весу и аудитории проекты — от гигантов с сотнями тысяч подписчиков до совсем небольших каналов (и некоторые похоже заброшены). Вот список каналов, в которых я искал конкретные новости, отсортированных по количеству подписчиков на момент 6 ноября 2025 года.

Каналы с разметкой по тикерам:

@cbrstocks (127 751 подписчик) — «Сигналы РЦБ». тяжеловес в нашем списке. Позиционируется как инфоаналитика для трейдеров и инвесторов. Большое количество подписчиков говорит о высоком уровне доверия или как минимум о широкой известности в сообществе.

@newssmartlab (62 874 подписчика) — канал Смартлаба. Заявляет о себе амбициозно: «Самые быстрые новости по рынку!». Проверим, так ли это. Обещают мгновенные сообщения обо всем, что движет котировки.

@stocksi (32 940 подписчиков) — канал с фокусом на оперативных новостях фондового рынка. Честно предупреждает, что получает новости из других источников и возможные ошибки — на совести первоисточников.

@russia_companies (27 321 подписчик) — «Российские акции». специализируется на ключевых событиях российских компаний: дивиденды, отчеты и главные корпоративные новости.

@moexdiv (14 691 подписчик) — «ДИВИДЕНДЫ НА МОСБИРЖЕ». судя по названию, основной фокус сделан на дивидендах, что является важной частью фундаментального анализа для многих инвесторов.

@investing (13 814 подписчиков) — канал с известным «зонтичным» брендом. Отмечает, что информация публикуется в ознакомительных целях и требует перепроверки, что является разумной оговоркой.

@trade_feed (11 320 подписчиков) — «Торговая лента». Название говорит само за себя — канал ориентирован на поток данных для активных трейдеров.

@Information_disclosure (6 970 подписчиков) — «Раскрытие корпоративной информации». Фокусируется на раскрытии корпоративной информации, автоматически собирая данные из открытых источников. Это важный источник для тех, кто следит за существенными фактами.

@ALL_NEWS_MOEX (4 505 подписчиков) — позиционирует себя как «лучший помощник трейдера», обещая новости, связанные с компаниями и Московской биржей.

@anews_ai (1037 подписчиков) — «ANews — Trading, Market, Investments, Signals, Twitts». Судя по названию, возможно, использует AI для агрегации новостей. В описании указаны трейдинг, рынок, инвестиции, сигналы и даже твиты.

@mindnews (1 633 подписчика) — заявлен как канал с полезными сервисами для оптимизации торговли.

@i_moex (361 подписчик) — небольшой канал, ориентированный на дивиденды и отчеты. Привлекает обещанием отсутствия рекламы, но честно предупреждает, что находится в разработке.

@Homma_Munehis (225 подписчиков) — интересное название, отсылающее к легендарному трейдеру. Специализируется на сканировании акций по резкому изменению цены и новостям.

@skalper_pomoshnik (187 подписчиков) — микро‑канал, нацеленный, как следует из названия, на помощь скальперам на ММВБ.

@investreport_ru (132 подписчика) — самый малочисленный в этой категории. Сфокусирован на существенных фактах и раскрытии корпоративной информации.

Каналы с разметкой по ISIN:

@nsdfeed_ru (216 подписчиков) — узкоспециализированный канал, который транслирует поток заголовков с официального сайта nsddata.ru. Отбирает только новости, содержащие ISIN‑код российского эмитента.

@moexindex (68 подписчиков) — самый маленький участник обзора и похоже заброшен. Судя по описанию, отслеживал состав индекса МосБиржи.

Как думаете кого-то пропустил?

Чтобы сравнение было честным, я находил одну и ту же новость, опубликованную разными каналами. Для этого я брал конкретное событие — например, новость о дивидендах ПАО «ЛК Европлан» или отчет «ЭсЭфАй» (SFI) — и фиксировал точное время (вплоть до секунды), когда пост об этом появлялся в каждом из «исследуемых каналов. Затем я сравнивал эти временные отметки. Такой подход, как на фотофинише, позволяет без всяких догадок определить, кто пересек черту первым, а кто отстал. Именно эта разница во времени и стала главным критерием оценки в моем исследовании.

Результаты. Кто первый?После анализа выявилась группа лидеров. Абсолютного чемпиона, который был бы первым всегда и везде, нет. Но есть каналы, которые стабильно опережают других в определённых категориях новостей. Одни быстрее всего реагируют на корпоративные события, другие — на макроэкономику и отраслевые сообщения.

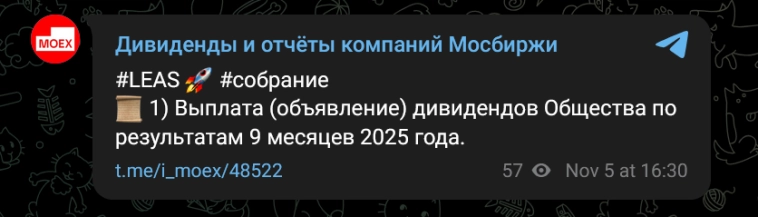

Пример №1: новости по «Европлану» (LEAS) — рекомендация дивидендов

Здесь мы видим, как несколько каналов практически одновременно опубликовали новость о рекомендациях по дивидендам. Канал i_moex оказался самым быстрым.

Событие: Совет директоров «Европлана» рекомендовал дивиденды в размере 58 ₽ на акцию за 9 месяцев 2025 года.

Победитель: i_moex

Хронология публикаций (05.11.2025):

14:30:01 — i_moex: https://t.me/i_moex/48522

14:30:04 — ALL_NEWS_MOEX: https://t.me/ALL_NEWS_MOEX/57580

14:30:05 — mindnews: https://t.me/mindnews/232861

14:30:16 — stocksi: https://t.me/stocksi/42157

14:31:01 — anews_ai: https://t.me/anews_ai/134779

14:31:34 — cbrstocks: https://t.me/cbrstocks/75891

14:32:31 — newssmartlab: https://t.me/newssmartlab/104378

14:34:22 — moexdiv: https://t.me/moexdiv/621

Разница между первым и последним — почти четыре минуты.

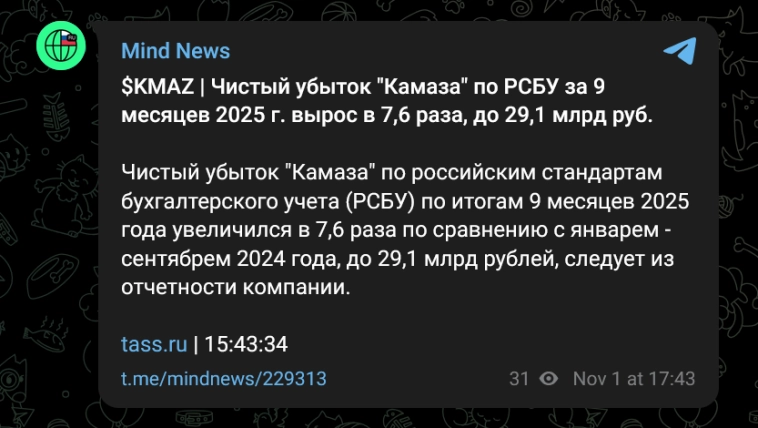

Пример № 2: новости по «КАМАЗу» (KMAZ) — отчётность по РСБУ

Здесь mindnews вырвался вперёд, опубликовав отчёт почти на восемь минут раньше конкурентов. Для корпоративных новостей это значительное преимущество.

Событие: Публикация отчётности «КАМАЗа» по РСБУ за 9 месяцев 2025 года.

Победитель: mindnews

Хронология публикаций (01.11.2025):

15:43:34 — mindnews: https://t.me/mindnews/229313

15:51:32 — newssmartlab: https://t.me/newssmartlab/104219

15:51:35 — anews_ai: https://t.me/anews_ai/133366

Пример №3: новости по «Полюсу» (PLZL) — рекомендация дивидендов

Ещё один пример плотной конкуренции: разница между каналами — всего доли секунд. И снова i_moex оказался чуть быстрее остальных.

Событие: Совет директоров «Полюса» рекомендовал дивиденды за 9 месяцев 2025 года.

Победитель: i_moex

Хронология публикаций (05.11.2025):

17:38:43 — i_moex: https://t.me/i_moex/48552

17:38:44 — ALL_NEWS_MOEX: https://t.me/ALL_NEWS_MOEX/57593

17:38:45 — mindnews: https://t.me/mindnews/233250

17:38:46 — newssmartlab: https://t.me/newssmartlab/104403

17:38:47 — anews_ai: https://t.me/anews_ai/134900

17:39:54 — investreport_ru: https://t.me/investreport_ru/13759

17:43:26 — russia_companies: https://t.me/russia_companies/23369

17:44:59 — moexdiv: https://t.me/moexdiv/623

Пример №4: новости по «Газпрому» (GAZP) — рекорд поставок газа в Китай

В этой ситуации anews_ai показал себя лучше всех, опередив ближайших конкурентов более чем на две минуты.

Событие: «Газпром» сообщил о рекордных суточных поставках газа в Китай.

Победитель: anews_ai

Хронология публикаций (06.11.2025):

11:12:04 — anews_ai: https://t.me/anews_ai/135270

11:14:08 — mindnews: https://t.me/mindnews/234084

11:14:09 — ALL_NEWS_MOEX: https://t.me/ALL_NEWS_MOEX/57637

Пример №5: повторяющиеся публикации

Ещё оказалось, что newssmartlab и anews_ai публикуют абсолютно идентичные тексты, отличающиеся только ссылками и хэштегами — с задержкой в 5–10 секунд.

Примеры на 31.10.2025:

Уголь подорожал:

18:06:57 — newssmartlab: https://t.me/newssmartlab/104147

18:07:05 — anews_ai: https://t.me/anews_ai/133030

ЦБ ограничит комиссии банкам:

21:55:09 — newssmartlab: https://t.me/newssmartlab/104161

21:55:17 — anews_ai: https://t.me/anews_ai/133127

FabricaONE.AI готовит IPO:

20:17:20 — newssmartlab: https://t.me/newssmartlab/104157

20:17:22 — anews_ai: https://t.me/anews_ai/133095

Посты совпадают дословно, включая знаки препинания и структуру. Это косвенно подтверждает, что один из каналов, вероятно, агрегирует ленту другого, что объясняет стабильную задержку в пределах нескольких секунд.

Итоги и наблюдения

mindnews и newssmartlab чаще других оказываются первыми в потоке.

Первый особенно силён в корпоративных новостях — отчёты, поставки, официальные заявления. newssmartlab чаще лидирует в макроэкономических темах, где важна скорость реакции на данные и заявления ЦБ.

Каналы i_moex и ALL_NEWS_MOEX показали феноменальную скорость при публикации решений советов директоров, дивидендов и биржевых сообщений.

Главный вывод прост: чтобы держать руку на пульсе, одного источника мало.

Мое исследование показало, что каналы mindnews, newssmartlab и i_moex являются одними из самых быстрых на рынке. Однако выбор лучшего источника зависит от типа новостей, которые вы торгуете: mindnews лидирует в оперативной публикации отчетности, i_moex демонстрирует превосходство в дивидендных новостях, а newssmartlab эффективен в макроэкономических событиях.

Это исследование является моей личной инициативой и не преследует рекламных целей. Все данные взяты из открытых источников.

Автор: Михаил Шардин Мосгорломбард — бренд с более чем вековой историей и неизменной репутацией надёжного партнёра. Основанный в 1924 году, он уже 101 год остаётся символом доверия и финансовой поддержки для москвичей. Меняются эпохи, технологии и потребительские привычки, цель Мосгорломбарда неизменна: давать людям понятный и простой финансовый инструмент в любых обстоятельствах. Сегодня Мосгорломбард сочетает вековые традиции с современными решениями. Активно внедряются технологии онлайн-оценки, цифровые сервисы и новые форматы взаимодействия с клиентами, остается стабильность и клиентоориентированность. Бренд стал основой экосистемы Группы «МГКЛ», где опыт и ответственность соединяются с технологическим развитием и инновациями. ❤️ 101 год доверия — и мы продолжаем меняться, чтобы оставаться нужными. Пока на рынке установилось временное затишье, самое время разобраться в том, как же выбирать акции на длинный горизонт. В этом деле есть одна большая сложность — инвестору нужно оценить не только текущее, но и спрогнозировать будущее положение компании. Для этого нужно разобрать перспективы ее рынка и продукта, а так же углубиться в ее корпоративное управление. Пройдемся по всем этим пунктам подробнее: ✅ Надежность, устойчивость к кризисам. Компании нужен запас прочности — у нее должен быть комфортный долг, а еще лучше, если у нее есть денежная кубышка. В таком случае кассовые разрывы ей не страшны, а деньги работают на нее, а не на кредиторов. Так среди банков крепышом выглядит Сбербанк, а слабаком — ВТБ. Как только наступает кризис, «синему» требуется помощь властей, а то и деньги из кармана инвесторов (допэмиссия). ✅ Умение адаптироваться. Бизнес должен быть диверсифицированным, чтобы компания не зависела от одного источника доходов. Плюс она должна уметь «заглядывать» в будущее — если вовремя оседлать тренд, то это позволит обойти конкурентов. Тот же Яндекс компенсирует замедление рекламы ростом других сегментов. Антипримером служит «узкий» Позитив, который просел с одним кибербезом. ✅ Продажа продукта, на который всегда будет спрос. Товары должны быть конкурентными и востребованными; цены на них должны расти вровень (или быстрее) с инфляцией. Если отрасль регулируется тарифами, то это сдерживает маржу и прибыль. Лучшие примеры тут — ИКС 5 и Лента, ведь без продуктов людям не обойтись. Чего не скажешь об алмазах, спрос на которые продолжает падать (вместе с перспективами АЛРОСы). ✅ Хорошие корпоративные практики. Компания должна честно делать свое дело, быть открытой, уважать рядовых акционеров и платить дивиденды. Если же она вытирает об инвесторов ноги, то лучше держаться от нее подальше (даже если у нее огромная прибыль). Первые компании я внес в «белый список», а вторые — в «черный». ✅ Забота об акционерной стоимости. Этот важный пункт вытекает из предыдущего. Многим компаниям плевать, сколько стоят их акции — в том же ИнтерРАО в этом честно признались. Главная их задача — это «развитие государственных проектов». Этой неэффективностью болеют многие госкомпании — Газпром, Россети, РусГидро и прочие. Они вкладывают деньги в проекты, а потом списывают эти вложения как «обесценивание основных средств». 07.11.2025. Сегодня предлагаю посмотреть сразу на двух «зомби» нашего рынка. Базовый коридор цен на коксующийся уголь составляет $180–200 за тонну, что крайне слабо. Внутри РФ ситуацию усугубляет дорогая ставка ЦБ и охлаждение строительной отрасли. Спрос на прокат в первом полугодии падал, а премии к экспортным альтернативам тают. В прошлый раз я сделал выжимку по секторам в реалиях текущей ставки, рубля и т.д. Как оказалось, идеи в акциях еще остались, но рисков тоже стало много.Некоторые сектора сейчас лучше полностью обходить стороной. Сегодня продолжим начатый разговор Bloomberg считает, что не будет недостатка в потенциальных претендентах на активы Лукойла, которые включают добычу полезных ископаемых, ключевые прибрежные нефтеперерабатывающие заводы в Европе и сеть АЗС. Сырьевой трейдер Gunvor Group отозвал свое предложение о покупке международных активов российского нефтедобывающего предприятия ПАО «Лукойл», подпавшего под санкции, после того как Министерство финансов США заявило, что компания-нефтетрейдер никогда не получит лицензию. Gunvor отреагировала на комментарий Министерства финансов в социальных сетях, назвав его «в корне дезинформированным и ложным». Компания заявила, что постарается исправить «явное недоразумение», но пока отзовет свою заявку. @USTreasury Этот комментарий стал неожиданным поворотом после недели, в течение которой Gunvor вела переговоры с Управлением по контролю за иностранными активами США и другими органами, отвечающими за санкции, с целью добиться заключения сделки, которая превратила бы ее в интегрированную компанию по добыче и переработке нефти. Gunvor стал прицениваться к активам в конце прошлого месяца после того, как США внесли в черный список Лукойл и другого российского нефтяного гиганта ПАО «Роснефть». Отказ Gunvor может открыть двери для других претендентов на покупку активов. В четверг, 7 ноября, Gunvor также объявил о привлечении 2,81 миллиарда долларов в рамках кредитной линии, финансируемой американским подразделением глобальных банков. Как и другие крупные сырьевые трейдеры, компания финансирует основную часть своих операций с нефтью, газом и металлами по всему миру за счет банковского финансирования. По мнению трейдера, комментарии, скорее всего, вызовут вопросы о его связях в Москве в то время, когда многие участники нефтяной отрасли настороженно относятся к любым связям с Россией. Соучредитель трейдера Геннадий Тимченко является другом президента России Владимира Путина, и когда в 2014 году США ввели против него санкции, он утверждал, что у Путина были инвестиции в Gunvor. Компания опровергла заявление, которое было представлено без доказательств, а главный исполнительный директор Турбьёрн Тёрнквист выкупил долю своего российского партнера в компании. Для портфеля «Лукойла» сделка означала бы «полный разрыв» с российским влиянием или контролем, сказал Тёрнквист в интервью Bloomberg. Он также исключил возможность продажи каких-либо активов второму по величине производителю нефти в России, если санкции будут сняты. @Gunvor Лукойл шокировал рынок, объявив о сделке в прошлый четверг. Компания Lukoil International сообщила, что в 2023 году ее собственный капитал составит 21 миллиард долларов, что более чем в три раза превышает стоимость собственного капитала Gunvor. Активы, выставленные на продажу, включали глобальную добычу нефти и газа, эквивалентную объемам добычи Эквадора, ключевые прибрежные нефтеперерабатывающие заводы в Европе и сеть автозаправочных станций, простирающуюся от Нью-Йорка до Стамбула. По расчетам Bloomberg, Gunvor, которая и без того является одним из крупнейших трейдеров нефти и сжиженного газа, благодаря этой сделке вышла бы на лидирующие позиции в торговле сырьевыми товарами и превратилась в гибридного производителя, увеличив свои мощности с нулевого уровня до примерно 440 000 баррелей нефти и конденсата, что, по оценкам Bloomberg, почти столько же, сколько у Diamondback Energy, одного из крупнейших независимых производителей в Пермском бассейне. Между тем аналитики нефтяного рынка будут внимательно следить за тем, как отзыв заявки Gunvor повлияет на предложение, если власти США, Великобритании и Европы не продлят лицензию Лукойла, чтобы свернуть сделки с его участием. MarketSnapshot — ProFinance.Ru в Telegram MX(фьюч на индекс мосбиржи) SR(фьюч на Сбер) Si (фьюч на доллар-рубль) CR(фьюч на юань-рубль) Br (Лондон) Дневной и часовой графики Российского фьючерса BR здесь NG (Henry hub) Дневной и часовой графикиРоссийского фьючерса NG здесь Gold (Лондон) Дневной и часовой графики Российского фьючерса GD здесь

Fri, 07 Nov 2025 10:19:11 +0300

Для нас важно, чтобы каждый, кто приходит в Мосгорломбард, чувствовал ту же надёжность, что и сто лет назад — теперь дополненную удобством и скоростью современных сервисов.

Fri, 07 Nov 2025 09:47:41 +0300

Fri, 07 Nov 2025 09:32:44 +0300

Fri, 07 Nov 2025 09:01:30 +0300

У металлургов, судя по выступлению Северстали на Смартлабе, в приоритете экономия, ремонтные окна и экспортный микс. У угольщиков — логистика, сортность и «дисциплина CAPEX». Быстрых позитивных триггеров нет. Без разворота цен и смягчения денежно-кредитной политики маржа останется под давлением.

Fri, 07 Nov 2025 08:56:31 +0300

Fri, 07 Nov 2025 07:05:23 +0300

Fri, 07 Nov 2025 10:01:57 +0300

Fri, 07 Nov 2025 09:45:44 +0300

Fri, 07 Nov 2025 09:39:54 +0300

Rockstar Games официально перенесла релиз Grand Theft Auto 6 на 19 ноября 2026 года. Об этом студия объявила в рамках финансового отчёта Take-Two Interactive за второй квартал. Игра, которая сначала должна была выйти осенью 2025-го, а затем в мае 2026, откладывается уже во второй раз.

В заявлении говорится, что команде нужно «дополнительное время, чтобы завершить игру с тем уровнем полировки, которого игроки ожидают и которого заслуживают». Take-Two добавила, что полностью поддерживает Rockstar и уверена в «создании непревзойдённого развлекательного блокбастера».

Акции TTWO на премаркете NASDAQ отреагировали снижением на 22% с $267.60 до $208.50, сейчас котировки $236.60.

У нас было больше времени на разработку, и мы благодарны Rockstar за их постоянное стремление к совершенству — Штраус Зельник (Strauss Zelnick)

Перенос совпал с внутренними скандалами — на прошлой неделе Take-Two уволила десятки сотрудников, обвинив их в «грубых нарушениях» и утечке информации. Уволенные утверждают, что настоящая причина — обсуждение профсоюзной активности. Сегодня у офисов Rockstar North и Take-Two UK прошли протесты.

В тот же день издатель отчитался о рекордных $1,96 млрд выручки: NBA 2K26, Mafia: The Old Country и Borderlands 4 обеспечили лучший второй квартал в истории компании. А GTA 5 продолжает продаваться — уже более 220 миллионов копий по всему миру.

Fri, 07 Nov 2025 08:54:37 +0300

На дневном графике цена продолжает торговаться под своей сильной поддержкой в виде трендовой. Ожидаем ее теста — отбой шортим, а пробой с тестом сверху на мелких ТФ — лонгуем

Для сделки (торгуем отбой или пробой уровня) ждем тест трендовой 261400

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней в виде горизонтали 254700

На часовом графике цена обновила лои предыдущего дня, но в итоге отбила все дневное снижение, закрыв торги чуть ниже уровней открытия. Первые сигналы для лонга — возврат выше ема233 и горизонтали 262300, пока этого не произошло, снижение может продолжиться

Для сделки(торгуем отбой или пробой уровня) ждем тест горизонтали250400

В случае четких тестов можно входить от менее сильных уровней в виде горизонталей 267425 и 262300

На дневном графике цена вернулась под ема233 и пока она под этим уровнем, снижение может продолжиться. Возврат выше ема233 вернет цену к росту

Для сделки(торгуем отбой или пробой уровня) ждем тест горизонтали28753

В случае четкого теста можно входить от менее сильных уровней в виде границы желтого канала 29266 и горизонтали 30528

На часовом графике цена продолжила снижение, обновив лои предыдущего дня и вернувшись под ема233 и пока цена под ней, движение вниз может продолжиться. Первые сигналы для лонга — возврат выше ема233 и пробой границы розового канала с тестом ее сверху

Для сделки (торгуем отбой или пробой уровня) ждем теста трендовой(30743 на утро)

В случае четкого теста можно входить от менее сильных уровней в виде границы розового(30503 на утро) или желтого(29526 на утро) каналов или горизонтали 29685

На дневном графике цена вернулась под свою локальную поддержку 82430 и окончила торги, тестируя этот уровень снизу. Возврат выше этого уровня (в идеале с тестом сверху на мелких ТФ) вернет цену к росту, откат от этого уровня можно пробовать шортить

Для сделки(торгуем отбой или пробой уровня) ждем тест горизонтали 84460

В случае четких тестов можно входить от менее сильных уровней в виде горизонтали 82430 или ема144(83961)

На часовом графике цена сходила на тест ема233 и отбившись от этого уровня пробует возобновить движение вверх. Пока цена не вернулась в желтый канал и не ушла под ема233, больше шансов за движение вверх. Уход под ема233 даст сигнал на продолжение снижения

Для сделки(торгуем отбой или пробой уровня) ждем тест границы зеленого канала(84770 на утро)

В случае четких тестов можно входить от менее сильных уровней в виде горизонталей 85062, 84172, трендовой (80633 на утро) и границы желтого канала(82251 на утро)

На дневном графике цена ушла в коррекцию, закрыв дневную сессию под своей сильной поддержкой в виде трендовой, но на вечерней смогла вернуть себе этот уровень и пока цена над ним, движение вверх может возобновиться. Возврат под трендовую с тестом снизу на мелких ТФ вернет цену к снижению

Для сделки(торгуем отбой или пробой уровня) ждем тест горизонтали 11,765 и нисходящей трендовой (11,536)

В случае четких тестов можно входить от менее сильных уровней в виде ема233(11,871)

На часовом графике цена всходила на тест своей сильной поддержки 11,54 и ема233 и, отбившись от них, пробует возобновить движение вверх. Пока цена над этими уровнями, рост может продолжиться, возврат под них вернет цену к снижению

Для сделки(торгуем отбой или пробой уровня) ждем тест горизонтали11,54

В случае четких тестов можно входить от менее сильных уровней в виде горизонталей 11,811 и 11,354

На дневном графике цена внутри дня уходила под свою локальную поддержку 63,47, но торги смогла закрыть выше этого уровня и пока цена над ним, рост может возобновиться. Уход под 63,47 (в идеале с тестом снизу на мелких ТФ) продолжит снижение

Для сделки(торгуем отбой или пробой уровня) ждем тест горизонтали65,15 и трендовой 65,39

В случае четких тестов можно входить от менее сильных уровней в виде горизонталей 63,47 и 62,10

На часовом графике цена отбилась утром от своей сильной поддержки в виде трендовой и ушла на тест ема233, от которой также отбилась и перешла к снижению, на этот раз пробив указанную поддержку, но в итоге торги смогла закрыть выше нее и пока цена над трендовой, движение вверх может продолжиться. Уход под трендовую с тестом снизу на мелких ТФ даст сигнал на возобновление снижения

Для сделки(торгуем отбой или пробой уровня) ждем теста трендовой 63,36(на утро)

В случае четких тестов можно входить от менее сильных уровней в виде горизонтали 62,84 или границ розового канала(64,44 и 61,75 на утро)

На дневном графике цена обновила хаи этой недели, продолжая движение вверх и отрабатывая формацию «перевернутая голова-плечи»(формация отрисована автоматически при помощи индикаторов Trading View). Пока цена выше своей сильной поддержки 4,1409, ожидаем добоя до цели формации

Для сделки(торгуем отбой или пробой уровня) ждем тест горизонтали 4,1409

При четких тестах можно входить от менее сильных уровней в виде границы розового канала 3,9504

На часовом графике цена чуть-чуть не дошла до своей локальной поддержки 4,1771 и двинулась вверх, пробив свое локальное сопротивление 4,3736 и пока цена над этим уровнем, движение вверх может продолжиться. Возврат под 4,3736 с тестом снизу на мелких ТФ вернет цену к снижению

Для сделки(торгуем отбой или пробой уровня) ждем тест горизонтали 3,9765

В случае четких тестов можно торговать от менее сильных уровней в виде горизонталей 4,5806, 4,3736, 4,1771

На дневном графике цена продолжает торговаться в розовом канале и пока она не вышла из него и не вернулась выше горизонтали 4046,25, снижение может продолжиться

Для сделки(торгуем отбой или пробой уровня) ждем тест границы розового канала 4030,5

В случае четких тестов можно входить от менее сильных уровней в виде горизонталей 4046,25 и 3819,32

На часовом графике цена отбилась утром от своей локальной поддержки в виде трендовой, но смогла дойти только до ема233, от которой также отбилась и вернулась на тест той же трендовой, опять отбившись от нее. Для возобновления роста надо уходить выше ема233, пока цена под ней, снижение может возобновиться

Для сделки(торгуем отбой или пробой уровня) ждем тест горизонталей 4154,79 и 3895,33

В случае четких тестов можно входить от менее сильных уровней в виде трендовой(3964,6 на утро) и ема233(4010,95 на утро)

При торговле не забываем про стопы и тейки!

Ключевые уровни на графиках и в тексте выделены жирным.

Не является индивидуальной инвестиционной рекомендацией.

Больше графиков в моем TG-канале.

Подписывайтесь на t.me/cap_of_charts

Лайки приветствуются :-)