Tue, 18 Mar 2025 11:18:20 +0300

Потанин: Менеджмент Норникеля рекомендует не платить дивиденды за 2024г, в условиях отсутствия FCF платить неправильно — Интерфакс

«Совет директоров рассмотрит [рекомендацию менеджмента]. Менеджмент предлагает не платить.… Общий принцип очень простой. Платить дивиденды можно из свободного денежного потока, а при его отсутствии в счет кредитов дивиденды платить неправильно. Поэтому будем работать над увеличением денежного потока», — заявил Потанин.

Tue, 18 Mar 2025 11:02:05 +0300

Обратил внимание, что когда пишешь про долгосрочные инвестиции, всегда найдутся «уникумы», которые обязательно вспомнят Газпром. При этом вспомнят они его на пике 2008 по 365, как будто это магическая точка, отсчёт от которой, наглядно демонстрирует, что в России уже на протяжении более 16 лет долгосрочные инвестиции дело бесперспективное.

Конечно, умные люди понимают, что подобные аргументы абсолютно ничто не доказывают, и выглядят непросто смешно, но и откровенно глупо. Кто себя считает чуть поумнее, любят приводить в пример индекс Московской биржи IMOEX, но так как он с пика до кризиса 2008 всё-таки вырос примерно в два раза (что, конечно, же немного на таком горизонте), то они в качестве точки отсчёта любят уже говорить про начало 2020 года, то есть до начала ковидных ограничений, отмечая что за 5 лет индекс практически не изменился.

Честно говоря, я просто устал писать однотипные комментарии, поэтому решил опубликовать данный пост, чтобы в последствии просто давать на него ссылку.

Итак, давайте сначала о Газпроме и других «неудачниках».

Действительно, если посмотреть на стоимость акций Газпрома то инвесторы, входившие в него в 2008 на пике, сейчас находятся далеко в минусе по «телу». Но справедливости ради стоит отметить, что они имел возможность выйти из акций в ноль или с минимальной прибылью в 2021 году. Так что шансы были, и ими можно было воспользоваться в столь неудачном вложении. Но что более интересно, так это результат Газпрома с учётом дивидендов, потому что инвестор сидя в этих акциях с даты покупки, не мог их не получать. Так вот, если взять ситуацию как многие начинающие инвесторы любят делать — ждать пока отрастёт до нуля и продать, то фиксация в 2021 году Газпрома без учёта реинвестиции дивидендов принесла бы 50% прибыли, а с учётом реинвестиции немного не дотягивала до 100%. Оба варианта были хуже инфляции на данном горизонте, но они не были отрицательными. Если взять текущую ситуацию, то результат инвесторов Газпрома точно бы не радовал при условии что точкой входа были пресловутые 365, сейчас даже с учётом дивидендов меньшеЮ но несильно. Но, а что если посмотреть на точку отсчёта 10 лет назад, при этом попадут и ковид 2020, и СВО 2022, и падение 2024? Недостаточно долгосрочно, или просто не так уже удобно аргументировать бесперспективность долгосрочных вложений в акции Газпрома?

Глупость подобного аргумента очевидна любому профессиональному инвестору. При долгосрочном инвестировании нет смысла приводить в пример отдельных эмитентов. Есть смысл рассуждать портфелями. Скорее всего, если взять за точку отсчёта тот же 2008 год до кризиса, то в портфеле были бы не только акции Газпрома, но и Сбербанка и/или Лукойла. С того года и по текущей момент, они с учётом реинвестиции дивидендов выросли более чем в 6 раз, существенно опередив инфляцию.

Если объективно посмотреть, то скорее всего даже самый простой портфель инвестора, сформированный в 2008 году включал бы такие популярные тогда акции, как: GAZP, LKOH, SBER, GMKN, MTSI, SNGS, ROSN, VTBR, CHMF, TATN, PLZL, NLMK, SIBN. Если их купить в равных долях и реинвестировать полученные дивиденды, ребалансируя каждый год, то портфель бы вырос почти в 6,5 раз к текущему моменту, а на пике 21-го года показывал 8-кратный прирост, существенно опережая инфляцию на тех же горизонтах. Кстати, этот пример развеивает ещё один аргумент, что Лукойл и Сбер исключение из правил :)

Стоит ли говорить, что подобные аргументы как Газпром, глупы не только для рынка России, но и рынка США. Мы легко можем вспомнить Enron, Yahoo, Intel, котировки которого находятся сейчас на уровне 1998 года, и много много других. Говорят они о бесперспективности вложений в американский рынок на долгосроке? Конечно, нет.

Теперь про тех, кто «умничает» про IMOEX. Это уже лучше, чем Газпром, но почему они «забывают» про дивиденды? В России в отличие от США дивидендную доходность можно назвать высокой. Поэтому просто забыть об их существовании большая ошибка. Действительно, с 2020 года с учётом ковида, СВО и падения в 2024 году IMOEX топчется на месте, но картина сильно меняется, когда мы смотрим на индекс полной доходности MCFTR, который за этот же период прибавил 50%. На текущий момент такой результат немного хуже инфляции на данном горизонте, но здесь три крупных падения. Скорее сейчас многое говорит в пользу продолжить покупать акции, так как они получаются фундаментально отстают и будут сокращать своё отставание. Не всё так печально в датском королевстве, если смотреть на наш рынок долгосрочно?

Я уже предвижу другие аргументы, которые обычно идут дальше: а в долларах российский рынок «короче», а вот дефолт 1998 всё показал, а в лихие 90-е инфляция была 100%, а если взять «реальную» инфляцию то, а если национализация, а вдруг заморозят вклады и т.д. и т.п. Все эти вопросы я также не раз комментировал, считал и демонстрировал результаты. Но, как показывает история, нарративы для большинства куда важнее, расчётов и подтверждений. Так устроен человек! Кстати об особенностях поведения инвесторов на бирже мы отлично поговорили не так давно в Высшей школе бизнеса НИУ ВШЭ на мастер-классе «Инвестициям все возрасты покорны?!», можно посмотреть в записи.

Удачных всем инвестиций!

P.S. Теперь буду давать ссылку на этот пост при каждом очередном глупом аргументе в комментариях про Газпром :)

Tue, 18 Mar 2025 10:31:33 +0300

Последние разговоры об ослаблении санкций вызывают у российских IT-компаний смешанные чувства. С одной стороны, конкуренция может резко вырасти, и многим игрокам, которые успели занять освободившиеся ниши, придётся нелегко. С другой стороны, есть очевидные бенефициары возможного возвращения западных вендоров. Разберем более подробно — для кого это станет проблемой, а кто, наоборот, окажется в выигрыше?

Что будет если санкции ослабят?

После 2022 года IT-рынок России пережил масштабные изменения. Импортозамещение дало толчок развитию отечественных компаний, но одновременно породило много новых рисков. Теперь, если санкции ослабнут, часть игроков боится, что западные компании просто заберут назад свои ниши, а российские вендоры окажутся не у дел.

Но давайте посмотрим на ситуацию с другой стороны. Среди очевидных бенефициаров выделяется Софтлайн – крупнейший российский IT-поставщик, который исторически работал с Microsoft, Oracle, SAP и другими вендорами. До 2022 года Софтлайн был монополистом по продажам лицензий Microsoft в России. После их ухода компания сумела адаптироваться, расширив сотрудничество с российскими ИТ-поставщиками и портфель собственных продуктов. При этом экспертизу по зарубежным технологиям Софтлайну тоже удалось нарастить — например за счет сделок вроде поглощения Борлас (одного из ключевых интеграторов решений Oracle в стране).

Если западные вендоры действительно вернутся — то Софтлайн окажется в привилегированном положении и вот почему:

• Первыми восстановят связи с ключевыми партнерами – компания сохраняла плотные рабочие и неформальные контакты

• Могут вернуть монополию на лицензии Microsoft – если редмондский гигант решит официально возобновить работу, ему понадобятся проверенные каналы сбыта.

• Получат новый виток роста в консалтинге – например, по Oracle Софтлайн сможет предложить бизнесу официальную поддержку и обновления через Борлас.

Кто пострадает?

Если говорить о рисках, то слабее всего окажутся молодые IT-компании, которые выросли на волне импортозамещения, но не успели создать сильный продукт. Для таких бизнесов очень велик риск ослабления своих позиций перед западными конкурентами.

Другой уязвимый сегмент – компании, которые занимались миграцией с иностранных ERP-систем. Если условный SAP решит вернуться, крупные корпорации могут заморозить переход на отечественные аналоги и остаться на привычном софте.

Что в итоге?

Конечно, вопрос о полном снятии санкций остается открытым. Но если западные вендоры действительно вернутся, это не обязательно станет ударом для всех российских IT-компаний.Софтлайн, благодаря своему опыту, инфраструктуре и партнерским отношениям, наоборот, получит мощный импульс к развитию.

В то время как другие будут бороться за место под солнцем, компания сможет зарабатывать и на возврате западных технологий, и на локальных решениях, которые останутся в тренде.

Tue, 18 Mar 2025 10:27:54 +0300

БКС — брокер который может кинуть Вас забрать Ваши деньги.

Данная история показала что БКС брокер — узаконенный мошенник, который может с использованием брокерского договора обобрать клиента присвоив себе львиную долю денег, а при желании весь счет.

Не первый день работаю на рынке и всегда тщательно отношусь к выбору тарифа, исходя из своих целей и активности на торговом счете. Касаемо тарифной политики каждый брокер имеет пункт об изменении условий в одностороннем порядке. На практике практически все брокеры при изменении тарифа переводят действующие в состояние архивных, либо изменения носят ювелирный характер, такой, что незначительно влияет на объем комиссионных.

Вот этот волшебный пунктик у брокера БКС.

Что происходило далее — Брокер БКС просто шокировал всех клиентов, которые вели торги на срочной секции.

БКС в одностороннем порядке без уведомления изменил условия тарифного обслуживания. Для него изменение цифр на сайте в разделе тарифы и есть уведомление.

Понимаю, что я не могу ничего сделать, да и любой физик, так как по условиям договора они имеют на это право. Но в данном случае речь идет об агрессивном изменении тарифа в условиях, когда клиент не может повлиять на ситуацию, имея уже открытые позиции на рынке.

01.03.2025 Брокер БКС в одностороннем порядке изменил комиссию на срочном рынке. Вместо фиксированной платы за совершение сделки с опционом/фьючерсом установил взимание 2,5% от стоимости сделки от суммы опциона и 0.1% от фьючерса. Прежние условия подразумевали 3 рубля за каждый срочный контракт.

Когда я увидел безумные цифры списанных комиссий в личном кабинете, я тут же обратился в чат поддержки. Вот ответ их поддержки:

По вашему тарифному плану «Инвестор» с 01 марта 2025 года действуют следующие комиссии:

комиссия за продажу опциона 2,5% от объема сделки;

комиссия за покупку опциона 2,5% от объема сделки.

В некоторых ситуациях объём комиссии вырос ТЫСЯЧЕКРАТНО.

Теперь, чтобы закрыть объём сделок по опционам объемом в 100000 рублей, брокер взымает комиссию не 24–48 р., как в предыдущей редакции тарифа, а 2500-5000р. МЫ (клиенты) НЕ МОЖЕМ ПОВЛИЯТЬ НА СИТУАЦИЮ, ТАК КАК УЖЕ ИМЕЕМ ОТКРЫТЫЕ ПОЗИЦИИ В РЫНКЕ. Всё, что остается сделать, — мириться с тем, что брокер удержит существенную часть средств на закрытии позиций перед тем, как клиент выведет деньги.

При таких условиях по комиссиям при активной торговле достаточно меньше недели чтобы счет перекочевал в форме комиссий на счета брокера.

НИ ОДИН ЧЕЛОВЕК В ТРЕЗВОМ УМЕ И ЗДРАВОМ РАССУДКЕ НИКОГДА НЕ СТАЛ БЫ ПОЛЬЗОВАТЬСЯ ДАННЫМ ТАРИФОМ ДЛЯ АКТИВНОЙ ТОРГОВЛИ.

С точки зрения этики и правил поведения на рынке такого просто не должно быть. Это фактически узаконенное воровство денег клиентов. Совершенно очевидно что данный пункт в текущей ситуации использован с единственной целью — целью завладевания средствами клиента.

Клиентоориентированностью тут не пахнет. Казалось бы, что тут такого, просто дай клиенту возможность закрыться по старым правилам. Клиент поймёт сразу что ты ему нужен. К сожалению ни одна попытка, ни одна просьба дать возможность закрыться по условиям на которых начал работать и уйти не увенчалась успехом. Брокер отказывается возвращать деньги и отказывается возвращать условия тарифа для завершения работы по счёту. Хотя это по факту это ничего не стоящая банальность.

Поддержка говорит что все понимает но им жаль… Высший пилотаж надсмехательства над человеком. Вот выборка общения с поддержкой.....

А что завтра? Завтра изменят тариф на 50% средств клиента за сделку. Открыл — закрыл сделку, и весь счет принадлежит брокеру? Абсурдно, но текущие действия брокера показывают что это вполне возможно.

Почему ЦБ не следит за подобным поведением профессиональных участников рынка? Почему организация НАУФОР не обяжет согласовывать с клиентом изменения тарифов перед тем, как менять их условия? Брокер перед изменением тарифа не связывается никаким образом, а клиент узнает лишь об увеличенных комиссионных в случае получения отчета.

Сообщить клиенту о новых условиях и получить его ответ — это проявление клиентоориентированности. Однако в данной ситуации очевидно, что это корыстное и недобросовестное изменение тарифа, направленное на то, чтобы воспользоваться этим пунктом и завладеть средствами клиента.

Вывод: Если вы рассматривали этого брокера, то лучше сразу же прекратить смотреть на БКС.

Если у вас уже есть счёт, забирайте его и ищите другого брокера. Бегите пока не поздно. Агрессивное, нелогичное изменения в тарифах в 100-1000раз без уведомления — один из способов законным путем которым брокер пользуется для набивания своих карманов. Никакой проф этики.

Также прошу оценить брокера на смартлабе — понравилось ли бы вам если если вместо нескольких сотен рублей комиссий они выставили счет в 25000+ рублей за свои услуги в оценку которых произвели в одностороннем порядке без личного уведомления. Поставьте ± в рейтинге. smart-lab.ru/brokers-rating/bcs

Спасибо за внимание.

Tue, 18 Mar 2025 10:27:31 +0300

Вчера вышел отчет за 2024 год по МСФО у «Лензолото», давайте его рассмотрим и кратко вспомним историю компании.

▪️До 2020 года, когда компания добывала в среднем 4,5 тонн золота, её акции (обыкновенные) стоили в среднем 7-8 тысяч рублей.

▪️В 2020 году «ЗДК Лензолото»* был выкуплен АО «Полюс Красноярск» за 19,9 млрд рублей. При этом капитализация ПАО «Лензолото» выросла с 10 до 20 млрд руб.

*«ЗДК Лензолото», входящий в ПАО «Лензолото», владел всеми производственными активами и лицензиями на добычу. То есть, ПАО «Лензолото», чьи акции торгуются на бирже, стала компанией-пустышкой, которая больше ничего не производила.

▪️В 2021 году менеджмент «Лензолото» объявил рекордные дивиденды за 2020 год в размере 18,6 млрд рублей (основная часть — это деньги от продажи «ЗДК Лензолото») и акции взлетали почти до 40 тысяч рублей.

▪️Оставшиеся деньги ≈5 млрд рублей компания положила на депозиты и получала проценты. Затем были выплачены дивиденды за 2022 год в районе 4 млрд рублей и за 2023 год в районе 1,3 млрд рублей. В итоге

Tue, 18 Mar 2025 10:02:12 +0300

Мы сумасшедшие,

но мы не слабоумные!

Всем привет и трям!

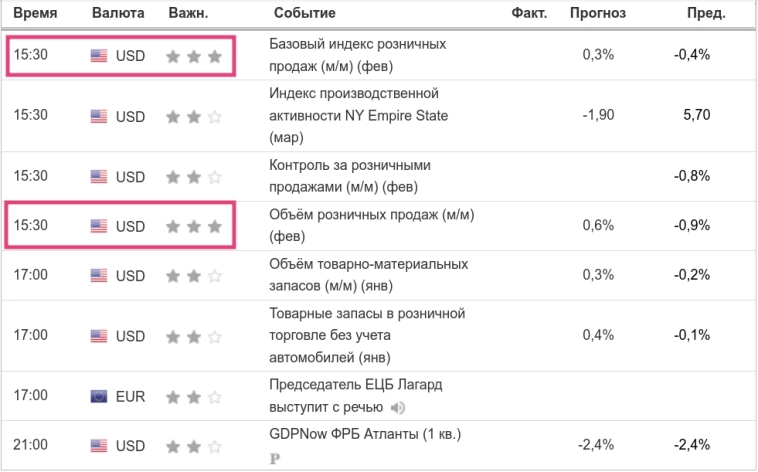

Сегодня ожидается последний спокойный день на этой неделе по ФА. Хотя всё относительно, а сейчас и геополитика рулит не слабо.

Трамп начал утюжить БВ. Сколько это продлиться и чем закончиться — только гадать. А БВ это прежде всего нефть. И передел мира. Принуждение к миру бомбежками — это интересное понимание МИРА. мдя… а с другой стороны, как еще можно договориться, если словами не понимают? О_о.

В общем, не расслабляемся! Ждем развязки.

НОВОСТИ НА СЕГОДНЯ:

не много, и не важные.

РЫНКИ НА УТРО:

мажоры ($) — до среды могут делать что угодно.

GOLD — остановились на хаях, и вполне могут коррекнуться на 20-25$.

S&P 500 — визуально дно нащупали.

КРИПТА — ниочем, пилят на 80К

ММВБ — перед пятницей (ЦБ) в неопределенности.

BRENT.

Нефть на своем дне в 70,0$ и начали отбиваться. Тут и возобновление напряженности на БВ сказывается, и ТА шепчет, что пора чутка подрасти.

Держим руку на пульсе, не зеваем. Большая вероятность к 75,0-77,0 выстрелить.

ЗАЖИГАЕМ!

Всем хорошего дня!!!

Мира и профита!

Ваша Gella!

Кто хочет отблагодарить автора за работу, угостить даму кофе, вкусняшкой, бокалом вина или мартини можно сделать так:

PayPal

USDT TRC20 (крипто-кошелек) TMt4cvDHHNKUJ8Bizupaokdqw7C8qUkYGZ

Visa (карта РБ, $) — 4601 0104 3096 1544 (Hrodnikava Aliaksandra)

Спасибо ВСЕМ!

Tue, 18 Mar 2025 09:48:17 +0300

Больше всего на свете дамы любят внимание своих мужиков.

Они хотят чтобы каждый день мужик вкладывался в неё своим временем, комплиментами, решал её проблемы.

Это то, что делает дам по-настоящему счастливыми.

Самые достойные мужики — радикальные маньяки своего дела.

Они погружены в процессы с головой.

У них нет много времени вкладываться в своих баб.

Их миссия — творить для народа, для всего мира, а не для одного человека.

Так что дамы...

Хотите себе ресурсного мужика — не требуйте от него много внимания.

Будьте рядом, и позвольте ему творить.

Когда вы ему будете нужны, он сам к вам вернется.

Не пережимайте педальку газа. Настоящий альфач не потерпит любые формы давления.

Понимаю, конечно, что ваш эгоизм требует обратного, ну тогда идите к обаятельным обольстительным нищедротам, и не жалуйтесь на свою судьбу потом.

Tue, 18 Mar 2025 09:57:55 +0300

Tue, 18 Mar 2025 09:36:07 +0300

Паровозики опять на бирже! Спустя без малого год, на долговой рынок возвращается производитель ж/д техники «Синара — транспортные машины» (СТМ). Обзор на предыдущий выпуск был в марте 2024.

Синара мчит в противоход рыночным настроениям: год назад, когда все фанатели по флоатерам, она разместила фикс, а сейчас предлагает редкие нынче флоатеры. Давайте-ка заценим свежачок.

Tue, 18 Mar 2025 09:32:32 +0300

На прошлой неделе вышла новая порция отчетов, поэтому я собрал их вместе и сделал свой очередной экспресс-обзор.

Как и в предыдущих частях тут будет минимум скучных цифр, зато будут важные нюансы и моя авторская оценка. Все-таки почти все эти компании есть в моем портфеле, и мне как инвестору важно их оценить. Ну что, поехали! :)

✅ Совкомфлот — «троечка». Компанию просто придушили санкциями — часть танкеров простаивает, что ведет к снижению выручки и росту издержек. Поэтому операционная прибыль рухнула с 97 до 44 млрд. рублей, причем почти все эти деньги были заработаны в 1 полугодии.

Условия сейчас очень тяжелые — по факту компанию спасает лишь небольшая кубышка, которая дает ей процентные доходы. Даже в таких условиях заказываются новые суда, но высокой прибыли и дивидендов ждать не приходится..

✅ Совкомбанк — «четверочка». У него много направлений бизнеса, часть из которых страдает от высокой ставки — отсюда и снижение прибыли (-19%), и не самая высокая рентабельность (25,5%). Хотя признаюсь, я ожидал худшего результата.

Несмотря на все сложности, банк выгодно приобрел Хоум Банк и нарастил портфель инвестиций до 540 млрд. рублей. Учитывая его бизнес-модель, при снижении ставки тут будет ракета по прибыли :) Так что менеджмент можно только похвалить.

✅ Ренессанс — «четыре с плюсом». Страховой сегмент вырос на 37,5%, а доходы от инвестиций упали на 10% (был большой бумажный убыток). Поэтому общая прибыль выросла не так сильно — лишь на 7,8% до 11,1 млрд. рублей.

Но тут важнее другое — компания увеличила инвестиционный портфель до 235 млрд. рублей (+28,8% г/г). А так как он в основном состоит из облигаций, то при снижении ставки даст хорошую прибыль. За это можно поставить даже два плюса :)

✅ Банк Санкт-Петербург — «пятерочка». Вот кому ставка идет на пользу — у банка очень дешевые пассивы (деньги бюджетников), которые он занимает надежным юрикам. Отсюда и рекордная прибыль, и высокая рентабельность (27,1%).

И что не менее важно, руководство не стало одаривать себя бонусами — расходы на персонал выросли лишь на 8,8%. Уникальный случай для этого сектора, где даже менеджеры МТС-Банка дарят себе акции на 3,3 млрд. рублей.

✅ Татнефть — «твердая пятерка». Тут не к чему придраться — выручка выросла на 27%, а операционная прибыль — на 13%. Компания хорошо контролирует издержки, но растущий НДПИ (рост в 1,5 раза!) сказывается на ее чистой прибыли.

По остальным статьям все тоже отлично — чистый долг отрицательный, бонусы менеджменту копеечные (всего 1,6 млрд. рублей), а дивиденды платятся вовремя и стабильно. Снижать оценку тут не за что, поэтому только «пятерка».

На этом пока все — думаю, следующая часть выйдет на следующей неделе, когда отчитаются очередные компании.

*****

Приглашаю вас в свой канал Финансовый Механизм — там вы найдете еще больше материалов и мыслей по рынку.

Tue, 18 Mar 2025 09:11:25 +0300

Важная информация для участников обмена ГДР Noventiq на акции Софтлайн: приближается вторая дата отсечки — 23 марта. Для режима Т+1 последний день, когда можно докупить акции Софтлайн, чтобы соблюсти условия обмена — 20 марта 2025 года. Напоминаем контекст: для тех, кто участвовал во 2-м этапе обмена осенью 2024 года биржевым путем (то есть через подачу заявки брокеру), для получения еще одной бонусной акции на 3-м этапе обмена есть 4 отсечки: 23 декабря 2024 23 марта 2025 23 июня 2025 22 сентября 2025 Участник обмена на третьем этапе получает минимальное количество акций из: зафиксированных на брокерском счете на каждую из названных дат отсечек полученных в рамках второго этапа обмена Как участвовать в 3-м этапе обмена? Сбор заявок по третьему этапу обмена будет осуществляться с 04 августа 2025 г. по 06 октября 2025 г. Сейчас самое главное — не пропустить даты отсечек и подписаться на наши новости, чтобы быть в курсе событий. Новости Софтлайн для инвесторов тут — https://softline.ru/investor-relations#subscribe и/или в соцсетях. Также всю информацию мы будем публиковать на странице, посвященной обмену https://softlinegroup.com/investors/obmen/ P.S. Информация выше относится только к биржевому варианту реализации обмена. Если вы участвовали во 2-м этапе обмена внебиржевым путем (то есть подавали заявку регистратору лично в офисе в Москве), то 3-й этап обмена будет вам доступен только во внебиржевом порядке. Пока Банк России томит всех неизвестностью, аналитики уже сделали свои прогнозы о том, что будет с ключевой ставкой на предстоящем заседании регулятора 21 марта. Большинство предрекает сохранение “ключа” на прежнем сверхвысоком уровне — 21% годовых. Почему эксперты пришли к такому выводу, что будет с сигналом и когда все-таки ждать снижения? До уровня 21% годовых ключевая ставка была поднята центральным банком еще в прошлом году. Это самый высокий показатель с начала 2000-х годов. Но, несмотря на это, Банк России все равно пошел на повышение, чтобы охладить экономику и снизить инфляцию, которая в настоящее время превышает 10%. Экономисты ожидали, что уровень инфляции снизится до 7% к концу 2024 года, но этого, как видно, до сих пор не произошло. Поэтому уже в новом году, на заседании 14 февраля, ЦБ сохранил ставку на прежнем рекордном уровне. Тогда же он дал умеренно-жесткий сигнал, что пока на снижение ставки рассчитывать не стоит. Напротив, регулятор допустил дальнейшее повышение ставки в 2025 году, в том числе и выше 22%, потому что “на среднесрочном горизонте баланс рисков для инфляции по-прежнему смещен в сторону проинфляционных”. Чуть позже глава ЦБ Эльвира Набиуллина выступила с заявлением о том, что ставка находится на уровне, который является достаточным, чтобы остановить ускорение инфляции, в то время как наблюдается изменение факторов, влияющих на цены. В частности, Банк России видит первые признаки стабилизации на рынке труда. Кроме того, по мнению главы ЦБ, замедлению инфляции будет способствовать планируемая нормализация бюджетной политики государства в ближайшие три года. “Уровень ключевой ставки у нас тот, который необходим для того, чтобы инфляция перестала ускоряться и стала снижаться к нашей цели 4%”, — сказала в конце февраля Набиуллина. Но уже в марте ее заместитель Алексей Заботкин взбудоражил инвесторов и аналитиков тем, что ЦБ снова видит целесообразность дальнейшего повышения ставки. “Мы видим, что и инфляция, и инфляционные ожидания начинают показывать признаки снижения”, — сообщил зампред ЦБ, подчеркнув, что данные за отдельно взятый месяц не дают оснований говорить о тренде. Из 15 аналитиков, с точками зрения которых ознакомился Finam.ru, только один эксперт высказался за снижение ставки 21 марта. “Наиболее вероятным сценарием для заседания 21 марта выглядит предупредительное снижение ставки до 19-20%, с комментарием, что дальнейшее изменение ставки будет зависеть от снижения инфляции и темпов кредитования”, — заявил Алексей Третьяков, генеральный директор УК “Арикапитал”. Его поддерживает и Виктор Тунёв, автор ТГ-канала TrueValue. Он тоже считает, что уже пора снижать ставку. Однако его мнение в статистике Finam.ru не учитывалось, так как он выразил его не как прогноз, а как пожелание к ЦБ. “Денежно-кредитная политика ЦБ начала работать наконец. Например, начал существенно сокращаться кредит — ипотечное кредитование фактически в нуле. И в этом смысле цели центрального банка по динамике кредита недовыполняются — ЦБ не желает, чтобы кредит сокращался. Он должен расти, но умеренными темпами. Не 20% в год, а 5-10%. Поэтому ЦБ должен снизить ставку, чтобы не было ситуации хуже, чем регулятор того ждет. Не факт, что это произойдет сейчас. Но это может произойти на следующем или через заседание, когда ЦБ убедится, что эти тенденции устойчивы”, — сказал эксперт. Остальные же аналитики непреклонны — центральный банк в эту пятницу сохранит ключевую ставку на прежнем уровне 21%: УК “Арикапитал” 19-20% “Альфа-Банк” 21% АО ИК «АКБФ» 21% MMI 21% Freedom Finance Global 21% “Газпромбанк” 21% ФГ “Финам” 21% “Алор Брокер” 21% “Совкомбанк” 21% Павел Шумилов 21% Банк “Санкт-Петербург” 21% Институт финансово-инвестиционных технологий 21% АО ИФК “Солид” 21% Евгений Коган 21% УК “Первая” 21% “Рост рубля остановил рост цен в непродах, но в еде и услугах намеков на замедление нет. Это яркая иллюстрация перегретого спроса! Конечно, ЦБ в таких условиях надо сохранять паузу и даже не думать о смягчении”, — такое мнение представлено в Telegram-канале MMI. Напомним, что рубль действительно укрепился на 10,5% к доллару и на 10,6% к юаню за февраль. А месячная инфляция в феврале составила 0,81% против 1,23% в январе, но годовая ускорилась до 10,06%. Также большая часть аналитиков уверены в том, что на пятничном заседании возможно смягчение сигнала от Банка России — с умеренно-жесткого до нейтрального. И есть надежда, что в риторике ЦБ появится больше пояснений о критериях для начала снижения ключевой ставки, говорит Ольга Беленькая, руководитель отдела макроэкономического анализа ФГ “Финам”. “Инфляция замедляется, инфляционные ожидания снижаются, рубль торгуется на крепких уровнях, кредитование остается слабым, появляются признаки снижения напряженности на рынке труда”, — пояснил Михаил Васильев, главный аналитик “Совкомбанка”. В то же время такой прогноз может оказаться неверным в свете неснижающейся годовой инфляции и отсутствия результатов от мирных переговоров по Украине. “Инфляция остается выше 10%, и это может подтолкнуть регулятора к более жесткой риторике на пресс-конференции”, — говорят аналитики в Telegram-канале “СОЛИД Pro Инвестиции”. “И потому что регулятор не покупается на позитивные новости о возможных переговорах — для него важно не “что говорят”, а “что реально происходит”, — вторит им Евгений Коган, инвестбанкир, автор Telegram-канала bitkogan. Следуя прогнозам аналитиков, российская экономика пока не готова к снижению ставки. Но сколько еще потребуется времени, когда “градус” начнется снижаться? “Разумно это делать осенью. Впрочем, если будет выходить хорошая статистика, начало цикла снижения ставок может начаться чуть раньше”, — предположил Алексей Примак, эксперт Института финансов-инвестиционных технологий. Начала снижения ставки не раньше третьего квартала также ждут Денис Попов, главный аналитик ПСБ, и Наталья Мильчакова, ведущий аналитик Freedom Finance Global. А вот Павел Шумилов, автор собственного Telegram-канала об инвестициях, больше склоняется к тому, что это случится уже во второй половине 2025 года. К июню-июлю 2025 года склоняются и аналитики “Газпромбанка”. При этом в банке не ждут, что первый шаг будет резким. “Так как инфляционные ожидания уже начали снижаться в феврале (и у людей, и у бизнеса), то логично, что ЦБ придется рано или поздно снижать ставку вслед за ними. Вероятно, первый шаг в этом направлении — июнь-июль, когда тренд на снижение ожиданий станет устойчивым”, — также написал Коган. И, наконец, самые оптимистичные сроки у “Совкомбанка”. При благоприятном стечении обстоятельств — замедлении кредитования в марте-апреле, снижении инфляции и инфляционных ожиданий — там допускают, что ЦБ может начать обсуждать снижение ключевой ставки на последующих заседаниях 25 апреля и 6 июня. VK Видео: Оглавление видео здесь: https://smart-lab.ru/company/os_engine/blog/1024149.php Регистрируйся в АЛОР и получай бонусы здесь: https://www.alorbroker.ru/open?pr=L0745 Удачных алгоритмов! Одна из существенных проблем у большинства начинающих инвесторов в том, что они не понимают, что время является их другом в этом процессе. Его в каком-то смысле можно назвать активом. Многие впечатляются магией сложного процента и его «силой», когда считают за несколько секунд по классической формуле, что их капитал за 15 лет при инвестициях под 13% годовых (годовой темп роста российского рынка акций с учетом дивидендов) может вырасти больше чем в 6 раз. 15 лет пролетают меньше, чем за минуту, а когда они начинают инвестировать, годы текут уже не так быстро. И тут очень многие попадают сразу в две ловушке: Не так давно я написал пост: «Никогда не сравнивайте результат инвестиций с депозитом», где наглядно продемонстрировал, что сравнение от года к году создает неправильное представление у человека об эффективности инвестиций и может быть разрушительным для его решений в дальнейшем. Сегодня я хочу развить данную тему, но немного в другом ключе. Я уже не помню где, но точно достаточно давно я прочел выражение Баффета, что оценивать инвестиции и управляющего есть смысл только от горизонта более 5 лет. На мой взгляд ещё очень желательно при этом, чтобы на эти 5 лет пришелся период сильного падения рынка. Эта цифра появляется не случайно. Хорошо известно, что постоянно обыгрывать рынок не удается никому, или процент таких людей настолько мал, что его можно считать просто статистической погрешностью, а результаты таких людей можно отнести не к их профессионализму, а просто к случайности и удаче. Об этом тоже много написано. :) Поэтому есть смысл смотреть на результаты только в долгосрочной перспективе. Чтобы не быть голословным и мое утверждение в заголовке доказывалось не ссылкой на авторитет из предыдущего абзаца, я продемонстрирую силу утверждения в пользу долгосрочных оценок на примере своей стратегии AHTRUST — моя портфельная стратегия на АЛЬФА СКАКУНАХ. Параметры стратегии я публикую регулярно и обновляю их каждый месяц (как и по другим). Она более волатильна, чем инвестиции в индексный фонд, но потенциально и более доходна. Однако, она далеко не каждый год обходит индекс. Несложно увидеть, что чем короче горизонт, тем чаще можно наблюдать результаты хуже индекса. Однако, чем он длиннее, тем выше шансы, что результат будет лучше. Именно поэтому, разговаривая с клиентами, я стараюсь их ориентировать на срок от 5 лет, а если меня спрашивают про год или два, то говорю, что им лучше положить деньги на депозит. Начинающим инвесторам в реальности очень сложно перестроить свое отношение к оценке инвестиций. Но чем дольше они ними занимаются, тем лучше осознают пользу времени и его вклад в итоговый результат. При этом, практически всё, что окружает инвесторов работает против них: каждодневная и ежесекундная оценка стоимости активов из-за постоянных торгов, информационный шум, обсуждение событий, новостей и т.д. и т.п. Ещё их одолевают иллюзии, о которых я также писал в постах намного раньше, и даже вынес в свою книгу «Азы инвестиций». Чтобы решить обозначенную проблему, достаточно научиться мыслить долгосрочно, но как показывает опыт, сделать это крайне трудно. Удачных всем инвестиций! История с белорусскими еврооблигациями из портфеля ценных бумаг Софтлайн подходит к логическому завершению: последние оставшиеся бумаги заместили на ликвидные облигации, доступные к торгам на Мосбирже. Напоминаем, как это было: в 2022 году финансовый департамент Софтлайн нашел уникальную инвестиционную возможность — приобрести еврооблигации Республики Беларусь. На 14 марта 2025 года замещающие облигации торгуются по 80-90% от номинальной стоимости. Номинальная стоимость замещающих облигаций на балансе Компании исходя из текущего курса валют составляет 6 млрд рублей. Помимо этого, за время владения ценными бумагами мы получили 786 млн рублей купонных выплат. Итого: Софтлайн получил высокую доходность от инвестиций портфель ценных бумаг SOFL полностью состоит из высоколиквидных ценных бумаг, которые торгуются на Мосбирже Хотим еще раз подчеркнуть, что дальнейших планов по инвестированию в подобного рода инструменты мы не имеем. А полученные средства планируем направить на сокращение долговой нагрузки, развитие текущего бизнеса и реализацию нашей M&A-стратегии. Легенды этого понедельника (как и любого другого) — первичные размещения облигаций Некоторое потепление отношений Москвы и Вашингтона вернуло многим россиянам, чьи ценные бумаги оказались заморожены за границей, надежды на благополучное разрешение этой проблемы. «Сейчас идеальное время подавать заявки на разблокировку», — считает глава Mind Money Юлия Хандошко и объясняет, почему. — В последнее время многие владельцы замороженных активов связывают большие надежды с новостью, дескать, в США обсуждается снятие санкций в отношении российских банков. Эти надежды имеют основания? — Тут следует поискать первоисточник новости, чтобы немного разочароваться. Да, Российский союз промышленников и предпринимателей обсуждал эту тему среди других с Торговой палатой США. Но то лишь с точки зрения возможности возвращения российских банков в SWIFT. А это не то же самое, что исключить банк из SDN-списка. Возможно, платежи восстановятся, возможно, с нами будут работать Visa и Mastercard, это допустимая логика. Но снять санкции с банка, который открыл отделения на непризнанных территориях – такая новость произвела бы мировой фурор. А все крупные российские банки теперь работают на новых территориях. И для европейской бюрократии это вопрос принципиальный, и его пересмотр на повестке не стоит. Как не стоит вопрос о снятии санкций с части россиян, это невозможно, например, если «лицо объявлено в международный розыск за военные преступления». Более того, вариант отмены всех санкций не рассматривается даже в перспективе десятилетия. — То есть, на автоматическую разморозку активов рассчитывать не стоит? Но ведь процесс улучшения отношений, как минимум с Америкой, идет… — Блокировка – это не часть самих санкций, а следствие их введения. И эти два явления следует разделять, чтобы избежать неправильных прогнозов. Условно взятый европейский банк, узнав, что некий его клиент попал под санкции, на этом основании замораживал счета. Но это не значит, что, если с клиента санкции снимут, счета разморозятся автоматически. Это невозможно ни технически, ни административно. Поэтому, когда поздно или рано реально начнут снимать санкции, это будет означать, что ты сам должен стучаться в Euroclear и вновь доказывать, что не верблюд, и заслуживаешь разморозку. Снятие санкций – это только основание еще раз написать заявление или обратиться в суд, то есть инициировать вторую или первую долгосрочную тяжбу. Само по себе никакого движения на счетах не произойдет. И сейчас, в свете наметившихся положительных проблесков, и в свете того, что OFAC в США сменило статус большинства заявок россиян на разблокировку активов в лучшую сторону, очень удачное время писать первое или не первое заявление в Euroclear. — Позиция OFAC в какой-то мере смягчит позицию Euroclear? — Надо не забывать, что Euroclear является коммерческой структурой, которая неплохо зарабатывает на том, что бумаги заблокированы. И с учетом этого факта неплохо бы задуматься: Euroclear в вопросах разблокировки выступает союзником российских владельцев бумаг, или нет? Тем более, у него есть юридические основания затягивать разблокировку как можно на дольше. По законам европейской бюрократии Euroclear сначала имеет право и даже обязан убедиться, что разблокирует бумаги предельно лояльного к ЕС человека, а не санкционщика. На уровне Euroclear не видно, кому в конечном итоге конкретно принадлежит бумага. И одним махом со всех санкционную заморозку депозитарии отменять не станут. Но убедиться, что размораживает счета «невиновного», Euroclear может на основании веских доказательств, а сам доказательства искать не будет, и штат юристов нанимать не станет, поэтому обязанность собирать доказательства как была, так и останется на претенденте на разморозку активов. И, поскольку Euroclear на этом зарабатывает, проблема собственника замороженных активов не рассосется сама собой. А за три года европейцы выработали определенное число уловок, как и за какие просчеты легитимно «сливать» заявки. По этому заявителю лучше обращаться к профессионалам. — А российские финансовые структуры, у клиентуры которых активы оказались заморожены, сами не могли бы нанять армию юристов? В теории могут. Но одна из особенностей ценной бумаги заключается в том, что она не именная и в правах одинакова для всех владельцев. Под зонтиком НРД есть Сбер, Банк «Санкт-Петербург»… и есть физлица, среди которых может оказаться, например, российский секретарь Совета безопасности Сергей Шойгу. Ожидать, что с Шойгу, оперативно снимут санкции, слишком самонадеянно. Таким образом, любой претендент на разморозку в любом раскладе улучшения международной обстановки будет должен доказать Евроклиру, что бумага, которую он надеется разблокировать, его бумага, а не секретаря Совбеза. При этом надеяться, что Сбербанк, предпринимая шаги по разблокировке активов только части своих клиентов, тем самым признает наложение санкций на Сергея Шойгу, не следует. Тем фактом, что бумаги одного гражданина подаются на разблокировку, а Шойгу – нет, разделив клиентов по навязываемому Западом принципу санкционности, Сбербанк публично признает легитимность санкционных списков. И часть своих клиентов по этому признаку ущемит. Сбер должен спасать клиентов в целом. Он не может спасать одних, и бросить на произвол судьбы других. Логика Российской Федерации, что мы не разговариваем с террористами и шантажистами, поэтому Сбербанк не пожертвует частью своих клиентов. То есть, Сбербанк не может заявить, что согласен признать, допустим, 10% клиентуры подсанкционными, тем более, что эти 10% — не последние в России люди. Проще говоря, НРД, Мосбиржа и весь круг смежных игроков никогда не подпишут обязательства на подавать на разблокировку вместе со счетами «незапятнаных» граждан счета санкционщиков. Поэтому только ручной режим. А еще не помешает вспомнить, что все наши крупные банки в SDN-листе, черном списке физ- и юрлиц, с которыми гражданам США и постоянным жителям страны все еще запрещено вести бизнес. Да, В США — проблемы с размещением нового долга, низкий спрос на US Treasures Отчет блин 135 страниц, 39 страниц преза, так что прочел его неполностью Друзья, изучил интересное исследование рынка ЗПИФ недвижимости от УК «Парус» по итогам 2024 года. Делюсь наиболее интересными лично для меня материалами, в сопровождении моих комментариев. Ссылка на полное исследование в закрепленном комментарии. И так, поехали. Таблицу с комиссиями оставляю тут без комментариев. Скажу только, что высокие цифры не равно «плохие условия», в каждом случае надо отдельно проводить аналитику и принимать решение. Впрочем, комиссии известной управляющей «желтой» компании выглядят как условия для глубоко неразумных инвесторов (конечно, это субъективное оценочное суждение, все совпадения случайны).

Tue, 18 Mar 2025 09:09:14 +0300

Tue, 18 Mar 2025 08:54:58 +0300

morning note

ІМОЕХ (3245) прибавил по итогам основной сессии 1.57% и остался на этих же уровнях на вечерней сессии. SGZH/MTLR/SVCВ сильнее рынка. MVID/BANE/SNGSP слабее рынка. RTЅІ штурмует хаи года. Сохраняется повышенная нервозность перед звонком судя по тому как раздали рынок на сделке по продаже активов между 683 Capital Management и другими нерезами (которая готовилась давно и к переговорам имеет отношения столько же сколько корова к северному сиянию). Эта сделка точно не создаст давления в рынок в моменте, но почему-то кто-то продавал. Ситуация на рынке немного напоминает февраль 2022 года когда никто не верил возможность начала СВО, а сейчас наоборот не верят в возможность его окончания.

RGBI (112.29) прибавил за день 0.79%. Тут наверное, кроме того что лонг ОФЗ был шикарный трейд для unlimited объема (тут можно прочесть что за трейд) добавить нечего. На перемирии будет вынос выше, но кмк апсайда с точки зрения тактики там не много, поэтому для туриста типа меня акции сейчас выглядят интересней. Если будет вынос в 247/248 куда-то <14% по дохе (и бакс <80, вчера кросс курс уже был 81.8), то я б даже шортанул, но будем смотреть по ситуации.

Все знают, что сегодня пройдет звонок Трампа и ВВП, так что сам звонок не новость и не должен сильно двигать рынок, а вот его результаты могут и кмк будут сильно его двигать. Вчера Я делал опрос и ровно половина респондентов ответили, что звонок будет для обсуждения каких-то вопросов (обмен территориями/активами и тп) и они вполне могут быть правы, только такие обсуждения проходят и могли проходить на более низком уровне коммуникации, а звонки между лидерами (особенно после долгого переговорного процесса), должны иметь какие-то, хоть и промежуточные, но результаты, поэтому я думаю, что сегодня нам могут объявить потенциальные даты начала перемирия. Если я не прав, то такой исход ждет всего 20% людей, а значит сильной реакции быть на отсутствие перемирия не должно (хотя я думаю подавят рынок), а если прав, то может начаться предэкспирационное ралли. В общем еще одна важная промежуточная точка в политическом процессе урегулирования СВО. Наш рынок теперь просыпается вместе с Трампом, поэтому вечерка может быть жаркой.

Всем хорошего дня!

https://t.me/minskymomentcap

Tue, 18 Mar 2025 08:17:09 +0300

ru.freepik.com

Взгляд центробанка

Взгляд аналитиков

Взгляд в будущее

Mon, 17 Mar 2025 11:49:48 +0300

RuTube:

YouTube:

Дзен: https://dzen.ru/video/watch/67d7d9af7dc0ba382fb0021a

Свои комментарии к видео оставляйте здесь: https://t.me/osengine_official_support

Mon, 17 Mar 2025 11:05:55 +0300

Сегодня завершается одиннадцатый год моего пребывания на Смартлабе. Столько же лет выкладываю статистику счета у себя в профиле. Сейчас график счета выглядит так:

Всем успехов

Mon, 17 Mar 2025 11:00:13 +0300

Mon, 17 Mar 2025 10:43:40 +0300

✅ первая, связана с тем, что инвестор ждёт эти самые 13% годовых каждый год, хотя это совсем бывает не так

✅ вторая, заключается в том, что он перестает мыслить долгосрочно, подводя итоги каждый год, потому привык, и разочаровываясь, если его результат был хуже ожидаемых 13%, и совсем плохо если он был отрицательным.

На следующих графиках приведены сравнения результатов стратегии в % годовых с индексом акций полной доходности Московской Биржи в скользящем окне с расчётом за 1 год, 3 года и 5 лет. Каждый столбик на графике соответствует, указанным горизонтам. Так, например, первый оранжевый столбик, это доходность стратегии AHTRUST в % годовых (сложный процент) за период с 31.12.2016 по 31.12.2021, второй с 31.01.2017 по 31.01.2022 и т.д. Или первый красный столбик — это доходность стратегии AHTRUST в % годовых (сложный процент) за период с 31.12.2016 по 31.12.2019, второй с 31.01.2017 по 31.01.2020 и т.д. Синими столбиками изображены доходности индекса Московской биржи за соответствующие периоды. Красная линия на всех графиках показывает дельту между вложением в стратегию и в индекс полной доходности. Её уход в отрицательную зону, говорит о периоде, когда стратегия показывала результат хуже индекса, даже если сама доходность стратегии могла оставаться положительной.

Mon, 17 Mar 2025 10:38:04 +0300

Mon, 17 Mar 2025 10:42:29 +0300

Любой день содержит

хоть что-то разумное. ©

Всем привет и трям! Вот и перевалили на вторую половину первого весеннего месяца 2025 года. Время летит, и мы стараемся не отставать. Хотя лететь и не обязательно, без оглядки, а всё-таки иногда притормозить и оглядеться. Ну и выдохнуть. Это наши дни и жизнь.

Но и тормозить нельзя, а то можно оказаться на обочине. В общем крутимся, успевая и вперед посмотреть, за горизонт, и назад оглянуться, всё ли цело?))

Начинаем новую неделю! А она обещает быть интересной не только геополитически (Трампа никто заткнуть не может), но и макроэкономически.

Всю неделю нам будут оглашать %% ставки и решения ЦБ:

19 марта (среда) — ФРС (США)

20 марта (четверг) — Банк Англии

21 марта (пятница) ЦБ РФ.

НОВОСТИ НА СЕГОДНЯ:

Есть на чем поработать.

РЫНКИ НА УТРО:

мажоры ($) — по всем приметам доллар собрался на коррекцию. До ФРС больших движений могут и не дать.

BRENT — нефть остановилась на лоях в ожиданиях.

S&P 500 — коррекция продолжается и с дном не определились. Если продолжат падеж, то хорошие поддержки на 5400,0 и 5100,0.

крипта — тусят около 80К. Может всё-таки до 70К допадают?

ММВБ — до пятницы вариант — распил. Ждем ЦБ РФ и оглашение ставок.

GOLD.

Золото летело, летит и будет лететь. Со среды технично вышло из паттерна (флаг) в лонг. Это тренд и он всегда срабатывает. Опять новые хаи показало, и даже 3000,0 прощупало на прочность. На этом останавливаться не собирается. По MN1 писала здесь.

А сейчас отрабатываем последний, свежий, паттерн по Н4 с ближайшими целями на 3035,0-3095,0.

Но не забываем о коварстве металла, которое может в любой момент скорректироваться.

Понедельник начинаем с классики!))

Заряжаемся на неделю!

Всем хорошего дня!!!

Мира и профита!

Ваша Gella!

И всем, кто хочет отблагодарить автора за работу, угостить даму кофе, вкусняшкой, бокалом вина или мартини можно сделать:

PayPal

USDT TRC20 (крипто-кошелек) TMt4cvDHHNKUJ8Bizupaokdqw7C8qUkYGZ

Visa (карта РБ, $) — 4601 0104 3096 1544 (Hrodnikava Aliaksandra)

Спасибо ВСЕМ!

Mon, 17 Mar 2025 10:23:39 +0300

Mon, 17 Mar 2025 10:22:28 +0300

Mon, 10 Mar 2025 14:01:30 +0300

Mon, 17 Mar 2025 10:05:35 +0300

их дефицит — это их проблемы.

Но в этом посте пишу мнение,

почему Трамп заинтересован в прекращении СВО

Задача Трампа — уменьшение дефицита бюджета с 7% ВВП ($1,86 трлн в 2024 финансовом году) до 3% ВВП.

За первые 3 мес. 2025 финансового года (это 4 кв. календарного 2024г.) дефицит бюджета составил 711 миллиардов долларов

За первые 3 мес. 2024 финансового года (это 4 кв. календарного 2023г.) дефицит бюджета составил 510 миллиардов долларов

Рост аж 39% г/г

Т.е. перед уходом, Байден максимально осложнил Трампу выполнение задачи.

Сокращение расходов в США — это очень сложновыполнимая задача.

Рост налогов Трамп видит через рост бизнеса, а не через повышение % ставок.

Идёт сокращение гос. аппарата и гос. субсидий — это часть программы по уменьшению дефицита бюджета.

Война с хуситами в Йемене — это дорого,

Но это и бизнес (оборонка).

Кто заплатит за расходы по ведению боевых действий ?

Да,

боевые действия — это рост оборонной промышленности.

Но цель — то — уменьшение дефицита бюджета.

Кто заплатит за военные расходы ?

Ещё и хуситы .. .

Т.е. новые затраты.

СВО Трамп видит через экономию затрат (перевесить расходы на Европу, Австралию и др.) и развитие американского бизнеса.

Сделка с Украиной — один шаг.

Сделка с Россией — мощный шаг для развития американского бизнеса.

Продолжение СВО для США — это затраты, которые не понятно, как и сколько времени компенсировать.

В России — вся таблица Медеелеева.

В т.ч. и редкоземельные металлы (под Мурманском и не только), арктические шельфовые месторождения (нефть, газ), но

не достаточно денег на разработку.

Огромные возможности для американских компаний, если будет политическое решение на создание совместных предприятий

(рост бизнеса — это и рост налогов без роста % ставки, значит, сокращение дефицита бюджета).

В Китае больше всего в мире запасов РЗМ.

Ещё Дэн Сяопин говорил, чо у арабов есть нефть, а в Китае есть редкоземельные металлы (РЗМ).

Сейчас руду добывают и в России и отправляют в Китай.

Т.к. Китай умеет получать из руды РЗМ, а Россия нет.

Если США будут разделять российскую руду вместо Китая, то это выгодно США, не не выгодно Китаю.

Это может уменьшить взаимодействие России с Китаем (Трамп же добивается уменьшения взаимодействия России и Китая).

Много вариантов работы американского бизнеса в России (СП), если будет политические решение.

Всю политику США, думаю,

Трамп рассматривает через

увеличение бизнеса американских компаний и

сокращение расходов бюджета.

Mon, 17 Mar 2025 09:52:55 +0300

Mon, 17 Mar 2025 09:43:59 +0300

micro note

За выходные все неожиданно поняли, что переговоры в Кремле с Уиткофомм прошли хорошо и звонок Трампа и ВВП будет в ближайшие дни (вроде Трамп сказал во вторник). Перекладку из ОФЗ в акции сделал как и писал в последнем посте (локальный апсайд в длинне в которой я сидел 247/248 +- 50 бп сжатия в дохе, пока не выглядит секси с учетом дюрации). Неделя будет веселой, так как в четверг у нас будет экспирация и если она наложится на объявление временного перемирия, вынос может быть легендарным (не таким легендарным как перекладка из акций в фонды ликвидности прям перед концом СВО, а она была всю прошлую неделю.

Всем хорошего понедельника!

https://t.me/minskymomentcap

Mon, 17 Mar 2025 09:29:57 +0300

Sun, 16 Mar 2025 23:45:15 +0300

ЗПИФ недвижимости — уже серьезный рынок

Совокупная стоимость чистых активов ЗПИФ недвижимости, доступных для частных инвесторов, превысила 477 млрд рублей, привлеченный капитал составил 120 млрд рублей. При этом в фондах для квалифицированных инвесторов аккумулировано значительно больше денег, чем в фондах для неквалов, так как они могут инвестировать с кредитным плечом и в незавершенные объекты. Для сравнения, в наиболее популярных фондах — денежного рынка по итогам 2024 инвесторы держали 1+ трлн рублей.

Три ключевых игрока на рынке публичных ЗПИФ: Склады — главный выбор инвестора

Розничным инвесторам успели полюбиться логистические (складские) фонды за свою простоту и хорошую доходность. На фоне тотального дефицита качественных складских объектов по некоторым фондам были досрочно пересмотрены условия аренды в сторону повышения арендных ставок. Фонды с торговой и складской недвижимостью сложнее для анализа и там больше подводных камней. Инвестиции в фонды с жилой недвижимостью вызывают у меня очень большой скепсис.

Обратите внимание, что значительная доля средств в ЗПИФ может быть вложена в депозиты / облигации / инструменты денежного рынка. Часто фонды могут собирать деньги с инвесторов под будущие покупки, никакой дорожной карты покупок в публичном доступе, разумеется, вы не найдете. Я предпочитаю держаться подальше от фондов, которые ограничиваются только необходимым по закону минимумом при раскрытии информации, зарабатывать на таких фондах можно, но требуются повышенные затраты времени на аналитику.

Миллиарды дивидендов сотням тысяч инвесторов

Почти 227 тыс. пайщиков по итогам 2024 года. При этом средний чек квалифицированного инвестора в ЗПИФ недвижимости составил 8,4 млн рублей и более 1 млн рублей — у неквалифицированного инвестора (по данным УК «Парус»).

Динамика выплат вселяет надежду, что в будущем благодаря ЗПИФ недвижимости все больше людей даже с относительно небольшими портфелями будут чувствовать себя полноценными рантье.

Рыночные комиссии

На этом все.

Все написанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией или призывом покупать / продавать какие-либо ценные бумаги. Статья является дневником автора и носит развлекательно-информационный характер.