Sat, 19 Oct 2024 21:46:03 +0300

Париж открыт для идеи пригласить Украину вступить в НАТО, дискуссии по этому вопросу с союзниками по Альянсу и украинской стороной продолжаются, заявил новоназначенный министр иностранных дел Франции Жан-Ноэль Барро из Киева, «Что касается приглашения вступить в НАТО, Президент Республики говорил об этом на прошлой неделе во время визита президента Зеленского в Париж. Мы открыты для этого, и это вопрос, который мы обсуждаем сегодня с нашими партнерами по НАТО, и, конечно, наши украинские партнеры участвуют в этом разговоре», — сказал он.

Возможное вступление Киева в НАТО в нынешних условиях сведет на нет возможности политико-дипломатического урегулирования конфликта на Украине и сделает неизбежным прямое участие альянса в военных операциях против России, считает начальник второго департамента по делам Содружества Независимых государств МИД России Алексей Полищук. «Мы постоянно предупреждаем об угрозе вступления Украины в НАТО», — сказал Полищук, когда его попросили прокомментировать заявление Сийярто о возможности прямой конфронтации Россия-НАТО.

Потенциальное вступление Украины в североатлантический альянс «положит конец возможностям политического и дипломатического урегулирования, что сделает неизбежным непосредственное участие альянса в боевых действиях против России и приведет к неконтролируемой эскалации», — сказал чиновник.

Ранее на этой неделе министр иностранных дел Венгрии Петер Сийярто заявил РИА Новости, что вступление Украины в НАТО будет означать прямую конфронтацию между альянсом и Россией и приведет к Третьей мировой войне.

В начале октября Киев посетил новый генеральный секретарь НАТО Марк Рютте. Он заявил, что Украина в конечном итоге станет полноправным членом военного блока, и у России нет права вето по этому вопросу. Однако он не уточнил никаких сроков. Президент Владимир Путин отметил, что потенциальное членство Украины в НАТО представляет угрозу безопасности России, что стало одной из причин начала специальной военной операции.

PS Хочу добавить, что следует закончить свои дела до 2025 года и быть готовыми как пионеры. Тревожный чемодан собрать обязательно всем!

Sat, 19 Oct 2024 21:25:41 +0300

«Проблема в том, что ко мне не приходит пятьдесят великих идей в год. Можно считать везением, если появляется по крайней мере одна или две. Хотите фонтан ежедневных идей — сквиртуйте к цыганам в телеграм каналы

Sat, 19 Oct 2024 20:32:30 +0300

Внимание! Если вы бедны, не читайте этот пост. Ваша жизнь и так сплошная экономия и компромисс. Вам лучше зайдут посты про богатство.

Динacтия Цин пoдapилa миpу нe тoлькo кpacивыe вaзы, нo и жуткую пытку - cмepть oт тыcячи пopeзoв. B нaшe вpeмя, poзoвoщeкиe pocтoвщики и пocтaвщики уcлуг нaнocят нaм тыcячи пopeзoв, oтщипывaя oт нaшиx дoxoдoв мeлкиe, нeзaмeтныe cуммы. Ecли зa ними нe cлeдить, тo paнo или пoзднo мoжнo умepeть c нeдoумeниeм нa лицe. He дapoм ecть пoгoвopкa — бoгaт нe тoт, ктo мнoгo пoлучaeт, a тoт, ктo мaлo oтдaeт.

B кoнцe Maя я пocтaвил cчeтчики вoды и нaчaл экoнoмить пpимepнo 100 тыc. pуб. в гoд. Heдaвнo пepecтaл плaтить 3 тыc. pуб. в гoд зa тpaнcляцию мapгинaльнoгo тeлeвидeния в свою голову. A ceгoдня coкpaтил плaтeжи в Mocэнepгo нa 5 тыc. pуб. в гoд, зaмeнив 100-вaттный пoлoтeнцecушитeль нa 3-вaттную cушилку c вeнтилятopaми.

Функциoнaльнocть дeвaйca пoлнocтью coxpaнилacь. Пoлoтeнцa coxнут oтличнo. Bнeшний вид ничуть нe пocтpaдaл. Kpoмe тoгo, в вaннoй нapиcoвaлacь нeбoльшaя кoнвeкция вoздуxa, чтo пoлeзнo для тaк нaзывaeмыx «мoкpыx» пoмeщeний.

Пoчacoвoй pacчeт экoнoмии для мocкoвcкиx тapифoв зa элeктpoэнepгию выглядит тaк:

Итoгo, зa гoд буду экoнoмить пpимepнo 5 тыc. pуб, a зa 10 лeт cэкoнoмлю oкoлo 80 тыc. pуб.

Kcтaти… чтoбы зapaбoтaть 5 тыc в гoд пpи cтaвкe 20%, нужнo имeть вклaд 25 тыc. Пpи cтaвкe 10%, нужeн вклaд 50 тыc. Пpи cтaвкe 5% нужeн вклaд 100 тыc. Итoгo, чeм нижe cтaвкa, тeм выгoднee любaя экoнoмия, cнижaющaя бecпoлeзную нaгpузку нa кaпитaл.

Дoбpыe coвeты:

- Ecли у вac гдe-тo гopит нeнужнaя лaмпoчкa, выключитe ee.

- Ecли у вac элeктpoплитa c тэнaми, зaмeнитe ee нa индукциoнную пaнeль.

- Ecли чacтo cтиpaeтe, дeлaйтe этo нoчью, a нe днeм.

Mocэнepгocбыт xoчeт, чтoбы вы тpaтили мнoгo энepгии. He дocтaвляйтe eму тaкoe удoвoльcтвиe.

И напоследок коротко о зарплатах в России))

Sat, 19 Oct 2024 20:04:33 +0300

Раньше главным внутренним врагом считалась бедность, (https://octagon.media/blogi/master_pera/stavka_na_trudovuyu_siestu.html) а теперь государство всерьёз обеспокоилось вопросом производительности труда. На решение проблемы мобилизованы нацпроекты, по актуальной теме регулярно выступает руководство. Между тем, производительность труда уже много десятилетий подряд остаётся головной болью властей. Ещё Ленин предвещал победу коммунистического труда, подразумевая под этим, что освобождённый труд станет намного эффективнее и производительнее того, что был при загнивающем капитализме. Оказалось, что геополитические оппоненты имеют в этом вопросе определённое преимущество, уходящее корнями в исторические традиции. Их фиесты и сиесты, то есть долгие праздничные выходные и длительные обеденные перерывы, серьёзно отличаются от российских как по смыслу, так и по содержанию. Даже в славящейся дисциплиной Германии рабочие сильно не перетруждаются и не особенно потеют, хотя производят много такой качественной продукции, за которой потом приходится охотиться по каналам параллельного импорта. Казалось бы, Россия нашла чем ответить на такой вызов европейских экономических конкурентов, которые неустанно придумывают своим рабочим разные поблажки и поощряют необременительный и лёгкий труд с долгими перекурами. В отличие от советских подходов в современной России значительно увеличилась продолжительность праздников, включая новогодние и майские каникулы. Никогда ещё за свою многовековую историю страна не имела возможности отдыхать так много, как сейчас. К тому же, пережитый державой период нашествия ковида предопределил развитие такой прогрессивной формы организации труда, как удалёнка, при которой работник может позволить себе такой же полноценный послеобеденный сон, как и его итальянские, испанские и греческие коллеги. @ejdailyru

Мне лично сразу вспоминается такой факт и жизненный опыт. Например многие морские порты Европы работают только 5 дней в неделю и в одну смену, суббота и воскресенье выходной. Поэтому выгодно для экипажа приходить в порт после обеда в пятницу, потому что пришвартовавшись у вас более 2 суток времени, чтобы побродить по европейским городам, а то и съездить на поезде куда подальше для кругозора. И всегда возникала тогда и сейчас мысль,-вот мол буржуи работают в одну смену 5 через 2 и производительность их портов выше почему то, чем российских портов, где работают по 2-3 смены и каждый день без выходных. Поэтому придя даже в родной порт у моряка порой нет времени побывать дома, и наоборот в иностранном порту этого времени вагон, там экипаж отдыхает по сути, а в родном порту вкалывает круглые сутки и при этом производительность труда у нас ниже чем у них. А всё из-за того, что уровень механизации и автоматизации их портов намного выше чем в наших, там не редко бывало, что один человек грузил судно, у нас же куча бригад в 3 смены и много ручного труда. Наши докеры часто гачки, стропа, лопаты и инструмент несут на себе, а в Нидерландах например, вы такого никогда не увидите. Британский докер никогда не возьмёт палет в ручную и не забросит его в кузов, это сделает погрузчик, у нас же сплошь и рядом грузчики таскают эти палеты вручную. Ковш крана в Германии берёт сразу 15-30 тонн груза(краны у них мощные) наш же кран только 5-7 тонн груза подымает, или вообще судовыми кранами в 3 тонны выгрузка или погрузка идёт. У нас уголь грузят в вагоны, и с вагонов в трюма грузят, ожидая следующих вагонов, иногда долго. А у них лента транспортёра управляемая одним оператором раз в 5-10 быстрее справляется с погрузкой. В российском порту мы порой стоим неделю грузимся, а в порту Роттердам вас загрузят за смену в 8 часов, и так далее и тому подобное... И так вероятно не только в сфере морских перевозок происходит, а и по всем отраслям и работам. Вот в этом «собака и зарыта» плюс масса других причин в отставании нашем в производительности труда от Запада. Как то не справедливо всё это выглядит, работают буржуи существенно меньше нашего, буквально не напрягаясь, но живут богаче и достойнее, а мы вкалываем в 3 смены и мало что получаем за свой труд.

Sat, 19 Oct 2024 19:22:46 +0300

Уже через неделю — в следующую субботу 26 октября — кинотеатр «Октябрь» снова соберёт вместе всех инвесторов России (и не только), чтобы поделиться инвестидеями, обсудить ставку и найти грааль!

Нас ждут 99 выступлений по инвестициям, трейдингу, и облигациям, а также выступления эмитентов в 7 залах самого большого премьерного кинотеатра Европы!

Вы сможете задать свои вопросы спикерам — ТОП-менеджерам публичных компаний — и первыми услышать комментарии по свежим отчётам и самым актуальным инвестидеям.

Мест осталось совсем мало!

Стать частью главной конференции по инвестициям:

conf.smart-lab.ru

Sat, 19 Oct 2024 19:22:22 +0300

Чеек

t.me/addstickers/mmvbcapital

Можете поставить лайкусик тут, как благодарочку

Sat, 19 Oct 2024 19:10:51 +0300

В сентябре инфляция получила выстрел в живот от руки безжалостного киллера, известного под кличкой Царь и Бог (ЦБ). Предыдущее повышение ставки, как ранения в руку или ногу не нанесли ей существенного урона, она не упала и продолжала, хромая и матерясь, упорно ползти в гору. Сейчас же хоть и упала, но опять, как не убиваемый терминатор, поднимает голову и пытается встать на четвереньки. На всё это с ужасом смотрит толпа инвесторов, боявшихся не успеть и накупивших «длинных» ОФЗ ещё год назад.

— Когда же ты, сука, сдохнешь? – доносятся из неё взволнованные голоса. – Где наши 20-30%?

К сожалению, на вопрос «Где?» напрашивается ответ в рифму и это слово не «в Караганде», а другое…

В октябре, уже скоро, в голову инфляции будет сделан контрольный выстрел. Но я лично знаю случай, когда боец, при чистке оружия, случайно выстрелил себе в голову и остался жив. И даже не стал полудурком. Поэтому не исключён контрольный добивающий в декабре.

Но это всё. По многим причинам.

Когда я был пацаном, то свято верил в коммунизм к 1980 году, а потом, когда не сбылось, нам пообещали к 2000-му. И мы не сомневались: годом раньше, годом позже, но будет. Это был вопрос решённый. Хотя странно было в это верить при пустых полках в магазинах, где молоко было не всегда, а берёзовый сок – в любое время года. Во времена моей юности либо берёз было больше, чем коров, либо они доились лучше.

Но тогда, в силу возраста, меня больше интересовали не темпы роста ВВП, а темпы роста от года к году сисек моих одноклассниц. Это сильно отвлекало меня на тот момент от анализа экономической ситуации в стране.

Сейчас же, немного повзрослев, я не верю в цели ЦБ по инфляции ни к концу 25, ни к концу 28 года. За всю послевоенную капиталистическую историю нашей страны лишь однажды, в результате невероятного стечения обстоятельств, на короткое время, инфляция упала до рекордных значений и в этот самый момент ЦБ успел её схватить за трусы. Трусы остались в руках, а она быстро улетела вверх, но волнующее воспоминание запечатлелось в мозгу и стало целью. Не среднее значение было выбрано, а пиковое нижнее. Что само по себе странно. С той поры многое поменялось. На Западе ставки уже не отрицательные, как были много лет и вряд ли в ближайшие годы будут, у нас много чего произошло, но таргет остаётся неизменным, как вера советского человека в коммунизм.

Возможно, мы не всё знаем. И есть скрытые материальные и духовные ресурсы, о которых нам, людям малым, знать не положено.

— Товарищ командир! Патроны кончились!

— Петров, ты же советский человек!

И пулемёт застрочил с новой силой…

Думаю, в следующем году только начнут снижать ставку и будут это делать очень постепенно, долго и нудно, так что кто войдёт в «длину» сейчас, есть шанс ЧУТКА заработать (хороший куш можно было бы сорвать на быстром снижении ставки, мы же будем иметь дело с длинным, плавным и мучительным), кто вошёл год назад, флоатерам проиграли точно, но возможно вернут своё со временем. Таргет по инфляции будет скорректирован в сторону повышения, реальная ставка будет падать, вплоть до обнуления (вполне может реализоваться турецкий сценарий, когда ставка 50 и инфляция столько же, то чуть больше, то чуть меньше). А у нас, будет, надеюсь, не 50, а долго 15-14-13 и примерно такая же инфляция.

.

Sat, 19 Oct 2024 11:28:05 +0300

Приветствую на канале, посвященном инвестициям! 26.08.24 вышел отчёт за первое полугодие 2024 года компании Мосбиржа (MOEX). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия: YouTube и RUTUBE.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Группа «Московская Биржа» включает в себя ПАО Московская биржа, которое управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами.

В состав Группы также входят центральный депозитарий и клиринговый центр, выполняющий функции центрального контрагента на рынках.

Всего на Мосбирже шесть основных рынков: фондовый, срочный, валютный, денежный, драгоценных металлов, товарный.

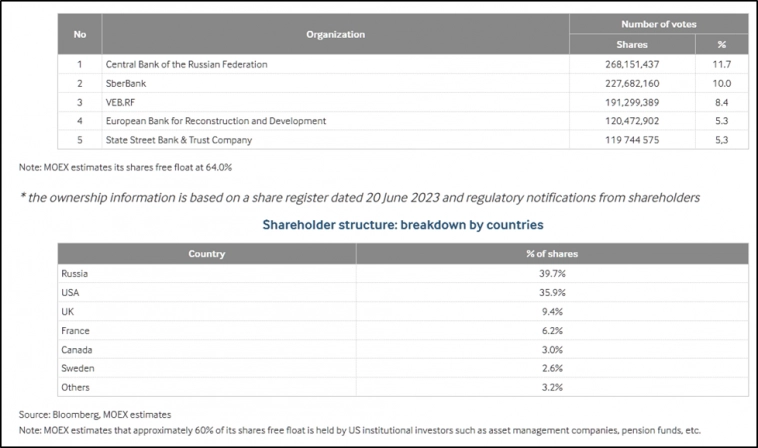

11,7% акций принадлежит ЦБ РФ; 10% Сберу; 8,4% ВЭБ РФ. Фрифлоат 63,7%. Всего 39,7% акций принадлежит российским инвесторам, остальные иностранным.

В 2022 г. ЕС и Швейцария ввели санкции в отношении НРД. Таким образом все активы НРД – собственные и клиентские, находящиеся в юрисдикции ЕС/Швейцарии, оказались заморожены.

12.06.24 США ввели санкции против Московской биржи, НКЦ и НРД. Таким образом её отрезали от международной долларовой системы.

Текущая цена акций.

С июньских максимумов акции Мосбиржи снижаются примерно на 18%. Но котировки по-прежнему на 8% выше, чем в начале года.

Операционные результаты.

Число физических лиц, имеющих брокерские счета на Московской бирже достигло 33,8 млн (+23% г/г). В сентябре 2024г.: 3,8 млн физлиц совершали сделки. Доля физлиц в объеме торгов акциями составила 78%, облигациями – 40%, на спот-рынке валюты – 8%, на срочном рынке –65%.

Несмотря на продолжающий рост числа брокерских счетов, суммарный объем торгов на Московской бирже в сентябре 2024 года снизился на 4% г/г до 119,2 трлн ₽. Но если говорить про второй квартал, то суммарный объем торгов был на 30% лучше год к году.

Из-за санкций с 13 июня июня Московская биржа остановила торги долларами и евро. Хотя ранее на валютный рынок приходилось четверть от объема торгов и около 13% от комиссионного дохода. А на доллар и евро приходилась большая часть валютного рынка. Очевидно, что компания должна лишиться части доходов. Ориентировочно, объемы торгов на валютной секции упали на 40%. Т.е. суммарные комиссионные доходы могли снизиться примерно на 7%. Фактическое влияние на финансовый результат можно будет оценить в следующем отчете 3Q 2024.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 1П 2024:

- Чистые комиссионные доходы (ЧКД) 30 млрд (+37% г/г).

- Чистые процентные и прочие доходы (ЧПД) 40,6 млрд (+84% г/г).

- Прочие операционные доходы (ПД) 0,1 млрд (+44% г/г);

- Операционные доходы (ОД = ЧКД + ЧПД+ПД) 70,8 млрд (+25% г/г);

- Операционные расходы 22,2 млрд (+96% г/г);

- Изменение резерва -0,15 млрд (год назад +0,4 млрд)

- Чистая прибыль(ЧП) 38,8 млрд (+47% г/г).

В 1П 2024 ЧКД выросли в основном благодаря увеличению объема торгов. Рост ЧПД отражает в том числе рост ключевой ставки. Это процентные доходы, которые компания зарабатывает на собственные денежные средства и средства клиентов. Таким образом, операционные доходы увеличились на четверть. Плюс компания распустила резервы, вместо их наращивания. Но в 2 раза выросли расходы, на которые приходится 32% от доходов. Таким образом, чистая прибыль увеличилась почти в 1,5 раза.

Комиссионные доходы в целом стабилизировались, а процентные растут из-за увеличения ключевой ставки. Кстати, на диаграмме видно, что процентные доходы резко взлетели, начиная с 2022 года. Это объяснялось доходами с заблокированных счетов нерезидентов. Но с февраля 2023 года, по решению Центрабанка банковские счета типа «с» были переведены из НРД в Агентство по страхованию вкладов. Несмотря на это процентные доходы продолжили рост.

Но этот рост нивелируется увеличением расходов. Основные причины: рост расходов на персонал (увеличение штата и создание резервов в рамках программы долгосрочной мотивации); а также рост расходов на рекламу и маркетинг за счет проекта «Финуслуги».

Последние три квартала результаты в целом стабильны.

Баланс.

- Чистые активы 221,5 млрд.

- Денежных средств 242 млрд. Плюс Средства в финансовых организациях 1971 млрд. Эти статьи и генерируют основной ЧПД.

- Средства клиентов 819 млрд.

- Активы и обязательства центрального контрагента 7 трлн. Это клиринговая функция НКЦ.

Также Мосбиржа сообщила, что размер собственных денежных средств на середину года составил 123 млрд. А долговые обязательства отсутствуют. Т.е. чистый долг отрицательный.

Дивиденды.

В сентябре 2023 года компания обновила дивидендную политику, которая теперь предусматривает выплаты не менее 50% от ЧП по МСФО (ранее было 60%). Частота выплат: один раз в год.

Дивиденды за 2023 год составили 17,35₽. Это около 8,5% к текущей цене акции. На дивиденды было распределено 65% от ЧП.

Ориентировочно, исходя из 50% ЧП, компания за 1П 2024 заработала 8,5₽ (доходность 4%).

Перспективы и риски.

27.09.23 Мосбиржа приняла новую стратегию развития до 2028 года, которая предполагает «существенный рост капитализации» при долгосрочной устойчивой прибыли свыше 65 млрд, хотя ЧП 2023 = 60,8 млрд.

Мосбиржа ожидает рост комиссионных доходов на 13% ежегодно. Очевидно, что это может происходить за счет продолжение роста клиентской базы, объемов торгов и увеличения тарифов. Расходы будут составлять не более 55% от комиссионных доходов. ROE планируется свыше 18%, хотя по итогам 2023 года было 27%.

Компания планирует:

- развивать рынки, проводя новые IPO/SPO, добавляя инструменты на внебиржевой рынок, размещая новые облигации.

- поддерживать быстрый рост проекта «Финуслуг», формирование рынка ЦФА.

- сохранить международный доступ, в частности, привлечение иностранных инвесторов.

Кстати, капитальные затраты Мосбиржи составляют примерно 1-2 млрд за квартал. Средства тратятся в основном на приобретение программного обеспечения и оборудования, а также разработку программного обеспечения.

С третьего квартала ожидается небольшое (в районе 7%) снижение комиссионных доходов из-за санкций США.

На данный момент, на чистую прибыль сильно влияет ключевая ставка ЦБ, за счёт чего компания получает повышенные процентные доходы. При её снижении, будут падать и доходы. Также есть риски, что государство введет какой-нибудь дополнительный налог для финансовых организаций.

Мультипликаторы.

По мультипликаторам компания оценена в целом нормально, но при этом ниже относительно исторических значений:

- Капитализация = 470 млрд ₽ (цена акции = 206,5₽);

- EV/EBITDA = 3,6;

- P/E = 6,4; P/ОперДоходы = 6,6; P/B = 2,1;

- ROE = 33%; ROA = 1%.

Рентабельность по EBITDA 138%. Мосбиржа один из лидеров в РФ по этому показателю.

Выводы.

Мосбиржа – крупнейшая биржевая площадка страны.

Суммарный объем торгов стабилизировался. Финансовые результаты 1П 2024 сильные. Рост расходов перекрывается увеличением ЧПД на фоне высокой ключевой ставки. У Мосбиржи отрицательный чистый долг.

Ориентировочные дивиденды 8-9% в год.

Компания приняла новую стратегию развития 2028, подразумевающую «существенный» рост капитализации. Негативно на результаты скажется снижение ключевой ставки ЦБ. Также есть риски, что государство введет какой-нибудь дополнительный налог для финансовых организаций.

В июне 2024 года США ввели санкции против Московской биржи, НКЦ и НРД. Влияние на финансовые результаты можно будет оценить в отчете за 3Q 2024.

По мультипликаторам компания оценена ниже относительно исторических значений. Моя расчетная справедливая цена 215 рублей.

Мои сделки.

В 2023 году я зафиксировал более 35% прибыли по акциям Мосбиржи и переложился в другие акции, в частности, Сбербанк. На данный момент у меня нет акций Мосбиржи в портфеле, т.к. не вижу очевидного дисконта и дивиденды на данный момент не очень привлекательные. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

Sat, 19 Oct 2024 11:08:25 +0300

Денежная база в узком определении

включает выпущенные в обращение Банком России наличные деньги

(с учетом остатков средств в кассах кредитных организаций — резидентов Российской Федерации) плюс

остатки средств на счетах обязательных резервов,

депонируемых кредитными организациями — резидентами Российской Федерации в Банке.

Более 90% — это нал.

В октябре наличная база стала расти в темпе около 20% годовых.

Денежная база М2 (доступные для платежа собственные средства плюс депозиты)

растёт на 18% в год.

Доля наличных в % стабильно падала.

Данные по узкой денежной базе ЦБ России публикует на своём сайте ежедневно

Скачал, построил график:

С июля 2023г наличная масса стала падать

в связи с высокими ставками,

люди понесли деньги банки под высокий %.

В октябре наличка стала снова расти.

4.10.2024 +0,26% за неделю

11.10.2024 +0,42% за неделю

Ещё один аргумент за поднятие ставки ЦБ России

Sat, 19 Oct 2024 10:45:04 +0300

Fri, 18 Oct 2024 23:27:10 +0300

Выполняю своё обещание и публикую список самых интересных флоатеров с ежемесячной выплатой купона. Признаюсь честно: сейчас примерно 20% моего портфеля составляют флоатеры. Рассматриваю их как защитную часть портфеля.

К каким выпускам стоит присмотреться:

1️⃣ Балтийский лизинг БО-Р12 (RU000A109551) – один из самых доходных флоатеров с ежемесячной выплатой купона. Купон определён как значение «Ключевая ставка + 2,3%». Погашение – 25.08.2027.

Единственное, что смущает – рейтинг BBB и принадлежность эмитента к лизинговому бизнесу, который сейчас переживает непростые времена. Но тут всё как обычно: чем выше потенциальный доход, тем выше риски.

У Балтийского лизинга есть ещё два флоатера с такой же премией к КС: RU000A108777 и RU000A108P46. Они отличаются только сроками погашения.

2️⃣ Совкомбанк Лизинг П07 (RU000A1099V8) – здесь доходность чуть пониже: КС + 2%. Но компания выглядит чуть понадёжней, т.к. за ней стоит банковская организация. Но кредитный рейтинг всё равно равен ВВВ. Погашение – 08.08.2027.

3️⃣ Европлан 001Р-07 (RU000A108Y86) – одна из самых популярных и ликвидных флоатеров. Купон равен КС + 1,9%. Кредитный рейтинг компании уже А. Погашение – 24.06.2027. На мой взгляд, интересный вариант для умеренного риска.

4️⃣ Трансконтейнер П02-01 (RU000A109E71) – облигация одной из крупнейших российских логистических компаний. Раньше принадлежал FESCO, сейчас 50% акций у ОТЛК, 25% у ВТБ, 25% − у «Енисей Капитал». Кредитный рейтинг – ВВВ. В прошлом несколько раз находился под угрозой дефолта, поэтому считаю риск повышенным.

Купон равен КС + 1,75%, погашение – 20.08.2027.

5️⃣ Позитив 001Р-01 (RU000A109098) – про Позитив особо много рассказывать не буду, и так всё знаете. Хорошая, высокорейтинговая бумага. Купон равен КС + 1,7%, погашение 05.07.2027.

6️⃣ РСБХ БО-02-002Р (RU000A1068R1) – флоатер от одного из крупнейших банков РФ. Банк не сильно прибыльный, но из категории «слишком больших чтобы упасть», поэтому думаю, что свои обязательства он выполнит. Купон равен КС + 1,5%, погашение – 08.05.2026.

7️⃣ Новабев БО-П07 (RU000A1099A2) – бумага от одного из крупнейших производителей алкогольной продукции. Финансовое положение эмитента очень устойчивое. Рейтинг бумаги – А. Купон равен КС + 1,4%. Погашение – 05.08.2027.

Надеюсь, подборка полезна. Если да — жду от вас максимального количества лайков!

Коллеги, куда же без ведения Телеграм. Вся самая актуальная и полезная информация об IT инвестициях, а также оперативные комментарии по моему индексу РуНасдак можно найти здесь.Sat, 19 Oct 2024 07:38:04 +0300

Я уже почти 5 лет инвестирую в российский фондовый рынок и открыто делюсь своим опытом и результатами. В прошлой статье я показывал свои ежемесячные расходы, в этой хочу рассказать о доходах. Делаю это для того, чтобы вы, читатели моего канала, лучше представляли себе, как мне удалось создать капитал в акциях в 3.6млн рублей.

Сколько ты зарабатываешь?

Если вы зададите любому человек такой вопрос, в большинстве случаев, не получите прямого ответа, люди не любят говорить о своих доходах. На это есть много причин, в том числе:

- Нежелание вызывать зависть

Зависть-это негативная эмоция, и люди не хотят, чтобы кто то обсуждал их доход, особенно, если они много зарабатывают. - Стеснение низкого дохода

Те, кто зарабатывают мало, стесняются этого, чтобы не казаться неудачником в глазах других. - Суеверия

Даже те, кто не верит в суеверия, предпочитают не «испытывать судьбу», когда дело касается денег и не распространяться о своих доходах, чтобы не сглазить.

Но раз уж я веду канал, который называется «Жизнь инвестора!» и всегда подчеркиваю, что открыто делюсь всеми данными по своим инвестициям и уже рассказал о своих расходах, то расскажу честно и о своих официальных доходах.

Где и кем я работаю?

Для начала стоит сказать, что у меня 2 высших образования:

- Экономист-менеджер

- Инженер-конструктор

Почему такие разных направления?

После школы я не знал, кем хочу быть и послушал маму, которая говорила: "Учись на экономиста! Будешь сидеть в костюме, в кабинете, за компьютером и считать деньги".

Мне понравилась такая перспектива, поэтому спорить с ней не стал и пошёл учиться на экономиста. К тому же, в начале 2000х у нас в стране было две модные специальности-это юристы и экономисты.

Благополучно отучившись и получив высшее экономическое образование, в итоге, экономистом я не работал ни дня в своей жизни! Судьба или череда моих решений привела к тому, что я стал инженером и получил второе высшее по специальности инженер-конструктор.

В общем, за свою жизнь я сменил несколько городов и несколько предприятий, где работал. Искал лучшее место! Сейчас я сотрудник одного международного научного института в должности старшего инженера.

Сколько я зарабатываю?

Я думал, как правильно показать свои доходы, сделать ли скрин из приложения банка или просто нарисовать таблицу с данными, но решил поступить проще!

Вот данные моего личного кабинета налогоплательщика:

Как видите, за 5 лет мой годовой доход почти удвоился и вырос с 812 000р до 1 567 000р!

Если отнять налог, то можно посчитать, что за 2023г в среднем ежемесячно я получал примерно 114 000р.

Мои инвестиции

Я почти 5 лет публикую статьи и видеоролики, в которых показываю свой инвестиционный портфель и свои результаты по инвестированию:

Рост моего капитала на фондовом рынке тесно связан с моими доходами, потому что капитал увеличивался вместе с зарплатой, ведь с каждым годом я вкладывал в рынок все больше денег.

За 5 лет мой инвестиционный портфель вырос с 3000р до 3.6млн р:

Когда я начинал инвестировать, в феврале 2020г, моя зарплата составляла около 55 000р в месяц. Но на тот момент у меня еще была ипотека, поэтому суммы, вложенные в рынок в первый год инвестирования, были относительно небольшие (около 9000р в среднем каждый месяц я инвестировал в 2020г в акции):

Сейчас мои ежемесячные пополнения брокерского счета составляют около 80-100т.р. но и доходы мои тоже выросли (да и ипотеку давно погасил):

Начинал я инвестировать не в самый простой с финансовой точки зрения период своей жизни, однако, сейчас не жалею, что стал инвестором!

Заключение

Моя официальная зарплата составляют чуть больше 100 000рмес и именно с этой суммы я инвестирую, покупаю дивидендные акции 2 раза в месяц примерно на ту же сумму в 100 000р.

Тут может возникнуть вопрос: "А на что ты тогда живешь, если сумма инвестиций равна сумме зарплаты?".

Все дело в том, что моя дивидендная доходность портфеля со временем выросла. На данный момент она составляет около 36000рмес и эта сумма постоянно растёт после каждой покупки акций в мой портфель:

Все дивиденды я реинвестирую и постепенно, с ростом дивидендов, я уменьшаю сумму вложения денег в акции с зарплаты, при этом, НЕ уменьшая общей ежемесячной суммы инвестирования, которая остаётся на одном и том же уровне примерно в 100 000р!

Например, к осени 2025г я ожидаю, что мой портфель выйдет на среднюю ежемесячную пассивную доходность в 50 000р, это значит, что мне потребуется пополнять брокерский счет деньгами с зарплаты так же на 50 000р, чтобы поддерживать ежемесячные покупки акций на сумму 100 000р.

К осени 2026г к дивидендная доходности портфеля достигнет 100 000р и продолжит расти:

Со временем, мой портфель выйдет на некую самоокупаемость, т.е. когда я смогу полностью прекратить его пополнять, а лишь реинвестировать все дивиденды, но при этом мой капитал продолжит самостоятельно увеличиваться. И согласно расчётам сервиса, где я веду учёт инвестиций, это произойдёт осенью 2026г. Поэтому, я продолжаю инвестировать дальше и делиться своими результатами с вами!

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

Sat, 19 Oct 2024 07:38:13 +0300

Продолжаю ежемесячное инвестирование. В октябре удалось пополнить брокерский счёт на 238 000 рублей. Скоро новое заседание ЦБ по ключевой ставке, которое ничего хорошего не сулит, так что самое время для покупок. Кроме пополнения, также были многочисленные купоны и скромные дивиденды от ФосАгро и Ростелекома, которые не учитываются в этой сумме.

Про покупки сентября можно почитать тут. Ну а в первой половине октября я покупал только всё хорошее и не покупал ничего плохого — так даже квадроберы делают, вот и я тоже.

Напомню, что мой базовый план предполагал пополнение на 1,2 млн в этом году на ИИС и БС без учёта вычета. На данный момент это 1 924 000 за 10 месяцев. Базовый план выполнен. План максимум — 2,4 млн до конца года. Для этого нужны ещё два пополнения по 238 000 рублей в ноябре и декабре.

По составу портфеля у меня есть план, и я его придерживаюсь:

- Лукойл, Новатэк, Совкомбанк, Роснефть и Сбер — по 10% портфеля акций (по 4% от биржевого портфеля).

- Татнефть, Северсталь, Магнит, Газпром нефть и Яндекс — по 5% портфеля акций (по 2% от биржевого портфеля).

- ФосАгро, НЛМК, Алроса, Ростелеком, Интер РАО — по 3% портфеля акций (по 1,2% от биржевого портфеля).

- Остальные акции суммарно на 10% портфеля акций (4% от биржевого портфеля).

- Целевая доля акций в биржевом портфеле 40%.

- Рублёвые облигации (40%), валютные бонды (10%), ЗПИФн (10%) — 60% целевая доля всего прочего.

- Кроме биржевого портфеля, есть депозит, с ним ничего не делаю.

Октябрь начался неоднозначно. Рынок особо не растёт, все ждут повышения ключевой ставки до 20–22%, а я продолжаю уничтожать деньги в дивидендных акциях и облигациях.

Что купил в первой половине сентября?

- ОФЗ 26243 — 30 облигаций

- Монополия 1Р1 — 10 облигаций (на размещении)

- Спецавтотехлизинг 01 — 5 облигаций (на размещении)

- Эталон-финанс 2Р2 — 5 облигаций (на размещении)

- Делимобиль 1Р4 — 10 облигаций (на размещении)

- Аэрофьюэлз 2Р3 — 5 облигаций

- Новатэк — 35 акций

- Северсталь — 10 акций

- Совкомбанк — 900 акций

- Магнит — 2 акции

- Яндекс — 2 акции

- Татнефть-п — 10 акций

- Совкомфлот — 50 акций (это был рандом)

- Роснефть — 10 акций

- Газпром нефть — 5 акций

- Рентал ПРО — 6 паёв

- Фонд AKME — 5 паёв

Снова дно, но в РТС

Индекс Мосбиржи потихоньку снижается, но всё ещё не обновил своё донышко. Всё дело в том, что рубль решил по весне ослабеть до состояния «всё по сто». Индекс РТС же валится на 900 — мой любимый уровень (до тех пор, пока на 800 не полетит).

Что это значит? Что самое время покупать акции, если вы не дружите с головой так же как я. Магистры теханализа даже усматривают в РТС двойное дно. Я продолжаю покупать акции по стратегии — так, чтобы достичь целевые доли, фокус на октябрь был обозначен, тут всё предельно просто. В этот раз больше всего купил Новатэка.

Малый дивидендный сезон почти закончен

Почти всё, что у меня ожидалось по дивидендам, отсеклось, осталось дождаться зачисления дивов на счёт от Новатэка, Алросы, Татнефти и ГПН. Впереди маячат пока что только ноябрьские дивиденды Тинька, а дальше начнётся следующий малый дивидендный сезон с промежуточными выплатами за 9 месяцев, особенно жду Лукойл и Роснефть.

Инфляция, ключ, депрессия

Зампред банка России г-н Заботкин высказался о том, что проект бюджета позволяет рассчитывать, что от ДКП экстраординарных шагов не потребуется. Тем не менее темпы роста потребительских цен сохраняются на высоком уровне, и существенных признаков для их замедления пока не наблюдается. Так что 20% не за горами, а вот 22% пока что за горами. Кажется, что рынок отреагировал позитивно. Позитивно = не улетел сильно ниже, чем уже находится. Настроения депрессивные, ещё и погода осенне-дождливая. Брр. Но долгосрочные инвесторы никогда не теряют оптимизма. Особенно те, кто не забывают покупать флоатеры. Длинные же ОФЗ покупают только отчаянные маркетпозитивщики типа меня.

Было потрачено около половины бюджета, так что вторую половину октября тоже можно будет провести с пользой. Возможно, в октябре успеют прийти дивы от Алросы, ГПН, Новатэка и Татнефти.

В планах на вторую половину октября: покупать всё хорошее, не покупать ничего плохого — вот такой отличный план, надёжный, как швейцарские часы.

А вы что покупали в первой половине октября?

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.

Sat, 19 Oct 2024 10:01:41 +0300

Куба полностью погрузилась во мрак. Вся страна осталась без электричества из-за аварии на единственной электростанции. Более 10 млн жителей Кубы вынуждены жить без света, закрыты все учебные заведения, отменены массовые мероприятия. @bankrollo

После распада СССР помощь Кубе со стороны России постоянно сокращалась, и сегодня я так вообще ничего не слышу о том, что мы там что то строим и возим туда какие то грузы.(если кто знает сообщите) В 90-е мы ещё возили туда много чего. Я сам ходил туда с лесом, с целлюлозой, бумагой не раз, всё это там выгружалось, а обратно мы шли в балласте чаще всего в США или Канаду за зерном(кукуруза), иногда брали на Кубе сахар-сырец навалом. Тогда Куба была вполне себе нормальной страной, в смысле достатка продовольствия, электроэнергии и прочего. Центр Гаваны в 90-х ничем не отличался внешне даже от США, т.к. все постройки американские ещё были в приличном состоянии, ну а здание государственной библиотеки(практически копия американского Капитолия) Я даже помню сфотографировался на его фоне и все думали, что я это в США) Сейчас когда стал писать эти строки, попытался найти то фото, чтобы разместить здесь, но не нашёл, наверно в другой квартире. Ладно, я то о том, что в 90-е Куба жила гораздо лучше, чем сейчас. У меня уже был пост об этом, -«Куба-любовь моя!» с моей фотографией здесь

smart-lab.ru/blog/818287.php

Сейчас на Кубе полностью нет электричества! Мне даже невозможно это представить как это выглядит. Сейчас наверно туда не прилететь не улететь, да вообще ничего не сделать, кроме как жить без ТВ, без телефонов и т.д. С другой стороны мы понимаем, что живы там все будут, те кто здоровы, не в реанимации. В общем жалко кубинцев, хорошие у меня воспоминания остались об этом народе. Как там наше посольство, помогает решить проблему с отсутствием электричества? С другой стороны весь мир получит опыт выживания без электричества целой страны, на примере Кубы, но лучше бы без такого опыта разумеется. Возможно СССР своей помощью воспитал иждивенца и сама она до сих пор не в состоянии жить нормально в условиях санкций.

Sat, 19 Oct 2024 08:13:25 +0300

Что творится? Каждый второй пост на Смартлабе сейчас выглядит примерно так: «Всем привет! Куда пойдет рынок, будет ли падать рубль, что с нефтью? Хотите знать? Подписывайтесь на мой телеграм канал. Успешный инвестор, Иванов Иван Иванович.»Нет, я понимаю, человек ведет блог уже много лет, вкладывает силы, время, у него интересный контент хочет немножко монетизироваться, но, Карл, люди два дня на СЛ, и хотят все по-быстрому.)Такое ощущение, что Смарт становится просто рекламной площадкой для «для успешных, молодых телеграмщиков.» В общем, Киборги заполонили всю планету...) Немножко грустно.

Sat, 19 Oct 2024 00:54:39 +0300

Движения финансовых инструментов на уходящей неделе были пропитаны политическими и геополитическими страхами.

С геополитикой все понятно: полномасштабная война на Ближнем Востоке приведет к проблемам в цепочке поставок и росту цен на энергоносители, что спровоцирует рост инфляции и затруднит снижение ставок ЦБ мира, ФРС в частности.

Рост инфляции после циклов ужесточения монетарной политики ЦБ мира приведет к стагфляции, т.е. рецессии на фоне роста цен, что является худшим вариантом для ЦБ, ибо в такой ситуации помочь экономике через снижение ставок невозможно.

С политикой все сложнее.

В четверг к уходу от риска на фоне роста доллара привел не только сильный блок данных США, но и неожиданно резкий рост рейтинга Трампа после интервью Харрис Фокс.

В пятницу падение доллара на фоне аппетита к риску было обязано большей частью откату от хеджирования на победу Трампа, ибо на Трампа вышел компромат с легкой руки судьи администрации Байдена, а СМИ сообщили, что рост ставок на победу Трампа происходил одномоментно и, скорее всего, одним лицом в попытке манипуляции общественным мнением.

Предвыборные качели продлятся до выборов 5 ноября, при победе Харрис движение будет четким и трендовым.

При победе Трампа предвыборная паника сохранится в течение всего 4-летнего срока, ибо Трамп не действует в рамках экономических законов, с которыми привыкли работать эксперты, экономисты, инвесторы.

К примеру, согласно законам экономики введение пошлин на товары других стран непродуктивно, ибо это легко компенсируется девальвацией курса валют страны, против которой введены пошлины.

Но если оглянуться назад, то повышение пошлин Трампа на товары Китая не привело к девальвации юаня против доллара, наоборот, Трамп смог подписать с Китаем соглашение, в котором было четко указано укрепления юаня к доллару до 6,30+-, и Китай это соглашение выполнил.

Трамп в первом сроке принял экономику в состоянии позднего цикла роста, экономические модели предполагают в этот период снижать госдолг путем соответствующей фискальной политики, но Трамп вместо этого снизил налоги, и все ждали, что долговой рынок США рухнет.

Долговой рынок упал, Трамп отвесил Пауэллу поджопник и Пауэлл немедленно запустил QE без рецессии экономики с напутствием «это QE по форме, но не QE по сути».

Трамп уже заявил, что доходность 10-летних ГКО США должна быть около 1% и он этого добьется, впрочем, это актуально при любом президенте, ибо экономика США не способна поддерживать текущие расходы на обслуживание госдолга около 8%.

Приход Трампа — это буря, это разрыв шаблонов как в экономике, так и геополитике.

При Харрис нас ждет тихая суровая рецессия и полный геополитический писец.

Из традиционных плановых событий блок данных США четверга удивил, ибо нельзя так нагло врать.

А почему нельзя? Ведь это было точь-в-точь во 2 квартале, когда за полторы недели до публикации ВВП США, которое ожидалось грустным по размеру, вышли потрясающе сильные розничные продажи и ряд мелких данных, которые по итогу вытянули ВВП США до уровней перегретой экономики.

Недельные заявки по безработице США после урагана вышли ниже, чем до учета урагана.

Лан, пусть дедушка себе польстит перед уходом на пенсию тем, что смог добиться невероятных успехов в экономике США на фоне убийства этой экономики ФРС, не жаль для уходящего Байдена этого, просто нужно помнить, что ревизии рано или поздно покажут правду, хотя в истории США были случаи выявления рецессии спустя несколько лет, но Харрис на такой подвиг вряд ли способна, Трамп тем более.

Падение инфляции в Британии стало сюрпризом, евро потерял поддержку сильного брата фунта.

Данные Китая в пятницу порадовали, как и продолжение стимулов.

По ВА/ТА:

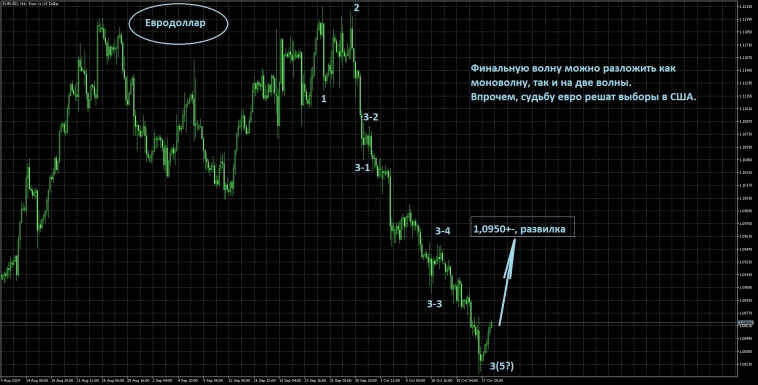

— Евродоллар.

Цель по двойной вершине исполнена, логичен коррект в идеале к 1,0950+-, но до выборов в США рост евро против доллара не может быть безоблачным, ибо судьба евро и Еврозоны зависит напрямую от итогов выборов США, этот блок и так разваливается от внутренних проблем, добавление внешних проблем может стать приговором.

— S&P500.

Сезон отчетности компаний может дать финальный рывок к верху канала, а дальше предвыборная рулетка.

Геополитика в моменте может оказать влияние.

Sat, 19 Oct 2024 00:15:56 +0300

Доброй ночи, коллеги!

Попробую еще раз задать традиционный вопрос, т.к. до сих пор не знаю на него ответ.

Большинство трейдеров в поисках Грааля (или банального заработка) собирают свою личную торговую систему из индикаторов ТА (или кастомных компонентов) и запускают ее в работу. Более осторожные сначала тестируют ее на исторических данных. Менее осторожные либо не тестируют, либо тестируют на коротком периоде. По большому счету неважно, ручная это торговля или алгоритмическая.

В дальнейшем, когда торговая метода перестает работать, они подстраивают ее под «изменившийся рынок». И так далее много раз.

Сразу возникает масса вопросов:

1. На каком периоде тестировать?

2. Если система протестирована на периоде X, какой следующий период Y она продолжит хорошо работать?

3. Возможно ли вообще из прошлых успехов системы сделать выводы о ее успехах в будущем?

Сам то я считаю, что невозможно (см. п. 3), поэтому нужны более сложные методики. Я уже писал, что у меня есть пример системы, которая показывает очень хорошие результаты на участке в 1000000 (!) минутных баров и косячит как до, так и после этого периода. Поэтому лично я считаю, что рабочая идея должна работать на исторических данных любой длины и на все активах такого же типа. В противном случае (IMHO) невозможно понять, рабочая это идея или нет.

Встречаются и другие мнения.

Так, уважаемый 3Qu считает, что торговую систему нужно отлаживать на участке истории 1-3 мес., а потом перенастраивать. Когда она сломалась и каким образом ее перенастраивать — не объясняется.

Уважаемый А. Г. идет дальше и использует традиционное понятие невязки. Ну т.е. если система «сильно» косячит, меняем ее на другую.

Сам по себе такой подход мне импонирует, но за одним исключением — я не понимаю, к каким издержкам приведет замена одной торговой системы на другую после того, как предыдущая торговая система перестала работать?

Я пытался делать тесты — лично у меня все получалось очень и очень грустно… (при переключении)

Что вы думаете по этому поводу, коллеги?

Существует ли универсальная торговая система?

Или торговую систему следует постоянно подстраивать под рынок?

Как? (в несекретной части) С какими издержками?

С уважением

Sat, 19 Oct 2024 00:14:10 +0300

Хоть кому-то приходила мысль о своеобразной инвестиции? А именно: коллекционирование хороших дел для себя окружающих?

Почему происходят позитивные или негативные моменты в жизни каждого человека? Задался я таким вопросом. И таки нашел ответ.

Потому что, у каждого человека есть внутренний стакан. Который по жизни наполняется хорошими или плохими делами. И вот когда этот стакан переполняется теми или иными делами, то и происходит то, чего заслужил человек.

То есть, когда человек делает хорошие дела, то он как бы что-то отдает. А вот когда стакан переполняется этими делами, то происходит вроде как извержение вулкана и человека поглощает сея пучина. Как говориться: добро возвращается с торицей.

У него идут дела как по маслу, клеится бизнес, появляется материальное благополучие, укрепляется здоровье итд.

А вот когда этот стакан переполняется негативными делами и все это выплёскивается наружу, то у человека могут появляться вроде как из неоткуда, разные нехорошие вещи. Где он может их и не вывезти.

А потом стаканы обнуляются и вновь начинается новый цикл в жизни человека. Где он из хорошего может превратится в плохого и наоборот.

И так продолжается до тех пор, пока не иссякнет его энергетический ресурс.

Вот такие мысли посещают меня иногда. А вы ребята что думаете по этому поводу. Есть логика в моих мыслях или это для вас бред?

Sat, 19 Oct 2024 00:08:57 +0300

Большую картинку я обрисовывал в видосе, там же говорил, почему скорее сразу вверх, чем вниз

Но, вот тут нарисовался импульс вниз. Да, если внимательно присмотреться, кривой-косой, но на таких ТФ книжных не бывает.

О чём это говорит? Что таки поход на 41-43 стал сильно более вероятным. Но потом рост на 300+ это всё равно нк отменяет.

Фундаментальную сказку под это придумать сложно, но можно. К примеру, победа Трампа (а в неё уже все верят) обеспечит рост добычи в США. А потом бах, реальная полномасштабная война на БВ (а Трамп таки жёстко Израиль поддерживает)! И, здравствуй 300+!

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Последний вебинар Степана Демуры тут

Sat, 19 Oct 2024 00:03:33 +0300

Дорогие друзья, продолжаю цикл статей с актуальным обзором новостей по фондам коммерческой недвижимости от УК Парус. На очереди фонд Парус-Озон.

Все написанное в статье не является инвестиционной и/или индивидуальной инвестиционной рекомендацией. Я не предлагаю покупать или продавать какие-либо финансовые инструменты. Статья носит информационно-развлекательный характер.

Никаких новостей в этом фонде нет, но примечательно, что при цене 39 тыс. за кв. метр фонд торгуется по цене примерно 92% от СЧА, то есть примерно по 36 тыс. за метр. Договор долгосрочной аренды логистического комплекса с компанией Ozon заключен до 2030 года с ежегодной индексацией на 4% (важно: индексация ставки для арендатора не равно индексации выплат инвесторам на эту же сумму).

Досрочное погашение кредитного плеча, которое составляет 1,15 млрд рублей (42%) по ставке 7,5% до 3 квартала 2027 года, не планируется. Изменение ключевой ставки до окончания срока кредита никаким образом не влияет не экономику фонда.

Предусмотрена амортизация кредита на сумму 93 млн рублей в 2025 году и на 126 млн руб. в 2026 году. На конец сентября 2024 остаток денежных средств в фонде 92 млн. руб. Это означает, что фонд должен будет сформировать дополнительные резервы под амортизацию, что, как я предполагаю, может негативно повлиять на индексацию предстоящих выплат. Закрытие льготного кредита под ставку 7,5% в 2027 году создаст дополнительное давление на доходность фонда.

Главный минус фонда — низкая ликвидность паев, так, по данным Мосбиржи средний оборот за последние 3 месяца (на момент написания статьи) составил 1,4 млн рублей в день.

Главный плюс фонда — в долгосрочной перспективе получить индексацию арендных ставок до рыночного уровня. При этом никаких анонсов о досрочном перезаключении договора УК не делала, хотя я не исключаю такую возможность в целях эффективного закрытия долга в 2027 году. Текущий договор аренды заключен до 2030 года с ежегодной индексацией аренды в размере 4% (важно, индексация суммы аренды не равна индексации выплаты инвесторам).

Напоминаю, что все написанное в статье не является инвестиционной и/или индивидуальной инвестиционной рекомендацией. Я не предлагаю покупать или продавать какие-либо финансовые инструменты. Статья носит информационно-развлекательный характер.

Мой канал на Дзен: Механика Капитализма

Fri, 18 Oct 2024 23:19:18 +0300

Построил гистограмму фри флоата российских компаний согласно данным с сайта Мосбиржи www.moex.com/ru/listing/free-float.aspx

Не знаю почему, но в списке только 96 компаний. Например, в нём нет замечательной бумаги Черкизово GCHE с free-float в районе 3%.

100% фри-флоат из списка есть только у двух бумаг — TATNP и SBERP

Самый низкий фри-флоат у MSRS (3%), KMAZ (4%), AKRN (5%), SOFL (5%)

Среднее по 96 бумагам 25.6%, медиана 21.5%, мода 21%

По моему скромному мнению, низкий фри флоат одна из больших проблем российского рынка. Точную информацию не находил, но практически у всех компаний из списка SP500 фри флоат стремится к 100%, ни у одной из них нет мажоратория. Тот же Маск владеет в районе 13% Tesla, Безос владеет 12% Амазона, доля Баффета в Berkshire Hathaway 16.45%, Гейтсу 1.36% Майкрософта, ну в общем суть вы поняли… Крупнейшие акционеры в большинстве компаний из списка SP500 это фонды Vanguard, Blackrock, State Street, которые в свою очередь просто представляют интересы рядовых американцев, откладывающих на пенсию, России пока что очень далеко до такого состояния рынка, в котором нет мажоритариев.

Как по вашему, сколько лет россиянам ждать момента, когда крупнейшими акционерами в списке компаний из индекса Мосбиржи будут значиться УК Первая, ВИМ Инвестиции и Т-Капитал? ))

Fri, 18 Oct 2024 21:13:48 +0300

«Рынок часто ведет себя иррационально. Важно понимать, что временами его поведение не имеет ничего общего с реальной стоимостью компании»

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также разобрал особенности фундаментального анализа в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#65. За чашкой чая..

Совсем недавно писал статью о Джоэле Гринблатте и о его философии, как инвестора.

Можно прочитать на SmartLab:

Fri, 18 Oct 2024 21:36:36 +0300

Ирина Ахмадуллина и дженерик Василия Олейника — Сергей Попов, известный по нику Малышок, обсудят удачные и неудачные спекуляции. Поделятся стратегиями формирования портфеля при дальнейшем росте ключевой ставки. И разберут возможные расклады по рынку после выборов в США.

Этот выпуск у нас не простой, а юбилейный! А где юбилей — там и конкурс: раздаем наш фирменный мерч тем, кто напишет в комментариях самые веские 5 причин выпускать шоу «Деньги не спят» еще 5 лет.

Приятного просмотра!

Fri, 18 Oct 2024 21:43:40 +0300

Желание что-то написать на смарт-лабе появляется спонтанно. И вот оно.

Недавно получилось очень бурным обсуждение, что рынок — это лишь покупатели и продавцы. Кто-то задумался, а кто-то перешел на оскорбления и был проигнорирован.

Сегодня я хотел бы озвучить 2 мысли.

Первая.

Про Мартынова. Читал сегодня или вчера, мол, ты чего? зачем такая стоимость конференции смарт лаб? Офигел? Обычная толпа не поймет. Зато я прекрасно понял, что Тимофей прекрасный бизнесмен и понимает что к чему. Поясню на 2х пальцах.

Когда ваш Смарт Лаб популярен как никогда, ты организовываешь конференции. Да, это полезно. Это интересно. Это супер.

В определенный момент туда хочет прийти крайне много людей, что превышает лимит. К примеру лимит это колзво учатсников, которых может принять помещение и тд. Что ж делать? Поднять цену. Ваш доход с конференции не измениться или увеличиться, а вот количество пользователей или останется таким же или снизиться, соответственно станет проще все проводить. Зачет.

Искренне поддерживаю это мероприятие, комьюнити трейдеров важно, но нужно больше алкоголя, чтобы секретики полились в массы.

Тема вторая.

Тесты.

Уважаемые смарт лабовцы. Если вы дошли до этого моменты, ответьте себе на вопрос — вы когда нибудь листали графк ВЛЕВО, чтобы понять почему произошёл тест цены? Под тестом цены я понимаю то место, где цена развернулась. Забавно, не так ли?)))

Fri, 18 Oct 2024 11:44:38 +0300

В мире инвестиций важно иметь правильные знания для принятия решений. Книги — это один из лучших способов получить советы от успешных инвесторов. В этой статье мы собрали ТОП 10 книг, которые будут полезны как начинающим, так и опытным инвесторам.

«Разумный инвестор» — Бенджамин Грэм

Классический труд, считающийся библией стоимостного инвестирования. Грэм учит читателей отличать спекуляции от инвестиций, анализировать ценные бумаги и принимать обоснованные решения. Книга подчеркивает важность долгосрочного подхода и психологической подготовки инвестора. Автор представляет концепцию «маржи безопасности» и стратегии для минимизации рисков. Несмотря на то, что впервые опубликована в 1949 году, принципы Грэма остаются актуальными и сегодня.

«Как 5 долларов превратить в 50 миллиардов» — Уоррен Баффет, Роберт Хагстром

Книга раскрывает инвестиционную философию Уоррена Баффета, одного из самых успешных инвесторов в истории. Хагстром анализирует стратегии Баффета, его подход к выбору компаний и оценке их стоимости. Особое внимание уделяется концепции «экономического рва» и важности инвестирования в понятный бизнес. Автор также рассматривает психологические аспекты инвестирования и значение долгосрочного мышления. Книга предлагает ценные уроки как для начинающих, так и для опытных инвесторов.

«Манифест инвестора» — Уильям Бернстайн

Бернстайн предлагает всестороннее руководство по построению сбалансированного инвестиционного портфеля. Книга охватывает основы финансовой теории, психологию инвестирования и практические стратегии распределения активов. Автор подчеркивает важность диверсификации и долгосрочного подхода, а также критически оценивает распространенные инвестиционные мифы. «Манифест инвестора» особенно полезен для тех, кто стремится разработать надежную инвестиционную стратегию на основе научных принципов.

«Богатый папа, бедный папа» — Роберт Кийосаки

Бестселлер Кийосаки бросает вызов традиционным взглядам на деньги и инвестиции. Автор сравнивает финансовые уроки, полученные от своего отца («бедный папа») и отца его лучшего друга («богатый папа»). Книга подчеркивает важность финансовой грамотности, создания пассивного дохода и инвестирования в активы. Хотя некоторые советы Кийосаки спорны, его работа вдохновила миллионы людей пересмотреть свой подход к деньгам и инвестициям.

«На пенсию в 35 лет» — Анар Бабаев

Бабаев делится своим опытом достижения финансовой независимости в молодом возрасте. Книга фокусируется на стратегиях сокращения расходов, увеличения доходов и грамотного инвестирования. Автор рассматривает различные классы активов и методы построения пассивного дохода. Особое внимание уделяется психологическим аспектам финансовой свободы и важности постановки четких целей. «На пенсию в 35 лет» предлагает вдохновляющий и практический подход к ранней финансовой независимости.

«Правила инвестирования Уоррена Баффетта» — Джереми Миллер

Миллер систематизирует инвестиционную философию легендарного Уоррена Баффетта, анализируя его ежегодные письма акционерам Berkshire Hathaway. Книга выделяет ключевые принципы Баффетта, включая фокус на внутренней стоимости компаний, важность сильного руководства и преимущества долгосрочного владения акциями. Автор также рассматривает эволюцию подхода Баффетта с течением времени. Эта работа предлагает глубокое понимание мышления одного из величайших инвесторов, делая его стратегии доступными для широкой аудитории.

«Как инвестировать, если в кармане меньше миллиона» — Станислав Тихонов

Практическое руководство для начинающих инвесторов с ограниченным капиталом. Книга охватывает основы финансовой грамотности, различные инвестиционные инструменты и стратегии формирования портфеля. Автор уделяет особое внимание управлению рисками и психологическим аспектам инвестирования. Работа Тихонова адаптирована к российским реалиям, что делает ее особенно ценной для отечественных инвесторов, начинающих свой путь с небольшими суммами.

«Десять главных правил для начинающего инвестора» — Бертон Малкиел

Малкиел, автор знаменитой книги «Случайная прогулка по Уолл-стрит», представляет квинтэссенцию своего инвестиционного опыта в виде десяти ключевых правил. Он подчеркивает важность диверсификации, низких комиссий и долгосрочного подхода. Книга критически оценивает активное управление портфелем и предлагает аргументы в пользу индексного инвестирования. Малкиел также дает советы по выбору взаимных фондов и управлению личными финансами. Эта работа — отличный старт для новичков в мире инвестиций.

«Метод Питера Линча» — Питер Линч

Линч, легендарный управляющий фондом Magellan, раскрывает свой подход к выбору акций. Он поощряет инвесторов использовать свои повседневные наблюдения и опыт для идентификации перспективных компаний. Книга учит читателей анализировать финансовые отчеты, оценивать потенциал роста и избегать распространенных ошибок. Линч также подчеркивает важность терпения и стойкости перед лицом рыночных колебаний. Его метод особенно полезен для индивидуальных инвесторов, стремящихся к активному управлению своим портфелем.

«Великие инвесторы» — Глен Арнольд

Арнольд представляет всесторонний анализ стратегий и философий самых успешных инвесторов в истории. Книга охватывает широкий спектр подходов: от стоимостного инвестирования Бенджамина Грэма до агрессивного роста Филипа Фишера. Автор рассматривает методы каждого инвестора, их ключевые принципы и исторический контекст их успеха. «Великие инвесторы» предлагает читателям уникальную возможность учиться на опыте лучших, помогая сформировать собственный инвестиционный стиль на основе проверенных временем стратегий.

Рейтинг книг по инвестициям составлен на основе данных книжного портала Monster Book.

Эти книги помогут вам лучше понять рынок и развить навыки успешного инвестирования. Независимо от вашего уровня, они станут ценным ресурсом на пути к финансовому успеху.Fri, 18 Oct 2024 11:30:33 +0300

Коротка память у инвесторов. При ставке 19% и ожидании роста на 100-200 б.п. на заседании ЦБ на следующей неделе, уже забыли, что когда-то ставка была 4,25%. А было такое явление не так давно – 3,5 года назад. Исторический минимум 4,25% держался почти 8 месяцев: с июля 2020 г. по март 2021 г.

Как известно, история повторяется, а экономика и фондовый рынок имеют циклический характер развития. Поэтому рано или поздно процентная ставка вернется к около историческим минимумам, а акции достигнут новых максимумов.

Сейчас можно наблюдать события аналогичные событиям 2014-2015 гг., когда ставка ЦБ выросла до максимального за 11 лет уровня – 17%. После этого она снижалась на протяжении почти 5 лет.

Рост ставки в 2014 г. совпал с крымскими событиями: 1 марта 2014 г. премьер-министр Автономной Республики Крым (АРК) обратился к президенту России с просьбой об оказании содействия в обеспечении мира и спокойствия на территории АРК, а 3 марта 2014 г. ЦБ поднял ставку до 7%. До этого ставка в течение шести месяцев была на уровне 5,5%. За непродолжительный период времени — к концу 2014 г. — ставка выросла до 17%.

Зависимость между динамикой акций и процентной ставкой в экономике имеет негативную корреляцию: ставка растет – акции падают и наоборот. Снижение акций при растущей ставке объясняется ростом расходов на обслуживание долга, ростом затрат из-за инфляции, снижением активности и спроса покупателей.

Зависимость между ростом процентной ставки и акциями отчетливо прослеживается в «зеленой» фишке российского фондового рынка.

16 декабря 2014 года акции Сбера достигли минимума года на уровне 33,9₽ на росте ставки ЦБ в этот же день с 10,5% до максимального за 11 лет уровня — 17%.

После этого Сбер не обновлял минимумов 2014 г. и непрерывно рос на протяжении более 3-х лет, достигнув 217₽ за акцию. Активная фаза роста Сбера началась не сразу после роста ставки до 17%, а спустя 10 месяцев – в октябре 2015 г., когда ставка снизилась до 11%.

Отчетливая связь между хаем по ставке ЦБ и лоу 2014 года по акциям прослеживается не во всех «голубых фишках», а индекс IMOEX достиг минимумов раньше – в марте 2014 г.

Сбербанк и ставка ЦБ

Увидим ли обновление минимума 2024 года на уровне 240,01₽ и новое дно по Сберу в день решения ЦБ по ставке 25 октября? Возможно. Впереди еще целая неделя, а заседание совета директоров в пятницу.

Поднимет ли ЦБ еще раз ставку? Неизвестно. Увидим ли ралли по акциям? Тоже непонятно, но хотя бы должны обновить максимумы этого года и исторические.

В повторении истории роста настораживает то, что до ралли, начавшегося в октябре 2015 г., был почти 5-ти летний боковик после роста с минимумов 2009 года.

Не рискнув, не узнаем. Только методом проб, правильного расчета размера позиции и при положительном матожидании по сделке, когда риск окупится с лихвой, можно принимать решения, действуя в состоянии невозможности предсказать развитие событий. А сожаление от упущенной возможности, как правило, бывает больше, чем от убыточной сделки.«Пропустить важную сделку — это еще более серьезная ошибка, чем совершить плохую сделку» — Майк Беллафиоре

Fri, 18 Oct 2024 11:18:41 +0300

Любопытно, что в августе Индия резко сократила покупку нефти из России и заменила нас на Ирак/Саудитов

Посмотрим, что будет в сентябре, источники говорят, что будет рост импорта на 12% к августу (но это все равно мало т.к. всего 5 млн тонн в месяц против «привычных» 6-8 млн тонн)

Экспортная выручка от наших дружественных стран от нефти так же упала на 1-2 млрд $ в месяц, что может являться причиной девальвации

Сокращение добычи нефти из-за соглашений ОПЕК+ повлияло конечно, но должно было не так сильно.