Sat, 04 Jan 2025 10:58:22 +0300

В декабре заработал 34 000 руб. — рекордную сумму за месяц. Как получилось?

Прошло 15 месяцев эксперимента «Капитал с кредиток», в котором я зарабатываю полностью на заемные деньги. Ну а как этого не делать, если банки сам раздают халяву?

Действую по следующей схеме:

- Получаем в банке кредитку с беспроцентным периодом.

- Снимаем доступные средства.

- Размещаем на накопительных счетах в банке под высокий процент.

- К концу беспроцентного периода долг возвращаем на кредитку.

- Заработанные деньги оставляем себе.

Если использовать несколько карт, применять разные хитрости и вкладываться не только в депозиты, но и другие финансовые инструменты, то можно существенно повысить доход. С начала года ежемесячный доход вырос в несколько раз.

Таким образом зарабатываю полностью на заемные деньги.

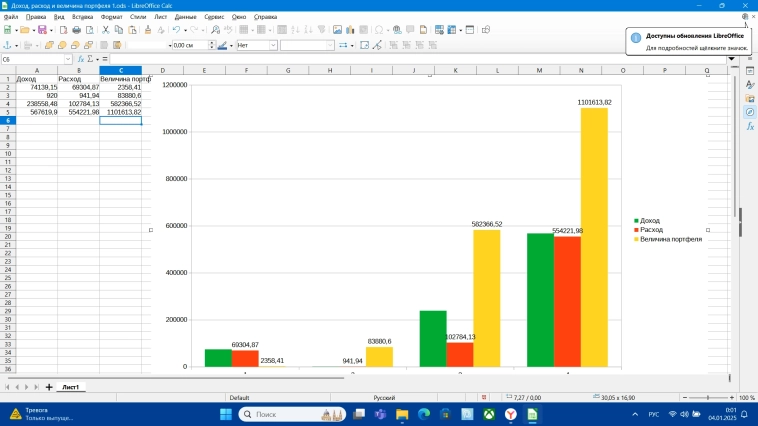

154 935 руб. — за весь эксперимент.

34 072 руб. — за месяц.

На чем заработал в прошлом месяце:

Закрылся трехмесячный вклад под 22%, который принес основною прибыль.

Часть средств, которые нужны для оборота, чтобы возвращать периодически деньги банкам, лежат на накопительном счете под 22%. Каким образом распределять деньги между накопительными счетами и долгосрочным продуктами писал тут.

Часть размещена на брокерском счете в фонде денежного рынка, благодаря этому финхаку, который позволяет выводить средства с кредиток на брокерский счет.

Часть вложено в 6-месячный полис НСЖ под 19%. Это средства, которые никаким другим способом с кредитки вытянуть было нельзя. Подробно в этом посте.

Напомню, что ранее удачно провернул схему с 3-месячным полисом НСЖ с доходностью 23,5%. Сейчас его предлагают под 27%! Подробно писал, как в него вложиться и правильно вернуть деньги.

К сожалению, банки после пинка от ЦБ стали подкручивать гайки: не одобряют больше одной кредитки в руки, снижают лимиты и прикрывают финхак с выводом средств на Финуслуги. Но мы постоянно находим новые лайзейки. Подписывайтесь на мой Телеграм-канал и следите!

Доход схемы зависит от нескольких параметров:

1️⃣ Общий кредитный лимит, доступный для снятия

Складывается из нескольких кредитных карт. Сейчас мне доступно пять источников для снятия денег.

При этом:

1 494 000 руб. — общий кредитный лимит. Почти весь его использую в обороте.

540 000 руб. — из них доступно для переводов или снятия в рамках беспроцентного периода. Эту сумму перевожу на накопительные счета в другой банк под проценты.

954 000 руб. — недоступно для снятия или перевода, а только для платежей. Но есть возможность эти средства тоже выводить для вложения под проценты. Некоторые карты проводят переводы в другие финансовые сервисы без комиссии в грейс.

Все вкупе хорошо работает с другим моим экспериментом «Капитал с кэшбэков и скидок».

Считаю все по-честному — на одного человека. Некоторые набирают кредиток на всех членов семьи.

2️⃣ Доходность на накопительных счетах

Ставки по накопительным счетам пока еще высоки и доходят до 25%. Недавно делал подборку. Пользуемся, пока есть возможность! Важно использовать накопительные счета с ежедневным начислением на остаток, чтобы можно было без комиссий гонять деньги. Благо с мая сняли ограничения на переводы по СБП.

Подборки выгодных вкладов и накопительный счетов регулярно публикую в моем телеграм канале Инвестор Сергей. Подписывайтесь!

Продолжаю эксперимент. По прогнозам высокие ставки с нами надолго.

10 января вынесение приговора Трампу. Иммунитета нет.

Sat, 04 Jan 2025 10:39:00 +0300

Судья в Нью-Йорке назначил на 10 января вынесение приговора Трампу по делу о фальсификации деловой документации и обязал избранного президента в этот день предстать перед судом, следует из указа, который есть у РИА Новости

t.me/rian_ru/275640

Трамп не обладает иммунитетом от уголовного преследования по делу о подлоге финансовых документов компании Trump Organization, в котором присяжные ранее в 2024 году признали его виновным. Об этом сообщил телеканал CNN со ссылкой на постановление судьи Хуана Мерчана.

t.me/tass_agency/291419

Добавьте пожалуйста посту до 15 плюсов, если он достоин первой страницы. Если сообщение прочитали и поняли, что не стоило, напишите в комментариях слово «минус».На этот блог лучше подписаться.

9 января начнутся торги одной из самых интересных дивидендных акций нашего рынка!

Sat, 04 Jan 2025 10:08:28 +0300Я говорю об акциях компании Х5, которая управляет такими популярными магазинами, как "Пятёрочка" и "Перекресток".

9 января, после процедуры принудительного переезда в юрисдикцию РФ (до этого компания была зарегистрирована в Нидерландах), стартуют торги акциями Х5.

Многие инвесторы задаются вопросом: "Инвестировать в акции Х5 сразу, на старте торгов или лучше подождать?". Давайте попробуем на него ответить.Что сейчас происходит с бизнесом Х5?

Компания Х5 является самой крупной продуктовой сетью в стране и занимает 14.6% доли всего российского рынка продуктового ритейла (план Х5-нарастить долю до 20% к 2028г), обгоняя всех конкурентов, в том числе и Магнита! Так же компания активно развивает направление e-grocery (продажа продуктов через интернет), занимая 3 место в этом сегменте бизнеса:

Что с операционными и финансовыми показателями Х5?

У Х5 на данный момент 26 047 магазинов, для сравнения, у Магнита их 30 109! Однако, несмотря на отставание по количеству торговых точек от конкурента, Х5 лидирует по по всем другим показателям: прибыль, выручка, свободный денежный поток, долговая нагрузка:

К примеру, за последний год темп роста выручки Х5 составляет более 20%:

За 9 месяцев 2024 года продажи Х5 выросли на 14,5%, трафик покупателей на 2,6%, а цена среднего чека 11,5%!

Каких ждать дивидендов от Х5?

Компания с 2022г не могла платить дивиденды из-за зарубежной регистрации бизнеса. После 9 января ожидается, что Х5 вернется к выплатам! Руководство уже заявило, что готовит новую дивидендную политику. Размер выплат может составить около 700р на акцию, что будет соответствовать примерно 25% дивидендов к цене акции на момент остановки торгов перед переездом, если компания распределит дивиденды за 2 пропущенных года! Если же Х5 выплатит только за 2024г, то дивиденд составит примерно 14%.

Что будет с акциями Х5 после начала торгов?

Для того, чтобы спрогнозировать, как поведут себя акции Х5 после начала торгов 9 января, давайте посмотрим, как вели себя акции других компаний, которые недавно завершили процедуру переезда — это "Хедхантер" и "Мать и дитя":

- Хедхантер

14 августа 2024г торги бумагами Хедхантера были остановлены для завершения процедуры переезда, а уже 26 сентября снова запущены. В первую неделю с момента начала торгов, акция выросла на +15%. Далее была коррекция, но в целом, акция показала позитивную динамику после переезда.

Причины роста-это ожидание щедрых дивидендов в 22% и благоприятное положение для компании на фоне проблем с кадрами в РФ.

- Мать и дитя

Торги акциями компании "Мать и дитя" были остановлены 25 мая 2024г, а возобновились 17 июня. В первые 2 дня с момента начала торгов стоимость акций упала на -7%, а за 2 недели рухнула на -24%. Акция показала негативную динамику после переезда.

Причины снижения-это общая коррекция нашего рынка (с мая 2024г) и дивидендный гэп (19 июня была отсечка).Как видите, акции по разному ведут себя после завершения процедуры редомициляции. Однако, торги Хедхантер и Мать и дитя останавливали примерно на 1 месяц, тогда как бумаги Х5 были вне рынка более 9 месяцев! За это время наш рынок снизился на -15%. Если учесть ещё и возможный навес продавцов, то на старте торгов 9 января, акции Х5 могут показать просадку около -20% от последней цены, а это 2798р. Значит 9 января торги могут начаться с цены примерно 2200р.

У акций Х5 есть позитив в виде ожидания щедрых дивидендов и отличного финансового положения компании. Но долгий срок остановки торгов, в течении которого наш рынок упал и возможный навес продавцов создают риски.

Однако, даже если будет просадка, скорее всего, её быстро выкупят, так как спрос на акции Х5 ожидается высоким!Заключение

Х5 имеет понятный и прибыльный бизнес, который выглядит лучше, чем у конкурентов. Компания быстро развивается, в том числе и в онлайн сегменте, за которым будущее. Сама акция Х5 может выступить защитным активом в период высокой инфляции.

Аналитики уже прогнозируют, что на горизонте 2025г акции Х5 могу принести около 45% прибыли с учётом дивидендов.

Лично я планирую инвестировать в Х5, но считаю, что не стоит делать это в первый день начала торгов (9 января)! Я буду покупать бумаги Х5 позже, когда будет снят навес продавцов и понятно направление движения акции!

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев. Приглашаю вас на свои другие каналы.

Потратил 280 000 рублей на фондовом рынке в декабре! Куда ушли деньги?Дивиденды растут: апдейт по ЗПИФ-ам недвижимости Парус

Sat, 04 Jan 2025 09:59:12 +0300

Друзья, зафиксирую апдейт по ЗПИФ коммерческой недвижимости от УК Парус.

Парус-Логистика

В состав фонда включен складской комплекс в Подмосковье стоимостью 8,3 млрд рублей, якорный арендатор компания FM Logistic, с которым заключен нерасторгаемый долгосрочный договор аренды с индексацией ставки на размер ИПЦ, но в диапазоне 5-9% в год. Это был самый недооцененный на рынке объект складской недвижимости со стоимостью 33 795 рублей за квадратный метр. Ожидаемо, УК перезаключила договор с арендатором на новых условиях, индексация денежных выплат в 2025 году для инвесторов составит 48% (привет всем, кто спрашивал зачем я добавляю в портфель фонды Парус, а не длинные ОФЗ или короткие вклады).

Источник: parus.properties/funds/logistic

Это первый фонд от Парус, в котором кредитное плечо полностью замещено капиталом частных инвесторов. Размещение паев завершено.

Парус-Нордвей

В состав фонда включен складской комплекс в Санкт-Петербурге, объект сдается группе арендаторов по ставкам сильно ниже рынка. С арендаторами заключены короткие договора сроком 3-5 лет, что закладывает потенциал для значительного роста выплат инвесторам. В 2025 индексация выплат составит 21%.

Источник: parus.properties/funds/nordway

На момент написания статьи паи фонда от УК временно закончились, но в январе 2025 ожидается доп. эмиссия (деньги используются для замещения кредита капиталом инвесторов).

Парус-Двинцев

В состав фонда включен бизнес-центр Двинцев, расположенный в Москве. С арендаторами заключены короткие договора сроком 3-5 лет, что закладывает потенциал для значительного роста выплат инвесторам. В 2025 индексация выплат составит 23%, но частично рост выплат будет обеспечен не только перезаключением договоров на более выгодных условиях, но и за счет расходования резервов фонда.

Источник: parus.properties/funds/dvintsev

Часть капитала фонда составляет кредит в размере 4,25 млрд рублей, под ставку КС+2%, что создает риски ухудшения будущих финансовых результатов для пайщиков в случае дальнейшего ужесточения политики ЦБ, длительного сохранения текущих ставок и исчерпания резервов фонда.

Парус-СБЛ

Еще один фонд с крайне дешевым объектом (Москва, деревня Шарапово) в пересчете на квадратный метр — 39 704 рубля (но скоро цена будет пересмотрена). В конце 2024 произведена индексация выплат пайщикам на 40%, что привело к сильному росту цены пая на бирже. С якорным арендатором «Сберлогистика» заключен договор аренды со сроком 2029 года и индексацией ставки на размер ИПЦ, но в диапазоне 5-9% в год.

parus.properties/funds/sberlogistika

На текущий момент рыночная стоимость паев выглядит необоснованно высокой. Имеет смысл дождаться переоценки паев от УК и завершающей эмиссии.

Парус-Озон

В состав фонда включен складской комплекс в Тверской области, якорный арендатор — компания Озон, стоимость квадратного метра сильно ниже рынка — 39 135 рублей за метр. Арендный договор заключен до 2030 года с ежегодной индексацией на уровне 4%. С 2025 ожидается самая скромная индексация выплат инвесторам в сравнении с другими фондами от Парус — 3%.

Источник: parus.properties/funds/ozon

С конца декабря 2024 цена паев на рынке сильно выросла и превысила СЧА на пай. В 2025 и 2026 ожидаются небольшие доп. эмиссии для погашения амортизации по кредиту в объеме 95,5 и 126 млн рублей. Буду следить за ценой размещения. Не исключаю, что УК может вести переговоры о досрочном пересмотрели условий аренды, но таких анонсов пока не видел.

Новые фонды

УК Парус анонсировала подготовку к выводу на биржу новых фондов в 2025 году. Пока не ясен более точный срок и конкретный перечень фондов. Лично мне по-прежнему интереснее всего склады (на рынке сложилось много дисбалансов из-за практики заключения долгосрочных договоров аренды, много объектов сдаются по старым ставкам, переоценка условий практически неизбежно нанесет терпеливым инвесторам прибыль), готов присмотреться к бизнес-центрам, торговые площади пока что вызывают скептицизм на фоне роста интернет-торговли, но опять же, тут вопрос локации и предлагаемой экономики.

Сводная оценка див. доходности

Расчеты на основе открытых данных УК Парус и биржевых цен на конец дня 03.01.2025

Выше в таблице представлены примерные ориентиры дивидендной доходности к биржевой цене закрытия торгового дня 03.01.2025. С течением времени, а также при изменении биржевых цен и фин. моделей фондов ориентировочные прогнозы потеряют актуальность и потребуют пересмотра.

Авторские планы (внимание! Это не инвестиционная рекомендация, ожидания и планы могут быть пересмотрены в любой момент в зависимости от сложившейся ситуации):

- Парус-СБЛ: буду дожидаться доп. эмиссии в паях и смотреть цену размещения, по текущим ценам покупки не планирую;

- Парус-Озн: буду дожидаться доп. эмиссии в паях и смотреть цену размещения, а также следить за анонсами, не исключаю досрочный пересмотр условий договора, по текущим ценам покупки не планирую;

- Парус-Двинцев: буду наблюдать за динамикой размещения паев и ключевой ставкой, жду удобного момента для покупок, пока что потихоньку планирую резервировать кэш на депозитах и фондах ликвидности под покупки;

- Парус-Норд: сформировал стратегическую позицию, был бы готов докупать на доп. эмиссии при наличии свободного кэша, темпы роста денежного потока могут оказаться выше прогноза;

- Парус-Лог: сформировал стратегическую позицию (самая крупная позиция в моем портфеле недвижимости) на размещении, уперся в лимит доли, диверсификация тоже важна.

На этом все.

Могу разобрать фонд «Современный арендный бизнес 7», если наберется достаточно желающих (так как занятие это весьма трудоемкое и понадобится перелопатить большой объем отчетности) — ставьте лайк, пишите комменты:)

Все написанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией или призывом покупать / продавать какие-либо ценные бумаги. Статья является дневником автора и носит развлекательно-информационный характер.Таблица прогнозных дивидендов за 2024 год

Sat, 04 Jan 2025 09:29:38 +0300Уже скоро мы увидим годовые отчеты, после чего компании определятся с итоговыми дивидендами. Где-то нас ждет разочарование, а где-то — очень даже щедрые выплаты.

И чтобы было поменьше таких сюрпризов, я приготовил для вас таблицу с прогнозными дивидендами. По факту это аналитика с одного платного канала, куда я внес небольшие изменения — проставил актуальные цены и отметил вероятность выплат.

Еще несколько важных моментов:— прогнозы учитывают текущие данные, которые легко могут измениться;

— зеленые ячейки — высокие шансы, желтые — 50 на 50, красные — крайне низкие;

— в таблице не указаны разовые дивиденды (Хэдхантер, Полюс и т. д.);

— итоговая доходность учитывает и уже выплаченные дивиденды;

— если выплаты будут через полгода, то доходность будет в 2 раза выше (Сбербанк даст уже 24% в годовом выражении).

Отдельно хотел бы выделить Роснефть — у нее было слабое 2 полугодие, а ее акции на новогоднем ралли взлетели на 25%. Отсюда такая низкая прогнозная доходность, которая на фоне других уже не выглядит привлекательной.

Скачать полную таблицу вы можете на канале Финансовый МеханизмЗимние дивиденды, нововведения 2025, акции и облигации: обзор главных событий недели

Sat, 04 Jan 2025 08:19:20 +0300

На этой неделе из-за новогодних каникул Мосбиржа работала только 2 дня, на подходе зимние дивиденды, с нового года появилось ряд нововведений: об этом и читайте в традиционном выпуске событий за неделю.

Индекс Мосбиржи, дивиденды

1. Индекс Мосбиржи за неделю подрос с 2786 до 2828 пунктов (+1,5%). Мосбиржа работала на этой неделе 30 декабря и 3 января (хотя могла вообще не работать). 30 декабря хорошо подросли, но в первый день случилось снижение. Новогоднее ралли закончилось. Или нет?

2. Ближайшие дивиденды (в скобках указан последний день покупки):

— Татнефть 17,39 ₽ или 2,6% (6 января);

— Диасофт 45 ₽ или 1% (6 января);

— Магнит 560 ₽ или 11,16% (8 января), но дивиденды ещё не утвердили;

— Пермэнергосбыт 20 ₽ или 6,7% (9 января);

— Роснефть 36,47 ₽ или 6,1% (9 января);

— Займер 10,51 ₽ или 7,6% (13 января);

— Евротранс 6,48 ₽ или 5,5% (14 января);

— Астра 2,64 ₽ или 0,56% (15 января).RGBITR и облигации

Индекс гособлигаций RGBITR за неделю остался без изменений на уровне 603 пункта. Доходность длинных ОФЗ подросла с 16,1 до 16,5%; коротких тоже подросла с 18,3 до 18,8%.Что изменится с нового года?

1. Минимальный размер оплаты труда (МРОТ) в России с 1 января установлен на уровне 22440 ₽.

2. С 1 января вводится прогрессивная шкала налогообложения. Доход до 2,4 млн ₽ в год облагается привычной ставкой 13%, а свыше этой суммы начинается прогрессия.

3. Предельный размер дохода, дающий право на стандартные вычеты на детей, с 1 января увеличен с 350 до 450 тысяч ₽. Кроме этого, выросли и сами выплаты: на второго ребенка – до 2800 ₽, на третьего и каждого последующего – до 6 000 рублей. Для опекунов, попечителей и приемных родителей на детей с инвалидностью – до 12000 ₽.

4. С нового года за уплату штрафа в первые 30 дней водитель сможет сэкономить лишь 25% от суммы, вместо 50%. Штрафы за нарушение ПДД увеличатся.

5. Маткапитал будет проиндексирован на 7,3%. Размер выплат на первого ребенка увеличат до 636 398 р., второго и последующих — до 893835 р.

6. В 2025 году никто не выйдет на пенсию по возрасту.

7. Водительские удостоверения, срок действия которых истекает в 2025 году, автоматически продлят на три года.

8. С 1 марта в ИЖС станут обязательными эскроу-счета.

9. С 1 сентября вводят обновленную структуру высшего образования и отходят от Болонской системы: вместо «бакалавриата», «магистратуры» появятся 2 категории — базовое высшее и специализированное высшее образование. Но похоже это просто смена названия.

Что ещё?

Подписывайтесь на мой телеграм-канал, в нем:

- Тарифы на услуги «Транснефти» с 1 января 2025 года повышаются в среднем на 9,9%.

- С 9 января стартуют торги акциями Х5 после редомициляции.

- Газпром завершил подачу газа в Европу.

- Активы фондов денежного рынка превысили 1 трлн ₽.

- Банки запустят социальный вклад до 1 июля 2025 г.

— делаю обзоры на ценные бумаги,

— показываю свой путь к доходу с дивидендов и купонов.Подписался на Мозговик

Sat, 04 Jan 2025 00:29:27 +0300

Я заходил в акции 3-4 сентября 2024. И собирался еще заходить, если рынок уйдет ниже. Тимофей также переложился в акции в это время. Отличие в том, что я не разбирался в сортах акций, а заходил широким фронтом, а в Мозговике знают толк. Считаю, что ребята делают хорошую аналитику и заходят в правильные акции.

Хочу пожелать Мозговику, чтобы добавили спеца по ИТ. Уверен, что ИТ компании для корпоратов, которые недавно зашли на рынок имеют неплохой потенциал (иногда делая говнопродукты).

Касаемо старых ИТ компаний, узнал для себя, что видео-движок рутуб или ВКвидео (?) более правильнее работает при переключении качества видео, чем ютуб. Ютуб всегда подвисает, а наши молодцы)Почему я жду продолжения роста акций ММВБ

Sat, 04 Jan 2025 02:59:22 +0300Я жду продолжения роста цены акций ММВБ по следующим причинам:

1. ЦБ по каким-то политическим причинам перестал повышать ставку и дал сигналы, что повышать дальше не будет. Это вероятно связано с политическим давлением от крупняка, о необходимости использовать другие инструменты борьбы с инфляцией вместо повышения ставки говорил Путин.

2. Посмотрите на рост Нефти. Пока наш рынок был закрыт, на нефти произошел значительный рост. Это создает благоприятные условия для России, как для экспортера, что может положительно сказаться на акциях отечественных компаний.

3. Посмотрите на рост доллара к рублю. Причиной этого считаю эмиссию рублей, которая значительно увеличилась. В текущих условиях печатают около 20% в год вместо 10%, как это было до СВО. Это приводит к ослаблению рубля и повышению интереса к активам, номинированным в иностранной валюте и акциям.

4. Технический анализ. На графике ММВБ наблюдается восходящий импульс, рост был перегрет и требовал отката. Обычно первый импульс всегда сопровождается откатом который очень разумно использовать для формирования лонговой позиции со стопом. Посмотрим. Коррекция до 2775 по индексу ММВБ вообще нормальна и импульс подтвердит. Тогда и на 2700 надо покупать. Главное чтобы ниже 2370 не ушло. А цели роста вырисовываются при таком импульсе куда-то к 3600… То есть +30% и примерно в течении года.

5. По фундаменталу акции РФ дешевые по мультипликаторам. P/E у нормальных прибыльных компаний около 3 и капитализация по половине собственного капитала у некоторых… Ожидаемые дивиденды тоже высоки, процентов по 18 для Газпромнефти, к примеру, стоит учитывать что к дивидендам ожидаемо прибавится рост цены акций хитя бы на инфляцию. Может быть не сразу, но в итоге это переоценит цену. Ну просто потому что цена на бензин выросла, 70% дохода Газпромнефти — с продаж на своих заправках. Это повысит доход и дивиденды еще повысит… Что приведет к росту цены… Итого 18% — дивиденды+15% — рост дохода через рост цен на бензин который в следующем году составит около 15%(по мнению экспертов). Ну и какие LQDT? Какие облигации дадут вам 33% годовых на такой долгий срок как можно удерживать акции?

В заключение, учитывая текущие экономические и технические факторы, я уверен в продолжении тенденции вверх на рынке акций ММВБ.

14 лучших акций на 2025 год от аналитиков ПСБ

Sat, 04 Jan 2025 07:52:31 +0300Не все успели выкатить свои стратегии до заседания по ключевой ставки, поэтому у некоторых было ещё время на доработку. Аналитики ПСБ перепроанализировали ситуацию и подготовили список своих фаворитов на 2025 год, а также указали потенциальную дивдоходность там, где она есть. Смотрим.

Другие подборки на 2025 год:

- Топ-15 дивидендов в 2025 году от Т-Инвестиций NEW

- Прогноз дивидендов на 2025 год от Альфа-Банка NEW

- 12 лучших дивидендных акций на 2025 год от АТОН

- Дивидендные фавориты от аналитиков Сбера на 2025 год

- Топ-5 перспективных акций от БКС год назад и сейчас

- Облигации-фавориты на 2025 год от экспертов БКС

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые обзоры.

В базовом сценарии аналитиков IMOEX поднимется до 3450 пунктов, в позитивном — до 4 100, в негативном спустится до 2 100. Всё привязано к ДКП, и рост акций будет сильно зависеть от ключа, а также от цен на нефть и на доллар.

Выбор ПСБ: компании с устойчивым положением, низкой долговой нагрузкой, положительным денежным потоком, отсутствием кризиса в их отрасли, а также, желательно, дивидендами. А также активно развивающиеся компании.

Но вот смотрю я на Газпром с Норникелем и немного сомневаюсь. Смотрю на Хедхантер и тоже сомневаюсь в гигантских дивидендах второй год подряд. Ладно, собственно, список.

Газпром

- Потенциальная дивдоходность: 0%

- Потенциал роста: 50,3%

Роснефть

- Потенциальная дивдоходность: 11%

- Потенциал роста: 26,3%

Т-Технологии

- Потенциальная дивдоходность: 4,6%

- Потенциал роста: 37,9%

Банк Санкт-Петербург

- Потенциальная дивдоходность: 15,5%

- Потенциал роста: 26,6%

Полюс

- Потенциальная дивдоходность: 7,4%

- Потенциал роста: 23,9%

НЛМК

- Потенциальная дивдоходность: 17,9%

- Потенциал роста: 45,9%

Норникель

- Потенциальная дивдоходность: 0%

- Потенциал роста: 115,0%

X5

- Потенциальная дивдоходность: 21,5%

- Потенциал роста: 35,0%

Лента

- Потенциальная дивдоходность: 0%

- Потенциал роста: 33,3%

Русагро

- Потенциальная дивдоходность: 24,8%

- Потенциал роста: 33,0%

Яндекс

- Потенциальная дивдоходность: 3,2%

- Потенциал роста: 22,7%

Хэдхантер

- Потенциальная дивдоходность: 24,0%

- Потенциал роста: 45,1%

Интер РАО

- Потенциальная дивдоходность: 9,4%

- Потенциал роста: 40,1%

МТС

- Потенциальная дивдоходность: 18,1%

- Потенциал роста: 28,3%

У меня в портфеле нет большей части: Газпрома, БСПб, Полюса, Норникеля, Пятёрочки, Ленты, Русагро и Хэдхантера. А есть, собственно: Роснефть, Т, НЛМК, Яндекс, Интер РАО и МТС. А как у вас, сколько компаний есть в портфеле из этого списка?

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.

Вводная в январь

Sat, 04 Jan 2025 06:08:39 +0300Традиционный новогодний обзор я не пишу уже третий год, но во вводной в январь стараюсь представить как понимание глобальных тенденций в предстоящем году, так и событий в январе.

В этот раз соединить глобальные тенденции 2025 года и ключевые события января просто, ибо главным фактором для динамики рынков будет политика администрации Трампа.

Но начну с глобального.Политика администрации Трампа включает в себя:

1). Торговые войны.

Торговые войны являются одним из самых негативных сценариев для аппетита к риску.

Во время предвыборной компании Трамп обещал повысить пошлины на 60% на товары Китая и на 10%-20% для товаров остальных стран мира.

В предвыборную ночь он заявил, что повысит пошлины на автомобили Мексики на 200%, а после победы угрожал пошлинами на весь импорт Канады и Мексики на 25%.

Такое повышение пошлин ввергнет мир в рецессию на фоне роста инфляции, ибо, в отличие от первого срока Трампа, все страны подготовили ответные меры по повышению пошлин на товары США, не говоря о запрете Китая на экспорт РЗМ в США и поддержке этого решения другими странами.Известно, что Трамп любит начинать переговоры с позиции силы, т.е. завышая угрозы для продуктивности переговоров.

Некоторые угрозы Трампа выглядят как пустой блеф, к примеру: пошлины на все товары Канады на 25%.

С учетом, что Трамп собирается в первый же рабочий день возобновить строительство нефтепровода Keystone, то угроза пошлин на поставляемую канадскую нефть в США выглядит глупой.

Намерение ввести пошлины на товары всех торговых партнеров в размере 10%-20% крайне сомнительны без одобрения Конгресса.

Президент США имеет право повысить пошлины без одобрения Конгресса в случае объявления войны, чрезвычайного положения или в целях национальной безопасности.

В первый срок Трамп точечно повышал пошлины в рамках статьи национальной безопасности, причем только на те товары, которые дублировали аналогичное производство в США, поэтому это не привело к росту инфляции.

Чтобы кардинально изменить ситуацию по торговле Трамп может внести в Конгресс Закон о взаимной торговле, который позволит повышать пошлины на товары тех стран, у которые пошлины выше, чем на ввоз аналогичных товаров в США, но принятие этого законопроекта займет время.

Более того, Трамп явно не захочет роста инфляции, он против высоких ставок ФРС и хочет снизить доходность по 10-летним ГКО США до 1%.В связи с вышесказанным более логичным представляется сценарий экономистов Блумберг, которые ожидают три волны повышения пошлин, начиная с лета 2025 года, при этом пошлины для Китая в конечном итоге утроятся к концу 2026 года, а для остального мира произойдет меньшее повышение с упором на товары, которые напрямую не влияют на потребительские цены.

Совокупное влияние приведет к утроению средних тарифов США почти до 8% к концу 2026 года.

В этом сценарии импорт и экспорт товаров в США упадут с 21% от общемирового объема сегодня до 18%, включая снижение торговли между США и Китаем.

Рост экономики США замедлится, инфляция будет погашена перекрестными потоками от более высоких пошлин и более сильного доллара, фондовый рынок США будет под нисходящим давлением, а безработица вырастет, но этот сценарий намного мягче предвыборных обещаний Трампа.

С другой стороны, не исключено, что пошлины на некоторые товары Китая будут повышены достаточно быстро, как и пошлины для Мексики и Вьетнама, куда многие китайские компании перенесли своё производство после начала торговой войны США и Китая.

ЕС может избежать повышения пошлин в результате переговоров и заключения долгосрочных договоров на поставку нефти и газа США.

Конечно, Трамп достаточно непредсказуем, но можно утверждать, что основной удар будет направлен против товаров Китая, а также отслеживание транзита в США товаров Китая через другие страны.

С остальными странами Трамп будет проводить переговоры и вряд ли применит жесткие меры без одобрения Конгресса.

Как результат: остальным рынкам также придется защищаться от китайских товаров, т.е. будет аналогичная ситуация после запрета экспорта стали и алюминия в первом сроке Трампа.

Наиболее пострадавшей стороной может стать ЕС, если Китай введет ответные пошлины на товары блока.2). Снижение налогов.

Основой политики Трампа является продление действия налоговой реформы 2017 года, согласно которой налоги должны повысится в конце 2025 года.

Если Конгресс США поддержит предложение Трампа: нового снижения налогов не будет, это лишь отменит фискальное ужесточение.

Вторым главным предложением Трампа является снижение корпоративного налога до 15% против 21% текущего уровня для компаний, производящих продукцию в США.

Прохождение через Конгресс будет сложным с учетом, что для поддержки законопроекта в Сенате нужно 60 голосов, т.е. нужны голоса демократов.

Финансирование планируется за счет повышения пошлин, повышение пошлин и снижение налогов — это кнут и пряник, но размер кнута может по итогу оказаться больше, что нанесет вред фондовому рынку США, увеличит рост инфляции и замедлит рост экономики вплоть до рецессии в зависимости от размера и широты вводимых пошлин и ответных мер торговых партнеров.3). Миграционная политика.

Как ни странно, именно изменения в миграционной политике могут оказать самое сильное влияние на траекторию ставок ФРС.

Не повышение торговых пошлин, ибо, скорее всего, этот процесс будет управляемым, не снижение налогов, ибо, наиболее вероятно, это станет результатом консенсуса Конгресса и в базовом варианте не окажет сильного влияния на тренд экономики, для ФРС самым опасным является нехватка рабочей силы с последующим ростом зарплат.4). Геополитика.

Два главных конфликта, которыми Трамп намерен заняться после инаугурации, это РФ+Украина и Иран+Израиль.

Решение конфликта между РФ и Украиной выглядит достаточно простой задачей и приведет к росту активов РФ.

Ситуация с Ираном сложная, Иран может перекрыть Ормузский пролив, что приведет к вертикальному росту цен на нефть, росту инфляции и идеальному финансовому кризису.5). Госдолг, потолок госдолга, сокращение дефицита бюджета.

Нет сомнений в том, что Конгресс США может повысить потолок госдолга достаточно быстро, но Трамп хочет отменить его совсем, в первом сроке Трамп не смог сие осуществить, получится ли во втором сроке: вопрос.

Отмена субсидий Байдена и сокращение бюджета на 30% благодаря программе Маска и Рамасвами безусловно окажут позитивный эффект на снижение дефицита бюджета.

Трампу также необходимо заставить ФРС завершить программу QT, которая сейчас приносит чистый убыток и негативно влияет на стоимость обслуживания госдолга США.6). Дерегуляция.

Это позитивно для финансового сектора и вряд ли вызовет проблемы в реализации.7). Давление на ФРС.

На текущий момент, с учетом ложной статистики Байдена и предстоящего пересчета по нонфармам и ВВП США за год в феврале, ситуацию можно приравнять к 2019 году, когда Трамп заставил Пауэлла снизить ставки и запустить QE без рецессии для добавления ликвидности на долговой рынок.

Трамп хочет ставку ФРС 2,0% и доходность по 10-летним ГКО США около 1,0%.

Но многое зависит от масштаба пошлин и ситуации с Ираном, при отсутствии снижения инфляции Пауэлл, перед близкой отставкой, может строить из себя героя.Вывод:

Если сейчас оглядываться на первый срок президента Трампа, то очевидно, что это была лайт-версия, невзирая на весь мировой шок от действий, намерений и высказываний Трампа.

Пошлины были точечными, основные альянсы были неизменными, геополитические потрясения отсутствовали.

Второй срок Трампа будет менее безоблачным, решение геополитических вопросов будет отнимать огромную часть времени.

Экономика США находится в плачевном состоянии, невзирая на данные, указывающие на процветание.

Избыточные резервы, накопленные домохозяйствами за время пандемии, исчерпаны, задолженности по кредитам вертикально растут.

Трамп отменит ряд льгот и субсидий Байдена, планируемое повышение пошлин, даже в состоянии угрозы после победы Трампа на выборах, уже привело к покупкам на опережение, а значит с февраля будет яма в потребительском спросе.

На фондовом рынке пузырь, ожидаемой монетизации от ИИ инвесторы пока не дождались, развитие моделей ИИ затормозилось.

Акции БигТеха тесно связаны с биткоином, который растет на надежде включения в ЗВР, но, если Конгресс США не одобрит сие – крипта рухнет, за ней полетит вниз фонда, что резко сократит покупательные возможности американцев.

Ликвидности на рынках нет, политика ФРС жесткая, доходности ГКО США слишком высоки.

Трамп ранее поддерживал фондовый рынок, теперь поддерживает биткоин, но, если что-то пойдет не так: начнется коррекция фондового рынка ко всему росту с 2009 года.Январь.

В январе внимание рынков будет сфокусировано на трех темах:

1). Экономические отчеты США.

Основной блок данных, показывающий динамику рынка труда, инфляции и экономики в декабре, выйдет до инаугурации Трампа.

Нонфарм за декабрь, инфляция CPI и PPI, розничные продажи, ISM промышленности и услуг, отчет JOLTs – все это даст понимание членам ФРС о том, в каком состоянии экономика США находится перед началом новой эпохи правления Трампа.

Рынки будут реагировать на данные, но все равно главным для риторики и указаний ФРС по ставке в ходе заседания 29 января станут первые решения Трампа.

Поэтому данные после публикации можно отыгрывать, но с учетом ожидания рынками негатива от первых решений Трампа.

2). Отчетность компаний США.

Как правило, перед периодом отчетности инвесторы склонны покупать акции, сейчас растут акции компаний ИИ перед выставкой CES 2025 6-10 января.

Но в этот раз, даже при сильных отчетах компаний, закрытие лонгов после первой реакции весьма вероятно, тем более, что большинство компаний, зависящих от зарубежных поставок, будут осторожны в прогнозах на следующий квартал.

3). Инаугурация Трампа 20 января и последующие решения.

Все зависит от разницы ожиданий и фактов.

Чем ниже рынки будут перед инаугурацией Трампа – тем менее негативной может быть реакция на фактические решения и наоборот.

Возможно, что Трамп анонсирует часть предстоящих указов ещё до 20 января.

Главное, чтобы Трамп не ввел чрезвычайное положение в стране, которое даст ему неограниченные полномочия без необходимости одобрения Конгрессом, в этом варианте рынки рухнут камнем на фоне роста доллара.По ВА/ТА:

— Евродоллар.

В базовом варианте после падения к 1,0150-1,0200 будет коррекция минимум до 1,0600+-.

Для удлинения падения возможности есть, но для этого необходимо сильное ФА, безупречно сильный ряд ключевых данных США (сильный рост рынка труда и инфляции) или/и угрозы Трампа по повышению пошлин на товары ЕС.

— S&P500.

В базовом варианте логично снижение до низа желтого канала, потом рост до верха глобального канала перед сильным падением.

Но все зависит от Трампа, можно и не хаить в альтернативе и эта альтернатива около 30%.

Ключевые ФА-события января:

7 января ISM услуг США

7 января вакансии рынка труда США JOLTs

10 января нонфарм США

14 января инфляция цен производителей США

15 января инфляция цен потребителей США

16 января розничные продажи США

20 января инаугурация Трампа

29 января заседание ФРС

30 января заседание ЕЦБ

30 января ВВП США за 4 квартал, первое чтение

31 января инфляция потребительских расходов СШАДурдом-ромашка....

Sat, 04 Jan 2025 00:10:23 +0300

Здравствуйте!.. Сегодня короткие новости по заячьему портфелю))… ибо мне пришёл… внезапно сегодня ВТОРОЙ!))) отчет брокера по счету, за тот же день, за 30 декабря))… забавно… не знаю какие у них там неполадки в сбере может быть?!.. ВОТ ОН блин… заячий финал… во как...

итог по портфелю на 30 декабря и финал года: 1101613,82 руб… вот как то так… ( впадает в спячку засыпая в кресле)....

Пусть и не икс прибыли, но другая радость - вышла моя первая профессиональная песня

Fri, 03 Jan 2025 23:48:51 +0300В конце 2024 года произошло событие, с которым, с радостью, хочу поделиться с трейдерским сообществом. А именно, в конце декабря 2024 года, на свет появились три моих полноценные песни (шёл к этому долго, с зимы-весны 2020 года, когда и были написаны эти три стихотворения, я вообще странный поэт, грубо говоря, пишу раз в пятилетку и то, только после каких-то сильных эмоций, тогда таким фактором явился COVID-19), одна из которых уже полностью готова и сведена в полноценное законченное музыкальное произведение.

Откровенно говоря, получилось классно (даже сам не ожидал подобного именно от этих стихов, стихи сами по себе сложные, без припева, что для многих песен уже изначально большой минус), но обошлось, это как раз один из тех случаев, когда нисколько не стыдно за сделанное.

Поэтому, если кто-то захочет разделить со мною эту радость, буду искренне признателен и заранее благодарю. Оказывается создать что то такое, что может просуществовать долгие годы и всё это время будет радовать людей — это крутые и непередаваемые ощущения.или

Почему почти все ждут продолжения роста?

Fri, 03 Jan 2025 22:43:08 +0300

Почитала сейчас перед сном смартлаб, очень много лонга.

И все (ну почти) ждут продолжения роста, исходя из того, что такой сильный тренд, который сформировался на решении ЦБ сохранить ставку на том же уровне, должен продолжиться.

Разве?Сохранение ставки на прежнем уровне и паузу до следующего заседания ЦБ 14 февраля мы уже отыграли, а дальше опять неопределенность, так как ЦБ не отличается последовательностью действий.

20 декабря ставка была оставлена без изменений, но уже 14 февраля может быть снова повышена на 1-2 пункта, по причине того, что снова возросли проинфляционные риски.

К тому же в конце года были и другие факторы, которые в моменте были в пользу продолжения роста: почти поголовное закрытие шортовых позиций, реинвест дивидендов от Лукойла, Хедхантера, ФосАгро и Северстали, желание управляющих капиталом, закрыть год в плюсе, иначе клиенты могут и разбежаться, и есть риск остаться без капитала, ожидание возможного перемирия на невнятном заявлении Гордона, а также эйфория и жадность, которые к 29 — 30 декабря почти всецело захватили наш фондовый рынок.

Но сейчас дальнейших драйверов для продолжения роста уже не осталось, зато появился риск введения новых санкций против нашего нефтяного сектора, да и последние шортисты буквально 29 -30 декабря наконец-то перевернулись в лонги, так что надо бы дальше ехать вниз, как минимум в коррекцию на 50% и более %-тов ко всему прошедшему росту.Почему выбрал ПАО Новатэк

Fri, 03 Jan 2025 19:12:52 +0300Добрый день, господа инвесторы!

Решил добавить в портфель акции ПАО Новатэк, но для себя решил собрать более полные данные для понимания правильности своего решения.

Этим хотел бы поделиться, возможно, кому — то пригодитстак, после начала покупки акций ММК возник вопрос, что купить еще, так как в моем понимании, адекватный пакет акций должен состоять из хотя бы 8-10 эмитентов.Выбор пал на две бумаги: ПАО Транснефть и ПАО Новатэк.

От покупки Транснефти я отказался, стал исследовать отчетность Новатэк.Последний доступный годовой отчет есть за 2023 год.

Факты:

1) основные средства дороже, чем денежный долг(1,1 трлн. руб. против 167 млрд. руб.)

2) денежные средства компании практически покрывают денежный долг(158 млрд. руб. против 167 млрд.руб.)

3) все активы дороже всех обязательств(3,2 трлн. руб. против 614 млрд. руб.)

4) чистая прибыль в два раза больше заёмных средств(469 млрд. руб. против 167 млрд. руб.)

5) капитализация больше активов(4,4 трлн. руб. против 3,2 трлн. руб.), дороговато.Что по последнему отчету(1П 2024):

1) основные средства дороже, чем денежный долг(1,2 трлн. руб. против 292 млрд. руб.)

2) денежные средства компании уже не покрывают денежный долг, но в целом терпимо(153 млрд. руб. против 292 млрд.руб.)

3) все активы дороже всех обязательств(3,6 трлн. руб. против 800 млрд. руб.)

4) чистая прибыль в два раза больше заёмных средств(345 млрд. руб. против 292 млрд. руб.)

5) компания стала стоить дешевле активов(2,9 трлн. руб. против 3,6 трлн. руб.), недорого.Рентабельность активов в среднем с 2019 года составляет 12,97%, то есть компания неплохо управляет своим хозяйством, получая адекватную прибыль от своих активов.

То есть качество компании не упало, зато сама компания подешевела.

Имеет простой и понятный бизнес: добывает газ, сжижает и продает.

Вывод:

Долги выросли, но и прибыль неплохая.

Сама компания сообщает, что потратила 122 млрд. рублей на капитальные вложения, поэтому долг и увеличился(пруф)

Пока планирую заиметь 5% портфеля акциями ПАО Новатэк, там видно будет.

Никого ни к чему не призываю, телеги нет и не будет.

Всем удачных инвестиций.Итоги 2024. Все вместе.

Fri, 03 Jan 2025 21:38:47 +0300

Это последний пост в серии постов об итогах моей торговли и инвестирования за 2024 год. Вероятно, я уже замучал итогами себя и читателей, но потерпите, пожалуйста, еще немного.

В первом посте я подводил итоги торговли фьючерсами, а во втором — акциями и облигациями.

Сейчас мы соберем все вместе и подведем итог мета-портфеля, который объединяет все вышеперечисленные портфели.

Итак, мой мета-портфель состоит из трех классов активов (приведены целевые веса в деньгах):

Акции — 62%

Облигации — 8%

Альтернативные инвестиции — 30%

Под альтернативными инвестициями я понимаю все, что ведет себя не так, как акции или облигации. Это может быть золото (и тогда портфель будет чем-то похож на «Лежебоку» Спирина), валюты или крипта. В моем случае — это системная торговля диверсифицированным портфелем фьючерсов, и о нем я подробно пишу в ежемесячных отчетах (вот, вот и множество еще) и уже подвел итоги 2024 года в части первой.

Вес альтернатив фиксирован, а акции и облигации взвешиваются на основании волатильности и очень медленного моментума. Так как пока я пополняю портфель достаточно значимыми суммами, то ребалансировку я провожу в основном при пополнениях.

Кстати, насчет пополнений. Общая сумма пополнений портфеля за год составила 13% к сумме на начало года.

Напомню результаты составных частей портфеля:

Акции и облигации: XIRR = +19.8%

Фьючерсы: XIRR = +11.7%

XIRR общего портфеля: +14.8%

Попробуем выбрать бенчмарк для сравнения. Во второй части я накидал несколько бенчмарков для акций и облигаций, но теперь нужно добавить фьючерсную часть. Можно было бы выбрать несколько разных стратегий с Comon, но проблема в том, что мы не знаем риск, с которым они торгуются, а сравнивать надо сопоставимые по риску стратегии.

Для решения этой проблемы я воспользуюсь имеющейся у меня информацией о "Трендо-Флэтовой" стратегии Евгения Ни. Евгений любезно предоставил мне ежедневные возвраты своей системы. Благодаря этому я знаю, что ее волатильность в 2 раза выше моей торговли фьючерсами.

Доходность «Трендо-флэтовой» за 2024 = 22.71%

Итак, составим бенчмарк из 62% MCFTRR, 8% RGBITR и 30% («Трендо-флэтовой» / 2)

Бенчмарк 2024 = +3,39%

***

Доволен ли я своими результатами? И да, и нет. Очевидно, что сравнение с разными бенчмарками говорит, что в сумме я выжал из этого года больше, чем давали базовые активы на рынке (акции, облигации и торговля фьючерсами — в основном за счет хеджирования в портфеле акций). Но я не превзошел ставку. Это, конечно, плохо.

Хочу отметить, что для системного трейдера важнее процесс, чем результат. Процесс же складывается из исполнения своей системы и исследований и разработок новых систем. По школьной шкале за первое я бы поставил себе 4+, а за второе 3-. Есть к чему стремиться.

Всем хорошей торговли!Продолжение: журнал the economist 2025 (часть 4)

Fri, 03 Jan 2025 21:08:29 +0300

Начало здесь smart-lab.ru/blog/1086599.php

Вторая часть здесь smart-lab.ru/blog/1087233.php

Третья часть здесь: smart-lab.ru/blog/1094328.php

Во второй части мы раскрыли содержание образа Демиурга встроенное в ребус, а в первой части было показано лицо того кто должен придти и править этим миром, т.е. сейчас мы должны раскрыть форму образа! И эта форма более чем конкретна, так как принадлежит Даджалю в исламской традиции это Лжемиссия, а в христианской это Антихрист!

Так как описание облика Антихриста есть только в Коране, обратимся в первоисточнику. Пророк Мухаммед в хадисах подробно изложил описание Даджаля: «Он небольшого роста. Очень толстый, краснокожий. Голова большая. Если смотреть вблизи, то на его лице заметен шрам, из-за которого на правой стороне лица нет брови и ресниц, и как бы выколот глаз. Он не с одним глазом в центре лба, а с двумя глазами, только один зрячий, а другой слепой. Левый глаз зелёного цвета, будто стеклянный, но косой на правый глаз. У него меж глаз будет написано „кяфир“.

В ребусе мы видим что изображение левого глаза взято с однодолларовой банкноты с пирамиды, а эта банкнота по цвету „зеленая“ как и глаз Даджаля. Вместо правого глаза на коллаже символ радиационной опасности, т.е. слеп на один глаз. Далее на ребусе силуэт города между глазами, а должно быть написано „кяфир“, т.е. неверующий (пророк Мухаммед говорит: «Между его глазами написано „кяфир“, и эту надпись может прочесть каждый мумин, как умеющий читать, так и безграмотный»).

На арабском „кяфир“ или „кафир“ сокращается до одной буквы „кяф“, которая является 22 буквой алфавита. Поэтому на ребусе силуэт города состоит из 22 зданий.

Надеюсь у вас стала складываться картина, о появлении кого последние несколько лет журнал предупреждал весь мир, теперь вам показали его лицо, так что ждите)))

Ну а мы продолжим дальше, раз уж мы раскрыли первый слой информации про силуэт города, то давайте продолжим эту тему. Слева от картинки небоскребов расположена картинка то ли красной Луны, то ли Солнце с протуберанцем, то ли Нептун который должен соединиться с Сатурном в 2025-2026 годах и такие соединения проходят один раз в 36 лет, а точная дата полного соединения 21 февраля 2026 года (СВО началось 24.02.2022 для тех кто забыл). А такие соединения были ...1917, 1953, 1989… (кто забыл, что было в этих годах википедия вам в помощь). Но мы не будем гадать, а представим что это Пузырь направленный и стремительно летящий вправо, о чем говорит реверсивный хвост слева на рисунке. А летит он на картинку с силуэтом безжизненного города в котором не светится ни одно окно (картинка с Пузырем накладывается на картинку с городом, значит она выше по иерархии!!!). Рядом мы видим три символа китайского юаня и знак падения.

Все эти картинки объединены между собой: стрелка вниз рядом с символов юаня, говорит о трех годах падения китайского юаня (может даже в 3 раза), пузырь с городом говорит о том, что экономическому чуду Китая построенного на строительстве городов и инфраструктуре для них пришел конец и данный пузырь должен лопнуть. В принципе это логическое завершение цикла роста. По цепочке начнет рушиться все: от производства стройматериалов до банков.

Поможет в этом и Трамп, который уже пообещал после вступления в должность президента ввести 100% пошлины на китайские товары, фактически объявив экономическую войну Китаю. Воевать в такой ситуации Китай может лишь девальвацией своей валюты, так как 100% таможенные пошлины приведут к падению юаня в 2 раза относительно доллара (сегодня курс юаня к доллару 1=7.32, при 100% пошлине 0,5 доллара=7.32 юаня, т.е. 1 доллар = 14.64 юаня). Китай свалится в дефляцию (снижение потребительских цен). С одной стороны жителям Китая можно позавидовать в этой ситуации, но падение валютной выручки надо будет чем то компенсировать, а это можно сделать только за счет населения, так как прибыли китайских компаний также обвалятся. Только вот кому не позавидуешь, это жителям нашей страны, так как для нас все станет намного дороже и приведет к падению экономики РФ и огромной инфляции (будете радоваться когда ставка ЦБ была 21%). Надеюсь вы начинаете понимать насколько была глупая идея хранить валютные резервы в юанях для нашей страны, так как после серии девальваций юаня, кубышка заметно похудеет. Здравствуй рубль по 200… для начала)))

ПРОДОЛЖЕНИЕ СЛЕДУЕТ…

Трамп ОБРУШИТ российский рынок! IRUS рискует упасть до 1500 уже 20 января!

Fri, 03 Jan 2025 21:07:31 +0300Друзья, в последнее время я заметил, что на российском фондовом рынке воцарился наивный и ничем необоснованный позитив связанный с приходом Трампа

ДИВИДЕНДЫ января: когда и от кого ждать выплат

Fri, 03 Jan 2025 11:36:46 +0300Проект CustomIndicators. Индикаторы-скрипты. Индикаторы OsEngine #5

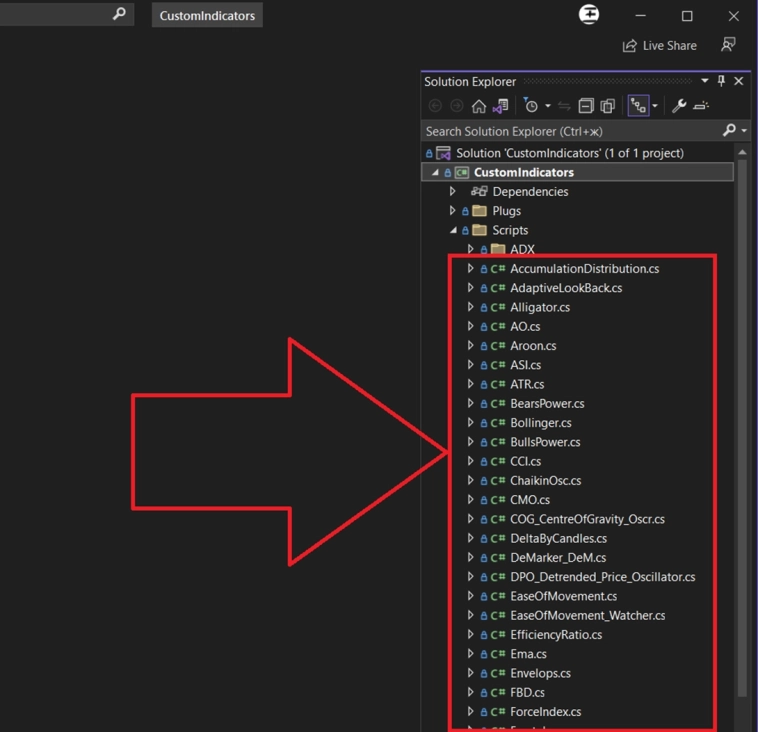

Fri, 03 Jan 2025 11:26:37 +0300В данном посте поговорим о том, где хранится основное кол-во индикаторов, встроенных в OsEngine. Также для удобства разработки вне основного проекта существует отдельный проект – CustomIndicators, который мы тоже рассмотрим.

1. Папка с индикаторами-скриптами.

Для начала нам нужно найти папку с exe файлом OsEngine. На данный момент Вы должны точно знать, где она расположена. И рядом с exe файлом Вы сможете найти папку Custom, в которой хранятся скрипты роботов, индикаторов и серий свечей:

Надо открыть эту папку и пройти по следующему пути:

На картинке выше Вы видите скрипты индикаторов, которые можно использовать в OsEngine – добавлять их в роботов и бросать на чарты.

Изменения текста индикаторов в папке – изменяет индикатор после следующей перезагрузки OsEngine.

Также в эту папку можно добавлять и свои индикаторы. Они подхватятся системой, также, после следующей перезагрузки терминала.

2. Проект CustomIndicators.

Для удобства редактирования индикаторов без сборки основного проекта для индикаторов есть отдельный проект:

Если запустить этот проект, то мы увидим все скрипты в уже привычном нам формате VisualStudio:

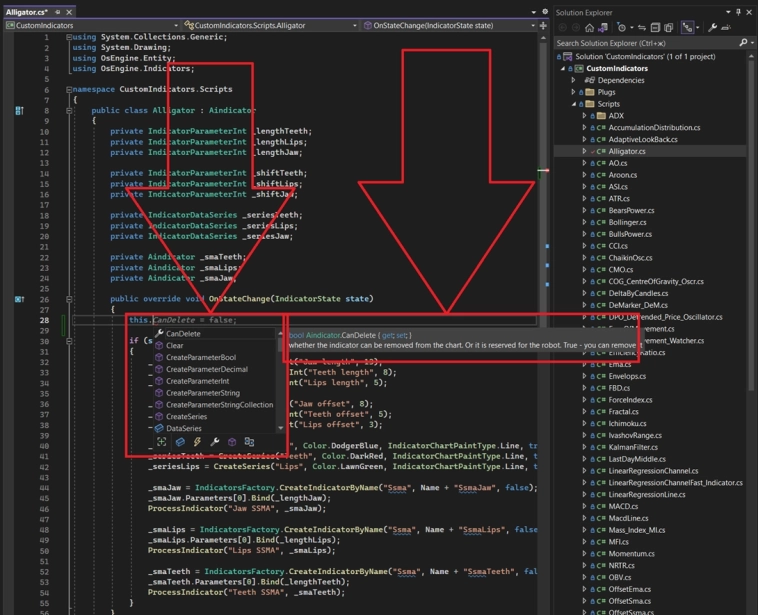

3. Редактирование скриптов с подсказками.

Суть этого проекта заключатся в том, что при создании нового и редактировании старого индикатора, Visual Studio будет Вам помогать подсказами, что убережёт Вас от большинства ошибок:

При этом, индикаторы, созданные внутри этого проекта, будут сохраняться сразу в виде скриптов из папки Custom/Indicators/Scripts. Их можно будет удобно и быстро переносить из версии в версию OsEngine или делиться с кем-нибудь из сообщества.

Удачных алгоритмов!

Комментарии открыты для друзей!

OsEngine: https://github.com/AlexWan/OsEngine

Поддержка OsEngine: https://t.me/osengine_official_supportРегистрируйся в АЛОР и получай бонусы: https://www.alorbroker.ru/open

Сайт АЛОР БРОКЕР: https://www.alorbroker.ru

Раздел «Для клиентов»: https://www.alorbroker.ru/openinfo/for-clients

Программа лояльности от АЛОР БРОКЕР и OsEngine: https://smart-lab.ru/company/os_engine/blog/972745.phpПортфель за декабрь прибавил 278 000 рублей. Итоги инвестирования в дивидендные акции РФ

Fri, 03 Jan 2025 10:43:07 +0300Продолжаю открыто делиться с вами итогами своего инвестирования в российские дивидендные акции. Позади 3 года и 4 месяца, как я стартанул в инвестициях,

Первый день торгов в 2025 году стартовал сегодня!

Fri, 03 Jan 2025 11:06:23 +0300

Пока все доедают оливье и допивают шампанское, самые быстрые и активные начинают зарабатывать!

Метод Геллы. Перспектива (bitcoin).

Fri, 03 Jan 2025 10:44:47 +0300

Мы, бояре, народ работящий!

Такая уж наша боярская доля...

Всем трям и привет! Ну что, начали отсчет? Сегодня ПЕРВАЯ ПЯТНИЦА 2025 года! Вот как-то так… Еще, можно сказать, только отошли от новогодней ночи, а тут опять повод.) Но мы не сдаемся! И можно даже попытаться поработать. Или, как минимум, мозги разогнать. До вечера.

Но не смотря на то, что пятница первая, нон-фармы перенесли на следующую неделю. Вот и хорошо.

НОВОСТИ НА СЕГОДНЯ.

скромно.

РЫНКИ НА УТРО:

мажоры ($) — год начали с бешенного укрепления доллара. Ну окей, покупаем бакс. )

GOLD — пилим в диапазоне. По классике: на лоях покупаем, на хаях продаем.

BRENT — торгуем в диапазоне 2-3$.

S&P 500 — пока тусят в диапазоне на хаях. По ТА картинка на коррекцию вырисовывается.

ММВБ — добили до хаев диапазона (2900,0). Пора в обратку?

bitcoin.

Крипта ушла в рендж. И очень навязчиво по ТА маякует на коррекцию. Писала ЗДЕСЬ, и ничего не изменилось за неделю по картинке. Хоть спекулируй, хоть в долгосрок смотри.

Пока так и оставим диапазон 100,0-92,0 с вероятностью выхода на корректоз. Для инвесторов это будет хороший повод купить подешевле, а спекулям хорошо прокатиться на движении. Но это только на пробое поддержки на 92,0.

И, конечно же, в новом году ищем новые возможности для заработка и инвестиций через крипту. А крипта, это не только биткоин, с его дикой стоимостью. Почитать, выбрать и сравнить можно ТУТ. Тем более, что с приходом Трампа мир начинает сдвигаться в сторону цифры.

И график с красивым распилом. хмм… даже визуально на ГиП похоже))

И на пятницу Гаррик)

Всем хорошей пятницы!!!

Мира и профита!

Ваша Gella!

Итоги 2024 года. Часть 1/3

Fri, 03 Jan 2025 09:52:00 +0300Друзья, рад вас приветствовать на страницах моего блога в новом году. По традиции на короткой праздничной неделе я опубликую для вас серию статей, в которых подобьем итоги 2024 года, в разрезе секторов и отраслей. Цифры брал по закрытию торгов субботы 28 декабря.

Итак, Индекс Мосбиржи за 2024 год потерял 10,1%. Причем концовка года значительно вытянула индекс, а мой флагманский портфель вообще вывела в положительную зону в +5,3%. Для чистоты эксперимента надо бы брать Индекс полной доходности «нетто» MCFTRR, который учитывает дивиденды, но и он снизился за год на 2,9%.

Нефтегазовый сектор (MOEXOG)

Отраслевой индекс потерял за 2024 год 11,2%, на фоне роста на 56% годом ранее. Тут пожалуй надо учесть дивиденды, которыми щедро наградили нас нефтяники, но для понимания хватит и чистой доходности. Цены на нефть марки Brent держатся выше $ 70 за баррель, на нашу Urals выше $ 60. Санкции пока не оказывают существенного давления на доходы нефтяников. Все это поддерживает и их котировки, которые выглядят лучше Индекса Мосбиржи. У газовиков дела обстоят хуже. Заградительные санкции и низкие цены на газ, в том числе СПГ, не дают разгуляться. В итоге в фавориты я бы отнес Роснефть и Лукойл, а вот аутсайдерами становятся Новатэк и Газпром.

Металлы и добыча (MOEXMM)

На представителей сектора негативно влияет ценовая конъюнктура, утягивая индекс вниз на 19,1% по итогам 2024 года. В прошлом году рост составил 32%. Супер цикл, закончившийся в конце 2021 — начале 2022 года загнал цены на минимальные значения. Это касается и линейки металлов, и прочего сырья. Алмазный рынок (АЛРОСА) все еще в кризисе. Угольщики (Распадская, Мечел) слишком закредитованы, чтобы формировать по ним идею, равно как и Русал. Идеи найти сложно, но возможно. Все компании — системообразующие предприятия и в новом цикле роста цен на сырье могут показать опережающую динамику.

Финансовый сектор (MOEXFN)

Наибольшую устойчивость в кризис показывает финансовый сектор, индекс которого упал за 2024 год всего на 2,7%, против 59%-го роста в прошлом году. Несмотря на повышенные расходы из-за ключевой ставки, банки продолжили генерировать повышенные доходы. Лидерами по темпам роста доходов стали Сбербанк и Тинькофф. Они же являются и фаворитами на 2025 год. Неплохо выглядят и Ренессанс с Европланом за счет структуры их доходов. Также стоит учитывать, что следующий год будет не таким прибыльным.

Все события, тренды и сектора тяжело уместить в одной статье, поэтому в следующих разберем: информационные технологии, транспортный, потребительский, строительный, телекоммуникации, электроэнергетика и химиковЛучшие бумаги 2024 года

Fri, 03 Jan 2025 09:35:44 +0300Лучшие бумаги 2024 года

Итоги 2024 года

Вот список 32 наиболее ликвидных акций по итогам 2024 года, упорядоченный по убыванию доходности.

Таблица 1.

За 16 лет наблюдения лучшие бумаги года проиграли индексу только 4 раза, и было это в 2011 году и, к сожалению, в 2019, 2020 и 2021. Все остальные годы лучшие бумаги прошлого года неизменно обгоняли индекс МосБиржи на следующий год. С очень большой вероятностью так произойдет и в следующем 2025 году.

Лучшие бумаги 2023 года в 2024 году

По итогам 2023 года лучшими были следующие 8 бумаг:

- Мечел

- Сургутнефтегаз префы

- Татнефть

- OZON

- Мосбиржа

- Сбербанк префы

- Сбербанк

- Распадская

Как вы можете заметить, сразу 4 бумаги (OZON, Мосбиржа, Сбербанк и префы Сургутнефтегаза), которые были лучшими по итогам 2023 года остались лучшими и по итогам 2024.

В таблице 2 вы можете увидеть, как изменились цены лучших 8 акций 2023 года в 2024 году.

Таблица 2.

В таблице 2 прекрасно все! Во-первых, в очередной раз на реальном примере проиллюстрирована полезность установки стоп-лоссов даже для инвесторов. Как вы можете заметить, Мечел и Распадская упали гораздо больше, чем на 20%, поэтому не забывайте ставить стоп-лоссы даже если вы инвестор! Во-вторых, с учетом стоп-лоссов портфель лучших бумаг года в очередной раз смог обогнать индекс (-6.42% против -6.97%). В третьих, за счет дивидендов портфель лучших бумаг года показал прибыль. Плюс еще по правилам моей торговой системы после ухода бумаг по стоп-лоссу покупаются ОФЗ ближайшего срока погашения, а это дало еще дополнительные 3-4% прибыли, так что общая прибыль портфеля лучших бумаг года оказалась более 5% и это при падении индекса почти на 7%. Неплохой результат на самом деле.

Заключение

Еще не поздно купить 8 лучших бумаг по итогам 2024 года (вы можете сделать это, например, 3 января). Покупать можно по рынку, в равных долях. Я уже купил на 25% от одного из своих счетов.

Вот список 8 лучших бумаг по итогам 2024 года:

- Аэрофлот

- Полюс

- Сургутнефтегаз префы

- OZON

- Мосбиржа

- Сбербанк

- Русал

- Лукойл

Запомните эти бумаги, именно они, скорее всего, будут лучшими и в 2025 году, как это было уже не раз, и не два, и не три. Время летит очень быстро, и чем старше вы становитесь, тем быстрее и быстрее. И этот новый 2025 год пролетит также быстро, как и 2024. Надеюсь, вы будете торговать грамотно, без плеч и излишних рисков, и мы встретимся с вами ровно через год, и я напишу такую же статью о лучших бумагах по итогам 2025 года.

Берегите свои деньги! Торгуйте грамотно!

Только 3 число, а налоги уже списали...

Fri, 03 Jan 2025 09:34:47 +0300

Финам уже списал налог… Вряд ли он эти средства переведет в налоговую завтра или сразу после праздников. Учитывая сколько сейчас стоят деньги — неплохое дополнение к доению клиента.Дивиденды надежнее зарплаты или инвестиции для карьериста1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 114 115 116 117 118 119 120 121 122 123 124 125 126 127 128 129 130 131 132 133 134 135 136 137 138 139 140 141 142 143 144 145 146 147 148 149 150 151 152 153 154 155 156 157 158 159 160 161 162 163 164 165 166 167 168 169 170 171 172 173 174 175 176 177 178 179 180 181 182 183 184 185 186 187 188 189 190 191 192 193 194 195 196 197 198 199 200 201 202 203 204 205 206 207 208 209 210 211 212 213 214 215 216 217 218 219 220 221 222 223 224 225 226 227 228 229 230 231 232 233 234 235 236 237 238 239 240 241 242 243 244 245 246 247 248 249 250 251 252 253 254 255 256 257 258 259 260 261 262 263 264 265 266 267 268 269 270 271 272 273 274 275 276 277 278 279 280 281 282 283 284 285 286 287 288 289 290 291 292 293 294 295 296 297 298 299 300 301 302 303 304 305 306 307 308 309 310 311 312 313 314 315 316 317 318 319 320 321 322 323 324 325 326 327 328 329 330 331 332 333 334 335 336 337 338 339 340 341 342 343 344 345 346 347 348 349 350 351 352 353 354 355 356 357 358 359 360 361 362 363 364 365 366 367 368 369 370 371 372 373 374 375 376 377 378 379 380 381 382 383 384 385 386 387 388 389 390 391 392 393 394 395 396 397 398 399 400 401 402 403 404 405 406 407 408 409 410 411 412 413 414 415 416 417 418 419 420 421 422 423 424

Fri, 03 Jan 2025 09:02:28 +0300

Статья для тех, кто работает на наемной работе и прикладывает усилия для карьерного роста, но при этом старается часть заработанного дохода сохранить.

Введение

Наверное, я могу отнести себя к карьеристам, так как стараюсь фокусироваться только на задачах, которые ведут к продвижению или увеличивают мой доход. Такой подход приводит к регулярному росту зарплаты и влияния, однако я хорошо понимаю, что схема «меняю рабочее время и компетенции на деньги» сильно ограничена в масштабировании, имеет огромное количество рисков, и чем выше вы поднялись в корпоративной иерархии и чем вы старше, тем менее устойчивым становится ваше положение.Заместить зарплату — стратегическая задача

Поэтому стратегически важная задача — замещать активные трудовые доходы пассивными инвестиционными доходами. Это крайне важный тезис: кто-то пытается заместить активный наемный труд активным ведением своего бизнеса или активным инвестиционным доходом, но по факту не минимизирует самые критические риски наемного труда (утрату здоровья / снижение активности с возрастом), но добавляет новые (риски провала своего бизнеса / неуспешных спекуляций).

Таким образом, для карьериста крайне важно создавать портфель активов, обеспечивающий «живой» денежный поток, который заместит денежный поток от работодателя. Задача роста стоимости активов (положительной переоценки) второстепенна, тем более, что в периоды, когда «очень надо» может просто не быть ликвидности для продажи актива по справедливой цене.Заметка

Небольшое отступление. Просто обратите внимание, насколько в реальности важен именно денежный поток:

- Государство всегда думает о росте денежного потока в виде налогов;

- Наемные работники всегда думают о росте денежного потока в виде прибавки к зарплате;

- Бизнес старается максимизировать денежный поток от основной деятельности.

В реальном мире денежные потоки играют крайне важную роль для всех. Поэтому сложно понять людей, которые впадают в депрессию от того, что рынок дарит им великолепную возможность закупать дивидендные активы дешево.

Первый приоритет — понятный денежный поток

Депозиты — хороший способ начать откладывать деньги, если в финансах вы ничего не понимаете. И очень важный инструмент для кратко и среднесрочных задач в руках вдумчивого инвестора, особенно при текущих ставках. Например, в марте 2024 я заключил договор покупки объекта недвижимости с оплатой в августе 2024, разместив кеш на депозите, а за долго до этого я покупал другой объект недвижимости с беспроцентной рассрочкой на 5 лет (цена с рассрочкой и без была одинакова), путешествия я бронирую за 6-8 месяцев и сумму тоже резервирую на вкладах. Вообще, тактики работы со вкладами тянут на написание отдельной статьи. Слишком много интересных реальных кейсов можно реализовать.

Недвижимость я поставлю на второе место после депозитов. Потому что крайне важно работать с понятными инструментами, а после депозитов недвижимость наиболее понятный способ сбережения для большинства людей. Мне нравятся вложения в коммерческую недвижимость через фонды (геморрой прямого владения совсем для меня не интересен), но вложения в жилую недвижимость — очень понятный (для большинства значительно более понятный, чем фонды) и весьма хороший вариант обеспечить себе нетрудовой денежный поток для большинства карьеристов.

Качественная недвижимость (в том числе фонды) в моменте может приносить меньше денег, чем вклады или облигации, однако долгосрочно имеет свойство впитывать инфляцию, в то время как вклады и облигации, в том числе валютные, уязвимы перед инфляцией.

Пара слов о фондах недвижимости. Есть три базовые стратегии (и в своем блоге я о них писал подробно):

- Вложения в бизнес по обороту недвижимости;

- Долгосрочное владение и получение ренты;

- Сбор с инвесторов денег на скупку объектов с последующей перепродажей и закрытием фонда (с параллельной выплатой регулярного рентного дохода).

По моему глубокому убеждению для целей замещения зарплатного дохода достойны внимания только первые две стратегии.Акции для большинства людей очень плохо понятны, но в них желательно хотя бы немного разобраться, это окупится. Особенность российского рынка — хорошие дивиденды, низкая стоимость бизнеса, наличие крупных экспортеров. Эти плюсы глупо не монетизировать.

На мой вкус для карьериста хорошо подходят акции компаний, которые:

- Имеют экспортную выручку или могут повышать цены на свои услуги без лишнего внимания государства;

- Платят регулярно дивиденды, желательно несколько раз в год;

- Инвестируют в дальнейшее развитие;

- Имеют глубокую недооценку;

- Имеют хороший баланс.

Стоит ли использовать ПИФы/БПИФы, чтобы минимизировать свое участие в управлении портфелем акций? Решает каждый сам в меру своих компетенций и желания. Конкретно я ответил себе на этот вопрос еще лет шесть назад: хочу сам управлять денежными потоками и позициями, дополнительные посредники порождают дополнительные риски, мне это не нужно.

Облигации для большинства людей тоже плохо понятны, но как и в акциях, если есть время и желание, в них имеет смысл немного разобраться. По моему личному убеждению для карьериста это совершенно необязательный инструмент, для большинства прикладных задач легко заменяется депозитами. Но людям финансово подкованным позволяют реализовывать интересные средне и долгосрочные комбинации. Условно, как пример (но не как рекомендация) вместо покупки квартиры «на свои» куда интереснее может выглядеть комбинация «льготная ипотека» плюс 15+ летние ОФЗ. Тут, как и с депозитами, можно писать отдельную статью с прикладными кейсами.

Второе — сохранение и рост стоимости

Долгосрочные перспективы рубля понятны: ослабление неизбежно, просто потому, что это соблазнительно для государства при решении своих задач и рубль не является резервной валютой. Так что тут все предельно просто, иметь часть накоплений в золоте и/или иностранной валюте (в текущих реалиях — юанях) — хорошее решение. Только закупаться лучше не во время паники, а как-то заранее.Краткое резюме

- Наемная работа — ненадежное и временное занятие;

- Динамика инвестиционного денежного потока важнее динамики стоимости портфеля;

- Депозиты — хорошее начало, но имеют смысл и для опытных инвесторов;

- Качественная недвижимость и акции обеспечивают растущие денежные потоки и защиту от инфляции;

- Облигации не обязательны, решают задачи, схожие с задачами для вкладов, но могут быть тоже полезны;

- Иметь золото и валюту — хорошее решение.

Заключение

Даже не знаю, нужно ли объяснять, что диверсификация источников денежного потока — это маст хэв для любого инвестора и особенно для тех, кто решил заместить свою зарплату инвестиционным доходом? Нужно ли объяснять, что комбинация из депозитов, двадцать+ дивидендных бумаг в портфеле и рентная недвижимость в совокупности создают несопоставимо более надежный денежный поток, чем зарплата? В общем, это база, о которой нужно всегда помнить.

На этом все.Все написанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией или призывом покупать / продавать какие-либо ценные бумаги. Статья является дневником автора и носит развлекательно-информационный характер.

Мой канал на Дзен: Механика Капитализма