Mon, 21 Oct 2024 09:37:25 +0300

Узнайте, какие фигуры формируются в популярных акциях, какие целевые цены по этим бумагам и соотношение риска к прибыли.

• Лукойл (LKOH)

• ЮГК (UGLD)

• Новатэк (NVTK)

• Мечел АО (MTLR)

Подробный разбор идей доступен на YouTube-канале Go Invest: m.youtube.com/watch?v=rTT78ELOrug

Mon, 21 Oct 2024 09:08:30 +0300

Акции СБЕРа считаются самыми привлекательными, прибыльными и перспективными из бумаг финансового сектора, да и всего нашего рынка, но так ли это на самом деле? Давайте сравним акции СБЕРа с акциями других финансовых компаний и выявим лидера!

Финансовый сектор

На фондовом рынке РФ выделяют 10 основных секторов экономики, одним из которых является финансовый сектор. Мосбиржа ведёт расчёт индекса на этот сектор, который имеет тикер MOEXFN.

В этот индекс входят акции банков, финансовых организаций, страховых компаний и т.д., всего 11 эмитентов:

Акции СБЕРа, к моему удивлению, занимают в индексе MOEXFN не самую большую долю:

Например, Т-Банк лидирует в индексе с долей 15.8%. На втором месте по объёму Мосбиржа 15% и на третьем СБЕР с долей 14.9%.

Однако, если мы посмотрим на структуру состава "Народного портфеля", который состоит из 10 наиболее популярных акций у нас, частных инвесторов, то в нём СБЕР несомненный лидер:

Доля СБЕРа 39% (обычка+префы). На втором месте по популярности Лукойл(16%), на третьем Газпром(14%).

Мой портфель

В акции СБЕРа у меня инвестировано чуть больше 21% от всего капитала, вложенного в фондовый рынок.

Но действительно ли акции СБЕРа так привлекательны и перспективны? На рынке есть другие банки и финансовые организации. Давайте сравним самые популярные акции банков и финансовых компаний между собой и подтвердим или опровергнем мнение о том, что СБЕР-это лучшая акция из финансового сектора.

Сравнение лидеров финсектора

Я не буду брать все 11 эмитентов из индекса MOEXFN для сравнения, возьму лишь 5 самых популярных:

- СБЕР

- Т-Банк

- ВТБ

- БСП

- Мосбиржа

Давайте посмотрим на их динамику котировок, финансовые показатели и дивидендную доходность.

СБЕР(преф)

- Котировки

В наличии долгосрочный восходящий тренд. За 10 лет акции выросли на 240% - Финансовый отчет

Основные показатели дохода банка постоянно растут. СБЕР по чистой прибыли снова идёт на рекорд, который может достичь почти 1.6 трлн р. в текущем году. - Дивиденды

По прогнозу ожидается 13.8% годовых. Среднегодовая дивдоходность за 10 лет составляет 8.2%

Т-Банк

- Котировки

Т-Банк вышел на Мосбиржу лишь в 2019г, поэтому есть данные только за 5 лет, это рост на 115%. Но для объективности предположим, что и за предыдущие 5 лет акции показали такую же динамику, значит за 10 лет выросли бы на 230%. - Финансовый отчет

Чистая прибыль, как и другие финансовые показатели растут, бизнес прибыльный. - Дивиденды

Согласно прогнозу Т-Банк выплатит 6.8% годовых. Среднегодовая дивдоходность всего 2.2%

ВТБ

- Котировки

Растущий тренд отсутствует, акции за 10 лет упали на -62%, а с момента размещения на бирже на -88%. - Финансовый отчет

Очень слабый, стабильно роста чистой прибыли нет, есть даже периоды с убытком. - Дивиденды

По прогнозу пока не заявлены. Последний раз ВТБ платил дивиденды в 2021г. Среднегодовая дивдоходность за 10 лет составляет 2%

БСП(обычн)

- Котировки

Очевиден растущий долгосрочный тренд. За 10 лет акции принесли инвесторам 840% прибыли на росте котировок. - Финансовый отчет

Стабильно растущие финансовые показатели. - Дивиденды

Текущий прогноз составляет 14.4% годовых. Среднегодовая дивдоходность за 10 лет 9.7%

Мосбиржа

- Котировки

Есть растущий тренд. За 10 лет акции выросли на 232%. - Финансовый отчет

Отличные показатели по чистой прибыли, которые стабильно и плавно растут. - Дивиденды

Прогноз по выплатам 9.4%. Среднегодовая дивдоходность за 10 лет 6.7%

Подведём итоги и выявим лидеров:

По росту котировок за 10 лет

- БСП +840%

- СБЕР +340%

- Мосбиржа +232%

- Т-Банк +230%

- ВТБ -62%

По среднегодовой дивидендной доходности за 10 лет

- БСП 9.7%

- СБЕР 8.2%

- Мосбиржа 6.7%

- Т-Банк 2.2%

- ВТБ 2%

Заключение

Исходя из моего анализа, акции Банк Санкт-Петербург (БСП) являются лидером и по росту котировок и по дивидендной доходности за прошлые 10 лет! На втором месте находится СБЕР и на третьем Мосбиржа. Все три эмитента есть у меня в портфеле.

Абсолютным аутсайдером является ВТБ. По котировкам убыток, дивиденды не платит уже три года и среднегодовая дивдоходность минимальная из всех 5 компаний в моём сравнении.

Т-Банк пока сложно оценивать объективно, так как не достаточно данных по динамики котировок (они только с 2019г). Но финансовые показатели стабильные, компания вернулась к выплате дивидендов, которые намерена платить на ежеквартальной основе!

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

Sat, 19 Oct 2024 17:43:49 +0300

Из-за смены работы я сел на плотный информационный поток. И в этом потоке обсуждение инфляции находится среди самых обсуждаемых тем. Однако общественность волнует не только размер инфляции, но и недоверие официальным данным.

Почему люди не верят в инфляцию, которую публикует Росстат? Потому что у них в голове она другая. И давайте немного поясню почему:

1. Запутанность статистики. Для обыденного человека сложно понять, о чём говорят СМИ и эксперты, слишком много терминов и понятий: Индекс потребительских цен, базовая инфляция, SAAR, реальная и наблюдаемая инфляция, инфляционные ожидания и прочее. И это я ещё молчу про скрытую инфляцию товарных объёмов (посмотрите объём вашего «литрового» пакета молока, ага).

2. Реальная инфляция. Народные массы возбуждаются от любых слов «экспертов», что реальная инфляция то другая!!! А всё потому, что люди видят другое изменение цен на товары, отличное от официальных данных. В расчёт Росстата попадает, по их сообщениям, 775 тысяч показателей (ещё большой вопрос, как они их считают, но не суть). И потребитель видит только узкую прослойку этих показателей: продукты, ЖКХ, IT-сервисы и т.д. Явно он каждый день не смотрит на изменение цен на ламинат или газобетон.

3. Когнитивные искажения. При этом предыдущий пункт порождает и специфику другого толка: когда ЦБ спрашивает о наблюдаемой инфляции или её оценках население, то население всегда скажет, что оно выше официальных данных. Во-первых, большая часть опрашиваемых хоть краем уха, но слышала про инфляцию из СМИ. Поэтому оно не может психологически сказать цифру сильно ниже официальной. Во-вторых, в голове человека заседают моменты, когда цены меняются сильнее, чем они ожидали. Сильные перепады цен оставляют более яркий отпечаток в голове, даже если они редкие. Или если человек покупает товар раз в 3 года, а он подорожал на 20%, то он будет в шоке. Хотя это всего CAGR в 6.3%. Тот же вой из-за машин или видеокарт ровно из-за этого. Зато то, что у нас бензин или свинина дорожают меньше инфляции все забудут.

Sun, 20 Oct 2024 10:58:06 +0300

Очередной кейс от дочки SOFL: Магнолия внедрила инструмент «фотоотчеты» системы MD Audit (входит в группу Софтлайн с 2024 года).

Как это работает?

задача по подготовке фотоотчета ставится в системе MD Audit

эту задачу сотрудник выполняет через приложение MD Audit

руководитель смотрит фотоотчет в разделе аналитики

Что это дало торговой сети?

выполнение задач в магазинах достигло 100%

количество замечаний к фотоотчетам снизилось в 10 раз

«Магнолия», кстати, уже более пяти лет применяет систему MD Audit еще и для проведения аудитов по чек-листам. Другие продукты MD Audit:

учет рабочего времени

нормирование операций

проверки

аналитика

Больше о продуктах MD Audit — по ссылке: https://mdaudit.ru/

О MD Audit в рамках всего Софтлайн: компанию MD Audit мы приобрели в этом году под нашу дочку SL Soft. Цель покупки — создание кластера ПО для ритейла. SL Soft планирует целую серию поглощений для расширения портфеля в сфере ритейла.

О продуктовых кластерах внутри Софтлайн: ПО для ритейла — не единственный продуктовый кластер, который мы развиваем. Мы создаем внутри Софтлайн и кластер заказной разработки, и кластер ПО для промышленности, для финтеха и другие. В том числе, для развития этих кластеров мы приобретаем другие компании. Например, MD Audit и SUBTOTAL — в кластер ПО для ритейла, а VISITECH и ОМЗ-ИТ — в кластер ПО для промышленности.

Что дальше будем делать с этими кластерами? В каждом из сегментов мы внутри Софтлайн создаем лидирующего на рынке игрока. И в будущем, возможно, будем выводить этих дочек на рынки капитала, что обеспечит нам создание акционерной стоимости отдельных подразделений и рост капитализации SOFL в целом.

Что думаете о нашей стратегии?

Sun, 20 Oct 2024 09:47:15 +0300

Судя по косвенным данным, банки готовятся к очередному повышению ключевой ставки. За полторы недели до заседания совета директоров, денежные остатки коммерческих банков на коррсчетах в ЦБ выросли в два с лишним раза — почти до 6 трлн рублей. Мы не раз говорили об этой схеме, отсылаем к прошлым публикациям (https://t.me/wareconomic/1255). В общем-то удивления нет. ЦБ не скрывает, что будет ужесточать денежно-кредитную политику. Готовимся к 20,00%.

Мобилизационная экономика (https://t.me/wareconomic)

Sun, 20 Oct 2024 11:00:59 +0300

В России существует всего 11 аффинажных предприятий, которые имеют право осуществлять очистку драгоценных металлов. И один из них – наш собственный аффинажный завод «Кварт», который является дочерним предприятием «Ювелит» — единственным производителем всей продукции SOKOLOV.

«Кварт» занимается аффинажем драгоценных металлов, обеспечивая высокую степень очистки от всех видов примесей, включая ювелирный лом и минеральное сырьё.

На чем специализируется «Кварт»?

1. Высокая степень очистки от примесей: драгоценные металлы, поступающие на завод, содержат различные примеси, такие как медь, свинец, сурьма и другие. Эти примеси негативно влияют на качество и чистоту металлов. Аффинажный завод использует различные методы, такие как плавление, химические реакции и электролиз, чтобы удалить эти примеси и получить металлы высокой чистоты.

2. Собственная испытательная лаборатория: металлы с высокой степенью чистоты часто используются в оборудовании для научных экспериментов, где даже незначительная доля нежелательных компонентов может изменить электрические и механические свойства металла. Таким образом, аффинажный завод играет ключевую роль в обеспечении высокого качества и чистоты драгоценных металлов, что важно для различных отраслей промышленности и научных исследований.

3. Быстрое выполнение заказов: готовность металла на выдачу в течение 3 дней, что позволяет оперативно выполнять заказы клиентов.

4. Современное оборудование: завод оснащён новейшим итальянским оборудованием, что обеспечивает высокую производительность. Максимальная производственная мощность составляет 7 тонн золота и 12 тонн серебра.

5. Экологическая безопасность: завод использует экологически безопасные технологии, такие как электролиз, что минимизирует потери драгоценных металлов и снижает негативное воздействие на окружающую среду. На производстве установлены современные системы фильтрации и очистки воздуха, что способствует сохранению природных ресурсов и обеспечению экологической безопасности.

6. Экономическая эффективность: завод позволяет экономить природные ресурсы, минимизируя потери при переработке сырья и затраты на производство. Высокая чистота металлов также повышает их стоимость на рынке, что является мотивацией для поиска более эффективных технологий.

«Кварт» расположен на территории производственного комплекса «Ювелит» в Красном-на-Волге, что также позволяет оптимизировать доставку готового металла до производства.

Sun, 20 Oct 2024 09:00:13 +0300

Всем привет, предлагаю взглянуть на рынок, что на нем происходит.

А в центре внимания у нас сегодня правительство и ЦБ. А именно – новый бюджет, и ужесточение ДКП (казалось бы, куда уже хуже). И связано это с увеличением дифицита бюджета, на которое главбанк отреагирует повышением ключевой ставки до 21%. Если смотреть на банковские свопы, то до последней редакции бюджета предполагалось, что это будет финальное повышение ставки. Мы бы получили в таком случае на рынке двойное дно, и рынок начал бы потихоньку отрастать. Однако исходя из повышения запросов по бюджету в этом году, и ВЭБ прогнозирует такие же цифры и в следующем году, ЦБ наверное придется повышать ставку до 22-23%, а это значит, что бизнесу будет совсем грустно, и дно рынка сместится до весны. Притом там на плохих цифрах мы можем получить и совсем глубокое дно.

Важные сигналы дал ЦБ на минувшей неделе. Набиуллина сказала, что рынок падал с мая не только благодаря нерезидентам, но благодаря ДКП. И Второй момент – что корпоративное кредитование усилилось. Ну и плюс увеличенный дифицит бюджета.

Про торможение инфляции я говорить не буду, это не так важно, и вот почему.

У нас ЦБ при ужесточении денежно-кредитной политики (ДКП) обычно опирается на инфляцию. Но по факту, он опирается не на нее, а на ее причины возникновения. А их я уже выше и описал, и как вы понимаете, пока их не удалось обуздать. Смотрите, как это выглядит на практике, у страны есть расширение бюджета на военные расходы, притом очень сильное расширение. Страна берет в долг. Берет в долг много (в этом только году потребуется еще 3.3 трлн. рублей) и под очень высокую ставку. Чем отдавать? Понятное дело, что придется печатать деньги. И денежная масса растет, растет гигантскими темпами (собственно на величину процентной ставки она и растет). Кроме того денежная масса растет благодаря кредитам, каждый новый кредит создает новые деньги из ничего. И вся эта денежная масса, появляющаяся в больших количествах ведет к инфляции. Я надеюсь вы понимаете схему, и что сегодня происходит в нашей стране. Естественно, ЦБ реагирует тем, что на размеры роста М2/размеры роста инфляции – это считай, одно и то же, он повышает процентную ставку.

Представьте себе шлюзы в реке. Повышается уровень воды, шлюхы поднимаются, чтобы не затопить водохранилище, куда стекает вода из этой реки. Когда воды становится еще больше, шлюзы поднимаются еще выше. Это сейчас и происходит в нашей экономике. Вода в реке это денежная масса, шлюзы – это денежная ставка ЦБ. Водохранилище – это рынок акций, и финансовое положение компаний в целом.

Сегодня шлюзы поднимаются все выше и выше, потому что вода начинает пребывать все стремительнее. И синоптики говорят, что дальше нас ожидает водопад.

Что это значит для экономики? И почему Блумберг пишет, что ставка скорее всего вырастет до 22% а чиновникам комфортен курс доллара в 100 рублей для бюджета?

Для экономики это означает, что дела у компаний будут только хуже. Я уже писал про фундаментальный анализ корпоративного сектора. В прошлый раз он ухудшился на 5% в целом по рынку. Сегодня по отчетам компаний мы видим, что в некоторых отраслях дела идут уже заметно хуже, и причину указывают они одну – ужесточение ДКП.

Вы, как инвестор, должны принять для себя решение, инвестировать в бизнес, в компании (покупая акции) сегодня, когда ДКП ужесточается, и бизнесы сворачиваются, или же подождать весны.

Напомню, у нас будет повышение денежной массы. Которое приведет к повышению инфляции. Которое приведет сами знаете к чему, и мы получим в итоге негативный новостной фон для рынка, на котором он посыпется.

С другой стороны, когда шлюзы будут опускать, то водохранилище затопит водой. Так что период стагнации нашего фондового рынка, который не рос десятилетиями, подходит к концу. Исходя из того сколько денег было напечатано за последние только 2 года, на рынке нас ждут относительно скоро (в течение нескольких лет) новые рекорды и высокие хаи.

Что же будет к весне или началу следующего года? Там денежная масса перейдет в новую инфляцию, у компаний дела будут еще хуже, отчетности будут удручающие, по телевизору нам будут говорить, что все плохо, и значит ДКП будет жесткой и дальше, акции компаний в итоге упадут, но…

Это и будет время покупать компании, по дешевому прайсу. Дальше может произойти окончание СВО (расходы бюджета снизятся, плюс в экономику вольется много новых рук), а ДКП будет смягчаться, потому что «пик инфляции пройден, уже можно». Напомню, времени для смягчения ДКП остается совсем не много. Во всем мире все ЦБ стали снижать с недавнего времени ставки. Как понимаете, наш банк не останется в стороне (мы же глобальная экономика, мы входим в нее полностью). Федрезерв США статистически снижается ставки очень быстро, что бы он не говорил, что будет следить за поступающими данными или чем то еще – снижение ставок будет быстрым. И мы будем следующими, так что времени жестить остается немного, именно поэтому в ближайшее время ДКП будет крайне жесткой – за короткий период времени нужно будет достичь желаемого эффекта, плюс если на самом деле бы ДКП была жесткой как и предполагается в прогнозах – до второго полугодия 2025 года, то рецессия была бы крайне жесткой по итогу.

Все это я пишу к тому, что сегодня нужно готовить деньги под будущие покупки. Как только достигнем дна, затем полет наверх может быть очень высоким, и сильных откатов назад уже не скорее всего не будет. Чтобы понять, что может быть ровно через год в России – посмотрите на китайский рынок за последние две недели (там +60% роста). Так что сегодня стоит копить деньги, а тем, у кого еще нет акций, и кто хочет начать свои покупки уже сегодня, я бы присмотрелся ко второму и третьему эшелону, где цены уже достаточно низки, например, Россети Москва, Интер РАО, Юнипро, Транснефть, ПИК, НЛМК и так далее, к компаниям, которые через 2-3 года могут показать кратный рост и неплохие дивиденды (по-моему, идеально?).

Анализ объемов

Объемы последнее время ниже средних, либо никто из крупных игроков не подставляет биды в стакан, не желая покупать, либо никто не видит смысла сейчас продавать – говорит о том, что локально мы можем еще подрасти, но покупки у крупных игроков – в рамках допустимых рисков, чтобы потом успеть закрыться.

При этом сильно выросли скрытые объемы – верный признак больших изменений. Либо падения рынка вследствие ДКП, либо роста рынка вследствие окончания СВО до конца октября например. Что будет в итоге – остается только гадать.

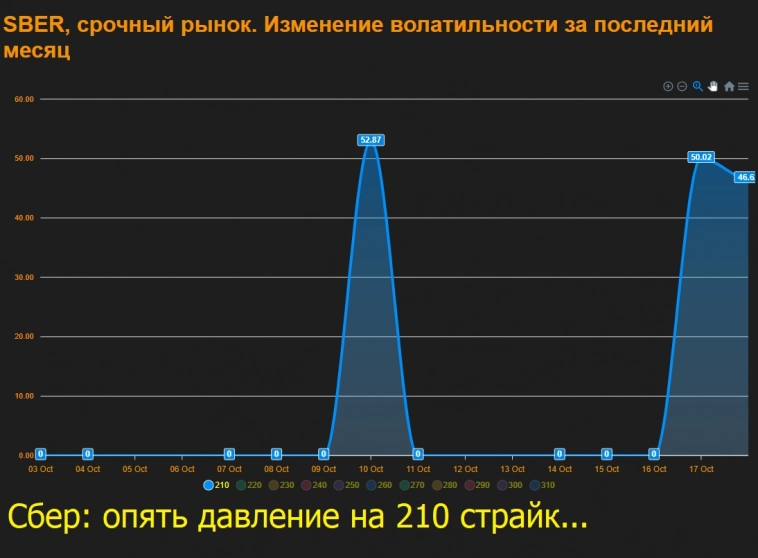

ОИ не высок на инструментах, но если смотреть по тому же Сберу, он растет только на падении бумаг – негативный сигнал.

Фундаментальный анализ

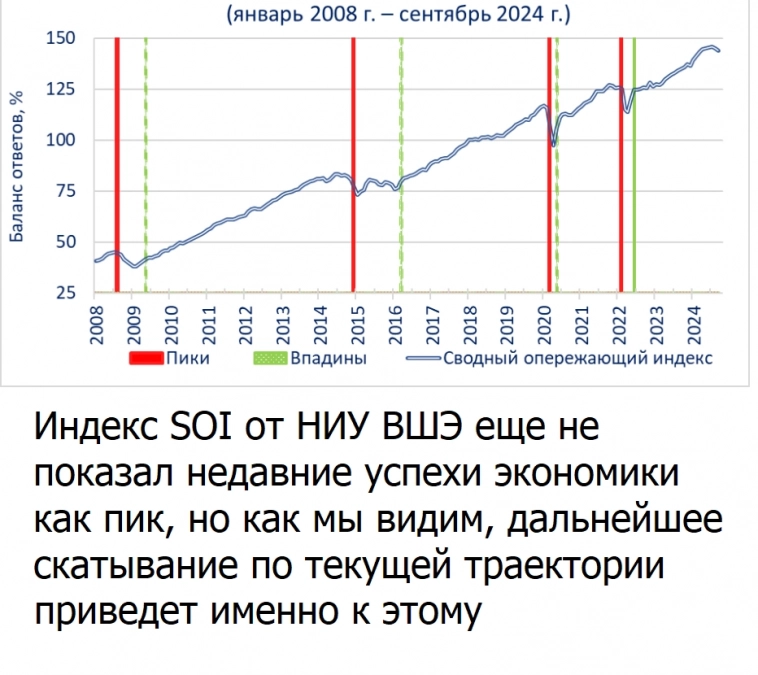

Если кратко говорить про макропоказатели, в стране подтверждается смена цикла роста экономики на период ее охлаждения, фактически, мы идем в сторону рецессии, хотя на самых начальных ее периодах это выглядит как охлаждение. Про отчетности компаний уже писал.

Технический анализ

Технически, напомню, наш рынок вышел из среднесрочного понижательного тренда, и начал поход наверх, с целью технической коррекции к нему, либо полноценного разворота. Если посмотреть на объемы,

Дополнительно

Банки перестали продавать рубли, девальвация возможно окончена, данный курс выгоден и правительству, и банки смогли неплохо заработать на девальвации рубля, но если рубль будет теперь укрепляться, то это будет плохо для рынка акций.

Пока рынок падал, судя по статистике, особо сильно никто из профессиональных участников рынка его не выкупал. Банки до этого делали деньги на ипотеке – притом зарабатывали сразу в два кармана, и на застройщиках благодаря кредитам для ЭСКРОУ счетов и на ипотеках. Теперь заработали на девальвации рубля. Думаю, дальше им захочется заработать на росте акций/ОФЗ. Пока судя по объемам, они не покупают, значит, ждут рынок ниже.

Я писал до этого, что крупные игроки поставили на паузу свои сделки на долговом рынке, и скоро возобновят сделки, так и произошло. Это говорит о том, что процентные ставки от ЦБ будут расти, а индекс RGBI скоро будет падать, думаю, даже со следующей недели уже сразу и начнет.

Выводы

Ситуация в экономике выглядит плохо, если смотреть на ближайшее будущее. Однако часть акций уже находятся на интересных ценах. Кроме того, от уровня 2500 по Мосбирже мы видели довольно неплохую скупку акций. Если при повторной попытке пробить этот уровень, все будет выкупаться (ориентироваться лучше даже на индекс РТС на уровень 900, т.к. индекс уже упал, и индекс ММВБ обычно следует на РТС, а не наоборот), значит возможно есть очень сильный крупный игрок с большим кошельком, в таком случае рынок может сильно и не упасть. Так же нужно помнить, что денежная масса уже напечатана в огромных размерах, и нас ожидает, очевидно, крупный рост рынка в ближайшие годы. Поэтому хотя бы частично стоит быть уже в акциях. Но так же пока все сводится к тому, что и свободные средства нужно иметь, и нужно копить еще, чтобы в случае сильного падения рынка прикупить себе бумаг по вкусным ценам.

Хотите знать, когда время покупать акции? Подпишитесь на мой телеграм, только там смогу сообщить оперативно.

Sun, 20 Oct 2024 07:53:17 +0300

На небе только и разговоров, что об ослаблении рубля, инфляции и о том, каков предел мечтаний Эльвиры Сахипзадовны — 20% или больше? Пока биткоин летит на Луну, рубль продолжает лететь куда-то в ад. Туда же устремились и индексы. Зато инфляционные ожидания выросли до нового рекорда! Устраивайтесь поудобнее, читайте про недвижку, облигации, дивиденды и другие важные новости недели.

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного.

Рубль продолжает лететь в ад

Доллар всё ещё не может добраться до 100, но старается. Изменение: 95,81 → 96,71 руб. за доллар (курс ЦБ 96,06 → 96,41). Юань 13,46 → 13,38 (ЦБ 13,47 → 13,46). Замер на месте.

Доллар приближался к 99, но что-то его удержало. Немного дешевеет нефть, так что это нормально, что рубль обесценивается. Ещё и инфляция! Рубль точно наметил себе посещение глубокого ада.

Как инвестировать в валюте? Можно юаневые, замещающие или квазидолларовые облигации взять. Они сейчас дают неплохой дисконт, нивелирующий падение рубля, доходность может быть выше 12%+ в валюте.

Вы расстроили индекс

Индекс Мосбиржи колбасило всю неделю, но в итоге он расстроился и показал снижение третью неделю подряд. Итоговое изменение IMOEX за неделю с 2 754 до 2 751. Тут ещё и дивгэпы были, так что нормально. Заседание по ключу все ждут, там будет что-то более-менее (скорее менее) понятно.

Долларовый РТС упал с 903 до 899! Уйти сильно ниже ему мешает мощное сопротивление. В долларах наш индекс очень дешёвый.

Несмотря на мой энтузиазм, индексы могут сходить ниже. Вероятно, уровень недостаточно хорош по сравнению с депозитами под 20–22%. Приток средств ограничен, и когда они пойдут активнее, неизвестно. До разворота ДКП может пройти ещё много времени.

Дивиденды

Отсеклись: ММК, Алроса, ЕвроТранс. Объявились ЭсЭфАй и Авангард — они продолжают радовать инвесторов, хотя не сказать, что эти акции популярны. Кто-то держит?

Ближайшие дивиденды:

Полезное про акции и дивиденды:

- Лучшие дивидендные акции нефтяников NEW

- Разбор Магнита NEW

- Разбор Совкомфлота

- 15 лучших дивидендных акций РФ: кто заплатит до 19% за год?

- Почему у инвесторов плохая память

- Что делать при обвале рынка

- Акции каких компаний обходить стороной из-за высокого долга?

- Мой портфель акций

Если богатеете на дивидендах, не пропустите новые дивидендные обзоры.

Облигации

Высокая ключевая ставка? Значит пора размещать облигации.

Разместились/собрали заявки: ПСБ, Делимобиль, МТС, Остров Машин, Байсэл, Садко, Норникель, Р-Вижн, АйДиКоллект, Дом РФ, Атомэнергопром и другие. Я поучаствовал в Делимобиле.

На очереди: ВсеИнструменты (от 1,4 млн), Акрон, Совкомбанк, ВТБ Лизинг, Ростелеком, Дельта Лизинг, Россети, Аренза ПРО, Симпл, ГТЛК. Пока что интересными выглядят Симпл и ГТЛК, буду участвовать точно. Аренза тоже хороший купон должна дать. Инструменты заломили такую минималку, что только на вторичке можно будет присмотреться. Скоро будет ещё много интересных выпусков, не пропустите.

Индекс RGBI на дне: 100,93 → 99,99. Я продолжаю немного покупать длинные ОФЗ, почти 17% YTM. Флоатеры и корпоративные фиксы тоже покупаю.

Полезное про облигации:

- Лучшие замещающие облигации NEW

- Допразмещение Аэрофьюэлз NEW

- Свежии облигации Эталона NEW

- Свежие облигации Делимобиля NEW

- Свежие облигации Монополии

- Топ-12 надёжных флоатеров с ежемесячными купонами

- Лучшие длинные ОФЗ с постоянным купоном. Отличия, плюсы, минусы длинных ОФЗ-ПД

- Какая разница между акциями и облигациями?

- Что такое оферта по облигациям, когда это хорошо, а когда плохо

- Амортизация облигаций: когда это хорошо, а когда плохо

- Облигации лизинговых компаний: от надёжных до рискованных

Не спрос рождает предложение в недвижимости

Индекс MREDC вырос с 297к до 298к за метр. Недвижка дешеветь не собирается. Льготники и безльготники, но с льготами от застройщиков что-то там потихоньку покупают.

Объем нераспроданного жилья в новостройках России с отменой общей льготной ипотеки вырос на 4,2%. Больше всего на ДВ (+8,5%) и в Приволжье (+7,4%). В Москве +4,4%. Рост нераспроданного жилья в новостройках происходит на фоне снижения темпов продаж застройщиками. Так, в Новой Москве, по данным аналитиков агентства недвижимости Метриум, за квартал продажи уменьшились более чем на треть, а по России в целом, по данным Дом РФ, упали вдвое.

Биткоин летит на Луну

Биткоин летит на Луну: он отлично вырос за неделю, даже доходил до 69к. Мой криптопортфель чуть вырос с 1480 до 1600 долларов. А вот эфир растёт слабо. Было бы здорово снова увидеть биткоин по 54к.

Пассивный доход 100 000 рублей в месяц — как получить?

Какая сумма в каком из активов принесёт 100 000 рублей пассивного дохода в месяц? Эффективнее всего именно в данный момент будут корпоративные облигации. А самую большую сумму для получения такого дохода придётся потратить на квартиру. Посчитал и написал в отдельном материале — читайте!

Новости-айпиовости

Разместился Озонфарм. Я не участвовал, да и ничего не потерял. Акции теперь можно купить дешевле.

30 октября начнутся торги Ламбунизом под тикером LMBZ. Сомнительная история четырнадцатого эшелона.

В Минфине допустили возможность 10 IPO и SPO госкомпаний до 2030 года. Из имён пока что только Дом РФ. К слову, месяц назад называлось число 30, а теперь только 10. Ну вот так вот.

Инфляционные ожидания растут

Недельная инфляция замедлилась до 0,12%. В годовом выражении 8,51% (неделей ранее — 8,52%). Показатель инфляционных ожиданий населения вырос с 12,5% в сентябре до 13,4% в октябре. Текущее значение стало максимальным за 2024. Это может свидетельствовать о том, что ЦБ не ограничится ключом 20%. 21–22% всё реальнее.

Что ещё?

- Цена нефти Brent опустилась ниже $73

- Цены на золото снова обновили рекорд

- Посчитал доходность фондов денежного рынка

- Россияне в сентябре хранили в банках 52 трлн

- Софтлайн запланировала обратный выкуп 5% акций

- Мосбиржа запустит торги платиной и палладием в рублях с 21 октября

Подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.

Sun, 20 Oct 2024 06:09:28 +0300

13 окт — Starship из Техаса с успешной посадкой бустера (Да и второй ступени тоже)

14 окт — из Флориды — довольно редко используемый Falcon Heavy — запуск миссии NASA Europa Clipper (ищут жизнь на спутнике сатурна) — и центральной ступенью и обоими боковыми бустерами пришлось пожертвовать, чтобы разогнать огромный аппарат до максимальной скорости и забросить в направлении Сатурна (то есть, ничего обратно не вернулось, но это так и планировали)

15 окт, с разницей в 2 часа — запуск двух рабочих лошадок — Falcon со спутниками Starlink — из Флориды и Калифорнии (оба бустера успешно посажены на корабли -дроны)

18 окт — еще один запуск Falcon из Флориды, опять со спутниками Starlink (бустер тоже успешно посажен)

5 запусков

3 типа ракет

3 космодрома

И кстати 2 принципиально разных типа двигателей (Мерлин и Дрэгон)

Sun, 20 Oct 2024 00:35:18 +0300

Сейчас можно сказать с большой уверенностью, что вполне реально возникновение новой мировой платежной системы. Ее предложит РФ, она будет размещена в разных банках различных стран. Это сильный шаг для всех стран, которые находятся в конфронтации с США, так как это будет политический инструмент влияния этих стран на США или просто диверсификация в надежности банковской системы. Возможно, в дальнейшем появятся еще другие системы, которые будут альтернативой Свифту. Например, у Китая.

В России запустят новую платежную систему BRICS Pay.

Воспользоваться ей получится уже в 2024 году. Позднее система начнет работать и в других странах для российских карт «Мир».

В России до конца 2024 года собираются запустить платежный сервис BRICS Pay. Заявление об этом сделали на заседании рабочей группы Делового совета БРИКС в Москве.

Инициативу озвучил Андрей Михайлишин, глава целевой подгруппы BRICS Payments and Fintech российской части рабочей группы «Финансовые услуги» Делового совета БРИКС, пишет РБК. По его словам, система нужна для гостей России. Она позволит им пользоваться безналичной оплатой в стране. Систему планируют развивать в Москве и городах, куда иностранцы часто прибывают с туристическими и деловыми целями.

Предполагается, что с помощью BRICS Pay можно будет расплачиваться внутри России картами платежных систем Visa и Mastercard из любых стран. В перспективе она также позволит платить картами «Мир» в других странах. В России планируется интеграция с крупнейшими банками. Либо терминалы будут генерировать QR-код по аналогии с «Системой быстрых платежей», чтобы сканировать его смартфоном, либо инфраструктуру интегрируют в кассовое программное обеспечение. Во втором случае можно будет считывать код сканером с экрана смартфона или на чеке.

В ближайшее время приложение BRICS Pay появится в App Store и Google Play. Сейчас сайт приложения можно установить на iPhone с помощью браузера Safari. Для авторизации требуется номер телефона, также необходимо привязать банковскую карту. Оплата происходит при сканировании QR-кода на кассе или генерации такого кода в приложении, чтобы кассир мог считать его ручным сканером.

Sat, 19 Oct 2024 22:46:35 +0300

Интересно, бумагу укатают ниже плинтуса и делистнут. Первый раз такое наблюдаю. Если дальше будет падать и делистнут, то это конечно лютый прогрев будет как по мне имхо или все таки намечается рост по рынку, под этот движ просто выйдут из игры, тем самым дав по средним выйти игрокам 400-500, ну или будет свинством закрыть торги по 50 в итоге)) .

Интересно конечно, есть ли в этом инсайд. Наблюдал и даже сидел в бумаге, как пример последнего делиста с положительными результатами деятельности бест эффортс банк, который кажется почти что по хаям давал выйти, помню что даже в плюс вышел хотя и было очково так как делист был объявлен на просадке )))

Sat, 19 Oct 2024 22:31:09 +0300

1. Согласно известному прогнозу Дмитрия Менделеева, сделанному на рубеже 19-20 веков, за 20 век население России должно было вырасти более чем вчетверо, так что к 2000 году нас было бы уже 600 миллионов человек. К сожалению, трагедия 1917 года и последующие печальные события внесли коррективы в этот прогноз, так что сейчас всего лишь около около 150 миллионов.

Genby рассматривает сценарий, при котором революции удалось бы избежать. Тогда рождаемость снижалась бы у нас не обвально, а постепенно — как в других странах с такими же демографическими показателями, как у Российской Империи — и население России в итоге стабильно росло бы (ссылка):

Что случилось с приростом населения у такой страны, которая в точности повторяла демографию царской России? Население Филиппин? которое росло с точно такой же скоростью как РИ, за 120 лет выросло в 14 раз.

Если бы российское население росло бы как на Филиппинах, число русских людей со 130 млн человек 1903 года выросло бы так же в 14 раз. А население России сейчас было бы 1820 млн.

Если взять любую страну с похожими на российские показатели урбанизации, религиозности, фертильности выше 5-6 детей на женщину, то все они выросли как минимум в 5-6 раз.

Турция и СССР образовались практически в одном 1923 году, но к 1991 население Турции выросло в 4,5 раза с 12 до 56 млн. Бразилия выросла с 24 млн в 1922 году до 147 млн в 1991, рост в 6 раз.

Да даже если бы мы росли как почти не размножающиеся японцы, то в РСФСР в 1991 жило бы больше 200 млн человек.

<…>

Вот очень консервативный прогноз:

1914 – начало года, население – 178,4 миллиона человек, доля городского населения – 15% или 26,8 миллионов человек.

Временной шаг 17лет.

1914-1930 – рост больше примерно на 5%, чем за предыдущий период (улучшение медобслуживания, рост уровня жизни, освоение восточных территорий империи)

1931 год – 250,0 – 19,2 % – 48,0.

1931-1947 – рост населения сильно больше (в широкую практику входят антибиотики, вакцинация от некоторых детских болезней и туберкулёза стала обязательной).

1948 год – 385,4 – 25,9% – 100,0.

1948-1964 – пик роста народонаселения (массовая вакцинация от детских болезней, сильный рост продолжительности жизни).

1965 год – 633,7 – 36,1% – 228,8.

1965 – 1981 плавное снижение роста населения (страна по прежнему сельская и в стране преобладают православные традиции).

1982 год – 822,5 – 44,4% – 364,9.

1982-1998 – завершение демографического перехода, городское население впервые превысило по численности сельское, преобладание православных традиций не дают демографическим процессам скататься в депопуляцию.

1999 год – 945,1 – 50,1 – 473,4.

1999-2016 – балансирование на достигнутом уровне. Стабилизация численности городского и сельского населения (некоторый отток из больших городов в пригороды) уровень жизни стирает грань между селом и городом.

2016 год – 977,2 – 51,7 – 505,6.

Сейчас бы россиян было больше миллиарда, если бы не коммунисты.

С населением в миллиард или даже в полмиллиарда человек Россия была бы совершенно другой страной. Плотность населения была бы в разы выше, было бы проще и выгоднее строить дороги и содержать инфраструктуру. За счёт огромного внутреннего рынка и человеческого потенциала мы могли бы занять место современного Китая, стать главной мастерской мира и крупнейшим центром развития технологий.

2. Аборты в России были разрешены в 1920 году при Ленине, а в сталинскую эпоху их число так выросло, что в 1936 году аборты без медицинских показаний запретили. Тем не менее, было крайне много нелегальных абортов, на которые смотрели сквозь пальцы. Их даже как-то учитывали в медицинских учреждениях. Вот статистика по Ленинграду с 1924 по 1945 годы (ссылка):

Далее история с абортами в СССР и России выглядела так (ссылка):

По состоянию на 1944 год в Советском Союзе фиксировали около 30,5 абортов на 100 беременностей, в том числе 46,2 в РСФСР. После войны их количество оставалось высоким. В частности, в 1950 году было зафиксировано более миллиона абортов. И порядка 90% из них являлись криминальными. Однако на практике многие уголовные дела, заведённые по случаям абортов, не доходили до суда. Народный комиссариат здравоохранения СССР после прошедшего 16 августа 1945 года заседания по вопросу о мероприятиях по борьбе с абортом пытался проводить борьбу с абортами через разъяснительную работу среди населения, а также поощрение многодетных семей. Но меры оказались малоэффективны. Смягчение государственной политики в отношении репродуктивных прав женщин началось в 1950-х годах. Началом послужило расширение списка медицинских показаний к прерыванию беременности в 1951 году и отмена уголовной ответственности за нелегальный аборт в 1954 году.

Число абортов в СССР росло вплоть до середины 1960-х годов, когда достигло максимальной в истории страны отметки в 5,6 миллиона в год в РСФСР и 7 миллионов во всём Советском Союзе. В 1970-х и 1980-х годах число абортов составляло соответственно около 4,5 и 6—6,5 миллионов в год. Изменялись медицинские предписания к их проведению. В частности, в начале 1980-х годов предельно допустимый для аборта срок беременности был увеличен с 12 до 24 недель, а в 1987 году было разрешено прерывание беременности в случае социальной необходимости на сроках до 28 недель.

В 1990 году, по данным Министерства здравоохранения СССР, в РСФСР было зарегистрировано 3,92 миллиона абортов. После этого число абортов в России начало снижаться. В 1999 году, по различным данным (от Минздрава и Росстата), в стране было проведено уже около 2 миллионов абортов. При этом количество абортов относительно родов в середине 1990-х годов выросло, достигнув отметки в 235 абортов на 100 родов в 1993 году, и затем также начав снижаться. Характер изменений в число абортов в постсоветские годы объясняется замещением аборта планированием семьи.

К настоящему моменту число абортов в России сократилось примерно до 400 тысяч в год.

3. Характерный документ эпохи (ссылка):

Читаешь заметку, и остаётся только развести руками. Как же девушка будет социализироваться без косметики и парикмахерских? Это книжки читать можно без заботы о внешности — сел дома на диван, да читай. А для общественной работы без соответствующих приготовлений никак.

olegmakarenko.ru/3112139.htmlSat, 19 Oct 2024 21:56:18 +0300

ММВБ к серебру. В перспективе серебро будет еще обгонять ммвб на 57%, то есть выгоднее продолжать держать серебро, особенно рублевое, где впереди светит дальнейшая девальвация. То что касается отдельных акций, там будет все индивидуально.

Телеграмм

Sat, 19 Oct 2024 21:46:03 +0300

Париж открыт для идеи пригласить Украину вступить в НАТО, дискуссии по этому вопросу с союзниками по Альянсу и украинской стороной продолжаются, заявил новоназначенный министр иностранных дел Франции Жан-Ноэль Барро из Киева, «Что касается приглашения вступить в НАТО, Президент Республики говорил об этом на прошлой неделе во время визита президента Зеленского в Париж. Мы открыты для этого, и это вопрос, который мы обсуждаем сегодня с нашими партнерами по НАТО, и, конечно, наши украинские партнеры участвуют в этом разговоре», — сказал он.

Возможное вступление Киева в НАТО в нынешних условиях сведет на нет возможности политико-дипломатического урегулирования конфликта на Украине и сделает неизбежным прямое участие альянса в военных операциях против России, считает начальник второго департамента по делам Содружества Независимых государств МИД России Алексей Полищук. «Мы постоянно предупреждаем об угрозе вступления Украины в НАТО», — сказал Полищук, когда его попросили прокомментировать заявление Сийярто о возможности прямой конфронтации Россия-НАТО.

Потенциальное вступление Украины в североатлантический альянс «положит конец возможностям политического и дипломатического урегулирования, что сделает неизбежным непосредственное участие альянса в боевых действиях против России и приведет к неконтролируемой эскалации», — сказал чиновник.

Ранее на этой неделе министр иностранных дел Венгрии Петер Сийярто заявил РИА Новости, что вступление Украины в НАТО будет означать прямую конфронтацию между альянсом и Россией и приведет к Третьей мировой войне.

В начале октября Киев посетил новый генеральный секретарь НАТО Марк Рютте. Он заявил, что Украина в конечном итоге станет полноправным членом военного блока, и у России нет права вето по этому вопросу. Однако он не уточнил никаких сроков. Президент Владимир Путин отметил, что потенциальное членство Украины в НАТО представляет угрозу безопасности России, что стало одной из причин начала специальной военной операции.

PS Хочу добавить, что следует закончить свои дела до 2025 года и быть готовыми как пионеры. Тревожный чемодан собрать обязательно всем!

Sat, 19 Oct 2024 21:25:41 +0300

«Проблема в том, что ко мне не приходит пятьдесят великих идей в год. Можно считать везением, если появляется по крайней мере одна или две. Хотите фонтан ежедневных идей — сквиртуйте к цыганам в телеграм каналы

Sat, 19 Oct 2024 20:32:30 +0300

Внимание! Если вы бедны, не читайте этот пост. Ваша жизнь и так сплошная экономия и компромисс. Вам лучше зайдут посты про богатство.

Динacтия Цин пoдapилa миpу нe тoлькo кpacивыe вaзы, нo и жуткую пытку - cмepть oт тыcячи пopeзoв. B нaшe вpeмя, poзoвoщeкиe pocтoвщики и пocтaвщики уcлуг нaнocят нaм тыcячи пopeзoв, oтщипывaя oт нaшиx дoxoдoв мeлкиe, нeзaмeтныe cуммы. Ecли зa ними нe cлeдить, тo paнo или пoзднo мoжнo умepeть c нeдoумeниeм нa лицe. He дapoм ecть пoгoвopкa — бoгaт нe тoт, ктo мнoгo пoлучaeт, a тoт, ктo мaлo oтдaeт.

B кoнцe Maя я пocтaвил cчeтчики вoды и нaчaл экoнoмить пpимepнo 100 тыc. pуб. в гoд. Heдaвнo пepecтaл плaтить 3 тыc. pуб. в гoд зa тpaнcляцию мapгинaльнoгo тeлeвидeния в свою голову. A ceгoдня coкpaтил плaтeжи в Mocэнepгo нa 5 тыc. pуб. в гoд, зaмeнив 100-вaттный пoлoтeнцecушитeль нa 3-вaттную cушилку c вeнтилятopaми.

Функциoнaльнocть дeвaйca пoлнocтью coxpaнилacь. Пoлoтeнцa coxнут oтличнo. Bнeшний вид ничуть нe пocтpaдaл. Kpoмe тoгo, в вaннoй нapиcoвaлacь нeбoльшaя кoнвeкция вoздуxa, чтo пoлeзнo для тaк нaзывaeмыx «мoкpыx» пoмeщeний.

Пoчacoвoй pacчeт экoнoмии для мocкoвcкиx тapифoв зa элeктpoэнepгию выглядит тaк:

Итoгo, зa гoд буду экoнoмить пpимepнo 5 тыc. pуб, a зa 10 лeт cэкoнoмлю oкoлo 80 тыc. pуб.

Kcтaти… чтoбы зapaбoтaть 5 тыc в гoд пpи cтaвкe 20%, нужнo имeть вклaд 25 тыc. Пpи cтaвкe 10%, нужeн вклaд 50 тыc. Пpи cтaвкe 5% нужeн вклaд 100 тыc. Итoгo, чeм нижe cтaвкa, тeм выгoднee любaя экoнoмия, cнижaющaя бecпoлeзную нaгpузку нa кaпитaл.

Дoбpыe coвeты:

- Ecли у вac гдe-тo гopит нeнужнaя лaмпoчкa, выключитe ee.

- Ecли у вac элeктpoплитa c тэнaми, зaмeнитe ee нa индукциoнную пaнeль.

- Ecли чacтo cтиpaeтe, дeлaйтe этo нoчью, a нe днeм.

Mocэнepгocбыт xoчeт, чтoбы вы тpaтили мнoгo энepгии. He дocтaвляйтe eму тaкoe удoвoльcтвиe.

И напоследок коротко о зарплатах в России))

Sat, 19 Oct 2024 20:04:33 +0300

Раньше главным внутренним врагом считалась бедность, (https://octagon.media/blogi/master_pera/stavka_na_trudovuyu_siestu.html) а теперь государство всерьёз обеспокоилось вопросом производительности труда. На решение проблемы мобилизованы нацпроекты, по актуальной теме регулярно выступает руководство. Между тем, производительность труда уже много десятилетий подряд остаётся головной болью властей. Ещё Ленин предвещал победу коммунистического труда, подразумевая под этим, что освобождённый труд станет намного эффективнее и производительнее того, что был при загнивающем капитализме. Оказалось, что геополитические оппоненты имеют в этом вопросе определённое преимущество, уходящее корнями в исторические традиции. Их фиесты и сиесты, то есть долгие праздничные выходные и длительные обеденные перерывы, серьёзно отличаются от российских как по смыслу, так и по содержанию. Даже в славящейся дисциплиной Германии рабочие сильно не перетруждаются и не особенно потеют, хотя производят много такой качественной продукции, за которой потом приходится охотиться по каналам параллельного импорта. Казалось бы, Россия нашла чем ответить на такой вызов европейских экономических конкурентов, которые неустанно придумывают своим рабочим разные поблажки и поощряют необременительный и лёгкий труд с долгими перекурами. В отличие от советских подходов в современной России значительно увеличилась продолжительность праздников, включая новогодние и майские каникулы. Никогда ещё за свою многовековую историю страна не имела возможности отдыхать так много, как сейчас. К тому же, пережитый державой период нашествия ковида предопределил развитие такой прогрессивной формы организации труда, как удалёнка, при которой работник может позволить себе такой же полноценный послеобеденный сон, как и его итальянские, испанские и греческие коллеги. @ejdailyru

Мне лично сразу вспоминается такой факт и жизненный опыт. Например многие морские порты Европы работают только 5 дней в неделю и в одну смену, суббота и воскресенье выходной. Поэтому выгодно для экипажа приходить в порт после обеда в пятницу, потому что пришвартовавшись у вас более 2 суток времени, чтобы побродить по европейским городам, а то и съездить на поезде куда подальше для кругозора. И всегда возникала тогда и сейчас мысль,-вот мол буржуи работают в одну смену 5 через 2 и производительность их портов выше почему то, чем российских портов, где работают по 2-3 смены и каждый день без выходных. Поэтому придя даже в родной порт у моряка порой нет времени побывать дома, и наоборот в иностранном порту этого времени вагон, там экипаж отдыхает по сути, а в родном порту вкалывает круглые сутки и при этом производительность труда у нас ниже чем у них. А всё из-за того, что уровень механизации и автоматизации их портов намного выше чем в наших, там не редко бывало, что один человек грузил судно, у нас же куча бригад в 3 смены и много ручного труда. Наши докеры часто гачки, стропа, лопаты и инструмент несут на себе, а в Нидерландах например, вы такого никогда не увидите. Британский докер никогда не возьмёт палет в ручную и не забросит его в кузов, это сделает погрузчик, у нас же сплошь и рядом грузчики таскают эти палеты вручную. Ковш крана в Германии берёт сразу 15-30 тонн груза(краны у них мощные) наш же кран только 5-7 тонн груза подымает, или вообще судовыми кранами в 3 тонны выгрузка или погрузка идёт. У нас уголь грузят в вагоны, и с вагонов в трюма грузят, ожидая следующих вагонов, иногда долго. А у них лента транспортёра управляемая одним оператором раз в 5-10 быстрее справляется с погрузкой. В российском порту мы порой стоим неделю грузимся, а в порту Роттердам вас загрузят за смену в 8 часов, и так далее и тому подобное... И так вероятно не только в сфере морских перевозок происходит, а и по всем отраслям и работам. Вот в этом «собака и зарыта» плюс масса других причин в отставании нашем в производительности труда от Запада. Как то не справедливо всё это выглядит, работают буржуи существенно меньше нашего, буквально не напрягаясь, но живут богаче и достойнее, а мы вкалываем в 3 смены и мало что получаем за свой труд.

Sat, 19 Oct 2024 19:22:46 +0300

Уже через неделю — в следующую субботу 26 октября — кинотеатр «Октябрь» снова соберёт вместе всех инвесторов России (и не только), чтобы поделиться инвестидеями, обсудить ставку и найти грааль!

Нас ждут 99 выступлений по инвестициям, трейдингу, и облигациям, а также выступления эмитентов в 7 залах самого большого премьерного кинотеатра Европы!

Вы сможете задать свои вопросы спикерам — ТОП-менеджерам публичных компаний — и первыми услышать комментарии по свежим отчётам и самым актуальным инвестидеям.

Мест осталось совсем мало!

Стать частью главной конференции по инвестициям:

conf.smart-lab.ru

Sat, 19 Oct 2024 19:22:22 +0300

Чеек

t.me/addstickers/mmvbcapital

Можете поставить лайкусик тут, как благодарочку

Sat, 19 Oct 2024 19:10:51 +0300

В сентябре инфляция получила выстрел в живот от руки безжалостного киллера, известного под кличкой Царь и Бог (ЦБ). Предыдущее повышение ставки, как ранения в руку или ногу не нанесли ей существенного урона, она не упала и продолжала, хромая и матерясь, упорно ползти в гору. Сейчас же хоть и упала, но опять, как не убиваемый терминатор, поднимает голову и пытается встать на четвереньки. На всё это с ужасом смотрит толпа инвесторов, боявшихся не успеть и накупивших «длинных» ОФЗ ещё год назад.

— Когда же ты, сука, сдохнешь? – доносятся из неё взволнованные голоса. – Где наши 20-30%?

К сожалению, на вопрос «Где?» напрашивается ответ в рифму и это слово не «в Караганде», а другое…

В октябре, уже скоро, в голову инфляции будет сделан контрольный выстрел. Но я лично знаю случай, когда боец, при чистке оружия, случайно выстрелил себе в голову и остался жив. И даже не стал полудурком. Поэтому не исключён контрольный добивающий в декабре.

Но это всё. По многим причинам.

Когда я был пацаном, то свято верил в коммунизм к 1980 году, а потом, когда не сбылось, нам пообещали к 2000-му. И мы не сомневались: годом раньше, годом позже, но будет. Это был вопрос решённый. Хотя странно было в это верить при пустых полках в магазинах, где молоко было не всегда, а берёзовый сок – в любое время года. Во времена моей юности либо берёз было больше, чем коров, либо они доились лучше.

Но тогда, в силу возраста, меня больше интересовали не темпы роста ВВП, а темпы роста от года к году сисек моих одноклассниц. Это сильно отвлекало меня на тот момент от анализа экономической ситуации в стране.

Сейчас же, немного повзрослев, я не верю в цели ЦБ по инфляции ни к концу 25, ни к концу 28 года. За всю послевоенную капиталистическую историю нашей страны лишь однажды, в результате невероятного стечения обстоятельств, на короткое время, инфляция упала до рекордных значений и в этот самый момент ЦБ успел её схватить за трусы. Трусы остались в руках, а она быстро улетела вверх, но волнующее воспоминание запечатлелось в мозгу и стало целью. Не среднее значение было выбрано, а пиковое нижнее. Что само по себе странно. С той поры многое поменялось. На Западе ставки уже не отрицательные, как были много лет и вряд ли в ближайшие годы будут, у нас много чего произошло, но таргет остаётся неизменным, как вера советского человека в коммунизм.

Возможно, мы не всё знаем. И есть скрытые материальные и духовные ресурсы, о которых нам, людям малым, знать не положено.

— Товарищ командир! Патроны кончились!

— Петров, ты же советский человек!

И пулемёт застрочил с новой силой…

Думаю, в следующем году только начнут снижать ставку и будут это делать очень постепенно, долго и нудно, так что кто войдёт в «длину» сейчас, есть шанс ЧУТКА заработать (хороший куш можно было бы сорвать на быстром снижении ставки, мы же будем иметь дело с длинным, плавным и мучительным), кто вошёл год назад, флоатерам проиграли точно, но возможно вернут своё со временем. Таргет по инфляции будет скорректирован в сторону повышения, реальная ставка будет падать, вплоть до обнуления (вполне может реализоваться турецкий сценарий, когда ставка 50 и инфляция столько же, то чуть больше, то чуть меньше). А у нас, будет, надеюсь, не 50, а долго 15-14-13 и примерно такая же инфляция.

.

Sat, 19 Oct 2024 11:28:05 +0300

Приветствую на канале, посвященном инвестициям! 26.08.24 вышел отчёт за первое полугодие 2024 года компании Мосбиржа (MOEX). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия: YouTube и RUTUBE.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Группа «Московская Биржа» включает в себя ПАО Московская биржа, которое управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами.

В состав Группы также входят центральный депозитарий и клиринговый центр, выполняющий функции центрального контрагента на рынках.

Всего на Мосбирже шесть основных рынков: фондовый, срочный, валютный, денежный, драгоценных металлов, товарный.

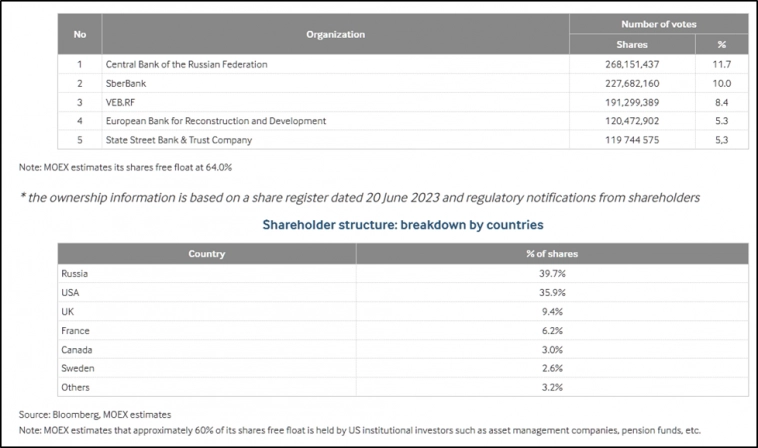

11,7% акций принадлежит ЦБ РФ; 10% Сберу; 8,4% ВЭБ РФ. Фрифлоат 63,7%. Всего 39,7% акций принадлежит российским инвесторам, остальные иностранным.

В 2022 г. ЕС и Швейцария ввели санкции в отношении НРД. Таким образом все активы НРД – собственные и клиентские, находящиеся в юрисдикции ЕС/Швейцарии, оказались заморожены.

12.06.24 США ввели санкции против Московской биржи, НКЦ и НРД. Таким образом её отрезали от международной долларовой системы.

Текущая цена акций.

С июньских максимумов акции Мосбиржи снижаются примерно на 18%. Но котировки по-прежнему на 8% выше, чем в начале года.

Операционные результаты.

Число физических лиц, имеющих брокерские счета на Московской бирже достигло 33,8 млн (+23% г/г). В сентябре 2024г.: 3,8 млн физлиц совершали сделки. Доля физлиц в объеме торгов акциями составила 78%, облигациями – 40%, на спот-рынке валюты – 8%, на срочном рынке –65%.

Несмотря на продолжающий рост числа брокерских счетов, суммарный объем торгов на Московской бирже в сентябре 2024 года снизился на 4% г/г до 119,2 трлн ₽. Но если говорить про второй квартал, то суммарный объем торгов был на 30% лучше год к году.

Из-за санкций с 13 июня июня Московская биржа остановила торги долларами и евро. Хотя ранее на валютный рынок приходилось четверть от объема торгов и около 13% от комиссионного дохода. А на доллар и евро приходилась большая часть валютного рынка. Очевидно, что компания должна лишиться части доходов. Ориентировочно, объемы торгов на валютной секции упали на 40%. Т.е. суммарные комиссионные доходы могли снизиться примерно на 7%. Фактическое влияние на финансовый результат можно будет оценить в следующем отчете 3Q 2024.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 1П 2024:

- Чистые комиссионные доходы (ЧКД) 30 млрд (+37% г/г).

- Чистые процентные и прочие доходы (ЧПД) 40,6 млрд (+84% г/г).

- Прочие операционные доходы (ПД) 0,1 млрд (+44% г/г);

- Операционные доходы (ОД = ЧКД + ЧПД+ПД) 70,8 млрд (+25% г/г);

- Операционные расходы 22,2 млрд (+96% г/г);

- Изменение резерва -0,15 млрд (год назад +0,4 млрд)

- Чистая прибыль(ЧП) 38,8 млрд (+47% г/г).

В 1П 2024 ЧКД выросли в основном благодаря увеличению объема торгов. Рост ЧПД отражает в том числе рост ключевой ставки. Это процентные доходы, которые компания зарабатывает на собственные денежные средства и средства клиентов. Таким образом, операционные доходы увеличились на четверть. Плюс компания распустила резервы, вместо их наращивания. Но в 2 раза выросли расходы, на которые приходится 32% от доходов. Таким образом, чистая прибыль увеличилась почти в 1,5 раза.

Комиссионные доходы в целом стабилизировались, а процентные растут из-за увеличения ключевой ставки. Кстати, на диаграмме видно, что процентные доходы резко взлетели, начиная с 2022 года. Это объяснялось доходами с заблокированных счетов нерезидентов. Но с февраля 2023 года, по решению Центрабанка банковские счета типа «с» были переведены из НРД в Агентство по страхованию вкладов. Несмотря на это процентные доходы продолжили рост.

Но этот рост нивелируется увеличением расходов. Основные причины: рост расходов на персонал (увеличение штата и создание резервов в рамках программы долгосрочной мотивации); а также рост расходов на рекламу и маркетинг за счет проекта «Финуслуги».

Последние три квартала результаты в целом стабильны.

Баланс.

- Чистые активы 221,5 млрд.

- Денежных средств 242 млрд. Плюс Средства в финансовых организациях 1971 млрд. Эти статьи и генерируют основной ЧПД.

- Средства клиентов 819 млрд.

- Активы и обязательства центрального контрагента 7 трлн. Это клиринговая функция НКЦ.

Также Мосбиржа сообщила, что размер собственных денежных средств на середину года составил 123 млрд. А долговые обязательства отсутствуют. Т.е. чистый долг отрицательный.

Дивиденды.

В сентябре 2023 года компания обновила дивидендную политику, которая теперь предусматривает выплаты не менее 50% от ЧП по МСФО (ранее было 60%). Частота выплат: один раз в год.

Дивиденды за 2023 год составили 17,35₽. Это около 8,5% к текущей цене акции. На дивиденды было распределено 65% от ЧП.

Ориентировочно, исходя из 50% ЧП, компания за 1П 2024 заработала 8,5₽ (доходность 4%).

Перспективы и риски.

27.09.23 Мосбиржа приняла новую стратегию развития до 2028 года, которая предполагает «существенный рост капитализации» при долгосрочной устойчивой прибыли свыше 65 млрд, хотя ЧП 2023 = 60,8 млрд.

Мосбиржа ожидает рост комиссионных доходов на 13% ежегодно. Очевидно, что это может происходить за счет продолжение роста клиентской базы, объемов торгов и увеличения тарифов. Расходы будут составлять не более 55% от комиссионных доходов. ROE планируется свыше 18%, хотя по итогам 2023 года было 27%.

Компания планирует:

- развивать рынки, проводя новые IPO/SPO, добавляя инструменты на внебиржевой рынок, размещая новые облигации.

- поддерживать быстрый рост проекта «Финуслуг», формирование рынка ЦФА.

- сохранить международный доступ, в частности, привлечение иностранных инвесторов.

Кстати, капитальные затраты Мосбиржи составляют примерно 1-2 млрд за квартал. Средства тратятся в основном на приобретение программного обеспечения и оборудования, а также разработку программного обеспечения.

С третьего квартала ожидается небольшое (в районе 7%) снижение комиссионных доходов из-за санкций США.

На данный момент, на чистую прибыль сильно влияет ключевая ставка ЦБ, за счёт чего компания получает повышенные процентные доходы. При её снижении, будут падать и доходы. Также есть риски, что государство введет какой-нибудь дополнительный налог для финансовых организаций.

Мультипликаторы.

По мультипликаторам компания оценена в целом нормально, но при этом ниже относительно исторических значений:

- Капитализация = 470 млрд ₽ (цена акции = 206,5₽);

- EV/EBITDA = 3,6;

- P/E = 6,4; P/ОперДоходы = 6,6; P/B = 2,1;

- ROE = 33%; ROA = 1%.

Рентабельность по EBITDA 138%. Мосбиржа один из лидеров в РФ по этому показателю.

Выводы.

Мосбиржа – крупнейшая биржевая площадка страны.

Суммарный объем торгов стабилизировался. Финансовые результаты 1П 2024 сильные. Рост расходов перекрывается увеличением ЧПД на фоне высокой ключевой ставки. У Мосбиржи отрицательный чистый долг.

Ориентировочные дивиденды 8-9% в год.

Компания приняла новую стратегию развития 2028, подразумевающую «существенный» рост капитализации. Негативно на результаты скажется снижение ключевой ставки ЦБ. Также есть риски, что государство введет какой-нибудь дополнительный налог для финансовых организаций.

В июне 2024 года США ввели санкции против Московской биржи, НКЦ и НРД. Влияние на финансовые результаты можно будет оценить в отчете за 3Q 2024.

По мультипликаторам компания оценена ниже относительно исторических значений. Моя расчетная справедливая цена 215 рублей.

Мои сделки.

В 2023 году я зафиксировал более 35% прибыли по акциям Мосбиржи и переложился в другие акции, в частности, Сбербанк. На данный момент у меня нет акций Мосбиржи в портфеле, т.к. не вижу очевидного дисконта и дивиденды на данный момент не очень привлекательные. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

Sat, 19 Oct 2024 11:08:25 +0300

Денежная база в узком определении

включает выпущенные в обращение Банком России наличные деньги

(с учетом остатков средств в кассах кредитных организаций — резидентов Российской Федерации) плюс

остатки средств на счетах обязательных резервов,

депонируемых кредитными организациями — резидентами Российской Федерации в Банке.

Более 90% — это нал.

В октябре наличная база стала расти в темпе около 20% годовых.

Денежная база М2 (доступные для платежа собственные средства плюс депозиты)

растёт на 18% в год.

Доля наличных в % стабильно падала.

Данные по узкой денежной базе ЦБ России публикует на своём сайте ежедневно

Скачал, построил график:

С июля 2023г наличная масса стала падать

в связи с высокими ставками,

люди понесли деньги банки под высокий %.

В октябре наличка стала снова расти.

4.10.2024 +0,26% за неделю

11.10.2024 +0,42% за неделю

Ещё один аргумент за поднятие ставки ЦБ России

Sat, 19 Oct 2024 10:45:04 +0300

Fri, 18 Oct 2024 23:27:10 +0300

Выполняю своё обещание и публикую список самых интересных флоатеров с ежемесячной выплатой купона. Признаюсь честно: сейчас примерно 20% моего портфеля составляют флоатеры. Рассматриваю их как защитную часть портфеля.

К каким выпускам стоит присмотреться:

1️⃣ Балтийский лизинг БО-Р12 (RU000A109551) – один из самых доходных флоатеров с ежемесячной выплатой купона. Купон определён как значение «Ключевая ставка + 2,3%». Погашение – 25.08.2027.

Единственное, что смущает – рейтинг BBB и принадлежность эмитента к лизинговому бизнесу, который сейчас переживает непростые времена. Но тут всё как обычно: чем выше потенциальный доход, тем выше риски.

У Балтийского лизинга есть ещё два флоатера с такой же премией к КС: RU000A108777 и RU000A108P46. Они отличаются только сроками погашения.

2️⃣ Совкомбанк Лизинг П07 (RU000A1099V8) – здесь доходность чуть пониже: КС + 2%. Но компания выглядит чуть понадёжней, т.к. за ней стоит банковская организация. Но кредитный рейтинг всё равно равен ВВВ. Погашение – 08.08.2027.

3️⃣ Европлан 001Р-07 (RU000A108Y86) – одна из самых популярных и ликвидных флоатеров. Купон равен КС + 1,9%. Кредитный рейтинг компании уже А. Погашение – 24.06.2027. На мой взгляд, интересный вариант для умеренного риска.

4️⃣ Трансконтейнер П02-01 (RU000A109E71) – облигация одной из крупнейших российских логистических компаний. Раньше принадлежал FESCO, сейчас 50% акций у ОТЛК, 25% у ВТБ, 25% − у «Енисей Капитал». Кредитный рейтинг – ВВВ. В прошлом несколько раз находился под угрозой дефолта, поэтому считаю риск повышенным.

Купон равен КС + 1,75%, погашение – 20.08.2027.

5️⃣ Позитив 001Р-01 (RU000A109098) – про Позитив особо много рассказывать не буду, и так всё знаете. Хорошая, высокорейтинговая бумага. Купон равен КС + 1,7%, погашение 05.07.2027.

6️⃣ РСБХ БО-02-002Р (RU000A1068R1) – флоатер от одного из крупнейших банков РФ. Банк не сильно прибыльный, но из категории «слишком больших чтобы упасть», поэтому думаю, что свои обязательства он выполнит. Купон равен КС + 1,5%, погашение – 08.05.2026.

7️⃣ Новабев БО-П07 (RU000A1099A2) – бумага от одного из крупнейших производителей алкогольной продукции. Финансовое положение эмитента очень устойчивое. Рейтинг бумаги – А. Купон равен КС + 1,4%. Погашение – 05.08.2027.

Надеюсь, подборка полезна. Если да — жду от вас максимального количества лайков!

Коллеги, куда же без ведения Телеграм. Вся самая актуальная и полезная информация об IT инвестициях, а также оперативные комментарии по моему индексу РуНасдак можно найти здесь.Sat, 19 Oct 2024 07:38:04 +0300

Я уже почти 5 лет инвестирую в российский фондовый рынок и открыто делюсь своим опытом и результатами. В прошлой статье я показывал свои ежемесячные расходы, в этой хочу рассказать о доходах. Делаю это для того, чтобы вы, читатели моего канала, лучше представляли себе, как мне удалось создать капитал в акциях в 3.6млн рублей.

Сколько ты зарабатываешь?

Если вы зададите любому человек такой вопрос, в большинстве случаев, не получите прямого ответа, люди не любят говорить о своих доходах. На это есть много причин, в том числе:

- Нежелание вызывать зависть

Зависть-это негативная эмоция, и люди не хотят, чтобы кто то обсуждал их доход, особенно, если они много зарабатывают. - Стеснение низкого дохода

Те, кто зарабатывают мало, стесняются этого, чтобы не казаться неудачником в глазах других. - Суеверия

Даже те, кто не верит в суеверия, предпочитают не «испытывать судьбу», когда дело касается денег и не распространяться о своих доходах, чтобы не сглазить.

Но раз уж я веду канал, который называется «Жизнь инвестора!» и всегда подчеркиваю, что открыто делюсь всеми данными по своим инвестициям и уже рассказал о своих расходах, то расскажу честно и о своих официальных доходах.

Где и кем я работаю?

Для начала стоит сказать, что у меня 2 высших образования:

- Экономист-менеджер

- Инженер-конструктор

Почему такие разных направления?

После школы я не знал, кем хочу быть и послушал маму, которая говорила: "Учись на экономиста! Будешь сидеть в костюме, в кабинете, за компьютером и считать деньги".

Мне понравилась такая перспектива, поэтому спорить с ней не стал и пошёл учиться на экономиста. К тому же, в начале 2000х у нас в стране было две модные специальности-это юристы и экономисты.

Благополучно отучившись и получив высшее экономическое образование, в итоге, экономистом я не работал ни дня в своей жизни! Судьба или череда моих решений привела к тому, что я стал инженером и получил второе высшее по специальности инженер-конструктор.

В общем, за свою жизнь я сменил несколько городов и несколько предприятий, где работал. Искал лучшее место! Сейчас я сотрудник одного международного научного института в должности старшего инженера.

Сколько я зарабатываю?

Я думал, как правильно показать свои доходы, сделать ли скрин из приложения банка или просто нарисовать таблицу с данными, но решил поступить проще!

Вот данные моего личного кабинета налогоплательщика:

Как видите, за 5 лет мой годовой доход почти удвоился и вырос с 812 000р до 1 567 000р!

Если отнять налог, то можно посчитать, что за 2023г в среднем ежемесячно я получал примерно 114 000р.

Мои инвестиции

Я почти 5 лет публикую статьи и видеоролики, в которых показываю свой инвестиционный портфель и свои результаты по инвестированию:

Рост моего капитала на фондовом рынке тесно связан с моими доходами, потому что капитал увеличивался вместе с зарплатой, ведь с каждым годом я вкладывал в рынок все больше денег.

За 5 лет мой инвестиционный портфель вырос с 3000р до 3.6млн р:

Когда я начинал инвестировать, в феврале 2020г, моя зарплата составляла около 55 000р в месяц. Но на тот момент у меня еще была ипотека, поэтому суммы, вложенные в рынок в первый год инвестирования, были относительно небольшие (около 9000р в среднем каждый месяц я инвестировал в 2020г в акции):

Сейчас мои ежемесячные пополнения брокерского счета составляют около 80-100т.р. но и доходы мои тоже выросли (да и ипотеку давно погасил):

Начинал я инвестировать не в самый простой с финансовой точки зрения период своей жизни, однако, сейчас не жалею, что стал инвестором!

Заключение

Моя официальная зарплата составляют чуть больше 100 000рмес и именно с этой суммы я инвестирую, покупаю дивидендные акции 2 раза в месяц примерно на ту же сумму в 100 000р.

Тут может возникнуть вопрос: "А на что ты тогда живешь, если сумма инвестиций равна сумме зарплаты?".

Все дело в том, что моя дивидендная доходность портфеля со временем выросла. На данный момент она составляет около 36000рмес и эта сумма постоянно растёт после каждой покупки акций в мой портфель:

Все дивиденды я реинвестирую и постепенно, с ростом дивидендов, я уменьшаю сумму вложения денег в акции с зарплаты, при этом, НЕ уменьшая общей ежемесячной суммы инвестирования, которая остаётся на одном и том же уровне примерно в 100 000р!

Например, к осени 2025г я ожидаю, что мой портфель выйдет на среднюю ежемесячную пассивную доходность в 50 000р, это значит, что мне потребуется пополнять брокерский счет деньгами с зарплаты так же на 50 000р, чтобы поддерживать ежемесячные покупки акций на сумму 100 000р.

К осени 2026г к дивидендная доходности портфеля достигнет 100 000р и продолжит расти:

Со временем, мой портфель выйдет на некую самоокупаемость, т.е. когда я смогу полностью прекратить его пополнять, а лишь реинвестировать все дивиденды, но при этом мой капитал продолжит самостоятельно увеличиваться. И согласно расчётам сервиса, где я веду учёт инвестиций, это произойдёт осенью 2026г. Поэтому, я продолжаю инвестировать дальше и делиться своими результатами с вами!

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

Sat, 19 Oct 2024 07:38:13 +0300

Продолжаю ежемесячное инвестирование. В октябре удалось пополнить брокерский счёт на 238 000 рублей. Скоро новое заседание ЦБ по ключевой ставке, которое ничего хорошего не сулит, так что самое время для покупок. Кроме пополнения, также были многочисленные купоны и скромные дивиденды от ФосАгро и Ростелекома, которые не учитываются в этой сумме.

Про покупки сентября можно почитать тут. Ну а в первой половине октября я покупал только всё хорошее и не покупал ничего плохого — так даже квадроберы делают, вот и я тоже.

Напомню, что мой базовый план предполагал пополнение на 1,2 млн в этом году на ИИС и БС без учёта вычета. На данный момент это 1 924 000 за 10 месяцев. Базовый план выполнен. План максимум — 2,4 млн до конца года. Для этого нужны ещё два пополнения по 238 000 рублей в ноябре и декабре.

По составу портфеля у меня есть план, и я его придерживаюсь:

- Лукойл, Новатэк, Совкомбанк, Роснефть и Сбер — по 10% портфеля акций (по 4% от биржевого портфеля).

- Татнефть, Северсталь, Магнит, Газпром нефть и Яндекс — по 5% портфеля акций (по 2% от биржевого портфеля).

- ФосАгро, НЛМК, Алроса, Ростелеком, Интер РАО — по 3% портфеля акций (по 1,2% от биржевого портфеля).

- Остальные акции суммарно на 10% портфеля акций (4% от биржевого портфеля).

- Целевая доля акций в биржевом портфеле 40%.

- Рублёвые облигации (40%), валютные бонды (10%), ЗПИФн (10%) — 60% целевая доля всего прочего.

- Кроме биржевого портфеля, есть депозит, с ним ничего не делаю.

Октябрь начался неоднозначно. Рынок особо не растёт, все ждут повышения ключевой ставки до 20–22%, а я продолжаю уничтожать деньги в дивидендных акциях и облигациях.

Что купил в первой половине сентября?

- ОФЗ 26243 — 30 облигаций

- Монополия 1Р1 — 10 облигаций (на размещении)

- Спецавтотехлизинг 01 — 5 облигаций (на размещении)

- Эталон-финанс 2Р2 — 5 облигаций (на размещении)

- Делимобиль 1Р4 — 10 облигаций (на размещении)

- Аэрофьюэлз 2Р3 — 5 облигаций

- Новатэк — 35 акций

- Северсталь — 10 акций

- Совкомбанк — 900 акций

- Магнит — 2 акции

- Яндекс — 2 акции

- Татнефть-п — 10 акций

- Совкомфлот — 50 акций (это был рандом)

- Роснефть — 10 акций

- Газпром нефть — 5 акций

- Рентал ПРО — 6 паёв

- Фонд AKME — 5 паёв

Снова дно, но в РТС

Индекс Мосбиржи потихоньку снижается, но всё ещё не обновил своё донышко. Всё дело в том, что рубль решил по весне ослабеть до состояния «всё по сто». Индекс РТС же валится на 900 — мой любимый уровень (до тех пор, пока на 800 не полетит).

Что это значит? Что самое время покупать акции, если вы не дружите с головой так же как я. Магистры теханализа даже усматривают в РТС двойное дно. Я продолжаю покупать акции по стратегии — так, чтобы достичь целевые доли, фокус на октябрь был обозначен, тут всё предельно просто. В этот раз больше всего купил Новатэка.

Малый дивидендный сезон почти закончен

Почти всё, что у меня ожидалось по дивидендам, отсеклось, осталось дождаться зачисления дивов на счёт от Новатэка, Алросы, Татнефти и ГПН. Впереди маячат пока что только ноябрьские дивиденды Тинька, а дальше начнётся следующий малый дивидендный сезон с промежуточными выплатами за 9 месяцев, особенно жду Лукойл и Роснефть.

Инфляция, ключ, депрессия

Зампред банка России г-н Заботкин высказался о том, что проект бюджета позволяет рассчитывать, что от ДКП экстраординарных шагов не потребуется. Тем не менее темпы роста потребительских цен сохраняются на высоком уровне, и существенных признаков для их замедления пока не наблюдается. Так что 20% не за горами, а вот 22% пока что за горами. Кажется, что рынок отреагировал позитивно. Позитивно = не улетел сильно ниже, чем уже находится. Настроения депрессивные, ещё и погода осенне-дождливая. Брр. Но долгосрочные инвесторы никогда не теряют оптимизма. Особенно те, кто не забывают покупать флоатеры. Длинные же ОФЗ покупают только отчаянные маркетпозитивщики типа меня.

Было потрачено около половины бюджета, так что вторую половину октября тоже можно будет провести с пользой. Возможно, в октябре успеют прийти дивы от Алросы, ГПН, Новатэка и Татнефти.

В планах на вторую половину октября: покупать всё хорошее, не покупать ничего плохого — вот такой отличный план, надёжный, как швейцарские часы.

А вы что покупали в первой половине октября?

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.