Wed, 27 Mar 2024 09:30:23 +0300

СОДЕРЖАНИЕ:

важные моменты

сроки реализации и процесс

Тинькофф

ВТБ

АЛЬФА брокер

КИТ финанс

Фридом Финанс (Цифра брокер)

РСХБ

ФИНАМ

БКС

Инвестиционная палата

ВАЖНЫЕ МОМЕНТЫ

1️⃣Прием заявок на обмен акциями до 30 апреля — 8 мая в зависимости от брокера

2️⃣Общая сумма возврата на 1 инвестора независимо от количества брокеров — 100 тыс. руб. вы можете подавать заявки от разных брокеров — в сумме не более 100 тыс. руб.

3️⃣Можно подать к продаже активы с ИИС. Можно часть акций с ИИС, часть с брокерского счета.

4️⃣Минимальная цена продажи — цена актива на мировой бирже по итогам торгов 22 марта 24 года по курсу ЦБ: доллар 91,95 руб., евро 100 руб. Итоговая цена — на основе спроса и предложения.

5️⃣Нельзя продать депозитарные расписки российских компаний — для них только редомициляция. Но проверьте свои счета — многие уже давно можно продать.

6️⃣Акции к продаже и цены на них есть в файле на сайте Инвестиционной палаты. (https://vykupicb.investpalata.ru/documents/perechen-inostrannyh-cennyh-bumag/spisok-vykupaemyh-cennyh-bumag/)

7️⃣Калькулятор акций и их цен здесь (https://vykupicb.investpalata.ru/equities-calculator/)

8️⃣Можно подать к обмену фонды Финэкс (кроме FXRU и FXRL), их актуальные цены можно рассчитать на сайте (https://finex-etf.ru/calc/nav)

9️⃣Бумаги, заблокированные на СПБ бирже до ноября 2023 года станут доступны для обмена через 1-2 недели, так как сейчас идет смена депозитария с СПБ банка на НРД.

Wed, 27 Mar 2024 09:27:36 +0300

В прямом эфире вместе с вами торгует главный трейдер компании Live Investing, скальпер — Сергей Алексеев. Вы можете задать Сергею вопросы в чате и он обязательно ответит на них по ходу эфира. Также иногда по средам к Сергею в эфире присоединяются гости. Кто будет гостем эфира не знает никто :)

Скальпинг с Сергеем Алексеевым — это обучение трейдингу в прямом эфире. Сергей совершает сделки и рассказывает о том, как он торгует и зарабатывает каждый день. На глазах зрителей могут быть совершены десятки быстрых сделок, каждая из которых рассчитана на получение прибыли.

Сергей Алексеев имеет опыт торговли более 14 лет. Его основной инструмент торговли — фьючерс Si (валютная пара доллар-рубль). В прямом эфире Сергей показывает, как можно зарабатывать с помощью скальпинга, получая прибыль со сделок минимум в десятки и сотни пунктов.

Сергей убежден, в кризисные времена выживают только скальперы. Вывод можно сделать по доходностям скальперов компании Live Investing в годовом турнире Федерации Биржевого Трейдинга России — https://fbtr.pro/championship/results/

Go Invest: clck.ru/39PHMH

Go Invest — это высокотехнологичный брокер нового поколения. Для торговли и аналитики трейдерам бесплатно доступны два торговых терминала: веб-версия (https://clck.ru/39PHPR) и десктоп-версия ПРО (https://clck.ru/39PHTP). Все возможности Trading View и даже больше.

— Индивидуальная настройка терминала

— Доступ ко всем биржевым инструментам

— Удобная аналитика доходности

— Теханализ на высочайшем уровне

— Объемный анализ

— Идеи и подборки от аналитиков Go Invest

Веб-терминал Go Invest: профессиональный терминал для трейдинга с гибкими настройками, работающий в любом месте, где есть ноутбук.

Десктоп-терминал Go Invest PRO: профессиональное рабочее пространство с гибкой настройкой интерфейса, оптимизированное для двух и более мониторов.

Реклама. Брокер Go Invest 18+, goinvest.ru ООО «Го Инвест», ИНН 9725079692, erid: LjN8JtL9L

Закрытый Телеграм-канал для трейдеров — schoollive.ru/liveonline/ — это:

1. Обучение трейдингу с 7 до 23 часов по Мск каждый будний день

2. Торговля в прямом эфире на реальном рынке

3. Открытый текстовый и видео чаты трейдеров

4. Настройки стакана и рекомендации по торговле

5. Сигналы по сделкам от трейдеров, которые реально совершают их, а не просто дают советы

Подключайтесь и станьте частью крутой команды!

Хотите освоить скальпинг с нуля? Смотрите наши прямые трансляции на YouTube и приходите на обучение к топовым трейдерам компании в Школу Трейдинга — schoollive.ru/obuchenie .

На сайте вы можете выбрать курс и присоединиться к ближайшему потоку обучения.

Добро пожаловать в дружную семью трейдеров Live Investing Group!

Ресурсы Сергея Алексеева:

Личный блог — alexeevlive.ru

Страница ВК — vk.com/alexeevlive

Аккаунт в Инстаграм @alexeevlive

Wed, 27 Mar 2024 09:23:28 +0300

На нашем рынке очень мало компаний, которые рады текущей огромной ставке, но есть по-настоящему бенефициар текущей ситуации — Московская биржа, которая получила рекордные процентные доходы в 4 квартале. Акция сейчас торгуется на максимуме, попробуем прикинуть: какие могут быть результаты за 2024 год и есть ли идея в акции.

Wed, 27 Mar 2024 09:05:57 +0300

Итак, 25 марта официально стартовал обмен замороженных иностранных активов. Я подробно рассказывал о процедуре выкупа в этой статье, спасибо что прочитали и поддержали ее лайком.

Не все брокеры смогли вовремя начать прием заявок на обмен, но к вечеру 26 марта большинство запустило формы подачи заявок в своих мобильных приложениях и на сайтах.

Чтобы быть в курсе самых важных финансовых новостей, подписывайтесь на мой телеграм.

Кратко напомню план-график обмена:

⏳Приём заявок от физлиц-резидентов завершится 8 мая в 19:00мск. Времени на подумать ещё достаточно.

⏳Нерезиденты смогут подать заявки с 3 июня до 5 июля. Планируется, что расчёты в рамках обмена активами состоятся до 29 июля.

⏳Процесс завершится до 1 сентября 2024 года, сообщает Банк России (это если всё пойдет по плану российской стороны). При этом сроки могут быть скорректированы организатором торгов.

Какие российские компании могут разочаровать своими дивидендами в 2024 году.

Wed, 27 Mar 2024 08:33:46 +0300

Я — дивидендный инвестор и инвестирую только в акции, выплачивающие стабильные дивиденды выше уровня официальной инфляции (выше 7.7%).

2024 год обещает быть рекордным по размеру выплат за всю историю российского фондового рынка, но есть ряд эмитентов, которые могут не оправдать ожидания инвесторов и снизить дивиденды или вообще их отменить!

Об этих компания и поговорим в данной статье.

Дивиденды

За последние 10 лет российские компании выплатили около 25,5 трлн рублей дивидендов. Что радует, размер выплат постоянно растёт, это можно проследить по графику:

Стоит отметить, что наибольшая часть дивидендных выплат приходится на госкомпании:

Дивиденды 2024

В 2024 году российские компании выплатят дивиденды, согласно прогнозам, на сумму 4.8-5 трлн рублей. Это будет исторический рекорд, к примеру, в 2023 они выплатили инвесторам «всего» 2,6 трлн рублей!

Какие компании в 2024 могут отменить или урезать дивиденды?

Перейдём к грустным моментам, есть ряд эмитентов, которые уже заявили об отказе от дивидендов в текущем году и есть компании, которые скорее всего так же отменят или урежут размер выплат.

- X5 Gpoup

Ритейлер уже заявил, что дивиденды выплачивать не будет в связи с ограничениями по транзакциям из-за иностранной прописки. - ПИК

Застройщик отказался от дивидендов, возможно, на фоне включения гендиректора Сергея Гордеева в санкционный список (так называемый SDN List) - Эталон

Этот застройщик недавно одобрил процедуру редомициляции (переезжает из юрисдикции Кипра на остров Октябрьский в Калининградской области, переезд завершится во второй половине 2024 года) и инвесторы ждали, что компания вернется к дивидендам. Но, компания показала финансовый отчёт, из которого ясно, что по итогам года она получила убыток в 3.4 млрд рублей и увеличила свой долг. Поэтому, выплата дивидендов в этом году после возможного переезда под вопросом. - Газпром

На днях компания так же отчиталась, показав наличие прибыли за 2023 года. Однако, у компании серьезная инвестпрограмма по переориентации своих поставок с ЕС, который отказывается от российского газа, на Восток. К тому же, цена на газ сейчас на исторически низких уровнях. Все это может побудить менеджмент урезать выплаты. - Мечел

Компания не платит дивиденды с 2021 года и скорее всего не выплатит и в 2024. Недавний финансовый отчёт показывает падение выручки и чистой прибыли, последняя упала на 65% и у компании огромный долг. Дивиденды под большим вопросом. - АЛРОСА

У компании сильно упал свободный денежный поток (FCF снизился в 25 раз!), а именно он является основой для расчёта дивидендов согласно дивполитики компании. Скорее всего, дивиденды сильно урежут.

Отдельно хочу сказать про ЛУКОЙЛ!

Компания показала финансовый отчёт, он хороший, почти совпал с прогнозами аналитиков. Чистая прибыль ЛУКОЙЛА достигла 1.2 трлн рублей и все ждали щедрых дивидендов на уровне 15-17%, но компания заявила общую годовую выплату «только» в 13%.

Однако, снижение выплаты не связана с недостатком денег на счетах. Скорее всего, ЛУКОЙЛ готовится к выкупу акций у нерезидентов, об этом уже давно ходит слух, а это является позитивом как для акций компании, так и для инвесторов.

Заключение

Акции, приносящие стабильные и высокие дивиденды, привлекательны для инвесторов. Но не все эмитенты, в силу объективных факторов, могут платить вознаграждение своим акционерам.

Однако, помимо перечисленных в статье компаний, на нашем рынке остаётся множество бумаг, способных порадовать нас щедрыми выплатами, в них и будем инвестировать.

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!

Жду ваших комментариев.

Парадокс первичных размещений акций - смартлаб вопрос #50

Tue, 26 Mar 2024 11:56:40 +0300

Казалось бы, при ставке ЦБ в районе 16% денег на рынке быть не должно.

При этом мы видим колоссальный, рекордный за всю историю внутренний спрос на размещения и число размещений, которое потенциально может стать максимальным с 2007 года.

Как вы думаете, почему так происходит?

Обзор IPO Европлана — лидер лизинговой отрасли по адекватной оценке

Tue, 26 Mar 2024 11:27:53 +0300

Европлан – крупнейшая лизинговая компания России, которая владеет автопарком из 112 000 автомобилей.

❓ Как работает лизинг?

Лизинг - приобретение автомобиля с кредитным плечом. Клиент вносит аванс 10-20%, использует технику, и выплачивает Европлану ежемесячные платежи; по окончании договора — клиент выкупает или возвращает автомобиль в Европлан. Право собственности на автомобиль остается у Европлана на все время аренды (в среднем, 42 месяца).

ℹ️ Состав акционеров

100% акций Европлана принадлежат холдингу SFI, бенефициар которого Саид Гуцериев (сын Михаила Гуцериева). Не все активы семьи Гуцериевых качественные – среди них, например, есть М.Видео и Русснефть, есть вопросы к акционеру по практикам корпоративного управления.

При этом, Европлан, на мой взгляд, лучший актив семьи бизнесмена.

Финансовые показатели

✔️ Лизинговый портфель Европлана, в млрд руб.

• 2020 = 89,7

• 2021 = 144,6

• 2022 = 164,2

Я посчитал, что в 2023 году одна машина в активах Европлана в среднем стоит 2 млн руб.

✔️ Чистые процентные доходы, в млрд руб.

• 2017 = 4,7

• 2018 = 6,1

• 2019 = 7,5

• 2020 = 8,9

• 2021 = 10,9

• 2022 = 13,8

• 2023 = 17,7

Большую часть этих доходов составляют платежи арендаторов по лизингу.

Рынок лизинга в России в последние 10 лет рос темпами 25% в год, в последние 5 лет – на 33% в год. В следующие 5 лет темпы роста замедлятся до 15% годовых (в 2024 году они ожидаются в 18%). Европлан не таргетирует рост быстрее рынка.

✔️ Чистые непроцентные доходы, в млрд руб. (это сервисные доходы, например, по обслуживанию автомобилей)

• 2017 = 1,9

• 2018 = 2,6

• 2019 = 3,7

• 2020 = 4,2

• 2021 = 6,8

• 2022 = 10

• 2023 = 12,8

Доля этих доходов в 2023 году в общем объеме составляет 42%.

✔️ Чистая прибыль, в млрд руб.

• 2017 = 2,1

• 2018 = 3,3

• 2019 = 4,8

• 2020 = 6

• 2021 = 8,7

• 2022 = 11,9

• 2023 = 14,8

С 26 марта запустили фьючерсы на акции двух инвестиционных фондов

Tue, 26 Mar 2024 11:15:11 +0300

Новые инструменты позволят диверсифицировать портфель и участвовать в движении глобального рынка.

Параметры новых инструментов

Фьючерсный контракт на акции фонда DJ Industrial Average ETF:

• торговый код — DJ30 (DJ);

• лот — 1 инвестиционный пай фонда;

• цена исполнения — значение чистой стоимости пая SPDR Dow Jones Industrial Average ETF Trust за предшествующий день.

Фьючерсный контракт на акции фонда iShares Russell 2000 ETF:

• торговый код — R2000 (R2);

• лот контракта — 1 акция фонда;

• цена исполнения — чистая стоимость акции инвестиционного фонда iShares Russell 2000 ETF за предшествующий день.

Спецификации контрактов разместили на нашем сайте.

ETALON GROUP PLC вчера объявила о публикации аудированной консолидированной финансовой отчетности по МСФО за 12 месяцев, завершившихся 31 декабря 2023 года

ETALON GROUP PLC вчера объявила о публикации аудированной консолидированной финансовой отчетности по МСФО за 12 месяцев, завершившихся 31 декабря 2023 года

Tue, 26 Mar 2024 10:50:58 +0300

Выручка на консолидированном уровне увеличилась на 10% до 88,8 млрд. рублей. Валовая прибыль на консолидированном уровне выросла в 2023 году на 6% до 30,0 млрд. рублей. Прибыль до вычета процентов, налогов и амортизации (EBITDA) составила 18,1 млрд. рублей, рост на 10% год к году. Рентабельность по показателю EBITDA в 2023 году была на уровне 20%. Чистый убыток до распределения стоимости приобретения активов (PPA) составил 2,3 млрд. рублей за 12 месяцев 2023 года. Чистый корпоративный долг по состоянию на 31 декабря 2023 года составил 37 млрд. рублей, при соотношении чистого корпоративного долга к EBITDA до распределения стоимости приобретения активов (PPA) на уровне 1,9x.

Сразу скажем, что отчетность девелоперов достаточно специфическая из-за особенностей учета выручки, проектного и корпоративного долга, забалансовых эскроу-счетов. В Эталоне помимо этого набора ещё добавилось совместное предприятие «Страна-Эталон», которое ведет деятельность в Тюмени и выручка от которого не учитывается в отчете МСФО. Как итог, на фоне рекордного операционного отчета, где был рост продаж на 142% за второе полугодие, отчет МСФО разочаровал ростом выручки всего на 17%. А отсюда и слабые результаты по EBITDA. Чистая прибыль ушла в отрицательную зону ещё и на фоне корректировок налога, роста процентных платежей по проектному финансированию, и роста прочих расходов, включая строительство социальных объектов. Денежные потоки даже с учетом забалансовых эскроу-счетов отрицательные из-за больших инвестиций в новые проекты. Можно сказать, что почувствовать отдачу от этих инвестиций, лага по признанию выручки и эффекта от совместного предприятия можно будет только в следующие годы. Поэтому Эталон остается интересным на горизонте свыше года, однако пока краткосрочных драйверов мы не видим. Более того, не ожидаем дивидендов за 2023 год даже после переезда компании в РФ. Ближайшие дивиденды, скорее всего, будут только за 2024 год. С заботой о Вас СОЛИД Брокер Не является индивидуальной инвестиционной рекомендацией. Ознакомиться с правовой информацией можно здесь: solidbroker.ru/disclaimer/

«Сегежа»: Цены на продукцию снижаются, долг растет

Tue, 26 Mar 2024 10:59:06 +0300

В 2023 году цены на продукцию «Сегежи» значительно снизились по сравнению с 2022 годом, в результате чего отчет за 2023 год, который компания опубликовала в конце прошлой недели, был слабым. В посте обсудим подробно финансовые результаты компании и поделимся своим актуальным взглядом на нее.

Финансовые результаты по итогам 4 кв. и 2023 г.

— В 2023 г. цены на продукцию «Сегежи» значительно упали по сравнению с 2022 г. Средние цены на бумагу обвалились на 31,2% г/г, до 575 евро/т, на пиломатериалы — на 23,9% г/г, до 153 евро/тыс. м3, а на фанеру — на 32,8% г/г, до 426 евро/ тыс. м3.

— Выручка по итогам 4 кв. 2023 г. выросла на 4% кв/кв, до 24,8 млрд руб., а по итогам 2023 г. снизилась на 9% г/г, до 88,5 млрд руб., в результате падения цен и объемов продукции «Сегежи», которое частично было компенсировано ослаблением рубля.

— OIBDA по итогам 4 кв. 2023 г. снизилась на 23% кв/кв, до 2,3 млрд руб., а по итогам 2023 г. — на 60% г/г, до 9,3 млрд руб. Рентабельность по OIBDA по итогам 4 кв. 2023 г. упала на 3 п.п кв/кв, до 9%, а по итогам 2023 г. — на 14 п.п., до 10%.

— FCF компании по итогам 4 кв. 2023 г. остался на том же отрицательном уровне, что и кварталом ранее, а именно -3,3 млрд руб.

— Чистый долг компании вырос на 21% г/г, до 122,6 млрд руб. (+3% кв/кв). Коэффициент чистый долг/OIBDA на конец 2023 г. составляет 12.7х. Процентные расходы по итогам 2023 г. увеличились на 42% г/г, до 16,5 млрд руб. (OIBDA сильно не хватает для покрытия процентных расходов), так как большая часть кредитов — с плавающей ставкой. Из-за высокой долговой нагрузки сохраняется сильное давление на финансовые результаты компании. Кроме этого, ~43-45% долга нужно погасить уже в 2024 г., а значит, компании придется взять новый долг под более высокую ставку.

Актуальный взгляд на компанию

Наш негативный взгляд на компанию сохраняется. На текущий момент мы не считаем акции «Сегежи» интересными с точки зрения покупки. Доходы компании не вернулись к прежним уровням (из-за более медленного восстановления цен на продукцию, чем ожидалось ранее), при этом из-за повышения ключевой ставки чистый долг и стоимость его обслуживания продолжают расти.

Бо́льшая часть денежного потока, по нашим оценкам, будет уходить на обеспечение долга, а не на развитие компании. Без умеренного роста цен на продукцию в 2024 г. компания будет испытывать серьезные трудности. Дивидендов от нее в таком состоянии точно ждать не стоит. «Сегежа» допускает докапитализацию (размытие текущих акционеров) в 2024 г.

Марк Пальшин, Senior Analyst

Точки роста❗️

Tue, 26 Mar 2024 10:57:01 +0300

Первый квартал подходит к концу, подтверждая своими результатами верность наших прогнозов по росту рынка. Мы растем по традиции кратно выше рынка не только в выручке, но и в прибыли.

Как нам это удается?

• продолжаем наращивать клиентскую базу за счет развития розницы: открытия новых магазинов собственной сети и франшиз в России и СНГ, а также расширения географии доставки онлайн-продаж;

• развиваем новые неювелирные категории – косметику и аксессуары, смотрим на рынок одежды в рамках нашей стратегии трансформации из ювелирного бренда в fashion&beauty бренд;

• совершенствуем программу лояльности, сервис и технологии работы с действующими клиентами, для увеличения доли повторных продаж;

• работаем с брендом, удерживая лидерские позиции по знанию и лояльности c помощью маркетинговых акций, а также запускаем новый суббренд для бриллиантовой премиальной категории SOKOLOV Premium;

• создаем новые коллекции, увеличиваем объемы производства и оптимизируем себестоимость изделий для обеспечения каналов продаж востребованным и высокомаржинальным товаром.

Эффективность всех этих мероприятий усиливает рост цен на золото, которые обновили в марте очередной исторический максимум, поднявшись с февральских $1 985 до $2 170 за тройскую унцию на Лондонской бирже в марте. При сохранении таких котировок цены на ювелирные изделия в рознице также возрастут и приведут к росту рынка в денежном выражении свыше прогнозных 5-7%.

"Цель она есть" Возвращение (GOLD)

Tue, 26 Mar 2024 10:38:43 +0300

Если долго смотреть на Луну,

можно стать идиотом. ©

Всем привет и трям! Работаем! Неделя короткая, и надо всё успеть. :)

Пока рынки вырисовывают паттерны, приходиться внутри них хватать свои копеечки. пффф… спекуляции в действии.))

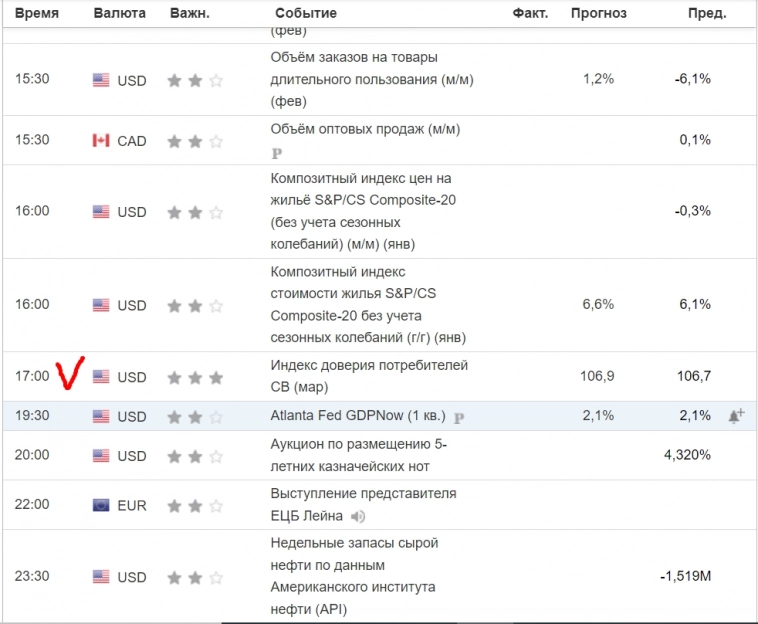

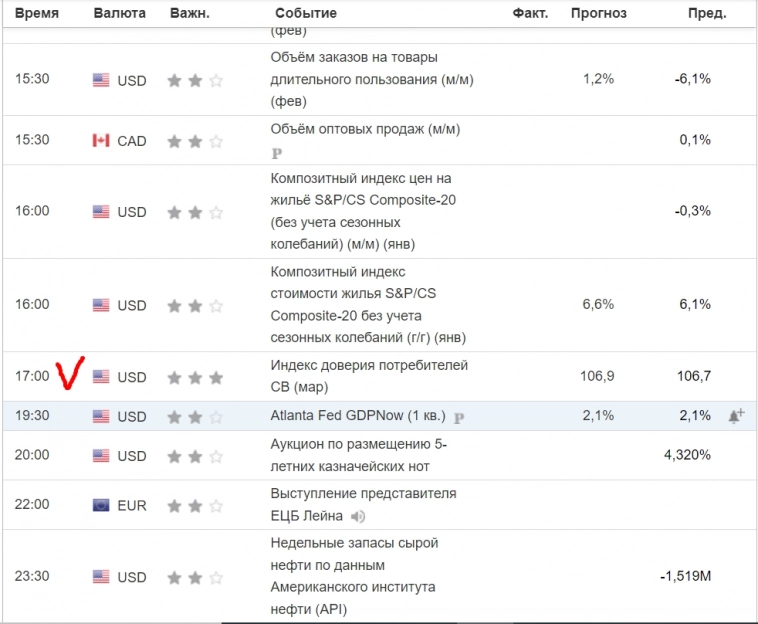

Сегодня по новостям отработаем индекс CCI по США в 17:00.

На нем может сделать хороший движ.

По рынкам без изменений. Туда-сюда, давая и медведям и быкам:

мажоры($) — все дружно отскочили от уровней поддержки.

brent — ушло в запил на Н4.

S&P500 — после коррекции от очередного хая собрался вверх по тренду. Обновит ли в этом месяце максимумы?

GOLD.

Золото после обновления хаёв, отскочило и запилило. Что опять не так?))

Я всё жду разворота, но пока юзаю исключительно внутри дня и по ситуации, то есть по ТА.

Ну и почему бы сейчас опять не продать? ахаха...)) Я его (золото) достану.))

Н1 — жду отработку паттерна.

и сегодня зажигаем))

Всем хорошего дня!!!

Мира и профита!

Ваша Gella

ТМК — ждать ли роста акций в 2024 году? Обзор

Tue, 26 Mar 2024 10:23:09 +0300

В прошлом году инвестиционный кейс трубной металлургической компании (ТМК) на фоне удачной рыночной конъюнктуры выглядел перспективно. Что ждет акции ТМК в 2024 году, есть ли у компании драйверы роста, какие дивиденды получат акционеры и какие риски стоит учесть, рассказали в статье.

ТМК – ведущий поставщик стальных труб, трубных решений, сопутствующих сервисов для энергетики, химической промышленности, машиностроения, строительства и других отраслей. Компания выпускает все виды трубной продукции. ТМК входит в тройку мировых производителей бесшовных труб по объему продаж: 90% продукции идет на отечественный рынок, 10% экспортируется в страны ЕАЭС.

Финансовые результаты по МСФО за 2023 год

- Выручка: ₽544.3 млрд, -13.5%(г/г)

- EBITDA: ₽130.1 млрд, 0%(г/г)

- Рентабельность по EBITDA: 23.9%

- Капзатраты: ₽42.5 млрд, +24.6%(г/г)

- Чистая прибыль: ₽39.4 млрд, -6% (г/г)

- Чистый долг: ₽250 млрд, +10.3%(г/г)

- Чистый долг/EBITDA: 1.9х против 1.8х годом ранее

На первый взгляд отчет слабоват. Выручка и чистая прибыль снизились, EBITDA относительно прошлого года не изменилась. Однако рентабельность по EBITDA осталась на высоком уровне. Также выросли запасы и капзатраты. Но такие цифры обусловлены объективными причинами: активы компаний ВТЗ и ЧТПЗ по производству труб большого диаметра были переданы ТМК Трубопроводные решения.

Кроме этого, в 2022 году были проданы два завода в Румынии и сбытовые подразделения в Европе и США, а в 2023 году – ТМК-Казтрубпром в Казахстане. В прошлом году ТМК реализовала 4.2 млн тонн труб, -10% (г/г). При этом доля более маржинальных бесшовных труб в продажах выросла на 6.5%(г/г). Если сделать поправку на эти факторы, то не все так плохо.

Дивиденды

По дивполитике ТМК направляет на выплаты дивидендов 25% от чистой прибыли, но, обычно, выплачивает больше.

По итогам первого полугодия ТМК уже направила на дивиденды 36% от ЧП. За второе полугодие выплата, скорее всего, будет меньше – по оценкам около ₽5-5.3 на акцию, ДД~2.4-2.5%. Но, возможно, коэффициент будет выше.

Акции

Рост котировок начался в сентябре 2022 года. Максимум пришелся на август 2023 года. Затем бумаги потеряли более 20%.

По итогам 2023 года ТМК выросла более чем вдвое. Сейчас котировки в боковике на уровнях ₽218-220 за акцию.

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

- P/E: 5.83/ 5.85 / 14.53

- P/S: 0.42 / 0.42 / 2.47

- EV/EBITDA: 3.66 / 3.67 / 5.65

По мультипликаторам компания оценена близко к справедливым значениям.

Аргументы за

1. ТМК – бенефициар развития нефтегазового сектора РФ. Кроме того, у компании диверсифицированная клиентская база – продукция востребована в машиностроении, атомной, химической и пищевой промышленности.

2. Сейчас ТМК активно вкладывается в строительство комплекса по производству плоского нержавеющего проката в Волгоградской области, мощностью до 0.5 млн тонн готовой продукции в год. В проект будет инвестировано свыше ₽100 млрд. Цех холодной прокатки должны запустить в следующем году, цех горячей прокатки — в 2026 году, электросталеплавильный цех — в 2027 году.

3. Менеджмент планирует в 2024 году сохранить продажи трубной продукции на уровне показателей прошлого года. Компания работает над сокращением расходов – себестоимость реализации за год снизилась на 17%. Также руководство не ожидает существенного влияния санкций на деятельность компании.

4. ТМК объявила, что не собирается отказываться от выплаты дивидендов. Промежуточная выплата составила ₽13.45 на акцию, дивдоходность ~6.8%. Финальная выплата, скорее всего, будет меньше. Однако в этом году компания должна заплатить промежуточные дивиденды за 2024 год — в потенциале около ₽9.3-9.5 рублей на акцию, ДД~4.1-4.4%. Рекомендация Совдира ТМК по финальным дивидендам за 2023 год ожидается в апреле.

Сдерживающие факторы

1. Второе полугодие выдалось для ТМК менее удачным. Несмотря на снижение себестоимости, у компании сократилась рентабельность, с 62.2% до 44.8%, на фоне неблагоприятной конъюнктуры на рынке. ТМК не смогла реализовать выпущенную продукцию на уровне 1П2023, отсюда рост запасов. В 2024 году, возможно увидим замедление темпов роста производственных показателей.

2. Снижение нефтедобычи и бурения может ослабить спрос на трубы. Потребность в бесшовных промышленных трубах в РФ сократилась в 2022 году из-за западных санкций. В 2023 году спрос на продукцию ТМК, в особенности со стороны застройщиков и машиностроения, начал восстанавливаться. Однако с выходом ОМК (8%) и ЗТЗ (16%) на рынок OCTG (нарезные трубы для добычи и переработки углеводородов) в сегменте возросла конкуренция. По прогнозам, доля ТМК (более 90%) в отрасли может уменьшиться к 2025 году до 76%.

3. В сентябре 2023 года ТМК провела SPO, целью которого было увеличение free-float (сейчас 9.36%). Компания в перспективе рассчитывала попасть в базу ключевых индексов Мосбиржи. Оферта, которая должна состояться 26-28 марта, предусматривала, что участники SPO смогут приобрести акции пропорционально своей доле по цене размещения ₽220.68 за бумагу, но сумма оказалась выше сегодняшних котировок. Скорее всего, большинство инвесторов откажутся от предложения. Также нельзя исключать допэмиссию.

Среднесрочный план

На данный момент, бумага торгуется в диапазоне 210 — 235.

Здесь была, да в принципе и остается, идея на лонг, но только после пробоя зоны 233 на плавном ретесте. Напомню, что перед пробоем нам нужна небольшая проторговка, от которой впоследствии мы сможем оттолкнуться и за которую поставим стоп.

Уровень ретеста и стопа определим только после пробоя. Целью движения выступят: уровень 246, затем зона 278.

О продолжении нисходящего движения, я бы говорил только после выхода и закрепления ниже уровня 200.

Резюме

ТМК – лидер российской трубной промышленности. Потенциал роста компании зависит от разработки и добычи углеводородов, а также строительства новых нефте- и газопроводов, в том числе благодаря развитию восточного направления.

Пока сильных драйверов у ТМК нет. Но проект по выпуску труб из нержавеющей стали может полностью заместить поставки этой продукции в РФ. А выход производства на полную мощность повысит прибыльность компании.

Однако снижение добычи углеводородов может привести к падению спроса на трубы, что негативно для производственных показателей. Тем не менее ТМК обладает достаточной финансовой устойчивостью.

В ближайшей перспективе поддержать котировки могли бы дивиденды на уровне 50% от ЧП, а также рост цен на нефть.

*не ИИР

Теханализ от Тинькофф Инвестиций: лучшие прогнозы по итогам торгов 25 марта

Tue, 26 Mar 2024 10:29:10 +0300

RUB бумаги

Еженедельное инвестирование. Пополнил портфель на 7 000 рублей. Что купил?

Tue, 26 Mar 2024 10:19:46 +0300

133 неделя моего инвестирования. Каждую неделю покупаю акции российских компаний несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, но что он пойдет вправо, могу сказать с уверенностью.

Покупки недели

На прошлой неделе закинул на брокерский счет 7 000 рублей и приобрел:

— НоваБев Групп (1 лот) доля в портфеле – 1,2%

— Совкомбанк (1 лот) доля в портфеле – 0,65%

Дивиденды. На что рассчитывать?

УК Доход и их сайт с разделом дивиденды нам в помощь.

У НоваБев Групп на ближайшие 12 месяцев ожидается дивиденд, скажу я вам, не хилый, 798,43 руб (дивидендная доходность 13,92%) с учетом уже объявленных 225 руб (финальные за 2023 год).

Пошли Совкомбанк смотреть. Годовые за 2023 год могут составить 1,39 рублей на акцию или 7,37% дивидендной доходности.

Портфель

Пополняй не пополняй, все равно получишь… Сумма с прошлой недели в тысячах не изменилась.

Сумма: 1 460 870 рублей

Прибыль портфеля за все время: 430 621 руб.

ТОП-3 компании в портфеле

Сбербанк-п – 313 166 руб (21,45%)

Лукойл – 212 671 руб (14,77%)

Фосагро – 199 710 (13,64%)

Че-то я попробовал в эту вашу диверсификацию (в плане количества акций), психологически, вообще мимо. Одна компания занимает 15% от портфеля, у другой доля 0,2%. Все-таки у меня есть план и я его придерживаюсь. Точечные покупки определенных компаний, отобранных в портфель по тем или иным параметрам необходимо продолжать наращивать, не смотря на новостной фон (плохой он или хороший), если с компанией там совсем какая-то вакханалия не происходит (типа полиметалла), то значит все ровно.

Что я имею ввиду, заработать здесь и сейчас, это одно, а заглянуть чуть дальше носа, это другое. Эффект старых денег, сложный процент – прекрасные вещи, именно к ним я и стремлюсь)

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

Ракетят Астру по утру. Индекс в нолях

Tue, 26 Mar 2024 10:10:46 +0300

Доброе утрое!ГК «Мосгорломбард» запустила оптовую торговлю готовыми ювелирными изделиями

Tue, 26 Mar 2024 09:54:25 +0300

ООО «Лот-Золото НДС» (входит в Группу «Мосгорломбард», материнская компания – ПАО «МГКЛ», #MGKL) провело первую оптовую сделку по продаже изделий из золота (цепей и колец). Сделка открыла новое направление деятельности компании, дополняя оптовые продажи драгоценными металлами в виде слитков банкам и в виде гранул ювелирным производителям.

«Лот-Золото НДС» планирует выйти на оборот 10 кг готовой продукции в месяц, с ожидаемым годовым доходом 600-700 млн. рублей и ростом 30-40% годовых.

Покупатели: физические лица и небольшие ювелирные магазины. Так, клиентская база «Лот-Золото НДС» сейчас насчитывает 2,5 тыс. ювелирных магазинов. Партнерами компании в данной сфере являются крупнейшие российские производители ювелирных изделий.

⚡️Запуск нового направления обеспечит дополнительную доходность и укрепит позиции Группы на рынке оптовой торговли драгоценными металлами.

Гендиректор ООО «Лот-Золото НДС» Андрей Жирных, подчеркнул, этот новый этап в деятельности компании представляет собой более эффективное решение для потребителей драгоценных металлов. «Основными клиентами станут существующие потребители драгоценных металлов, которые сейчас приобретают у нас металл для дальнейшего производства готовых изделий. Для них эта услуга станет более удобным способом торговли: приобретение готовой продукции значительно быстрее, чем отправка металла на производство, которое занимает от 30 до 60 дней», — заключил он.

#ЛОТЗОЛОТОНДС #MGKL

второй раз вляпываюсь и с каждым разом все крупнее

Tue, 26 Mar 2024 10:11:45 +0300

завершился мой одиночный пикет против шрифтов на СЛ (сейчас шрифт как и был)

и вот такой вопрос хочу спросить

А как можно в УДОБНОЙ форме узнавать кто компашка собирается на выход с ММВБ?

уже застрял в двух бумагах, последняя это КСБ. В пятницу открываю КВИК, а котировок нет пришлось смотреть гугл

может кто подскажет, какой брокер делает рассылку таких новостей?

а то как на наибо народ созывать, так КВИК как телега -не переставая сообщения показывает — Купи, участвуй...

а как кто решил уйти в тень так это твои проблемы

**читать сайт ммвб не предлагать. там не очень неудобно все это искать… суть а не сайт — самый неудобный сайт

*** а еще лучше в комментах указать какие бумаги точно в этом году уйдут в закат

Спасибо!

Как заработать на волатильности?

Tue, 26 Mar 2024 09:59:53 +0300

Волатильность один из важнейших критериев в оценке состояния рынка.

Конкретный пример.

На сентябрь 2025 года торгуется фьючерс доллар/рублю по 105000.

Ценообразование на фьючерсах определяется преимущественно на основе текущего валютного курса и ставки ЦБ.

Если внимательно посмотреть на его опционный аналог С105000 на март, июнь, сентябрь, декабрь 2024 года и март, июнь, сентябрь 2025 года в моменте, то IV равна от 13 до 48%!

То есть вполне логично, что ее величина меняется от срока до экспирации и текущего уровня БА.

Осталось только ответить на вопрос — а чему равна волатильность самого фьючерса Si-09.25?

Если найти правильный ответ, то построить выигрышные комбинации фьючерс/опцион не составит большого труда.

А значит, на этом можно заработать!

Внимание, вопрос всем, кто торгует на FORTS.

Волатильность Si-09.25 равна ....?

Ваши версии и любая критика приветствуются в комментах ( в тексте сознательно допущена одна неточность на внимательность опционщиков )))

VK, Ростелеком, Росатом и МТС заинтересованы в покупке разработчиков ОС, таких как Астра - Ъ

Tue, 26 Mar 2024 09:46:23 +0300

Крупнейшие российские IT-компании, включая VK, «Ростелеком», «Росатом» и МТС, проявляют интерес к покупке отечественных разработчиков операционных систем (ОС), таких как «Базальт СПО», «Ред Софт», ГК «Астра» и НТЦ ИТ РОСА.

По данным «Ъ», это связано с ростом спроса на российские решения и стремлением компаний создавать свои собственные экосистемы IT-продуктов. Переход разработчиков под крыло крупных корпораций позволит им ускорить разработку продуктов за счет нового финансирования.

Помимо этого, субъекты критической информационной инфраструктуры (КИИ) переходят на отечественное программное обеспечение и радиоэлектронную продукцию, что также стимулирует спрос на отечественные разработчики ОС.

Источник: www.kommersant.ru/doc/6593994

Запросы от ЦБ.

Tue, 26 Mar 2024 08:10:32 +0300

Всем привет.

1. Кому-нибудь приходили запросы из ЦБ: просим пояснить характер сделок, экономический смысл?

присылает обычно такой запрос брокер, но запрос инициирует ЦБ РФ.

Знаю, что за торговлю Мечелом приходили такие запросы.

2. Если просил Вас брокер просил закрыть счет, то напишите об этом в комментариях или в личку.

Надежда, что найдутся такие счастливчики минимальна, ну а вдруг мне повезет?

о чем вообще идет речь?

www.cbr.ru/press/pr/?file=638374734163396257PNP.htm

список вопиющих случаев, которые привели к отключению от казино за 2023 год тут: www.cbr.ru/inside/inside_detect/table/

в 2024 году никого не выявили.

Закон по ИИС-3 принят. Что известно на сегодня?

Tue, 26 Mar 2024 09:44:00 +0300

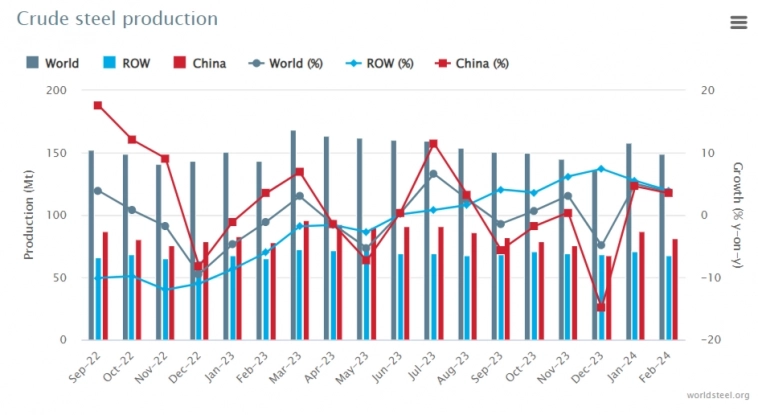

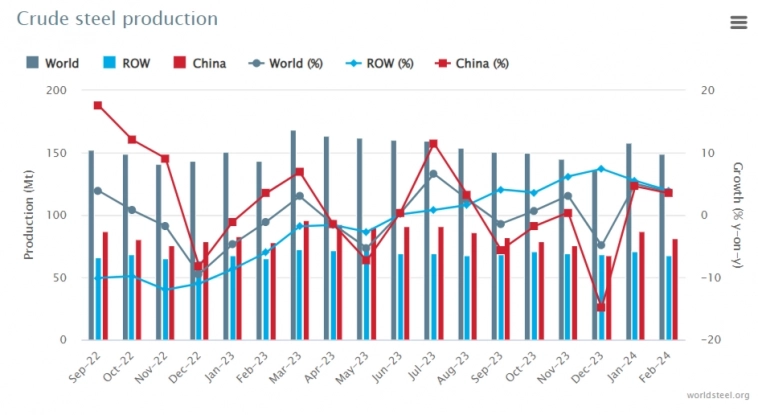

Глобальное производство стали в феврале 2024 г. вышло на положительную динамику. Россия же ухудшила свои показатели

Tue, 26 Mar 2024 09:34:45 +0300

День новичка. Простые сделки. Обучение трейдингу с нуля в прямом эфире

Tue, 26 Mar 2024 09:34:28 +0300

Вторник — это день новичка на нашем канале. В этот день мы совершаем простые сделки на рынке, отвечаем на вопросы начинающих трейдеров и разбираем темы, которые актуальны для новичков.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от трейдеров компании

10:00 — 12:00 — Разбор базовых тем, торговля простых конструкций, разбор сделок, работа с новичками в чате

Go Invest: clck.ru/39PHMH

Go Invest — это высокотехнологичный брокер нового поколения. Для торговли и аналитики трейдерам бесплатно доступны два торговых терминала: веб-версия (https://clck.ru/39PHPR) и десктоп-версия ПРО (https://clck.ru/39PHTP). Все возможности Trading View и даже больше.

— Индивидуальная настройка терминала

— Доступ ко всем биржевым инструментам

— Удобная аналитика доходности

— Теханализ на высочайшем уровне

— Объемный анализ

— Идеи и подборки от аналитиков Go Invest

Веб-терминал Go Invest: профессиональный терминал для трейдинга с гибкими настройками, работающий в любом месте, где есть ноутбук.

Десктоп-терминал Go Invest PRO: профессиональное рабочее пространство с гибкой настройкой интерфейса, оптимизированное для двух и более мониторов.

Реклама. Брокер Go Invest 18+, goinvest.ru ООО «Го Инвест», ИНН 9725079692, erid: LjN8JtL9L

Закрытый Телеграм-канал для трейдеров — schoollive.ru/liveonline/ — это:

1. Обучение трейдингу с 7 до 23 часов по Мск каждый будний день

2. Торговля в прямом эфире на реальном рынке

3. Открытый текстовый и видео чаты трейдеров

4. Настройки стакана и рекомендации по торговле

5. Сигналы по сделкам от трейдеров, которые реально совершают их, а не просто дают советы

Подключайтесь и станьте частью крутой команды!

Можно ли обучиться и стать трейдером с нуля? Можно! Смотрите наши прямые эфиры и записывайтесь на обучение в Школу Трейдинга — schoollive.ru/obuchenie В Школе Трейдинга преподают профессиональные трейдеры с большим опытом торговли. Выберите курс, который подходит вам, и записывайтесь на ближайший поток обучения. А если у вас остались вопросы по обучению, напишите в техподдержку в Телеграм t.me/proplive

Следить за сделками наших трейдеров в прямом эфире с утра до вечера вы можете в закрытом телеграм-канале компании — schoollive.ru/liveonline. Здесь вы можете задать вопросы ведущим и обсудить ситуации на рынке с другими трейдерами компании. Это не просто телеграм-канал, это трейдерское комьюнити, где можно получить поддержку и помощь в торговле.

Не забывайте, что вы легко можете стать трейдером компании Live Investing и получить капитал в управление. Для этого оставьте заявку на сайте www.proplive.ru и дождитесь звонка от нашей техподдержки.

Добро пожаловать в дружную команду трейдеров Live Investing!

Наши ресурсы:

Обучение трейдеров — schoollive.ru/obuchenie

Группа ВКонтакте vk.com/live_investing_group

Группа Одноклассники ok.ru/liveinvesting

Аккаунт в Insta @live_investing

Блог в Дзен dzen.ru/live_investing

Блог на SmartLab smart-lab.ru/my/liveinvestinggroup

Открываемся в понедельник скорее в плюс, чем в минус

Mon, 25 Mar 2024 10:30:42 +0300

Относительно закрытия пятницы IMOEX теряет 0,3%.

Теханализ от Тинькофф Инвестиций: лучшие прогнозы по итогам торгов 22 марта

Mon, 25 Mar 2024 10:43:50 +0300

RUB бумаги

«Европлан» проведет IPO на Мосбирже по цене 835–875 рублей за акцию

Mon, 25 Mar 2024 10:49:22 +0300

Диапазон размещения акций лизинговой компании «Европлан» установлен в коридоре ₽835–₽875 за акцию. Это соответствует оценке бизнеса в ₽100–105 млрд. В конце февраля источники РБК давали другую оценку — около ₽140 млрд. В рамках размещения будет предложено до 15 млн. акций, в результате чего доля бумаг в свободном обращении (free-float) составит до 12,5%. Из них около 1,5% будут проданы в рамках программы стабилизации на вторичных торгах в период до 30 дней после выхода на биржу. Итоговая цена IPO будет установлена холдингом «ЭсЭфАй» по итогам окончания периода сбора заявок инвесторов. Он начался 22 марта и завершится 28 марта.

Мы уже ранее писали, что IPO Европлана интересно, однако было необходимо дождаться ценового диапазона и параметров IPO. Мы видим, что компания предложила неплохой дисконт к справедливой оценке. По нашим расчетам справедливая оценка Европлана находится на уровне 140 млрд. рублей (на уровне рыночного консенсуса), т.е. 1170 рублей за акцию. Получается апсайд от верхней границы ценового диапазона равен 33%.

С заботой о Вас СОЛИД Брокер

Не является индивидуальной инвестиционной рекомендацией. Ознакомиться с правовой информацией можно здесь: https://solidbroker.ru/disclaimer/

Как теракт в «Крокус Сити Холле» повлиял на котировки

Mon, 25 Mar 2024 11:02:41 +0300

Индекс Московской биржи IMOEX2, который учитывает все торговые сессии, включая вечернюю, в пятницу после первых сообщений о теракте в «Крокус Сити Холле» снизился на 0,93%.

Согласно исследованию ВШЭ, террористические атаки оказывают существенное влияние на мировые фондовые рынки. Примерно в половине случаев после теракта в течение первого торгового дня наблюдается снижение рыночных цен, которое имеет тенденцию к дальнейшему развитию. Как в России, так и в мире наибольшее значение имеет не первичная реакция на террористическую атаку, а отложенная, наблюдающаяся вплоть до седьмого-восьмого дня после ее совершения. Впрочем, в итоге рынки восстанавливаются, если не возникают новые поводы для снижения.

Займер объявляет финансовые результаты по МСФО за 2023 г.

Mon, 25 Mar 2024 11:08:42 +0300

ПАО МФК «Займер» (далее также «Займер» или «Компания»), ведущая финтех-платформа и лидер российского рынка микрофинансирования, объявляет аудированные консолидированные финансовые результаты в соответствии с международными стандартами финансовой отчетности (МСФО) за 12 месяцев, завершившихся 31 декабря 2023 года.

По результатам 2023 года Займер достиг рекордных результатов:

- Чистая прибыль выросла на 6% по сравнению с 2022 годом и составила 6,1 млрд руб.

- Объем выдач займов в 2023 г. достиг 53,1 млрд руб.

- Доля повторных клиентов выросла на 3 п.п. до 93%

Роман Макаров, генеральный директор МФК Займер:

«Наши результаты по итогам 2023 года подтверждают качество бизнес-модели Займера и его лидерские позиции как ведущей платформы онлайн-кредитования в стране. На фоне продолжающегося динамичного развития рынка микрофинансирования и меняющихся регуляторных условий мы сохраняем высокие объемы выдач займов и наращиваем прибыль.

Объем выдач микрозаймов достиг рекордного значения 53,1 миллиарда рублей. Приоритетным направлением Компании в 2023 году стала работа с повторными клиентами, которые являются более качественными заемщиками. Их доля в общем объеме выдач Займера в прошлом году выросла до 93% с 90% годом ранее. За счет этого растет и качество нашего портфеля, а уровень просроченной задолженности демонстрирует устойчивый тренд к снижению.

В 2023 году Займер успешно адаптировался к регуляторным изменениям на рынке и, наблюдая стабилизацию общей экономической ситуации, во второй половине года повысил уровень одобрения по новым заявкам на займы. Это уже привело к более высоким темпам выдач и позволит компании достичь оптимальной скорости роста. Уже в первые два месяца 2024 года объем выдач увеличился на 9% по сравнению с январем-февралем 2023 года.

Приоритизация качества выдаваемых займов, сбалансированная политика выдач, а также все более совершенные технологии скоринга позволили нам продемонстрировать высокую рентабельность капитала, уровень которой заметно превышает показатели большинства компаний финансового сектора.

Мы развиваемся как ответственная и высокоэффективная финтех-платформа, увеличивая аудиторию наших лояльных клиентов и демонстрируя высокие финансовые результаты. В 2024 году наша стратегия будет направлена на дальнейшую диверсификацию бизнеса и доходной базы благодаря запуску новых продуктов и выходу в новые клиентские сегменты.

Сохраняя наши преимущества, такие как как удобный сервис и максимальная автоматизация бизнес-процессов, мы продолжим укреплять лидирующие позиции на рынке МФО и выполнять важную социальную роль, предлагая услуги прозрачного, быстрого и бесшовного доступа к финансированию полностью онлайн и в режиме 24/7».

Ключевые операционные и финансовые показатели

млн руб.

12М 2023

12M 2022

Изменение

Объем выдач

53 065

51 912

2,2%

Процентные доходы, рассчитанные по методу эффективной процентной ставки

18 670

21 570

(13,4%)

Оценочный резерв под кредитные убытки

(3 922)

(8 871)

(55,8%)

Чистая процентная маржа после создания резерва под кредитные убытки

14 540

12 421

17,1%

Общие административные расходы

(5 902)

(4 535)

30,1

Чистая прибыль

6 089

5 756

5,8%

- Объем выдач займов за 12 месяцев 2023 г. достиг 53 065 млн руб., увеличившись на 2,2% год к году, что отражает фокус Компании на выдачах займов повторным качественным клиентам и подтверждает консервативный характер политики Компании в отношении кредитных рисков. Доля повторных клиентов в совокупном объеме выдач Займера составила 93% по итогам 2023 года, увеличившись с 90% в 2022 году.

- Процентные доходы снизились на 13,4% по сравнению с аналогичным периодом 2022 года в результате снижения с 1 июля 2023 года Банком России предельной ставки по кредитам и займам с 1% до 0,8% и предельного размера задолженности по процентам до 1,3.

- Расходы по резервам под кредитные убытки снизились до 3 922 млн руб. по итогам 12 месяцев 2023 года, что отражает улучшение качества выданных займов на фоне роста доли высококачественных повторных клиентов и консервативной кредитной политики в 2022 и 2023 гг.

- Чистая прибыль за 12 месяцев 2023 года выросла на 5,8% год к году до 6 089 млн руб. Рентабельность капитала (ROE) составила 52%.

- Чистый портфель займов (кредиты клиентам) оставался стабильным год к году, составив 12 615 млн руб. на 31 декабря 2023 года.

- Задолженность Компании по привлеченным кредитам и займам (включая облигации) за 12 месяцев 2023 года сократились на 40,6% до 882 млн руб. в результате амортизации обязательств по облигационным выпускам Компании и погашения части привлеченных займов.

- Доля собственного капитала в объеме фондирования составила 93,1% по состоянию на 31 декабря 2023 года по сравнению с 88,5% на 31 декабря 2022 года. Высокая доля капитала в объеме фондирования позволяет Компании демонстрировать независимость от конъюнктуры долгового рынка и уровня процентных ставок в целом, а также обеспечивает высокий уровень финансовой устойчивости с точки зрения регуляторных нормативов.

- Норматив достаточности собственных средств (НМФК 1) Займера составил 37,2% на 31 декабря 2023 года при минимально допустимом значении 6%.

События 12М 2023 и после отчетной даты

В феврале 2024 года рейтинговое агентство «Эксперт РА» повысило кредитный рейтинг Займера до ruBB+ с ruBB с сохранением стабильного прогноза. Агентство отметило эффективность выбранной бизнес-модели Компании, которая обеспечивает высокую кредитоспособность и финансовую устойчивость.

Займер занял 1-е место в рэнкингах микрофинансовых организаций ИК «Иволга Капитал» по абсолютному объему выдач заемных средств в 2023 году и по качеству портфеля, измеряемому как объем портфеля PDL без учета долгов, платежи по которым были просрочены как минимум на 90 дней.

Займер занял 1-е место в рэнкингах микрофинансовых организаций агентства «Эксперт РА» за 1 полугодие 2023 года по общим объемам выдач, выдачам PDL-займов, величине чистой прибыли, объему портфеля PDL-займов.

Займер стал победителем премии Банки.ру в номинации «Микрофинансовая компания года — 2023». При выборе победителя экспертный совет оценивал динамику показателей основного бизнеса Компании — рост портфеля микрозаймов, объем выдач, финансовую надежность и технологичность МФК, а также отзывы клиентов о Компании в «Народном рейтинге» Банки.ру.

Займер получил премию «Хрустальная гарнитура» в номинации «Лучшая команда взыскания – 2024». В своей категории команда коллекшн Займера соревновалась с коллективами ведущих российских банков. Экспертное сообщество признало отдел взыскания Займера лучшим на рынке, отметив высокий профессионализм специалистов всех уровней, использование передовых практик взаимодействия с клиентами, а также значительную степень автоматизации процессов.

О Компании

МФК «Займер» – ведущая финтех-платформа и лидер российского рынка микрофинансирования по объемам выдач займов и чистой прибыли. Миссия Компании – предоставление быстрого, бесшовного доступа к финансированию для любых целей клиентов с помощью персонализированного продуктового предложения в формате 24/7.

C момента выдачи первого займа в 2014 году, общий объем выдач Займера превысил 185 млрд руб. Клиентская база Компании включает более 17 млн человек. По итогам 2023 года объем выдач займов Компании составил 53,1 млрд руб., чистая прибыль – 6,1 млрд руб., рентабельность капитала (ROE) – 52%.

Вебинар, посвященный результатам 2023 года, состоится 25 марта 2023 года в 12:00 по московскому времени. Для участия в вебинаре необходимо зарегистрироваться по ссылке em-comms.online/zaimer

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 114 115 116 117 118 119 120 121 122 123 124 125 126 127 128 129 130 131 132 133 134 135 136 137 138 139 140 141 142 143 144 145 146 147 148 149 150 151 152 153 154 155 156 157 158 159 160 161 162 163 164 165 166 167 168 169 170 171 172 173 174 175 176 177 178 179 180 181 182 183 184 185 186 187 188 189 190 191 192 193 194 195 196 197 198 199 200 201 202 203 204 205 206 207 208 209 210 211 212 213 214 215 216 217 218 219 220 221 222 223 224 225 226 227 228 229 230 231 232 233 234 235 236 237 238 239 240 241 242 243 244 245 246 247 248 249 250 251 252 253 254 255 256 257 258 259 260 261 262 263 264 265 266 267 268 269 270 271 272 273 274 275 276 277 278 279 280 281 282 283 284 285 286 287 288 289 290 291 292 293 294 295 296 297 298 299 300 301 302 303 304 305 306 307 308 309 310 311 312 313 314 315 316 317 318 319 320 321 322 323 324 325 326 327 328 329 330 331 332 333 334 335 336 337 338 339 340 341 342 343 344 345 346 347 348 349 350 351 352 353 354 355 356 357 358 359 360 361 362 363 364 365 366 367 368 369 370 371 372 373 374 375 376 377 378 379 380 381 382 383 384 385 386 387 388 389 390 391 392 393 394 395 396 397 398 399 400 401 402 403 404 405 406 407 408 409 410 411 412 413 414 415 416 417 418 419 420 421 422 423

Wed, 27 Mar 2024 08:33:46 +0300

Я — дивидендный инвестор и инвестирую только в акции, выплачивающие стабильные дивиденды выше уровня официальной инфляции (выше 7.7%).

2024 год обещает быть рекордным по размеру выплат за всю историю российского фондового рынка, но есть ряд эмитентов, которые могут не оправдать ожидания инвесторов и снизить дивиденды или вообще их отменить!

Об этих компания и поговорим в данной статье.

Дивиденды

За последние 10 лет российские компании выплатили около 25,5 трлн рублей дивидендов. Что радует, размер выплат постоянно растёт, это можно проследить по графику:

Стоит отметить, что наибольшая часть дивидендных выплат приходится на госкомпании:

Дивиденды 2024

В 2024 году российские компании выплатят дивиденды, согласно прогнозам, на сумму 4.8-5 трлн рублей. Это будет исторический рекорд, к примеру, в 2023 они выплатили инвесторам «всего» 2,6 трлн рублей!

Какие компании в 2024 могут отменить или урезать дивиденды?

Перейдём к грустным моментам, есть ряд эмитентов, которые уже заявили об отказе от дивидендов в текущем году и есть компании, которые скорее всего так же отменят или урежут размер выплат.

- X5 Gpoup

Ритейлер уже заявил, что дивиденды выплачивать не будет в связи с ограничениями по транзакциям из-за иностранной прописки. - ПИК

Застройщик отказался от дивидендов, возможно, на фоне включения гендиректора Сергея Гордеева в санкционный список (так называемый SDN List) - Эталон

Этот застройщик недавно одобрил процедуру редомициляции (переезжает из юрисдикции Кипра на остров Октябрьский в Калининградской области, переезд завершится во второй половине 2024 года) и инвесторы ждали, что компания вернется к дивидендам. Но, компания показала финансовый отчёт, из которого ясно, что по итогам года она получила убыток в 3.4 млрд рублей и увеличила свой долг. Поэтому, выплата дивидендов в этом году после возможного переезда под вопросом. - Газпром

На днях компания так же отчиталась, показав наличие прибыли за 2023 года. Однако, у компании серьезная инвестпрограмма по переориентации своих поставок с ЕС, который отказывается от российского газа, на Восток. К тому же, цена на газ сейчас на исторически низких уровнях. Все это может побудить менеджмент урезать выплаты. - Мечел

Компания не платит дивиденды с 2021 года и скорее всего не выплатит и в 2024. Недавний финансовый отчёт показывает падение выручки и чистой прибыли, последняя упала на 65% и у компании огромный долг. Дивиденды под большим вопросом. - АЛРОСА

У компании сильно упал свободный денежный поток (FCF снизился в 25 раз!), а именно он является основой для расчёта дивидендов согласно дивполитики компании. Скорее всего, дивиденды сильно урежут.

Отдельно хочу сказать про ЛУКОЙЛ!

Компания показала финансовый отчёт, он хороший, почти совпал с прогнозами аналитиков. Чистая прибыль ЛУКОЙЛА достигла 1.2 трлн рублей и все ждали щедрых дивидендов на уровне 15-17%, но компания заявила общую годовую выплату «только» в 13%.

Однако, снижение выплаты не связана с недостатком денег на счетах. Скорее всего, ЛУКОЙЛ готовится к выкупу акций у нерезидентов, об этом уже давно ходит слух, а это является позитивом как для акций компании, так и для инвесторов.

Заключение

Акции, приносящие стабильные и высокие дивиденды, привлекательны для инвесторов. Но не все эмитенты, в силу объективных факторов, могут платить вознаграждение своим акционерам.

Однако, помимо перечисленных в статье компаний, на нашем рынке остаётся множество бумаг, способных порадовать нас щедрыми выплатами, в них и будем инвестировать.

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!

Жду ваших комментариев.

Tue, 26 Mar 2024 11:56:40 +0300

Казалось бы, при ставке ЦБ в районе 16% денег на рынке быть не должно.

При этом мы видим колоссальный, рекордный за всю историю внутренний спрос на размещения и число размещений, которое потенциально может стать максимальным с 2007 года.

Как вы думаете, почему так происходит?

Tue, 26 Mar 2024 11:27:53 +0300

Европлан – крупнейшая лизинговая компания России, которая владеет автопарком из 112 000 автомобилей.

❓ Как работает лизинг?

Лизинг - приобретение автомобиля с кредитным плечом. Клиент вносит аванс 10-20%, использует технику, и выплачивает Европлану ежемесячные платежи; по окончании договора — клиент выкупает или возвращает автомобиль в Европлан. Право собственности на автомобиль остается у Европлана на все время аренды (в среднем, 42 месяца).

ℹ️ Состав акционеров

100% акций Европлана принадлежат холдингу SFI, бенефициар которого Саид Гуцериев (сын Михаила Гуцериева). Не все активы семьи Гуцериевых качественные – среди них, например, есть М.Видео и Русснефть, есть вопросы к акционеру по практикам корпоративного управления.

При этом, Европлан, на мой взгляд, лучший актив семьи бизнесмена.

Финансовые показатели

✔️ Лизинговый портфель Европлана, в млрд руб.

• 2020 = 89,7

• 2021 = 144,6

• 2022 = 164,2

Я посчитал, что в 2023 году одна машина в активах Европлана в среднем стоит 2 млн руб.

✔️ Чистые процентные доходы, в млрд руб.

• 2017 = 4,7

• 2018 = 6,1

• 2019 = 7,5

• 2020 = 8,9

• 2021 = 10,9

• 2022 = 13,8

• 2023 = 17,7

Большую часть этих доходов составляют платежи арендаторов по лизингу.

Рынок лизинга в России в последние 10 лет рос темпами 25% в год, в последние 5 лет – на 33% в год. В следующие 5 лет темпы роста замедлятся до 15% годовых (в 2024 году они ожидаются в 18%). Европлан не таргетирует рост быстрее рынка.

✔️ Чистые непроцентные доходы, в млрд руб. (это сервисные доходы, например, по обслуживанию автомобилей)

• 2017 = 1,9

• 2018 = 2,6

• 2019 = 3,7

• 2020 = 4,2

• 2021 = 6,8

• 2022 = 10

• 2023 = 12,8

Доля этих доходов в 2023 году в общем объеме составляет 42%.

✔️ Чистая прибыль, в млрд руб.

• 2017 = 2,1

• 2018 = 3,3

• 2019 = 4,8

• 2020 = 6

• 2021 = 8,7

• 2022 = 11,9

• 2023 = 14,8

Tue, 26 Mar 2024 11:15:11 +0300

Новые инструменты позволят диверсифицировать портфель и участвовать в движении глобального рынка.

Параметры новых инструментов

Фьючерсный контракт на акции фонда DJ Industrial Average ETF:

• торговый код — DJ30 (DJ);

• лот — 1 инвестиционный пай фонда;

• цена исполнения — значение чистой стоимости пая SPDR Dow Jones Industrial Average ETF Trust за предшествующий день.

Фьючерсный контракт на акции фонда iShares Russell 2000 ETF:

• торговый код — R2000 (R2);

• лот контракта — 1 акция фонда;

• цена исполнения — чистая стоимость акции инвестиционного фонда iShares Russell 2000 ETF за предшествующий день.

Спецификации контрактов разместили на нашем сайте.

Tue, 26 Mar 2024 10:50:58 +0300

Выручка на консолидированном уровне увеличилась на 10% до 88,8 млрд. рублей. Валовая прибыль на консолидированном уровне выросла в 2023 году на 6% до 30,0 млрд. рублей. Прибыль до вычета процентов, налогов и амортизации (EBITDA) составила 18,1 млрд. рублей, рост на 10% год к году. Рентабельность по показателю EBITDA в 2023 году была на уровне 20%. Чистый убыток до распределения стоимости приобретения активов (PPA) составил 2,3 млрд. рублей за 12 месяцев 2023 года. Чистый корпоративный долг по состоянию на 31 декабря 2023 года составил 37 млрд. рублей, при соотношении чистого корпоративного долга к EBITDA до распределения стоимости приобретения активов (PPA) на уровне 1,9x.

Сразу скажем, что отчетность девелоперов достаточно специфическая из-за особенностей учета выручки, проектного и корпоративного долга, забалансовых эскроу-счетов. В Эталоне помимо этого набора ещё добавилось совместное предприятие «Страна-Эталон», которое ведет деятельность в Тюмени и выручка от которого не учитывается в отчете МСФО. Как итог, на фоне рекордного операционного отчета, где был рост продаж на 142% за второе полугодие, отчет МСФО разочаровал ростом выручки всего на 17%. А отсюда и слабые результаты по EBITDA. Чистая прибыль ушла в отрицательную зону ещё и на фоне корректировок налога, роста процентных платежей по проектному финансированию, и роста прочих расходов, включая строительство социальных объектов. Денежные потоки даже с учетом забалансовых эскроу-счетов отрицательные из-за больших инвестиций в новые проекты. Можно сказать, что почувствовать отдачу от этих инвестиций, лага по признанию выручки и эффекта от совместного предприятия можно будет только в следующие годы. Поэтому Эталон остается интересным на горизонте свыше года, однако пока краткосрочных драйверов мы не видим. Более того, не ожидаем дивидендов за 2023 год даже после переезда компании в РФ. Ближайшие дивиденды, скорее всего, будут только за 2024 год. С заботой о Вас СОЛИД Брокер Не является индивидуальной инвестиционной рекомендацией. Ознакомиться с правовой информацией можно здесь: solidbroker.ru/disclaimer/

Tue, 26 Mar 2024 10:59:06 +0300

В 2023 году цены на продукцию «Сегежи» значительно снизились по сравнению с 2022 годом, в результате чего отчет за 2023 год, который компания опубликовала в конце прошлой недели, был слабым. В посте обсудим подробно финансовые результаты компании и поделимся своим актуальным взглядом на нее.

Финансовые результаты по итогам 4 кв. и 2023 г.

— В 2023 г. цены на продукцию «Сегежи» значительно упали по сравнению с 2022 г. Средние цены на бумагу обвалились на 31,2% г/г, до 575 евро/т, на пиломатериалы — на 23,9% г/г, до 153 евро/тыс. м3, а на фанеру — на 32,8% г/г, до 426 евро/ тыс. м3.

— Выручка по итогам 4 кв. 2023 г. выросла на 4% кв/кв, до 24,8 млрд руб., а по итогам 2023 г. снизилась на 9% г/г, до 88,5 млрд руб., в результате падения цен и объемов продукции «Сегежи», которое частично было компенсировано ослаблением рубля.

— OIBDA по итогам 4 кв. 2023 г. снизилась на 23% кв/кв, до 2,3 млрд руб., а по итогам 2023 г. — на 60% г/г, до 9,3 млрд руб. Рентабельность по OIBDA по итогам 4 кв. 2023 г. упала на 3 п.п кв/кв, до 9%, а по итогам 2023 г. — на 14 п.п., до 10%.

— FCF компании по итогам 4 кв. 2023 г. остался на том же отрицательном уровне, что и кварталом ранее, а именно -3,3 млрд руб.

— Чистый долг компании вырос на 21% г/г, до 122,6 млрд руб. (+3% кв/кв). Коэффициент чистый долг/OIBDA на конец 2023 г. составляет 12.7х. Процентные расходы по итогам 2023 г. увеличились на 42% г/г, до 16,5 млрд руб. (OIBDA сильно не хватает для покрытия процентных расходов), так как большая часть кредитов — с плавающей ставкой. Из-за высокой долговой нагрузки сохраняется сильное давление на финансовые результаты компании. Кроме этого, ~43-45% долга нужно погасить уже в 2024 г., а значит, компании придется взять новый долг под более высокую ставку.

Актуальный взгляд на компанию

Наш негативный взгляд на компанию сохраняется. На текущий момент мы не считаем акции «Сегежи» интересными с точки зрения покупки. Доходы компании не вернулись к прежним уровням (из-за более медленного восстановления цен на продукцию, чем ожидалось ранее), при этом из-за повышения ключевой ставки чистый долг и стоимость его обслуживания продолжают расти.

Бо́льшая часть денежного потока, по нашим оценкам, будет уходить на обеспечение долга, а не на развитие компании. Без умеренного роста цен на продукцию в 2024 г. компания будет испытывать серьезные трудности. Дивидендов от нее в таком состоянии точно ждать не стоит. «Сегежа» допускает докапитализацию (размытие текущих акционеров) в 2024 г.

Марк Пальшин, Senior Analyst

Tue, 26 Mar 2024 10:57:01 +0300

Первый квартал подходит к концу, подтверждая своими результатами верность наших прогнозов по росту рынка. Мы растем по традиции кратно выше рынка не только в выручке, но и в прибыли.

Как нам это удается?

• продолжаем наращивать клиентскую базу за счет развития розницы: открытия новых магазинов собственной сети и франшиз в России и СНГ, а также расширения географии доставки онлайн-продаж;

• развиваем новые неювелирные категории – косметику и аксессуары, смотрим на рынок одежды в рамках нашей стратегии трансформации из ювелирного бренда в fashion&beauty бренд;

• совершенствуем программу лояльности, сервис и технологии работы с действующими клиентами, для увеличения доли повторных продаж;

• работаем с брендом, удерживая лидерские позиции по знанию и лояльности c помощью маркетинговых акций, а также запускаем новый суббренд для бриллиантовой премиальной категории SOKOLOV Premium;

• создаем новые коллекции, увеличиваем объемы производства и оптимизируем себестоимость изделий для обеспечения каналов продаж востребованным и высокомаржинальным товаром.

Эффективность всех этих мероприятий усиливает рост цен на золото, которые обновили в марте очередной исторический максимум, поднявшись с февральских $1 985 до $2 170 за тройскую унцию на Лондонской бирже в марте. При сохранении таких котировок цены на ювелирные изделия в рознице также возрастут и приведут к росту рынка в денежном выражении свыше прогнозных 5-7%.

Tue, 26 Mar 2024 10:38:43 +0300

Если долго смотреть на Луну,

можно стать идиотом. ©

Всем привет и трям! Работаем! Неделя короткая, и надо всё успеть. :)

Пока рынки вырисовывают паттерны, приходиться внутри них хватать свои копеечки. пффф… спекуляции в действии.))

Сегодня по новостям отработаем индекс CCI по США в 17:00.

На нем может сделать хороший движ.

По рынкам без изменений. Туда-сюда, давая и медведям и быкам:

мажоры($) — все дружно отскочили от уровней поддержки.

brent — ушло в запил на Н4.

S&P500 — после коррекции от очередного хая собрался вверх по тренду. Обновит ли в этом месяце максимумы?

GOLD.

Золото после обновления хаёв, отскочило и запилило. Что опять не так?))

Я всё жду разворота, но пока юзаю исключительно внутри дня и по ситуации, то есть по ТА.

Ну и почему бы сейчас опять не продать? ахаха...)) Я его (золото) достану.))

Н1 — жду отработку паттерна.

и сегодня зажигаем))

Всем хорошего дня!!!

Мира и профита!

Ваша Gella

Tue, 26 Mar 2024 10:23:09 +0300

В прошлом году инвестиционный кейс трубной металлургической компании (ТМК) на фоне удачной рыночной конъюнктуры выглядел перспективно. Что ждет акции ТМК в 2024 году, есть ли у компании драйверы роста, какие дивиденды получат акционеры и какие риски стоит учесть, рассказали в статье.

ТМК – ведущий поставщик стальных труб, трубных решений, сопутствующих сервисов для энергетики, химической промышленности, машиностроения, строительства и других отраслей. Компания выпускает все виды трубной продукции. ТМК входит в тройку мировых производителей бесшовных труб по объему продаж: 90% продукции идет на отечественный рынок, 10% экспортируется в страны ЕАЭС.

Финансовые результаты по МСФО за 2023 год

- Выручка: ₽544.3 млрд, -13.5%(г/г)

- EBITDA: ₽130.1 млрд, 0%(г/г)

- Рентабельность по EBITDA: 23.9%

- Капзатраты: ₽42.5 млрд, +24.6%(г/г)

- Чистая прибыль: ₽39.4 млрд, -6% (г/г)

- Чистый долг: ₽250 млрд, +10.3%(г/г)

- Чистый долг/EBITDA: 1.9х против 1.8х годом ранее

На первый взгляд отчет слабоват. Выручка и чистая прибыль снизились, EBITDA относительно прошлого года не изменилась. Однако рентабельность по EBITDA осталась на высоком уровне. Также выросли запасы и капзатраты. Но такие цифры обусловлены объективными причинами: активы компаний ВТЗ и ЧТПЗ по производству труб большого диаметра были переданы ТМК Трубопроводные решения.

Кроме этого, в 2022 году были проданы два завода в Румынии и сбытовые подразделения в Европе и США, а в 2023 году – ТМК-Казтрубпром в Казахстане. В прошлом году ТМК реализовала 4.2 млн тонн труб, -10% (г/г). При этом доля более маржинальных бесшовных труб в продажах выросла на 6.5%(г/г). Если сделать поправку на эти факторы, то не все так плохо.

Дивиденды

По дивполитике ТМК направляет на выплаты дивидендов 25% от чистой прибыли, но, обычно, выплачивает больше.

По итогам первого полугодия ТМК уже направила на дивиденды 36% от ЧП. За второе полугодие выплата, скорее всего, будет меньше – по оценкам около ₽5-5.3 на акцию, ДД~2.4-2.5%. Но, возможно, коэффициент будет выше.

Акции

Рост котировок начался в сентябре 2022 года. Максимум пришелся на август 2023 года. Затем бумаги потеряли более 20%.

По итогам 2023 года ТМК выросла более чем вдвое. Сейчас котировки в боковике на уровнях ₽218-220 за акцию.

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

- P/E: 5.83/ 5.85 / 14.53

- P/S: 0.42 / 0.42 / 2.47

- EV/EBITDA: 3.66 / 3.67 / 5.65

По мультипликаторам компания оценена близко к справедливым значениям.

Аргументы за

1. ТМК – бенефициар развития нефтегазового сектора РФ. Кроме того, у компании диверсифицированная клиентская база – продукция востребована в машиностроении, атомной, химической и пищевой промышленности.

2. Сейчас ТМК активно вкладывается в строительство комплекса по производству плоского нержавеющего проката в Волгоградской области, мощностью до 0.5 млн тонн готовой продукции в год. В проект будет инвестировано свыше ₽100 млрд. Цех холодной прокатки должны запустить в следующем году, цех горячей прокатки — в 2026 году, электросталеплавильный цех — в 2027 году.

3. Менеджмент планирует в 2024 году сохранить продажи трубной продукции на уровне показателей прошлого года. Компания работает над сокращением расходов – себестоимость реализации за год снизилась на 17%. Также руководство не ожидает существенного влияния санкций на деятельность компании.

4. ТМК объявила, что не собирается отказываться от выплаты дивидендов. Промежуточная выплата составила ₽13.45 на акцию, дивдоходность ~6.8%. Финальная выплата, скорее всего, будет меньше. Однако в этом году компания должна заплатить промежуточные дивиденды за 2024 год — в потенциале около ₽9.3-9.5 рублей на акцию, ДД~4.1-4.4%. Рекомендация Совдира ТМК по финальным дивидендам за 2023 год ожидается в апреле.

Сдерживающие факторы

1. Второе полугодие выдалось для ТМК менее удачным. Несмотря на снижение себестоимости, у компании сократилась рентабельность, с 62.2% до 44.8%, на фоне неблагоприятной конъюнктуры на рынке. ТМК не смогла реализовать выпущенную продукцию на уровне 1П2023, отсюда рост запасов. В 2024 году, возможно увидим замедление темпов роста производственных показателей.

2. Снижение нефтедобычи и бурения может ослабить спрос на трубы. Потребность в бесшовных промышленных трубах в РФ сократилась в 2022 году из-за западных санкций. В 2023 году спрос на продукцию ТМК, в особенности со стороны застройщиков и машиностроения, начал восстанавливаться. Однако с выходом ОМК (8%) и ЗТЗ (16%) на рынок OCTG (нарезные трубы для добычи и переработки углеводородов) в сегменте возросла конкуренция. По прогнозам, доля ТМК (более 90%) в отрасли может уменьшиться к 2025 году до 76%.

3. В сентябре 2023 года ТМК провела SPO, целью которого было увеличение free-float (сейчас 9.36%). Компания в перспективе рассчитывала попасть в базу ключевых индексов Мосбиржи. Оферта, которая должна состояться 26-28 марта, предусматривала, что участники SPO смогут приобрести акции пропорционально своей доле по цене размещения ₽220.68 за бумагу, но сумма оказалась выше сегодняшних котировок. Скорее всего, большинство инвесторов откажутся от предложения. Также нельзя исключать допэмиссию.

Среднесрочный план

На данный момент, бумага торгуется в диапазоне 210 — 235.

Здесь была, да в принципе и остается, идея на лонг, но только после пробоя зоны 233 на плавном ретесте. Напомню, что перед пробоем нам нужна небольшая проторговка, от которой впоследствии мы сможем оттолкнуться и за которую поставим стоп.

Уровень ретеста и стопа определим только после пробоя. Целью движения выступят: уровень 246, затем зона 278.

О продолжении нисходящего движения, я бы говорил только после выхода и закрепления ниже уровня 200.

Резюме

ТМК – лидер российской трубной промышленности. Потенциал роста компании зависит от разработки и добычи углеводородов, а также строительства новых нефте- и газопроводов, в том числе благодаря развитию восточного направления.

Пока сильных драйверов у ТМК нет. Но проект по выпуску труб из нержавеющей стали может полностью заместить поставки этой продукции в РФ. А выход производства на полную мощность повысит прибыльность компании.

Однако снижение добычи углеводородов может привести к падению спроса на трубы, что негативно для производственных показателей. Тем не менее ТМК обладает достаточной финансовой устойчивостью.

В ближайшей перспективе поддержать котировки могли бы дивиденды на уровне 50% от ЧП, а также рост цен на нефть.

*не ИИР

Tue, 26 Mar 2024 10:29:10 +0300

RUB бумаги

Tue, 26 Mar 2024 10:19:46 +0300

133 неделя моего инвестирования. Каждую неделю покупаю акции российских компаний несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, но что он пойдет вправо, могу сказать с уверенностью.

Покупки недели

На прошлой неделе закинул на брокерский счет 7 000 рублей и приобрел:

— НоваБев Групп (1 лот) доля в портфеле – 1,2%

— Совкомбанк (1 лот) доля в портфеле – 0,65%

Дивиденды. На что рассчитывать?

УК Доход и их сайт с разделом дивиденды нам в помощь.

У НоваБев Групп на ближайшие 12 месяцев ожидается дивиденд, скажу я вам, не хилый, 798,43 руб (дивидендная доходность 13,92%) с учетом уже объявленных 225 руб (финальные за 2023 год).

Пошли Совкомбанк смотреть. Годовые за 2023 год могут составить 1,39 рублей на акцию или 7,37% дивидендной доходности.

Портфель

Пополняй не пополняй, все равно получишь… Сумма с прошлой недели в тысячах не изменилась.

Сумма: 1 460 870 рублей

Прибыль портфеля за все время: 430 621 руб.

ТОП-3 компании в портфеле

Сбербанк-п – 313 166 руб (21,45%)

Лукойл – 212 671 руб (14,77%)

Фосагро – 199 710 (13,64%)

Че-то я попробовал в эту вашу диверсификацию (в плане количества акций), психологически, вообще мимо. Одна компания занимает 15% от портфеля, у другой доля 0,2%. Все-таки у меня есть план и я его придерживаюсь. Точечные покупки определенных компаний, отобранных в портфель по тем или иным параметрам необходимо продолжать наращивать, не смотря на новостной фон (плохой он или хороший), если с компанией там совсем какая-то вакханалия не происходит (типа полиметалла), то значит все ровно.

Что я имею ввиду, заработать здесь и сейчас, это одно, а заглянуть чуть дальше носа, это другое. Эффект старых денег, сложный процент – прекрасные вещи, именно к ним я и стремлюсь)

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

Tue, 26 Mar 2024 10:10:46 +0300

Доброе утрое!

Tue, 26 Mar 2024 09:54:25 +0300

ООО «Лот-Золото НДС» (входит в Группу «Мосгорломбард», материнская компания – ПАО «МГКЛ», #MGKL) провело первую оптовую сделку по продаже изделий из золота (цепей и колец). Сделка открыла новое направление деятельности компании, дополняя оптовые продажи драгоценными металлами в виде слитков банкам и в виде гранул ювелирным производителям.

«Лот-Золото НДС» планирует выйти на оборот 10 кг готовой продукции в месяц, с ожидаемым годовым доходом 600-700 млн. рублей и ростом 30-40% годовых.

Покупатели: физические лица и небольшие ювелирные магазины. Так, клиентская база «Лот-Золото НДС» сейчас насчитывает 2,5 тыс. ювелирных магазинов. Партнерами компании в данной сфере являются крупнейшие российские производители ювелирных изделий.

⚡️Запуск нового направления обеспечит дополнительную доходность и укрепит позиции Группы на рынке оптовой торговли драгоценными металлами.

Гендиректор ООО «Лот-Золото НДС» Андрей Жирных, подчеркнул, этот новый этап в деятельности компании представляет собой более эффективное решение для потребителей драгоценных металлов. «Основными клиентами станут существующие потребители драгоценных металлов, которые сейчас приобретают у нас металл для дальнейшего производства готовых изделий. Для них эта услуга станет более удобным способом торговли: приобретение готовой продукции значительно быстрее, чем отправка металла на производство, которое занимает от 30 до 60 дней», — заключил он.

#ЛОТЗОЛОТОНДС #MGKL

Tue, 26 Mar 2024 10:11:45 +0300

завершился мой одиночный пикет против шрифтов на СЛ (сейчас шрифт как и был)

и вот такой вопрос хочу спросить

А как можно в УДОБНОЙ форме узнавать кто компашка собирается на выход с ММВБ?

уже застрял в двух бумагах, последняя это КСБ. В пятницу открываю КВИК, а котировок нет пришлось смотреть гугл

может кто подскажет, какой брокер делает рассылку таких новостей?

а то как на наибо народ созывать, так КВИК как телега -не переставая сообщения показывает — Купи, участвуй...

а как кто решил уйти в тень так это твои проблемы

**читать сайт ммвб не предлагать. там не очень неудобно все это искать… суть а не сайт — самый неудобный сайт

*** а еще лучше в комментах указать какие бумаги точно в этом году уйдут в закат

Спасибо!

Tue, 26 Mar 2024 09:59:53 +0300

Волатильность один из важнейших критериев в оценке состояния рынка.

Конкретный пример.

На сентябрь 2025 года торгуется фьючерс доллар/рублю по 105000.

Ценообразование на фьючерсах определяется преимущественно на основе текущего валютного курса и ставки ЦБ.

Если внимательно посмотреть на его опционный аналог С105000 на март, июнь, сентябрь, декабрь 2024 года и март, июнь, сентябрь 2025 года в моменте, то IV равна от 13 до 48%!

То есть вполне логично, что ее величина меняется от срока до экспирации и текущего уровня БА.

Осталось только ответить на вопрос — а чему равна волатильность самого фьючерса Si-09.25?

Если найти правильный ответ, то построить выигрышные комбинации фьючерс/опцион не составит большого труда.

А значит, на этом можно заработать!

Внимание, вопрос всем, кто торгует на FORTS.

Волатильность Si-09.25 равна ....?

Ваши версии и любая критика приветствуются в комментах ( в тексте сознательно допущена одна неточность на внимательность опционщиков )))

Tue, 26 Mar 2024 09:46:23 +0300

Крупнейшие российские IT-компании, включая VK, «Ростелеком», «Росатом» и МТС, проявляют интерес к покупке отечественных разработчиков операционных систем (ОС), таких как «Базальт СПО», «Ред Софт», ГК «Астра» и НТЦ ИТ РОСА.

По данным «Ъ», это связано с ростом спроса на российские решения и стремлением компаний создавать свои собственные экосистемы IT-продуктов. Переход разработчиков под крыло крупных корпораций позволит им ускорить разработку продуктов за счет нового финансирования.

Помимо этого, субъекты критической информационной инфраструктуры (КИИ) переходят на отечественное программное обеспечение и радиоэлектронную продукцию, что также стимулирует спрос на отечественные разработчики ОС.

Источник: www.kommersant.ru/doc/6593994

Tue, 26 Mar 2024 08:10:32 +0300

Всем привет.

1. Кому-нибудь приходили запросы из ЦБ: просим пояснить характер сделок, экономический смысл?

присылает обычно такой запрос брокер, но запрос инициирует ЦБ РФ.

Знаю, что за торговлю Мечелом приходили такие запросы.

2. Если просил Вас брокер просил закрыть счет, то напишите об этом в комментариях или в личку.

Надежда, что найдутся такие счастливчики минимальна, ну а вдруг мне повезет?

о чем вообще идет речь?

www.cbr.ru/press/pr/?file=638374734163396257PNP.htm

список вопиющих случаев, которые привели к отключению от казино за 2023 год тут: www.cbr.ru/inside/inside_detect/table/

в 2024 году никого не выявили.

Tue, 26 Mar 2024 09:44:00 +0300

Tue, 26 Mar 2024 09:34:45 +0300

Tue, 26 Mar 2024 09:34:28 +0300

Вторник — это день новичка на нашем канале. В этот день мы совершаем простые сделки на рынке, отвечаем на вопросы начинающих трейдеров и разбираем темы, которые актуальны для новичков.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от трейдеров компании

10:00 — 12:00 — Разбор базовых тем, торговля простых конструкций, разбор сделок, работа с новичками в чате

Go Invest: clck.ru/39PHMH

Go Invest — это высокотехнологичный брокер нового поколения. Для торговли и аналитики трейдерам бесплатно доступны два торговых терминала: веб-версия (https://clck.ru/39PHPR) и десктоп-версия ПРО (https://clck.ru/39PHTP). Все возможности Trading View и даже больше.

— Индивидуальная настройка терминала

— Доступ ко всем биржевым инструментам

— Удобная аналитика доходности

— Теханализ на высочайшем уровне

— Объемный анализ

— Идеи и подборки от аналитиков Go Invest