Fri, 19 Jul 2024 10:28:27 +0300

Если Индекс МосБиржи окажется выше 3 006 п., совокупная позиция в акциях в портфеле PRObonds Акции / Деньги будет увеличена с ~43% до 44% от активов. Позиция в акциях формируется в соответствии с Индексом голубых фишек + совсем немного Займера. Остальные активы портфеля, после сделки их окажется 56% — в РЕПО с ЦК, с актуальной эффективной ставкой размещения денег около 17,5% годовых.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Fri, 19 Jul 2024 10:15:58 +0300

Ого в моменте отскок RGBI +1,3% — самый сильный за 2 года.

Что там случилось?:)

Вроде бы весь рост в 26238 вчера вечером случился после 17:00

Fri, 19 Jul 2024 10:09:51 +0300

Сообщаем, что мы разместили шестой выпуск биржевых облигаций на 500 млн.руб. со ставкой купона 23% в рамках финансирования стратегии роста.

Организатор размещения — инвестиционная компания «Диалот».

• Объем размещения: 500 млн руб.

• Срок обращения: 5 лет

• Ставка купона: 23% (YTM~ 26,1%)

• Купон: ежемесячный (каждые 30 дней).

• Регистрационный номер: 4В02-06-11915-А-001Р от 12.07.2024

• Номинал: 1000 руб.

• Срок погашения: 1 800-й день с даты размещения.

Для квалифицированных инвесторов по закрытой подписке.

*Не является инвестиционной рекомендацией

Fri, 19 Jul 2024 09:36:48 +0300

Fri, 19 Jul 2024 09:41:56 +0300

Высокая ключевая ставка в 16% радует вкладчиков и пугает инвесторов. Многих настораживает настолько, что они готовы примкнуть к вкладчикам и отложить инвестирование до лучших времен. В этой статье попробуем разобраться в высокой ключевой ставке, коротком горизонте инвестирования и большой неопределенности.

Высокая ключевая ставка может быть опасна для экономики замедлением темпов экономического роста и снижением деловой активности. Это означает, что брать деньги в долг для компаний становится дорого и они приостанавливают или вовсе замораживают проекты. Как следствие теряется часть потенциальной прибыли. Но не всё так опасно. Такие последствия появляются в том случае, если высокая ключевая ставка сохраняется достаточно долго.

Для фондового рынка высокая ставка ЦБ является сдерживающим фактором. Рынок не растет или по тем же причинам растет очень слабо. Деньги становятся дорогими. В такие периоды банки поднимают ставки по вкладам, однако, можно заметить, что высокую ставку не фиксируют даже на год. Депозит под 17%, но его максимальный срок – в среднем 6 месяцев.

В целом депозит не является и никогда не был средством заработка или пассивного дохода. Это очень консервативный инструмент для минимизации обесценивания денег. Официальная инфляция в июне составила 8,59%, однако, стоит помнить, что при её расчете используются цены не только на товары, которые мы потребляем ежедневно или часто, но и те, которые нам как потребителю не слишком интересны. Та инфляция, которая затрагивает нас в повседневной жизни может быть значительно выше. По этой причине вклад – не самый доходный вариант размещения средств из всех возможных, хотя и надежный.

Выгоднее смотрятся облигации компаний с кредитным рейтингом от ВВВ, купон по ним фиксированный. Это значит, если до погашения 5 лет, а купон 16%, то все 5 лет он не будет меняться. Так долго высокая ставка вряд ли продержится, вероятно, что мы увидим её постепенное снижение уже к концу текущего года. Но при таком инвестиционном решении доходность в 16% останется. Это тоже вариант консервативного размещения денег.

Более интересно выглядят ПИФы и доверительное управление. ПИФ (паевой инвестиционный фонд) – это форма коллективного доверительного управления, а вот услуга доверительного управления (ДУ) – это всегда индивидуальное управление, даже если говорить о массовых стратегиях. Сложность выбора этого инструмента в его многообразии. Фондов достаточно много, но и стратегий доверительного управления не многим меньше.

При выборе ПИФа стоит обратить внимание на его форму (открытый, закрытый, интервальный) и отдать предпочтение открытому, так как из него можно выйти достаточно быстро, что важно в условиях высокой неопределенности, а также составу активов фонда. Сейчас лучше смотреть только те, которые управляют активами, находящимися внутри России.

Что касается доверительного управления, то это наиболее интересный инструмент с точки зрения доходности. Управляющие компании ПИФов могут быть серьезно ограничены в действиях как законом, так и внутренними документами в виде регламентов и политик. С доверительным управлением в этом смысле проще, а отслеживать все действия управляющего можно с задержкой всего в 1-2 дня. По ПИФам такая задержка может быть месяц и более в зависимости от того, с какой периодичностью управляющая компания должна предоставлять отчётность. Однако вход в ПИФ значительно ниже, чем в ДУ. Стратегии, как правило имеют порог входа от 1 млн. рублей, тогда как паи можно покупать от 100 рублей.

В целом принцип выбора инструмента в зависимости от риск-профиля остается в силе в любое время. Инвестиции должны быть не только доходными, но и комфортными.

С заботой о Вас, СОЛИД Брокер

Не является индивидуальной инвестиционной рекомендацией. Ознакомиться с правовой информацией можно здесь.

Fri, 19 Jul 2024 09:54:54 +0300

Fri, 19 Jul 2024 09:52:03 +0300

Лучшие бумаги недели. Выпуск 675 – обновления для пятницы

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 11.07.2024 по 18.07.2024. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 19.07.2024.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Неделю назад был сигнал выйти из покупки акций и пересидеть неделю в ОФЗ. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по пятницам:

- Если вы уже торговали по системе BWS, продать ОФЗ 26222.

- Купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

Сравнение доходности с индексом МосБиржи:

Таблица 2.

На что стоит обратить внимание:

- Бумаги покупайте в равных долях.

- Не забывайте устанавливать стоп-лосс после каждой покупки.

- Тэйк-профит ставить не надо, прибыль не ограничивается.

- На этот раз выход в ОФЗ себя полностью оправдал! Хотя бы одну неделю удалось не потерять деньги, а даже немного заработать, плюс сохранить здоровой нервную систему, что тоже немаловажно! Дивидендные отсечки уже закончились, так что, надеюсь, наш многострадальный рынок наконец-то вернется к росту.

Полное описание торговой системы приведено здесь: Торговая система BWS

Предыдущий выпуск можно посмотреть здесь: Выпуск 674 – обновления для пятницы

Берегите свои деньги! Торгуйте грамотно!

Fri, 19 Jul 2024 09:14:32 +0300

Fri, 19 Jul 2024 09:01:11 +0300

До заседания ЦБ по ключевой ставке осталась ровно 1 неделя. Российские инвесторы и бизнес в целом затаили дыхание и ждут решения регулятора. Пожалуй, интрига в этот раз даже похлеще, чем перед финальным матчем Евро-2024.

Fri, 19 Jul 2024 08:48:21 +0300

MX(фьюч на индекс мосбиржи)

На дневном графике цена внутри дня несколько раз тестировала свою поддержку 301000 и в конечном итоге смогла возобновить рост, отбившись от этого уровня, что дает некоторые надежды на продолжение движения вверх. Еще одним сильным сигналом для продолжения роста станет закрепление цены выше 318025. Пока же ждем теста ближайших сопротивлений — отбой шортим, а пробой с тестом сверху — лонгуем

Для сделки(торгуем отбой или пробой уровня) ждем гориз.уровней 318025, 301000, 297300, а также границы желтого канала (323250)

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней 311650 или границы синего канала 313975

На часовом графике цена отбилась от своей поддержки 301000 и ушла в рост, закрывшись у своего локального сопротивления 307800 и ема233. Ждем продолжения роста (перед этим возможен тест сверху границ черного или зеленого каналов) и пробоя ближайших сопротивлений. При отбое от границ розового или синего каналов снижение может возобновиться. При уходе цены ниже 301000 предпочтительнее будет торговать от шорта

Для сделки(торгуем отбой или пробой уровня) смотрим тест гориз.уровней 301000, 316725 и 322725, а также границ синего(311300 на утро) и розового(314775 на утро) каналов

В случае четких тестов можно входить от гориз.уровней 307875 и границ зеленого(303725 на утро) или черного(304500 на утро) каналов

SR(фьюч на Сбер)

На дневном графике цена смогла продолжить рост и закрыть день выше своих поддержек 29339 и 29707, что дает неплохие сигналы на продолжение роста. Подтверждением этого станет тест сверху и отбой от гориз.уровня 29707. Пока цена выше него — ждем теста ближайших сопротивлений. При уходе цены ниже этой поддержки — снижение может возобновиться

Для сделки(торгуем отбой или пробой уровня) смотрим отработку гориз.уровней 29707,30450

В случае четкого теста гориз.уровней 30678 или 29339 также можно пробовать входить в сделку

На часовом графике цена опять отбилась от границы желтого канала и поехала вверх, пробивая и тестируя сверху свои локальные сопротивления, и опять закрылась на своем сильном сопротивлении 29888. Ждем продолжения роста. Уход цены ниже поддержки 29888 может опять отравить цену на тест границы желтого канала

Для сделки (торгуем отбой или пробой уровня) ждем тестов гориз.уровней 31140, 30678, а также границу желтого(29230 на утро) канала.

В случае четкого теста можно входить от менее сильных гориз.уровней 30253, 29406 или границы черного(30040 на утро) и зеленого(29555 на утро) канала

CR(фьюч на юань-рубль)

На дневном графике цена смогла закрыть день выше трендовой, но в рост не пошла, продолжая торговаться около нее. Ждем ближайших уровней и торгуем от них

Для сделки(торгуем отбой или пробой уровня) смотрим тест гориз.уровней 12,371

В случае четких тестов можно входить от менее сильного уровня в виде трендовой(12,072) или гориз.уровней 12,219 и 11,954

На часовом графике цена весь день торговалась между своими уровнями — границей зеленого канала и горизонталью 12,075, периодически отбиваясь от них. Опять ждем теста этих уровней

Для сделки(торгуем отбой или пробой уровня) смотрим тест гориз.уровней 12,203

В случае четких тестов можно входить от менее сильных гориз. уровней 12,24, 12,075, 11,973, а также границы зеленого канала(12,135 на утро)

Br (Лондон)

На дневном графике цена сходила на тест своей сильной поддержки 84,35, отбилась от нее и пробует возобновить свой рост. Пока цены выше этого уровня ждем продолжения роста. При уходе цены ниже и пробое ема144 снижение может усилиться

Для сделки(торгуем отбой или пробой уровня) смотрим тест гориз.уровней 84,35, 87,66 и границы черного канала(87,20)

В случае четких тестов можно входить от менее сильных уровней в виде гориз.уровня 86,14 или ема144(83,93)

На часовом графике цена сходила на тест своей сильной поддержки и пробует отбиться от нее. Пока цена выше нее — ждем продолжения роста, при уходе цены ниже — ждем продолжения снижения и повтора недавних лоев. Пока то, что цена вернулась в зеленый канал и торгуется ниже ема233 не очень хорошо для лонгов

Для сделки(торгуем отбой или пробой уровня) смотрим гориз.уровень 84,49

В случае четких тестов также можно входить от менее сильных уровней в виде горизонталей 86,31, 85,22, 83,99, 83,30, а также границы зеленого(84,93 на утро) каналов

Дневной и часовой графики Российского фьючерса BR здесь

NG (Henry hub)

На дневном графике цена отыграла часть недавнего падения, но пока ни до поддержек, ни до сопротивлений не дошла, поэтому продолжаем ждать ближайших уровней и торгуем от них

Для сделки(торгуем отбой или пробой уровня) ждем гориз.уровня 2,23, 2,0021 и границы зеленого канала 2,2225

При четких тестах можно входить от гориз.уровней 1,9074, 2,1465

На часовом графике цена после запила своего уровня 2,0346, смогла уйти выше него, на малом ТФ четко протестировав его сверху и сейчас торгуется у своего другого локального уровня 2,0950. Пока цена ниже него — падение может возобновиться, при уходе цены выше него (в идеале с тестом сверху) — ждем роста и теста ближайших сопротивлений

Для сделки(торгуем отбой или пробой уровня) ждем тест гориз.уровня 2,1506, 2,0336, 1,9114, а также границы желтого канала(2,1953 на утро)

В случае четких тестов можно торговать менее сильные гориз.уровни 2,2189, 2,0950, 2,0021, 1,9484, а также границы синего(2,1353 на утро) и розового(2,2446 на утро) каналов

Дневной и часовой графики Российского фьючерса NG здесь

Как торговать уровни — писал здесь.

При торговле не забываем про стопы и тейки!

Пересечение уровней в одном месте усиливает этот уровень.

Ключевые уровни на графиках и в тексте выделены жирным.

Не является индивидуальной инвестиционной рекомендацией.

Больше графиков в моем TG-канале.

Подписывайтесь на t.me/cap_of_charts

Fri, 19 Jul 2024 07:53:50 +0300

*Данный текст не является инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг*

Коэффициент дивидендной доходности – 0,0 (плохо). Компания в последний раз платила дивиденды в 2022 году.

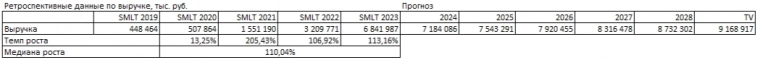

Исходные данные:

1. Финансовые показатели берем из РСБУ за 2019-2023 год.

2. Период прогнозирования — период 5 лет (2024 — 2029).

3. Прогноз консервативного роста выручки берем из «Прогноза социально-экономического развития Российской Федерации на 2024 год и на плановый период 2025 и 2026 г.» — 5,0% в год.

4. Средний процент по кредитам берем из «Статистического бюллетеня Банка России» — 7,8% в долларах и 15,38% в рублях.

0. Компания относится к отрасли Homebuilding.

1. Рассчитываем прогноз выручки по консервативному сценарию на 2024-2029 год.

Отличная динамика роста.

2. Рассчитываем долю себестоимости в выручке.

Фактически отсутствует.

3. Рассчитываем долю коммерческих расходов в выручке.

Фактически отсутствует.

4. Рассчитываем долю управленческих расходов в выручке.

5. Рассчитываем долю дохода от участия в других организациях в выручке.

Дочерние компании вносят существенный вклад в финансовые результаты материнской компании.

6. Рассчитываем долю процентов к получению в выручке.

Дочерние компании вносят существенный вклад в финансовые результаты материнской компании.

7. Рассчитываем долю сальдо прочие доходы/прочие расходы в выручке.

Итоговая маржинальность в процентах от выручки. Выручка — себестоимость – коммерческие расходы – управленческие расходы + доходы от участия в других организациях + проценты к получению + сальдо от других доходов/расходов.

Для сравнения:

ЛСР — 113%

Пик – 49%

Апри – 34%

8. Прогнозируем EBIT, который демонстрирует прибыль до уплаты процентов и налогов в прогнозном периоде.

9. Прогнозируем амортизацию и капитальные вложения.

10. Прогнозируем изменение собственного оборотного капитала.

11. Находим показатели для расчета модели WACC.

Размер безрисковой ставки берем равной ставке Treasury Yield 30 Years — 4,406% в долларах.

На основании данных А.Damodaran определяем:

— Размер премии за страновой риск (Россия) — 3,67% в долларах (данные на июль 2024).

— Размер премии за риск вложения в акции — 7,79% в долларах (данные на июль 2024).

Размер премии за риск инвестирования в компании с низкой капитализацией — 1,70% в долларах.

Размер премии за специфический риск компании — 2,00% в долларах.

В ходе расчета % в долларах будет переведен в % в рублях.

На основании данных А.Damodaran определяем бездолговую «бету» и рассчитаем «бету» с учетом структуры капитала и делаем расчет средневзвешенной стоимости капитала:

Доля заемных средств – 90%.

12. Финальный расчет стоимости 1 акции Самолет.

Стоимость 1 акции Самолет – отрицательна при данных условиях из-за больших обязательств.

Попробуем предположить возможные сценарии отношения темпа роста выручки и ставки кредитования. Зеленым цветом выделена цена близкая на данный момент к рыночной. Ближе всего цена на пересечении 10% темпа роста и 10% кредита.

Из застройщиков остался только Инград, был бы вам такой же разбор интересен?

Другие обзоры из строительной сферы:

*Данный текст не является инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг*

Thu, 18 Jul 2024 11:45:30 +0300

АО «КИФА» получило статус публичной компании, став ПАО «КИФА» – это еще один шаг к планируемому компанией IPOна Московской Бирже.

16 июля 2024 года – в день внесения в единый государственный реестр юридических лиц сведений об измененном фирменном наименовании общества – вступило в силу решение о государственной регистрации дополнительного выпуска акций и проспекта ценных бумаг ПАО «КИФА».

Напомним, компания КИФА как оператор одноименной B2B-платформы цифровой торговли между Россией и Китаем 10 июля 2024 года официально объявила о намерении провести IPO на Московской Бирже до конца лета этого года.

16 июля 2024 года компанией было организовано масштабное мероприятие на площадке Международного мультимедийного пресс-центра «Россия сегодня» по анонсированию этих планов, в котором приняли участие ведущие аналитики и представители СМИ, а также представители российско-китайских деловых кругов. В ходе презентации компании Председатель Совета директоров ПАО «КИФА» Сунь Тяньшу и Заместитель председателя Кайл Шостак рассказали о бизнесе платформы, операционных и финансовых результатах за последние полгода, основных параметрах предстоящего размещения акций, а также поделились планами дальнейшего развития в рамках цифровизации торговли между Россией и Китаем.

КИФА, также, заявила о намерении реализовать масштабную инвестиционную программу в размере 1,7 млрд рублей.

«В ближайшие годы мы планируем увеличить оборот платформы до 150 млрд рублей за счет развития инфраструктуры для цифровой торговли. На фоне роста товарооборота между Россией и Китаем, повсеместного увеличения доли цифровизации, а также потенциала развития B2B-сегмента, наши прогнозы по собственному росту можно назвать весьма консервативными», — прокомментировал Сунь Тяньшу, основатель российско-китайской B2B-платформы цифровой торговли КИФА.

Планируется, что КИФА станет первым эмитентом китайского происхождения на российском рынке акционерного капитала. Годом ранее компания уже дебютировала на долговом рынке, выпустив биржевые облигации на 200 млн рублей. Ключевыми факторами инвестиционной привлекательности компания обозначает:

— обеспечение бесшовной трансграничной торговли между РФ и КНР – платформа в качестве современного цифрового инструмента для ведения трансграничных сделок без преувеличения является флагманом цифровой торговли между двумя странами;

— поставки не только из Китая в Россию, но и в обратном направлении – в 2024 году компания запустила экспорт российских товаров в Китай;

— компания является стабильно прибыльной уже четвертый год подряд, что обычно несвойственно другим игрокам в секторе электронной коммерции;

— в компании утверждена стратегия долгосрочного развития, предполагающая рост выручки более чем в 20 раз к 2028 году.

Важно, также, отметить, что все средства, планируемые к привлечению в рамках IPO, компания направит на развитие своего бизнеса, в том числе на реализацию упомянутой инвестиционной программы (100% cash-in).

Thu, 18 Jul 2024 11:26:23 +0300

Thu, 18 Jul 2024 11:28:18 +0300

Вчера компания ПАО “АПРИ” заглянула на эфир #smartlabonline и рассказала очень много интересного!

Спикерами эфира стали:

• Евгений Козлов, Генеральный директор ПАО «АПРИ».

• Елена Бугрова, Заместитель генерального директора по экономике и финансам ПАО «АПРИ».

• Дмитрий Александров, управляющий директор Иволга-Капитал.

Предлагаю тезисно пробежаться по ключевым моментам и узнать, что строители рассказали своему инвестору на эфире?

Напомню, что компания ПАО “АПРИ” — это крупнейший региональный застройщик Челябинской области. Основное направление деятельности компании — строительство жилой и коммерческой недвижимости. Последние несколько лет АПРИ занимает первое место в регионе по объему ввода жилья в эксплуатацию.

Сперва поговорим про размещение:

• Диапазон цены размещения планируется от 8,8 до 9,7 рублей за акцию

• Общая капитализация составит от 10 до 11 мрлд. рублей.

• Планируют разместить 5-10% free float в формате cash in (все деньги пойдут на дальнейшие инвестиции).

• Как заявляет топ-менеджмент — деньги пойдут на новые инфраструктурные проекты и расширение земельного банка. Это положительно скажется на долговой нагрузке и соотношении собственных и заемных средств.

• Сбор заявок ориентирован на 22-27 июля, а дата начала торгов — 30 июля.

Пробежимся по ключевым цифрам, которые важны инвестору:

• Занимают Топ 1 по объему ввода жилья в Челябинской области;

• Имеют на руках 11 проектов строительства, 2 из которых уже введены в эксплуатацию;

• Стоимость активов на 2023 год составляет 33,6 млрд. рублей, а продажи в 2023 году составили 15,74 млрд. рублей

Интересный факт: Компания подготовилась к рискам сокращения льготной ипотеки и уже к первому полугодию 2024 года произошло стремительное снижение доли льготной ипотеки с 62% за 2023 год до 30% за первое полугодие! Этих показателей удалось достичь, несмотря на пиковый спрос на ипотеку с гос. поддержкой в преддверии ее отмены. Как заявляет топ-менеджмент: снижение доли льготного кредитования будет замещаться увеличением доли семейной ипотеки для диверсификации бизнеса.

Взглянем на выручку компании:

Общая выручка растет двузначными темпами, и за 2023 год составила 8,076 млрд. рублей (прирост 33% г/г.). А совокупный объем продаж составляет 15,74 млрд. рублей (прирост 2,45х г/г.). Учитывая, что строительный сектор начнет восстанавливаться в среднесрочной перспективе за счет снижения ставок ЦБ — цифры могут кратно превзойти все возможные прогнозы аналитиков.

В ходе беседы топ-менеджмент представил амбициозные планы реализации проектов до 2027 года. Как заявил Генеральный директор ПАО “АПРИ”, Евгений Козлов: у компании имеется возможность предоставить покупателю насыщенное предложение, за счет сдачи большого количества объектов к концу 2024 года. Безусловно это отразится на показателях компании в 2025 году!

Подытожим: компания АПРИ — это история роста! За счет диверсификации строительного портфеля, расширения бизнеса и хороших показателей по темпам роста, девелопер может показать существенный рост в ближайшее время. Судя по мультипликатору P/E- 4,7, компания выходит по прошлогодней оценке и стоит дешевле чем Самолет и ПИК. Также на эфире затронули дивидендную политику. Топ-менеджмент планирует выплачивать от 25 до 50% от чистой прибыли. Считаю, что к данному эмитенту стоит присмотреться в ближайшее время и взять себе в долгосрочный портфель. А что думаете вы?

Thu, 18 Jul 2024 11:04:05 +0300

Центральные банки — да, даже ФРС — следуют за краткосрочными рыночными ставками, повышая или понижая их.Многие инвесторы любят спекулировать на тему будущих решений центральных банков по процентным ставкам. Эти инвесторы часто основывают свои предположения о процентных ставках на своих взглядах на экономику или инфляцию. Однако есть лучший способ определить, что будут делать центральные банки.

Мы, наверное, все ошибаемся насчет процентных ставок (Bloomberg, 9 февраля 2023 г.)Почему все всегда ошибаются насчет ФРС? (Morningstar, 26 января 2024 г.)

Действительно, прогнозы самих центральных банков могут не соответствовать действительности (Bloomberg, 27 февраля): «Прогнозы инфляции Банка Англии названы не хуже, чем у ФРС и ЕЦБ. Прогнозы Банка Англии не смогли предсказать худший скачок инфляции за последние несколько поколений, хотя его ошибки в прогнозах были не хуже, чем у ФРС США и Европейского центрального банка, говорится в новом анализе». Это данные с собственного сайта Европейского центрального банка в марте 2022 года: «Чем объясняются недавние ошибки в прогнозах инфляции, сделанных сотрудниками Евросистемы и ЕЦБ?». И все же среди всех этих неверных прогнозов процентных ставок и ошибочных прогнозов центральных банков есть способ заранее определить, что будут делать центральные банки в отношении ставок, и он сводится к следующему: Центральные банки следуют за рынком, а не наоборот. Как говорится в нашем апрельском Global Market Perspective: «Если рыночные ставки снизятся… то ЕЦБ последует за ними, снизив ставку». Этот график и комментарии из нашего июльского обзора Global Market Perspective содержат обновленную информацию:

перевод отсюда

БЕСПЛАТНЫЙ ускоренный курс «Волны Эллиотта»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Thu, 18 Jul 2024 10:57:43 +0300

Это только у меня так или вы тоже временами наблюдаете такие картинки?

Уже взял за правило копировать написанные комментарии перед отправкой. Было несколько раз, что пишешь целую простыню, кликаешь «комментировать» и всё подвисает, обновляешь сайт, и твоя писанина аннулируется. Обидно однако..

Thu, 18 Jul 2024 10:26:37 +0300

Лучшим решением было организовать отпуск на север. Я посетил Ямал, Коми, Архангельскую и Вологодскую область. Поймал классную погоду. Даже в тундре было под 30 градусов жары.

Это первая часть о поездке. Далее будут посты о Воркуте, городах Коми и Вологодчине.

Из Москвы улетал вот в такую погоду. Благо рейс не задержали.

В салоне самолета было более половины мигрантов. В городах севера, нефте- и газоносных районах из огромное количество. В Салехарде, мне казалось. что их суть ли не треть от всех жителей.

Билет взял со скидкой в 30%. Вместо 13 000 руб. отдал 9 400 руб. В рамках эксперимента «Капитал с кешбэков и скидок».

Приземляемся в Салехарде. Здесь могучая Обь после 3650 километров петляния через всю страну наиболее полноводна и впадает в Северный Ледовитый океан. Салехард — лежит ровно на Северном полярном круге. Сейчас там период белых ночей.

В Салехарде живет около 50 тысяч человек. Это столица огромного Ямало-Ненецкого округа, который административно еще входит в Тюменскую область. Население всего округа около 500 тысяч человек. Но это не считая, огромного количества работников-вахтовиков и мигрантов. Здесь расположены крупнейшие месторождения нефти и газа: Бованенковское, Заполярное, Уренгойское, Ямбургское, Южно-Русское, Тазовское и т.д.

Аэропорт Салехарда очень маленький и тесный, хотя новый и с местным колоритом. В городе было около 30 градусов жары. Все мое путешествие по северу держалась такая температура. Повезло.

На выбор было все пара мест размещений в городе. Остановился в гостишке «Русский Север» рядом с острогом. В русском стиле, хотя и аляповато. Вместо обслуги какой-то студент. Горячей воды не было, интернет глючил, мобильная связь здесь тоже почти отсутствовала.

По соседству Обдорский острог. Точнее восстановленная копия. Русские здесь обосновались более 400 лет назад.

В Салехарде были лютые комары. Атаковали еще на трапе самолета. Полдня я мучился. В магазинах раскупили все репеленты, пока смог купить балончик. На фото видна гряда Полярного Урала за Обью. Скоро я там буду.

Мамонт — главная достопримечательности и символ Ямала. Их останки часто находят в вечной мерзлоте.

Целый скелет мамонта в местном музее.

Застройка в центре города. В городе очень чисто и аккуратно. Еще много деревянных домов, большая часть которых обшита сайдингом.

Здание администрации Ямало-Ненецкого автономного округа. Строится целый комплекс, включая огромную набережную. Местные говорят, что работы идут несколько лет. Конца и края не видно.

Местные деликатесы.

Агрегат, без которого тяжело в тундре.

Романтика 70-ых — эпоха большого скачка на север, когда Советский Союз осваивал огромные суровые пространства, осваивая добычу углеводородов. В самом городе не видно следов нефтегазовой промышленности. Она ведется в труднодоступных районах полуострова Ямал и других территорий. Отсюда тянутся газопроводы в центральную России и до недавнего времени в Европу. Сейчас активно развивается инфраструктура для транспортировки сжиженного природного газа. Расширяются порты, подводятся железные дороги.

Кстати, о железных дорогах. Это памятник жертвам сталинского проекта — Трансполярной железнодорожной магистрали. Паровоз простоял заброшенный несколько десятков лет, пока его на водрузили на пьедестал.

Огромные ресурсы ГУЛАГа в 50-х были брошены на строительство магистрали от Воркуты до Норильска. На данный момент остались лишь отдельные участки, по одному из которых я проеду. Сейчас ведутся работы по восстановлению сообщения, но планы постоянно откладываются.

Настала пора ехать дальше.

Подписывайтесь на мой канал про финансы в Телеграм и в Вконтакте, где я делюсь советами и личным опытом.

Thu, 18 Jul 2024 10:01:43 +0300

В прямом эфире на Трейдер ТВ профессиональные трейдеры и члены Федерации биржевого трейдинга России торгуют на открытии рынка, ищут точки входа и зарабатывают!

Сегодня поговорим о стилях торговли и о том, как выбрать стиль торговли под свой темперамент и психологические особенности.

Каждый человек имеет свой уникальный характер и подход к торговле. Одни люди предпочитают агрессивную торговлю, другие – торговать спокойно на долгосрочной перспективе. Как не ошибиться в выборе?

Программа эфира:

09:30 -10:00 — Обзор рынка, скальперский брифинг от Ивана Кондратенко и Алексеев Сергей

10:00 -11:00 — Парный трейдинг

10:00 -12:00 — Активная торговля на Мосбирже.

Thu, 18 Jul 2024 09:54:07 +0300

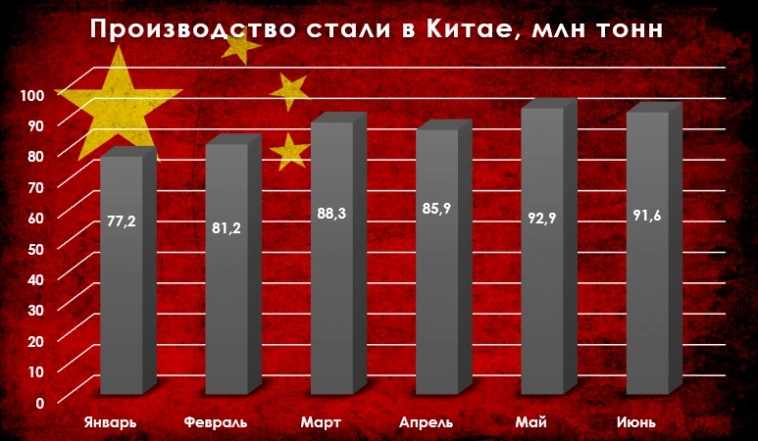

Производство чугуна в Китае в июне составило — 74,49 млн тонн (-3,3% г/г), производство же сырой стали — 91,61 млн тонн (+0,2% г/г), данные NBS. Относительно высокое производство стали в сочетании с низким спросом (строительный сектор в Китае всё так же пребывает в кризисе) на сталь привели к увеличению запасов арматуры и горячекатаного рулона на основных спотовых рынках, поэтому компании вынуждены наращивать экспорт. Сталелитейные заводы на данный момент не намерены сокращать производство стали, отчасти из-за того, что рентабельность по-прежнему невелика, есть надежда, что Третьем пленуме усилят стимуляцию поддержки секторов недвижимости и инфраструктуры.

Китай является флагман сталелитейщиков (56,2% от общего выпуска продукции, в мае произвёл 92,9 млн тонн, +2,7% г/г), также поднебесная является главным потребителем стали. Но с учётом снижения внутренних цен на продукцию, то это негативно скажется для экспортёров других стран, в том числе российских сталеваров (в основном удар на себя возьмёт Северсталь, у НЛМК остаются поставки в Европу, а ММК работает больше на внутренний рынок). Напомню, что в мае вРоссии было выпущено 6,3 млн тонн стали (-0,9% г/г), месяцем ранее — 6,2 млн тонн (-5,7% г/г). По итогам 5 месяцев — 30,9 млн тонн (-2,5% г/г).

Thu, 18 Jul 2024 09:52:56 +0300

С особенностями работы деска втб по управлению его котировками можно ознакомиться тут:

frankmedia.ru/171008

ХХХ выступала маркетмейкером по договору с брокером YYY. Ее алгоритм продавал и покупал ценные бумаги по рыночной стоимости так, чтобы участники торгов всегда могли найти контрагента для сделки. Деск (как инвестор) сначала искусственно занижали цены на низколиквидные акции, выставляя встречные заявки, и дешево покупали их у маркетмейкера.

«Предположим, человек с одного своего счета делает заявку на покупку 100 акций по цене 50 рублей, а с другого счета делает предложение о продаже 1 тысячи акций по цене 50 рублей или меньше/больше (при реальной цене на них 80 руб.). Система вычисляла, что акций предложено много, при этом спрос на них низкий — цена предложения 50 рублей, и по такой цене желающих купить акции немного, — и устанавливала цену акции 50 рублей».

Затем, когда цена возвращалась к рыночному значению, Деск продавал бумаги XXX. Так, Деск зарабатывал на спреде, разнице между ценой покупки и продажи. это помогало запутать алгоритм: система не сравнивала цену заявок с заявками других участников рынка

P.S. над объяснениями СК остаётся только плакать

Thu, 18 Jul 2024 09:45:01 +0300

Стандартные инвестиционные стратегии в период жесткой денежно-кредитной политики могут показывать не самый лучший результат, поэтому сегодня мы акцентируем внимание на некоторых инструментах, которые помогут вам заработать в этих условиях.

Денежный рынок

Это размещение средств на срок от одного дня с ежедневной капитализацией. Здесь исключены риски, так как сделки проходят под обеспечение активов и через посредника в лице НКЦ.

Доходность немного выше ключевой ставки, однако, так как этот инструмент рыночный, то и доходность под воздействием внешних факторов может также меняться, например, при изменении ключевой ставки в отличии от депозитов и большинства облигаций. Это большое преимущество при повышении ключевой ставки, но также и большой недостаток при её снижении.

Ещё одним преимуществом является тот факт, что Солид реализует размещение средств через доверительное управление, а не паевые фонды, что оставляет инвестору доступ к деньгам в случае повторения ситуация 2022 года, когда фондовую секцию закрыли больше, чем на месяц. Таким образом мы минуем дополнительную прослойку в виде фондовой секции и сразу размещаемся на денежном рынке.

Облигации

Самый распространенный вид облигаций – это облигации с постоянным доходом, то есть каждая выплата равна предыдущей. Эти облигации удобны предсказуемой доходностью, если держать их до погашения или оферты. В условиях роста ключевой ставки – это не лучший инструмент, так как в этом случае облигация будет торговаться ниже номинала. При снижении ключевой ставки стоимость облигации будет восстанавливаться или вовсе станет больше номинала.

Облигации с переменным купоном – флоатеры

Такие облигации не имеют фиксированного купона, вместо этого купон определяется по заранее выбранному бенчмарку, например, ставка однодневных межбанковских кредитов (RUONIA). Обычно купон равен ставке RUONIA/ЦБ + дополнительная премия, а рассчитывается исходя из среднего значения ставки за определенный временной промежуток – лаг.

Линкеры

Линкеры – это облигации с индексируемым номиналом. Номинальная стоимость линкеров ежедневно индексируется на величину инфляции с трехмесячным лагом. Ставка купона у всех линкеров фиксированная и составляет 2,5% годовых, а размер купона рассчитывается исходя из проиндексированного номинала. Линкеры не самый популярный вид облигаций на российском рынке.

Флоатеры актуальны в момент повышения ставки, в тоже время линкеры актуальны всегда, так как инфляция растет всегда, а вот ключевая ставка – нет.

Валюта и драгоценные металлы

Этот вариант тоже имеет место быть, но ключевая ставка не единственный показатель, на который необходимо ориентироваться. В данном случае следить нужно за темпами роста инфляции и если наблюдается разгон, то следует обратить свое внимание на иностранную валюту и драгоценные металлы, в частности на золото.

В начале цикла актуальными будут сделки на денежном рынке, флоатеры, линкеры, а также валюта и драгоценные металлы.

При завершении повышения ключевой ставки можно обратить внимание на облигации с фиксированным купоном, так как их тело начнет восстанавливаться и стремиться к номиналу, а также иностранную валюту.

В цикл снижения ключевой ставки более интересными выглядят валютные облигации, акции и рынок ПФИ.

Не является индивидуальной инвестиционной рекомендацией. Ознакомиться с правовой информацией можно здесь.

Thu, 18 Jul 2024 09:28:10 +0300

На своих каналах (этом, телеграмме и ютубе) я открыто и честно делюсь всеми своими результатами инвестирования на протяжении 4.5 лет. У меня нет цели приукрашивать или критиковать эффективность вложения денег в фондовый рынок РФ, я показываю реальность, которая ждёт тех, кто решит начать инвестировать в российские акции.

В данной статье я хочу подвести промежуточные итоги своей инвестиционной деятельности за период в 4.5 года!

Как сейчас выглядит мой портфель?

Перед вами два скрина, слева-приложение Сбер инвестиции, справа-сервис по учету инвестиций.

Если не брать в расчёт прибыль от дивидендов, а только смотреть на рост котировок акций в портфеле, то за 4.5 года я в убытке на -148 000р. Но если учитывать выплаченные дивиденды, то я в прибыль на +207 000р.

Именно поэтому я использую дивидендную стратегию, она позволяет вытягивать портфель в плюс, даже если рынок и акции падают и со временем снижение рынка будет нивелироваться дивидендными выплатами все больше и больше.

Для чего я инвестирую?

У меня есть конкретная цель — это создать источник пассивного дохода. Для этого я использую дивидендную стратегию, именно она способна обеспечить реальный денежный поток за счет дивидендов, которые я впоследствии смогу выводить с портфеля и тратить на жизнь.

Что сейчас происходит с моим портфелем?

Он снижается вместе с нашим рынком и с портфелями многих других инвесторов. С начала коррекции за последние 2 месяца наш рынок снизился на -17%, а мой портфель потерял в цене примерно полмиллиона рублей:

На скринах выше видна текущая стоимость портфеля и стоимость портфеля до начала снижения нашего рынка (2 месяца назад).

Разочаровался ли я в инвестициях?

Конечно, мне не приятно видеть снижение стоимости моего портфеля. Человеку важно получать отдачу от своей работы, получать вознаграждение. Если после выполнения какой то работы за длительный период отсутствует результат, то теряется энтузиазм, мотивация и желание выполнять эту работу.

Однако, не смотря на снижение моего портфеля в текущий момент, я дисциплинированно продолжаю инвестировать. Я понимаю, что в долгосрочной перспективе рынок растёт, а коррекция является хорошей возможностью купить подешевевшие акции.

Поэтому, я НЕ разочаровался в инвестициях!

К тому же, если мы посмотрим на наш рынок на более широком горизонте, то картина по росту котировок акций выглядит вдохновляюще:

Если бы мы инвестировали любую сумму в наш рынок в 2004г, сейчас бы она увеличилась в 20 раз. С учётом систематических пополнений портфеля, роста дивидендов и их реинвестирования, прибыль была бы еще выше (эффект сложного процента).

Какой у меня сейчас пассивный доход?

Как я писал выше, моя основная цель инвестирования — это создание источника пассивного дохода.

На данный момент, мой портфель в среднем приносит мне около 30 000рмесяц:

Т.е. мне не важно, снижается ли сейчас мой портфель или растёт, потому что дивиденды продолжают поступать мне на счет.

К примеру, за один только июль я получу почти 158 000р выплат (сумма уже с учетом снятого налога).

Вместо переживаний по поводу падения портфеля и рынка, я использую эту коррекцию, чтобы докупить дивидендных акций. Ведь мои выплаты с портфеля увеличиваются с каждой моей покупкой!

Мои 3 главных вывода за 4.5 года инвестирования!

- Инвестиции — это надолго

Если вы планируете подержать деньги 1-3 года в акциях, накопить какую то сумму, к примеру, для покупки машины/квартиры/дачи, то это будет ошибка. Фондовый рынок слишком волатильный и нужно либо принимать этот риск, либо инвестировать на 10-15 лет минимум. - Простые решения на рынке работают лучше всего

"Истина — в простоте!" Эту фразу приписывают нескольким известным историческим личностям — Диогену, Ньютону, Толстому.

За 4.5 года инвестирования я пришел к пониманию, что самые простые и понятные решения на рынке дают наилучшие результаты.

Например, вместо того, чтобы выискивать какие то «ракеты», которые могут выстрелить, участвовать в куче новых IPO или пытаться строить сложные прогнозы и анализы по рискованным бумагам-лучше просто инвестировать в лидеров рынка, в «голубые фишки», в топовые компании из каждого сектора экономики, индекса или отрасли. - Кроме инвестиций нужно что то еще

Если раньше я планировал все деньги вложить в рынок и жить за счет пассивного дохода с него, то сейчас понимаю, что нужно иметь «план Б» или альтернативный источник дохода.

Делать ставку только на инвестиции слишком рискованно! По мимо портфеля акций, нужна — либо стабильная работа, либо недвижимость под сдачу в аренду, либо какой то бизнес.

Мои планы на ближайшее будущее

Сейчас у меня копятся дивиденды на счету, а через неделю будет зарплата. Деньги для покупок есть, но 26 июля планируется очередное заседание ЦБ по ставке и я хочу дождаться решения регулятора, а уже потом продолжить инвестировать.

Так же я жду позитивных перемен на нашем рынке осенью. В основном они могут быть связаны с выборами в США (5 ноября) и улучшением геополитики в плане конфликта РФ с УКР (сейчас пошла риторика, что УКР готова договариваться о завершении конфликта).

Заключение

Как видите, не все так однозначно!

Если бы я писал эту статью 2 месяца назад, то вы бы увидели совсем другие цифры по росту и прибыли моего портфеля.

2 месяца назад мой портфель приближался к 4млн.р, среднегодовая доходность была почти 19%, а общая чистая прибыль составляла почти 900 000р.

Сейчас фондовый рынок РФ снижается и мой портфель подешевел. Таковы реалии рынка, влияние волатильности, цикличности, коррекции, высокой ключевой ставки, геополитики и многих других факторов.

В заключении, я прошу не делать поспешных выводов об эффективности вложения денег в акции компаний РФ. Не все так плохо, как может показаться в моменте.

В целом, я в плюсе и показатели моего портфеля, его прибыль и рост вернутся к прежним значениям, как только коррекция завершится и рынок поменяет тренд.

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!

Жду ваших комментариев.

Thu, 18 Jul 2024 08:59:37 +0300

ТОП-9 российских акций для покупки на всю жизнь!

Thu, 18 Jul 2024 08:51:14 +0300

⛽️ Сургутнефтегаз АП. Как долго будет закрываться див.гэп? #SNGSP. ТФ-1Н

Сегодня акции откроются гэпом вниз примерно на размер дивиденда — 12.29 руб. (больше 20% доходности). Как быстро закроется див гэп?

Ниже приведу статистику поведения цены после 3 крупнейших выплат дивидендов в истории