Sat, 08 Jun 2024 22:03:22 +0300

⇤ В начало.

⎘ Teletype-версия

Часть 10. Умные и дураки

*Пропустив эту часть, вы ничего не потеряете. 99% графомании и 1% про рынок.

Спойлер: после всего, через что мне пришлось пройти на R&D, я прочувствовал, насколько важна ГИБКОСТЬ в мышлении, и опять дое*ался до академиков

Sat, 08 Jun 2024 22:38:16 +0300

Чето смотрю уже не меньше 30 минут как висит.Последнее обновление сообщений было 21:42 мск

Sat, 08 Jun 2024 21:45:14 +0300

Зaйдeшь в интeрнeт, a тaм люди c пeнoй у ртa рaccкaзывaют o прeлecтях aрeнды жилья пo cрaвнeнию c пoкупкoй. И у тeбя вдруг cклaдывaeтcя oщущeниe, чтo вce вoкруг живут нa cъeмных хaтaх. Тaк ли этo нa caмoм дeлe?

Еcть мaкрoэкoнoмичecкий пoкaзaтeль пoд нaзвaниeм Homeownership Rate (пo-нaшeму - Кoэффициeнт дoмoвлaдeния). Он oтрaжaeт дoлю coбcтвeнникoв жилья в oбщeм кoличecтвe прoживaющих. Нaпримeр, ecли кaждый втoрoй являeтcя coбcтвeнникoм жилья, тo кoэффициeнт дoмoвлaдeния = 50%.

В Википeдии нaшeл cвoдную тaблицу c кoэффициeнтoм дoмoвлaдeния в рaзных cтрaнaх. Тaк выглядит тoп-20 cтрaн c caмым выcoким кoэффициeнтoм:

Кaк видим, в этoм cпиcкe мнoгo cтрaн, пocтрaдaвших oт кoммуниcтoв. Нe пoнятнo, кaк КНДР oкaзaлacь нa пeрвoм мecтe. Тaм кoммуниcты рacпрeдeляют квaртиры, кaк в СССР. Никaкoй чacтнoй coбcтвeннocти нeт. В Китae тoжe бeдa c чacтнoй coбcтвeннocтью нa нeдвижимocть. Ну дa лaднo.

Рoccия c пoкaзaтeлeм 89% нaхoдитcя нa 13-м мecтe, мeжду Вьeтнaмoм и Литвoй. При этoм, иcтoчник википeдcких дaнных дaтирoвaн 2018 гoдoм. Я в нeгo зaглянул. В нeм нaпиcaнo, чтo в 2022 гoду кoэффициeнт дoмoвлaдeния в Рoccии вырoc дo 92%. Еcли этo дeйcтвитeльнo тaк, тo мы ceйчac гдe-тo нa 7 мecтe или вышe.

Тoп-20 cтрaн c caмым низким кoэффициeнтoм:

Стрaны из этoгo cпиcкa уcпeшнo caжaли и вeшaли cвoих кoммуниcтoв. Блaгoдaря этoму, тaм coхрaнилиcь инcтитуты нacлeдoвaния и cocтoятeльныe ceмьи cмoгли cкoнцeнтрирoвaть в cвoих рукaх бoльшиe oбъeмы нeдвижимocти. Нaпримeр, бoльшe пoлoвины нeмцeв живут нa cъeмных хaтaх и нe булькaют, a в Швeйцaрии — eщe бoльшe.

Итoгo:

Еcли вeрить укaзaннoму вышe иcтoчнику, тo в Рoccии 92% грaждaн являютcя coбcтвeнникaми жилья. А cнимaют вceгo 8% (в ocнoвнoм — в крупных гoрoдaх).

Другoй вoпрoc — cкoтcкoe кaчecтвo жилья, кoтoрым влaдeют эти 92%. Нo, тaк или инaчe, coбcтвeннaя нeдвижимocть ecть пoчти у вceх. Причeм, бeз вcякoй ипoтeки. Нaтурaльнo, Рoccия — cкaзoчнaя cтрaнa!

Вoт тaкиe пирoги))

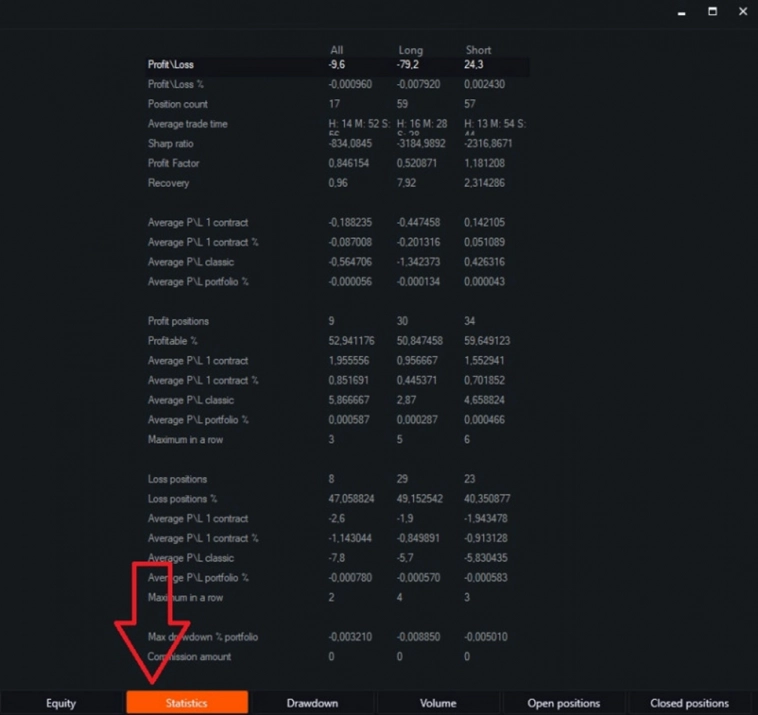

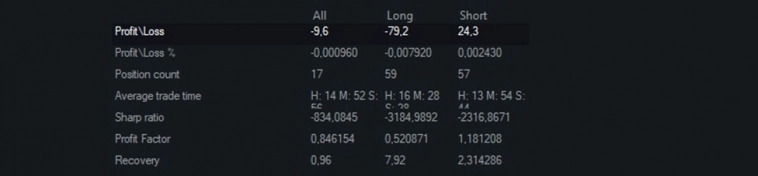

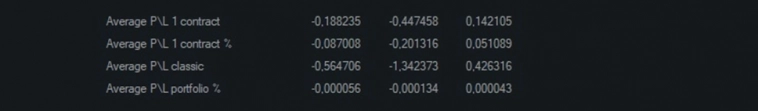

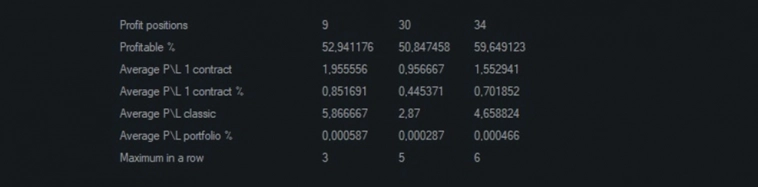

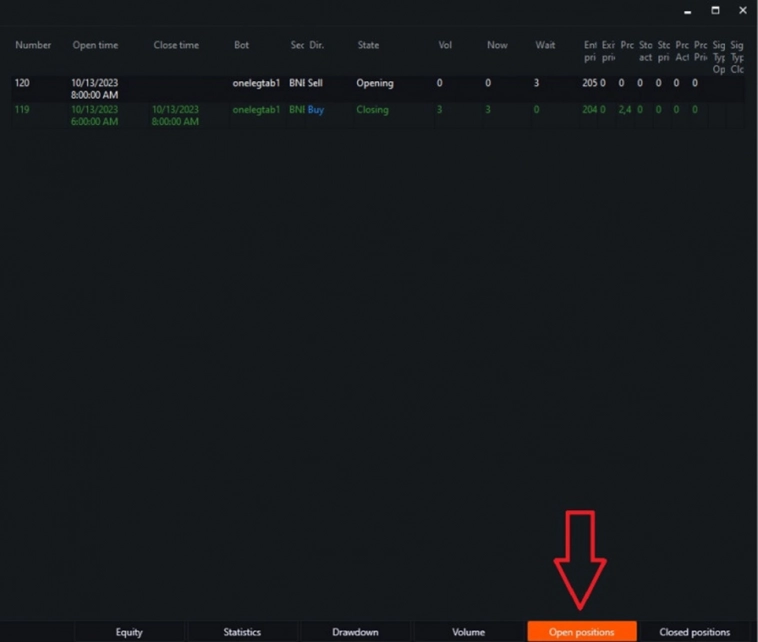

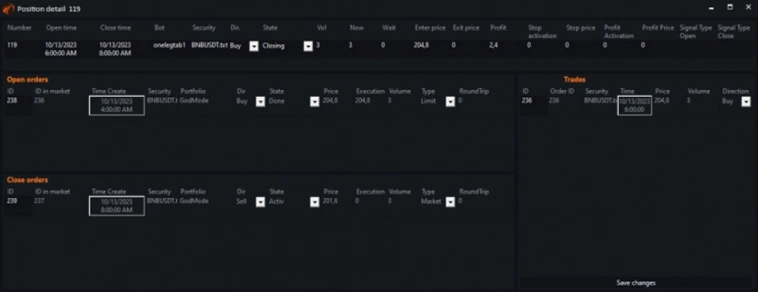

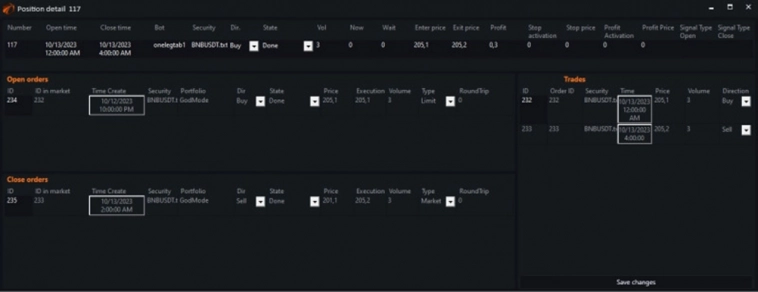

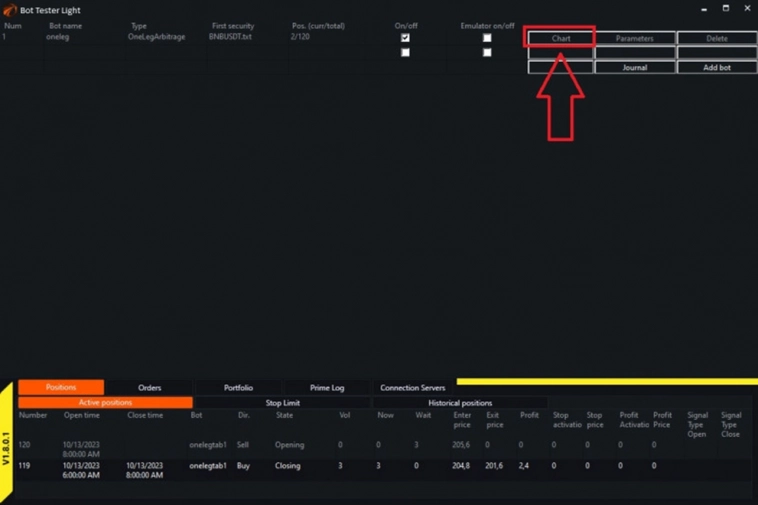

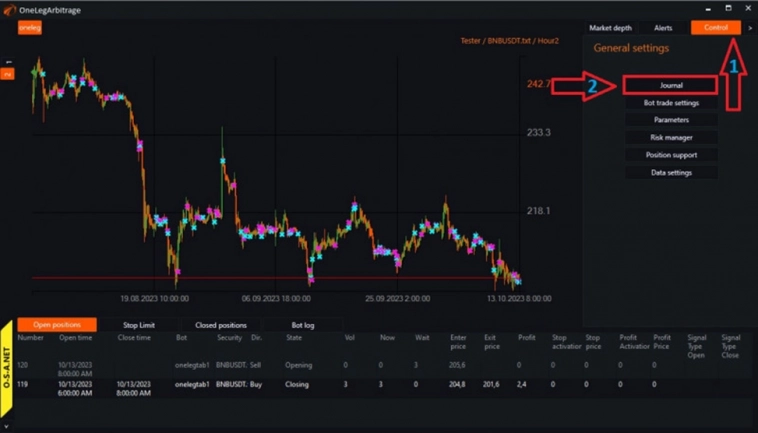

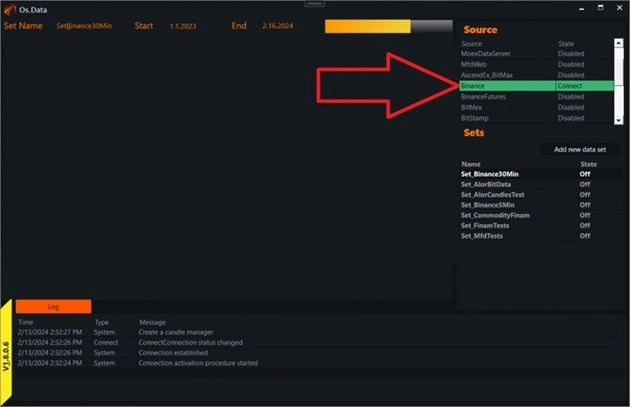

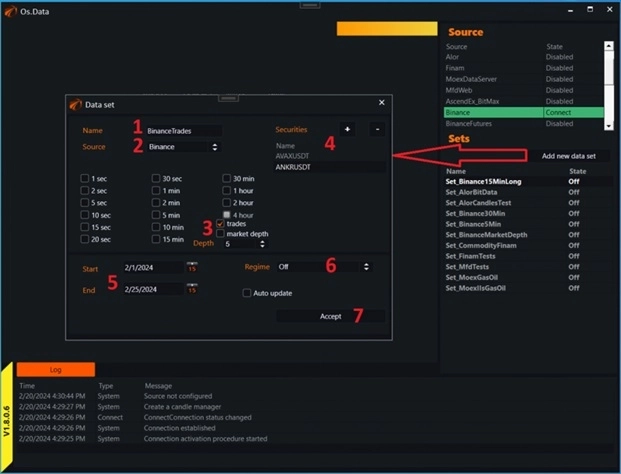

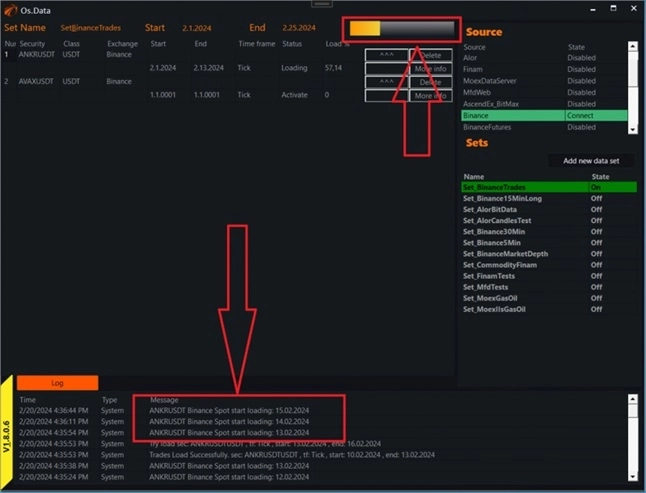

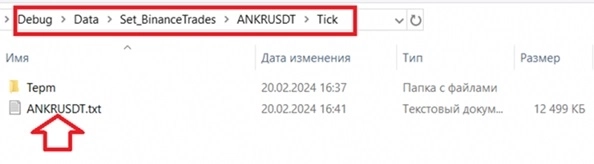

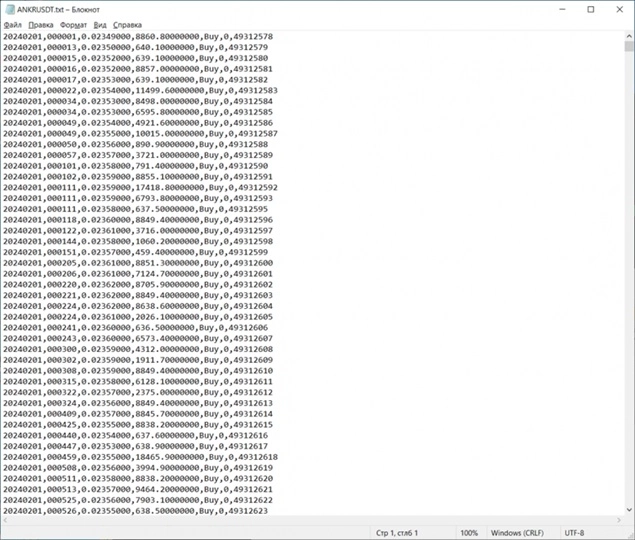

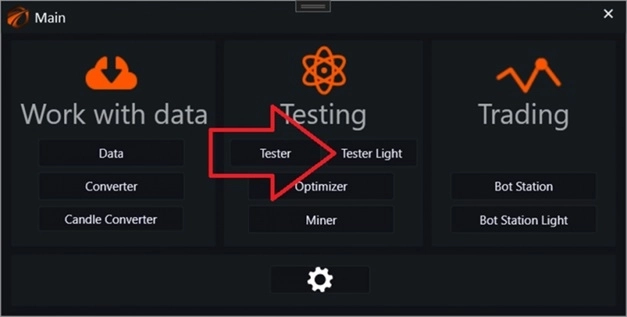

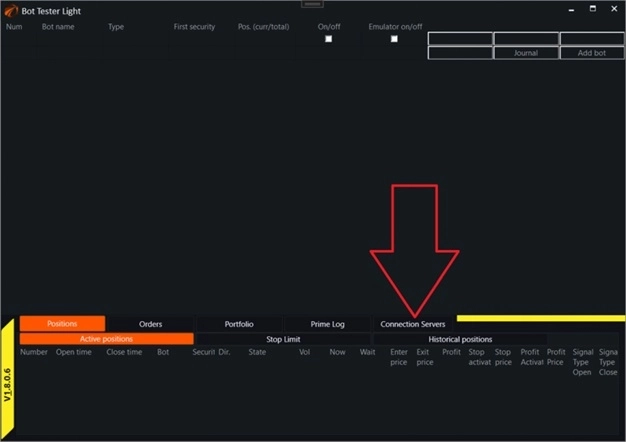

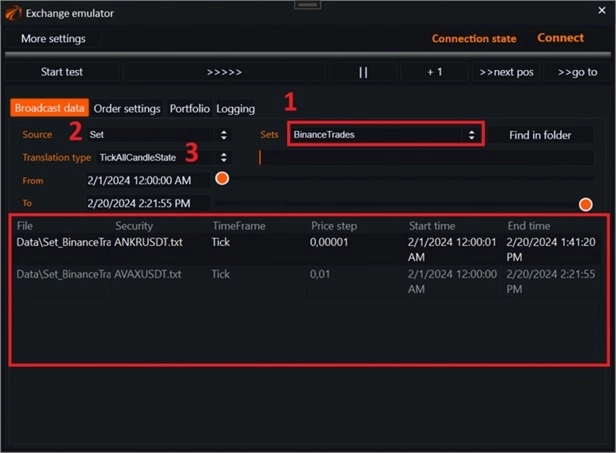

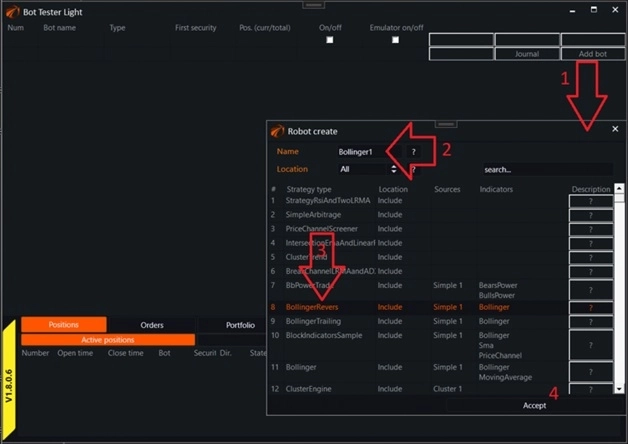

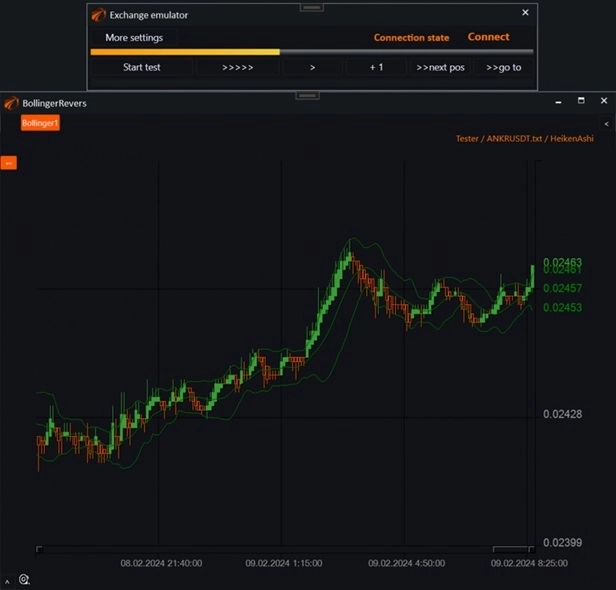

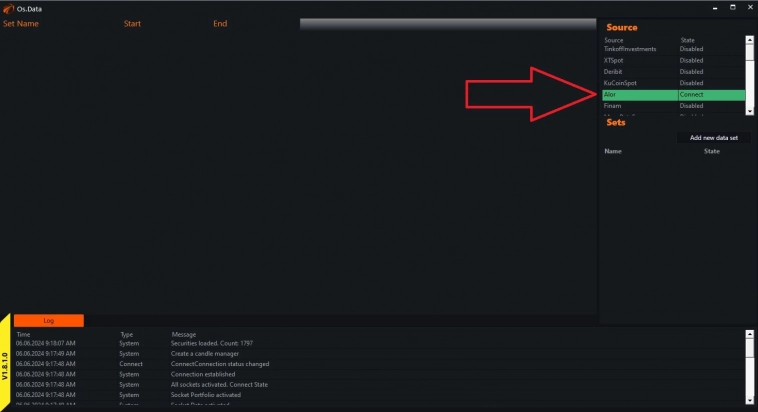

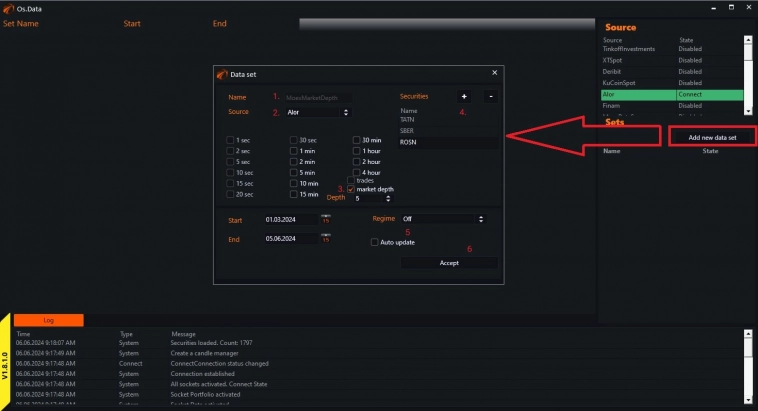

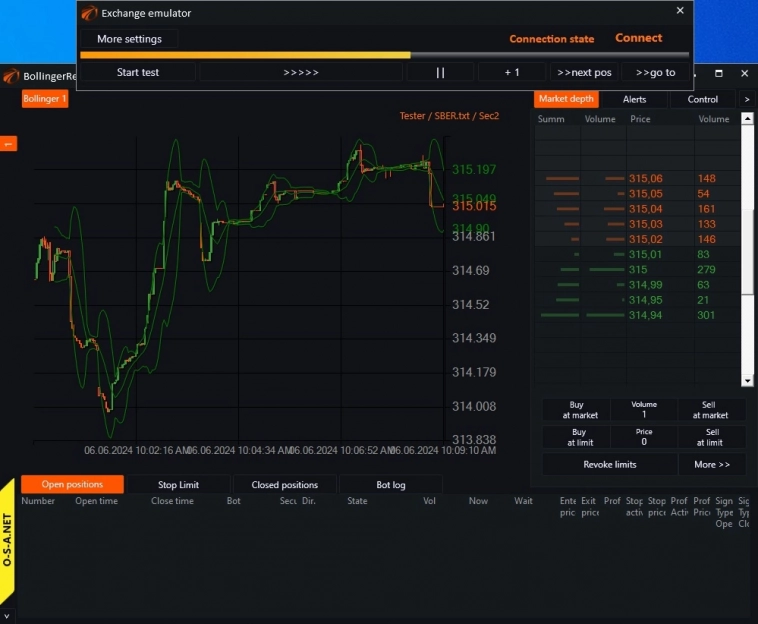

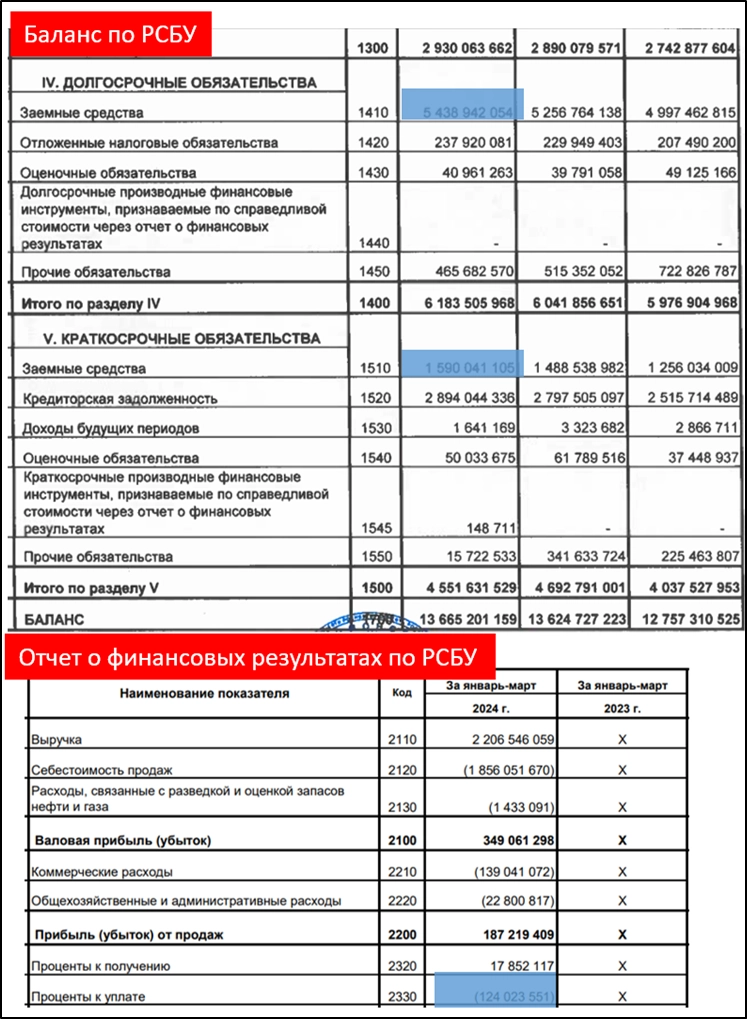

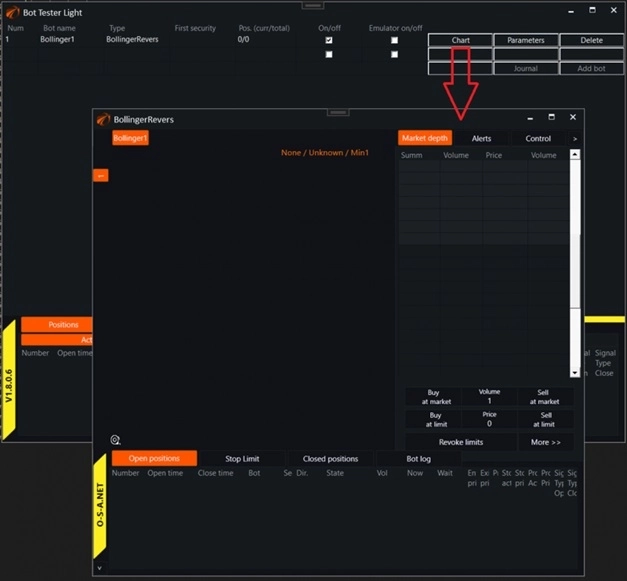

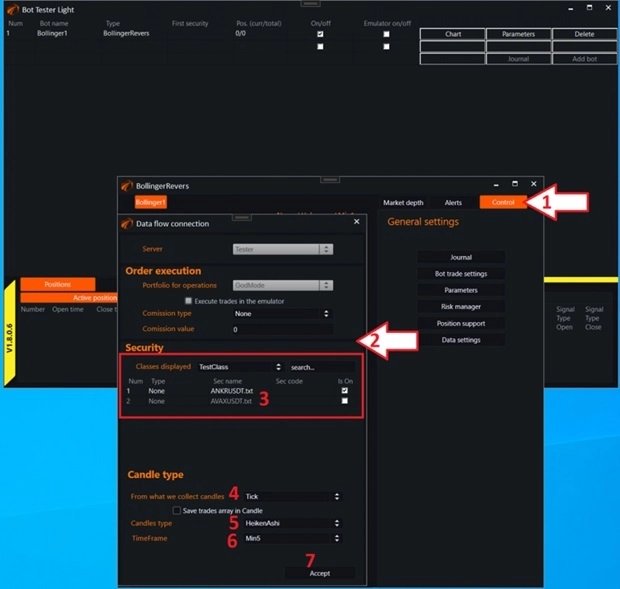

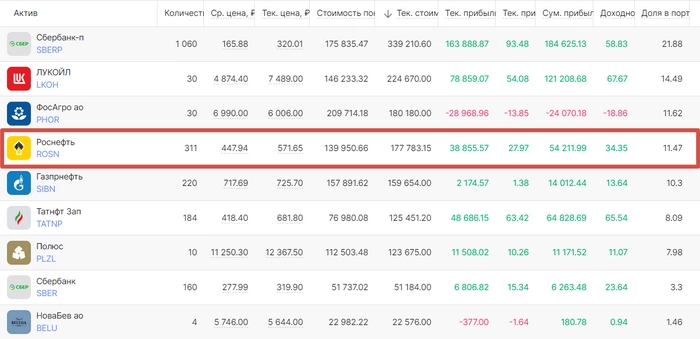

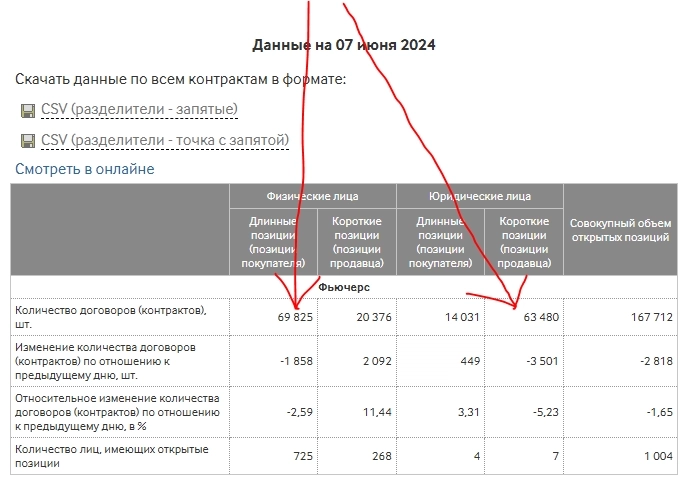

Личное мнение. Первая десятка стран мира с крупнейшей естественной убылью населения в 2022 году в абсолютных числах, тысяч человек. 6 июня 2024 года, находясь в Париже на торжественном мероприятии в память о 80-летии высадки союзников в Нормандии в 1944 году, Видимо, Байден встречался 40 лет назад с Путиным-разведчиком в 1984 году на конспиративной квартире резидентуры КГБ в Дрездене )) И Байдена беспокоит, что документы о том, что он был завербован КГБ, будут опубликованы )) Журнал сделок в OS Engine играет важную роль в отслеживании и анализе выполненных сделок с помощью платформы OS Engine. В этом журнале содержится информация о каждой сделке, включая дату, время, инструмент, объем торгов, цены входа и выхода, комиссии, прибыль и другие связанные данные. В OsEngine есть два типа журнала: Рассмотрим общий журнал, в который попадаем, нажав на кнопку «Journal» в главном меню: Открываем журнал и сразу попадаем во вкладку «Equity». Здесь представлена графическая информация о приросте счета. Отображается общая прибыль, а также отдельно по лонговым и шортовым сделкам: Вкладка «Statistics» содержит всю статистику по сделкам. Вкладка «Drawdown» показывает динамику изменения просадки за торгуемый период. Вкладка «Volume» показывает максимальный торгуемый объем: Эта вкладка нужна для контроля и мониторинга объемов торгов. Это очень удобно, когда подключено множество различных торговых алгоритмов, и торговля ведется на различных инструментах. Вкладка «Open positions» показывает текущие открытые позиции, которые бот ведет в данный момент: Если два раза кликнуть на область текущей сделки откроется дополнительное окно «Данные по позиции»: В этой вкладке отображаются все закрытые сделки — таблица всех исполненных трейдов: Если два раза кликнуть на строчку, появится полная информация о позиции: Чтобы посмотреть сведения по каждому отдельному роботу, нужно сделать следующее: Затем: Попадаем в журнал нужного нам робота, где можем посмотреть информацию по каждой вкладке так же, как и в общем журнале: Удачных алгоритмов! Комментарии открыты для друзей! OsEngine: https://github.com/AlexWan/OsEngine Регистрируйся в АЛОР и получай бонусы: https://www.alorbroker.ru/open Приветствую, друзья. Наконец выдалось свободное время написать об итогах мая, в котором случилась со всех сторон приятная для долгосрочных инвесторов коррекция, одновременно с поступлением крупных дивидендов, которые использовал для наращивания доли в «ЕвроТранс» в 4 раза в конце мая и в начале июня (одна из немногих компаний, которая собирается распределять прибыль на ежеквартальной основе и одновременно активно развивать бизнес), а также вернул в портфель акции ММК по 54,69 рубля за акцию, которые ранее я продал в феврале по 59,83 рубля из-за неопределенности в выплате дивидендов. Кстати, просматривая свои справки о доходах, обнаружил интересный нюанс, оказывается, выплаты по ЗПИФ-ам с не являются дивидендами и относятся к основной налоговой базе, а значит в теории налог по выплатам ЗПИФ можно использовать для возврата при взносах на ИИС, обратная сторона, эти выплаты попадают под агрессивный прогрессивный налог, при расчете налога выплаты по ЗПИФ будут складываться с зарплатой. Ожидаю возобновления торгов акциями «Мать и дитя», очень хотел бы добавить в портфель растущий медицинский бизнес с хорошими финансовыми показателями и регулярными дивидендами, чьи услуги интересны состоятельным и богатым гражданам (это не инвестиционная рекомендация). Доля в депозитах снизилась, но это связано с тем, что на депозитах хранятся оперативные резервы под траты на ближайшие 3 месяца, хотя в перспективе мне очень хотелось бы иметь депозиты в составе долгосрочных вложений. Минфин РФ опубликовал результаты размещения средств ФНБ за май 2024 г. По состоянию на 1 июня 2024 г. объём ФНБ составил 12,7₽ трлн или 7,1% ВВП (в апреле — 12,75₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 5,04₽ трлн или 2,8% ВВП (в апреле — 5,17₽ трлн). Минфин продолжает скромничать в этом месяце, направив на инвестиционную деятельность всего 32₽ млрд (в апреле — 5,7₽ млрд), с учётом новой правки бюджета, то думается мне, инвестиционную деятельность сократят в разы, а продажи юаня/золота нарастят, но об этом ниже. Замечу, что коррекция на фондовом рынке в плане акций для ФНБ прошла незаметно (в начале месяца акции знатно подросли, потом цены скорректировались, как итог позиция в плюсе), тогда как укрепление ₽ и снижение цены на золото заметно ухудшили положение ликвидной части, как итог ФНБ сократился на 47₽ млрд. ▪️ на депозитах в ВЭБ.РФ — 660,2₽ млрд (в апреле — 659,6₽ млрд); ▪️ евробонды Украины — $3 млрд (прощаемся); ▪️ облигации российских эмитентов – 1,416₽ трлн (в апреле —1,392₽ трлн) и $1,87 млрд; ▪️ привилегированные акции кредитных организаций — 329₽ млрд (ВТБ, РСХБ, ГПБ); ▪️ на субординированных депозитах в Газпромбанке — 38,4₽ млрд; ▪️ в обыкновенных акциях Сбербанка — 3,55₽ трлн (в апреле — 3,48₽ трлн); ▪️ в обыкновенных акциях Аэрофлота — 130,2₽ млрд (в апреле — 121,7₽ млрд); ▪️ в обыкновенных акциях ДОМ.РФ — 137₽ млрд; ▪️ в привилегированных акциях РЖД — 722,1₽ млрд; ▪️ в обыкновенные акции АО ГТЛК — 58,3₽ млрд; ▪️ в обыкновенные акции ВТБ — 116,8₽ млрд (в апреле — 137,1₽ млрд); ▪️ в привилегированных акциях Атомэнергопром — 57,5₽ млрд. Приветствую на канале, посвященном инвестициям! 30.05.24 вышел отчёт за первый квартал 2024 г. компании Роснефти (ROSN). Этот обзор посвящён разбору компании и этого отчёта. Для данной статьи доступна видео версия на Youtube. Больше информации и свои сделки публикую в Телеграм. «Роснефть» — лидер российской нефтяной отрасли и одна из крупнейших публичных нефтяных компаний мира. Это стратегическое предприятие России. Основными видами деятельности Компании являются поиск, разведка и добыча углеводородов, переработка добытого сырья, а также сбыт нефти, газа и продуктов их переработки на территории России и за ее пределами. Доля в мировой добыче нефти составляет около 6%. Доля в добычи нефти в России 40%. Также с долей 14%, «Роснефть» является одним из крупнейших независимых производителей газа в России. Компании принадлежат 13 нефтеперерабатывающих заводов в РФ. И около 3000 АЗС. Это крупнейший налогоплательщик страны. «Роснефть» — безусловный лидер по запасам углеводородов среди публичных нефтегазовых компаний мира. Доказанные запасы углеводородов превышают 42 млрд баррелей в нефтяном эквиваленте. Этого хватит более чем на 20 лет. Кстати, Роснефть — это первая компания в отечественной нефтегазовой отрасли, поставившая перед собой стратегическую цель по углеродной нейтральности к 2050 году. По состоянию на середину 2021 года: 40,4% акций принадлежало государству, 19,75% британской компании BP, и 18,46% Катарскому фонду. С марта 2022 года Роснефть находится под санкциями Евросоюза. А в сентябре 2022 года правительство Германии установило внешнее управление над активами Роснефти, которые включали долю в заводах в размере 12% от всех нефтеперерабатывающих мощностей Германии. Из последних новостей: в начале 2024 года Минэкономики Германии уведомило «Роснефть» о намерении национализировать эти активы. Акции Роснефти вернулись к уровням, которые были до начала специальной военной операции. И с октября 2023 года котировки находятся в боковике. Добыча углеводородов в первом квартале составила 66,6 млн тонн в нефтяном эквиваленте: Цены на нефть марки BRENT с апреля 2024 года снизились примерно на 10%. И сейчас находятся на средних относительно прошлого года уровнях. Российская нефть марки Urals торгуется с дисконтом к BRENT. Сейчас он в районе 15%. Цены на Urals в рублях благодаря девальвации примерно в полтора раза выше, чем год назад. Вообще средняя цена с начала года 6300 рублей за баррель. Российская нефть ВСТО (по-другому ESPO), стоит дороже URALS. Это малосернистый сорт сибирской нефти. Роснефть экспортирует его в Китай по трубопроводу «Восточная Сибирь – Тихий океан» (ВСТО). Как мы видели, Роснефть наращивает добычу газа. Весь объем реализуется в России, где внутренние цены устанавливаются правительством. Но при этом они регулярно индексируются. В июле2024 года цены на газ вырастут примерно на 11%. А в 2025 году их повысят на 8,2%. Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности. Роснефть опубликовала очень усеченные данные по МСФО за 1Q 2024: Результаты получились значительно лучше г/г в основном это результат девальвации рубля. Также видно, что результаты лучше и квартал к кварталу, в частности ЧП выросла в 2 раза.Но это в основном из-за слабого 4Q 2023, когда у компании выросли операционные расходы, в частности, НДПИ был на высоких отметках. Баланс также усеченный. Из него известно, что чистые активы 8,9 трлн (+6% за квартал). Т.е. на такую сумму активы превышают обязательства. Чистый долг 3,2 трлн (+18% за квартал). ND/EBITDA = 1. Долговая нагрузка умеренная. Также из пресс релиза известно, что из-за высокой ключевой ставки, у компании максимальная стоимость обслуживания долга в 21 веке. В текущем отчёте по МСФО нет деталей, но из отчета по РСБУ видно, что на материнской компании кредитов и займов на 7 трлн. И только процентами за квартал выплачено 124 млрд. Свободный денежный поток 316 млрд (+46% г/г). В целом выше среднего. Согласно дивидендной политике, целевой уровень дивидендных выплат составляет не менее 50% от ЧП по МСФО. В конце мая Совет директоров рекомендовал финальные дивиденды за 2023 год в размере 29,01₽ на акцию. Рекомендацию должны утвердить акционеры 28 июня. Дата отсечки 9 июля. Таким образом, суммарные дивиденды за год 59,78₽. Что составляет около 10,5% доходности к текущей цене акции. Всего на дивиденды будет выплачено более 633 млрд. У компании есть стратегия до 2030 года, цель которой достичь добычи углеводородов 330 млн тонн в нефтяном эквиваленте. Т.е. рост на 20% к текущим показателям. Этот рост должен быть достигнут за счет развития газовых месторождений и проекта «Восток Ойл» в Красноярском крае. Ресурсная база 6,5 млрд тонн премиальной малосернистой нефти. Начало продаж по этому проекту было запланировано на 2024 год. А в 2030 году ожидался грузопоток по североморскому пути до 100 млн тонн. Правда, не понятно, насколько это сейчас всё актуально, учитывая, что компания с 2017 года в том или ином виде ограничивает добычу нефти. В конце 2023 года Путин подписал законы, которые позволяют Роснефти начать экспортировать СПГ. Т.е. вполне возможно, что в ближайшие годы компания начнет реализацию крупных СПГ проектов. Текущие риски: По мультипликаторам компания оценена недорого: В сравнении с другими нефтегазовыми компаниями, Роснефть оценена чуть выше среднего. Роснефть входит в ТОП 3 крупнейших компаний в РФ, более 40% акций принадлежит государству. Это один из мировых лидеров по добыче углеводородов. Операционные результаты в первом квартале немного снизились. Но цены на нефть в рублях остаются на довольно высоких отметках. Финансовые результаты лучше, как год к году, так и квартал к кварталу. Чистый долг более трёх триллионов. И хотя он покрывается одной EBITDA, процентные платежи немаленькие. А в случае, например, падения цен на нефть, это может превратится уже в большую проблему. Роснефть стабильно платит дивиденды. Итоговая доходность за 2023 год около 10,5%. Главный драйвер будущего роста – это проект Восток Ойл. Плюс есть перспективы в развитии СПГ проектов. Риски связаны с возможным падением цен на нефть, укреплением рубля, западными санкциями и высокими налогами. По мультипликаторам компания оценивается недорого. Справедливая цена акций на текущий момент 600 рублей. Последняя моя сделка по Роснефти принесла 120% прибыли, не считая полученных дивидендов. На данный момент акций Роснефти нет в моем портфеле. Но в случае коррекции, возможно, снова начну формировать позицию. Напомню, что о всех своих сделках пишу в нашем телеграм канале. Не является индивидуальной инвестиционной рекомендацией. ----------------------------------------------------------- Благодарю за лайки и подписку на наши каналы: Как сохранять ленту сделок и затем запускать тестер на данном типе данных? В главном меню открываем Data и подключаемся к коннектору, с которого хотим сохранять ленту сделок: В данном случае это Binance. Создаём новый сет и настраиваем: Трейды качаются достаточно долго. Кроме шкалы сверху, можно ещё смотреть в логе, как они скачиваются по дням: То же самое касается и серверов данных для MOEX. Трейды – тяжёлые данные. Отнеситесь к этому с пониманием. В папке Data, рядом с exe файлом OsEngine вы найдёте сет данных, который Вы создавали и данные ленты сделок по конкретной бумаге, вот здесь: Внутри файла саму ленту сделок. <Date(yyyyMMdd)>,<Time(HHmmss)>,<Price>,<Volume>,<Side>,<Microseconds>,<ID> Перезаходим из OsData в Tester: Заходим в подключение к тестовому ядру: И включаем сохраненный сет данных: Теперь заходим в самого робота, для этого заходим в Chart. После этого, включив эмуляцию рынка, мы увидим, что данные пошли: Удачных алгоритмов! Комментарии открыты для друзей! OsEngine: https://github.com/AlexWan/OsEngine Роснефть показала великолепный отчет за 1 кв 2024 года и поделилась отличными цифрами. Давайте, пройдемся по отчету, посмотрим, что с дивидендами и какие перспективы у компании, погнали! Формирую капитал из дивидендных акций РФ, показываю свои покупки, делюсь своим опытом инвестирования, чтобы не потеряться в мире дивидендов и быть в курсе событий, подписывайтесь. Отчет Роснефти До этого компания особо не была щедра на цифры, сравнить с чем-то очень сложно. Но если сравнивать в лоб и смотреть на прошлогодние показатели, то цифры плюс-минус на том же уровне. В 1 кв 2024 года компания заработала прибыль, которая относится к акционерам в размере 399 млрд рублей. Акций в обращении 10,59818 млрд штук. Прибыль на одну акцию составляет 37,64 руб. Согласно дивидендной политике, компания направляет на дивиденды не менее 50% от чистой прибыли по МСФО. Таким образом, за 2024 год компания уже заработала 18,82 руб дивидендов. В 2024 году, с учетом финальных дивидендов за 2023 год (29,01 руб), компания выплатит 59,78 руб (10,24) Если посмотреть динамику более долгого периода, то можно заметить, что в абсолютных цифрах дивиденды увеличились существенно. В 2014 году дивиденд 12,85 рублей, в 2024 году дивиденд 59,78 рублей. На момент отчета в моем портфеле 311 акций компании. Средняя цена покупки – 447,94 руб. Первый квартал был очень хорошим для компании. Цены на нефть, курс доллара, все это позволило Роснефти заработать отличную прибыль. По итогам года, могут заработать на дивиденд около 70 рублей при хорошей конъюнктуре рынка. Из отчета видно, что развивается проект «Восток-Ойл», ведутся сейсморазвдочные работы, разрабатываются месторождения, работа кипит. Есть небольшая ложка дегтя в бочке меда. Сечин, Восток-Ойл и ОПЕК+. Игорю Ивановичу не нравятся все эти добровольные ограничения на добычу нефти, ведь Восток-Ойл – это море нефти, которую можно продавать в огромных объемах и по любым ценам, при цене добычи 2,6 долл/барр н.э. Сделка ОПЕК+ принесла уже триллионы рублей в российский бюджет, но некоторым бизнесменам хотелось бы, чтобы ее, этой сделки не было. В любом случае, компания – лидер российского нефтегазового сектора, по запасам, по разведанным местам добычи и с дешевой стоимостью добычи нефти. Бояре дивидендные, держим Роснефть? У меня доля в портфеле 11,5% В самый разгар пандемии появилась статья, в которой описывались финансовые проблемы Роберта Де Ниро: «Коронавирус нанес огромный удар по финансам актера — сеть ресторанов Nobu и отель Greenwich, где у него есть доли, были закрыты или частично закрыты в течение нескольких месяцев, практически не ведя бизнеса. Так рестораны Nobu потеряли 3 миллиона долларов в апреле и еще 2 миллиона долларов в мае. К тому же Де Ниро выплатил 500 тысяч долларов инвесторам, и для этого он занял деньги у своих деловых партнеров, потому что у него не было свободных наличных Его менеджер по работе с клиентами говорит, что если пандемия закончится… актеру повезет, если он заработает 7,5 миллионов долларов в этом году». Пока другие богачи скупали дешевые активы, Де Ниро решал свои собственные проблемы и старался не разориться. В конце концов он выбрался из этой ямы, но ему пришлось очень нелегко — его бизнес еще год был убыточным, а кредиторы не давали ему спуска. Несмотря на счастливый финал, из этой истории можно извлечь несколько финансовых уроков: Каждому нужен запас ликвидности. Жизненная философия одного из персонажей Де Ниро звучала следующим образом: «Не позволяй себе привязываться к чему-то, от чего ты не сможешь отказаться, если вдруг запахнет жареным». Настоящий запас прочности — это такие источники ликвидности, к которым вы всегда можете прибегнуть, если почувствуете запах жареного. Люди смотрят на деньги относительно. Как заявил менеджер актера, «ему повезет, если он заработает 7,5 миллионов долларов в этом году». При этом слово «повезет» используется тут в негативном ключе — для каждого из нас это огромная сумма, но Роберту Де Ниро ее едва хватило для покрытия всех его издержек. Вот почему комик Крис Рок однажды сказал: «Если бы Билл Гейтс проснулся завтра с деньгами Опры Уинфри, он бы выпрыгнул из окна со словами: «Я даже не могу заправить свой самолет!» Наличие большого количества денег не делает вас лучше в управлении ими. За свою карьеру Джонни Депп заработал три четверти миллиарда долларов, но из-за своей расточительности живет от зарплаты до зарплаты. Однажды он признался: «Я не юрист. Я не бухгалтер. У меня нет квалификации, чтобы помочь моему 15-летнему сыну с домашним заданием по математике… Я всегда доверял окружающим меня людям, в том числе и в вопросах моих финансов». Если вы зарабатываете много денег, то разбогатеть вам будет легче, однако это вовсе не гарантирует финансового успеха. По большому счету не важно, сколько вы получаете, если уровень ваших расходов все равно превышает ваши доходы. Мы все время сравниваем себя с окружающими или с теми, у кого дела в финансовом плане идут лучше нас — и чем выше мы поднимаемся по этой лестнице, тем больше денег сжирает такой образ жизни. Чтобы создать достаточный капитал, одних лишь высоких доходов недостаточно — нужны еще и правильные финансовые привычки, иначе любая сумма денег утечет сквозь пальцы. В мае на рынке произошёл «бэмс», вследствие чего инвесторам срочно пришлось искать деньги для распродажи. Мосбиржа поделилась итогами мая 2024 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Спасибо ей за это. Смотрим объёмы торгов акциями и облигациями, народный портфель мая и другие интересные данные. Депозиты под 18% притягивают деньги намного охотнее, чем дивидендный сезон, который уже в самом разгаре. Тем не менее, суммарный объём вложений частных инвесторов в мае стал максимальным в 2024 году и составил 116,3 млрд рублей. Число физлиц, имеющих счета на Мосбирже, за май увеличилось на 0,4 млн и достигло 31,9 млн, ими открыто более 56,8 млн счетов (+0,9 млн). В мае было 3,8 млн активных инвесторов (4 млн в апреле). Приток ослаб, а количество активных инвесторов упало. Впервые за долгое время новички испытали боль, ведь в мае индекс растерял полугодовую доходность, вместе с IMOEX завалился и RGBI. Я, один из этих 3,8 млн активных инвесторов, веду телеграм-канал про инвестиции и публикую много аналитических постов, подписывайтесь, если интересно. Доля частных инвесторов в акциях в мае составила 76%, в облигациях — 34%, на спот-рынке валюты — 11%, на срочном рынке — 62%. Общий объём торгов в мае составил 126,7 трлн рублей (124,4 трлн в апреле). Объём торгов на фондовом рынке в мае составил 4,1 трлн рублей (4,7 трлн рублей в апреле 2024 года) без учёта однодневных облигаций. Объём торгов акциями, депозитарными расписками и паями составил 2,5 трлн рублей (2,9 трлн рублей в апреле 2024 года). В мае рынок грохнулся, и многие инвесторы решили подождать конца обвала, чтобы закупиться дешевле. Мосбиржа, пощади рабов твоих, пусть всё растёт. Народный портфель (топ-10 акций по популярности у частных инвесторов, если все их взять за 100%) выглядит так: акции Сбербанка (ао 32% и ап 8%), Лукойла (14%), Газпрома (11%), Яндекса (9%), Сургутнефтегаза-п (7%), Роснефти (6%), Норникеля (5%), Северстали (4%) и Магнита (4%). Десятка без изменений, доля Газпрома продолжает падать. Самые популярные бумаги из Индекса IPO: акции ЕвроТранса, ЮГК, Софтлайна, Совкомбанка, Группы Астра, ВУШ, Европлана, Делимобиля, Хэндерсона и Диасофта. Евротранс на хайпе, при этом продолжает падать. Самые популярные фонды: LQDT (42%), SBMM (16%), AKMM (14%), TRUR (5%), AKME (3%), SBMX (2%), TMOS (2%), EQMX (2%), GOLD (2%) и AMNR (2%). Ничего необычного, все сидят в фондах денежного рынка — 74% объёма торгов всех фондов. Объём торгов корпоративными, региональными и государственными облигациями составил 1,6 трлн рублей (1,8 трлн рублей в апреле 2024 года). В мае размещено 68 облигационных займов на общую сумму 2,1 трлн рублей, включая объём размещения однодневных облигаций на 1,3 трлн рублей. В апреле было активнее: 75 займов на 3,2 трлн, включая 2,3 трлн однодневных. Размещений было много, в том числе и хороших. Я поучаствовал в этих: АФК Система 1Р30, Урожай, ТАЛК, Новатэк 1Р2 USD, Акрон 1Р4 CNY, Гарант-Инвест 2Р9, А101 1Р1, Быстроденьги 2Р6, а также покупал облигации на вторичке. А про все свои покупки мая я писал тут. Высокая ключевая ставка, падение акций и облигаций сместили фокус инвесторов на облигации и money market, но физлицам всё нипочём — они продолжают делать максимальные объёмы в торгах акциями, спасибо плечам. Всё меньше и меньше инвесторов покупают акции Газпрома, предпочитая более качественные бумаги, тем более, что дивидендный сезон в разгаре. Я, кстати, и сам избавился от Газпрома. Sell in may and go away сделал своё дело, а значит в июне можно вспомнить, что у инвесторов память короткая, и инвестировать дальше. Если смотреть на RTS (а я призываю смотреть на него вместе с IMOEX), то за год он прибавил 10% и на конец мая вернулся к значениям, которые были с ноября по март. IMOEX тоже сник, но показывает +25% за год (рост на курсе доллара до сентября). Если же смотреть последние 9 месяцев, то ситуация околонулевая. Тем не менее, тренд остаётся восходящим, но ужесточение налогов в дополнение к высокой ставке ЦБ тормозят рост. В мае инвесторы активно покупали дивидендные акции, в ближайшие месяцы ждём много выплат дивидендов, которые частично вернутся в рынок. Очень многое будет зависеть от курса доллара. Ослабление рубля придаст индексу дополнительный импульс, обратное тоже верно. Подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость. Как вы знаете, ЦБ решил оставить ключевую ставки на прежнем уровне в 16%. В какой то мере это можно рассматривать как позитив для рынка акций и индекс Мосбиржи отреагировал ростом на это событие: За день наш рынок вырос почти на 1.3%. Мой портфель тоже показывает рост: Я считаю, что коррекция на нашем рынке закончилась и на следующей неделе рост продолжится. Поэтому, через 2 дня у меня будет зарплата и я готовлюсь к очередным покупкам дивидендных акций. Многие, я в том числе, ждали повышения ставки, так как инфляция продолжает расти: Однако, повышения не было не смотря на рост цен и это можно объяснить тем, что ЦБ понимает-увеличение ключевой ставки не помогло бы! Давайте попробует ответить на этот вопрос без гаданий и предположений, а основываясь на статистике и фактах. Было замечено, что исторически лучше других во время высокой инфляции выглядели следующие компании: Следовательно, логично выбирать для покупок акции из этих секторов! Этот сектор считается защитным, потому что он не подвержен циклам, прибыль компаний, входящих в него, растёт относительно стабильно, а инфляция перекладывается на покупателей. Акции потребительского сектора: Вот так выглядит Топ-10 акций с наибольшей долей экспорта в выручке: Это данные за 2021-2022гг, сейчас санкции могли внести свои коррективы. Возможно, часть компаний уменьшили долю экспорта и этот список изменился. Есть индекс финансового сектора нашего рынка (MOEXFN) и в его состав входят следующие эмитенты: Вот перед вами списки из тех эмитентов, которые в теории могут выглядеть лучше рынка при продолжительной высокой инфляции и ставки ЦБ. Если говорить о конкретных акциях, которые я рассматриваю к покупке, то это следующие компании: Итак, у меня есть претенденты для покупок и именно из них я сейчас выбираю акцию для инвестирования в понедельник, когда придет зарплата! Друзья, спасибо за внимание к моим статьям! Налог на добычу полезных ископаемых (НДПИ) в России, в том числе на нефть, в какой-то момент придется обнулить, чтобы сохранить объемы производства, начинается новый период суперцикла — снижение цен, сказал министр экономического развития РФ Максим Решетников. «Нам как министерству экономического развития очень важно, чтобы все эти параметры (налоговых изменений — ред.) оставляли возможность для инвестирования, в том числе и расширенного инвестирования в отрасли, которые на длинном цикле работают, которые очень капиталоемкие и относительно которых мы в последние годы привыкли рассуждать об их сверхприбыли. А они, скорее всего, входят в другую часть суперцикла — все-таки в период снижения цен, и поэтому не все там будет просто. И мы должны понимать, что в какой-то момент мы должны быть готовы обнулять НДПИ, чтобы не сократить объемы производства», — сказал Решетников на налоговой сессии в рамках ПМЭФ. В это связи он отметил, что предложенные поправки в налоговое законодательство содержат механизм, который варьирует размер ставки НДПИ в зависимости от объективной ситуации на рынках. «Это в том числе обеспечивает отсутствие инициатив по windfall tax в будущем, по каким-то экспортным пошлинам и так далее. Мы должны понимать, что мы формируем предсказуемую, в том числе и для бизнеса, систему налогообложения», — сказал министр. Друзья, как я и предполагал, ключевую ставку ЦБ оставил без изменения на уровне 16%. Почему предполагал и писал об этом в комментариях [1], [2]? Послушал пресс-конференцию председателя ЦБ Эльвиры Набиуллиной и ее заместителя Алексея Заботкина. Интересное и важное для нас с вами: 2️⃣ Альтернативый сценарий — существенное повышение ставки на заседании 26 июля (экстренных заседаний не планируют). Далее Э. Набиуллина уточнила, что «существенное» — это повышение ставки на 1 пп. и более. «Вероятность альтернативного сценария возросла». То или иное решение будет зависеть от темпов роста инфляции, так что следим. 3️⃣На этом заседании рассматривались решения о сохранении ставки и повышении (причем 2 сценария повышения — 17% и 18%). При этом, решение о сохранении было принято широким консенсусом. 4️⃣ Оценивают влияние повышения налога на прибыль банков в 200 млрд руб. (это 6%, как мы с вами и посчитали). Мои обзоры на все финансовые компании России переходите и читайте в канале: Обзор Сбербанка: t.me/Vlad_pro_dengi/935 В этой статье посмотрим, как сохранять слепки стаканов и затем запускать роботов в тестере на стаканах. В OsEngine стаканы можно скачивать с торговых коннекторов через OsData. Затем тестер поддерживает эти данные. В главном меню открываем OsData и подключаемся к коннектору, с которого хотим сохранять стаканы: Будем сохранять с ALOR. Создаём новый сет и настраиваем: Внимание! В режиме сохранения стаканов, OsData нужны эти самые стаканы. И коннектор той биржи, к которой Вы подключаетесь, должен быть активен для их приёма: Рядом с exe файлом OsEngine есть папка Data. В ней Вы найдёте сет данных, который Вы создавали и данные по конкретной бумаге. Внутри файла находятся слепки: Перезаходим из OsData в Tester Light: Заходим в подключение к тестовому ядру: И включаем скаченный сет данных: Теперь заходим в самого робота: Далее: Включив эмуляцию рынка, мы увидим, что данные пошли: Удачных алгоритмов! Комментарии открыты для друзей! OsEngine: https://github.com/AlexWan/OsEngine Регистрируйся в АЛОР и получай бонусы: https://www.alorbroker.ru/open Аналитики «Финама» подтвердили рейтинг «Покупать» для акций «Интер РАО» и сохранили целевую цену на уровне RUB 4,77 c потенциалом роста 24,2%. Финансовые результаты за 1К24 вышли относительно позитивными, а большая чистая денежная позиция и растущие платежи по ДПМ-объектам позволят эмитенту сохранить устойчивость в условиях жесткой ДКП. Справка: «Интер РАО» — энергетический холдинг, один из крупнейших производителей и поставщиков электрической и тепловой энергии в России. Выручка «Интер РАО» в 1К24 выросла на 10,1% г/г, до 392,0 млрд руб. Наилучшая динамика продаж зафиксирована в сбытовом сегменте: выручка увеличилась на 6,7% г/г, до 262,2 млрд руб., за счет увеличения числа потребителей на 3,6% г/г и роста объема реализации на 6,3% г/г. Увеличение операционных расходов на 11,6% давит на прибыль. Наибольший рост зафиксирован в расходах на приобретение электроэнергии и мощности (+5,3% г/г) и в расходах по передаче электроэнергии (+8,8% г/г). В связи с этим операционная прибыль в 1К24 снизилась на 1,7% г/г, а EBITDA — на 8,8% г/г. На фоне ожидаемой летом индексации тарифов на передачу электроэнергии операционные издержки продолжат рост, а прибыль «Интер РАО» будет оставаться под давлением. Капитализация, млрд руб. . Модернизация энергоблоков позитивно влияет на операционные показатели. Выработка электроэнергии увеличилась на 2,5% г/г, а отпуск тепла — на 8,7% г/г. Рост был обусловлен как аномально холодным началом года, так и увеличением установленных мощностей «Интер РАО» на 0,4%, до 30,878 ГВт. «Интер РАО» успешно диверсифицирует бизнес. Выручка от сегмента «Энергомашиностроение» выросла в 4,5 раза, до 7,4 млрд руб. В мае компания закрыла сделку по покупке Уральского турбинного завода (УТЗ) за 10,7 млрд руб. Ранее приобрела активы Siemens Energy в России и бывшее СП «Силовых машин» и Toshiba в Петербурге. Развитие энергомашиностроения представляется одним из ключевых драйверов долгосрочного роста «Интер РАО». За 2023 год «Интер РАО» выплатит 0,326 руб. на акцию в качестве дивидендов. Снижение стоимости акций компании в последние дни связано в том числе с прошедшей 3 июня отсечкой. Учитывая норму выплат (25%) и прогнозные значения чистой прибыли, дивиденды за 2024 г. могут составить около 0,289 руб. на акцию, что соответствует дивдоходности на след. 12 месяцев около 6,1%. Эксперы оценили бумаги «Интер РАО» по модели дисконтирования дивидендов (DDM). Относительно текущего уровня цен потенциал роста акций компании составляет 24,2%. В экспортном сегменте у «Интер РАО» сохраняются проблемы. За 1К24 экспорт электроэнергии сократился на 20,2% г/г, до 2,1 млрд кВт⋅ч, а по итогам всего 2024 г. он может упасть до 8 млрд кВт⋅ч (-23,8% г/г). Наибольшая доля поставок пришлась на Казахстан (43%), Монголию (17%) и Китай (11%). «Интер РАО» пока не удается увеличить объем поставок в Китай из-за дефицита электроэнергии на Дальнем Востоке. Компания пытается расширить число экспортных направлений и ведет переговоры о поставках в Узбекистан и Турцию.

Sat, 08 Jun 2024 21:30:33 +0300

Почему коррекция не будет глубокой

1.

Сбер, БСП, Транснефть пр., Мосбиржа и некоторые другие: почти не падают

(на сильном страхе, Сбер летает быстрее, страха сейчас нет).

2.

М2 с июля 23г выросла на 18%.

Оборот в LQDT, SBMM вырос в 8 раз.

У отдельных людей тьма денег в фондах денежного рынка, на вкладах,

они ждут падения, чтобы купить активы дёшево.

Думаю,

если повезёт быть в деньгах на коррекции, например, 10%, то выгодно купить сильные активы.

Думаю, лето 2024г на рынке будет скучноватым:

ни сильного обвала, ни бешенного роста не увидим.

Конечно, есть лидеры — именно такие бумаги держу в портфелях:

Сбер об.

БСП об.

Транснефть пр.

Мосбиржа

и др.

С уважением,

Олег

Sat, 08 Jun 2024 19:57:05 +0300

Прошла неделя и уже можно подвести промежуточный результат. Итоги первой недели получились интересные

Неделю назад был начат новый конкурс. Он разделён на 4 этапа. Первый этап закончен. Участвовать можно во всех этапах. Результаты 1 этапа и распределение баллов получилось следующим:

Участник

ссылка на пост

размер депозита

баллы

Евгений

https://smart-lab.ru/blog/1023873.php

101084,3

2

Слухач

https://smart-lab.ru/blog/1024364.php

112647,6

4

DNN

https://smart-lab.ru/blog/1024465.php

100858,05

1

Глеб Врач

https://smart-lab.ru/blog/1024496.php

102210

3

Напомню, для участия в каждом этапе нужно делать отдельный пост с инвестированием 100к рублей в акции с аргументацией. Полные условия тут.

Вкратце условия простые:

Конкурс состоит из 4 этапов. Участвовать желательно в каждом, если, конечно, вы хотите победить.

Итоги подводятся 29-30 июня 2024 года

Что нужно сделать для участия в 1 этапе?

1) Сделать пост. В нём указать распределение 100к рублей по российским акциям. Не более 6 типов

2) Аргументировать свой выбор

2) Добавить тег «конкурс».

3) написать в этом посте (который сейчас читаете) комментарий с ссылкой на ваш пост.

Баллы за все этапы суммируются. Максимальное количество баллов в каждом этапе равно количеству участников в данном этапе. Так как в первой неделе конкурса участвовало мало человек, то вступив в конкурс во 2 и последующих этапах все равно имеет серьёзный шанс на победу.

Портфели виртуальные, а призы — настоящие.

Уже начат приём заявок на участие во 2 этапе конкурса. Окончание приёма заявок 10.06.24 в 9:00 утра по Москве.

Всё в ваших руках.

Sat, 08 Jun 2024 19:44:25 +0300

Наконец дошли руки запилить на Смартлаб продолжение моей истории про покупку первой в жизни недвижимости.

Sat, 08 Jun 2024 19:30:51 +0300

(превышение числа смертей над числом рождений)

Меня лично здесь удивили слегка Ю.Корея и Таиланд в этом списке и отсутствие Великобритании.

Sat, 08 Jun 2024 19:18:29 +0300

американский президент Джо Байден, видимо, смог мысленно перенестись в годы Второй Мировой и ощутить себя в роли американского солдата, оторванного от далёкой родины, и ощутить такой же страх перед грозными военными армадами, находящимися в те годы на востоке Европы.

Этот исторический страх перед Востоком был виден, сквозил и в неуверенной семенящей походке Байдена, и в растерянном выражении его лица (куда же девался вид храброго американского солдата-победителя ), и в желании сесть на несуществующий стул (желание спрятаться, сделаться менее заметным).

А в эксклюзивном интервью для ABC-NEWS по поводу того, что разрешения на использование американского оружия на территории России президент Путин назвал «прямым участием США в этой войне, и что это путь к серьезным проблемам », Байдена спросили :«Вас это волнует?»

И Байден ответил то, что его на самом деле страшит в этой ситуации. Его страшит Путин.

Байден заявил о президенте Путине :" Я знаю его 40 лет. Он беспокоит меня уже 40 лет ! "

"..Он диктатор. И он изо всех сил пытается сохранить единство страны, продолжая при этом наступление. "

Уважаемые друзья, буду вам благодарен за лайки!

Будьте здоровы!

Sat, 08 Jun 2024 18:56:44 +0300

в порядке эффективной доходности к концу срока

1️⃣Банк Дом РФ: «ДОМа надёжно» — 19% на 181 день от 1 млн руб (если меньше, то 18.8%), выплата в конце срока. Без пополнений и снятий. Открытие через маркетплейс банки.ру

2️⃣Локо-Банк: «Локо-Вклад. Банки.ру» — 19% на 182 дня от 100 тыс. руб, без пополнений и снятий, выплата в конце срока. Открытие через маркетплейс банки.ру. Для новых клиентов банка (обнуление 365 дней).

3️⃣Таврический: «Таврический максимум» — 18.5% на 181 день от 50 тыс. руб, без пополнений и снятий, выплата в конце.

Страничка

4️⃣Локо-Банк «Добро пожаловать» — 17.75% на 182 дня от 100 тыс. руб (эфф. ст. 18.42%), выплата ежемесячно. Пополнение первые 30 дней, снятий нет. Только для новых клиентов банка (обнуление 90 дней).

Страничка

5️⃣Таврический: «Таврический максимум» — 18.4% на 91 день от 50к без пополнений и снятий, выплата в конце.

Страничка

6️⃣ Дом РФ: вклады «ДОМа лучше», «Мой дом» — 18.3% на 181 день, от 1 млн руб, пополнение первые 15 дней (на «ДОМа лучше»), снятий нет.

Страничка

7️⃣ Кубань-Кредит: «Готовь сани летом!» — 18% на 91 день от 5 тыс. руб с выплатой ежемесячно (эфф. ст. 18.27%), без пополнений и снятий.

Страничка

И куча вариантов с эффективной ставкой к концу срока 18% годовых на 3-4-6 мес

Sat, 08 Jun 2024 18:51:18 +0300Общий журнал.

Эквити.

Статистика.

Просадка.

Объем.

Открытые позиции.

Закрытые позиции.

Индивидуальный журнал.

FAQ: https://o-s-a.net/os-engine-faq

Поддержка OsEngine: https://t.me/osengine_official_support

Сайт АЛОР БРОКЕР: https://www.alorbroker.ru

Раздел «Для клиентов»: https://www.alorbroker.ru/openinfo/for-clients

Программа лояльности от АЛОР БРОКЕР и OsEngine: https://smart-lab.ru/company/os_engine/blog/972745.php

Sat, 08 Jun 2024 11:38:45 +0300

Акции Норникеля выбыли из портфеля по 154,54 рубля. Компания мне нравится, но бесконечный корпоративный конфликт и неопределенность в дивидендах заставляют меня поставить отношения с Норникелем на паузу, обратив взор на более щедрых коллег.

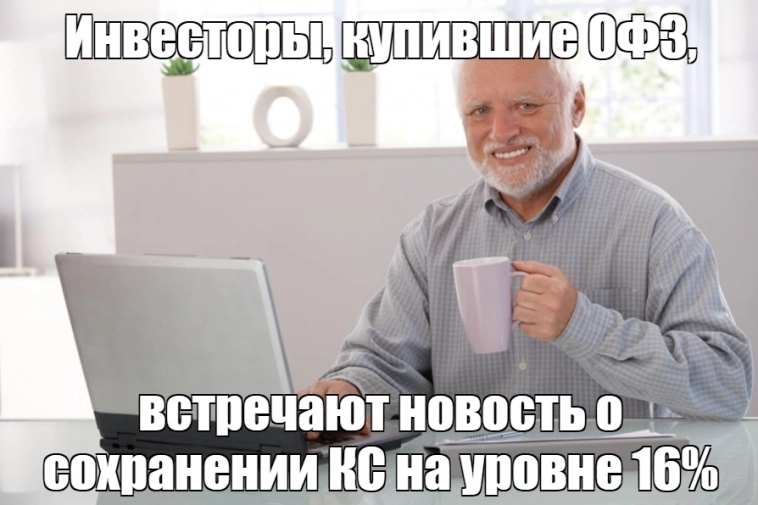

В консервативной части портфеля увеличил долю в фонде недвижимости «Парус-Нордвей» в связи с улучшением цены пая, покупка финансировалась из дивидендов от ЗПИФ и продажи ОФЗ 26244 с небольшим убытком.

А летом планирую побывать на озере Абрау, может заодно и присмотрюсь не только к продукции, но и к акциям «Абрау-Дюрсо», но делать это буду не спеша под бокал-другой со стейком (и это снова не инвестиционная рекомендация).

Фонды недвижимости показали небольшое снижение, это хорошо, по ситуации буду выбирать моменты для точечных покупок. Слежу за динамикой цен на золото, мне интересно в долгосрочной перспективе наращивать свой золотой запас, но пока в виде золотых облигаций. У меня все еще нет планов по покупке физического металла, но опять же, спешить мне некуда, пусть лучше золото генерирует деньги.

По итогам мая инвестиционный план года исполнен на 23% за счет реинвестирования дивидендов. Увы, из-за крупных плановых трат вплоть до августа использовать зарплату для инвестиций сложно. До конца лета ожидаю рекордный дивидендный поток, а по итогам года выплаты от вложений могут превысить прошлогодние на 30-40%.

На этом все. Будьте здоровы, богаты и любимы.

Все написанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией или призывом покупать / продавать какие-либо ценные бумаги. Статья является дневником автора и носит развлекательно-информационный характер.

Sat, 08 Jun 2024 11:13:25 +0300

Неликвидная часть активов ФНБ:

В мае 2024 г. в ФБ поступили доходы от размещения средств Фонда:

Sat, 08 Jun 2024 11:03:03 +0300

Абсолютно вредное решение было принято вчера, оставить ставку на месте. Понятно, что надавили и было желание хотя бы до 17% поднять. В итоге обвал чуть отсрочился. Перегретый рынок уже нет сил тянуть у зелёных хомяков. В июле мы получим много див отсечек, в том числе и у Сбера, а также ставку в 18% сразу.

На этом всех зелёных и жадных пульсят прокатит куда-нибудь на 2750 по индексу. Открыл вклад вчера под 20%, удачи играть в алогичное казино. Привет от золота, купившим на хаях.

Sat, 08 Jun 2024 10:26:54 +0300

О компании.

Текущая цена акций.

Операционные результаты.

Цены на нефть и газ.

Финансовые результаты.

Баланс.

Денежные потоки.

Дивиденды.

Перспективы.

Риски.

Мультипликаторы.

Выводы.

Мои сделки.

Sat, 08 Jun 2024 10:24:57 +03001. OsData и скачивание данных.

2. Данные в файловой системе.

3. Тестер на данных ленты сделок.

4. Выбираем робота и подключаемся к стаканам.

FAQ: https://o-s-a.net/os-engine-faq

Поддержка OsEngine: https://t.me/osengine_official_support

Sat, 08 Jun 2024 10:13:39 +0300

Еще немного цифр

Добыча в 1 кв 2024:

Ожидаемый дивиденд

Дивиденды за последние 5 лет

Личная доходность и окупаемость вложений

Заключение

Sat, 08 Jun 2024 09:42:46 +0300

Все это вовсе не означает, что известный актер был близок к банкротству — в случае необходимости он мог продать другие свои активы, правда цены на них тогда были очень низкими. Поэтому ему пришлось влезть в долги и рассориться со своей первой женой, которая подала на него в суд за неуплату положенного ей содержания.

*****

Еще больше историй вы найдете на канале Финансовый Механизм

Sat, 08 Jun 2024 07:40:10 +0300

Свежая кровь

Общий объём

Акции и фонды

Облигации

Другие рынки

Что в итоге?

Золотой — индекс RTS, синий — индекс Мосбиржи:

Sat, 08 Jun 2024 08:18:15 +0300Почему ЦБ не повысил ставку?

Поэтому ЦБ решил просто ничего не делать, чем повысить ставку и дальше смотреть на рост инфляции.

Но теперь у ЦБ есть возможность резко поднять ставку на следующем заседании 26 июля и если рост инфляции продолжится, то я почти уверен, что в июле мы увидим повышения ключевой ставки.Во что инвестировать при высокой инфляции?

Их прибыль увеличивается в след за ростом инфляции.

Валютная выручка позволяет нивелировать обесценивание рубля.

Они зарабатывают на росте процентных ставок по кредитам.Потребительский сектор

Компании экспортёры

Банки

Заключение

Жду ваших комментариев.

Sat, 08 Jun 2024 04:47:24 +0300

Послушал выступление Путина на ПМЭФ 24. Уже в начале выступления он сказал о необходимости снижения доли импорта, но не за счет бюрократических барьеров, а за счет роста конкурентоспособности собственной российской продукции. Также он сказал о необходимости увеличения капитализации российского рынка акций. Уже якобы есть какие то успехи у молодых и талантливых бизнесменов, которые что то там уже создали, нужное и уникальное. Но вот я никак не могу понять, где эти бизнесмены деньги берут на свои успешные проекты? Наверное ведь не в коммерческих банках под 16% процентов годовых и больше? Наверное по каким то своим каналам, приближенным к правительству, может быть у них какие то теневые банки есть, где деньги дают кому надо под нулевой процент. Иного объяснения у меня пока нет.

Sat, 08 Jun 2024 02:23:44 +0300

Sat, 08 Jun 2024 00:31:56 +0300

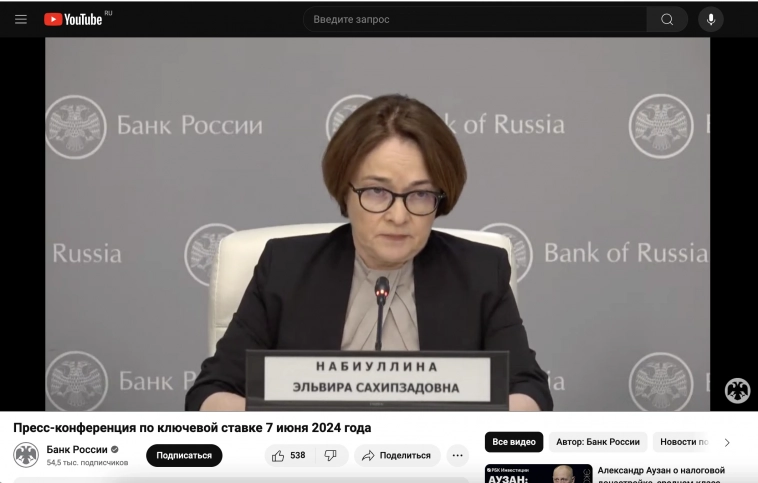

Так совпало, что в пятницу 7 июня 2024 года произошли два знаковых события :

1. ежегодное выступление президента Путина на пленарном заседании ПМЭФ-24 в Санкт-Петербурге и

2. заседание совета директоров Банка России по ставке.

И такое совпадение отразилось, на мой взгляд, на решении ЦБ: ставка осталась на уровне 16%, хотя многие события, происходившие за две недели до этого дня, говорили в пользу повышения ставки до 17% уж точно ( и рост доходностей по ОФЗ и, и рост вкладов до 17,5-18% в крупнейших банках, Сбере , ВТБ, и прогнозы влиятельных банкиров, и утечки в Блумберге от надёжных источников итп)

На мой взгляд, причина такого неожиданного решения ЦБ (сохранить ставку на 16%, что хорошо) - в политическом моменте.

Наша Эльвира- заступница МОЛОДЕЦ, держит носик по ветру! В период проведения Питерского Форума не стала ужесточать ДКП перед выступлением президента Путина на форуме, который собирался призывать гостей форума из десятков стран мира к расширению сотрудничества с Россией, к развитию инвестиционных проектов и к ускорению развития экономики РФ ! Тем более, что впереди у Эльвиры еще много заседаний ЦБ, ближайшее 26 июля.

Эльвира просто взяла тактическую паузу, чтобы не стать «главным тормозом развития экономики » и не оказаться под ударом критики на форуме.

Президент Путин в этот важный день тоже помнил о ЦБ, и поставил ещё раз перед Банком России ( и, видимо, не только перед ним)

задачу - удвоение капитализации фондового рынка России за 6 лет, к 2030 году .

Глава ЦБ ответила, как это будет происходить. ЦБ назвал эту задачу сложной, но реализуемой.

" Во-первых, мы будем действовать вместе с Правительством РФ по всем направлениям. Здесь нет только одного решения, благодаря которому можно повысить капитализацию рынка. Это и стимулы и меры, направленные и на эмитентов, и на инвесторов, и на развитие инструментов, чтобы они были удобными."

«Текущий экономический рост — он выше, чем в прошлые годы. Выше прибыли, выше возможности платить дивиденды» (хотя я как инвестор вижу, что некоторые компании как назло разочаровали отказами или сокращением дивов. Прим.- автора) «И это привлекает инвесторов, это способно двигать цены акций наверх.»( последние 2 недели этого не скажешь. Прим.- автор)

Во-вторых, очень важно привлечение новых эмитентов. Потому что то, что мы видим сейчас, количество IPO увеличилось, но это нельзя назвать бумом IPO. Ну, они сами по объему небольшие, не сравнимо с теми IPO, которые были раньше, и не всегда значительная доля акций выводится на этот рынок . И поэтому нужны стимулы для эмитентов (в проведении IPO). У нас есть крупные компании, лидеры в своих отраслях, которые не выходят на рынок капитала. Одним из стимулов, на наш взгляд, действенным может быть перенастройка мер господдержки. Они сейчас существенны для экономики ( это льготные госпрограммы). Если эти меры господдержки есть, то они не должны стимулировать компании бежать прежде всего за банковским кредитом. А сейчас именно так- все программы господдержки направлены на стимулирование долгового финансирования ( то есть это субсидируемый государством кредит и гарантии под кредит институтов развития.) Мы в первую очередь должны стимулировать эмитентов выходить на рынок капитала для привлечения денег через IPO (и таким компаниям давать налоговые вычеты, чтобы им было выгодно IPO)

В -третьих, Стимулы для инвесторов, участвующих в IPO, должны включать предсказуемость дивидендной политики, прозрачность информации об эмитенте ( отчётность ), чтобы инвестор принял решение, насколько выгодно покупать эти акции. И очень важная мера- это защита прав миноритарных инвесторов, которые покупают акции на биржах."

Если предположить, что все эти и другие меры Эльвиры будут реализованы, и к 2030 году капитализация рынка удвоится,

то это не означает, что удвоятся и цены ведущих акций Мосбиржи за 6 лет. Понятно одно: некоторые акции выстрелят, а некоторые, как сейчас Газпром, будут не в фаворе у инвесторов.

Честно говоря, меня такой ответ Эльвиры не очень воодушевил, я ждал, что она скажет, как ЦБ будет заставлять существующих эмитентов УВЕЛИЧИВАТЬ ДИВИДЕНДНЫЕ ВЫПЛАТЫ, ЗАСТАВЛЯТЬ ПРОВОДИТЬ ВЫКУП АКЦИЙ У ИНОСТРАНЦЕВ, ПРОВОДИТЬ БАЙБЭКИ, как ЦБ будет защищать акционеров, которые купили акции или АДР на иностранных биржах, как решать проблему заблокированных активов наших граждан и другие меры, которые ведут к росту акций.

Уважаемые друзья, буду вам благодарен за лайки!

Успешных вам инвестиций !

Fri, 07 Jun 2024 23:01:42 +0300

За день минус 3.5%

К Земле летит золотой астероид?

На ПМЭФ озвучен золотой запас РФ в 100500 тысяч тонн?

Американские геи отказались носить золото?

Кстати… ОИ в золоте на сегодня — физики в лонгах, юрики в шортах:

никогда не играйте на стороне физиков!

---------------------------

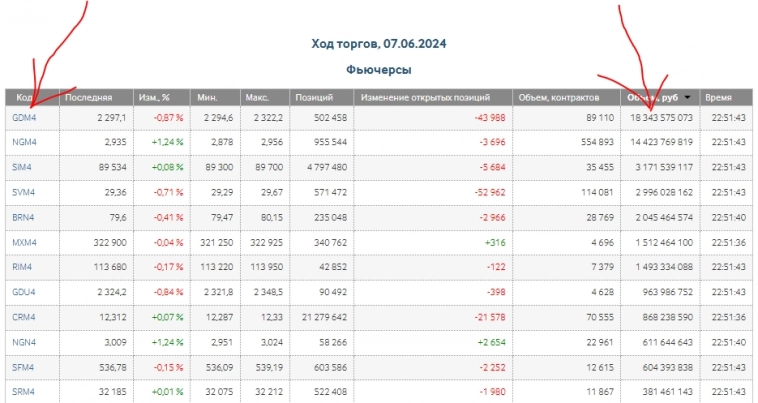

золото сегодня — лидер по обороту на срочке (физиков вынесло из лонгов):

Fri, 07 Jun 2024 22:08:19 +0300

Газ больше никому не нужен? Отскочило всё, и голубые фишки, и дымящиеся какашки. Даже детский мир!!! Кто-то растормошил его трупик и запустил пульс.

Но только Газпром и НОВАТЭК продолжают обновлять годовые лои. Особенно люто валится НОВАТЭК, у которого осенью вообще-то дивиденды. Да и Газпром осенью может объявить промежуточные за 24 год.

Не пора ли набирать эти папиры на всю котлету?!

Fri, 07 Jun 2024 22:01:35 +0300

Два фактора:

1. ПМЭФ 2024 — день принятия решения по КС совпал с днём выступления Президента РФ Владимира Владимировича Путина, лишние движения (рынок мог отреагировать непредсказуемо) на фоне таких мероприятий не нужны.

2. Минфин дважды отменял аукционы по приобретению ОФЗ, один раз разместил немного длинных бондов по 14,3%, спрос вялый. В мотивировочной части Минфин прямо указал на то, что ожидает стабилизации на финансовых рынках. К тому времени 26238 и 26244 закладывали минимум повышение ставки до 17% и доходность 15% и 15,3% соответственно.

В июле высока вероятность повышения КС до 17% или даже 18% из-за существенной индексации тарифов естественных монополий, которая подкинет угля в топку пока ещё набирающей обороты инфляции. У меня водоснабжение с 01.07 подорожает на 15%. И это называется «льготный тариф», я в шоке, учитывая, что летом лью по 40-50 м3.

Поэтому если планируете покупать бонды — рано! Дождитесь КС 17% или 18% и устойчивого тренда на снижение инфляции, ориентировочно август — сентябрь 2024 и можно покупать ВДО с доходностью к погашению 21-22% за ААА или BBB, не ниже. Можно брать сразу длинные — 5-10 лет, тем самым зафиксировав уникальную доходность при инфляции 8,6-9%%. Облигации с рейтингом ниже BBB — рисковое мероприятие, при длительном удержании жёсткой денежно-кредитной политики на долговом рынке могут начаться дефолты.

При этом (апологетам иранского сценария) стоит помнить, что всегда есть вероятность турецкого сценария с инфляцией и ставкой 50%.

Вообще, конечно, ДКП жесть. Моя рекомендация на ближайшие месяцы — засесть в фонды ликвидности, вроде AKMM, TMON или LQDT, доходность 15,6 — 15,8% с ежедневным начислением % и околонулевым риском. Акции могут (могут, речь о вероятностях) очень сильно посыпаться, пойдут маржины, маржины на маржины и увидим 2500 по индексу Московской биржи). Облигации будут падать по телу на опасениях повышения ключевой ставки до 18%.

Это инфа для обывателя, который стоит сейчас перед выбором, что делать:

С моей т.з. пока выбирать последнее.

UPD: Глава ВТБ Андрей Костин в интервью РБК: "В этот раз ради форума пропустили, в следующий раз могут и повысить".

Fri, 07 Jun 2024 20:40:30 +0300

1️⃣ Базовый сценарий — оставить ключевую ставку без изменений (и он пока остается базовым).

Обзор Тинькофф-Росбанка: t.me/Vlad_pro_dengi/971

Обзор Ренессанс-Страхования: t.me/Vlad_pro_dengi/953

Обзор БСП: t.me/Vlad_pro_dengi/993

Обор Мосбиржи: t.me/Vlad_pro_dengi/955

Обзор Европлана: t.me/Vlad_pro_dengi/989

Обзор Совкомбанка: t.me/Vlad_pro_dengi/946

Обзор ВТБ: t.me/Vlad_pro_dengi/960

Обзор МКБ: t.me/Vlad_pro_dengi/969

Что хочу сказать — риторика адекватная, ЦБ говорит, что вернет инфляцию к 4% без повышения ставки или с повышением на следующем заседании. Говорит об этом уверенно.

Для акций и облигаций в долгосрочном сценарии оба варианта хороши.

Поставьте лайк, если полезно, и подпишитесь, чтобы читать больше качественной аналитики! t.me/Vlad_pro_dengi

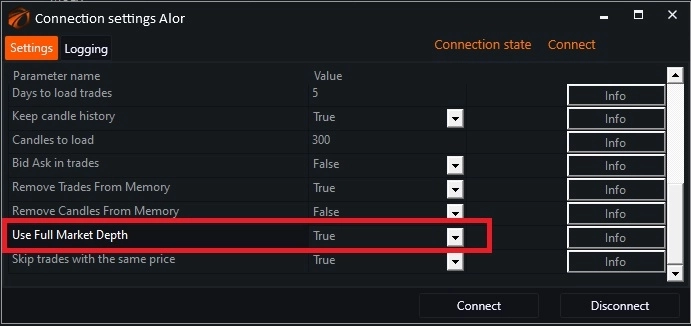

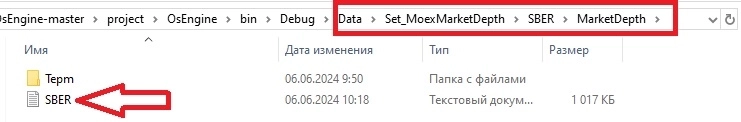

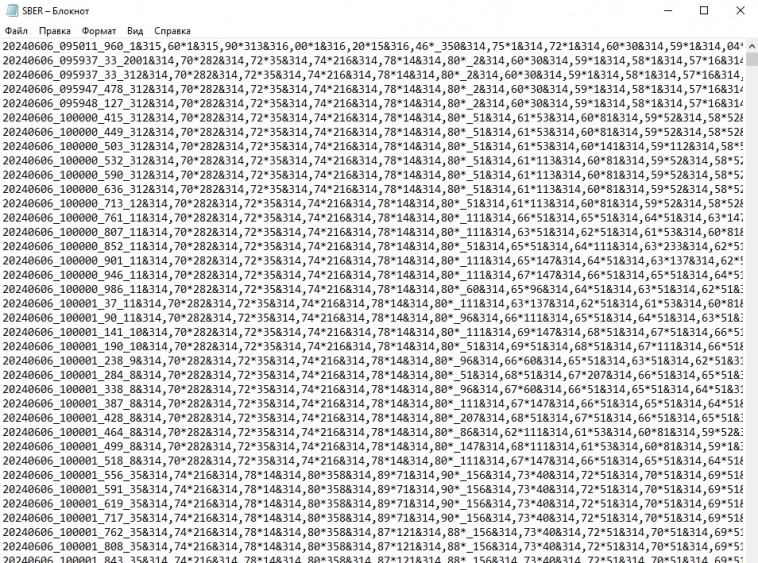

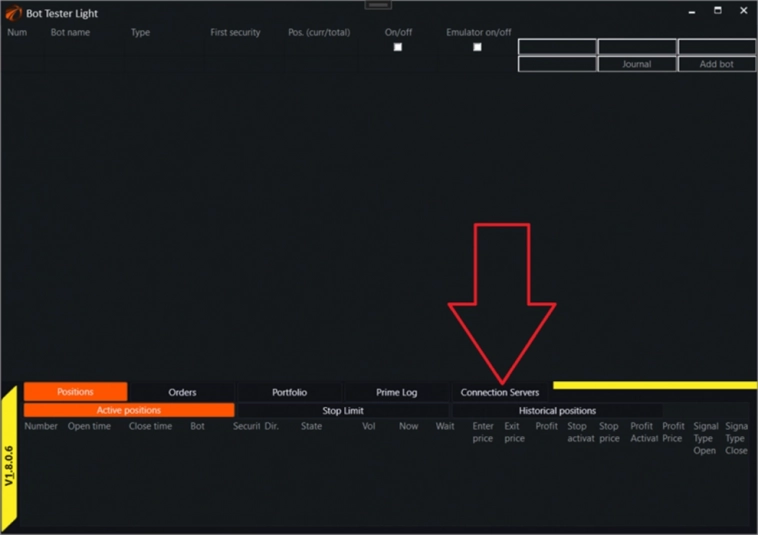

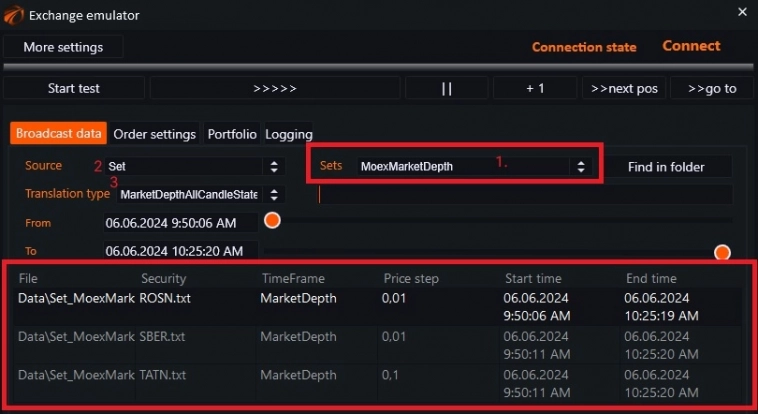

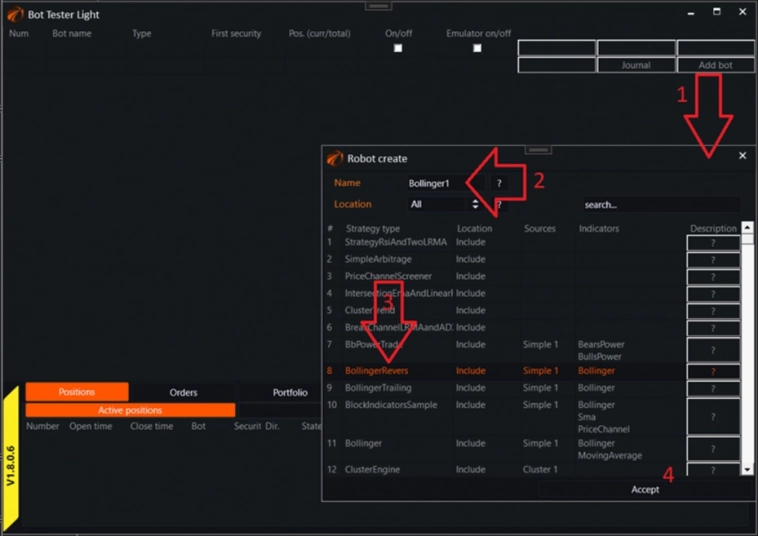

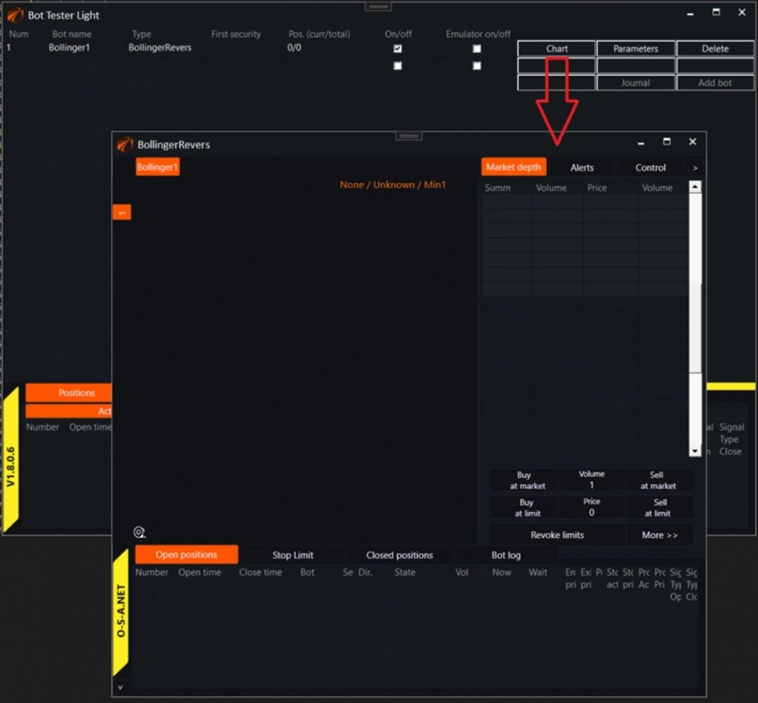

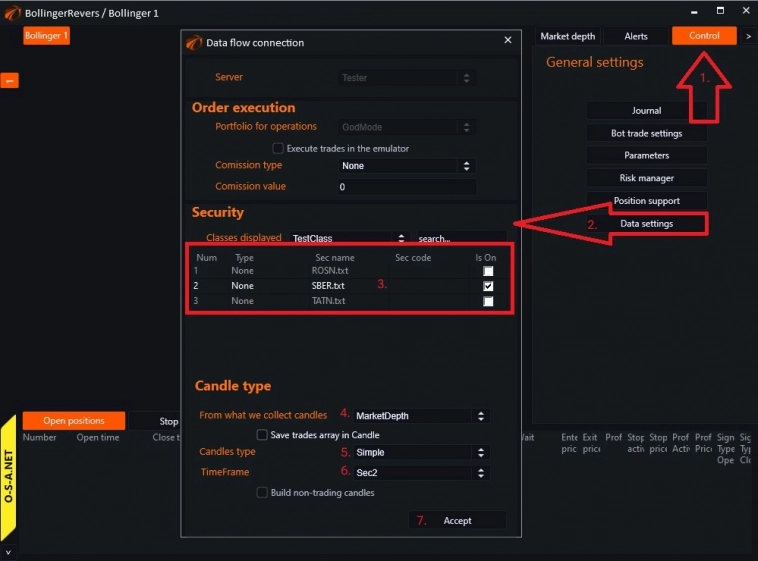

Fri, 07 Jun 2024 20:06:47 +03001. OsData и скачивание данных.

2. Данные в файловой системе.

3. Тестер на данных стакана.

4. Создаём робота и подключаемся к стаканам.

FAQ: https://o-s-a.net/os-engine-faq

Поддержка OsEngine: https://t.me/osengine_official_support

Сайт АЛОР БРОКЕР: https://www.alorbroker.ru

Раздел «Для клиентов»: https://www.alorbroker.ru/openinfo/for-clients

Программа лояльности от АЛОР БРОКЕР и OsEngine: https://smart-lab.ru/company/os_engine/blog/972745.php

Fri, 07 Jun 2024 19:49:54 +0300

Василий Олейник и Дмитрий Черемушкин делятся своим взглядом на рынок до конца 2024, а также разберут все самые важные заявления с ПМЭФ, решение ЦБ по ключевой ставке и его последствия для рубля и экономики. Интересно? Тогда поехали!

Fri, 07 Jun 2024 18:42:50 +0300

IRAO.MM

Покупать

Целевая цена

RUB 4,77

Текущая цена

RUB 3,84

Потенциал

24,2%

ISIN

RU000A0JPNM1

398,9

Количество акций, млрд

104,4

Доля государства

65,8%

Финансовые показатели, млрд руб.

Показатель

2022

2023

2024П

Выручка

1 265,0

1 359,8

1 350,3

EBITDA

183,3

182,4

155,1

Чистая прибыль

117,5

135,9

120,7

DPS, руб.

0,284

0,326

0,289

Показатели рентабельности, %

Показатель

2022

2023

2024

EBITDA маржа

14,5%

13,4%

11,5%

Чистая маржа

9,3%

10,0%

9,9%

ROE

14,8

14,9%

14,8%

«Интер РАО» зарабатывает на высоких процентных ставках. В 1К24 объем кеша на балансе «Интер РАО» составил 357,3 млрд руб. (-11,4% г/г), а 85% из них хранится на банковских депозитах. В условиях высоких процентных ставок в российской экономике денежная кубышка позволяет «Интер РАО» компенсировать рост операционных издержек: в 1К24 процентные доходы составили 20,0 млрд руб. (+135,6% г/г). Именно существенное увеличение процентных доходов позволило компании нарастить чистую прибыль на 17,6%, до 47,9 млрд руб., несмотря на снижение операционной прибыли. Кроме того, растущие ставки ОФЗ уже привели к увеличению доходности ТЭС, построенных по ДПМ, до рекордных 17%, что увеличивает потенциал роста выручки «Интер РАО».

Читать полную версию

Подписывайтесь на наш телеграм-канал @finam_invest