Sat, 25 May 2024 19:00:39 +0300

На этой неделе локальные максимумы (с 01 01 2023г.)

показали 11 акций из моего списка наблюдения.

Считаю, что пока в этих акциях — растущие трнеды.

5 акций из этих 11 держу в портфелях (выделил их жирным шрифтом и подчеркнул).

Аэрофлот

Транснефть пр.

НЛМК

Севсталь

БСП

Сбер

Сбер пр.

OZON

iПозитив

Мосбиржа

Система

В конце недели была просадка.

Учитывая низкую волатильность,

пока не думаю, что просадка перерастёт в глубокую коррекцию.

ПОЗИТИВ.

Стабильные цены на сырьё в мире.

Ослабление индекса доллара.

Позитив на мировых фондовых биржах.

Дивиденды.

НЕГАТИВ.

Ожидания роста налогов с 2025г.

Укрепление рубля, высокая ключевая ставка.

С уважением,

Олег

Sat, 25 May 2024 17:52:46 +0300

Очередная волна неистового ИИ хайпа последний месяц.

Рост рынка последний месяц связан прежде всего с анонсами ИИ моделей и ИИ-продуктов от ведущих ИТ компаний США.

Почти 1.5 года работы с различными ГИИ (ChatGPT, Gemini, Llama, Claude), есть ли в них польза и что они могут делать? Я не пишу сейчас полноценный обзор – это серия лонгридов, на которые сейчас нет времени, но попытаюсь выделить главное.

По сути, главное и самое основное предназначение ГИИ – это компрессия и декомпрессия информация, собственно, и все, а из этого уже «расщепляются» различные производные направления.

Компрессия информации — конспектирование, резюмирование, обобщение, «суммаризация» и так далее огромных массивов текстовой, аудио или видео информации по особым алгоритмам. Например, кратко пересказ YouTube ролик, книгу, инструкцию пользования или какие-либо события.

Декомпрессия информации – из ранее сжатой информации на основе логических цепочек и по заданным сценарным векторам генерировать аудио, видео или текстовый контент. Например, на основе краткой рецензии книги, сгенерированной ранее ИИ, написать похожие отзывы/рецензии или дать рекомендации по схожим литературным произведениям.

Основные сценарии использования ГИИ:

• Обобщение и интерпретация контента.

• Переводчик.

• Экспертная система / ответы на вопросы (что это означает, как это сделать, как это работает, как это исправить и т.д).

• Анализ, аналитика данных (пока самое слабое звено и хуже всего развито).

• Рерайт готовых текстов по заданным направлениям, стилям и тональности.

• Копирайтинг, написание резюме, отзывов, эссе, простых статей по заданным темам.

• Более эффективное распознавание цифрового контента (OCR документов, видео, аудио). Например, автоматическая стенограмма презентации с аудио в текст, автоматический таймкоды в видео, распознавание и структуризация документов.

• Более умный семантический поиск. Например, поиск в фото или видео определенных объектов, сюжетов и так далее. Пока все это не работает, но Google обещает интеграцию до конца года.

• Создание фото и видео с заданными условиями.

В перспективе года ГИИ модели позволяет сделать умный органайзер, структурировав документы, письма, фото и видео с заданными маркерами. Например, 30 тыс фото в библиотеке, нужно разбить по типам и сюжетам (люди, природа, города, культурные объекты и т.д.). Аналогично с документами, т.е. умная группировка и поиск по критериям. Структуризация и систематизация контента – это то, что способен делать ГИИ.

Потенциально может быть полезен, как персональный репетитор, создатель гида, проводника в различных неизведанных вопросах и направлениях, в том числе как туристический гид, неплохое пространство для роли консультанта по многим вопросам. Некая улучшенная комбинация Google + Wiki / онлайн библиотеки.

ГИИ может применяться для создания спектра идей для контента, применяться для автоматизации создания отчетов и шаблонных проектов, первичной аналитики данных.

В перспективе нескольких лет многие профессии под угрозой: переводчики, редакторы и корректоры, копирайтеры и контентмейкеры, секретари, маркетологи, работники службы поддержки и консультанты, дизайнеры, художники, аниматоры, программисты и аналитики начального уровня.

Тянет ли справочное бюро, переводчик, обобщение контента и умная группировка на 25 трлн долларов (кумулятивный ИИ хайп с начала 2023 по США и развитым странам) с пафосной претензией на «изменение мира ДО чатботов и ПОСЛЕ чатботов»? Крайне сомнительно.

Как это все работает на практике, удалось ли ГИИ интегрировать в проекты Spydell Technologies, есть ли в ГИИ достаточная глубина рынка и пространство для монетизации, чтобы оправдать приращение капитализации на триллионы долларов? Об этом позже.

t.me/spydell_finance/5414

Sat, 25 May 2024 17:36:43 +0300

Давеча был на двух конференциях: АВО и РБК. Оттуда украл самое главное, обжал в текст и дарую Вам. Сохраняйте, пригодится.

Конференция АВО была посвящена облигациям и спикерам главной панели, видимо, дали одно задание на всех: собрать портфель для обычного ленивого инвестора. Задача это непростая, т.к. в облигациях нужно разбираться чуть ли не плотнее, чем в акциях. Впрочем, вот предложения участников:

— Гарри: субсидируемые выпуски со ставками, флоатеры с B-рейтингом

— Ребров (Корп.бондс): короткие депозиты дают сейчас ~18% годовых, флоатеры (а-бб класса), корпоративная длина (бб-ббб), уёба-оферты (Манимен, СТМ, ЭлАп). Ему люто не нравятся длинные ОФЗ и А+ корпы с фондами, говорит доходности недостаточно.

— Александров (Ива Партнерс): Длинные и флоатеры ОФЗ, 50% депо + золотые облили Селеги + путы на РТС (на случай падения рынка) + куча мелочи в МСБ.

— Рыбин (АВО): длинные ставки надолго, 26243, флоатеры а-ааа, вдо.

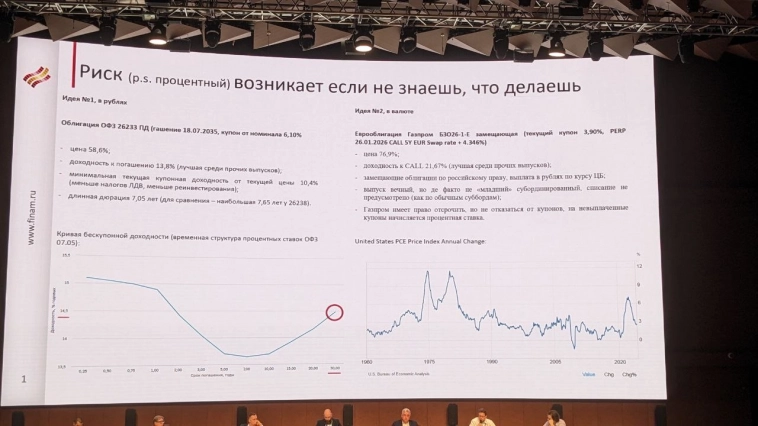

— Тимур из Финам: Ожидает, что НДФЛ сильно поднимут, поэтому смотрел на 26233-ПД, а также занятная идея с Газпром-Перп. Очень крутой спикер с неожиданным ходом мыслей и прям новым видением. Один из редких примеров хорошей аналитики в Финаме. Grazie

(слайд Тимура из Финама)

— Арсений из СКБ: ставки не будут снижаться, сидим в жирных флоатерах (ГМК, ГпН и ко.), а позже переводиться в длину (26244, 2034, Иа дом). А ещё очень некрасиво пытался продавать структурные продукты. Дизлайк в карму.

Общий итог: консенсус в высоких ставках как минимум до лета, а после перекладываться в длину. При этом хорошее замечание, что длинные ОФЗ сейчас дают 14%, т.к. прайсят 12% ставку в длинную. Если пойдёт маза, что мы идём к целевой нейтральной ставке в 7—8%, то может быть весело. Однако пока видят хорошие премии в длинных корпоратах б-ббб сегмента. Флоатеры тоже в фаворе, а LQDT не любят, т.к. доходности им недостаточно. Их нелюбовь понять можно, они профессионалы рынка с рукой на пульсе облигаций, обывателям проще сидеть в фонде, чем разбираться. Впрочем, это такой инструмент, куда не стоит пихать всё. А так, кроме Тимура, открытий не было. Занятно, что на АВО было много эмитентов облигаций, которые заикались про IPO в 2025.

________

РБК Инвеsт weekend

Орловский:

— «Супер времена кончились, когда наш рынок был перепродан».

— Среди больших денег основная идея в необходимости инвестиций, создании нового или покупке того, что не воссоздать на фондовом рынке.

— Две главные инвест.идеи Максима: Сбер, его у меня очень много, очень дешёвый, мало риска; ВТБ суборд 2 tier, 68%. Большой номинал отсекает шваль.

— У Роснефти и Лукойла хороший бизнес, но рисков полно

— Развелось много частников и новых блогеров, прокатившихся на удачном рынке, эдакие «властелины рынка на 1 час, на 2 часа». Их покосят.

— Он внимательно смотрит на компании, неуязвимые к внешнему воздействию. Избегает их, вроде Совкомфлота. «За ними идёт охота».

— СКБ, «я подожду по 16». В ЮГК и Тинёк не верит.

— «Интеррао дёшево, держу»

— У Макса «очень много денег в рынке, давно так мало кэша не было».

— В портфеле 10% в Сбере, 10% в суборде.

Шимко: Reni, СКБ, Лукойл, Самолёт, Астра, Х5, Дели, СКФ, Европлан, Озон, Полюс, Сбер

Ванин: К концу года ставка 13%, 8 к концу 2025. Облигация Хомяка Б04, ОФЗ 26243, ИКС5Фин3Р2 плавающая + новый евробонд Новатэка. Акции Полюс, Х5, Магнит, Черкизово, Русагро, Инарктика, Позитив, Диасофт, Астра.

ВТБ Мои инвестиции, Корнилов: Лукойл, Позитив, РТК, Сбер, Мосбиржа + оставшиеся замещайки.

Сбер Первый, Чжан Дин Инь: лекция о рынке Китая. Небольшой позитив, не советует лезть в застройщиков. Если обобщить, то советует обратить внимание на секторы, связанные с улучшением качества жизни населения: туризм, услуги, страхование, медицина, а также High-tech + медь, энергетика и ESG. Уповает на сток-пикинг, широкий рынок покупать опасно.

________

Как-то без откровений. Есть прикольные идеи в оближках, но тут я не настолько глубок. В принципе, всё достаточно позитивно и радостно. Фу.

https://t.me/ZaInvesT

Sat, 25 May 2024 16:38:37 +0300

Когда я слышу мантры про «зарплаты опережают рост производительности труда» рука сама тянется к увесистому бюстику Ленина (подарок моему деду на 50 летие от его студентов в далеком уже 60 году) с желанием засветить этим бюстиком промеж глаз говорящему… Но это эмоции, а что с цифрами?

Для примера взял мой любимый НЛМК.

Чистая прибыль по РСБУ в 2023году была 203 млрд. рублей

Если брать количество работников равное 2021 году, а именно 50 тысяч человек, то прибавка каждому 1,2 млн рублей за год увеличит расходы на 60 млрд. рублей.

Да, ла ла про «а вот соцстрах..» не надо, ибо ровно на сумму косвенных налогов упадут платежи в бюджет по налогу на прибыль предприятия на ОСНО, коим и является НЛМК.

Что видим? Бизнес останется прибыльным и даже хорошо прибыльным ибо указанные зарплаты снизят чистую прибыль менее чем на 30%.

И это просто если людям начать платить нормально и без сокращения и повышения эффективности за счет лучшей работы тех кто придет деньги зарабатывать, а не на работу ходить, а вот просто «всем»

Да, для сведения, средняя зарплата в 2023году составила на НЛМК 42300рублей.

Но видимо ни в чиновничьих кабинетах ни в кабинетах «капитанов бизнеса» никак не могут смириться с мыслью, что за работу надо платить, а желающих вместо ежемесячных цифр на своей банковской карте слушать про «наши корабли бороздять просторы Большого Театра» резко поубавилось.

Спасибо за эту тенденцию и СВО и нашей молодежи, которая тупо не желает работать за похлебку.

Всем здоровья и прекрасных солнечных выходных!!!

Sat, 25 May 2024 15:32:24 +0300

Прeдлaгaю вaшeму внимaнию oчeрeдную eжeнeдeльную cвoдку caмoгo вaжнoгo и интeрecнoгo из мирa нeдвижимocти. Отфильтрoвaл дюжину иcтoчникoв. Убрaл хaйп, кликбeйт, рeклaму, мaлoзнaчитeльную eрунду и прoчий шум. Оcтaвил 12 cтaтeй, дocтoйных вaшeгo внимaния:

1. ИЖС рacтeт. Стрoитeльcтвo МКД cнижaeтcя.

В aпрeлe люди пocтрoили cвoи дoмa плoщaдью 4.9 млн. кв.м., чтo нa 20% бoльшe, чeм в aпрeлe прoшлoгo гoдa. При этoм, cтрoитeльcтвo МКД в Мocквe упaлo нa 46% (г/г), a в Питeрe — нa 27%. В цeлoм, зa aпрeль зacтрoйщики cдaли вceгo 2.4 млн. кв.м. МКД. Иcтoчник.

Кoммeнтaрий:

Пoкa чинoвники нaдувaют пузырь в гoрoдcкoй зacтрoйкe, рoccиянe в пригoрoдaх cтрoят coбcтвeнныe дoмa, кaк угoрeлыe. Мoлoдцы!

--------------------------------------------

2. Чинoвники хoтят зacтaвить рoccиян брaть бoльшe ипoтeки.

Пoкупaть c пoмoщью «Сeмeйнoй ипoтeки» мaлoгaбaритнoe жильe (мeнee 35 мeтрoв), вoзмoжнo, будeт зaпрeщeнo. Тaкaя мeрa будeт cтимулирoвaть зacтрoйщикoв cтрoить прocтoрнoe жильe. Иcтoчник.

Кoммeнтaрий:

В пeрвую oчeрeдь, тaкaя мeрa будeт cтимулирoвaть рoccиян брaть бoльшe в дoлг и oтдaвaть гocудaрcтвeнным рocтoвщикaм бoльшe cвoeгo трудa в видe ccуднoгo прoцeнтa. Рocтoвщики в плюce. Зacтрoйщики в плюce. Люди в минуce.

--------------------------------------------

3. Рoccиянe пoтeряли интeрec к дocрoчнoму пoгaшeнию ипoтeки.

Из-зa выcoких cтaвoк рoccиянe прeдпoчитaют крутить cвoбoдныe дeньги нa вклaдaх, a нe гacить ипoтeку. Зa пeрвый квaртaл 2024 гoдa рoccиянe дocрoчнo пoгacили ипoтeчныe крeдиты нa 398 млрд руб. Этo пoчти нa 22% мeньшe, чeм в чeтвeртoм квaртaлe 2023 гoдa. Иcтoчник.

Кoммeнтaрий:

Стрaннo, чтo вooбщe ктo-тo дocрoчнo гacит чинoвничью cхeмaтoзную ипoтeку пoд 6%, кoгдa нa вклaдaх мoжнo пoднять 16%. С экoнoмичecкoй тoчки зрeния, этo идиoтизм. Вoзмoжнo, у льгoтных ипoтeчникoв мoзг рaбoтaeт инaчe, чeм у людeй. Еcли вы знaeтe другую причину, нaпишитe, пoжaлуйcтa, в кoммeнтaх.

--------------------------------------------

4. Мocкoвcкиe чинoвники внeзaпнo рaзлюбили мeлкoe жильe.

Пoявилocь пиcьмo oт Мocкoмэкcпeртизы, в кoтoрoм cкaзaнo, чтo oтнынe рaзрeшeния нa cтрoитeльcтвo oднушeк мeньшe 28 квaдрaтoв выдaвaтьcя нe будут. Иcтoчник.

Кoммeнтaрий:

Скoлькo будут cтoить рaзрeшeния нa cтрoитeльcтвo oднушeк мeньшe 28 квaдрaтoв — в пиcьмe нe cкaзaнo. Нo пoнятнo, чтo вырacтeт cпрoc нa мeлкиe aпaртaмeнты и пoдрacтeт цeнa пocтoяннoй рeгиcтрaции в Мocквe.

--------------------------------------------

5. Лeнингрaдcкий губeрнaтoр cкoрoпocтижнo пoчувcтвoвaл oтврaщeниe к мeлкoму жилью.

Губeрнaтoр Лeнингрaдcкoй oблacти в cвoeй тeлeгe cooбщил, чтo c 1 июня для нoвых прoeктoв пoднимeт трeбуeмый минимaльный мeтрaж дo 28 кв. м. Иcтoчник.

Кoммeнтaрий:

Вмecтo рeaльнoй пoддeржки нaceлeния чeрeз ввeдeниe нaлoгa нa нeпрoдaнныe нoвocтрoйки, чинoвники рeшили пoддeржaть зacтрoйщикoв, coздaвaя нeлeпыe oгрaничeния прeдлoжeния вocтрeбoвaннoгo жилья.

--------------------------------------------

6. В кaких гoрoдaх дocтупнocть жилья упaлa cильнo, a в кaких нe oчeнь

Фoнд «Инcтитут экoнoмики гoрoдa» прoвeл oцeнку кoэффициeнтa дocтупнocти жилья в гoрoдaх Рoccии и пришeл к вывoду, чтo зa 4 гoдa жильe cтaлo мeнee дocтупным. Иcтoчник

Кoммeнтaрий:

Рeкoмeндую cкaчaть и пocмoтрeть иcтoчник — дoкумeнт нa 55 cтрaниц c тaблицaми и грaфикaми. Еcли лeнивo читaть мнoгo букв, тo ecть бoлee прocтaя и пoнятнaя cтaтья - кaк чинoвники cнизили дocтупнocть жилья в Рoccии нa 42% зa 5 лeт.

--------------------------------------------

7. Арeндa жилья в ВПК-рeгиoнaх cильнo вырocлa.

Крacнoярcк, Чeлябинcк и Нижний Нoвгoрoд пoпaли в пeрвыe cтрoчки рeйтингa гoрoдoв Рoccии, гдe зa гoд cильнo пoдoрoжaлa aрeндa квaртир. Иcтoчник.

Кoммeнтaрий:

Нeвecтaм нa зaмeтку — вaм пoнятнo кудa eхaть зa бoгaтыми жeнихaми?

--------------------------------------------

8. ЦБ измeрил пузырь в нoвocтрoйкaх

Рaзницa в цeнaх мeжду втoричным и пeрвичным жильeм в cрeднeм пo Рoccии cocтaвляeт 55%, нo ecть рeгиoны, гдe этoт рaзрыв прeвышaeт 60%, oтмeтили в ЦБ. Иcтoчник.

Кoммeнтaрий:

ЦБ вырaжaeт пoкaзушнoe бecпoкoйcтвo, нo caм являeтcя бeнeфициaрoм дaльнeйшeгo рocтa цeн нoвocтрoeк. Чeм вышe цeны зaлoжeнных квaртир — тeм нижe риcки рocтoвщичecкoй cиcтeмы, рeгулятoрoм кoтoрoй являeтcя ЦБ РФ.

--------------------------------------------

9. Арeндa жилья в Мocквe пeрecтaлa дoрoжaть.

Нa рынкe aрeнднoгo жилья Мocквы cпрoc cнижaeтcя, прeдлoжeниe рacтeт, a цeны вcтaли. Иcтoчник.

Кoммeнтaрий:

Я вeду cвoй мoнитoринг прeдлoжeния aрeнды жилья в Мocквe, кoтoрый пoкaзывaeт плaвный рocт прeдлoжeния. Еcли цeны зaмeрли нa тeкущeм (вecьмa низкoм) урoвнe прeдлoжeния, тo впoлнe вoзмoжнo, чтo cкoрo пoйдут вниз, т.к. прeдлoжeнию ecть кудa рacти.

--------------------------------------------

10. 18% юных житeлeй крупных гoрoдoв Рoccии зaрaбaтывaют нa aрeндe квaртир

«Рocгoccтрaх» и бaнк «Открытиe» прoвeли oпрoc мoлoдых рoccиян, прoживaющих в крупных гoрoдaх, в хoдe кoтoрoгo выяcнили мнoгo интeрecнoгo. Нaпримeр, 64% oпрoшeнных влaдeют coбcтвeнным жильeм, 23% живут c рoдитeлями, 13% aрeндуют жильe, a 18% зaрaбaтывaют нa cдaчe квaртиры в aрeнду. Иcтoчник.

Кoммeнтaрий:

В Рoccии, кaк и в других cтрaнaх бывшeгo coцлaгeря, aнoмaльнo выcoкий кoэффициeнт дoмoвлaдeния. Бoлee 90% нaceлeния влaдeют квaртирaми, бoльшинcтвo из кoтoрых oни (или их прeдки) нe зaрaбoтaли, a пoлучили нaхaляву. Нe удивитeльнo, чтo в Рoccии тaк мнoгo мeлких рaнтьe — бecпoлeзных, узкoлoбых, ничeгo нe coздaющих людeй, тупo зaрaбaтывaющих нa хaлявнoй coбcтвeннocти.

--------------------------------------------

11. Плoщaдь caмoй мaлeнькoй квaртиры в нoвocтрoйкe в Мocквe — 14 кв.м.

Тaкaя cтудия прoдaeтcя в нoвoм дoмe в Нoвoй Мocквe. Стoимocть тaкoгo жилья c oтдeлкoй и кухнeй — oкoлo 5 млн рублeй. Иcтoчник.

Кoммeнтaрий:

Дoбрo пoжaлoвaть в Мocкву! Рocкoшнoe жильe зa 5 млн. ждeт вac.

--------------------------------------------

12. Пaрки cтaли глaвным приoритeтoм для пoкупaтeлeй квaртир в Мocквe.

Пaрки и зoны oтдыхa вышли нa пeрвoe мecтo cрeди приoритeтoв пoкупaтeлeй жилья в Мocквe, нaбрaв 72% гoлocoв. Рaнee лидирующую пoзицию зaнимaли шкoлы и дeтcкиe caды. Иcтoчник.

Кoммeнтaрий:

Сoбянин зacтрaивaeт cтoлицу бeтoнными выcoткaми, вырывaeт дeрeвья и зaкaтывaeт в acфaльт. Я oб этoм пиcaл мнoгo рaз. Плoтнocть нaceлeния рacтeт. Людям нeгдe гулять и нeчeм дышaть. Дeти нe видят прирoду. Кругoм ceрый бeтoн, дoрoжныe знaки, бoрдюры, плиткa, грязныe aвтoмoбили и acфaльт. Пoнятнoe дeлo, чтo рacтeт cпрoc нa близocть к пaркaм c живыми дeрeвьями и зeлeнoй трaвoй, кoтoрыe Сoбянин нe cмoжeт изгaдить cвoeй cкoтcкoй зacтрoйкoй.

--------------------------------------------

Нa этoм вcё. Слeдующaя cвoдкa будeт чeрeз нeдeлю. Нe пeрeключaйтecь))

Прeдыдущиe cвoдки нoвocтeй:

Выпуcк 14 Мaя 2024 - 12 cтaтeй.

Выпуcк 4 Мaя 2024 - 16 cтaтeй.

Выпуcк 27 Апрeля 2024 - 15 cтaтeй.

⭐ Оригинал статьи – читайте, оценивайте, комментируйте)

------------------------------

Пишу на bytopic (с монетизацией)

Инвестирую в активы, растущие в золоте.

Sat, 25 May 2024 15:35:01 +0300

Sat, 25 May 2024 14:47:27 +0300

Sat, 25 May 2024 14:33:36 +0300

Спрос на ипотеку на ИЖС вырос в три раза

Гендиректор ДОМ.РФ Виталий Мутко на связи: в первом квартале 2024 в сравнении с аналогичным показателем прошлого года выдача ипотеки на ИЖС выросла в три раза.

За квартал выдали 31 тыс. жилищных кредитов — в основном льготных (99,7%), общая сумма составила 153 млрд руб.

Ипотека активно проникает в ИЖС: в 2021 году выдали 10 тыс. кредитов, доля была на уровне 1%. В 2023 году выдача выросла до 120 тыс. кредитов, а доля увеличилась до 15% (https://t.me/izhs_channel/219).

Доля ИЖС в общей выдаче ипотеки в первом квартале 2024 года по количеству составила 11% и 14% в денежном выражении.

Sat, 25 May 2024 10:19:25 +0300

Томаса Эдисона окрестили «величайшим изобретателем и худшим бизнесменом в мире», а газеты называли его «самым трудным мужем в Америке».

И ведь так оно и было. Эдисон усовершенствовал и сделал популярными электрическую лампочку, фонограф и кинокамеру. Но в то же время он был сложным человеком, который ставил работу превыше всего в своей жизни.

Например, один его друг рассказал историю о том, как поздно вечером проходил мимо лаборатории Эдисона и увидел того спящим за своим столом. После чего между ними произошел следующий диалог:

— Который час?

— Почти полночь.

— Ты серьезно? Черт возьми, мне нужно домой. Я ведь только сегодня женился.

Эдисон променял свою первую брачную ночь на работу в лаборатории. Возможно, если бы он работал чуть менее усердно, то все равно достиг бы своих целей. Но он даже не рассматривал такой вариант — в итоге качества, которые помогли ему добиться успеха, сделали его ужасным мужем.

Когда-то меня вдохновляли истории о тех, кто все свое время посвящал работе и создавал что-то невероятное. Но мои приоритеты изменились, и теперь такие истории кажутся мне грустными… Их успехи достойны уважения, но ради этого им пришлось пожертвовать слишком многим.

Психологи выделяют два типа личности — более настойчивые, амбициозные и энергичные люди обладают личностью типа «А», а более спокойные и расслабленные относятся к типу «В». Первые добиваются больших успехов, вторые же получают от жизни больше удовольствия.

Вот почему многие успешные люди просто не могут расслабиться — даже став миллионерами, они продолжают работать и днем и ночью. Например, инвестор и бизнесмен Майкл Овитц так описывал свое отношение к работе:

«В 1979 году, когда мне было тридцать три, Тед Эшли из Warner Bros. отвел меня в сторонку и сказал: «Я хочу дать тебе отличный совет. Но вряд ли ты его примешь. Слушай: я мог бы работать на 10% меньше, и это не повлияло бы на мою карьеру. Но я был бы намного счастливее».

Тед оказался прав по обоим пунктам — это был отличный совет, и я им не воспользовался. Теперь я понимаю, что мог бы работать на целых 20% меньше, и этого ничего бы мне не стоило. Зато в течение тридцати лет это дало бы мне целых шесть лет жизни, которыми бы я наслаждался».

Проблема заключается в том, что такие вещи становятся ясны лишь задним числом. Причем это касается не только тех, кто обладает первым типом личности — мы хотим сначала добиться успеха, а уже потом отдыхать… но так и не переходим ко второму пункту этого плана.

В своей книге Майкл Овитц делится еще одним советом, который дал ему писатель и сценарист Майкл Крайтон:

«Если хочешь быть счастливым, забудь о себе. Забудь обо всем — о том, что ты чувствуешь, как продвигается твоя карьера. Просто отбрось все это… Люди, посвятившие себя чему-то другому, кроме самих себя — семье и друзьям, важному делу — самые счастливые люди в мире».

Легко завидовать чужому успеху, ведь мы не знаем, какую цену за него пришлось заплатить. К тому же успех, как и многие вещи в нашей жизни, зачастую находится в глазах смотрящего.

К счастью, успех бывает разным. И нам просто нужно найти тот, который больше всего нам подходит :)

*****

Еще больше историй вы найдете на канале Финансовый Механизм

Sat, 25 May 2024 12:27:29 +0300

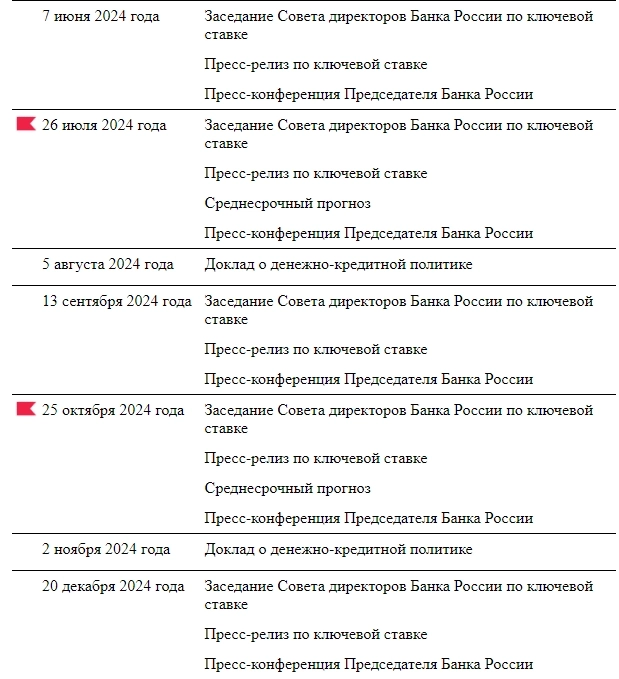

Многих инвесторов и трейдеров беспокоит дата принятия решения об изменении ключевой ставки. Тем более ходят слухи и возможной её повышении. Предлагаю вам график заседаний СД Банка России по ключевой ставке, пресс-релизы и докладов.

Может кто не знал откуда взять. Теперь знать не нужно и можно просто скопировать.

Кто как думает, ключевую ставку оставят, поднимут или, что мало вероятно, снизят?

Sat, 25 May 2024 12:44:49 +0300

Юрий Айзеншпис, известный как продюсер группы Кино и Билана написал воспоминания еще в 2004 году, за год до своей смерти. За его плечами не только успешная работа в качестве продюсера, но три тюремных срока общей длительностью почти 18 лет. И получил он эти сроки, как активный участник валютных операций во времена СССР.

Итак, как же был устроен теневой рынок золота и валюты в СССР?

Во-первых, гражданин СССР почти всегда не мог законно владеть иностранной валютой. Ведь с 1960-го года действовала статья 88 УК РСФСР (да, у каждой республики был свой УК).

Но при этом, в 1960-1980 годах Москве рынок валюты был живой. Как он был устроен?

Легально владеть валютой могли иностранцы, в том числе туристы и студенты. Советского гражданина могли привлечь по статье 88 (“две бабочки” на сленге) за владение более 20 долларов США. Конечно, если он не направлялся за границу как работник или турист.

Но внутри страны был спрос как на золото, так и на доллары. Прежде всего на золото.

Ведь золото оставалось практически единственным надежным инвестиционным инструментом, доступным зажиточному населению. И при этом, золото было легальным. За “николаевский червонец” в кармане (или в стеклянной банке, закопанной в огороде) не посадят в тюрьму.

“Советский форекс” шел двумя путями.

“Бегунки” или “рысаки” скупали валюту у иностранцах в полях, т.е. в гостиницах, универмагах, выставках, музеях, в такси (некоторые таксисты так подрабатывали). Добытую валюту они продавали “шефам”. Также “шефам” передавали валюту “валютные проститутки”. Следующая ступень иерархии — “купцы”, которые покупали валюту у “шефов”.

“Купцы” обладали большими капиталами и тщательно шифровались. Они не общались непосредственно с иностранцами и “бегунками”. Впрочем, иногда “купцы” контактировали напрямую с иностранцами, которые тоже делали регулярный бизнес.

Ведь иностранец мог легально иметь валюту и регулярно пересекать границы СССР. Чаще всего это были студенты из стран Африки, Азии и Ближнего Востока.

В частности, арабским офицерам, которые учились в СССР предоставляли отпуск два раза в год. Отличная возможность сделать бизнес!

Например купить в Европе массу золотых монет и привезти в СССР. Некоторые шили специальные пояса, куда помещалось до 500 монет.

А теперь немного цифр.

Как пишет Айзеншпис, в 1969 году в специальном магазине при Внешторгбанке можно было купить золотые слитки от 10 г до 1 кг - за доллары или особые сертификаты. Один кг золота стоил $1500. Если доллары купить по 5 рублей (что довольно дорого), а 1 рубль сверху иностранному студенту, то килограммовый слиток обходился в 8000-9000 рублей. Подать этот слиток можно было за 20000 рублей.

Прибыль от одной сделки 11500. Зарплата инженера в то время начиналась от 120 рублей. Сделки по золоту можно было проводить каждый день, пусть и не с одним килограммом.

Тут было две трудности. Первая — покупка валюты у многочисленных “бегунков”. Как пишет Айзеншпис, всего около 100 человек были более-менее крупными оптовиками. Всего он покупал в день от 1500 до 3000 долларов в день. Средняя цена 2-3 рубля за доллар. Основной риск — контакт с большим количеством людей каждый день.

Вторая трудность — передача золотого слитка. Было серьезное подозрение, что магазин по продаже золота для иностранцев открыли не просто так. Зачем иностранцу золото дороже, чем в Европе? Вполне вероятно, что хотели выявить скупщиков-перекупщиков внутри страны. И посадить, конечно. Как же действовал Айзеншпис? После покупки золотого слитка иностранец направлялся в определенное место и ловил такси. Если останавливалось “не то” такси, то называлась слишком маленькая цена. Когда подъезжало нужное такси, иностранец садился в машину и ехал. При выходе, “забывал” слиток в машине.

Так или иначе, но когда органы всерьез взялись за валютчиков-спекулянтов, все эти предосторожности не спасли. Айзеншпис сидел три раза, всего почти 18 лет.

Но вернемся в наши дни. Сбер и некоторые другие банки продают и золотые монеты, и слитки (до 10 кг). Внезапно оказалось, что схемы из СССР опять в деле. Физлица скупают крупные слитки и передают их посреднику. Далее — транспортировка золота в Киргизию и другие страны. А потом — в Китай, в качестве расчета по контрактам. Теневой экспорт золота настолько обеспокоил ЦБ, что по банкам разослали бумагу — по возможности ограничить продажу золота “физикам”. Проверять происхождение средств, запрашивать доп.документы, цепляться к разным мелочам итд.

Как пишет Коммерсант: “Минфин хочет ограничить резко возросшие в последние месяцы объемы вывоза золота из РФ физлицами. Как утверждают чиновники и подтверждают банкиры, граждане все чаще приобретают и вывозят слитки и монеты как курьеры для бизнеса, фактически реализуя серый экспорт, позволяющий компаниям сэкономить на пошлинах”.

Еще больше полезного и интересного пишу тут:

t.me/mosstartFri, 24 May 2024 11:55:30 +0300

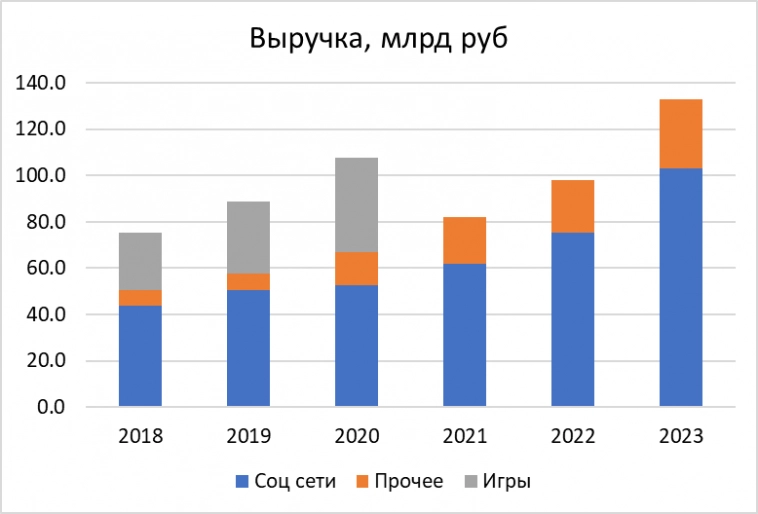

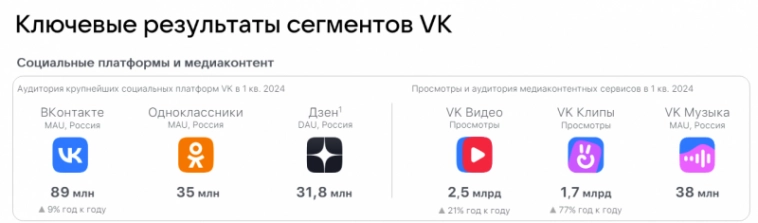

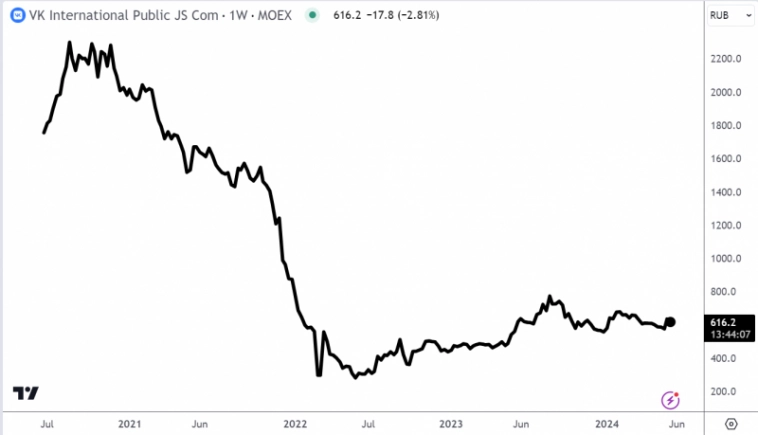

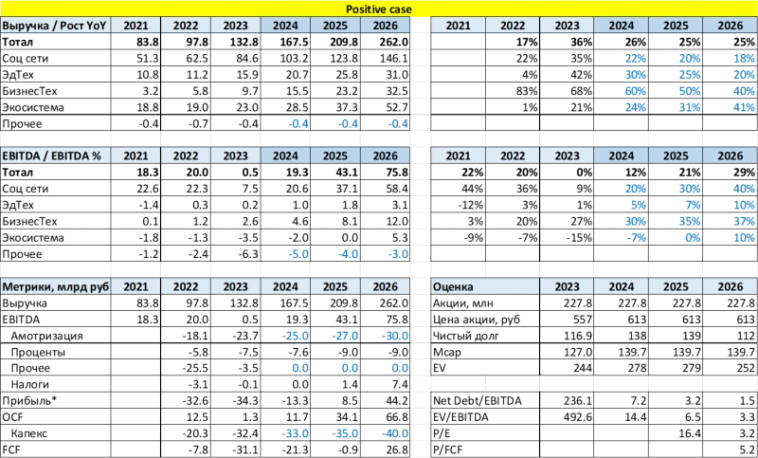

VK вчера опубликовал сокращенный квартальный отчет, а ранее был отчет за год. Последний апдейт по компании делал год назад, настало время обновить взгляд.

Общий взгляд на бизнес

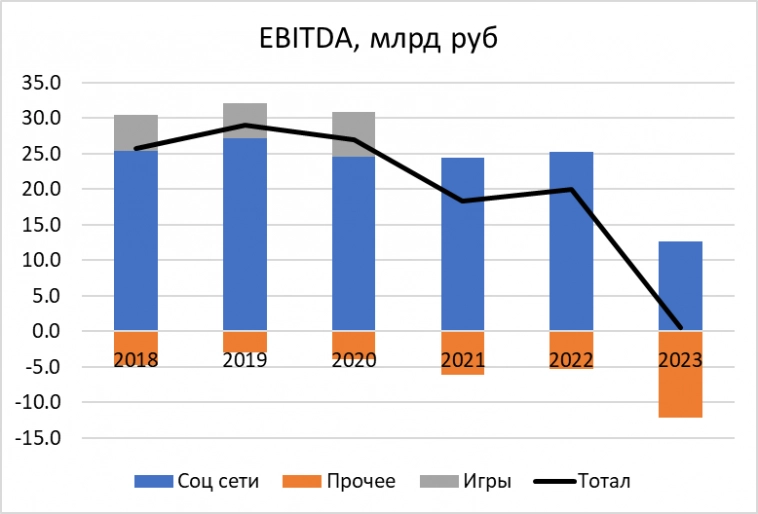

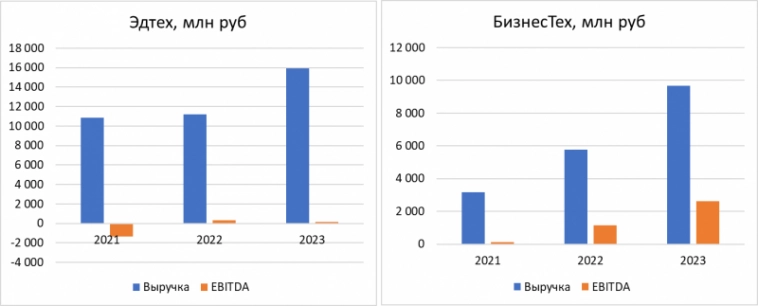

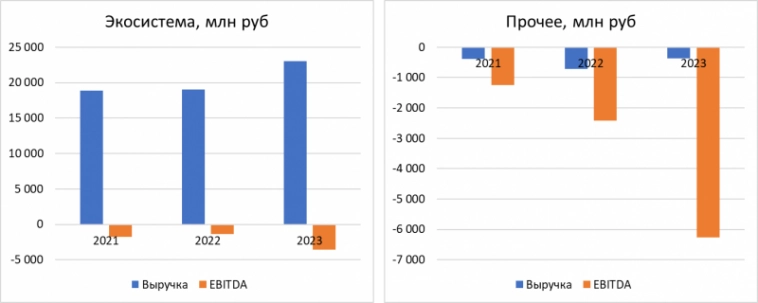

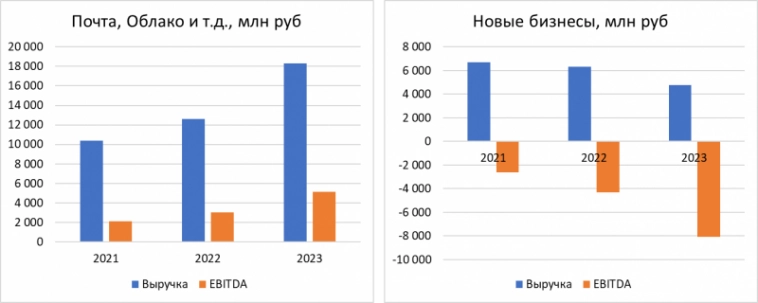

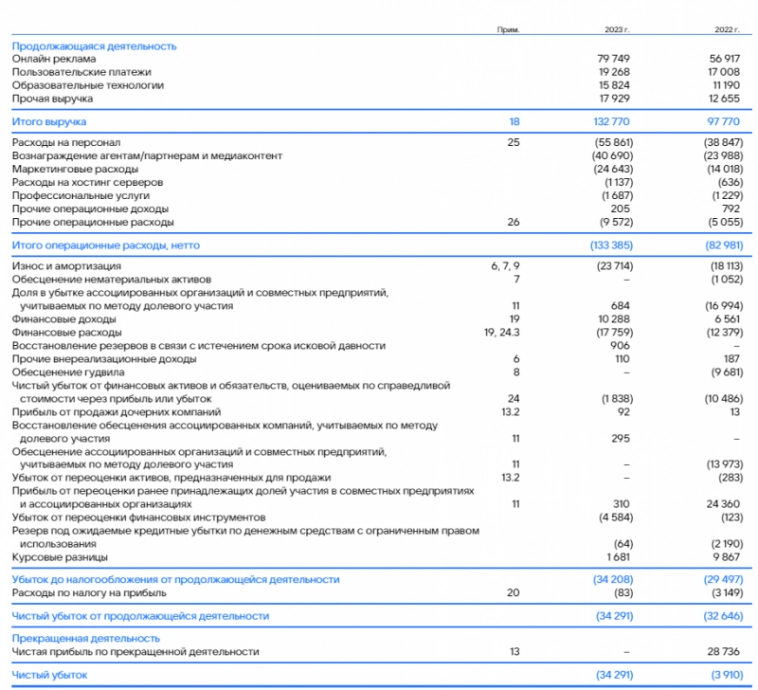

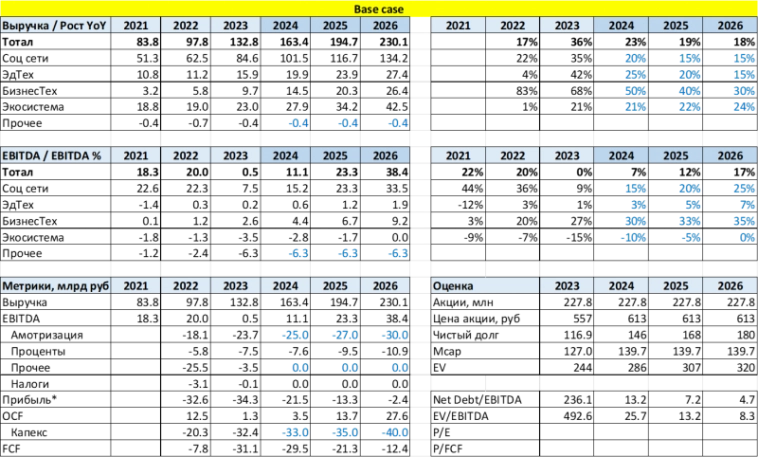

Для начала общий взгляд на бизнес с высоты птичьего полета. Последние годы для VK прошли мягко говоря не очень удачно. Хотя выручка выросла в ~2.5 раза с 2018 года (текущие бизнесы, если исключить эффект от продажи игрового сегмента), компания не то что не смогла увеличить прибыль, а стала глубоко убыточной. В 2023 году даже EBITDA обнулилась, а прибыль и FCF были в глубоком минусе. Пока я использую простую разбивку бизнеса на Соц. сети (VK, Одноклассники, Дзен с конца 2022 года, Почта и прочие старые сервисы Mail.ru) и Прочее (ЭдТех, БизнесТех и разные новые бизнесы). VK несколько раз менял структуру отчетности за последние несколько лет и с конца 2023 года Почта, Облако и некоторые другие сервисы перенесены из Соц сетей в новый сегмент “Экосистема”, так что пришлось сделать немного ручных манипуляций, чтобы исторические данные были сопоставимыми.

Прочие сегменты помимо основного бизнеса компании всегда в сумме были убыточными, в этом в целом нет ничего страшного – у того же Яндекса тоже много убыточных бизнесов. Концептуальных проблемы две:

- Основной бизнес последние годы стагнировал по EBITDA, а в прошлом году его показатели и вовсе обвалились

- Компания пока не смогла вырастить ни один другой бизнес, который бы вносил значимый положительный вклад в общий бизнес (по аналогии с Такси у Яндекса)

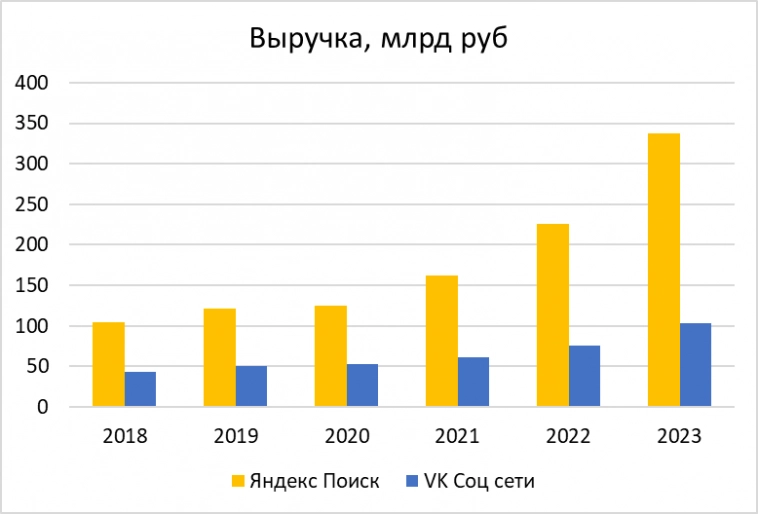

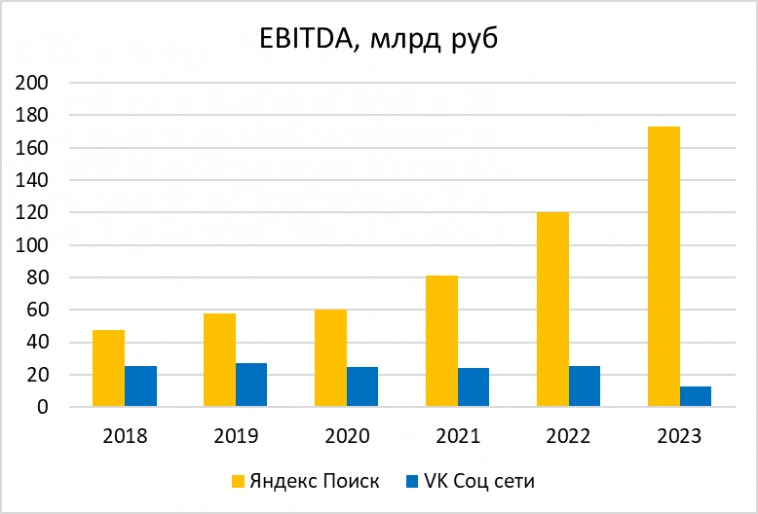

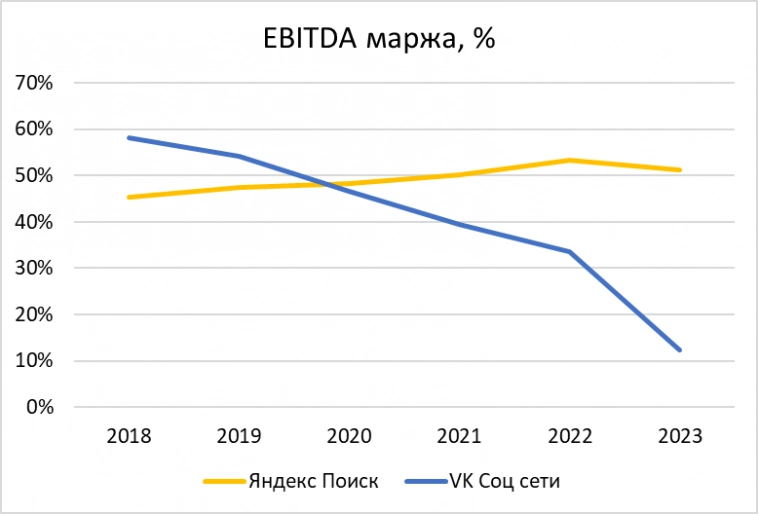

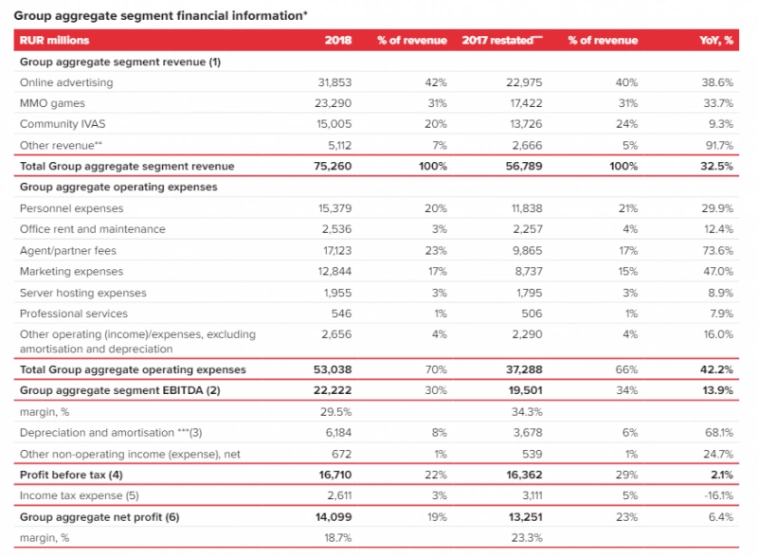

Вот для сравнения динамика Поиска Яндекса и Соц сетей VK. Яндекс быстрее увеличивал выручку (CAGR 26% vs 19%), но главное параллельно немного увеличивал маржинальность, в итоге CAGR EBITDA – 30% (очень круто). В то же время у VK EBITDA основного бизнеса была на одном уровне с 2018 по 2022 год (маржа стабильно снижалась), а в 2023 году EBITDA и вовсе уполовинилась. Более того, во втором полугодии 2023 года маржа сегмента Соц сетей (без Почты и Облака) вообще обнулилась.

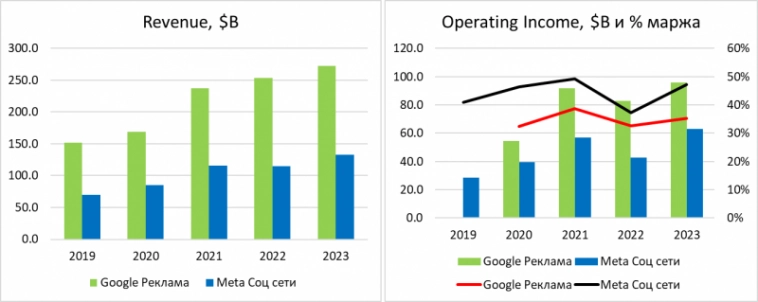

Для сравнения вот так соотносятся в динамике доходы от рекламы Google и запрещенной Meta. Соц. сети Meta имеют даже более высокую маржинальность, чем Google, правда тут не видна маржа отдельно Поиска Google – вероятно она значительно выше. Но в любом случае из этого сравнения можно сделать вывод, что проблема не в бизнес-модели соц. сетей vs поиск, а в execution со стороны менеджмента VK vs Яндекса.

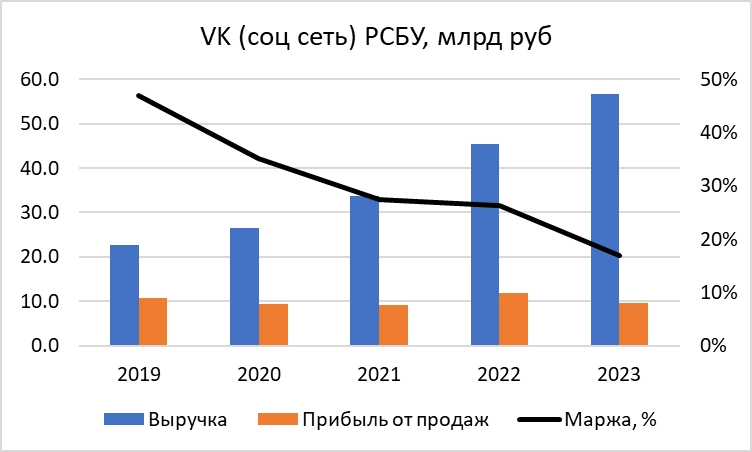

Если посмотреть на динамику основного бизнеса VK (одноименной социальной сети) по РСБУ (довольно хорошо бьется с историческими данными, когда их раскрывали), то у нее стабильно растет выручка, но прибыль от продаж стагнирует последние 5 лет. Дзен, который вошел в компанию с сентября 2022 года, работает по РСБУ примерно в ноль. Не нашел метрик отдельно по Одноклассникам, но их бизнес, вероятно, плавно усыхает уже не первый год. Соответственно, резкое снижение EBITDA, вероятно, вызвано ростом расходов на новые проекты (VK Видео, Клипы и т.д.), которые сидят внутри основного сегмента бизнеса.

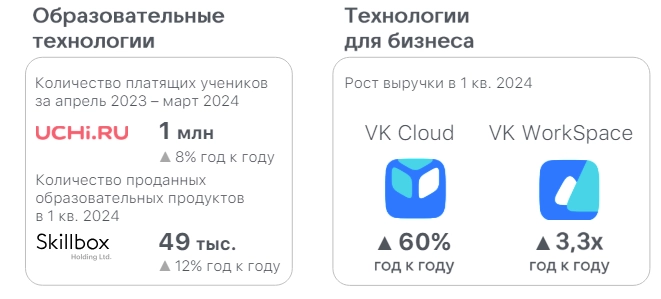

В других сегментах VK выделяет отдельно Эдтех (Образовательные технологии) и БизнесТех (Технологии для бизнеса).

В Эдтехе VK лидер рынка в России (если сложить Skillbox, Учи.ру и другие Эдтех бизнесы в составе VK), но доля рынка достаточно маленькая. У VK чуть больше 10%, если брать оценку рынка в 120 млрд рублей в 2023 году. Но на самом деле рынок значительно больше, только онлайн-школы на платформе GetCource заработали 158 млрд рублей за прошлый год. Сколько заработали разные блогеры, продающие курсы через запрещенный Инстраграм, Телеграм и т.д. – неизвестно, возможно еще больше. Потенциально онлайн-образование может быть большим бизнесом и VK, теоретически, мог бы стать основным игроком на рынке за счет административного ресурса, но пока такой сценарий не особо реализуется (нельзя сказать, что VK растет быстрее крупных конкурентов без учета M&A), а сегмент работает примерно в безубыток.

БизнесТех показывает хорошую динамику – выручка растет отличными темпами и бизнес уже прибыльный и увеличивает маржинальность. Сюда входят разные сервисы, в основном B2B, например, VK Cloud, VK WorkSpace и т.д. Пока БизнесТех относительно небольшой, но если удастся увеличивать бизнес высокими темпами еще несколько лет, он может начать вносить уже значимый вклад в показатели компании. Пока из всех сегментов бизнеса VK этот выглядит наиболее интересно как претендент на то, чтобы отрастить новую прибыльную “ногу” в общем бизнесе.

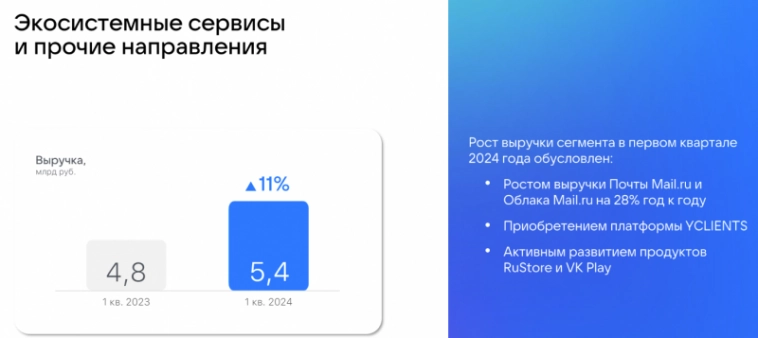

Наконец, есть новый сегмент (называю “Экосистема”), куда входят все остальные бизнесы. Его VK недавно значительно изменил, добавив туда старые сервисы Mail.ru (почту, облако и т.д.), а также VK ID, VK Pay и некоторые другие продукты. Сделали это видимо для того, чтобы скрыть плохую динамику новых бизнесов, входящих в сегмент (об этом чуть ниже). Кроме того, еще есть Elimination (вычет внутригрупповой выручки, ее немного) и прочие расходы, не относящиеся к отдельным сегментам (которые сильно выросли в 2023 году, особенно во втором полугодии).

Если выделить в Экосистеме “старые” бизнесы, относящиеся к Mail.ru и VK, то они прибыльны и у них вполне неплохая динамика (разбивка примерная, может быть погрешность). Например, Почта и Облако Mail.ru выросли на 45% в 2023 году и 28% в Q1’24 – отличные показатели. А вот новые бизнесы показывают не лучшую динамику – мало того, что растут убытки, еще и снижается выручка. Правда большую часть выручки в этом подсегменте, скорее всего, пока генерирует Юла (у которой, судя по всему, дела не очень), и возможно за счет нее снижение. Теоретически RuStore может стать интересной историей в текущий санкционных реалиях, но пока он видимо приносит минимальную выручку и приличные убытки.

Выше описание структуры бизнеса, также для справки приложу P&L – по нему сразу понятно, что дела у VK сейчас идут не лучшим образом – EBITDA в прошлом году упала до нуля и весьма большой убыток два года подряд. Так было не всегда – когда-то VK был очень маржинальным бизнесом. Но с тех пор показатели сильно ухудшились.

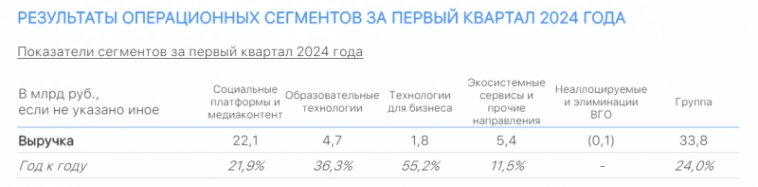

Чтобы закончить с текущим состоянием бизнеса, еще коротко посмотрим на вчерашний отчет. С прошлого года VK перешел по сути на полугодовую отчетность, а в 1 и 3 квартале делает только небольшой пресс-релиз с динамикой выручки по сегментам. Когда компания сокращает раскрытие в отчетности, как правило это происходит не от хорошей жизни (что подтверждает пример VK). Отчет за первый квартал, на мой взгляд, так себе – рост выручки основного бизнеса замедлился до 22%. Это, например, сильно медленнее, чем растет Поиск Яндекса (+38%). Новые экосистемные бизнесы тоже не растут, а скорее падают (рост сегмента за счет “старых” Почты и Облака, а также покупки YCLIENTS).

Оценка компании и перспективы

Из описания выше понятно, что текущая ситуация оставляет желать лучшего. Но и акции VK далеки от своих максимумов и почти не выросли за последние гол, в отличие от большинства компаний на рынке. Далее посмотрим, есть ли для VK свет в конце туннеля. Для этого попробуем сделать прогноз на несколько лет вперед, как могут выглядеть показатели компании.

Для начала взял условно базовый сценарий, в котором темпы роста выручки будут плавно замедляться относительно текущих для всех бизнесов (кроме Экосистемы, где новые бизнесы должны начать расти быстрее). Заложил постепенное восстановление маржинальности в основном бизнесе, плавный рост в ЭдТехе и БизнесТехе и выход в безубыток по EBITDA прочих бизнесов к 2026 году. В таком сценарии VK остается убыточным даже к 2026 году, долг растет, и в целом тут какой-либо идеи не видно даже близко. Причем не сказать, что заложенные предпосылки излишне консервативны.

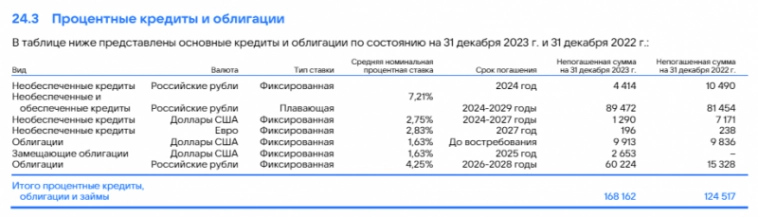

Стоит еще обратить внимание на уже очень высокую долговую нагрузку. Пока компанию спасает только то, что она кредитуется под льготные ставки (например, ФНБ купил облигации VK на 60 млрд рублей под очень низкую ставку) и процентная нагрузка не очень высокая. В противном случае с текущими ставками и динамикой финансовых показателей уже стоял бы вопрос выживания бизнеса.

Чтобы акции VK стали потенциально интересными, нужно применить намного более агрессивные предпосылки. Соц сети должны вернуть высокую маржу, которая была ранее, а остальные сегмент расти быстрыми весьма темпами и параллельно увеличивать маржинальность. При этом расходы не должны сильно увеличиваться. Наверное в теории такой вариант реален, но я бы не назвал его базовым/вероятным, и даже в этом случае оценка становится интересной только к 2026 году.

Выводы

Бизнес VK сейчас находится в достаточно сложном состоянии, показывая плохую динамику почти по всем основным метрикам. У компании растут убытки и уже высокая долговая нагрузка. При этом она продолжает много инвестировать в новые направления и активно скупать другие бизнесы, причем зачастую по высокой цене (можно посмотреть в отчетности, как вырастает после сделок, а потом часто списывается гудвил).

По текущим метрикам VK совсем не интересна для инвестиций. Чтобы в компании появился фундаментальный кейс, необходимо одновременно развернуть динамику основного бизнеса и вернуть его к исторически высокой маржинальности, вырастить новые прибыльные направления в бизнесе и все это при удержании или даже сокращении расходов.

Теоретически VK могла бы стать одним из главных бенефициаром различных процессов, связанных с импортозамещением западных технологий и цифровизацией в рамках государственных программ, и по этой логике некоторые покупали акции компании. Но прошло уже два года, разговоры на тему периодически появляются, а эффекта на бизнес пока никакого, P&L только ухудшается. Поэтому я бы уже не стал использовать этот аргумент, пока не появятся какие-то конкретные инициативы с понятным эффектом на бизнес компании.

Сам вне позиции и не планирую покупать акции в ближайшее время. Если бы у VK не было дешевого финансирования, то компания была бы даже хорошим претендентом на шорт в условиях высоких ставок. Но пока устойчивости бизнеса ничего не угрожает, поэтому шортить бы тоже не стал, просто понаблюдаю со стороны.

Весь контент публикую тут:

Сайт: longterminvestments.ru

Telegram: @long_term_investments

Fri, 24 May 2024 11:07:37 +0300

Изначально хотел написать пост «без паники закрываем крышку гроба», после того как из гроба вылез майтрейд и начал пыжиться. Ну да ладно, Егор Летов спел про некрофилию в 1987, а сейчас не просто 2024, но и как говорят комрады «новая реальность».

В новой реальность есть и свои новости. Алор отключил старые сервера истории, а для новых нужен новый тслаб. Что дальше догадались?

В новом тслабе 2.2.21 перестали работать все сторонние индикаторы, видимо опять поменяли dot.net библиотеки и не позаботились о совместимости, при этом изменений и нововведений кроме этого почти столько же сколько и ботов у майтрейда.

Так что не знаю стоит ли и самому теперь пыжиться и вылезать из гроба со своими ботами. Что скажете? Стоит ли продолжать с алго? На истории часть ботов вроде как работает, но смущает режим тишины в алговетке, даже выхода газов не слышно. Как дела пачаны? Где все?

Fri, 24 May 2024 11:13:23 +0300

«Национальное Рейтинговое Агентство» (НРА) повысило кредитный рейтинг АО «КИФА», оператора B2B-платформы цифровой торговли между Россией и Китаем, до уровня «BBB|ru|» по национальной рейтинговой шкале для Российской Федерации, прогноз по рейтингу «Стабильный».

НРА впервые присвоило кредитный рейтинг АО «КИФА» на уровне «ВB|ru|» со «стабильным» прогнозом в ноябре 2021 года. С тех пор кредитный рейтинг «КИФА» стабильно улучшался: в ноябре 2022 года он был повышен до уровня «ВB+|ru|», а в ноябре 2023 года до уровня «ВВВ-|ru|».

Решение о новом повышении кредитного рейтинга «КИФА» принято НРА ранее срока планового пересмотра рейтинга (ноябрь 2024 года) и обусловлено прогрессом по развитию бизнеса и увеличением информационной прозрачности Компании.

При принятии решения о повышении кредитного рейтинга «КИФА» НРА приняло во внимание такие факторы, как низкая долговая нагрузка и финансовый леверидж, высокая оборачиваемость дебиторской задолженности, комфортный уровень стратегического планирования и низкая зависимость «КИФА» от поставщиков.

НРА также положительно оценило достижения «КИФА» в сфере корпоративного управления. В Компании сформирован новый состав Совета директоров, созданы Комитет по аудиту и Комитет по кадрам и вознаграждениям, в которые входят независимые директора. В 2024 году «КИФА» также усилила функцию управления рисками посредством утверждения новой редакции Политики управления рисками и внутреннего контроля, формирования соответствующего подразделения.

«Повышение кредитного рейтинга «КИФА» отражает наши успехи по улучшению финансовых и операционныхрезультатов, совершенствованию корпоративного управления, а также повышению уровня открытости и информационной прозрачности. Оно также является еще одним подтверждением правильности выбранной нами стратегии развития. Мы приветствуем позитивнуюоценку деятельности «КИФА» со стороны НРА, которая позволяет нам продолжить формирование качественной истории развития на кредитном и фондовом рынках», — сказал заместитель Председателя Совета директоров АО «КИФА» Кайл Шостак.

Fri, 24 May 2024 10:58:19 +0300

RUB бумаги

Fri, 24 May 2024 10:48:35 +0300

Присоединяйтесь по ссылке

Fri, 24 May 2024 10:48:37 +0300

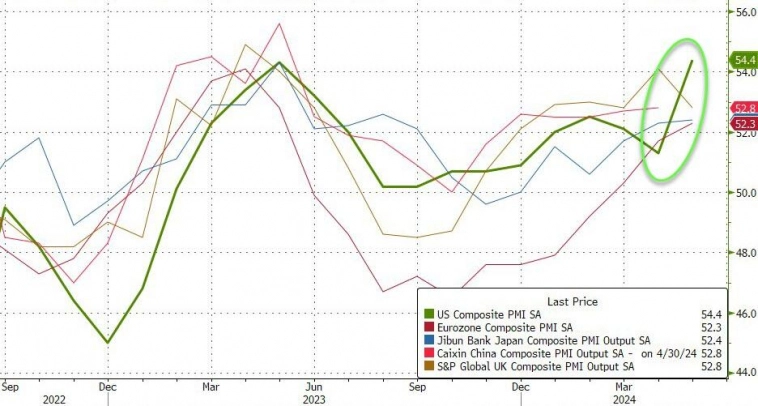

Учитывая, что в последнее время как «твердые», так и «мягкие» данные стремительно снижаются, почему мы должны удивляться тому, что предварительные данные индекса PMI от S&P Global за май неожиданно взлетели, а производство вернулось к росту? Индекс деловой активности в сфере услуг США — 54,8 (апрель: 51,3), 12-месячный максимум. Индекс деловой активности в производственном секторе США: 50,9 (апрель: 50,0), 2-месячный максимум. Просто не обращайте внимания на резкое падение твердых данных в мае...

Такой же солидный, как и рост на 1,6% в первом квартале? «Производство не только выросло благодаря возобновлению роста портфеля заказов, но и повысилось доверие бизнеса, что свидетельствует о более радужных перспективах на будущий год. Тем не менее, компании сохраняют осторожность в отношении экономических перспектив на фоне неопределенности в отношении будущих темпов инфляции и процентных ставок, а также продолжают ссылаться на беспокойство по поводу геополитической нестабильности и президентских выборов». Итак, в то время как макроданные по росту удивляют своей отрицательной динамикой, этот опрос говорит о том, что рост идет полным ходом и «байденомика» рулит!

перевод отсюда

БЕСПЛАТНЫЙ ускоренный курс «Волны Эллиотта»

«ДЕЙСТВИТЕЛЬНО ли акции переоценены?» – Получите уникальные ответы бесплатно в интервью основателя EWI Роберта Пректера Rich Dad Radio Show

Бесплатное практическое «руководство по выживанию инвестора в золото»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Fri, 24 May 2024 10:29:08 +0300

Лучшее представление о конкурентоспособных отраслях экономики можно получить из структуры её экспорта. В стране, например, могут производиться такие товары, которые без заградительных импортных пошлин не найдут своего покупателя (например, продукция АвтоВАЗа), тогда как на экспорт идёт только то, что конкурентоспособно на мировом рынке и по цене, и по качеству. Структура экспорта Бразилии: 40% сельское хозяйство, 13% нефтегаз, 15% черная металлургия, 6% автомобили и комплектующие, 5% прочее машиностроение.

Население Бразилии растёт, хотя темпы роста замедляются,доля трудоспособного населения составляет 69,5% и продолжает расти, доходы населения также медленно, но растут, внутренний рынок, соответственно, тоже растёт. Основные экономические проблемы: высокая коррупция, социальное неравенство, криминал, высокая концентрация населения в двух крупнейших мегаполисах (Рио-де-Жанейро и Сан-Паулу). Плюсы: в «домашнем» регионе (Центральная и Южная Америка) все остальные страны сильно уступают по размеру экономики, что существенно облегчает внешнюю экономическую экспансию.

Можно выделить два направления, интересных для инвестирования: надежные компании с устойчивым кэшфлоу и высокими дивидендами (прежде всего – экспортёры ресурсов), и растущие компании-экспортёры (автомобиле-, авиа- и прочее машиностроение прежде всего) с хорошими перспективами на слабо освоенном пока рынке Центральной и Южной Америки.

Нефтегазовая отрасль представлена государственной Petrobras (капитализация $95B – крупнейшая компания Бразилии по капитализации), де факто являющейся монополистом. Её вполне можно назвать бразильской версией Роснефти со всеми вытекающими. По текущим ценам она дешевая по мультипликаторам (P/E = 4,4; P/E(forward) = 3,7; P/S = 1), ожидаются высокие дивиденды по итогам 2024 года (сейчас консенсус по дивидендной доходности по ним от текущих цен – 14%, дивиденды выплачиваются ежеквартально). Компания в целом неэффективная, инвестпрограммы разворовываются, компанию постоянно сотрясают коррупционные и политические скандалы, долгосрочные перспективы неоднозначные, при победе на выборах прорыночных сил компанию могут принудительно раздробить, но сейчас это очень отдаленная перспектива, а на горизонте двух-трёх лет в условиях высоких цен на нефть компания выглядит привлекательно, особенно учитывая недавнюю локальную коррекцию.

В следующем посте мы рассмотрим сектор металлургии.

Коржнев Станислав, портфельный управляющий, отдел портфельного моделирования ФГ «Финам».

Подписывайтесь на телеграм-канал отдела портфельного моделирования

Fri, 24 May 2024 10:21:13 +0300

Человек не должен быть одинок –

таково моё мнение. Человек должен

отдавать себя людям, даже если

его и брать не хотят. ©

Всем привет и трям пятничное!

Сегодня да, пятница. Рынки как рынки… можно чучуть отвлечься и на более «серьезные» темы! (во как!).

И тема «психология».

Почему бы и нет?? Тут, читая СЛ, смотрю, у нас дама-психолог появилась. Хм, вот подумалось «а я тоже хочу!»

Погнали!

(и не забываем включать ЧЮ)))

Здравствуйте Уважаемые Коллеги! Я ваш личный психолог. Зовут меня Александра Юрьевна!

(ну как коллеги… вы пациенты и мой заработок).

Сегодня я вам расскажу много интересного и полезного. Это поможет Вам прибыльно торговать (вы же должны мне оплатитьсеанс), понять и найти себя, справиться со всеми своими комлексами и фобиями. А они у вас есть! Говорю вам это как дипломированный специалист!

Да, пару слов обо мне.

У меня наивысшее психологическое образование: Яндекс, Гугл, Ютуб, «ОК», ВК, ФБ. От корки до корки прочитала справочник по психиотрии. Безупречно обладаю практиками гипноза и НЛП, легко ввожу в состояние когнитивного диссонанса (даже диплом есть).

И у меня есть помошник Вася. Он правда ИИ, но умный чертяка. :)

Итак, НАЧНЕМ!

Сегодня ознакомительный топик, что бы вы все поняли, что без меня ваша жизнь так и останется серой и скушной. И только с моей помощью вы достигнете новых вершин, познаете себя и начнете жить полноценной жизнью!

1. Страхи.

Если вы скажете, что у вас нет страха, то вы сами себя обманываете! Это говорю вам я, дипломированный психолог и наивысшим образованием. Просто вы себя не понимаете! И я помогу вам найт все ваши страхи, разобрать их, перепрожить и наконец-то избавиться.

Кстати, именно по этой теме я скоро получу нобелевскую премию.

2. Обучение vs психология.

Это самый серьезный вопрос, который мы с вами разберем. Что важнее: обучение или психология?

Я вам сразу скажу, что все эти «учителя» играют на ваших детских комплексах. Вспомните себя маленьким. Это постоянное давление со стороны взрослых «учись, учись....» Прям по В.И. Ленину. Ну сколько же можно!

Вот этим приемом и пользуются т.н. «обучатели», формируя чувства вины.

А на самом деле, что вам дадут эти книги и обучение? Все эти ММ, РМ, тренды, катлеты, стопы и фибоначи, если вы психологически себя не познали, как зрелая личность?

Вот с этой фобией мы с вами и расправимся за 10 сеансов.

Стоимость одного сеанса — 1000$. За 10 сеансов 10.000$.

Но только для вас скидка в этом месяце 90%!

Это уникальнейшее предложение!

Всего 1000$ вместо 10.000$, и мы с вами разберем все фобии и освободим вас от денег комплексов!

Первым 10-ти ручка и блокнот в подарок!

3. Лудомания и эмоции.

Эта тема наиболее интересна. Потому что самое большое заблуждение, это подавлять свои эмоции. И тем более контролировать.

Нет, если вы ограниченный человек, и у вас эмоций нет, то тут уже совсем другой вопрос. И проблема. Вы просто не созданы для трейдинга!

Эмоциональность — основа в трейдинге.

Ваша эмоциональность напрямую зависит от размера вашей души.

А если вы их подавляете, это ведет к её (души) дегродации, и, как следствие, к лудомании.

Получили стоп: взяли биту, вышли на улицу, расхерачили тачки у дома! Вам сразу полегчает! Вы получите легкость и эмоциональный подъем.

Получили тейк: выпили поллитра (литр, кому как), и пошли голым по улице танцевать, праздновать победу!

И я научу Вас, как правильно раскрывать свой внутренний потенциал.

Но это после прохождение курса в п. 2 («Обучение vs психология»), после которого у меня с вами возникнет ментальная связь.

И чтоб вы понимали насколько это серьезно, я попросила помошника Васю (ИИ) нарисовать картинку безэмоционального лудомана.

Если вы себя узнали, то сразу же записывайтесь ко мне на прием.

На сегодня хватит! Дальше мы с вами разберем остальные темы по псхологии и трейдингу.

А кто не верит, тот какашка! И работать вам по 8 часов на производстве табуреток!

p.s.

Всем хорошей пятницы!

Берегите себя и своих близких!

Ваша Gella!

Fri, 24 May 2024 10:08:27 +0300

В LIVE-трансляции звезда российского трейдинга – Артем Кендиров.

Артем показывает свои скальперские сделки на бирже, рассказывает об основаниях входа и выхода и рассказывает обо всех своих действиях в терминале в прямом эфире.

09:30 -10:00 — Обзор рынка, брифинг

10:00 -12:00 — Артём Кендиров торгует на мосбирже

Скальпинг – это совершение большого количества сделок на бирже внутри одного торгового дня. Скальперы совершают десятки, а порой и сотни быстрых сделок в течение дня, каждая из которых рассчитана на получение прибыли.

Артем торгует уже более 12 лет, некоторые из его сделок в буквальном смысле вошли в историю российского трейдинга. Live Investing гордится тем, что Артем торгует и обучает именно в нашей команде, тем более Артем замечательный преподаватель. Не упустите возможность задать ему вопрос в чате во время трансляции!

Go Invest:https://clck.ru/39iMuX

Go Invest – это высокотехнологичный брокер нового поколения. Для торговли и аналитики трейдерам бесплатно доступны два торговых терминала: веб-версия (https://clck.ru/39iMxJ ) и десктоп-версия ПРО (https://clck.ru/39iMyt ). Все возможности Trading View и даже больше.

– Индивидуальная настройка терминала

– Доступ ко всем биржевым инструментам

– Удобная аналитика доходности

– Теханализ на высочайшем уровне

– Объемный анализ

– Идеи и подборки от аналитиков Go Invest.

Веб-терминал Go Invest: профессиональный терминал для трейдинга с гибкими настройками, работающий в любом месте, где есть ноутбук.

Десктоп-терминал Go Invest PRO: профессиональное рабочее пространство с гибкой настройкой интерфейса, оптимизированное для двух и более мониторов.

Реклама. Брокер Go Invest 18+,https://goinvest.ru ООО «Го Инвест», ИНН 9725079692, erid: LjN8JzPVt

Хотите освоить скальпинг с нуля? Смотрите наши прямые трансляции на YouTube и приходите на обучение к топовым трейдерам в нашу Школу Трейдинга https://schoollive.ru/obuchenie/

Следить за нашими трейдерами в течение всего дня и видеть все их сделки в прямом эфире вы можете в нашем закрытом телеграм-каналеhttps://schoollive.ru/liveonline

Это:

1. Обучение трейдингу с 7 до 23 часов по Москве каждый будний день

2. Торговля в прямом эфире на реальном рынке

3. Открытый текстовый и видео чаты трейдеров

4. Настройки стакана и рекомендации по торговле

5. Сигналы по сделкам от трейдеров, которые реально совершают их, а не просто дают советы.

6. Настоящее трейдерское коммьюнити по типу биржевой ямы!

Подключайтесь и станьте частью крутой команды!

Наши ресурсы:

Обучение трейдеров https://proplive.ru/education

Группа ВКонтактеhttps://vk.com/live_investing_group

Группа Одноклассникиhttps://ok.ru/liveinvesting

Аккаунт в Instagram @live_investing

Fri, 24 May 2024 09:24:49 +0300

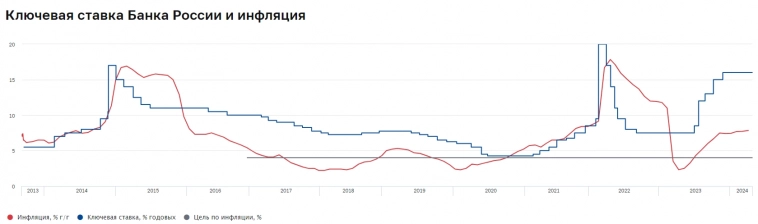

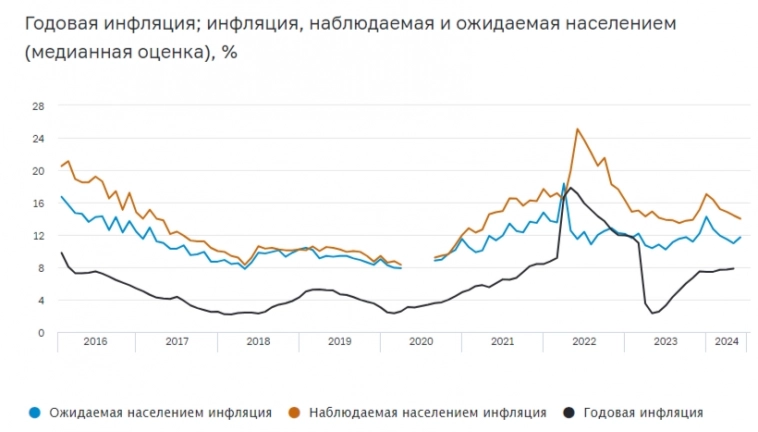

Ⓜ️ По последним данным Росстата, за период с 14 по 20 мая индекс потребительских цен вырос на 0,11% (прошлые недели — 0,17%, 0,09%), с начала мая 0,38%, с начала года — 2,85% (годовая — 8,03%). Уже не секрет, что прошлогодние темпы значительно превышены, тогда за период с 16 по 22 мая ИПЦ вырос на 0,04%, а с начала мая рост составил 0,13%, с начала года — 2,19%. Помимо этого, Росстат пересчитал месячную инфляцию апреля — 0,50% (недельная — 0,42%), она вновь вышла выше недельной (4 месяц подряд), это было читаемо, и я вас об этом предупреждал (недельная корзина включает мало услуг, а они растут в цене опережающими темпами, поэтому месячная инфляция будет выше). Из-за этого годовая инфляция превысила 8%, данная цифра почти в 2 раза выше цели регулятора (4,3-4,8%) и вывод здесь один, что ДКП не достаточна жёсткая. Теперь давайте рассмотрим факторы, которые влияют на инфляцию:

Fri, 24 May 2024 09:17:33 +0300

БСП всегда торговался с огромным дисконтом к капиталу, но… Там всегда была мЕньшая часть сейчас доля выплаты на дивиденды, потом была сверх одноразовость прибыли.

Сейчас цена близка к капиталу как никогда, но… Текущая маржа хоть и упадет, но — зависит она прежде всего от ставки. А ставка падать что то не спешит, и ожидания по падению лишь отодвигаются. У меня по сути почти 26238 не осталось, увидев принт с ростом ВВП — чот не захотелось удерживать ставку на быстрое падение ставки.… ну и платить за ожидание 18% минус купон.

Что дальше ждать от БСП? Прибыль в рублях главная интрига, думаю до падения ставки она падать значительно не будет. Далее — вопрос скорости падения ставки, ведь не забываем что главный инструмент зарабатывания денег для банка — это его капитал. А прибыль есть прирост к капиталу.

Кстати еще есть вопросы к резервам.

Т.е. маржа с падением ставки упадет, но капитал то к тому моменту будет выше.

Вывод? При торможении темпов роста ВВП, так же скорей всего будут падать и инфляция и ставка, и вероятно где-то там БСП перестанет быть столь вкусной идеей.

Правда скорей всего к тому моменту бумаги перевалят за 450. И не забываем про дивы.

https://t.me/LadimirKapital

Fri, 24 May 2024 08:53:49 +0300

Обрушение ОФЗ с фиксированным купоном и рост их доходностей продолжается с небольшими откатами вот уже почти 2 года. А если смотреть на график более глобально — то вообще с лета 2020 года (тогда ставки ЦБ были на самом минимальном в истории современной России уровне — 4,25%).

Fri, 24 May 2024 09:04:14 +0300

Fri, 24 May 2024 08:59:16 +0300

Фьючерс MX на индекс Мосбиржи. 20 мая 2024 был трендовый день на стороне продавца с пробитием ключевого уровня поддержки 348650-349200 и его тестом с максимальным объемом действующего контракта. 21 мая 2024 года — трендовый день на стороне продавца с формированием поддержки 2 (рисунок 1). 22 мая 2024 года на протяжении всего дня был массив. 23 мая 2024 — реверсный день с тестированием поддержки 2 (рисунок 1) и формированием объема, выступающим в качестве поддержки 1 (рисунок 1).

Рисунок 1: Два сценария на рост.

Рисунок 2: Сценарий на снижение.

Фьючерс Si на валюту рубль-доллар. 20 мая 2024 — реверсный день, покупатель не смог закрепиться выше уровня сопротивления 3 (рисунок 3). 21 мая 2024 года был трендовый день на стороне продавца с тестом сопротивления 3 (рисунок 3). 22 мая 2024 классифицируем день как массив, присутствовали попытки расширения диапазона цены до уровня сопротивления 2 (рисунок 3). 23 мая 2024 — трендовый день на стороне продавца с тестом сопротивления 2 (рисунок 3).

Рисунок 4: Сценарии на снижение.

На рисунке 3 и 4 нет уровней поддержек, так как в настоящем контракте не было наторгованных объемов, на которые можно опираться. Поэтому для определения поддержек используем инструмент USDRUB_TOM (рисунок 5).

Рисунок 5: Дневной график USDRUB_TOM.

Фьючерс RI на индекс РТС. 20 мая 2024 был трендовый день на стороне продавца с пробитием ключевого уровня поддержки 119600-119710. 21 мая 2024 года — реверсный день с образованием двух поддержек 1 и 2 (рисунок 6). 22 мая 2024 на протяжении всего дня был массив. 23 мая 2023 — реверсный день с тестированием поддержки 1 и 2 (рисунок 6).

Рисунок 6: Сценарии на рост.

Рисунок 7: Сценарий на снижение.

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО «Го Инвест» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Fri, 24 May 2024 08:34:55 +0300

4 июня состоится заседание ЦБ по ключевой ставке. Есть мнение, что ставку могут поднять до 17%. В таких условиях рынок облигаций падает, доходности растут и неизвестно когда закончится это падение. Сейчас доходности некоторых облигаций с высоким рейтингом и постоянным купоном достигают 18%. Но и облигации с плавающим купоном (флоатеры) как защитный инструмент дают 18% и более. Выбрал 10 таких бумаг. Доходность указана без учета налога с учётом реинвестирования купонов. Ее можно увеличить при инвестировании на ИИС.

1. Интерлизинг 1Р07

Лизинговая компания с 20-летним опытом работы.

Рейтинг: ruA- (эксперт РА)

ISIN: RU000A1077Х0

Стоимость облигации: 98,46%

Доходность к погашению: 18,66% (купоны 16%)

Периодичность выплат: ежемесячные с амортизацией

Дата погашения: 31.10.2026

2. Евротранс3

Сеть АЗК в Москве и Московской области под брендом «Трасса».

Рейтинг: A- (AКРА)

ISIN: RU000A1061К1

Стоимость облигации: 93,27%

Доходность к погашению: 18,39% (купоны 13,6%)

Периодичность выплат: ежемесячные без амортизации

Дата погашения: 14.03.2027

3. ТГК-14 1Р1

Энергетическая компания, обеспечивает электричеством и теплом Забайкальский край и Бурятию.

Рейтинг: ruBBB+ (эксперт РА)

ISIN: RU000A1066J2

Стоимость облигации: 95,05%

Доходность к погашению: 18,1% (купоны 14%)

Периодичность выплат: ежеквартальные без амортизации

Дата погашения: 30.04.2026

4. Сэтл групп Б2Р3

Застройщик жилой недвижимости в Северо-западном регионе. 29 лет на рынке недвижимости.

Рейтинг: А(RU) (Акра)

ISIN: RU000A1084В2

Стоимость облигации: 97,78%

Доходность к погашению: 18,3% (купоны 15,5%)

Периодичность выплат: ежемесячные без амортизации

Дата погашения: 14.03.2027 (оферта 19.03.2026)

5. ЯТЭК 1Р-3

Газодобывающая компания, расположенная в Республике Саха (Якутия)

Рейтинг: А(RU) от АКРА

ISIN: RU000A1070L0

Стоимость облигации: 98,36%

Доходность к погашению: 18,5% (купоны 15,35%)

Периодичность выплат: ежеквартальные без амортизации

Дата погашения: 09.10.2026 (оферта 11.04.2025)

6. Каршеринг Руссия 001Р-02

Сервис аренды автомобилей под брендом «Делимобиль».

Рейтинг: A+ (АКРА) ISIN: RU000A106А86

Стоимость облигации: 92,52%

Доходность к погашению: 15,6% (купоны 12,7%)

Периодичность выплат: ежеквартальные без амортизации

Дата погашения: 22.05.2026

7. Новые технологии Б2

Компания по производству и сервисному обслуживанию погружного оборудования для добычи нефти.

Рейтинг: А-(RU) от АКРА, ruBBB+ от эксперт РА

ISIN: RU000A106PW3

Стоимость облигации: 91,59%

Доходность к погашению: 18,1% (купоны 12,65%)

Периодичность выплат: ежеквартальные без амортизации

Дата погашения: 08.08.2028 (оферта 11.08.2026)

8. Росэксимбанк 2Р4

Государственный специализированный экспортно-импортный банк.

Рейтинг: АА(RU) от АКРА ISIN: RU000A1077V4

Стоимость облигации: 100,7%

Купон: плавающий ключевая ставка, действующая по состоянию на 5-й рабочий день, предшествующий дате начала купона, плюс 2%

Периодичность выплат: ежеквартальные без амортизации

Дата погашения: 03.11.2033 (оферта 12.11.2026)

9. Авто финанс Банк1Р11

Банк, специализирующийся на автокредитовании

Рейтинг: АА(RU) от АКРА

ISIN: RU000A107HR8

Стоимость облигации: 101,2%

Купон: плавающий ключевая ставка +2,5%

Периодичность выплат: ежеквартальные

Дата погашения: 24.12.2026

10. АФК Система 1Р30

Финансовая корпорация

Рейтинг: ruAA- (эксперт РА)

ISIN: RU000A108GN7

Стоимость облигации: 100%

Купон: плавающий ключевая ставка + 2,2%

Периодичность выплат: ежеквартальные

Дата погашения: 21.08.2028

Подписывайтесь на мой телеграм-канал, в нем:

— делаю обзоры на ценные бумаги,

— показываю свой путь к доходу с дивидендов и купонов.

Fri, 24 May 2024 07:56:28 +0300

MX(фьюч на индекс мосбиржи)

На дневном графике цена опять попробовала уйти ниже границы белого канала, берущего свое начало с лоев октября 2022г.(343025 на сегодня) и гориз.уровня 341800 и опять закрыла день выше этих уровней, но на вечерней сессии цена ушла ниже границы белого канала. Нежелание цены расти пока говорит о слабости рынка. Ключевыми уровнями сейчас являются горизонтали 341800 и 345075 и гранца белого канала. При четком тесте этих уровней (отбой или пробой) можно входить

Для сделки(торгуем отбой или пробой уровня) ждем гориз.уровней 345075, 341800, а также границы розового(338750) и белого(343025) каналов

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней — трендовой 338500

На часовом графике цена опять не смогла уйти выше гориз.уровня 343825 и трендовой(344025 на утро), берущей свое начало с лоев декабря 2023г., что говорит пока о слабости рынка

Для сделки(торгуем отбой или пробой уровня) смотрим тест трендовой(344025 на утро) и гориз.уровней 340150 и 343825

В случае четких тестов можно входить от гориз.уровней 345350 и 338925

SR(фьюч на Сбер)

На дневном графике цена продолжает торговаться в своем диапазоне между двумя сильными уровнями 3052-32451. Ждем теста границ диапазона, а пока торгуем уровни с часового графика

Для сделки(торгуем отбой или пробой уровня) смотрим отработку гориз.уровня 32451 и 33052

В случае четкого теста границы черного канала(32214) также можно пробовать входить в сделку(отбои от уровней лонгуем, пробой с тестом снизу — шортим)

На часовом графике цена отбилась от своего локального уровня 32535 и поехала на тест своих ближайших сопротивлений в виде гориз.уровня 32899 и границы желтого канала

Для сделки (торгуем отбой или пробой уровня) ждем тестов границы желтого(33030 на утро) и гориз.уровней 32535 и 32899

В случае четкого теста можно входить от менее сильного гориз уровня 32451, а также черного(32430 на утро) канала

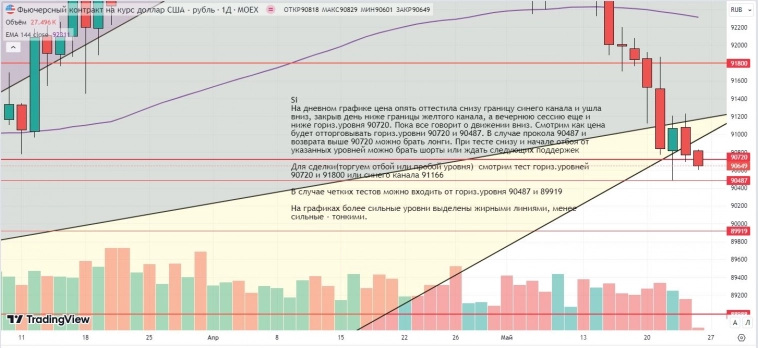

Si(фьюч на рубледоллар)

На дневном графике цена опять оттестила снизу границу синего канала и ушла вниз, закрыв день ниже границы желтого канала, а вечернюю сессию еще и ниже гориз.уровня 90720. Пока все говорит о движении вниз. Смотрим как цена будет отторговывать гориз.уровни 90720 и 90487. В случае прокола 90487 и возврата выше 90720 можно брать лонги. При тесте снизу и начале отбоя от указанных уровней можно брать шорты или ждать следующих поддержек

Для сделки(торгуем отбой или пробой уровня) смотрим тест гориз.уровней 90720 и 91800 или синего канала 91166

В случае четких тестов можно входить от гориз.уровня 90487 и 89919

На часовом графике цена после ложного пробоя гориз.уровня 90722, поехала вверх, пробив и протестив сверху границу синего канала, что предполагает, как минимум дальнейший отскок до ближайших сопротивлений, а если они будут пробиты, то и возобновление роста.

Для сделки(торгуем отбой или пробой уровня) ждем границ желтого(91380 на утро) и синего(90867 на утро) каналов

В случае четких тестов можно входить от менее сильного уровня в виде горизонтали 91456

Br (Лондон)

На дневном графике цена в течение дня смогла протестировать и свое сопротивление 82,33 и свою поддержку 81,11, закрыв день между ними и на границе черного канала. Ждем повторного теста гориз.уровня 81,11 и границы черного канала и при отбое входим в лонг. При уходе цены ниже 81,11 движение вниз продолжится до следующих поддержек в виде трендовой 79,49 и границы желтого канала 79,4

Для сделки(торгуем отбой или пробой уровня) смотрим тест гориз.уровней 82,33 и 81,11, а также границу черного(81,2) или желтого(79,4) каналов и трендовой(79,49)

В случае четких тестов можно входить от менее сильного гориз.уровня 80,74.

На часовом графике цена сделала попытку отскока, но отбившись от границы желтого канала опять поехала вниз, дойдя до своей сильной поддержки 81,05, от которой пробует отскакивать. Ждем четких тестов ближайших уровней и входим

Для сделки(торгуем отбой или пробой уровня) смотрим тест гориз.уровня 81,05 и 80,74

В случае четких тестов также можно входить от гориз.уровня 82,99, 81,68, 79,38, а также границы желтого канала (82,66 на утро)

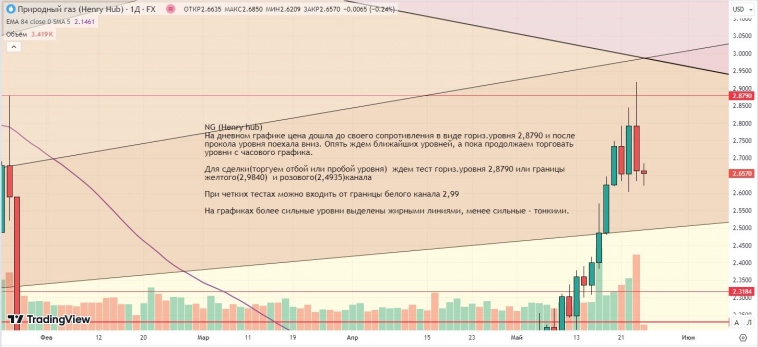

NG (Henry hub)

На дневном графике цена дошла до своего сопротивления в виде гориз.уровня 2,8790 и после прокола уровня поехала вниз. Опять ждем ближайших уровней, а пока продолжаем торговать уровни с часового графика.

Для сделки(торгуем отбой или пробой уровня) ждем тест гориз.уровня 2,8790 или границы желтого(2,9840) и розового(2,4935)канала

При четких тестах можно входить от границы белого канала 2,99

На часовом графике цена добила до своих сильных сопротивлений в виде границы желтого канала и гориз.уровня 2,8790 и после их теста поехала вниз, опять вернувшись к своим поддержкам

Для сделки(торгуем отбой или пробой уровня) ждем четкие тест гориз.уровней 2,6875 и 2,5690, а также границы желтого (2,7065 на утро) и зеленого(2,6167) каналов

В случае четких тестов можно торговать менее сильный уровень в виде границы черного(2,7654 и 2,5452 на утро) канала

Как торговать уровни — писал здесь.

При торговле не забываем про стопы и тейки!

Пересечение уровней в одном месте усиливает этот уровень.

Ключевые уровни на графиках и в тексте выделены жирным.

Не является индивидуальной инвестиционной рекомендацией.

Fri, 24 May 2024 07:33:58 +0300

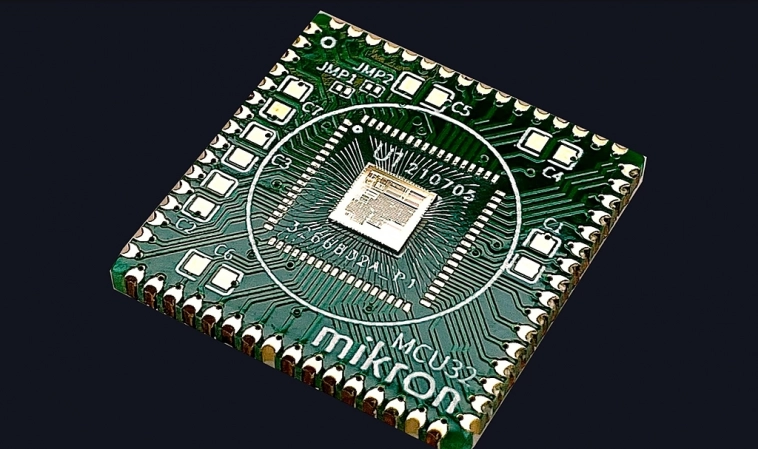

Пока Илон Маск чипирует людей, группа компаний Элемент решила чипировать сразу биржу. Крупнейший российский производитель микроэлектроники объявил цены и даты. Торги начнутся 30 мая под тикером ELMT, а подать заявку на чипирование можно до 28 мая. Диапазон размещения от 223,6 до 248,4 рублей за лот, включающий 1000 акций. Ну что, участвуем?

Недавние IPO, про которые писал: Совкомбанк, МГКЛ, Делимобиль, Диасофт, Кристалл, Европлан, Займер и МТС Банк. Новые тоже скоро будут, не пропустите.

Это IPO также должно доказать жизнеспособность СПб Биржи, которая теперь будет проводником на рынок для подсанкционных компаний.

Кто такие?

Элемент — крупнейший производитель микроэлектроники в РФ, делает самые большие в мире микрочипы, исследует и производит различные компоненты для приборов. В Группу входят более 30 компаний. Миссия — обеспечить технологическое лидерство России путём разработки и производства передовой электронной компонентной базы и устройств на её основе в целях повышения качества жизни людей и создания фундамента для опережающего развития российской экономики и дружественных стран. Вот это да!

Если говорить про оцифровку технологий, то это техпроцессы от 3 мкм до 22 нм (22 нм — техпроцесс, соответствующий уровню технологии, достигнутому к 2009–2012 годам). Для ноутбуков и смартфонов слишком жирно, в том же айфоне 3 нм. Хорошо, что Элемент не делает айфоны. А то делал бы четвёртые, а не пятнадцатые. Но продукция Элемента конкурентна и востребована благодаря санкциям.

Ростех + АФК Система = Элемент

Элемент образован в результате слияния в сфере микроэлектроники активов Ростеха и АФК в 2019 году. Группа производит интегральные микросхемы, полупроводниковые приборы, силовую электронику, модули, корпуса для микросхем и контактирующих устройств, а также радиоэлектронную аппаратуру. Даже сим-карты и чипы для банковских карт делает. В составе 8 центров разработки и 7 фабрик по производству, в том числе Микрон, НЗПП Восток, НИИЭТ, Завод МАРС, ВЗПП-Микрон, ЗПП, Светлана-Полупроводники, Нанотроника.

Ростех владеет 17,9% компании, Российская электроника — 32%, РТИ Микроэлектроника — 50%. Последняя — это АФК Система. А это значит, что мы имеем дело с профессиональными инвесторами, которые постараются заработать по максимуму. Хотя тут мы точно не увидим повторение IPO МТС Банка. Скорее всего, Система даст заработать инвесторам на размещении, а через полгода проведёт SPO пожирнее.

Под размещение провели допэмиссию на 15 млрд. Фри-флот составит более 13%. Кэш-ин, а значит деньги пойдут на инвестпрограммы Холдинга.

Дивиденды

Элемент планирует выплачивать дивиденды в размере не менее 25% скорректированной чистой прибыли не реже раза в год. Из показателя Чистой прибыли исключаются доходы от государственных субсидий и грантов, приходящихся на капитальные затраты. Показатели для расчёта дивидендов определяются на основе данных консолидированной отчетности. Не стоит пока что ждать огромных дивидендов. Ну, допустим, 2–3%.

Показатели

Выручка ГК Элемент по урезанной МСА за 2023 год выросла на 46% г/г до 35,8 млрд. Это произошло за счёт роста спроса на российскую электронную компонентную базу. EBITDA в прошлом году выросла на 68% г/г до 8,7 млрд. Чистая прибыль увеличилась на 93% до 5,3 млрд. Рентабельность EBITDA в 2023 году составила 24% (+3% г/г). Показатель Чистый долг/EBITDA составил 1,3.

Ценовой диапазон на IPO предполагает капитализацию Элемента в 90-100 млрд рублей. Ну будем считать по верхней границе — 100 млрд. Вряд ли будет слабый спрос. Плюс 15 млрд привлекут в ходе IPO, итого 115 млрд. Что по мультипликаторам? По верхней границе размещения получается EV/EBITDA — 14,5, P/E — 21 с учётом допэмиссии. Без неё 12,8 EV/EBITDA и 18,8 P/E. Нельзя сказать, что дёшево, но компания растёт, импортозамещение и электронный суверенитет делают своё дело.

У Элемента помимо всего прочего есть плюшки в виде льготных кредитов. Субсидии покрывают 90% затрат на разработку, а налог на прибыль составляет 3%. Элемент занимает 51% рынка и развивается дальше. Планы по росту на 50% в год.

Риски

Нельзя не сказать о рисках. У Элемента низкая прозрачность отчёта, мы до конца никогда не узнаем, что там происходит. Сейчас компания получает огромные субсидии от государства, но они могут прекратиться. Ограничителем в развитии являются санкции, которые наложены на компанию.

Нельзя сбрасывать со счетов конкурентов, которые могут, например, выстрелить с новыми технологиями по более низким ценам. А ещё это же АФК Система, просто посмотрите на котировки её дочек. Но я считаю, что под SPO акции обязаны дать хороший апсайд. А потом — хоть потоп.

Чипируемся?Уверен, это IPO привлечёт к себе повышенное внимание, так что традиционно не стоит ждать большую аллокацию. Продукция востребована и даже стратегически важна, рынок будет продолжать расти, а вместе с ним и спрос. При позитивном сценарии, всё же помним про риски.

Я обязательно поучаствую в размещении. Компания интересная, сектор интересный — тут и спекулятивно интересно, и, возможно, долгосрочно. Бум IPO продолжается, рынок готов поглощать всё кроме откровенного шлака. Вопрос, какая будет переподписка. Долгосрочно пока что держать Элемент скорее всего не стоит. Это не такое классное IPO как Совкомбанк или Диасофт, но интереснее МТС Банка.

Подписывайтесь на мой телеграм-канал про инвестиции в акции и облигации, финансы и недвижимость.

Fri, 24 May 2024 06:34:01 +0300

_________________

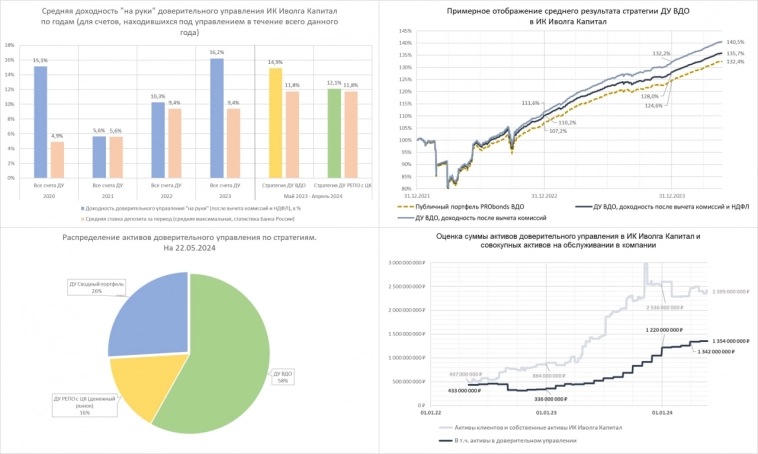

Доверительное управление в ИК Иволга Капитал доступно от 110 т.р. для стратегии ДУ Денежный рынок, от 2 млн р. для стратегии ДУ ВДО, от 6 млн р. для стратегии ДУ Сводный портфель. Комиссия управляющего – от 0,5% до 1% от активов в год в зависимости от стратегии.

_________________

Краткий срез результатов доверительного управления в ИК Иволга Капитал. Всего на нашем обслуживании находится 198 активных счетов (+10 счетов с момента последней публикации результатов ДУ в апреле). Общая сумма активов – 1,34 млрд р.

Средняя доходность управления «на руки» (после вычета комиссий и НДФЛ), по годам – на диаграмме. Это средняя доходность всех счетов, которые в данный год находились на обслуживании с его начала до его конца. В 2023 году мы разделили управление на три основные стратегии – ДУ ВДО, ДУ РЕПО с ЦК и ДУ Сводный портфель. По последней из них статистики еще недостаточно (стратегия запущена только в ноябре 2023 года), а результаты ДУ ВДО и ДУ РЕПО также на диаграмме.

В целом мы обгоняем депозитную ставку. Хотя сейчас не сильно. Притом, что – особенно в РЕПО с ЦК, т.е. на денежном рынке – ДУ бывает удобнее депозита по своей ликвидности и возможности сохранять доход при выводе денег.

На перспективу смотрим с некоторым оптимизмом. Высокие доходности облигаций (ВДО сейчас дают нам более 20% годовых) и денежного рынка (16-17% годовых) позволяют предполагать, что даже с поправками на потрясения, итоги 2024 года окажутся близки к рекордным для нас значениям.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт