Mon, 20 May 2024 11:35:01 +0300

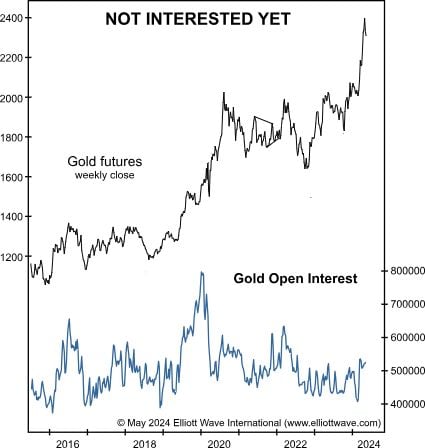

Вот как недавние «открытые позиции» сопоставляется с предыдущими ралли золотаИнвесторы во всем мире задаются вопросом, есть ли у ралли золота еще запас энергии. Давайте рассмотрим недавние «открытые позиции» по золоту и то, как они сопоставляются с предыдущими подъемами цен.

Почему золото больше не является долгосрочной инвестицией (Seeking Alpha, 5 марта)Прощай, ралли цен на золото — вот что будет дальше (investing.com, 12 марта)

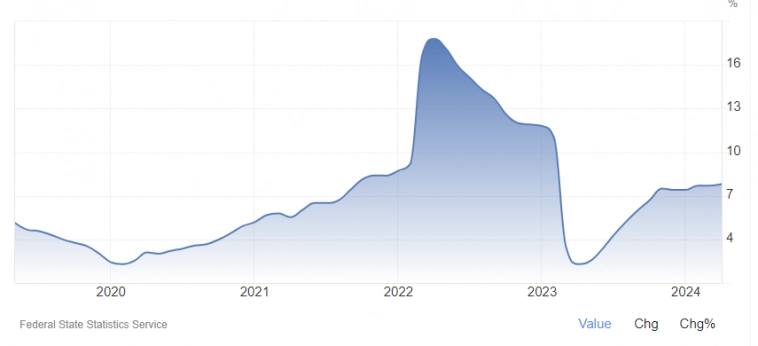

Однако примерно в то же время, когда были высказаны эти негативные настроения в отношении золота, в нашем мартовском Global Market Perspective был предложен следующий анализ: «Низкий уровень открытого интереса означает, что внимание инвесторов отвернулось от золота, а низкая подразумеваемая волатильность указывает на то, что инвесторы не ожидают значительного движения золота в течение следующих трех месяцев. И то, и другое является прелюдией к тому, что мы считаем важным движением, формирующимся в ценах на золото. Прогрессирующая волновая структура указывает на то, что ралли золота еще не закончено». И действительно, ралли золота продолжилось. К 12 апреля желтый металл достиг внутридневного экстремума на уровне $2431,03, и, как я уверен, вы знаете, с тех пор наблюдалась волатильность. Вот что мы думаем о золоте из нашего Global Market Perspective, а также график:

В нашем майском выпуске Global Market Perspective мы обсуждаем, что обычно происходит во время крупных бычьих рынков сырьевых товаров и как это соотносится с волновым принципом Эллиотта. Действительно, в публикации упоминается конкретный ценовой уровень, на который следует обратить внимание, и объясняется, почему.

перевод отсюда

БЕСПЛАТНЫЙ ускоренный курс «Волны Эллиотта»

«ДЕЙСТВИТЕЛЬНО ли акции переоценены?» – Получите уникальные ответы бесплатно в интервью основателя EWI Роберта Пректера Rich Dad Radio Show

Бесплатное практическое «руководство по выживанию инвестора в золото»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Mon, 20 May 2024 11:22:32 +0300

Самые крутые трейдеры зарабатывают гору денег, а потом пишут книги о своей торговле, жизненных принципах и философии, так? Пока наш топ-трейдер Сергей Алексеев корпит над своим трудом, вы можете вдохновиться его любимыми изданиями.

Очень рекомендуется к самому серьезному прочтению!

1. Нассим Талеб “Одураченные случайностью”.

Автор – статистик, трейдер и философ, блестяще показывает, кто в действительности не является “хорошим трейдером”. Его теория “черных лебедей” – случайных событий, которые могут стать не только началом большого кризиса, но и волной успеха, была подтверждена им же, во время ипотечного кризиса 2007-2008 года Талеб заработал несколько миллионов долларов. На русский язык переведен весь его цикл Incerto из пяти книг, лучше всего начать с «Одураченных случайностью».

2. Эдвин Лефевр “Воспоминания биржевого спекулянта”.

Книга рассказывает о жизни биржевого трейдера Джесси Ливермора, который успел несколько раз за жизнь заработать состояние и потерять его. Несмотря на то, что книга впервые была издана в 1923 году, читается на одном дыхании и сейчас: рынок тот же, а трейдеры торгуют все так же.

3. Майк Беллафиоре “Один хороший трейд”.

Автор – соучредитель CMB Capital, одной из первых частных трейдинговых компаний в США – проп-компании. Автор правдиво и с юмором показывает, как работает проп-компания, описывает несколько типажей трейдеров, и делиться главным принципом работы своей компании – один хороший трейд. Но там еще много всего полезного, все трейдеры проп-компаний должны прочитать эту книгу.

4. Ларри Вильямс “Долгосрочные секреты краткосрочной торговли”.

Ларри – легендарный трейдер, поставивший рекорд в 11000% в 1984 году на чемпионате Robbins World Cup. В книге он щедро делится секретами торговли позициями на короткий срок, а также описывает “базовые” правила, которые, как оказалось, можно нарушать. Из интересного – в дальнейшем его дочь также выиграла чемпионат, что говорит о том, что стратегии Ларри работают.

5. Льюис Дж. Борселино “Дэйтрейдер. Кровь, пот и слезы успеха”.

Реальная история выдающегося трейдера в яме фьючерсов на Чикагской бирже. Из этой книги вы узнаете, что в реальности происходит внутри стакана вашего привода для спекулятивной торговли.

Не забывайте, что ваша торговля меняется постоянно. Эти книги полезно перечитывать периодически, вы всегда найдете в них новые смыслы и почерпнете идеи, не только для торговли, но и для жизни.

Mon, 20 May 2024 11:10:56 +0300

Публиковал данный пост на Аленке: он вызвал ооочень сильный резонанс, решил опубликовать и тут)

Добрый день. Сегодня хочу рассказать вам о автоследовании как феномене, почему иногда бумаги на Мосбирже могут расти как будто бы и без повода, и что нам с этим всем делать.

В беседах часто возникают с разными людьми тезис: автоследы разогнали бумагу, или может это не они вообще, постараемся разобраться

Раньше, в бородатые времена, автослед был только у финама.

Объемы были мелкие, Элвис вел там модельные портфели — в общем про это время я незнаю ничего.

Вначале пойдет ретроспектива: чтобы вы понимали почему я могу утверждать о данном феномене который двигает рынки.

— Меня зовут Мурад, я соведущий на канале Вредный инвестор на ютубе.

В сентябре 2022 года — (за неделю до санкций на нефтянку)я открыл автоследование в Тинькофф.

Зачем? не помню откуда эта мысль в моей голове, но идея была такая: я публичный человек в этой сфере, блогер, я молод но рано или поздно я перестану себя вести как дебил(никогда в жизни), и ко мне тоже будут вопросы типа — покажи 3 ндфл, че ты там заработал.

Идея была открыть публично портфель личный (что я и сделал, его видно по ссылке, все движения в портфеле в изменениях по сумме кроме фьючей — сервис не научился определять покупку их но умеет считать фактический результат) - https://snowball-income.com/public/portfolios/TFyPtfxiOb

а так же сделать модельный портфель, без плечей и прочего кала — чтоб показать долгосрочно мол, смотри как я умею.

Я создаю стратегию, называю ее Russian Magellan

по заветам великих инвесторов из Америки, да и вообще великих открывателей Америки.

По итогу если опустить большую тираду, мы имеем в моем автоследовании на момент написания статьи — 1700 клиентов, 1млрд 70 млн рублей в управлении. (на момент написания статьи самой было 800 млн)

А теперь, к мякотке:

буду говорить только про Тинькофф.

Общий уровень размеров этого прикола в совокупе финам+тинькофф+бкс вы поймете самостоятельно.

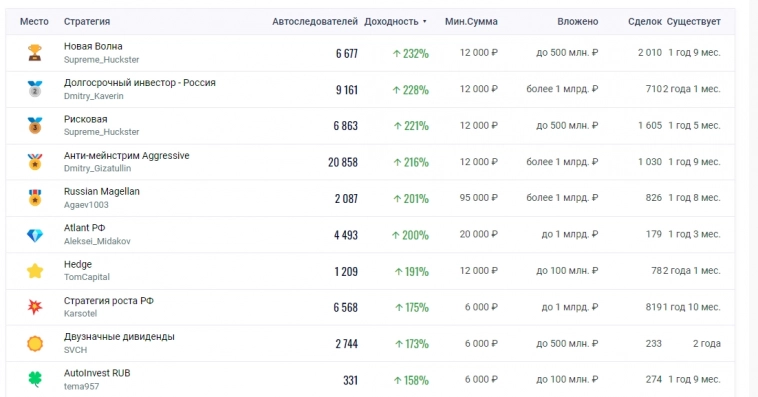

Ниже топ 10 по объему средств стратегий в тинькофф автоследовании.

Давайте посчитаем их примерный обьем?

У Гизатуллина в стратегии около 3,6 млрд

Тинькофф сигнал около 3 млрд

Оптимальный выбор неизвестно, но пусть будет 1 млрд

Каверин – около 700-800

Мидаков – около 600

Мурад, ваш покорный слуга – 776

Карсотель – около 700

Обьем оставшихся я незнаю, но для простоты расчета всем поставим по 300 млн.

Итого имеем:3,6+3+1+0,8+0,6+0,7+0,7+0,3+0,3+0,3 = 11,3 млрд рублей.

И можно сказать что часть ребят точно думают перед сделкой(чего не могу сказать о себе, хаха)

Но к примеру в умственных способностях как минимум одного из всей топ 10 – я сильно сомневаюсь. Но пожалуй без имен=))

А теперь самое веселое)

Сделки: как они исполняются:

Я буду говорить так же про ткс, (у меня еше есть стратегия в бкс)но думаю в финаме творится примерно подобное же.

Фанфакт из реальной жизни

Вот вы Мурад, знаете что Белуга классный бизнес. и Цена на него падает ниже 5000(недавно было)и ваш модельный портфель в автоследовании 200тысяч рублей. вы берете 1 акцию в модельный портфель. И происходит в течении 3-5 секунд следующее.

Ваш клиент у которого на вас подключен счет в 200 тысяч, покупает так же 1 акцию

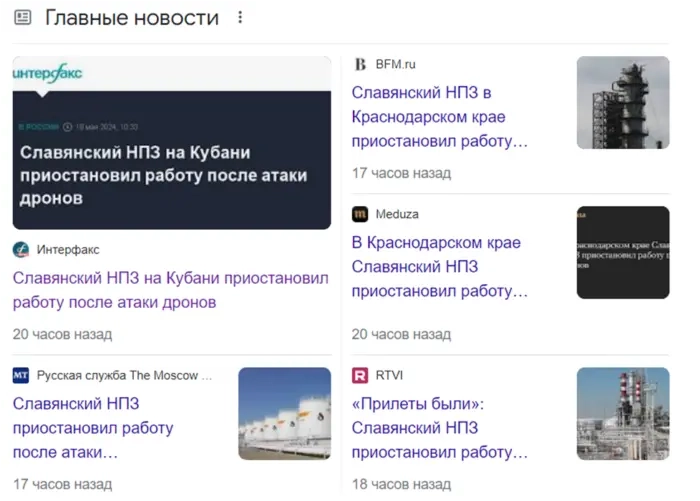

Ваш клиент у которого 2 млн в вашем автоследе, берет акций белуги 10 штук.

ВСЕ СДЕЛКИ ПРОХОДЯТ ПО РЫНОЧНОЙ ЦЕНЕ.

В тот день я двинул белугу на 1,7 процента (обьем стратегии был около 300 млн).

После этого ткс сделал оч хорошее дело, они проводят сделки не одним блоком за раз а размывают на минут 10-15-20 в зависимости от обьема чтоб не сильно сквизило при сделке изза твоих же лапчонок.

Возможно вы спросите, почему нет лимитных заявок? я думал об этом, ответ на поверхности. Потому что когда ты ставишь лимитку, цена может уйти вверх и часть клиентов не будут нормально следовать а это уже не автослед а херня какая то.

Ниже привожу 25 самых популярных позиций в портфелях авторов тинькофф сигнал.

Смотрим какие компании есть в портфелях стратегий, собираем их в общий список и считаем какие из компаний присутствуют в портфелях чаще всего. Так и получается список ниже. То, что общий процент больше 100 — это нормально, потому что в портфелях много разных компаний. В список включена категория Денежные средства, чтобы было полезнее. Зелёным и красным – сравнение с показателем прошлого дня.

Последнее обновление: 19 мая, 2024

кстати наблюдать за этим можно тут – ststat.ru/b/tinkoff

А теперь представьте, что будет – если завтра, к примеру аэрофлот станет очень популярным изза разгонов и его начнут тарить автоследы. Ладно, там есть ликвидность.

А что если МТС заплатит 45 рублей?

А как вы считаете, влияет ли феномен автоследа на рынок?

Mon, 20 May 2024 11:02:15 +0300

АО «КИФА», оператор B2B-платформы цифровой торговли между Россией и Китаем, объявляет операционные и неаудированные консолидированные финансовые результаты, подготовленные в соответствии с МСФО, за первый квартал, завершившийся 31 марта 2024 года.

Ключевые операционные и финансовые результаты за первый квартал 2024 года:

Торговый оборот (GMV) вырос на 54% год к году до 1,5 млрд рублей.

Выручка увеличилась на 54% год к году и достигла 1,3 млрд рублей.

Выручка от реализации ключевых товарных категорий существенно выросла: одежды – на 169%, обуви — на 42%, сумок – на 39%.

Торговый оборот по сервису «Private-Trade» вырос на 61% год к году,по сервису «Open-Trade» — на 43%.

Средний чек по реализации вырос на 67% год к году и составил 442,7 тыс. рублей.

Количество регистраций новых пользователей на платформе выросло на 62% год к году.

EBITDA составила 5,6 млн рублей по сравнению с (-2) млн рублей по итогам первого квартала 2023 года.

Чистая прибыль достигла 4 млн рублей по сравнению с убытком в 4 млн рублей по итогам первого квартала 2023 года.

«В первом квартале 2024 года мы продолжили последовательно реализовывать нашу стратегию развития: совершенствоватьофлайн инфраструктуру, улучшатьфункционал платформы, расширятьассортимент. Мы также успешно запустили новое, перспективное направление деятельности – экспорт российских товаров в Китай. Ожидаем, что со временем это направление станет одним из драйверов роста выручки«КИФА».

Кроме того, в отчетномквартале мы добились существенного прогресса в улучшении качества корпоративного управления. Теперь Совет директоров «КИФА» почти на половину состоит из независимых директоров. При нем сформированы два комитета, в составе которых — исключительно независимыедиректора, что соответствует лучшим практикам корпоративного управления. Мы намерены продолжитьэтуработу, чтобы обеспечить высокий уровень открытости и прозрачности компании.

В марте 2024 года «КИФА» осуществила третью выплатукупонапо облигациям, размещенным летом 2023 года, в очередной раз подтвердив свой статус надежного эмитентадолговых обязательств. Сейчас «КИФА» для реализации стратегии своего развития рассматривает дополнительные возможности рынка капитала, выход на биржу для привлечения акционерного капитала может быть в их числе», — сказал председатель Совета директоров АО «КИФА» и основатель платформы Сунь Тяньшу.

«В первом квартале 2024года мы продолжили наращивать наши финансовыеи операционные показатели. Торговый оборот «КИФА» вырос на 54% год к году до 1,5млрд рублей, выручка увеличилась на 54% до 1,3млрд рублей. Уверенный рост этих показателей достигнут благодаря расширению ассортимента товаров, а также опережающему развитиюсервиса «Private-Trade», в рамках которого поставки товаров осуществляются напрямую из Китая.

Мощный рост оборота по «Private-Trade» в 1,6 раза год к году — результат наших усилий по популяризации этого сервиса среди наших клиентов со стороны спроса, а также кропотливой и планомерной работы по расширению пула поставщиков платформы. Оборот по сервису «Open-Trade» также вырос – в 1,4 раза год к году.

Рост выручки и оборота в первом квартале 2024года был продемонстрирован компанией на фоне положительной EBITDA, которая составила 5,6 млн рублей. Чистая прибыльпри этомдостигла 4 млн рублей по сравнению с убытком в 4 млн рублей годом ранее.

Мынамерены сохранить высокие темпы роста Компанииза счет реализации нашей стратегии развития и на фоне благоприятной рыночной конъюнктуры», — отметил заместитель председателя Совета директоров АО «КИФА» Кайл Шостак.

Ключевые корпоративные события в первом квартале 2024годаи после отчетного периода:

КИФА выступила соорганизатором ярмарки «Сделано в России», которая проводилась с 27 января по 5 февраля 2024 года народным правительством провинции Ляонин совместно с Российским экспортным центром при поддержке правительства России. Как соорганизатор ярмарки, КИФА, имеющая обширную экспертизу в управлении цепями поставок, оказала помощь более чем 30 российским производителям по организации логистики, хранения, распределения и продажи их товаров на ярмарке. Ярмарка в Ляонине фактически ознаменовала запуск нового направления деятельности платформы — экспорт российских несырьевых товаров в Китай.

АО «КИФА» продолжило развивать систему корпоративного управления. В марте 2024 года сформирован новый состав Совета директоров АО «КИФА», в который вошли Сунь Тяньшу, Ли Сюфэн, Афонина Ирина, Ци Тао, а также три независимых директора – Шостак Кайл, Завадский Марк, Ли Минь. В апреле 2024 года Совет директоров АО «КИФА» принял решение о формировании комитета по аудиту и комитета по кадрам и вознаграждениям. Оба комитета полностью состоят из независимых директоров, что соответствует лучшим практикам корпоративного управления.

25 марта 2024 года АО «КИФА» выплатило очередной купон по облигациям серии 001Р-01 (ISIN: RU000A106EV9). Сумма выплат держателям облигаций составила 7,23 млн рублей или 36,15 рублей на одну облигацию. Компания разместила дебютный выпуск биржевых облигаций на сумму 200 млн рублей в июне 2023 года, при этом она стала первым эмитентом китайского происхождения на российском долговом рынке. Компания выплатила купоны по облигациям серии 001Р-01 уже трижды: общая сумма выплаченных купонов составляет 21,69 млн рублей. Очередная выплата купона подтвердила статус АО «КИФА» как надежного эмитента облигаций, который выполняет свои обязательства своевременно и в полном объеме.

25 апреля 2024 года единственный акционер АО «КИФА» — ООО «Научно-техническое развитие КИФА СЫЛУ (Пекин)» — принял решение об увеличении уставного капитала АО «КИФА» путем дополнительной эмиссии акций. В рамках дополнительной эмиссии по открытой подписке может быть размещено 26 923 077 шт. обыкновенных акций номинальной стоимостью 0,01 рубля.

2 мая 2024 года АО «КИФА» опубликовало отчет эмитента облигаций за 2023 год. Это первый отчет эмитента облигаций, выпущенный компанией после успешного размещения дебютного выпуска долговых ценных бумаг в июне 2023 года. Отчет содержит подробную информацию о «КИФА», ее акционере, основных вехах развития платформы, направлениях деятельности, финансовых и операционных результатах, планах на будущее. В отчете также описаны стратегии «КИФА» на разных этапах ее развития, в том числе текущем, и дана оценка рисков, связанных с деятельностью Компании.

Mon, 20 May 2024 11:11:21 +0300

Один из крупнейших фондов индустриальной недвижимости «Рентал ПРО» сообщил о планах выйти на Московскую биржу по стандартам сделок IPO.

Разберём фонд, планы по его управлению, а также рынок индустриальной недвижимости с представителями УК «А класс капитал» в прямом эфире!

Гости #smartlabonline:

• Евгений Скаридов, управляющий директор УК «А класс капитал»

• Юлия Глухова, операционный директор УК «А класс капитал»

Подпишитесь на наш YouTube-канал, чтобы не пропустить эфир!

Mon, 20 May 2024 11:06:19 +0300

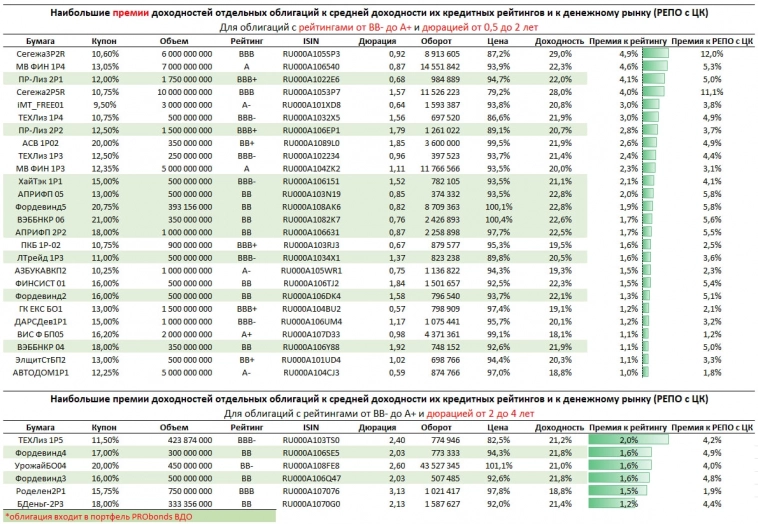

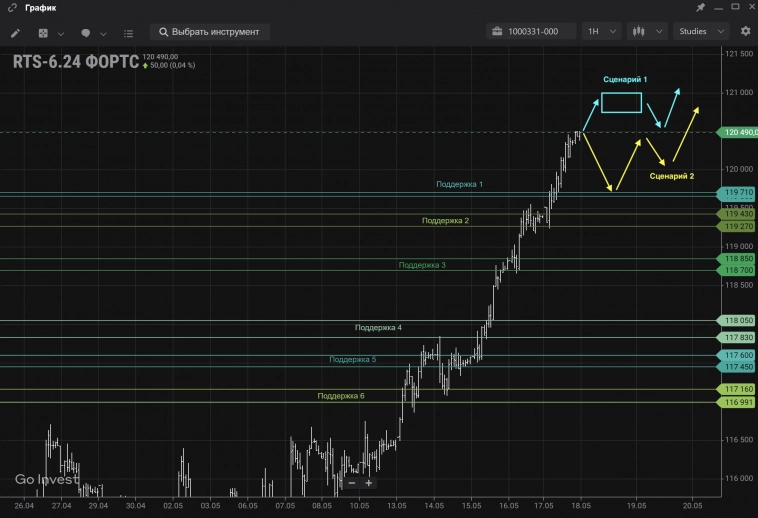

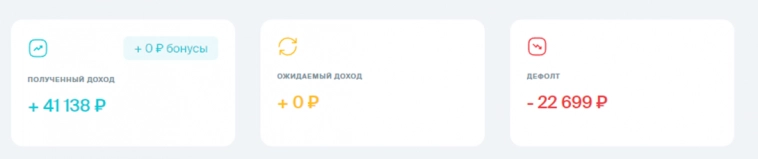

Мы запустили первый в России фонд, полностью состоящий из IT-компаний, — Тинькофф Российские Технологии TITR.

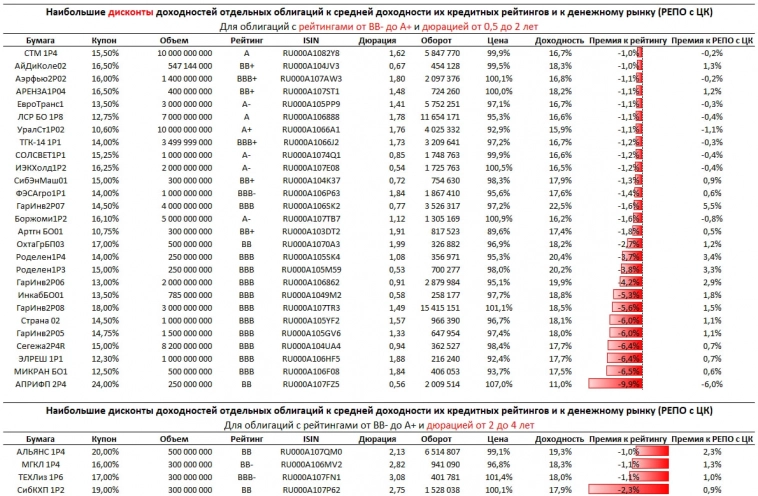

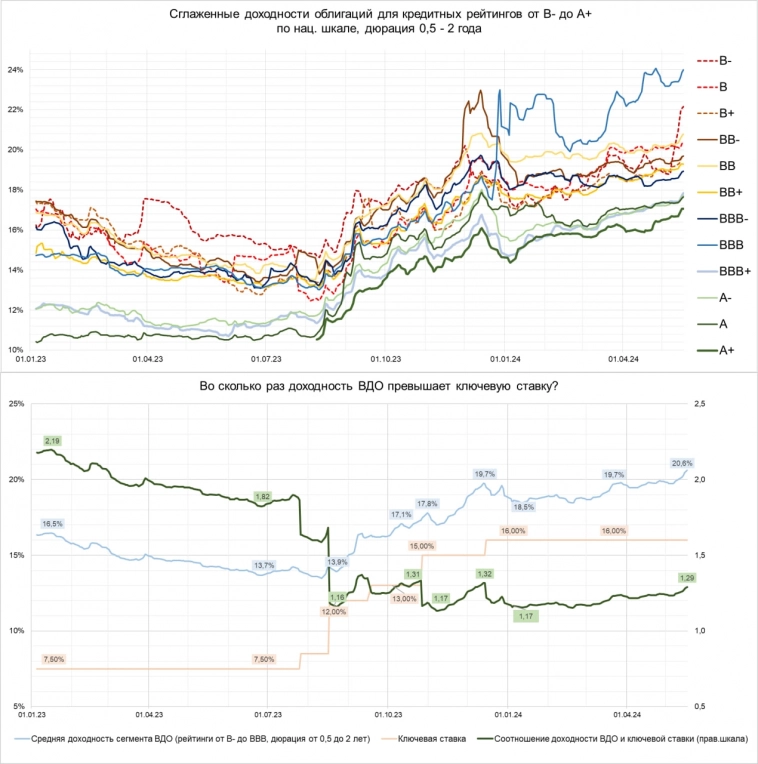

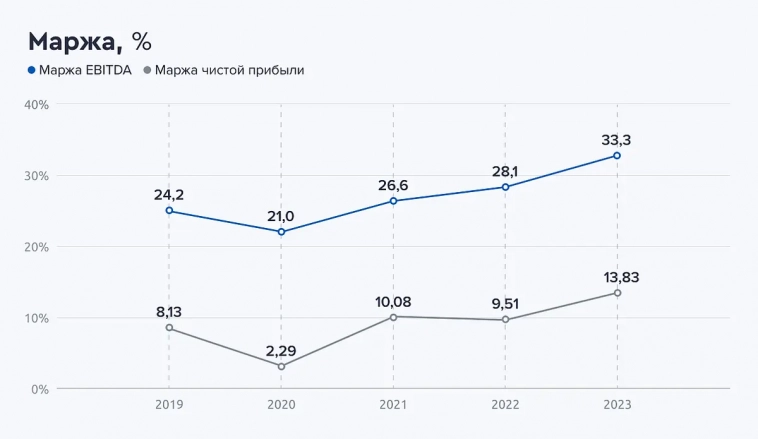

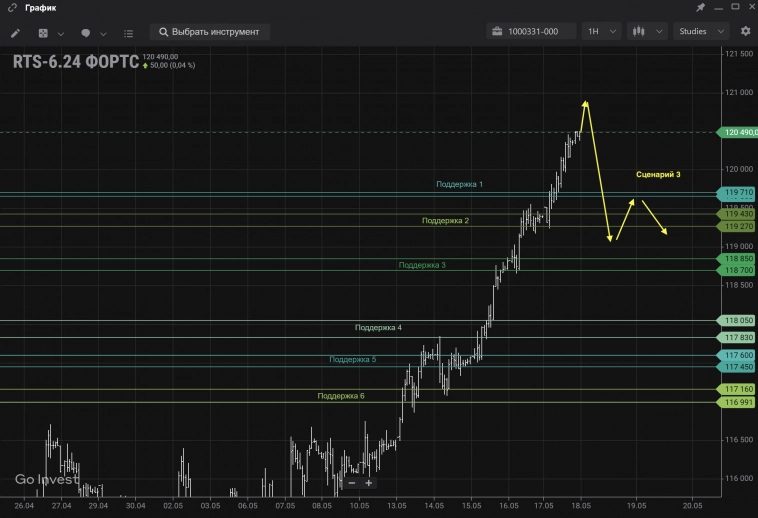

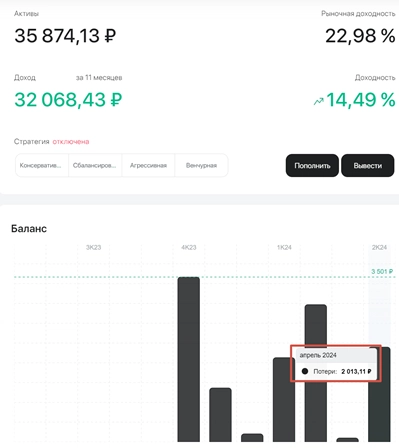

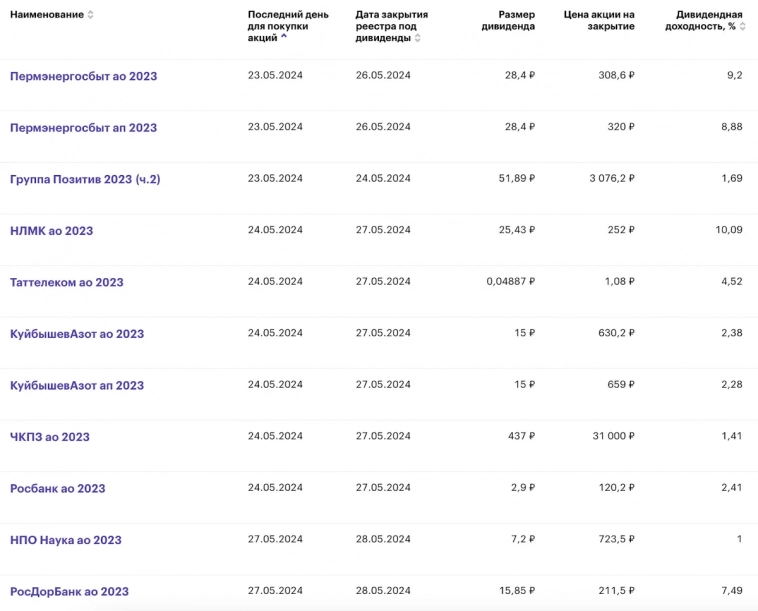

Судя по вашим вопросам, интерес к ЗПИФам недвижимости очень и очень немаленький! 18 мая 2024 рядом с Клязьминским водохранилищем прошла встреча алгоритмических трейдеров, фокусирующаяся на превращении рыночного хаоса и волатильности в прибыль через продвинутые алгоритмы торговли во время кризиса. Погода была шикарной, и я бы сказал нерабочей. Но всё прошло отлично. Очень рад был видеть много знакомых лиц. Мы с моим партнером Ильёй Гадаскиным выступили с темой: "Направленные алгостратегии и их сочетание с портфельными подходами в инвестициях". Кроме того, что я открыто пишу про стратегии ABTRUST, ABIGTRUST и AITRUST, мы показали результаты по нашим основным алгоритмам, которые используются на счетах VIP клиентов. Кроме того рассказали о новом продукте, который реализуем с Finam. О нём я расскажу чуть позже, когда на самом Finam появтся все необходимые маркетинговые материалы. Ещё раз хочу выразить благодарность Андрею Верникову, по рекомендации которого, мы были приглашены на данное мероприятие. А здесь привожу небольшой фотоотчёт. Итоги работы RENI в 1 квартале: рост в премиях на 39% г/г, портфель достиг 191 млрд руб. Страхование: — Суммарные премии Группы выросли на 39,1% г/г, до 33,3 млрд рублей. — Основными драйверами роста стали страхование жизни, автострахование и ДМС. — НСЖ показал рост на 115,7% г/г до 10,3 млрд рублей. Высокая ставка ЦБ способствует желанию клиентов зафиксировать высокую доходность на долгий срок. — Премии от ДМС выросли на 29,7% г/г, до 2,4 млрд рублей. — Продукты автострахования показали рост на 15,7% до 9,8 млрд рублей. Инвестиции: — Инвестиционный портфель Группы к 31.03.2024 достиг 191 млрд рублей, увеличившись с начала 2024 года на 5% или 8,7 млрд руб. — На конец отчётного периода состав портфеля включал корпоративные облигации (44%), государственные и муниципальные облигации (12%), акции (11%), депозиты и денежные средства (26%) и прочие активы (7%). Эффективность бизнеса: — Рентабельность собственного капитала (RoATE) достигла 32,8%. — Коэффициент достаточности капитала (solvency ratio) на 31 марта 2024 года существенно превысил регуляторный уровень в 105%, достигнув 164%. Мы продолжаем стратегию устойчивого и эффективного роста бизнеса. В нашей стратегии мы ориентируемся на максимизацию полезности использования нашего капитала. — Утвердили новую дивидендную политику с закреплением выплаты 50% прибыли Группы дважды в год. — Совет директоров Группы утвердил заключительные дивиденды по итогам 2023 г. в размере 1,3 млрд рублей. В сумме вся выплата за 2023 год составила 5,6 млрд рублей или 10 рублей на акцию. Это 54% от прибыли 2023 года. Юлия Гадлиба, генеральный директор Группы Ренессанс страхование, прокомментировала результаты работы компании за 3 месяца 2024 года: «Первый квартал знаменует для нас сильное начало 2024 года. Результаты по премиям превзошли наши ожидания и свидетельствуют о том, что российский страховой рынок продолжает уверенный рост на фоне потребительской активности, продолжающейся борьбы за таланты, стимулирующей продажи ДМС, а также благодаря усилиям государства по стимулированию долгосрочных накоплений граждан через страховые продукты. Отмечу также хороший рост на уровне чистой прибыли Группы в 1 квартале 24 года в 7,6% г/г, несмотря на то, что в этом году у нас не было фактора поддержки в виде инвестиционного дохода от резкого роста курса акций, характерного для этого периода год назад. За счет активного управления мы увеличили наш инвестиционный портфель на 5% с начала 24 года до 191 млрд рублей. В период высокой ключевой ставки мы формируем портфель с низким уровнем риска, который позволит нам зарабатывать инвестиционный доход в течение нескольких лет. Мы надеемся, что первый квартал закладывает основу для хороших результатов по итогам всего года». Ссылки на материалы: https://www.renins.ru/Media/Default/invest/RENI_Q1_24_200524.pdf; https://www.renins.ru/Media/Default/invest/press_reliz_Q1_24_200524.pdf На портале разблокировкаактивов.рф стали доступны инструкции для самостоятельного обращения инвесторов в Управление по контролю за зарубежными активами Министерства финансов США (OFAC) с целью получения индивидуальной лицензии на перевод ценных бумаг в расчётные организации, не находящиеся под санкциями. На портале доступны шаблоны обращений для собственников ценных бумаг (физических и юридических лиц), инструкции по заполнению шаблонов, а также список документов, которые рекомендуется приложить к заявлению. Для обращения в OFAC за индивидуальной лицензией инвесторам необходимо самостоятельно подать заявление через лицензионный портал на сайте OFAC. Пошаговая инструкция по заполнению формы на сайте OFAC прилагается. Процесс самостоятельного обращения инвесторов в OFAC является добровольным и может происходить параллельно с подачей коллективного заявления на получение генеральной лицензии, которое реализует СПБ Банк. Один и тот же инвестор имеет право участвовать сразу в двух обращениях — коллективном СПБ Банка и индивидуальном, выбирать один из вариантов не требуется. Для получения консультации относительно подачи заявлений инвесторам рекомендуется обращаться в службу поддержки брокера, с которым у него заключен договор обслуживания. Также можно задать вопросы в специальной форме на портале разблокировкаактивов.рф. Портал разблокировкаактивов.рф создан для информирования и консультаций участников торгов и инвесторов о порядке действий по разблокировке активов, недоступных в связи с введением санкций в отношении СПБ Биржи со 2 ноября 2023 года. Юристы КА Delcredere и адвокатского бюро NSP сообщают здесь о новостях по текущей ситуации и отвечают на часто задаваемые вопросы в разделе Q&A. Подробнее: На прошлой неделе индекс Мосбиржи показал нам уверенную динамику восхождения, продолжая общий тренд. В общем и целом, к рисковым инструментам у нас нет никаких вопросов — экономика страны показывает хорошую динамику, в правительстве не обозначилось никаких резких перемен, отчётности компаний показывают нормальное течение дел у бизнеса — высокие дивиденды продолжаем ждать. А вот долговой рынок по-прежнему находится в очень плохом положении. Анти-ракета в виде индекса долгового рынка показывает очередной рывок вниз. Участники рынка продолжают избегать вложений в этот тип инструментов, т.к. на рынке есть более интересные денежные фонды, где примерно при тех же параметрах доходности нет такого риска снижения стоимости. А что у нас там на событийном фронте? На прошлой неделе нам обновили данные по инфляции, и показали небольшой её прирост. Но, стоит отметить, что динамика остаётся в рамках одного диапазона. Инфляция стоит, как бы, зависла в воздухе. Помимо обновления экономических данных, мы наблюдали выступление регулятора в лице Эльвиры Сахипзадовны. Она поведала нам о видении ЦБ РФ происходящих сегодня процессов на рынке ценных бумаг — в общем и целом, ничего нового. Полагаю, надо ждать «ветра» из правительства. Когда поуляжется суматоха с назначениями, мы увидим и услышим новый вектор работы. Вот тут уже будет интересно взглянуть на риторику ЦБ РФ. Кстати, говорил об этом подробно на эфире телеканала РБК, в главных новостях — можете посмотреть, если есть такое желание. Также, на выходных прошло интересное мероприятие на площадке того же телеканала РБК — небольшой экономический форум, где обсуждались важные для рынка вопросы, а также выступали различные эмитенты и профучастники рынка. Накидал тезисно выступления некоторых интересных мне персон: Мосбиржа. Борис Блохин — директор департамента рынка акций: — Торговый оборот на Мосбирже за день составляет 1.300.000 человек в среднем; — Fixed income инструменты (денежный фонд LQDT; облигации) занимают львиную долю оборота торгов на рынке сегодня; — Притоки в акции через ПИФы выше, чем через прямые покупки; — Управляющие компании (те, которые создают для вас ПИФы) начинают снижать комиссии за управление; — Бум на рынке IPO — 357.000 инвесторов приняли участие в первичном размещении компаний; — Новых инвесторов из этого числа там всего 0.8%, или 5800 человек. Рынок не интересен для простого обывателя, и с этим что-то надо делать! ВТБ. Андрей Яцков — глава ВТБ-брокер. — Ключевую ставку на 2025 год, средний её показатель, ожидают на уровне 10-12%; — На этот год средний показатель составит 15-16%; — Еще не пришло время для вложения в облигации; — Оптимально сохранение в ликвидности, в деньгах, и бумагах с переменным купоном; — Потребительский, финансовый и IT-сектора — в ближайшие 2-3 года будет высокий рост чистой прибыли, они будут обгонять рыночную динамику; — Для диверсификации хорошо золото в РФ инфраструктуре, замещающие облигации и облигации в юанях;- В ВТБ ожидают продолжнние IPO Группа Позитив. Владимир Заполянский — директор по маркетингу. — Видит тотальную цифровизацию во всех отраслях; — Импортозамещение происходит в виде решения вопросов по мере их поступления;- Подход к развитию IT-сектора будет глобальным, а не внутригосударственным, местячковым; — Залог успеха для IT-компании, это открытость перед инвестором; — Если бизнес компании растет, то это долдно отражаться в капиталищации и цене акций (народная мудрость ☝️); — 200.000 инвесторов у позитива; — Выход на биржу для IT-омпаний, это хороший способ привлекать мозги, а это единственный актив для компаний этого сектора Пока что российский рынок сохраняет тенденцию восходящую. Признаков для его перегрева можно найти довольно много, наверное, но я всё же продолжу придерживаться именно этого тренда. Да, стоит отметить, что на прошлой неделе даже сбербанк достиг своей справедливой стоимости, и я сократил свою позицию в нём до спекулятивной. Пока что для меня интересен именно такой формат — спекулятивный, с жёстким риск-менеджментом. Желаю всем высоких прибылей! Если интересно — заходите ко мне в ТГ-канал! Ориентировочные сроки запуска фонда на Московской бирже — конец мая, начало июня, стабильность котировок будет обеспечивать маркетмейкер. Комиссия фонда за управление примерно в 10 раз ниже, чем у других ЗПИФ с коммерческой недвижимостью. Судя по опубликованным документам, возможный размер фонда сможет достичь и даже превысить 1 трлн рублей (но это в теории) — оценка исходя из установленного ограничения по дополнительной эмиссии паев фонда. Теперь поговорим о самом интересном, о бизнес-модели фонда. На сегодня рынок ЗПИФ недвижимости для широкого круга инвесторов узок, и представлен несколькими фондами от банковских УК, деятельность которых не отличается прозрачностью и какой-либо заботой об эффективности для инвесторов, а также УК «Парус», которая имеет высокий уровень прозрачности и коммуникации со своими клиентами, при этом фонды имеют в своем составе кредитные средства, что повышает риски. Однако, все эти компании объединяет тот факт, что управление активами — самостоятельный вид бизнеса, который призван приносить доход. Строительство индустриальных объектов — капиталоемкий бизнес, при этом не каждый клиент, который заинтересован в аренде объекта, готов его выкупать на свой баланс, так как это будет приводить к снижению маржинальности компании и создавать дополнительные риски потерь (например, если у вас на балансе есть недвижимость, ее можно арестовать по судебным искам). Сроки продажи таких объектов стороннему инвестору могут достигать года, все это время девелопер должен держать объект на своем балансе, ограничивая свою свободную ликвидность и обороты. Можно привлечь долговое финансирование под залог объекта, но на примере фондов под управлением «Парус», мы можем предположить, что ставка банковского кредита будет на 1-2% выше ключевой ставки, это много. С учетом этих вводных пул свободной ликвидности в несколько десятков млрд рублей (на начальном этапе) в составе фонда под ставку сильно ниже ключевой (на сегодняшний день) сильно расширяет возможности бизнеса по масштабированию своей деятельности. Фактически, это позволяет расширить производство, расширить клиентскую базу и сделать строительство дешевле. Информационный меморандум содержит перечень рисков на 12 страницах, рекомендую его прочитать, если вы заинтересованы в покупки фонда (и вообще, если вы интересуетесь фондами недвижимости). Здесь я выделю только несколько, на мой взгляд, ключевых рисков: Приводим 2-недельную сводку наиболее и наименее доходных ВДО. Доходность каждой из приведенных бумаг сравнивается со средней доходностью для ее кредитного рейтинга и с доходностью денежного рынка. Доходности рейтингов, в динамике, тоже приложены. Рост доходностей чувства новизны уже не вызывает. Обратить внимание стоит, во-первых, на доходности рейтинговой ступени В (В-, В, В+). Которые, наконец, выходят в лидеры. Что нормально для нормального рынка. И долго было не так. Хотя Сегежа продолжает задирать доходность рейтинга ВВВ, ломая эстетику. Во-вторых, мы рассчитываем коэффициент соотношения средней доходности ВДО (облигаций с рейтингами от В- до ВВВ) к значению ключевой ставки. И соотношение, если округлять до десятых, поднялось к 1,3. Пока оно было в районе 1,2 – рынок ВДО был совсем малоинтересным (слишком мала была его премия к доходности денежного рынка, строго привязанного к ключевой ставке). Соотношение 1,3 – это еще не инвестиционная возможность (год назад оно было больше 2, и тогда возможностей было множество). Но тоже движение к норме. Наш аппетит к риску остается слабым. Половина нашего публичного портфеля ВДО – в деньгах. Но уже с бОльшим интересом наблюдаем за рынком. Чтобы однажды что-то купить. Опоздать с покупкой не опасаемся. Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности. Восток Ойл — дело тонкое, а жирное дело — это получение дивидендов от нефтяников. Но есть и алмазы в россыпи золота. У этой компании не только больше всего нефти, но и джокер в рукаве. Продолжаю серию дивидендных разборов, и сегодня наш клиент — Роснефть. Уже смотрели: Северсталь, Лукойл, Газпром нефть и НЛМК. Разбираем нового нефтяника, историю его дивидендов, дивидендную политику и перспективы компании. Поехали! Напоминаю актуальные прогнозы по дивидендам на этот год: Кто богатеет на дивидендных акциях, не пропустите новые обзоры. Дивидендная политика Роснефти предусматривает выплату не менее 50% от чистой прибыли по МСФО. При этом компания взяла на себя обязательство платить дивиденды по меньшей мере два раза в год. С 2011 года Роснефть платит дивиденды без дивидендных разрывов. Да, они не всегда были большими. Был и 1%, и по 3% неоднократно платили. В последние годы тренд на рост. На сегодняшний день индекс стабильности дивидендов DSI – 0,64. Дивдоходность за последние 10 лет (2014–2023): 5,06%, 3,44%, 3,38%, 2,99%, 4,58%, 6,37%, 4,51%, 4,08%, 6,47%, 9,29%. Средняя доходность за 10 лет: 5,02%. Средняя дивдоходность невысокая. Для сравнения: у Газпром нефти средняя дивдоходность за 10 лет получилась 8,1%, у Северстали — 9,47%, у Лукойла — 8,22%, а у НЛМК — 8,39%. Итоговые дивиденды за 2023 год ещё не объявлены, но ожидается, что они будут в июле и составят более 5–6%, что суммарно с январскими 5,12% будет более чем достойно. Смотрим отчёт за 2023 год. Хороший, сильный такой отчёт. Выручка увеличилась на 1,3% по сравнению с 2022 годом и достигла 9,16 трлн рублей. Среднегодовой темп роста выручки за последние 5 лет — 1,4%. Чистая прибыль выросла на 47% по сравнению с 2022 годом и достигла 1,27 трлн рублей — среднегодовой рост чистой прибыли с 2019 года составил 15,8%. Прекрасные показатели. EBITDA выросла на 17,8% и составила 3,01 трлн рублей. Маржа EBITDA выросла на 5,15 процентных пункта и достигла 33,34% в 2023 году. Маржа чистой прибыли выросла на 4,32 процентных пункта и достигла 13,83% в 2023 году. Маржинальность Роснефти растёт, и очень существенно. Из-за роста процентных ставок Роснефть начала сокращать долговую нагрузку. Чистый долг / EBITDA в районе 0,9 по итогам 2023 года. Капитальные затраты выросли на 15% по сравнению с 2022 годом и составили 1,3 трлн рублей. Свободный денежный поток Роснефти вырос на внушительные 44%. Это позволило увеличить капитальные затраты и снизить долговую нагрузку. Также это позволяет надеяться на очень хорошие дивиденды. Восток Ойл начался в 2020 году, он является одним из крупнейших в мировой нефтегазовой отрасли. Это 52 лицензионных участка в северной части Красноярского края и ЯНАО, где находятся 13 месторождений нефти и газа. Планируется добыча до 115 млн тонн нефти к 2033 году. Благодаря низким затратам на добычу и низкому углеродному следу проект является одним из самых экологичных в мире. Нефть проекта характеризуется низким содержанием серы. В рамках проекта планируется интеграция ветрогенерации в энергосистему, а также полезное использование попутного нефтяного газа для обеспечения энергопотребностей. Короче, это самый перспективный нефтегазовый проект в России прямо сейчас и на ближайшие годы. Он является главным драйвером моей заинтересованности в акциях Роснефти, которые находятся в моём топ-5. Роснефть — отличный выбор, на мой взгляд, один из лучших среди нефтяников. Считаю Роснефть и Лукойл интереснее других. Ну и помним, что нефтеакции — это хорошая валютная диверсификация, ведь нефть продают за валюту. Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость. Мы ждали, что к утру понедельника появится конкретика, но новых новостей пока нет. Поэтому, читаем отчетность Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний Рисунок 3: Сценарии на снижение. Сценарий 3 подразумевает реверсивную структуру с последующим снижением в конце дня. Рисунок 6: Сценарии на снижение. Фьючерс RI на индекс РТС. Предыдущая неделя была растущей с эффективностью +3,45% (402 тиков). 16 мая 2024 — трендовый день на стороне покупателя. В начале торговой сессии сформировали объем на уровне 118700-118850 поддержка 3 (рисунок 7), который создал импульсное движение. 17 мая 2024 было трендовое движение на стороне покупателя с объемом выше среднестатического равным 91239 контрактов. Ключевым уровнем является поддержка 1 (рисунок 7) 119600-119710, так как в этом диапазоне наторгованный объем по горизонтальному дневному профилю превышает среднестатистический (рисунок 8) за текущий контракт. Пробитие поддержки 1 (рисунка 7) и ее тест является фактором указывающим о смене бычьей тенденции или ее остановки. В четверг и пятницу произошло фиксирование позиций, покупатели фиксировали прибыль, продавцы убытки, о чем свидетельствует скриншот с сайта Московской биржи (рисунок 9). Рисунок 7: Два сценария на рост. Рисунок 8: Часовой график с индикатором Cluster Volume с фильтрацией объема. Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО «Го Инвест» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения. 1. Индекс ММВБ ($MOEX) превысил отметку в 3500п впервые за несколько лет. 2. Росстат сообщил о росте экономики России в I квартале на +5,4%. Данные Росстата совпали с оценкой Минэкономразвития +5,4%, превысили оценку ЦБ РФ +4,6% и ожидания аналитиков +5,3%. 3. Инфляция в России в апреле составила 0,5%, годовая на 13 мая превысила 8%. 4. Льготные кредиты дорого обошлись бюджету. В 2024 г. власти выделили на них рекордные 960₽ млрд — почти 3% от всех бюджетных расходов. 5. Механизм обособления ценных бумаг эмитентов с низким уровнем раскрытия информации может быть реализован в течение нескольких месяцев — ЦБ РФ. 6. ЦБ с 27 мая начнет проверять соблюдение банками планов перехода на российское ПО. 7. Банк России готов поддержать включение ЦФА в ПИФы для квалифицированных инвесторов. 8. Малый и средний бизнес РФ в I квартале получил более 130₽ млрд льготных кредитов. 9. Грузооборот морских портов России за январь-апрель 2024 г. уменьшился на -4,3% г/г до 288,4 млн т, снижение в угле, нефтепродуктах, рост в удобрениях, зерне — Ассоциация морских торговых портов. 10. Запрет на вывоз из России отходов и лома драгметаллов продлен на полгода — до 20 ноября 2024 г. 11. В России подорожала сотовая связь. Абонентская плата российских абонентов выросла на +8,5% в апреле по сравнению с мартом. 12. Россия переходит на свое вино. После того как российские власти зарегулировали винодельческую отрасль, площадь виноградников в стране начала расти. 13. Россия в 2024 г. идет на рекорд по вывозу зерновых — глава Минсельхоза. 14. Минсельхоз: майские заморозки уничтожили 1% посевов в России. 15. Ростех ожидает заметного сокращения иностранных самолетов в парках российских авиакомпаний с 2030 г. 16. До 2030 г. планируется поставить 990 самолетов для нужд гражданской авиации РФ. 17. Полиция Петербурга во время проверки изъяла в общей сложности 5,5 тыс самокатов, которые были припаркованы с нарушением правил — РБК. 18. У аграриев снижаются урожай и рентабельность. 19. Минстрой готов к расширению взаимодействия с Китаем в области строительства. 20. В Минфине подтвердили окончание льготной ипотеки под 8% в июле — Известия 21. Скидки на нефть Urals к эталону сокращаются из-за снижения ставок фрахта на маршрутах в Азию. 22. Цены на никель растут, превысив отметку в $21000 за тонну, на фоне беспорядков в Новой Каледонии. 23. Россия и Малайзия подписали соглашение об устранении двойного налогообложения. 24. РФ согласовала сертификат для поставок говядины в Малайзию, обсуждает экспорт мяса птицы. 25. РФ и КНР планируют в ближайшее время подписать контракт по Силе Сибири-2 ($GAZP). Мощность газопровода составит 50 млрд куб. метров. 26. Путин: в одном коридоре с газопроводом «Сила Сибири-2» можно проложить и нефтепровод из РФ в Китай. 27. Число компаний с китайским капиталом в РФ в 10 раз больше, чем с американским — Титов. 28. США пересматривают самые строгие элементы запрета G7 на российские алмазы ($ALRS) после недовольства со стороны африканских стран, индийских огранщиков и ювелиров Нью-Йорка. 29. Крупнейшие импортеры российского угля — Китая, Индия и Турция — резко снизили его закупки. Это происходит из-за дорогой логистики и низких экспортных цен. 30. Глава МИД Индии: Всплеск торговли Индии с Россией не является временным явлением. 31. Импорт рыбы из Китая в РФ в I квартале вырос на +40%, до рекордных $85 млн — Рыбный союз. 32. В посольстве РФ сообщили, что Минск нацелен на полную отмену роуминга между Белоруссией и Россией — ТАСС. 33. Доля рубля в расчетах с Европой составила 58,5% в марте 2024 г. По данным ФТС, на поставки в Европу в I кв. приходилось 15,2% или $15,4 млрд от общего объема российского товарного экспорта — РБК. 34. Суд РФ запретил ZSE Energia вести спор с Газпром ($GAZP) экспортом за рубежом. 35. Московская биржа с 22 мая начинает торги расчетными фьючерсами на Alibaba ($BABA) и Baidu ($BIDU). 36. Русал ($RUAL) изучает возможность Buyback — источники Интерфакса. 37. Банк Санкт-Петербург ($BSPB) в 1 квартале 2024 года снизил чистую прибыль на -11%, до 13₽ млрд. 38. Группа Восток Инвестиции приобрела 8,89% долю Baring Vostok в Группе Ренессанс Страхование ($RENI). 39. Yandex N.V. ($YNDX) закрыл первую часть сделки по продаже российского бизнеса Яндекса ($YDEX) консорциуму инвесторов. 40. Все гражданские самолеты ОАК ($UNAC) могут перейти под бренд Яковлев ($IRKT). 41. Microsoft с 16 мая начал веерные отключения подписок корпоративных заказчиков из РФ на облачные продукты — Softline ($SOFL). 42. Акрон ($AKRN) в 2023 г. сократил подземную добычу фосфатного сырья на «Оленьем ручье» из-за вызванных санкциями сложностей с поставками машин и запчастей. 43. Аэрофлот ($AFLT) заключил с Ростехом твердые контракты на поставку 11 самолетов Ту-214 — Чемезов. 44. Нижнекамскнефтехим ($NINC) РСБУ 1 кв.2024 г.: выручка +54,8₽ млрд (+19,4% г/г), прибыль +7,6₽ млрд (+286,3% г/г). 45. Терминалы черноморского порта Новороссийск ($NMTP) подверглись атаке БПЛА 17 мая, работа порта частично восстановлена. 46. Чистая прибыль CarMoney ($CARM) в 1 кв.2024 г. МСФО снизилась на -38,5% с 127 млн до 78 млн руб. 47. По итогу 2024 года CarMoney ($CARM) прогнозирует чистую прибыль на уровне 550 млн руб — компания. 48. МКБ ($CBOM) МСФО 1 кв.2024 г.: чистый процентный доход +23,6₽ млрд (-2% г/г), чистая прибыль +13,98₽ млрд (+7,4% г/г). 49. Пожар произошел на Туапсинском НПЗ Роснефти ($ROSN) 17 мая после атаки БПЛА, возгорание локализовано. 50. СД Нижнекамскшины ($NKSH) рекомендовал дивиденды за 2023 год не выплачивать. 51. СД Россетей Сибирь ($MRKS) рекомендовал дивиденды за 2023 год не выплачивать. 52. СД МФК Займер ($XAYM) рекомендовал ивиденды за 2023 год не выплачивать. 53. СД Юнипро ($UPRO) рекомендовал дивиденды за 2023 год не выплачивать. 54. ПАО Элемент официально анонсировало IPO на СПБ Бирже, ожидаемый free float до 10%. 55. СД Газпрома ($GAZP) 23 мая решит по дивидендам за 2023 год. 56. СД Башнефти ($BANE) 23 мая рассмотрит вопрос о дивидендах за 2023 год. 57. СД ВУШ Холдинг ($WUSH) 20 мая решит по дивидендам за 2023 год. 58. СД Казаньоргсинтеза ($KZOS) 23 мая решит по дивидендам за 2023 год. 59. СД Нижнекамскнефтехима ($NKNC) 23 мая решит по дивидендам за 2023 год. 60. СД Астраханская энергосбытовая компания ($ASSB) 23 мая решит по дивидендам за 2023 год. 61. МТС-банк ($MBNK) 27 мая МСФО за 1 квартал 2024 года. 62. ЦИАН ($CIAN) 24 мая МСФО за 1 квартал 2024 год. 63. Славянский НПЗ приостановил работу в результате падения БПЛА. 64. Суд РФ наложил арест на активы, счета и имущество Deutsche Bank по иску Русхимальянса. 65. Суд РФ по иску РусХимАльянса арестовал активы UniCredit Bank — счета, недвижимость, доли в дочерних компаниях — Интерфакс. _______ Все самые важные и интересные финансовые новости в России и мире за неделю: Яндекс стал на две трети российским, банк Юникредит подготовили к ощипыванию, Ревущий котенок вернул мемность в акции, исход ИИ-безопасников из OpenAI, а также приговор разработчику Open Source кода для крипто-миксера Tornado Cash. Двое чуваков из Тольятти решили сделать в России свой доступный электромобиль. Под это дело им из госбюджета выделили почти 300 млн рублей, но запустить в производство более чем за пять лет машинку не удалось (судя по всему, денег не хватило – такое со стартапами бывает). Так что основателей предприятия сейчас собираются посадить лет на 10 за «хищение» казенных денег. Сразу вспоминается шутка, что «если бы Илон Маск эмигрировал из ЮАР не в США, а в Россию – то он бы сейчас еще за PayPal до конца не отсидел». Вообще, выглядит это, конечно, странно: ладно бы ребята распихали деньги по карманам и скрылись; но нет – все источники вроде бы пишут о том, что сделать электрокар честно пытались, просто у них не вышло. Закрадывается ощущение, что, как будто бы, поддержка предпринимательства со стороны государства должна выглядеть не совсем так. Ребят не спасло даже название компании ООО «Зетта» и фамилия одного из фаундеров «Вагнер» – что, казалось бы, по нынешним временам должно было бы быть конкурентным преимуществом... Яндекс объявил о том, что первая стадия размежевания компании на «наших» и «ваших» завершена: двумя третями (68%) российской МКПАО «Яндекс» теперь владеет консорциум сугубо российских же ребят; а оставшаяся треть вот-вот (в июле) тоже будет выкуплена у нидерландской конторы Yandex N.V. После этого ожидается, что голландцы лишатся права использовать бренд на букву Я, текущие акции Yandex N.V. будут «изгнаны» с Мосбиржи, а вместо них начнут торговаться новенькие и красивые бумаги МКПАО. Чтобы россиянам с текущим Яндексом в портфеле было не так обидно от таких раскладов, им обещают обменять старые акции на новые 1-к-1. Но не только лишь все бумаги, а такие, которые приобретались внутри РФ на Мосбирже или СПБ Бирже. Если же кто-то покупал акции за рубежом через окаянный Euroclear (напоминаю, что Yandex формально – как бы зарубежная компания) и не успел их до 7 сентября 2022 года перевести внутрь РФ – то таким страдальцам никакой обмен не светит, вместо этого им предложен выкуп по 1252 рубля за акцию. Что, с учетом текущих биржевых котировок 4271 руб., означает солидную скидку [сверяется с калькулятором] около 70% – более чем в три раза! В минувшую пятницу суд арестовал активы Юникредит Банка в России на 463 млн евро по иску «Русхимальянса». Там какая-то мутная история про то, что этот самый Русхимальянс делал совместный газовый проект с немецкой компанией Linde, потом в 2022 году сотрудничество между ними вНеЗаПнО оказалось не сотрудничеством – а Юникредит в итоге оказался крайним, так как он во всем этом процессе предоставлял банковские гарантии. Мой «экспертный» анализ по ситуации такой: на конец марта бухгалтерский баланс Юника показывает чистые активы в размере 308 млрд руб., что в валюте можно округлить до 3 млрд евро. Отщипнуть 15% от этой суммы должно быть для банка неприятно, но, кажется, не фатально (если, конечно, из всего этого не раздуют показательную панику до небес и все не рванут снимать свои средства одновременно – набег на любой банк ничем хорошим не кончается). Тем временем, Штаты в очередной раз погрозили австрийскому Райффайзену пальчиком за то, что они недостаточно быстро уходят из России (говорят – дескать, от долларовой системы их отключат, если надо будет). Тяжело, похоже, нынче приходится западным банкам в РФ – огребать приходится изрядно с обеих сторон... Ревущий «Roaring Kitty» Котенок (чувак, который возглавлял орду с Реддита, неистово разогнавшую цены на мемные акции GameStop в 2021-м) прервал почти трехлетнее молчание в Хвиттере и запостил картинку ниже. Если вы знакомы с современной теорией эффективности финансовых рынков, то вы должны понимать единственно возможное последствие этого события: котировки мемных акций GameStop сразу же стрельнули вверх на 100%+ (к концу недели, правда, всё уже опало обратно). OpenAI провели весеннюю презентацию, посвященную новой флагманской модели GPT-4o (Джипити-ЧО, или GPT-4 с приставкой «omni»). Рекомендую посмотреть получасовую презентацию целиком, там прикольно и нескучно: Самое интересное про новую модель: GPT-4o является нативно-мультимодальной. Раньше для реализации фишек вроде «пообщайся голосом с GPT» приходилось склеивать концами разные модели (одна переводила ваш голос в текст, другая готовила ответ, третья озвучивала ответ голосом) – в итоге ждать ответа приходилось долго, а результат мог немного страдать от эффекта «глухого телефона». Новую же модель как-то хитро сразу одновременно тренировали на текстовых, визуальных и звуковых данных – так что она умеет как понимать все эти источники одновременно своим жестяным умишком, так и ответ сразу генерировать в любой форме. В результате диалог с GPT-4o происходит практически без задержек и пауз, и можно даже перебивать друг друга. При этом модель еще и научилась голосом выражать разные эмоции, звучит довольно прикольно. Твиттерский комитет уже заключил, что все ответы GPT теперь звучат too horny (впрочем, возможно это больше говорит о самих твиттерских, чем о джипитишке). Также нам рассказалаи про GPT-4o, что она быстрее и дешевле, ну и вдобавок доступ к новым фичам постепенно откроют бесплатным пользователям. What a time to be alive! Важное объявление: Все мы, конечно же, ждем свежий лонгрид про GPT-ч0 от Игоря Котенкова, но он цинично отказывается его писать. Просьба оказать на него психологическое воздействие: зайти на его Телеграм-канал Сиолошная и в комментарий к любой из последних записей написать «КОТЕНКОВ ЖДЁМ ЛОНГРИД». На следующий день после разрывожопной презентации от OpenAI Гугловцы провели свою конфу Google I/O – но она оказалась весьма унылой в сравнении. Как пишет Котенков, «самое большое удивление для меня — если акции гугла не упадут на 5%+». (Спойлер: за неделю акции выросли на +4%. Думаю, мораль здесь в том, что не всегда стоит доверять айтишникам фундаментальный анализ своего тех-портфеля.) Спустя 9 месяцев инвестиций моя доходность в Jetlend составляла 31 055 или 10,3% (14% годовых), а в Поток 23 211 или 8,1% (11% годовых). Спустя 2 месяца с Jetlend получилось вывести 290 800 (88%), с Потока 305 000 (94%) Интересно, что дефолты продолжают происходить. На Jetlend за апрель из случилось дефолтов примерно на 5% от общей суммы. А на Потоке дефолтов на 6 594, что выглядит еще более внушительно (в прошлом месяце размер дефолтов был 16 105). Хоть все деньги вывести еще и не получилось, но учитывая размеры дисконта и дефолтов, доходность в Jetlend упала до 26 674 или 8,9% (11% годовых), а в Потоке до 12 353 или 4,1% (5% годовых). Думаю комментарии излишни, буду рад, если своими текстами спас кого-то от этих чудесных/доходных платформ. Основные посты на тему финансов и «Свободы в целом» в моем телеграмм канале P.S. «Ставьте лайки и подписывайтесь на канал, и конечно же оставляйте свое мнение в комментариях!» Отличные новости — в списке свежих флоатеров от крупных и надежных эмитентов очередное прибавление! На этот раз АФК Система размещает облигации с плавающим купоном, причём сразу два выпуска — с привязкой к ключевой ставке и с привязкой к RUONIA. Давайте быстрее нырнем вместе со мной в разбор «свежачка» и оценим уместность добавления их себе в инвест-рюкзак. В начале 2020 года, когда я начал инвестировать, у меня было много сомнений в целесообразности и эффективности вложения денег в фондовый рынок РФ. История нашей страны не может похвастаться долгим и стабильным периодом процветания. Как вы понимаете, в таких условиях создавать капитал и инвестировать не очень комфортно. Действительно, инвестиции в акции имеют определённый риск и это касается не только российского фондового рынка. Однако, история показывает, что фондовый рынок способен преодолевать многие серьезные препятствия и обеспечивать инвесторов прибылью даже тогда, когда другие финансовые инструменты бессильны. Например, ниже два графика, показывающих динамику индекса Доу-Джонса (первый индекс на американский рынок акций) в Первой и Второй мировых войнах: Если мы посмотрим на два сильнейших кризиса нашего рынка за последние 20 лет, то он так же показывает рост: Т.е. даже во время серьезны военных конфликтов и экономических кризисов рынок акций способен расти! Когда рынок растёт, инвестировать легко и приятно. Но когда наступает очередной кризис, сразу возникают пессимистические настроения и кажется, что в этот раз все по другому и теперь точно будет крах-такие мысли у меня возникли при начале СВО в 2022. В этой статье я хочу поговорить о 3х основных страхах инвесторов, которых я больше не боюсь! По сравнению с американским рынком акций, который имеет историю в пару сотен лет (Нью-Йоркская фондовая биржа была основана 8 марта 1817г), наш рынок акций относительно молодой и еще не заработал репутацию надежного и стабильного способа создания капитала. Почему не стоит бояться? Спустя почти 30 лет акции этих компаний продолжают торговаться на бирже, пройдя через череду тяжелейших кризисов. И сама биржа никуда не исчезла, рынок растёт и обновляет новые максимумы. С большой долей вероятности, рынок и многие компании будут существовать и следующие 30 лет. Капитализм, в который вступила наша страна после распада СССР, не позволит рынку исчезнуть, ведь рынок акций-это важный аспект капитализма и его основа. Или неопределенности будущего из-за множества возможных негативных событий. В мире периодически возникают катастрофы, военные конфликты, финансовые кризисы и все они способны влиять на фондовый рынок. Их невозможно предсказать, они могут вызвать панику на рынке и его обвал, это пугает многих инвесторов. Почему не стоит бояться? Среднегодовая полная (с учетом дивидендов) доходность российских акций на протяжении 20 последних лет составляет 15.7%. Это выше, чем у недвижимости, облигаций, золота и даже доллара! Инфляция является врагом множества финансовых инструментов, например среднегодовая доходность банковских вкладов за 23 последних года составила 8.2%, а среднегодовая официальная инфляции в России за этот период 8.4%. Почему не стоит бояться? Что почти в два раза выше официальной инфляции за этот период в 8.4%. Я инвестирую уже больше 4х лет. За этот период я попал в кризис пандемии 2020г, затем в кризис 2022г (который еще продолжается!). Сейчас мой портфель акций выглядит так: 4 года назад я был новичком на рынке, у меня не было четкой стратегии, я совершал много ошибок и это при том, что за эти 4 года мой портфель испытал весь негатив двух кризисов. Но, как видите, я плюсе! Моя среднегодовая доходность превышает 18%, мой капитал хорошо вырос и продолжает увеличиваться. Друзья, спасибо за внимание к моим статьям! Исключительно по моему субъективному мнению конечно. Во многих постах затрагивал эту тему и указывал на то, что по моей логике пока рано было в них входить, как видно у меня их до сих пор нет в портфеле и не было, хотя присматриваюсь к ним уже не первый месяц, но пока явных предпосылок набирать их не видел. Доха тем временем по длинным ОФЗ стала еще сексуальней — на уровне 14% к погашению, но на 13 мая вышли свежие данные по инфляции, которая ускорилась до 8,05%, низкую инфляцию лично я не жду, таргет ЦБ считаю пока фантастическим, а высокие ставки с нами надолго. Считаю нужно посмотреть еще на новые длинные выпуски, с 12-ти % купоном (следующий аукцион Минфина 22 мая — на нем они могут быть представлены), как уже писал ранее интересная точка входа может быть также в конце летнего дивсезона, при стечении определенных обстоятельств. Рынок тогда может уйти в боковик, следующие крупные дивы будут еще не скоро, а на полученные летние можно присмотреться к облигам, ну или, например, к фондам ликвидности. Мой телеграм канал: https://t.me/ipeinvest На бирже намечается реальная движуха, и я не про IPO Светофора. Доллар вплотную приблизился к желающим купить его по 90, индекс Мосбиржи обновил годовой максимум, а бедным московским инвесторам придётся богатеть, чтобы инвестировать в бетон. Квартиры меньше 28 метров под запретом! Кроме того, есть новые дивиденды и облигации, а я собрал всё самое интересное и упаковал в этот пост. Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного. Рубль снова всех рвёт и разрывает. Курс снизился с 92,25 до 90,95 рубля за доллар. Объявлен месяц крепкого рубля твёрдо и чётко. С 8 мая по 6 июня ежедневные продажи валюты Банком России в 10 раз больше продаж валюты в апреле. Сегодняшний курс будет вспоминаться с чувством ностальгии, поэтому не стоит брезговать валютными активами в портфеле, например, замещайками или юаньками. Если конкретно, то вот бонды Акрона и Новатэка. Несмотря на укрепление рубля, индекс на новом годовом хае. Рост за неделю с 3 449 до 3 503 пунктов — очередная психологическая отметка пройдена. Долларовый РТС тоже вырос — с 1 178 до 1 212. Рост настоящий. Начался главный дивидендный сезон года, но дивиденды выплачиваются с лагом после отсечек. Скоро придут дивы от Лукойла, значительную часть ждут на рынке. Продолжают объявлять дивиденды под основной дивидендный сезон. Отсёкся Акрон. Объявились СНГ-ап (17,6%), Россети Ц (10,69%), Позитив (1,69% + к 1,72%), Ставропольэнергосбыт (9,4%), ТРК (5,4% ап/2,1% ао). Наконец-то Сургут родил дивиденды! Ближайшие объявленные дивиденды: Напоминаю о том, что есть мнения экспертов по дивидендам, смотрите: Кто богатеет на дивидендах, не пропустите новые обзоры. Активненько стало. Разместились/собрали заявки: ТАЛК, Плаза, ЕвроСибЭнерго (CNY), Урожай, Агро-Фрегат, Евраз, Быстроденьги, Гарант-Инвест, Новатэк (100$). Я участвую в Быстроденьгах, ТАЛКе и Гаранте. Новатэк буду ловить на вторичке. На очереди: Акрон CNY, АФК Система, Антерра, ТД РКС, А101 и другие, ну а скоро будет много интересных выпусков, не пропустите. Пользуясь случаем, приглашаю всех подписаться на один из лучших каналов про облигации — Daniel London. Сам читаю с удовольствием, Дэн пишет всегда про все выпуски ВДО. На этой неделе у него набралась первая тысяча подписчиков. Дэн, поздравляю, вперёд к новым вершинам! Индекс RGBI рухнул c 113,28 до 111,75. Я доволен, продолжаю покупать длинные ОФЗ. Но не факт, что это дно. Полезное про облигации: Крипту укатали за прошлые две недели, теперь она нашла путь наверх. Биткоин добрался до 67к, эфир до 3100. Мой криптопортфель вернулся на уровень выше 1400 долларов. Надолго ли рост? «Такое мы не строим!» При проектировании объектов в столице нельзя будет отклоняться от минимально установленных значений — 28 м для однокомнатных квартир и 44 м для двухкомнатных квартир. В противном случае будет выдаваться отрицательное заключение на проект. А то эти инвесторы готовы даже десятиметровые покупать, чтобы сдавать их. Совсем уже кукухой поехали. Вот что делает с людьми метр по 300 (тут могла бы быть шутка про тракториста). Дивидендный сезон в разгаре, начинается сезон IPO. Ждём IPO префов Светофора, но не участвуем. АФК Система после МТС Банка планирует заработать на IPO ГК Элемент. В конце мая или даже начале июня. Можно попробовать поучаствовать, как и в IPO РТК-ЦОД, дочки Ростелекома. Тоже совсем скоро обещают. Нет, я не про застройщика. Отдельно стоит отметить, что «А класс» проведёт IPO нового ЗПИФ — Рентал ПРО. Бомба для фанатов бетона. Но не простого, а коммерческого. Подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.

Mon, 20 May 2024 10:50:34 +0300

Причем я также понимаю, что вы разбираетесь в этом вопросе гораздо лучше меня

Mon, 20 May 2024 10:46:53 +0300

Андрей Верников сделал очень позитивный ролик про конференцию и что было вокруг неё. Материалы самой конференции, будут в скором времени представлены организаторами.

Mon, 20 May 2024 10:23:27 +0300

Группа Ренессанс страхование представляет результаты работы за 3 месяца 2024 года:

Mon, 20 May 2024 09:43:42 +0300

Mon, 20 May 2024 08:41:32 +0300

События.

Итоги.

Mon, 20 May 2024 09:14:16 +0300

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI продолжил своё падение, опустившись ниже 112 пунктов, то, что он на уровнях марта 2022 г. уже не новость. Доходность же самих бумаг продолжает увеличиваться, последние новости от Минфина пошатнули веру инвесторов в ОФЗ, и они требуют премию к выпуску новых бумаг. На вторичном рынке такая же ситуация, и она образовалась благодаря некоторым факторам:

Mon, 20 May 2024 08:43:34 +0300

Друзья, в связи с планируемым запуском нового фонда коммерческой недвижимости "Рентал ПРО" под управлением УК «А класс капитал», настало время сделать небольшую заметку с анализом фонда.

«А класс капитал» — таже компания, которая управляла фондом «ПНК-рентал» и который, пожалуй, был лучший фонд на коммерческую недвижимость. В 2023 году «ПНК-рентал» был расформирован, а имущество продано в фонд САБ7 по очень приличной цене, полученные деньги распределили между пайщиками.

Краткая справка

Ключевым объектом фонда на старте будет дата-центр стоимостью 21,5 млрд рублей (хороший маркетинговый ход), доходность объекта от арендных платежей 12,3%, остальные индустриальные объекты находятся на стадии строительства (по всей вероятности это склады), регулярный доход будет обеспечен за счет процентных доходов по авансовым платежам, размер процентных выплат будет равен размеру предполагаемых арендных платежей и составит порядка 10-13% годовых.

Бизнес-модель

Для фонда «Рентал ПРО» получение дохода от управления активами не является бизнес-целью, полагаю, что текущего уровня комиссии должно хватать только на безубыточное администрирование бизнеса. Все дело в том, что фонд — это способ получить дешевое финансирование, чтобы повысить обороты и прибыли основного девелоперского направления на дефицитном рынке индустриальных объектов.

Источник: aclass.capital/

Источник: aclass.capital/

Первый фонд «ПНК-рентал» служил тем же самым целям, но в урезанном варианте: он имел один существенный недостаток, в его состав можно было включать только завершенные объекты с уже имеющимися арендаторами. То есть те объекты, которые длительное время находятся на балансе основного бизнеса, проблема высокой стоимости заемного финансирования при этом никак не решалась. Причина в том, что «ПНК-рентал» был доступен широкому кругу инвесторов, а следовательно не мог включать в себя займы, однако выполнил две важные задачи: обкатку схемы нового вида некредитного финансирования и наработку положительной репутации.

Плюс бизнес-модели: дешевле быстро и гарантированно продать объект с повышенной доходность фонду, чем привлекать банковское финансирование или нести риски длительной экспозиции объекта.

Минус бизнес-модели: инвесторы будут постоянно лишаться привлекательных объектов во имя роста оборота основного бизнеса, пусть и с дополнительной прибылью, а также фонд будет существовать ровно до тех пор, пока такая схема финансирования обеспечивает выгодные условия финансирования для роста девелоперского направления.

Потенциальными покупателями объектов могут стать как институциональные инвесторы и ультра богатые физические лица, так и другие ЗПИФ, в первую очередь это САБ7 и САБ8 (эти фонды аккумулируют у себя на депозитах просто монструозные объемы ликвидности во имя будущих дорогих во всех смыслах покупок).

Риски

Резюме:

На этом все.

Все написанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией или призывом покупать / продавать какие-либо ценные бумаги. Статья является дневником автора и носит развлекательно-информационный характер.

Мой канал на Дзен: Механика Капитализма

Mon, 20 May 2024 07:04:07 +0300

Mon, 20 May 2024 07:31:48 +0300

Дивидендная политика

История дивидендов

Ближайшие дивиденды

Последний отчёт

Восток Ойл

Mon, 20 May 2024 07:53:30 +0300

Mon, 20 May 2024 08:45:14 +0300

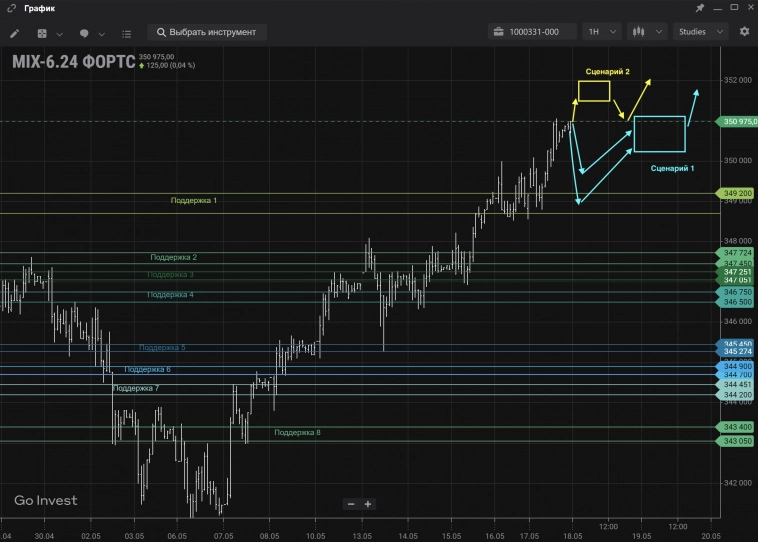

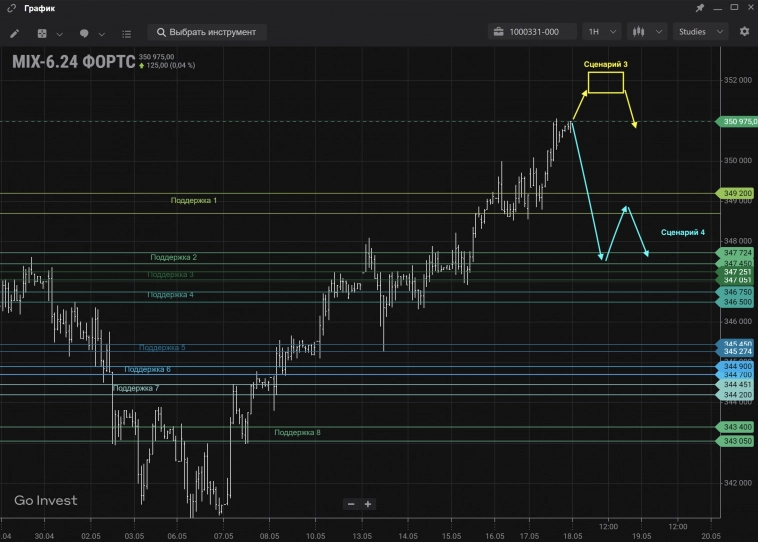

Фьючерс MX на индекс Мосбиржи. Предыдущая неделя была растущей, но эффективность слабая +1,15% (160 тиков). 16 мая 2024 с открытия рынка ликвидировали продавцов чуть выше сопротивления, наибольший объем был на уровне 349825. Далее продавец пытался продавить на уровне 348650-348900, создав при этом поддержку 1 (рисунок 1 предыдущего обзора). День можно классифицировать как массив, покупателю удалось закрепиться. 17 мая 2024 — трендовый день на стороне покупателя с тестированием поддержки 1 (рисунок 1) с объемом выше среднестатического равным 39934 контрактам. Предыдущие два дня примечательны тем, что было протестировано и пробито сопротивление 1 (рисунок 1 предыдущего обзора), а поддержка 1 (рисунка 1) является ключевым уровнем. Так как в этом диапазоне наторгованный объем по горизонтальному дневному профилю превышает среднестатистический (рисунок 2) за текущий контракт. Пробитие поддержки 1 (рисунка 1) и ее тест является фактором указывающим о смене бычьей тенденции или ее остановки.

Рисунок 1: Два сценария на рост, наиболее вероятный сценарий.

Рисунок 2: Часовой график с индикатором Cluster Volume с фильтрацией объема.

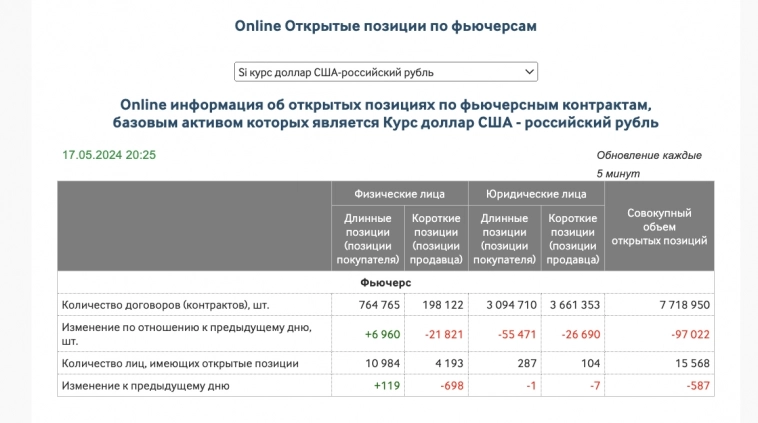

Фьючерс Si на валюту рубль-доллар. Предыдущая неделя была медвежьей с эффективностью -1,8% (1685 тиков). 16 мая 2024 классифицируем день как массив. После клиринга наторговали объем на уровне 91830-91910 поддержка 1 (рисунок 4 предыдущего обзора). 17 мая 2024 был массив аналогичный предыдущему дню. В четверг и пятницу произошло фиксирование позиций, продавцы фиксировали прибыль, покупатели убытки, о чем свидетельствует скриншот с сайта Московской биржи (рисунок 4). В течение двух последних дней сформировался уровень зоны интереса 91830-91910, от которого сегодня будут выстраиваться дальнейшие сценарии развития событий. Зона интереса — это диапазон наторгованного выше среднестатистического объема в течение дня, которую не удалось классифицировать поддержкой или сопротивлением.

Рисунок 4: Открытые позиции по фьючерсам.

Рисунок 5: Сценарии на рост. Сценарий 1 — реверсный сценарий, при котором сначала идет снижение с целью ликвидации позиций покупателей и быстрым импульсивным ростом.

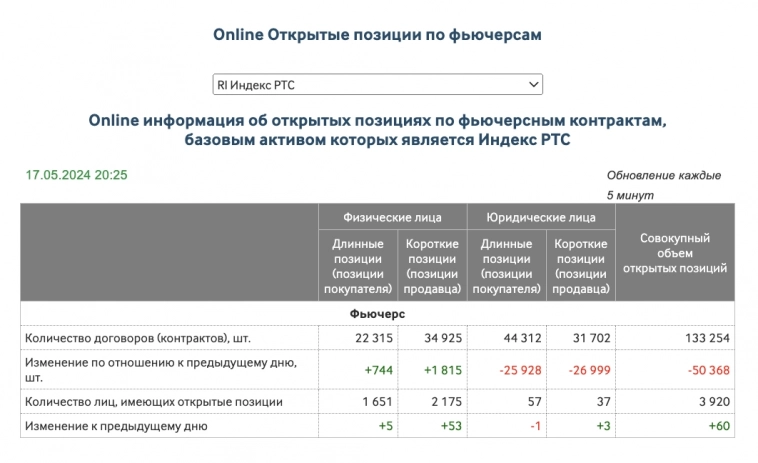

Рисунок 9: Открытые позиции по фьючерсам.

Mon, 20 May 2024 07:58:05 +0300

Mon, 20 May 2024 08:00:12 +0300

Шутка про «если бы Илон Маск вёл бизнес в России...» успешно воплощена в жизнь

Вот такая вот симпапуха должна была получиться (но, кажется, уже точно не получится)

Яндекс, наконец, почувствовал себя российским примерно на 68%

Скиньте эту фотку знакомым, у кого на брокерском счете остались эти самые необменянные вовремя «евроклировские» акции Яндекса – только сначала отойдите на безопасное расстояние на всякий случай

Юникредит раздевают, Райффайзен пока берут на понт

Как говорил классик – «не должно!»

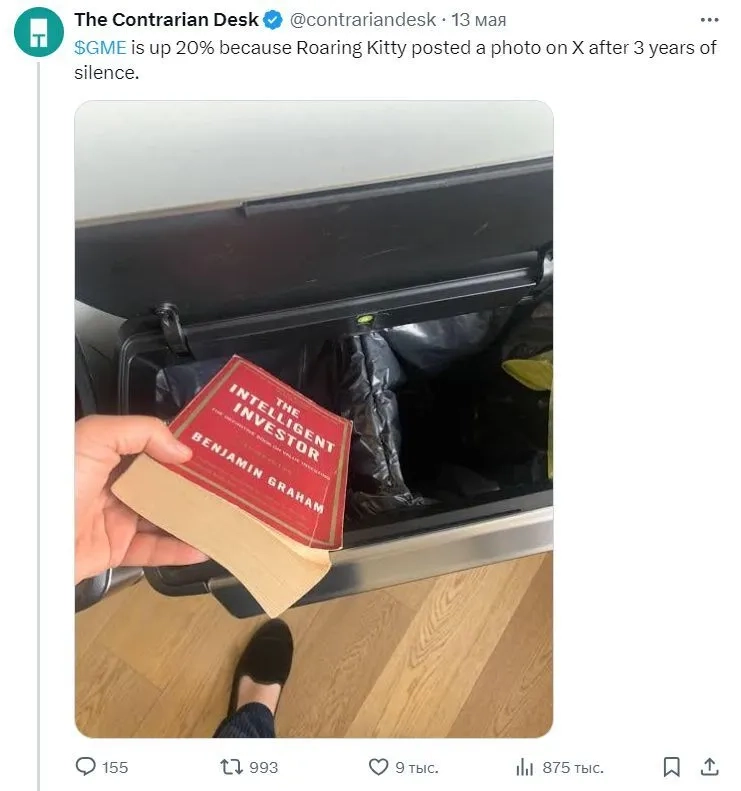

Котенок снова рявкнул (и доказал, что еще могёт)

Так называемые «фундаментальные инвесторы» в этот момент катаются по полу и в исступлении грызут любимые книги о том, как правильно оценивать акции

Сэм Альтман показал нам HER (ладно, шучу, на этот раз это позволили сделать Мире Мурати)

В целом, надо признать, что результат выглядит весьма похоже на фильм Her («Она») с Хоакином Фениксом и Скарлет Йохансон (если вы его не смотрели – самое время наверстать, он хороший)

Google наносит ответный удар

Sun, 19 May 2024 10:09:36 +0300

Чем заняться в выходной? Например, посмотреть последний выпуск нашего инвест-шоу «Деньги не спят». Василий Олейник и Ирина Ахмадуллина разбирают все самое важное, что происходит с акциями, облигациями и мировой финансовой системой.

Sun, 19 May 2024 10:12:36 +0300

Sun, 19 May 2024 09:25:43 +0300

⚡️МИД Ирана: страны БРИКС намерены ввести единую валюту, «чтобы освободиться от зависимости от доллара США».

«Такой серьезный шаг требует большой инфраструктуры, которая затронет многие отрасли экономики и торговли», — заявили в МИД.

Давно слухи ходят, но сейчас назрела ситуация, поэтому думаю вполне реально, и быстро могу организовать подобную инициативу,

К чему это приведёт?

Нашим компаниям, будет проще выходить и осваивать рынки, стран БРИКС,

Многие вопросы,

по оплатам отпадут,

Увеличение товарооборота, между странами,

И многое другое,

Это деглобализация

Полным ходом, мир делят на части, с одной стороны грустно,

Многие страны устали от несправедливого мира,

Посмотрим,

меняются эпохи,

А в эти переходы,

Между эпохами, происходят сильные изменения, важно перенести свой капитал, без потерь, через эти изменения

Sun, 19 May 2024 08:39:54 +0300

Sun, 19 May 2024 08:48:11 +0300

За последние 100 лет в России произошли следующие потрясения:

Однако, сейчас я вижу, что мой страх был не оправдан и после обвала в 2022г российский фондовый рынок сумел восстановиться и показать хороший рост (+78% за полтора года).1. Страх ненадежности фондового рынка РФ

За последние 20 лет в России произошло несколько кризисов и потрясений и наш рынок акций негативно реагировал на них — спад рынка в 2022, 2020, 2014, 2008 годах.

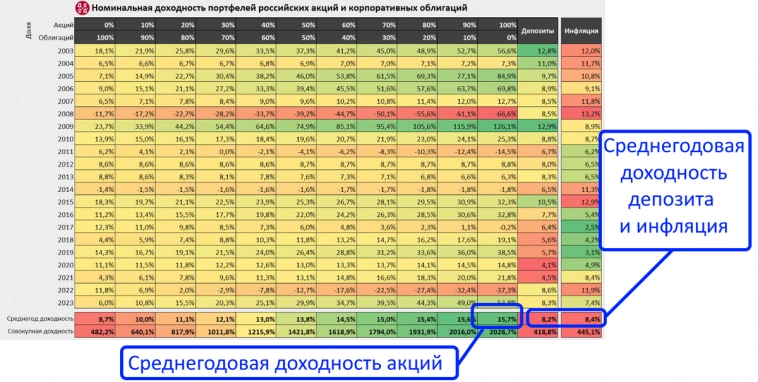

Первый индекс на российский фондовый рынок РТС появился в 1995 году и эту дату можно считать «днём рождения» нашего рынка акций. Уже тогда на рынке присутствовали такие известные компании, как:2. Страх «Чёрного лебедя»

История показывает, что даже после самых серьезных и разрушительных событий рынок восстанавливается. Те инвесторы, которые были способны противостоять «настроению толпы» и не распродали свои активы во время падения рынка, впоследствии смогли не только не потерять деньги в трудные времена, но и приумножить их.3. Страх инфляции, которая обесценит вложения в акции

Это еще раз подтверждает тот факт, что депозиты являются не лучшим способом сохранения денег, особенно на длительной дистанции.

Однако, рынок акций способен не только противостоять инфляции, но и обеспечивать инвесторов прибылью.

Портфель из акций компаний РФ за 23 года показывает среднегодовую доходность в 15.7%:

Заключение

Теперь, у меня нет страха перед кризисами, ведь я знаю, что любой кризис-это время возможностей!

Жду ваших комментариев.

Sun, 19 May 2024 01:45:08 +0300

Вырос процент россиян, которые недовольны победами России или, по крайней мере, о которых нам сообщают. На это у меня есть кое-что сказать.

Хотел написать пост по этому поводу ещё вчера, но отбил себя по рукам. И вот сегодня, вместо того, чтобы заняться одним текстом, приходится писать этот. Чтобы освободить голову и заняться нужным мне дело.

Пока мы с вами не уплыли куда-то — сообщу, что этот пост не оправдание перед кем-то, а недоумевание. Поэтому прошу вначале ознакомиться с комментариями тут и тут. Даже не стал там комментировать, потому что хотел воззвать к благоразумию и пониманию нормальных людей.

Отчего-то многим показалось, что я пропагандирую да ещё и за деньги. Это я считаю первой ошибкой. Потому как комментаторы не удосужились посмотреть те мои посты, где я сообщаю о других вещах, из-за которых меня назвали бы пропагандистом Запада. Это не означает, что эти люди плохие. Они просто не умеют выяснять подробности, а представляют собой певцов-чукчей. Для ясности, это те, кто «что вижу — то и пою». Соответственно увидели пост и всё остальное в окружении становится неважно, и быком бросаются на пост как на грязную красную тряпку, в данном случае брошенную им в лицо по нелепой случайности.

Человеку свойственно больше запоминать плохое, чем хорошее. По крайней мере большинству. Однако масштабное «плохое» и «хорошее» в моменте мало кто помнит. И я вот хочу напомнить как жилось в 90-ые годы в России. Скорее всего многие об этом забыли. Точнее помнят, но лишь в моменте. Было бы забавно, согласитесь, каждое утро вспоминать эти времена. Плюс ко всему выросло новое поколение, которое вообще этих времён не помнит. Вот им я вкратце расскажу некоторые моменты.

Рабочие в конце 80-х-начале 90-х получали зарплаты продукцией. Особенно в первой половине 90-х. Да, не везде. Но такие люди были. Другим часто и долго задерживали зарплату. Задерживать зарплату сегодня — это пара дней-неделя. Но в те времена её задерживали месяцами. Грибы и ягоды собирали не потому что нравилось, а потому что есть было нечего. Я тоже собирал, хотя ещё учился.

Все эти споры почему сегодня так, а не этак удивляют меня до бескрайности. Какой в них смысл? Для чего спорить о причинах? Другое дело, если это комментаторам доставляет удовольствие. Тогда да, пусть будет. Нужно же чем-то заниматься, правда?

Боюсь есть те, кто не осознаёт, что эпоха перемен — это блюдо, от которого появляются рвотные позывы. Не дай Бог никому из вас жить в эту эпоху резких перемен. У меня есть один знакомый подросток. Ему лет 25-27 и он топит против сами знаете чего. Ну не активно, а так, в качестве выплёскивания недовольства. Что-то вроде стандартной политоты на форумах. И вот он свято верит, что по щелчку пальцев можно всё изменить. Это

из-за незнания. Он просто не пережил на собственном опыте последствия, которые были после развала СССР ну и несколько лет до этого. И вот мне кажется, на Украине было нечто подобное. Там посчитали, что сделают они Майдан и через год-два посыплется на них богатство из рога изобилия. Жаль только они не знали, что для этого нужно учиться и трудиться.

Тоже самое и у нас некоторые считают примерно так же. Но для этих людей у меня плохие новости. «Сразу и сейчас» в масштабах страны — это минимум десятилетие, но скорее всего больше.

Вот ещё один пример перемен — революция. К сожалению, я родился несколько позже, однако нужно ли кому-то напоминать про проблемы того времени? Голод — лишь одна из них. Я даже пересмотрел вчера «Собачье сердце», хотя хотел перечитать. Посмотрите в чём одеты люди. И я уверен, что это одеяние ещё и улучшили. Всё было гораздо хуже. Достаточно посмотреть на фотографии того времени.

И вот вам бессмертные цитаты: «проблема не в клозетах, а в головах» и «когда это случилось, все, почему-то, стали ходить в грязных галошах по мраморной лестнице». Почему? Потому что всем стало без разницы. Хотя я бы к этому добавил тот объём людей «появившихся» на этих лестницах, которым чужды были социальные нормы.

Напомню вам про эффект разбитых окон. Вначале разбито одно окно. Если никто не меняет, вскоре бьётся ещё одно, разрисовываются стены и так далее. Чем больше таких допущений, тем больше размывается граница дозволенности. Личная ответственность ослабевает. Хотя бы потому что слабым людям легче перенять плохое от других, чем совершить над собой усилие и перенять что-то хорошее.

Сейчас я даже не буду прикладывать скрины следующих удивительных фактов из мира животных.

Факт первый. Некоторые водители паркуются на газонах. Это никак не зависит от стоимости автомобиля, потому как есть разных ценовых категорий. Некоторым людям это может показаться нормальным, комментируя «ну просто негде было парковаться этим людям». Но самое главное — эти водители грабят нас же. Ведь на наши налоги и благоустраиваются газоны.

Паркуясь на газонах, водители ухудшают внешний облик городов. Если это сделает один человек и лишь 1 раз — это кажется не так смертельно. Но это делают многие и постоянно. Т.е. это не плевок в народ, а плевки толпы таких водителей во всех россиян. Только суть не в этом. Я к тому, что если выложить фотографию в интернет такой парковки, комментаторы начинают оправдывать такого водителя. А того, кто выложил это нарушение, называют «стукачом». Это безмерно странно. Хотя бы потому что если таких комментаторов обворуют, нанесут побои или, не приведи Господь, нанесут серьёзные увечья, то тут же сами становятся этими «стукачами», обратясь в милицию или как там это сегодня называется.

Факт второй. Езда по обочине. Раздражает? Но есть те, кому «нормально» и «а вдруг он спешит». Эти обочечники на самом деле воры. Почему? потому что они воруют время у тех, кого обгоняют по обочине. Это неочевидное воровство и кажется, что не так и много, но за одну поездку такие могут обогнать в количестве десятков штук и каждый из них ворует по чуть-чуть времени тех, кого обгоняют.

Советую посмотреть короткометражный фильм «минуточку»:

Факт третий. Бросают мусор где попало. Мусор из автомобиля, окурки, обёртки, мусор у парадных и так далее. «Да что будет из-за одной обёртки» — так мыслят эти люди. Я сам видел неоднократно оставленный мусор на углу одного из домов в центре Санкт-Петербурга. Только по той причине его оставляли, что до мусорного бака было идти метров 50. А первый мусорный пакет — это всегда начало стихийной свалки. Потому что ответственность размывается.

Продолжать по фактам не буду, вы и сами это всё знаете. Но завёл я тему разбитых окон по той причине, чтобы те, кто не подозревает, понял, что от каждого человека зависит здоровье общества. В целом, наше общество здоровое, пока количество паразитирующих людей, из предоставленных выше фактов и других подобных случаев, не превалирует над нормальными.

Все эти «надо всё поменять» — это как раз те, кому всё надоело и они решили поехать по обочине. Они думают схитрить и выиграть себе время, ограбив других, но на каждого такого хитреца найдётся помощнее. Не дай Бог, потребуется операция, но этому человеку могут отказать, потому как кто-то «объехал его по обочине» и вклинился в его окошко. Это я в целом, но подобных случаев из различных сфера подберёте сами, если нужно.

Поменять всё и сделать хорошо можно, но нужно помнить, что «хорошо» — для каждого своё понятие. А резкие перемены не ведут к внезапной благодати. Потребуется тьма времени. Вы состаритесь быстрее, чем сможете насладиться эффектом. И это в том случае, если будет хороший исход, однако нужно помнить, что может стать ещё хуже.

Не важно как мы оказались в нынешней ситуации. Не важно как я отношусь к ней и что думаю об этом. Но я против перемен, которые ведут в неизвестность или «фантазии» комментаторов, которые установили в свои головы крутые видеокарты и нарисовали там идеальное будущее с казино, где блекджек и что-то там ещё. Но нельзя фантазию скопипастить в жизнь. На это просто-напросто есть две причины.

Причина 1: люди смертны и всё сделать не успеть.

Причина 2: все люди разные и против вас опять будут строить козни или не понравится ваша идея.

Мне, как и всем остальным нормальным людям, что-то нравится и что-то не нравится. И совершенно нормально, когда эти взгляды расходятся со взглядами других людей. Но нужно помнить, что существуют ненормальные взгляды, которые наполняют головы окончивших высшие учебные заведения по направлению «диванные аналитики», куда включаются такие «спецы», которые разбираются лучше всех в политике, военных действиях и других важных сферах.

И вот как раз мне кажется странным, что меня называют «пропагандистом». Ведь если написать посты обратные тем двум, ссылки на которые я дал вначале поста, то я все равно буду «пропагандистом», только писать это будут другие люди. Почему? Потому что режет глаза, у каждого есть мнение и злость от несовпадения комментаторы вываливают в сеть, потому что это бесплатно. По крайней мере пока.

Так как люди смертны, мы все забыли как жилось плохо 100 лет назад, 1000 лет назад. Нам постоянно плохо и всегда хочется улучшить. Те, кто живёт в деревнях стали бы счастливыми, если бы у них был водопровод. У тех, у кого есть водопровод в селе, мечтают о газопроводе в дом, в тех сёлах, где есть и газопровод, мечтают жить в городе, те, кто живёт в городе, мечтают жить в городе получше. Так можно продолжать, но вывод простой: то, что у нас есть, мы считаем само собой разумеющимся и нам хочется лучше. А мы уже живём лучше, чем 100 лет назад. Просто мы этого не знаем, ибо «забыли». Всё потому что те, кто знал, почти все умерли, а мы этих времён не застали.

Я против резких перемен. Не важно как наша страна пришла к нынешним обстоятельствам. Но раз мы прибыли к текущей обстановке, то нужно топить за нашу страну до конца, пока её не потопили противники. Потому как в последнем случае нам всем, почти всем, придётся ходить за ягодами и грибами в лес не потому что нравится, а потому что нужно будет что-то есть. Поэтому неважно как мы пришли к нынешней ситуации. Важно не допустить глобальных резких перемен. Следите за собой, совершенствуйте себя, увеличивая среднюю пользу населения страны, постепенно улучшая её.

для минусов оставлю комментарий

Sun, 19 May 2024 06:34:49 +0300

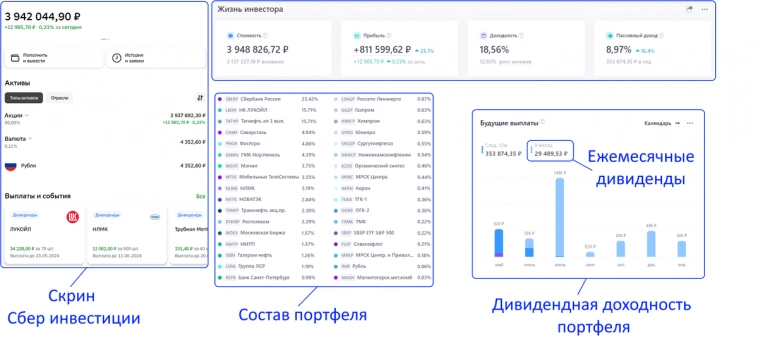

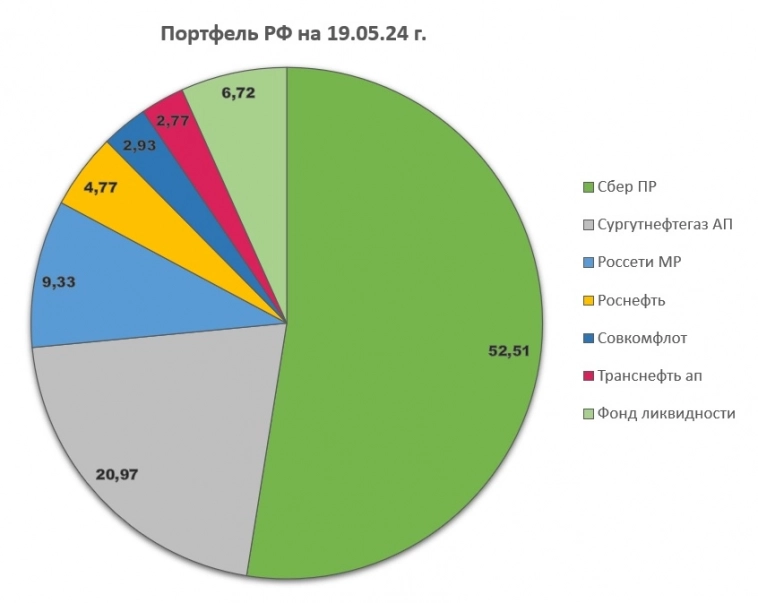

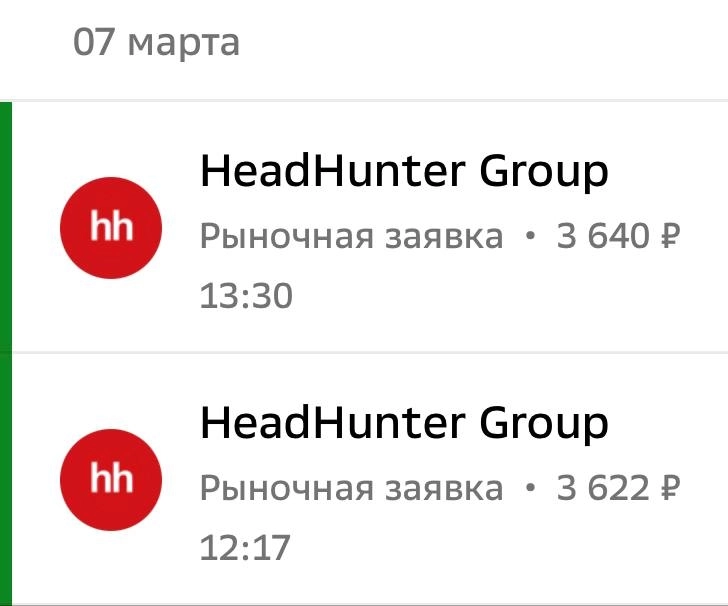

Довольно долго мой портфель состоял в основном из 3-х компаний, основными пиками были — Сбер, Лукойл и префы Сургутнефтегаза. В конце марта поза в Лукойле была ликвидирована, зафиксирована по компании хорошая прибыль, поза была порядка 18+% от портфеля, на эти средства был взят тренд в золотодобытчиках и обычке Сургута, также спекулятивно отработан трейд в НЛМК под рекомендацию дивов, которые к данному моменту также покинули портфель, т.к. носили спекулятивный характер. В портфеле также присутствовал HeadHunter, про него еще дам инфу ниже.