Tue, 07 May 2024 09:42:10 +0300

Осенью 2023 года США усилили санкции против танкеров с российской нефтью. Рассмотрим подробнее в посте, как это повлияло на экспорт нефти из России.

Некоторые танкеры прекратили перевозки, но экспорт нефти существенно не снизился

В октябре 2023 года США впервые применили вторичные санкции и добавили в SDN-лист несколько танкеров, перевозивших российскую нефть. Вскоре США объявили о том, что будут ужесточать контроль за соблюдением потолка цен на российскую нефть. После этого, по данным Bloomberg, с октября 2023 г. по февраль 2024 г. под санкции попали 50 танкеров, и около половины из них прекратили перевозки российской нефти. В феврале 2024 года США ввели санкции против «Совкомфлота» (внесли в SDN-list) и еще 14 танкеров.

Несмотря на новые санкции, с октября 2023 года экспорт российской нефти существенно не снизился. Объемы морского экспорта уменьшились с 3,5 мбс в октябре 2023 года до 3,4 мбс в среднем с ноября 2023 года по апрель 2024 года. При этом в отдельные месяцы — в ноябре 2023 года и январе 2024 года — морской экспорт нефти снижался до 3,2 и 3,1 мбс соответственно.

Морской экспорт нефти в Индию снизился, но вырос в неизвестном направлении

Из-за санкций США в марте 2024 года индийские НПЗ отказались принимать танкеры «Совкомфлота». В результате объем экспорта нефти в Индию снизился с 1,7 мбс в октябре 2023 года до 1,6 мбс в апреле 2024 года. По данным Bloomberg, в апреле этого года объем экспорта нефти в Китай остался на уровне октября 2023 года, а именно 1,2 мбс, но вырос экспорт в неизвестном направлении, с 0 мбс в октябре 2023 года до 0,4 мбс в апреле 2024 года. Также, по данным Bloomberg, в мае 2024 года индийская компания Indian Oil возобновила импорт российской нефти на танкерах «Совкомфлота», несмотря на санкции.

Вывод

После введения санкций США часть танкеров прекратила перевозки нефти из России, но, вероятно, их заменили другими судами. Санкции негативно повлияли на объем экспорта нефти по морю в Индию, но это компенсировалось ростом поставок в неизвестном направлении, а объем поставок нефти в Китай остался стабильным. В результате с осени 2023 года (когда были введены новые санкции) общий объем экспорта нефти по морю существенно не снизился.

Наталья Шангина, Senior Analyst

Tue, 07 May 2024 09:34:35 +0300

Вторник – это день новичка на нашем канале. И сегодня мы разберем фазы рынка внутри торгового дня!

Опытные преподаватели расскажут о тенденциях движения цены при внутридневной торговле, а также на практике продемонстрируют, как это знание помогает в работе трейдера.

Мы – команда опытных трейдеров Live Investing, торгуем на рынке каждый день, показываем свои сделки, профиты и убытки. Мы уже повидали все в рынке и не боимся ничего! Обучаем трейдингу сё нуля. На наших прямых эфирах вы можете учиться у нас совершенно бесплатно. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами. Если вам сложно, добро пожаловать на наши платные программы.

09:30 -10:00 — Обзор рынка, скальперский брифинг от трейдеров компании

10:00 -12:00 — Разбор базовых тем, торговля простых конструкций, разбор сделок, работа с новичками в чате

Наши партнеры Go Invest:https://clck.ru/39iMuX

Go Invest – это высокотехнологичный брокер нового поколения. Для торговли и аналитики трейдерам бесплатно доступны два торговых терминала: веб-версия (https://clck.ru/39iMxJ ) и десктоп-версия ПРО (https://clck.ru/39iMyt ). Все возможности Trading View и даже больше.

— Индивидуальная настройка терминала

— Доступ ко всем биржевым инструментам

— Удобная аналитика доходности

— Теханализ на высочайшем уровне

— Объемный анализ

— Идеи и подборки от аналитиков Go Invest

Веб-терминал Go Invest: профессиональный терминал для трейдинга с гибкими настройками, работающий в любом месте, где есть ноутбук.

Десктоп-терминал Go Invest PRO: профессиональное рабочее пространство с гибкой настройкой интерфейса, оптимизированное для двух и более мониторов.

Реклама. Брокер Go Invest 18+,https://goinvest.ru ООО «Го Инвест», ИНН 9725079692, erid: LjN8JzPVt

А это закрытый Телеграм-канал для трейдеров Live Investing https://schoollive.ru/liveonline/

В нем:

1. Обучение трейдингу с 7 до 23 часов по Мск каждый будний день

2. Торговля в прямом эфире на реальном рынке

3. Открытый текстовый и видео чаты трейдеров

4. Настройки стакана и рекомендации по торговле

5. Сигналы по сделкам от трейдеров, которые реально совершают их, а не просто дают советы.

6. Это недорого.

Подключайтесь и станьте частью крутой команды!

Можно ли обучиться и стать трейдером с нуля? Можно! Смотрите наши прямые эфиры и записывайтесь на обучение в Школу Трейдинга -https://schoollive.ru/obuchenie В Школе Трейдинга преподают профессиональные трейдеры с большим опытом торговли. Выберите курс, который подходит вам, и записывайтесь на ближайший поток обучения. А если у вас остались вопросы по обучению, напишите в техподдержку в Телеграмhttps://t.me/proplive

Следить за сделками наших трейдеров в прямом эфире с утра до вечера вы можете в закрытом телеграм-канале компании -https://schoollive.ru/liveonline. Здесь вы можете задать вопросы ведущим и обсудить ситуации на рынке с другими трейдерами компании. Это не просто телеграм-канал, это трейдерское комьюнити, где можно получить поддержку и помощь в торговле.

Добро пожаловать в дружную команду трейдеров Live Investing!

Наши ресурсы:

Обучение трейдеров -https://schoollive.ru/obuchenie

Группа ВКонтактеhttps://vk.com/live_investing_group

Группа Одноклассникиhttps://ok.ru/liveinvesting

Аккаунт в Insta @live_investing

Блог в Дзенhttps://dzen.ru/live_investing

Блог на SmartLabhttps://smart-lab.ru/my/liveinvesting...

Tue, 07 May 2024 09:17:08 +0300

Tue, 07 May 2024 08:50:53 +0300

До недавнего времени самый главный и мощный застройщик РФ наконец представил консолидированную отчетность по МСФО за 2023 год — впервые за два прошедших года. Давайте заглянем в результаты и посмотрим, что он там из себя строит. Тем более, мы как раз вчера обсудили наболевшую тему российской недвижимости и бешеных цен на неё.

Tue, 07 May 2024 09:02:19 +0300

Минфин с 6 мая по 8 июня ежедневно будет направлять на покупку иностранной валюты и золота 5,55 млрд руб.

Банк России будет зеркалировать эти операции, а также дополнительно продавать анонсированные ранее 11,8 млрд руб.

Объем чистых продаж валюты со стороны регулятора на внутреннем рынке

составит эквивалент 6,25 млрд руб. в день

против 600 млн руб. в день в апреле.

Объем дополнительных нефтегазовых доходов федерального бюджета в мае 2024 года составит 183,58 млрд руб., прогнозирует Минфин.

При этом в апреле отклонение фактически полученных нефтегазовых доходов от ожидаемых составило минус 72,65 млрд руб.

Источник РБК.

www.rbc.ru/finances/06/05/2024/663899759a79474dcaa2bcd7

Обратите внимание:

волатильность растёт по SI.

Например, по центральному страйку

с 10,7 утром до 11,2 в моменте !

Думаю,

будет плавное ослабление рубля

(например, 95 руб. за доллар на конец 2024г., если не будет сильного форс мажора).

Обычно, те, кто читают новости про рубль в официальных изданиях

и делают в соответствии со здравым смыслом, теряют деньги.

С уважением,

Олег

Tue, 07 May 2024 07:13:55 +0300

1. СД Соллерс ($SVAV) рекомендовал дивиденды за 2023 год в размере 89₽ на акцию (ДД+9,45%).

2. СД Россетей Урал ($MRKU) рекомендовали дивиденды за 2023 год в размере 0,05441₽ на акцию, за 1 кв.2024 г. в размере 0,03836₽ на акцию (всего ДД+13,79%), отсечка — 14 июня.

3. Годовая инфляция в РФ с 23 апреля по 2 мая замедлилась до 7,75% с 7,82% — Минэкономразвития.

4. По состоянию на 1 мая 2024 г. объем ФНБ составил +12,75₽ трлн (+1,7% м/м или +216₽ млрд).

5. Международные резервы РФ за неделю снизились на $6,4 млрд, до $596,8 млрд — ЦБ.

6. ЦБ в 10 раз увеличит объем продаж валюты и золота на внутреннем рынке в рамках бюджетного правила — с 600₽ млн до 6,25₽ млрд в день.

7. Минфин с 8 мая по 6 июня 2024 г. направит на покупку иностранной валюты и золота 110,94₽ млрд, ежедневный объем — 5,55₽ млрд.

8. Объем первичного рынка долгового капитала в России упал вдвое в апреле до 300₽ млрд. На -45% ниже м/м и вдвое меньше г/г.

9. Банк России внес изменения в режим спецсчетов типа «С», позволив отечественным инвесторам выводить доходы по ценным бумагам.

10. ЦБ РФ прорабатывает механизмы ограничения комиссии за снятие средств с кредитных карт.

11. Ограниченный объем размещений акций на IPO и высокая активность непрофессиональных инвесторов негативно сказывается на итоговой аллокации.

12. РФ продлевает фиксацию внутренних цен на минеральные удобрения на уровне 2022 года до конца ноября — ФАС.

13. Власти России планируют направить часть средств от продажи долей иностранцев в Yandex ($YNDX) и Ozon ($OZON) на поддержку производителей электроники.

14. По данным Автостата, в апреле продано 137 тыс. машин, что на +81,2% больше г/г, однако на -6,5% меньше м/м.

15. Производство сахара в 1 кв.2024 г. выросло на +47% г/г до 744,2 тыс тонн — Минсельхоз.

16. Экспортные цены на пшеницу РФ продолжили рост на фоне снижающихся прогнозов на урожай.

17. РФ сократила экспорт бензина ж/д транспортом на треть в апр/мар до 215.290 т из-за эмбарго — Reuters.

18. Доля логистических расходов в цене угля на базисе FOB Дальний Восток превысила 50%, что ставит компании перед необходимостью искать способы оптимизации затрат.

19. Портфель строящегося в России жилья превысил 110 млн кв м — максимальный показатель с 2019 г.

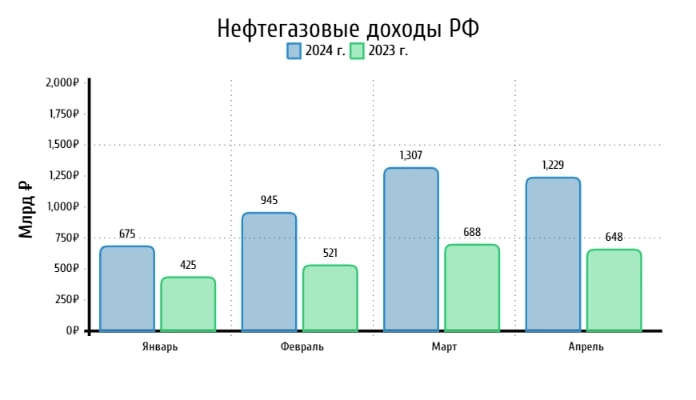

20. Нефтегазовые доходы бюджета РФ в апреле сократились на -6% м/м.

21. Экспорт мазута и нафты из России в апреле 2024 г. упал до антирекорда — РБК.

22. Нефтяники в апреле получили из бюджета по топливному демпферу 187,2₽ млрд, всего за янв-апр 2024 г. выплачено 627,41₽ млрд.

23. Нефть растет после повышения С.Аравией отпускных цен.

24. ЕС предлагает первые санкции против российского сектора СПГ. Предлагаемые санкции ударят примерно по четверти доходов от российского СПГ — Politico.

25. В ЕС предлагают ввести запрет на деятельность транспортных компаний, хотя бы 25% которых принадлежит российскому капиталу — Bloomberg.

26. ЕС намерен в 14-м пакете санкций запретить своим странам использовать Систему передачи финансовых сообщений Банка России, заменившей SWIFT — Bloomberg.

27. США ведут переговоры с G7 о выделении Украине 50$ млрд за счет активов России.

28. ЕС нарастил импорт трубопроводного газа из России.

29. Запасы газа в ПХГ Европы превышают 63%, украинский транзит — 42,1 млн куб. м.

30. Бюджет России получает в два раза больше нефтяных денег, чем год назад — Bloomberg.

31. Рост мирового спроса на бензин может сократиться вдвое в 2024 г., что обусловлено переходом на электромобили в Китае и США — Reuters.

32. Турция и Гонконг резко нарастили закупки пиломатериалов из России.

33. Индийский импорт угля из России составил около 15 млн тонн в 2023-2024 финансовом году.

34. Китайская компания планирует разместить производство промышленных роботов в Московской области — ТАСС.

35. ВТБ ($VTBR) увидел замедление ипотечного кредитования у банков в апреле.

36. ММК ($MAGN) в 2024 году планирует развивать продажи на внутреннем рынке РФ и ближнего зарубежья.

37. Загорский трубный завод хочет в суде взыскать с ММК ($MAGN) 5,45₽ млрд — Интерфакс.

38. Ozon ($OZON) и Wildberries впервые вошли в топ-10 маркетплейсов мира по числу посещений.

39. Татнефть ($TATN) РСБУ 1 кв.2024 г.: выручка +382₽ млрд (+56,74% г/г), чистая прибыль 68,39₽ млрд (+36,45% г/г).

40. Чистая прибыль Абрау-Дюрсо ($ABRD) по РСБУ за 1 кв.2024 г. выросла в 2 раза г/г, до 951₽ млн (+102,64% г/г).

41. Самолет Плюс ($SMLT) запустил сервисы для (краткосрочное владение недвижимостью с целью перепродажи) «Флиппинг Плюс».

42. Чистая прибыль МТС ($MTSS) за 2023 г. по РСБУ выросла на +54,70%, выручка на +7,8%.

43. Туапсинский НПЗ Роснефти ($ROSN) возобновил переработку нефтяного сырья в конце апреля — начале мая — источники Reuters.

44. Аэрофлот ($AFLT) РСБУ 1 кв.2024 г.: выручка +145₽ млрд (+57,7% г/г), чистая прибыль убыток -6,9₽ млрд (+79,44% г/г) против убытка -33,6₽ млрд годом ранее.

45. СД М.Видео ($MVID) 7 мая обсудит допэмиссию акций.

46. СД МГКЛ ($MGKL) назначил дату конвертации привилегированных акций Мосгорломбард на 13 мая. После конвертации доля акций в свободном обращении увеличится с 14,6% до 27,6%.

47. Polymetal ($POLY) в I кв.2024 г. увеличил производство золотого эквивалента на +2% г/г, до 117 тысяч унций. Выручка увеличилась на +26% г/г, до $294 млн (~27 млрд руб.) — компания.

48. Polymetal ($POLY) объявила о втором этапе обмена акций, в рамках которого было выкуплено 8 347 580 акций, составляющих 1,76% от общего числа акций в обращении — компания.

49. СД Россетей Центр и Приволжье ($MRKP) 8 мая решит по дивидендам за 2023 год.

50. СД Россети Ленэнерго ($LSNG) 17 мая решит по дивидендам.

_______

Tue, 07 May 2024 06:56:48 +0300

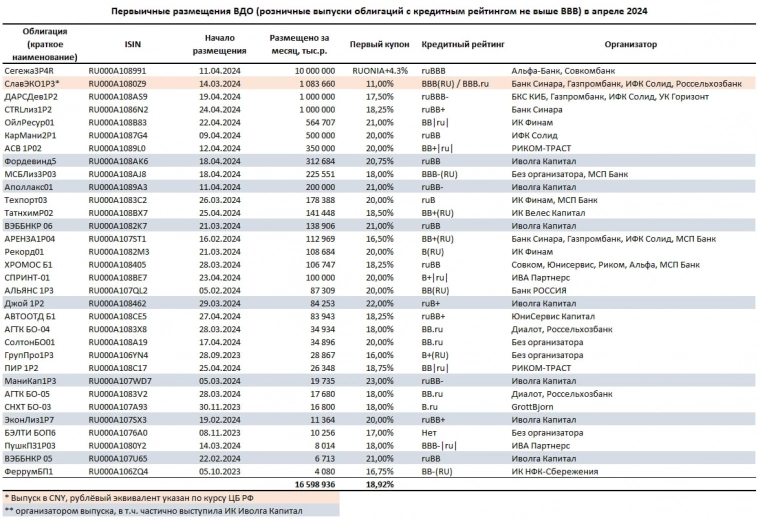

Апрель на рынке первичных размещений высокодоходных облигаций уложился в сюжет «Сегежа и всё-все-все».

В декабре ПАО Сегежа откатилось в кредитном рейтинге со ступени А- до ВВВ. А в апреле вернулась на рынок облигаций. Теперь в статусе ВДО-эмитента (к высокодоходным облигациям мы относим розничные выпуски с рейтингами не выше ВВВ).

И одного 10-миллиардного выпуска Сегежи хватило, чтобы собрать почти 2/3 кассы размещений ВДО-сегмента за месяц. А сам сегмент ВДО по такому случаю поставил месячный рекорд (16,6 млрд р. размещений за месяц). Который еще не скоро повторит. Если только какого-то из крупных эмитентов не постигнет судьба Сегежи.

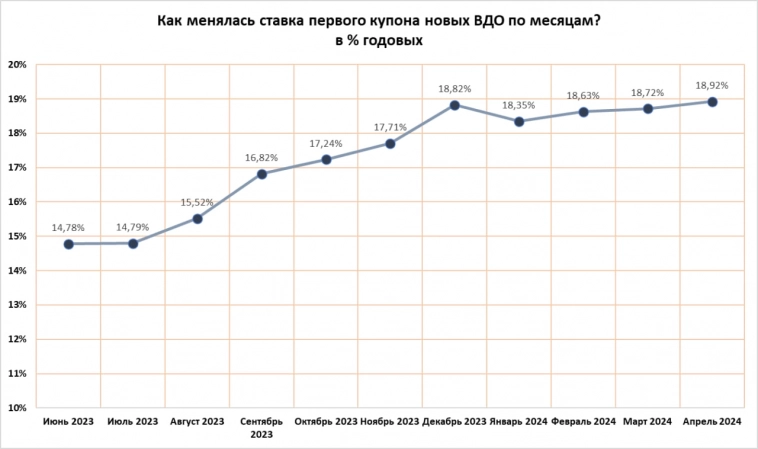

Впрочем, рекорд не равен успеху. Ставка первого купона вновь размещенных облигаций (более корректный для сравнения показатель, чем доходность, т.к. часть выпусков имеет оферты или плавающие ставки) продолжила повышаться и по итогам апреля вплотную приблизилась к 19% (18,9%). Продолжительно высокая ключевая ставка (с декабря 16%) оставляет меньше надежд, делает рынок дороже и менее эффективным. Задавая тренды и роста купона, и ограничения предложения ВДО на будущее.

Что до организаторов ВДО-размещений, в их рэнкинге (по нашим расчетам) резкая перестановка. Иволга теперь третья с начала года, а на первых двух строчках с отрывом от прочих два банка – Совком и Альфа.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Tue, 07 May 2024 08:00:01 +0300

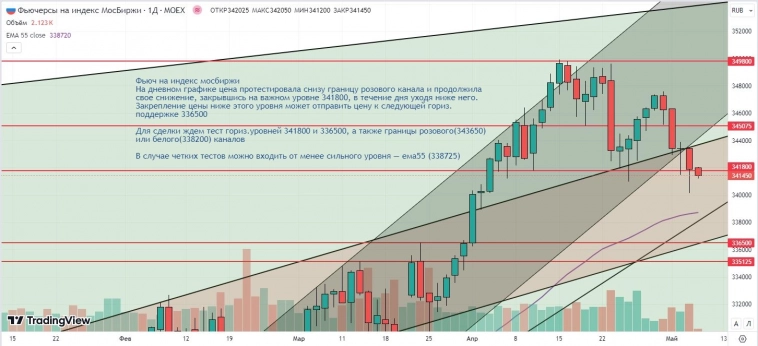

MX(фьюч на индекс мосбиржи)

На дневном графике цена протестировала снизу границу розового канала и продолжила свое снижение, закрывшись на важном уровне 341800, в течение дня уходя ниже него. Закрепление цены ниже этого уровня может отправить цену к следующей гориз.поддержке 336500

Для сделки ждем тест гориз.уровней 341800 и 336500, а также границы розового(343650) или белого(338200) каналов

В случае четких тестов можно входить от менее сильного уровня — ема55 (338725)

На часовом графике цена пока не смогла вернуться в свой зеленый канал, в котором находилась с февраля этого года и это может быть одним из сигналов, что цена переходит в даун-тренд

Для сделки смотрим тест границы зеленого(343350) канала или трендовой(338925)

В случае четких тестов можно входить от гориз.уровня 341000 или 343825

SR(фьюч на Сбер)

На дневном графике цена продолжила свое падение, двигаясь к своим ближайшим поддержкам в виде границы синего канала и трендовой. Ждем цену туда и в случае отбоя пробуем лонг. Пробой с тестом снизу поддержек можно пробовать в шорт

Для сделки смотрим отработку гориз.уровня 31546, границы синего канала (31173) и трендовой (30830)

В случае четкой отработки гориз.уровня 31314 и 30971 также можно пробовать входить в сделку

На часовом графике цена продолжает снижение двигаясь в направлении своих ближайших основных поддержек в виде гориз.уровня 30971 и границы желтого канала. Пока цена ниже своего локального гориз.уровня 31314 предпочтительней торговать от шорта

Для сделки ждем отработки гориз.уровней 30971, 31561

В случае четкого теста можно входить от менее сильных гориз уровня 31314 и границы зеленого канала(31280 на утро)

Si(фьюч на рубледоллар)

На дневном графике цена ушла ниже всех своих основных поддержек, но смогла отбиться от ема144 и отыграть часть снижения. Ждем тест поддержек снизу — отбой шортим с первой целью 91800, а пробой с ретестом сверху — лонгуем

Для сделки смотрим тест гориз.уровней 93870, 93387, 93127 и 91800

В случае четкого теста можно пробовать входить от локального гориз.уровня 94320 и ема144(92400)

На часовом графике цена вышла из своего растущего розового канала, в котором находилась с января 2024г. Если цена сегодня-завтра не сможет вернуться в это канал, движение вниз может ускориться.

Для сделки ждем теста границы розового(93080 на утро) или зеленого(91690 на утро) каналов, а также гориз.уровней 93870 и 93144

В случае четких тестов можно входить от менее сильных уровней в виде горизонталей 92260 и 91614

Br (Лондон)

На дневном графике цена повторила свои лои пятницы, но ниже уйти не смогла и вернулась в синий канал. Учитывая близость уровней, их может запилить, поэтому лучше понаблюдать за движением со стороны или торговать только четкие тесты уровней. Пока цена ниже ема144(84,04) предпочтительнее торговать от шорта.

Для сделки смотрим отработку гориз.уровней 84,57, 83,94 и 81,11

В случае четких тестов можно входить от локальных уровней в виде горизонтали 86,26

На часовом графике цена вяло торговалась весь день, отбиваясь от своей локальной поддержки 82,98. Пока ниже 84,01 движение вниз может продолжиться до 80,74

Для сделки ждем тест гориз.уровней 84,57, 84,01 и 80,74, а также границ зеленого (84,94 на утро) и синего(83,98 на утро) каналов

В случае четких тестов можно входить от гориз.уровня 82,98, а также границ желтого (82,529 на утро) канала

NG (Henry hub)

На дневном графике цена достигла своего сильного сопротивления 2,23 и после его прокола откатила. Ждем или повторный тест этого уровня и откат (тогда шортим) или пробой с тестом сверху (тогда лонгуем)

Для сделки смотрим тест гориз.уровней 2,2300 и 2,0021

При четких тестах можно входить от границы фиолетового канала 2,0841 или гориз.уровней 2,1616

На часовом графике цена пробила свое сильное сопротивление 2,2286, но закрепиться выше него не смогла и ушла в откат на тест своих пробитых поддержек 2,1836 и 2,1616. Уход ниже 2,1616 может отправить цену на тест границы желтого канала 2,0896

Для сделки ждем четкий тест гориз.уровней 2,2286, 2,1836, 2,1616 или границу желтого канала 2,0896

В случае четких тестов можно торговать менее сильные гориз.уровни 2,2561, 2,1264 и 2,0970

Как торговать уровни — писал здесь.

При торговле не забываем про стопы и тейки!

Пересечение уровней в одном месте усиливает этот уровень.

Ключевые уровни на графиках и в тексте выделены жирным.

Не является индивидуальной инвестиционной рекомендацией.

Больше графиков в моем TG-канале.

Подписывайтесь на t.me/cap_of_charts

Mon, 06 May 2024 11:13:44 +0300

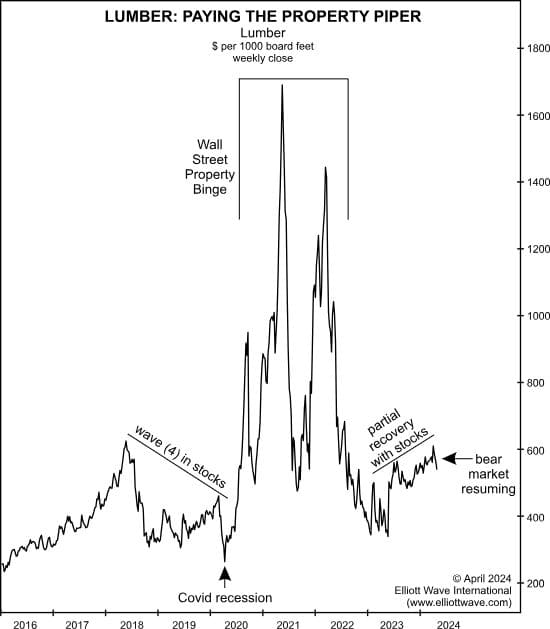

«Я думаю, что медвежий рынок цен на пиломатериалы...»Почему рынок жилья иногда взлетает, а потом падает, как фондовый рынок? Вот объяснение. Кроме того, вы узнаете, что может быть дальше с ценами на жилье.

Корпоративные покупатели жилья ограничивают широкое распространение домовладения (The Regulatory Review, July 27, 2023)Купить дом непросто: Корпоративные покупатели делают ее еще сложнее (90.5, WESA, 28 августа 2023 г.)На долю инвесторов приходится 30 процентов покупок жилья в Канаде (The Globe and Mail, 10 сентября 2023 г.)Новое законодательство предлагает убрать Уолл-стрит с рынка жилья (The New York Times, 6 декабря 2023 г.)

Да, корпорации покупают целые районы и многие тысячи домов в разных уголках страны. Однако есть как минимум один признак того, что тенденция роста цен на жилье может измениться. Вот график и комментарий нашего апрельского Elliott Wave Theorist:

перевод отсюда

БЕСПЛАТНЫЙ ускоренный курс «Волны Эллиотта»

«ДЕЙСТВИТЕЛЬНО ли акции переоценены?» – Получите уникальные ответы бесплатно в интервью основателя EWI Роберта Пректера Rich Dad Radio Show

Бесплатное практическое «руководство по выживанию инвестора в золото»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Mon, 06 May 2024 11:07:39 +0300

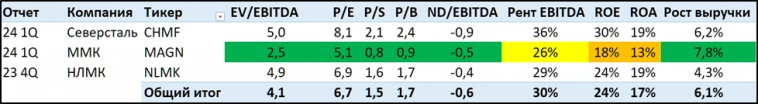

Газпром впервые с 1999 закончил год с убытком. В 2023 г. чистый убыток составил 629 млрд руб. против прибыли в 1,23 трлн руб. годом ранее.

Новость оказала давление и на котировки акций Газпрома (падение за 2 дня на 5% до 155руб., годового минимума), и на весь российский рынок (вес Газпрома в индексе МосБиржи – 10,7%).

Чем примечательна отчетность ?

На первый взгляд, все на так уж плохо:

✔️Газпром больше не газовая компания:) Продажа газа теперь всего лишь 36% от общей выручки, тогда как нефть генерирует 48% выручки.

✔️Несмотря на убытки, Газпром прошел нижнюю точку кризиса. Динамика выручки: 2 полугодие 2022 – 4,6 трлн., 1 полугодие 2023 – 4,1 трлн., 2 полугодие 2023 года – 4,4 трлн. рублей. Важный сегмент бизнеса сейчас – продажа газа внутри РФ, где рост выручки в 2023 году составил 14%.

✔️Наконец, убытки Газпрома обусловлены «бумажными» факторами: списанием активов (-1,1 трлн. руб.) и начислением резервов по дебиторской задолженности (-0,3 трлн. руб.). Кроме того, у Газпрома в виде «нашлепки» к НДПИ до 31.12.2025 года изымается 50 млрд. руб. в месяц. Без учета этих факторов, Газпром по-прежнему способен генерировать 1,0-1,5 трлн. рублей чистой прибыли в год.

❗️Но есть одно «но» — Долг.

Газпром в 2023 году нарастил долг на 1,6 трлн. руб., и ещё выпустил «вечные» облигации, отражаемые в капитале на 434 млрд. рублей.

Если убытки «бумажные», то почему пришлось занимать?

В активе на 2,4 трлн. выросли внеоборотные активы. Способны ли эти активы пропорционально увеличить доходы?

Стоит ли сейчас инвестировать в компанию?

Из-за роста долга Газпром может отказаться от выплаты дивидендов.

Даже, если ориентироваться на то, что после 2025 года газовый монополист вернется к зарабатыванию чистой прибыли порядка 1 трлн. рублей в год, его акции только на первый взгляд дешевы. В этом оптимистичном сценарии акции Газпрома торгуются с коэффициентом P/E = 3,7, что меньше, чем у Лукойла и Роснефти (4,4-4,9). Но если ориентироваться на полную оценку бизнеса – EV (Enterprise value = стоимость акций + чистый долг), то с EV/EBITDA >4 Газпром оценивается дороже и Лукойла, и Роснефти.

В общем, для того, чтобы его акции просто сравнялись бы по оцененности с другими аналогами Газпрому нужно не просто прекратить наращивать, но и сократить долг, либо доказать эффективность своих инвестиций.

И дождаться 1.01.2026, когда закончит действовать «нашлепка» на НДПИ.

Облигации компании, на наш взгляд, по кредитному качеству остаются более доходной альтернативой государственным облигациям РФ в силу того, что компания способна обслуживать долг без учета дополнительной фискальной нагрузки.

Причем тут Pemex?

Pemex — пример как потенциально сверхдоходная нефтяная компания стала проблемной. В начале 2000-х годов рост цен на нефть подтолкнул мексиканское правительство забирать большую часть доходов государственной нефтяной монополии в виде роялти (как часть выручки, а не чистой прибыли).

65% налог сохранился и после 2008 года, когда цены на нефть упали. Сначала такая нагрузка привела к недоинвестированию, а когда добыча Pemex начала снижаться, для уплаты налогов пришлось занимать. В результате, оставаясь главным донором бюджета, Pemex с 2008 года за следующие 10 лет сократил добычу нефти с 3 до 1,8 млн. баррелей в день, нарастил долг с $40 до $110 млрд., сделавшись самой закредитованной нефтегазовой компанией мира. После потери инвестиционного рейтинга занимать самостоятельно стало проблематично.

В последние годы правительство Мексики вынуждено помогать Pemex обслуживать долг. Однако долг Pemex остаётся крайне высоким и, откладывая проблему его окончательного решения Мексика по сути платит 10%+, а не 5-6%, как по суверенным еврооблигациям.

Акции Pemex не торгуются на бирже, но в текущих условиях стоимость акционерного капитала выглядит близкой к 0.

При этом Pemex показывает, как можно обслуживать долг фактически неограниченно долго, а инвестирование в облигации подобной системообразующей компании может быть выгодной стратегией.

https://t.me/warwisdom

Mon, 06 May 2024 10:43:33 +0300

Нет ничего хуже, чем смотреть

в прошлое и гадать «что, если бы»...

Всем привет и трям! С понедельником и началом рабочей недели! Зажгем??? ДА!

Все готовы? :)

А зачешь придется. Во-первых, очень надо, а во-вторых — другого выбора нет)).

В пятницу отработали нон-фармы, на которых был ацкий распил, после которого формально остались на месте. Значит идем в ранее заданном направлении.

По новостям:

сегодня (6 мая) — относительная тишина. Великобритания — выходной.

вторник (7 мая) — %% ставки по Австралии (ночью движ).

четверг (9 мая) — %% ставки по Великобритании.

пятница (10 мая) — отчеты компаний (США).

Есть на чём поработать. И над чем)

По рынкам:

мажоры ($) — пятницу распилили. К вечеру уже буду смотреть, что нарисут: продолжение коррекции (ослабление $) или возобновление движа за доллар.

GOLD — остались в диапазоне 2325,0-2285,0. Пока в нем и работаем.

S&P 500 — ползут вверх.

BRENT.

Нефтюшка на апрельском позитиве корректнулась аж на 10$. 83,0-83,5 хорошая цена. И еще есть запас упасть на 1,5-2$.

Но коррекция не значит смена тренда. Хотя его в нефти пока и нет. Есть диапазон 70,0-95,0$ и в нем работаем.

Цель 95,0-100,0 еще имеет право на жизнь в среднесрочной перспективе. В ближайшие дни ожидаю разворота на север.

и на сегодня просыпаемся, готовимся к трудовой неделе!)

Всем хорошего дня!!!

Мира и профита!

Ваша Gella

Mon, 06 May 2024 10:16:05 +0300

RUB бумаги

Mon, 06 May 2024 10:06:55 +0300

Мне уже не раз задавали вопрос по поводу того, сколько денег ежемесячно я отправляю в дивидендные акции.

Например, из последних на моем ЮТУБ канале:

В этой статье отвечу на него, а так же разберу в целом, какие есть правила сбережений.

Общие правила сбережений

Существует множество подходов к тому, как и какую долю от своих доходов стоит сберегать и инвестировать.

Стандартом я считаю правило 503020. Согласно ему, полученный доход стоит распределить следующим образом:

- 50% можно потратить на основные статьи расходов (платеж по ипотекикредиту, покупка еды, одежды, оплата ЖКХ и т.д.). Одним словом, половину заработанных денег тратим на наши базовые потребности.

- 30% можно потратить на увеличение комфорта жизни или на развлечения (обновить вещи в интерьере, сходить в кафекиноресторан, отложить деньги на отпуск и т.д).

- 20% идёт на инвестиции, депозит или иные инструменты сбережения.

Конечно, это не строгие правила, а общий ориентир. Процентные доли можно увеличитьуменьшить в зависимости от многих факторов. Но я считаю, что именно такой подход к распределению доходов оптимальный для большинства граждан.

Моё правило сбережения

Скажу сразу, что оно подойдёт не всем, но мой образ жизни и мои потребности позволяют мне в данный момент откладывать от своего основного дохода около 80%!

Чтобы вы лучше понимали, сколько это конкретно в рублях, то вот мой график ежемесячных пополнений портфеля деньгами с ЗП с начала 2024 года:

Сейчас в среднем, я инвестирую 90 000р в месяц!

Но, так было не всегда. В самом начале моего инвестиционного пути доходы у меня были не высокие и я мог пополнять портфель на гораздо меньшие суммы. Я начал инвестировать в феврале 2020 и среднемесячная сумма пополнений за прошлые годы была такой:

- 2020 - 9700рмес.

- 2021 - 57000рмес.

- 2022 - 8500рмес. (при начале СВО почти год не пополнял портфель)

- 2023 - 160000рмес.

- 2024 - 90000рмес. (год еще не закончился, поэтому это пока предварительное значение)

Как видите, разброс довольно большой. Но я всегда старался инвестировать по максимуму от своих доходов.

На что ты тогда живёшь?

Когда я заявляю, что инвестирую около 80% от своего основного дохода, ту же мне приходит следующий вопрос, который звучит так: «А на что ты тогда живешь?».

Здесь есть три момента:

- Во-первых, у меня относительно небольшие ежемесячные траты.

Одним словом, я трачу намного, намного меньше, чем зарабатываю!

У меня нет кредитов, ипотек, больших расходов на семью, детей и т.д.

Кстати, это один из основных факторов, позволяющих создавать мне капитал. - Во-вторых, я четко понимаю, для чего я инвестирую.

У меня есть конкретные цели и сроки их достижения. Есть определенная временная граница (осень 2025г), по достижении которой я уменьшу размер пополнения портфеля деньгами с зарплаты. - В-третьих, я инвестирую в фондовый рынок только деньги, заработанные на своей основной работе, т.е. официальную, «белую» зарплату.

Но, помимо официальных доходов, у меня есть дополнительные доходы, которые я не инвестирую в акции, а сохраняю на отдельном накопительном счете. Благодаря этому у меня всегда есть под рукой денежная «подушка безопасности».

Заключение

Можно сказать, что я придерживаюсь идей последователей движения FIRE! Звучит так, как будто я попал в какую то секту, но эта аббревиатура расшифровывается как «Financial Independence, Retire Early» — финансовая независимость, ранняя пенсия.

Согласно правилам этого движения, его участники вначале откладывают максимально возможный процент от своих доходов, чтобы как можно быстрее создать капитал, пассивный источник дохода и выйти на раннюю пенсию, а уже потом наслаждаются жизнью. Не всем подойдёт или понравится следовать правилам сбережения движения FIRE. И просто не все смогут им следовать!

Иногда я задумываюсь, а будет ли оно того стоить, та самая ранняя пенсия, когда я её достигну? Но, я делаю то, что мне нравится. Я не ущемляю себя излишне ни в чем и я вижу, что дела идут хорошо, капитал и пассивный доход растут. В конечном итоге, если какое то действие доставляет удовольствие и не вредит, то зачем от него отказывать?

Поэтому, я продолжаю инвестировать, приближаться к финансовой независимости и делиться своими результатами с вами.

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!

Жду ваших комментариев.

Mon, 06 May 2024 09:53:53 +0300

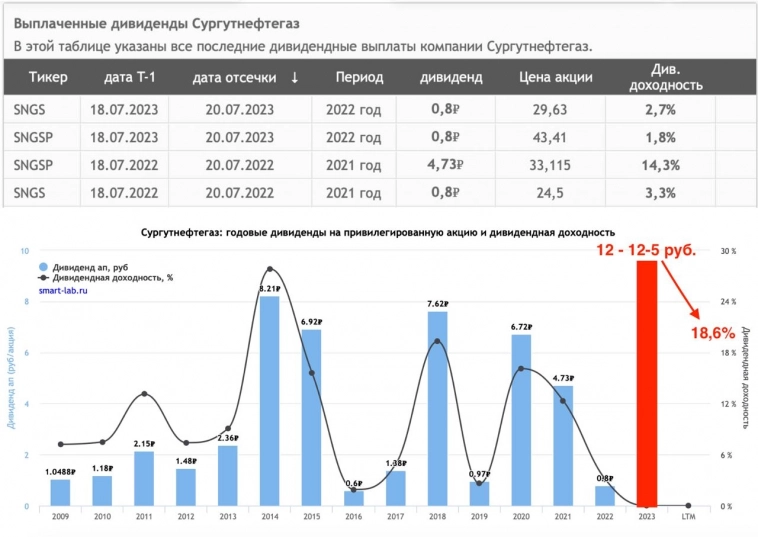

По данным ЦБ, объем средств россиян на вкладах превысил в 2023 году рекордные 28 трлн рублей. Отечественные инвесторы активно наращивают кубышку. Это же касается и Сургутнефтегаза, «кубышка» которого выросла на 150 млрд до 5,8 трлн рублей только за 1 квартал 2024 года. Давайте сразу и отчет компании за этот период разберем.

Итак, выручка компании по РСБУ за квартал выросла на 57,1% до 649,7 млрд рублей. Не рекордный квартал, но таких значений удавалось достичь лишь однажды, в 3 квартале 2023 года. Такая динамика обусловлена высоким средним курсом реализации нефти в рублях в первом квартале. Если в 2024 году средняя держится выше 90 рублей за доллар, то в 2023 году курс едва превышал отметку в 75 рублей.

Это же легло в основу пересчета кубышки и курсовых доходов компании. Правда курсовые переоценки были нивелированы ростом себестоимости продаж на 69,2% и прочих расходов, которые увеличились в 2,5 раза до 343 ярдов. В итоге чистая прибыль нефтяника снизилась на 29,9% до 268,6 млрд рублей.

Считать дивиденды лишь по первому кварталу дело неблагодарное, а вот прикинуть июльские выплаты за 2023 год мы уже можем. Компания получила за 2023 год рекордную чистую прибыль в размере 1,33 трлн рублей, что сулит инвесторам 12-12,5 рублей на одну привилегированную акцию или 17,8% — 18,6% доходности по текущим ценам.

Аналитики ВТБ ожидают среднюю дивдоходность российского рынка на горизонте 12 месяцев в размере 9,4%, поэтому потенциальная доходность префов Сургута более чем впечатляющая. Совет директоров будет принимать решение в июне, и положительное решение по дивидендам будет служить очередным драйвером роста для котировок.

Что до отчета за первый квартал 2024 года, то явно прослеживается тренд на снижение чистой прибыли за счет роста костов и боковика валюты. Если же мы увидим ралли доллара к концу года, то Сургут сохранит за собой право дивидендной бумаги и в 2024-2025 годах.

Я продолжаю держать префы долгосрочно, ведь согласно моему январскому исследованию, доходность этого кейса (рост курсовой стоимости акций + дивиденды) способна обгонять любой другой инвестиционный инструмент в виде: Индекса полной доходности Мосбиржи, инфляции, вкладов и доходности валюты.

Не является инвестиционной рекомендацией

Mon, 06 May 2024 09:44:41 +0300

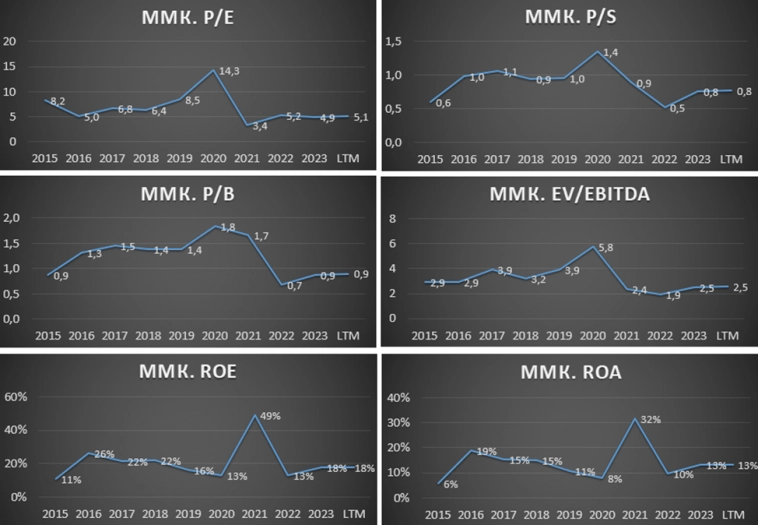

Приветствую на канале, посвященном инвестициям! 25.04.24 вышел отчёт по МСФО за 1 квартал 2024 год компании ММК (MAGN). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Магнитогорский металлургический комбинат (ММК) — крупнейший российский производитель стали. Активы компании представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой черных металлов. На долю группы приходится более 16% объема выпуска стали в стране. Входит в ТОП 5 по этому показателю.

Самообеспеченность в ресурсах средняя: уголь 40%, железорудное сырьё 17%, электроэнергия 75%. Производственные мощности 16 млн тонн стали в год. ММК – производитель полного цикла с фокусом на премиальную продукцию. Исторически компания концентрируется на отечественном рынке и странах СНГ. Группа состоит из трёх бизнес сегментов: Российский, Турецкий и угольный.

В 2022 году основной владелец ММК Виктор Рашников, которому принадлежит около 80% акций, перевел свою долю в компании из юрисдикции Кипра в Россию. А в августе 2022 года Рашников и ММК попали под блокирующие санкции США.

Также с марта 2022 года Евросоюз запретил поставки стали и железа из России. На экспорт ММК отправлял около 20% продукции, из них на Европу приходилось менее 20%.

Текущая цена акций.

С начала 2024 года акции ММК выросли примерно на 6%. На данный момент акции торгуются чуть ниже восходящего канала, который длился более 1,5 лет.

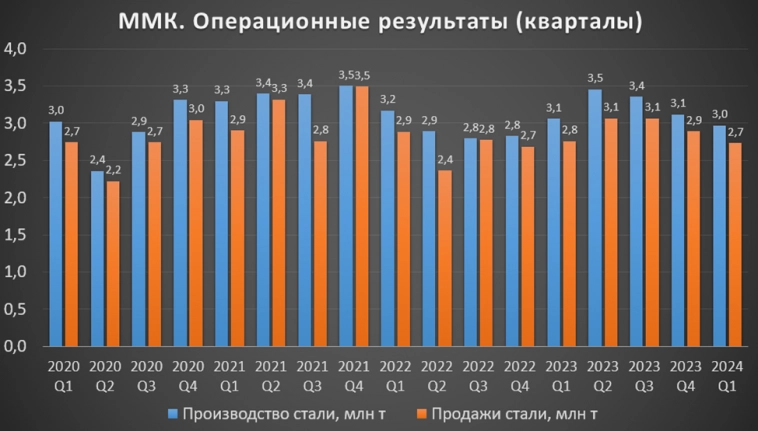

Операционные результаты.

- Выплавка чугуна 2,345 млн тонн (+0% г/г).

- Производство стали 2,97 млн тонн (-2,9% г/г). Из них 95% приходится на РФ, 5% на Турцию.

- Производство угольного концентрата 0,83 млн тонн (-15% г/г);

- Продажи металлопродукции 2,731 млн тонн (-1% г/г);

- Продажи премиальной продукции 1 млн тонн (-10% г/г);

По итогам 1Q 24 компания отразила снижение операционных результатов как г/г, так и кв/кв. И вообще результаты снижаются 3 квартала подряд. Основная причина – это продолжающиеся капитальные ремонты оборудования, в частности, ремонт доменной печи №8 и прокатных мощностей.

В 2Q 24 ММК ожидает восстановление объема продаж, в первую очередь премиальной продукции, на фоне окончания ремонтов в прокатном переделе и позитивной динамики металлопотребления, подкрепленной сезонным оживлением строительной активности.

Цены на сталь.

Цены на стальную продукцию в России в 1Q 24 были выше г/г примерно на 15%-20%. Но последний год они относительно стабильны. К слову, текущие цены примерно на треть ниже максимумов 2021 года.

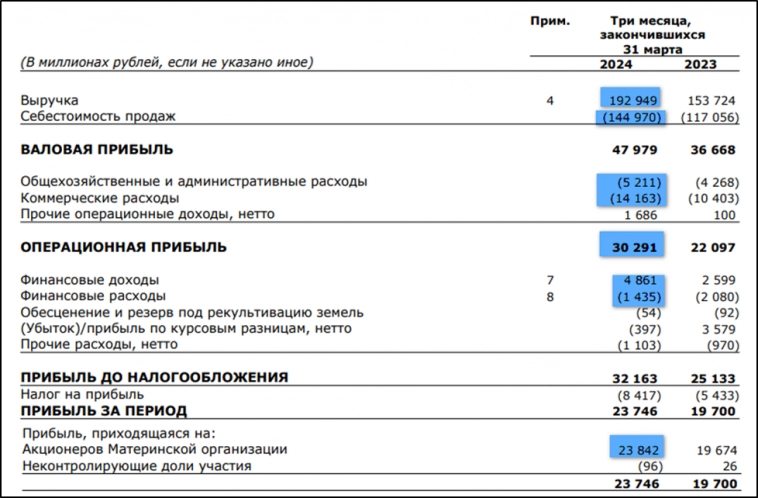

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 1Q 2024:

- Выручка 193 млрд (+26% г/г);

- Себестоимость 145 млрд (+23% г/г). К слову, ЗП в этой части: 18 млрд (+32% г/г);

- Коммерческие расходы 14 млрд (+35% г/г);

- Операционная прибыль 146 млрд (+33% г/г);

- Финансовые доходы-расходы = 3,4 млрд (рост в 6,5 раз г/г);

- Курсовые разницы -0,4 млрд (а год назад +3,5 млрд);

- Чистая прибыль (ЧП) 23,8 млрд (+21% г/г).

Рост результатов в 1Q 24 год к году в основном отражает инфляцию. Также стоит отметить, что текущие результаты хуже кв/кв. Это уже следствие ремонтов.

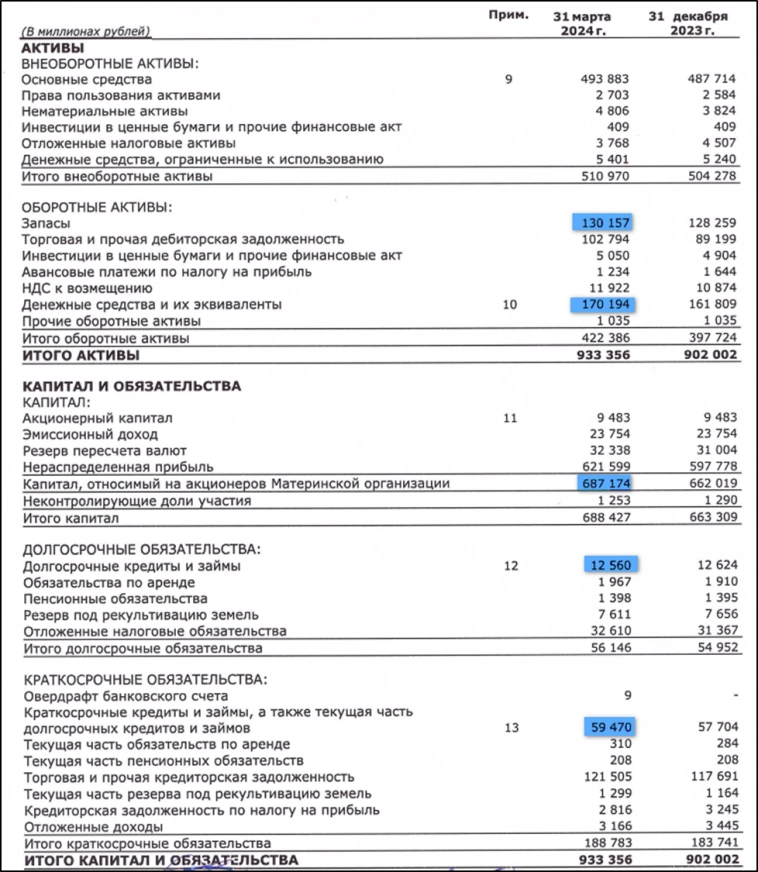

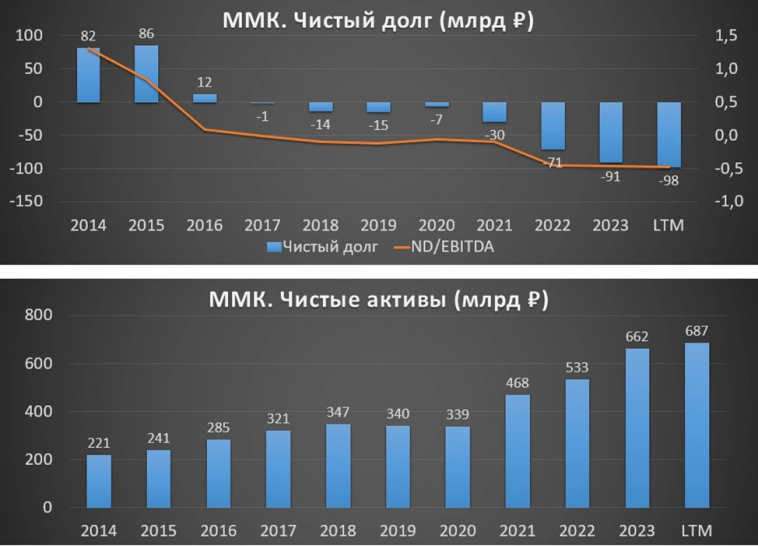

Баланс.

- Чистые активы 687 млрд (+4% за квартал). Т.е. на такую сумму активы превышают обязательства.

- Запасы 130 (+1,5% за квартал).

- Денежные средства 170,2 млрд (+5% за квартал).

- Суммарные кредиты и займы 72 млрд (+3% за квартал).

Таким образом, чистый долг отрицательный: -98 млрд (+7% за квартал). Это говорит об отличной финансовой устойчивости и возможности выплатить хорошие дивиденды.

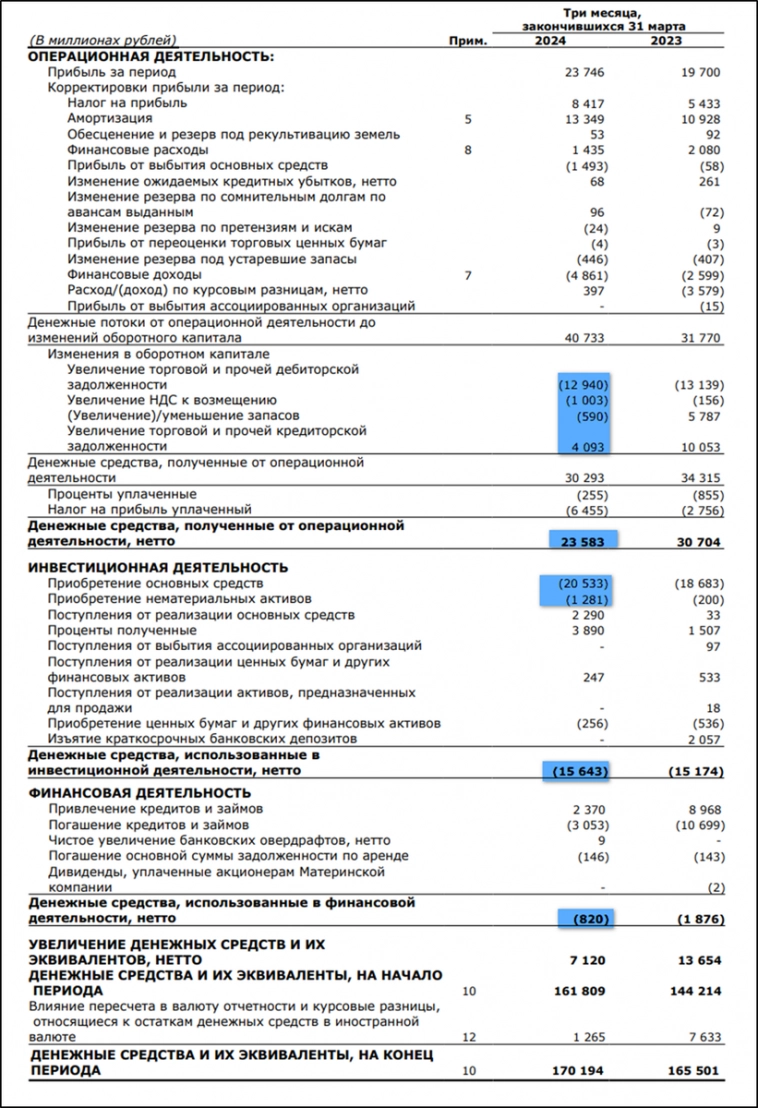

Денежные потоки.

- операционная деятельность 23,5 млрд (-23% г/г). Именно столько денег поступило в компанию за квартал. Основные причины снижения: рост оборотного капитала (увеличение запасов и рост задолженности покупателей) и налога на прибыль.

- инвестиционная деятельность -15,6 млрд (+3% г/г). При этом капитальные затраты составили 22 млрд (+16% г/г). Кстати, 3,9 млрд компания получила процентами по вкладам.

- финансовая деятельность -0,8 млрд (-56% г/г). Это результат частичного гашения долга.

Операционный поток относительно слабый.

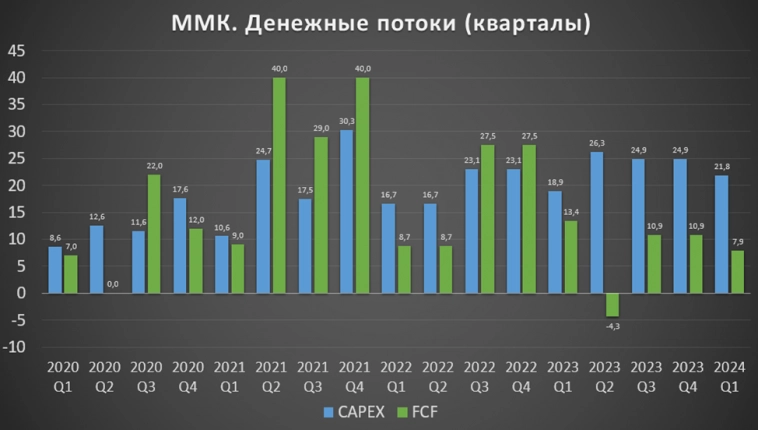

В итоге, свободный денежный поток (FCF), который важен при определении дивидендов, составил 7,9 млрд (-40% г/г). Главным образом это связано с ростом капитальных затрат и оттоком денежных средств на оборотный капитал.

Дивиденды.

Согласно дивидендной политики, при низкой долговой нагрузке компания может отправлять на дивиденды более 100% от свободного денежного потока.

27.04.24 Совет директоров (СД) рекомендовал 2,752₽ дивидендами за 2023 год. Это около 5% доходности к текущей цене акции. На дивиденды будет отправлено 30,8 млрд, что соответствует 100% от FCF и 26% от ЧП. Дата отсечки 10.06.2024. Собрание акционеров по утверждению дивидендов состоится 30.05.24.

Рекомендация СД разочаровала инвесторов, т.к. многие ожидали распределения более 100% от FCF, учитывая пропущенный 2022 год.

Расчетный дивиденд за 1Q 24 составляет 0,7₽ (1,2% доходности). Но если бы не высокий отток денежных средств на оборотный капитал, то дивиденд был бы раза в два выше.

Перспективы.

Основной спрос на стальную продукцию обеспечивает строительная отрасль, которая установила рекорд в секторе жилищного строительства в 2023 году. Также из-за специальной военной операции увеличился спрос на сталь для производства техники и боеприпасов. Дополнительное положительное влияние оказывает импортозамещение в машиностроении.

Среди возможных будущих драйверов:

- рост производства в автомобильной промышленности;

- значительно более широкое применение технологий строительства жилья на стальном каркасе;

- строительство новых инфраструктурных проектов, которые требуют большого количества стали, таких как Сила Сибири 2.

Вообще ММК проводит большую инвестиционную программу. Среднегодовой капекс был запланирован на уровне $1,25 млрд до 2025 года. С увеличением трат на экологию в 2 раза. При этом компания ожидала положительный эффект дополнительно $780 млн на EBITDA к 2025 году. И как мы уже видели, последние три года капитальные затраты существенно выросли. В 2024 году также ожидается высокая инвестиционная активность, что негативно повлияет на свободный денежный поток, а, следовательно, и на дивиденды.

Текущие проекты:

- строительство коксовой батареи №12;

- строительство кислородного блока;

- строительство комплексов по производству кованых и литых валков, а также продукции тяжелого машиностроения;

- модернизация кислородно-конвертерного производства с установкой комбинированной системы вдувания кислорода, которая позволит повысить эффективность конвертерного производства и увеличить производство стали.

В 2Q 24 ожидается окончания ремонтов в прокатном переделе, что скажется на восстановлении объема продаж, в первую очередь премиальной продукции. Таким образом, финансовые показатели должны подрасти.

Риски.

Возможные риски:

- Ожидаемое замедление темпов строительства из-за высокой ключевой ставки ЦБ и сворачивания льготной ипотеки.

- Возможное снижение цен на металлопродукцию;

- Налоговые риски.

- Минимум до конца 2024 года действуют новые экспортные пошлины на широкий перечень товаров с привязкой к курсу рубля, в частности, это касается металлургов.

- Спор с ФАС. К слову, 03.05.24 стало известно, что НЛМК и ММК попросили ФАС заключить мировые соглашения по «делу металлургов».

Мультипликаторы.

По мультипликаторам ММК оценена средне относительно своих исторических значений:

- Текущая цена акции = 55,45 ₽; капитализация = 620 млрд ₽

- EV/EBITDA = 2,5

- P/E = 5,1; P/S = 0,8; P/B = 0,9

- Рентаб. EBITDA 26%; ROE = 18%; ROA = 13%

Относительно Северстали и НЛМК, ММК исторически, оценена значительно дешевле, в первую очередь по причине того, что это менее эффективная компания и дивиденды, как правило, ниже.

Выводы.

ММК – это одна из крупнейших металлургических компаний в РФ и мире.

Самообеспеченность сырьем у нее ниже, чем у Северстали, поэтому себестоимость производства выше, рентабельность хуже.

Операционные результаты снизились из-за ремонтов.

Финансовые результаты 1Q 24 выше г/г из-за инфляции, но хуже кв/кв из-за ремонтов.

У ММК отрицательный чистый долг, что говорит об отличной финансовой устойчивости.

FCF низкий из-за роста капитальных затрат и оттока денежных средств в оборотный капитал.

Причём на весь 2024 год запланированы большие инвестиции, что негативно повлияет на свободный денежный поток и на дивиденды.

На данный момент акция слабо защищает от девальвации, потенциальная дивидендная доходность ниже, чем по вкладам, финансовые результаты зависят от цен на сталь в России, за которыми следит государство. Плюс ожидается спад спроса со стороны стройки.

По мультипликаторам компания оценена средне. Текущая справедливая цена акций в районе 52₽.

Мои сделки.

Недавно я начал заново формировать позицию по ММК. Сейчас она занимает 1% от портфеля акций и плюсует на 3%. На данный момент компания оценивается недорого и после окончания инвестиционной программы, ММК, вероятно, вернется к высоким дивидендам. Поэтому на коррекциях буду стараться докупать. К слову, о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

Mon, 06 May 2024 09:33:46 +0300

Сегодня летим в Казань на разведку

Mon, 06 May 2024 09:07:59 +0300

1>

Оправдано ли держать сбер, когда есть плечо? (Продать сбер — спилить плечо)

Ну, вопрос ожидаемой доходности. В случае со сбером она выше стоимости плеча, хотя вопрос плеча… У моих подписчиков по большей части КС+3, у меня +2. От Сбера можно ждать фнудаметнльаной доходности в рентабельность капитала(он щас вроде близко к капиталу стоит), что выше чуть чуть, а еще можно ждать небольшую переоценку за грядущее падение ставки. Важно иметь резервы докупить, но небольшое плечико чтобы и нет. М2 продолжает свой рост, дивы платятся, рынок думаю скоро будет несколько выше чем сейчас.

2>

Какие мысли по Алросе? Рынок думает, что в связи с санкциями Алроса не сможет продавать продукцию. При этом огромные объемы санкционной нефти везут целым флотом танкеров и продают без проблем. А вся годовая продукция Алросы уместится в один грузовик. Также стоимость алмазов в рублях вблизи максимума (несмотря на падение в долларах), в отличии от акций Алросы.

Я всегда плохо смотрел на алмазы. С ростом технологий искусственные все ближе и ближе к оригиналу. Я в курсе что алмазы не хотят тинейджеры у которых нет денег, а потом как появляются — так и алмазов хочется. Когда у меня было 4 млн $ — мне точно хотелось другой недвиги, и все еще хочется, авто F класса, не экономить на еде и т.д

Алмазы в хотелки так и не попали, хотя с ювелиркой немного знакомился. У меня нет инструмента знать что алмаз через 10-20 лет не станет дешевле. Отсюда — я предвзят, в Алросе никогда не мог высидеть и т.д

Как ребята будут сбывать продукцию… Суть не в том что вывезти, а в том кто будет потреблять. Я так понимаю запад вполне умудрился продавить какие-то механизмы отслеживания чтобы вставлять палки в колеса продажам у себя. Вывезет ли весь наш спрос локальное потребление Азии? Ну надо будет сильно перестраивать рынки, а продукты разные… Я не знаю. Мое мнение не компетентно.

3>

Так там же результаты не супер и дивиденд тоже. Вопрос: почему ММК?

Результаты вполне, исторически бумага обычно подороже чем сейчас за рубль прибыли. Но низкий див из-за высоких капексов, они как бы вошли в этот цикл позднее других. Но за это огромный дисконт — на 40% дешевле северстали от пиков, p/E не смотрел, но думаю не меньше 30%. График норм, если ждать роста рынка — думаю ММК расти выше будет проще чем НЛМК или СС. Правда последние две мне по текущим ценам вообще не нравятся.

4>

Из разных утюгов звучало, что нас ждет Иранский сценарий, теперь вроде как Турецкий, вопрос какое ваше видение на развитие ситуации? И второе влияет ли как то высокая ставка в сша на удержание у нас кс на высоком уровне, или это никак не может быть связано? Спасибо

У России свой путь

Mon, 06 May 2024 09:07:11 +0300

⛽️ Полтора месяца назад вышла статья, где я попрощался с Газпромом, переложившись в ЛУКОЙЛ. Тогда я получил тонну критики, что продал одну компанию на низах, вторую купил по max цене, при этом ещё лишился 20₽ дивидендов от газового гиганта. ЛУКОЙЛ у меня основной эмитент в портфеле (так что знаю все ±), поэтому ставка была очевидной: спустя 1,5 месяца ЛУКОЙЛ подрос на ~10% (дивиденды + возможный выкуп у иностранцев), Газпром же снизился на ~3,3%. Я не получил какой-то весомой выгоды от продажи Газпрома (+1% тела и 51₽ дивиденды, для моего пакета, это была ~30% див. доходность, но инфляция это всё подъела), но психологически мне стало комфортнее, я избавился от актива в который слепо «верил». Вышедшая отчётность эмитента по МСФО за 2023 г., только подкрепила мои суждения:

Mon, 06 May 2024 09:06:30 +0300

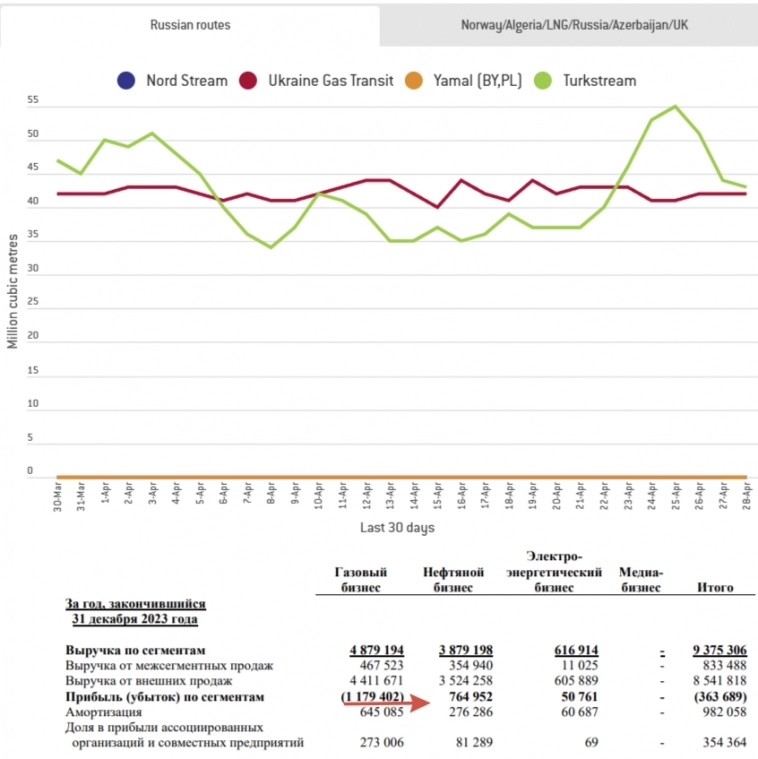

Сводная таблица. Статистика по винрейту для активов за разные периоды времени

Внимание! При построении идеи по сезонному паттерну используются только статистика и математические расчеты, поэтому крайне важно оценивать рыночную ситуацию в активе на момент начала сезонного окна, либо же использовать идею как дополнение к другим торговым подходам.

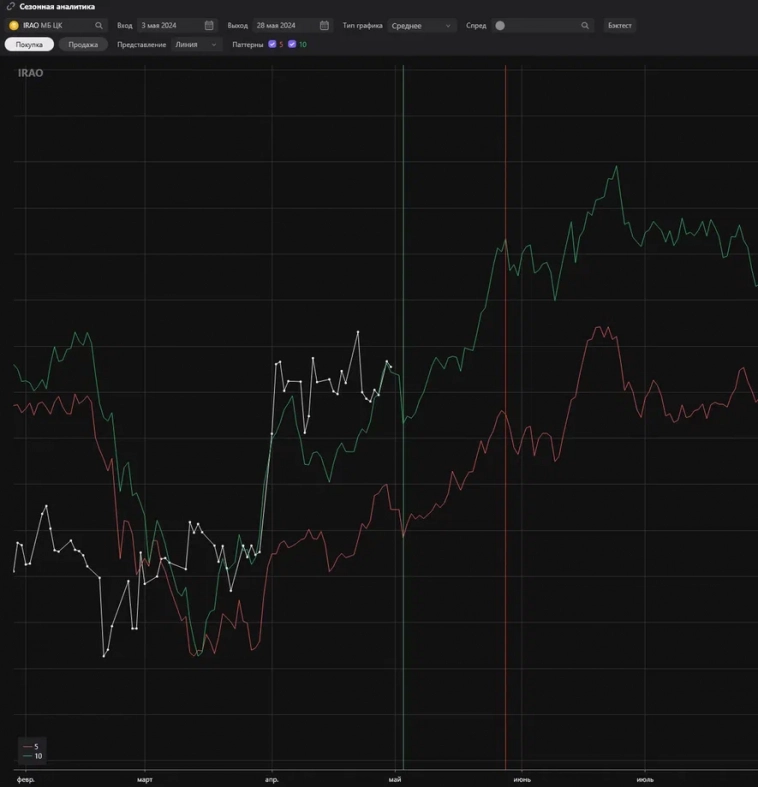

1. Интер РАО

В акциях Интер РАО (IRAO) наблюдается сезонный паттерн на покупку с 3 по

28 мая. Вероятность положительного исхода за последние 10 и 5 лет — 100%.

Средняя прибыль/убыток за 10 лет равна 0,18 рубля на акцию (или 8,85% от

цены входа). Горизонт удержания — 25 дней.

Торговый план: Покупка актива по актуальной на момент старта сезонного окна

цене 3 мая.

Цель 1:

Цена входа +3,9%, вероятность 80%.

Цель 2:

Цена входа +9,5%, вероятность 30%.

Вход:

Цена входа на момент старта сезонного окна, вероятность 100%.

Добор:

Цена входа -2,5%, вероятность 50%.

Стоп:

Цена средняя -4%, вероятность 20%.

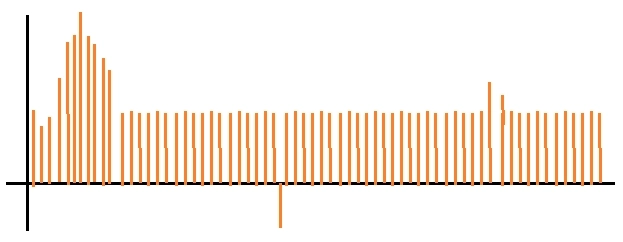

Сезонный паттерн в акциях Интер РАО

Бэктест сезонного паттерна в акциях Интер РАО

2. ЛСР

В акциях ЛСР (LSRG) наблюдается сезонный паттерн на покупку с 14 по 31

мая. Вероятность положительного исхода за последние 10 и 5 лет — 100%.

Средняя прибыль/убыток за 10 лет равна 43,96 рубля на акцию (или 7,35% от

цены входа). Горизонт удержания — 17 дней.

Торговый план: Покупка актива по актуальной на момент старта сезонного окна

цене 14 мая.

Цель 1:

Цена входа +2,6%, вероятность 80%.

Цель 2:

Цена входа +8,4%, вероятность 30%.

Вход:

Цена входа на момент старта сезонного окна, вероятность 100%.

Добор:

Цена входа -0,9%, вероятность 30%.

Стоп:

Цена средняя -2%, вероятность 5%.

Сезонный паттерн в акциях ЛСР

Бэктест сезонного паттерна в акциях ЛСР

3. Новатэк

В акциях Новатэк (NVTK) наблюдается сезонный паттерн на покупку с 14 мая

по 2 июня. Вероятность положительного исхода за последние 15 и 10 лет равна

80%. Средняя прибыль/убыток за 15 лет равна 29,06 рубля на акцию (или

5,37% от цены входа). Горизонт удержания — 19 дней.

Торговый план: Покупка актива по актуальной на момент старта сезонного окна

цене 14 мая.

Цель 1:

Цена входа +6,7%, вероятность 73%.

Цель 2:

Цена входа +8,7%, вероятность 33%.

Вход:

Цена входа на момент старта сезонного окна, вероятность 100%.

Добор 1:

Цена входа -2,2%, вероятность 47%.

Добор 2:

Цена входа -3,6%, вероятность 33%.

Стоп:

Цена средняя -3%, вероятность 27%.

Сезонный паттерн в акциях Новатэк

Бэктест сезонного паттерна в акциях Новатэк

Mon, 06 May 2024 09:04:44 +0300

Снижение доходов от экспорта газа — не самая большая проблема Газпрома. Больше проблем внутренних, в отношениях с государством.

История 2022 оказалась с продолжением:

▪️Сначала Минфин реализовал сверхбыстрое принятие закона о начислении 1,25 трлн руб. НДПИ на Газпром и сорвал выплату объявленных дивидендов в июне 2022. Дивиденды все-таки выплатили осенью. Но за 2022 Газпром увеличил долг в рублях на 1 трлн.

▪️Затем Минфину нужно было сводить новый бюджет. И с Газпрома стали изымать по 0,6 трлн НДПИ ежегодно (до 2 трлн за 2023-2025, независимо от объема добычи и экспорта газа).

▪️В 2024 Газпрому проиндексируют внутренние цены, но заберут 90% прироста новым НДПИ.

Mon, 06 May 2024 08:28:29 +0300

Средняя цена квадратного метра за 4 года действия льготной ипотеки увеличилась ВДВОЕ в среднем по стране. Питер, в котором я живу и планирую снова покупать квартиру, в этом плане обогнал даже Москву.

Mon, 06 May 2024 08:18:52 +0300

18 мая состоится одно из крупнейших событий года для частных инвесторов — II Ярмарка эмитентов, в котором активное участие примет топ-менеджмент ПАО «МГКЛ» (#MGKL).

На стенде #MGKL вы сможете пообщаться с представителями компании, узнать о новых проектах и услугах, а также задать вопросы лично Алексею Лазутину, генеральному директору ПАО «МГКЛ».

В преддверии мероприятия воспользуйтесь нашим эксклюзивным промокодом Lazutin30 и получите скидку 30% на покупку билетов. Активируйте промокод при регистрации на сайте: yarmarka.bondholders.ru/

О мероприятии:

Дата: 18 мая 2024 года

Место: Москва, Покровка, 47

Деловая программа: форум о российском финансовом рынке

Ярмарка в холле: выставочные стенды эмитентов, дегустации продукции, фотосессии, знакомства и встречи.

До встречи на II Ярмарке эмитентов!

Mon, 06 May 2024 00:57:31 +0300

Зачем эти глупцы продолжают читать книги, а некоторые из них и того хуже читают больше среднестатистического читателя. Тут что-то не так и мы с вами сейчас разберёмся.

Ситуация тут непростая. Возможно на это потребуется даже два поста, но надеюсь нам с вами повезёт и достаточно будет одного.

Самое главное то, что я вообще об этом писать не хотел. Тем более что у меня есть что писать. Но мне тут задали давеча вопрос, мол, читаю ли я книги для галочки. Это примерно так же оскорбительно, как у матери нескольких детей спросить «ты что, занималась сексом??». И чтобы отделаться от размышления и заняться нормальными делами, мне приходится вывалить это в данный текст.

Едва ли найдутся люди, которые читают «для галочки», ибо для этого читать не нужно, а достаточно пролистать книгу. Как сейчас помню, столкнулся однажды с фекальным произведением. Сейчас поищу… Всё, нашёл. Книга называлась «Быстрые результаты. 10-дневная программа повышения личной эффективности». В ней, примерно в первых 10% страниц один из бывших читателей данной книги радуется, как в течение 10 дней после прочтения книги…

Простите, я вынужден ещё раз сказать, что мной вновь одолело охреневание от той книги...

Короче, один человек после прочтения этой книги во время тренинга за 10 дней говорит следующее:

я прочитал 36 книг и пролистал 400, а так же написал 2 книги

Давайте примем решение, нужно ли мне вновь комментировать это? Полагаю, нет.

Даже если мы с вами предположим, что человек читает для галочки, то какова его цель? Должна же быть какая-то причина, хотя она не всегда есть. Да и, как понимаете, для галочки можно «читать» так же, как и тот опёздл болван, что умудрился осилить 36 книг за 10 дней и к тому же пролистать 400. Даже если листать и тратить на 1 страницу 2 секунды, то для средней книги в 300 страниц потребуется 10 минут или 66,6(6) часов для четырёхсот книг. Без сна, отдыха и других не всем позволительных излишеств.

Итак, для чего люди читают книги? Если мыслить категориями, то читателей наверняка будут объединять в такие группы как «нужно читать по работе/учёбе», «нравится читать», «самосовершенствование» и так далее. Но если всё сузить, то останется либо «потребность», либо «нравится». Хотя, по сути, вторую можно смело запихнуть в первую как подгруппу, ибо «нравится» — это и есть цель — получить удовольствие. Поэтому смело утверждаю, что любое чтение — это прежде всего потребность человека. Она может быть внутренняя или внешняя. Например, где под давлением преподавателя ученик вынужден прочитать роман Гончарова «Обрыв».

Я хочу сказать, что всё чтение «для галочки» не имеет под собой смысла, так как за неделю можно сделать десятки обзоров, толком не прочитав этих книг. Т.е. масса рецензий будет, а на антресолях пусто. При этом я не отрицаю, что где-то может находиться такой человек. Нас же 8 млрд, может быть почти всё что угодно.

Вертикальное и горизонтальное развитие человека

Первое, на что хотелось бы обратить внимание, это направление литературы, которую читает человек. Это может быть узконаправленная литература из какой-либо сферы. Это делается для роста личной специализации в своей деятельности.

Где-то в этом году я делал короткий пост по специализации развития. Их существует всего два вида: вертикальная и горизонтальная. Это означает, что человек может иметь неглубокие знания, но во многих сферах, либо глубокие знания в одной-двух и смежных с ними направлений. Приводя пример, врач-хирург. Он может иметь специализацию нейрохирургии или быть, например, абдоминальным хирургом. Но в то же время он имеет немалые знания в смежных с его направлением специализациях. Чуть подробнее предлагаю прочитать Часть1 и Часть2. Это не реклама телеги хотя бы по той причине, что я не имею цели зарабатывать на ней + там нет рекламы. Суть сообщений такая:

Каждая вертикаль — это знания по узкой специализации. На рисунке выше очень грубо изображено вертикальное развитие (значение столбиков слева). Редкие другие столбики, что выше других, это может быть хобби или другие интересы. Столбик вниз — ошибочные знания.

Горизонтальные развитие позволяет знать больше среднестатистических знаний по многим сферам, но будут сильно уступать в месте узкой специализации «вертикалов».

И если узнать, какие человек прочитал книги за последние несколько лет, то можно понять кто он, вертикал, горизонтал или овощ, которого ничего не интересует. Но даже в случае последнего он все равно будет что-то знать, хоть и немного.

Знания = бесконечность

Можно по пальцам рук пересчитать то, что не имеет конца. С трёхпалым Джо это будет даже быстрее. Мы свами не берём круг, так как он не имеет конца лишь в одной плоскости. Речь, например, о числах. Мы их с вами сами придумали и заимели некоторые проблемы. Например, отель Гилберта. Попытаюсь вкратце описать его.Представьте два примера «1+∞» и "∞+1". В отеле Гилберта бесконечное число номеров. Приезжает в этот отель гость. Как нам понять, в какой номер его заселить? Если вначале приезжает гость, то мы его помещаем в первый номер, а бесконечное количество гостей в каждый последующий.

Однако, если брать второй пример и все бесконечные места заняты, то как понять, в какой номер поселить нового гостя? Можно поселить в последний незанятый номер, но каждый последний тоже будет занят, так как номера бесконечные и они все заняты бесконечным числом постояльцев. Выход один: постояльца из номера 1 переселить в номер 2, из номера 2 в 3, из 3 в 4 и так далее, а в освободившийся первый номер вселить вновь прибывшего. Но что если приезжает бесконечное количество пассажиров?

Короче, если будет интересно, почитаете где-нибудь в интернетах. Правда сомневаюсь, что там будет доходчиво разъяснено. Лучше ознакомиться через одну из книг.

Знания — это тоже бесконечность. Можно долго писать книгу, или зарабатывать все деньги мира, но количество денег имеет конечное число. И вот этого нельзя сказать о знаниях. Можно сообщить то, что знания имеют форму окружности, которую таки можно расширить.

Представьте себе наши знания в виде круга на плоскости (хотя лучше воспринимать это в виде шара в 3д)

Белый круг — это наши знания. Чёрный цвет — это наше невежество и оно не ограничено рамками этого жэпэга. Теперь человек что-то новое узнал, например, прочитал книгу:

*масштабы и вид не соблюдены

Мы с вами расширили наше знание, но вместе с тем размер границ между знанием и незнанием так же увеличился. Из-за этого нам вспоминается Сократ:

чем больше я знаю, тем меньше я знаю

Это говорит о том, что чем больше мы изучаем, тем больше увеличивается понимание как много нам ещё неизвестно.

Почему жизнь становится скучной

Когда мы рождаемся, ном вокруг ничего не известно. Мы начинаем изучать, нам всё интересно, радостно, потому что каждый день — это что-то новое. Однако, по мере взросления, всё вокруг становится обыденным, скучным. Кто-то начинает тянуться к приключениям, кто-то подсаживается на адреналин, другие покупают золотые унитазы, чтобы испытать то чувство, которое даёт ощущение владения чем-то, чего нет у других и так далее.Чтобы жизнь стала вновь интересной и радужной, приходится изучать что-то новое, бывать в разных местах, получать ранее опробованные ощущения, в том числе и вкусовые. Вот именно поэтому, в некоторых ресторанах маленькие порции, так как они предоставляют не столько пищу, сколько вкусовые ощущения.

Когда мы читаем книги, мы каждый раз получаем ощущения и это можно испытывать бесконечное время, пока живо наше с вами тело. Ведь изучить абсолютно всё за наши 60-120 лет вообще невозможно. Т.е. книги, или, скажем, знания — это бесконечный фонтан, продолжая пить который можно бесконечно получать удовольствие от неограниченной новой информации.

Как бонусом мы получаем интересный «диалог» с человеком, которого никогда не видели, а может уже никогда не увидим, так как его может уже не быть в живых. Это как общение через музыку, которую композитор написал много веков назад, но мы его слушаем до сих пор.

Как всё запомнить

При большом объёме чтения, нас начинают домогать вопросами как всё помнить. По разумению этих людей запомнить всё невозможно. Ох знали бы они, как ошибаются.

Возьмём, к примеру, обладателей эйдетической памяти. Некоторые могут вообще сказать что написано в книге Х на странице НН, в М абзаце. Так что помнить можно, но не всем это дано.

Существует мнение, что рано или поздно память закончится и человек уже не будет восприимчив к новой информации. Соглашусь, но отчасти. И вот почему.

Человеческий мозг — это стакан. И когда он уже заполнен всяким барахлом, чтобы в него что-то влить, нужно что-то вылить. Так считает большинство из тех, кто об этом задумывался. Поэтому люди предпочитают работать только над тем, что им пригодиться в их, например, работе. Чтобы быть точнее, я обозначу, что эти люди хранят знания, переводя на компьютерный язык, в оперативной памяти. Они в любой момент могут выудить информацию, которую изучили и запоминали. А что если я вам напомню, что помимо оперативной памяти, если ещё встроенная память. Раньше она была на перфокартах, на бабинах, дискетах. Потом появились жёсткие диски. На сегодня есть уже м.2. Может даже ещё какая есть. Доступ к этой памяти чуть дольше, но зато хранить она может так же больше.

Когда оперативная память была в 512 Кб, размер жёсткого диска был 40 Мб, сегодня оперативная память может быть, например, 16 или 32 Гб, а на жёстких дисках может храниться аж 16 Тб (терабайт)

Т.е. доступ к оперативке быстрее, зато на «жёстком диске» хранится больше.

У кого-то оперативка развита больше, у кого-то меньше, как и у «жёсткого диска». А что если я вам скажу, что запоминать всё и не нужно?

Однажды я ознакомился с предложением сохранения информации в голове с помощью «библиотеки».

Для этого достаточно закрыть глаза и представить бесконечные залы с книгами. Вам нужно лишь каждому залу присвоить определённое направление. Например, вот в первом зале слева у нас информация по психологии, во втором зале информация по биографии бизнесменов. На третьей полке у нас книги про Баффета… и так далее.

Когда вы «складируете» таким образом знания, вы не сможете мгновенно получить к ним доступ. Вначале нужно найти конкретный зал. Дальше находите полку и информация сама начинает появляться в вашей оперативной памяти.

Грубо говоря, если спросить, кто «такой Баффет?», то вы быстро сможете ответить, если информация у вас хранится в оперативке. Однако так как в инвесторских кругах он часто мелькает, то мы быстро ответим парой-другой вопросов, а потом пауза. Потому что это вся информация в нашей «быстрой памяти». А вот зато потом, «зайдя в нашу библиотеку» мы начинаем выуживать из уголков другую. И часто даже можно удивиться, сколько вещей мы, оказывается, знаем. Проблема лишь в том, что на это нужно небольшое время.

Знайте, что всё из книг помнить не нужно, а некоторое вообще лучше забыть. Очень многое становится не нужно знать, когда поймёшь принцип. Например, Стэнфордский тюремный эксперимент. Ну какая разница как звали тех, кто был охранниками? Имеет ли значение кого первым арестовали в автомобиле? Важно ли то, что именно от сосиски отказывался заключенный, когда находился запертым в чулане метр на метр? Имеет ли значение как выглядели матрасы? А вот суть эксперимента, важные события или, например, доводы тех, кто утверждает о несостоятельности эксперимента — очень даже важны.

Все мы знаем, что все люди разные. Однако мало кто понимает насколько мы все разные. Бывало слышал от людей «да, я понимаю что все мы разные», но на самом деле понимают не до конца, как верхушка айсберга. И вот читая все эти книги от разных авторов становится чуть больше понятней насколько бесконечно люди отличаются и я вам скоро докажу как сильно.

ах, да, чуть не забыл. С вас лайк, подписка, комментарий, донат и так далее

Mon, 06 May 2024 06:58:25 +0300

Двадцать одна неделя, как все сэкономленные деньги от не выпитого кофе направляю в рынок не для того, чтобы потом выпить в будущем две чашки кофе, это же сами понимаете не причина, а потому что все свободные бабки идут в рынок.

Радикальное решение вопросов не всегда есть хорошо, а это значит, что время от времени я все же буду пить кофе, но это будет ничтожно малое количества кофеина по сравнению с теми объемами, которые были раньше.

Покупки

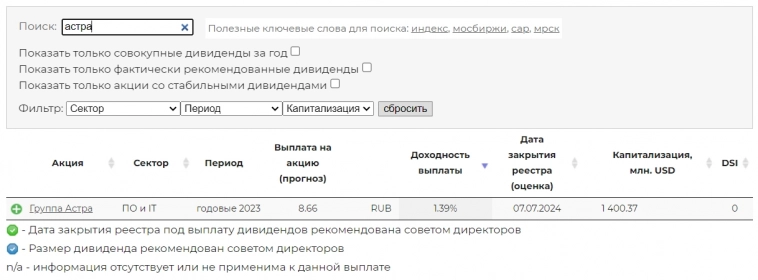

Астра (1 лот = 1 акция)

Лидер российского IT-рынка, ведущий производитель защищенного структурного ПО. Бенефициар ухода иностранных разработчиков. Продукты компании широко используются во многих отраслях экономики.

Есть куда расти ребятам, поляну очистили, лишь бы делали все для людей, чтоб удобно было работать.

Что с дивидендами?

Прогнозные дивиденды за 2023 год составляют 8,66 рублей с дивидендной доходностью 1,39%. Ну а что вы хотели от молодой развивающейся компании? Все деньги направляем на развитие операционной системы Astra Linux.

ТОП-10 дивидендных акций на май 2024

Портфель из кофейных зерен

- Алроса – 20 акций

- Группа Астра – 1 акция

- Газпром нефть – 3 акции

- Инарктика – 1 акция

- Интер РАО – 300 акций

- КазаньОргСинтез – 10 акций

- ММК – 20 акций

- ОГК-2 – 1 000 акций

- Роснефть – 4 акции

- Ростелеком ап – 10 акций

- Совкомфлот – 10 акций

- Татнефть ап – 3 акции

- Whoosh – 2 акции

Что по цифрам?

- Стоимость покупок – 15 644 руб

- Стоимость портфеля – 16 103 руб

- Рост портфеля за все время: 2,93%

Портфель из «кофейных зерен» — часть портфеля, выделенная под всякие и разные интересные штуки, не превышающая 5% от общей доли. Если начиналось все с Роснефти, Татнефти и Алросы, то теперь постоянно будут добавляться истории, которые могут, как стрельнуть, так и кануть в лету.

Астру, считаю вполне перспективной компанией, тем более с их P/E = 38,4, говорю же, есть куда расти цене.

Подписывайтесь на мой телеграм-канал, там я рассказываю про дивиденды, финансы и инвестиции.

Mon, 06 May 2024 07:09:29 +0300

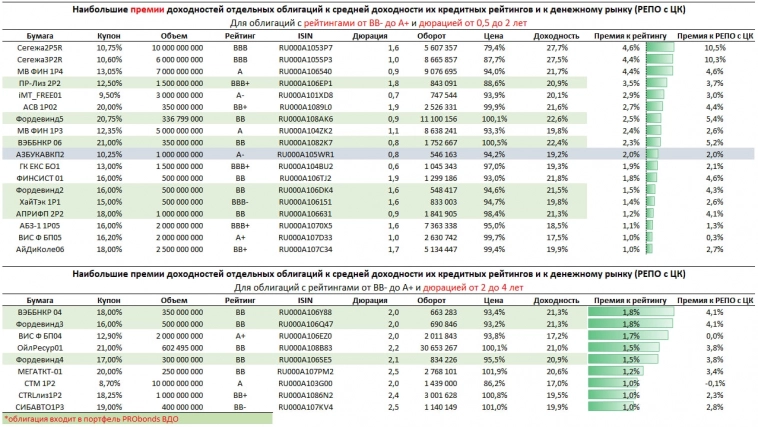

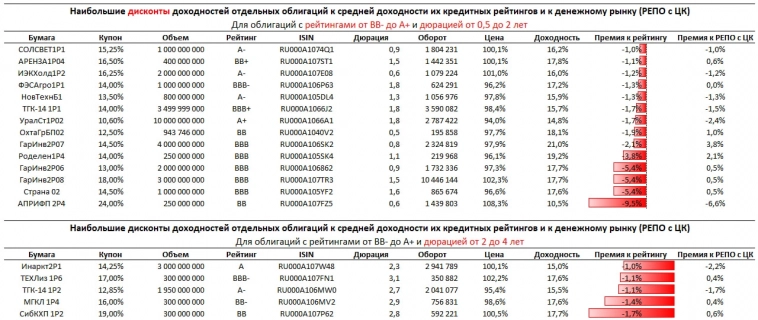

В таблицах подобраны наиболее и наименее доходные облигации с кредитными рейтингами от ВВ- до А+.

Диапазон рейтингов от ВВ- до А+ мы используем для собственных покупок. Бумаги с относительно высокими доходностями в рейтинговой группе ВВ покупаем очень редко, только при особенно больших премиях. ВВВ и А – чаще.

Облигации, входящие в наш публичный портфель PRObonds ВДО, выделены зеленым маркером.

Отдельно – серым – выпуск Азбуки Вкуса. Эту бумагу в ближайшее проверим на возможность покупки (для чего нужно сделать стандартную оценку кредитного качества). О результатах сообщим.

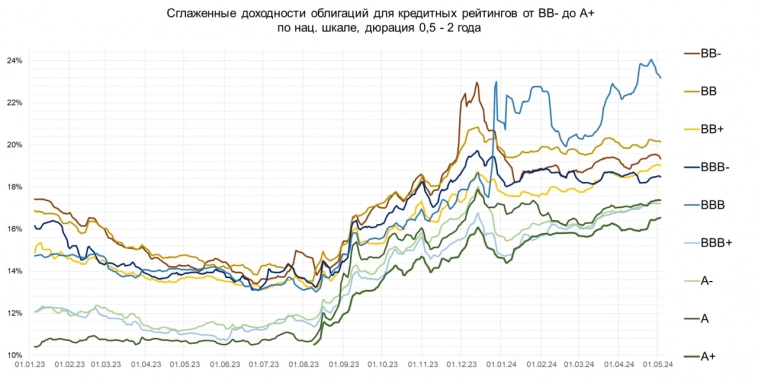

В дополнение – график динамики средних доходностей облигаций с приведенными кредитными рейтингами. Доходности продолжают расти.

Значит, в нашем понимании, следить нужно в первую очередь не за поиском наиболее доходных имен, а за избавлением от наименее доходных.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт