Wed, 28 Aug 2024 07:26:17 +0300

Продолжаю следить за тем, что происходит с ценами на недвижимость в Москве и в Сочи — самых дорогих городах России. В Сочи там рекорд по росту цен за квартал. А что в Москве? В прошлый раз я смотрел июнь–июль. Изучаем, что произошло за месяц, думаем, что будет дальше.

Я живу в Москве и инвестирую с целью покупки квартиры в Сочи, о чём рассказываю в своём канале (подписывайтесь). Это ежемесячный обзор ситуации с ценами. Поехали.

Сочи (объявления)

Посмотрим сначала, какая ситуация по объявлениям (не по сделкам) в Сочи.

Под конец курортного сезона цены в объявлениях снова растут в надежде на опьянённых сочинских туристов, которым некуда девать деньги. Ну ничего, скоро сезон дождей, может быть, высокие цены смоются.

Сочи: июль → август

- Первичка: 500к → 513к (+2,6%)

- Вторичка: 333к → 348к (+4,5%)

Москва (объявления)

А теперь в Москву.

Цены в объявлениях стоят на месте, так что скидки придётся получать уже при общении с продавцами.

Москва: июль → август

- Первичка: 380к → 380к (-0,1%)

- Вторичка: 419к → 417к (-0,48%)

В Москве продано 46% площади, 54% площадей не продано или продажи не начаты по данным ДОМ РФ. В Краснодарском крае продано 28%. То есть, Москва-то продаётся более-менее активно, особенно Новая Москва.

Посмотрим теперь, что по реальным сделкам, так как в объявлениях мы видим цены, которые хотят продавцы, в реальных же сделках мы видим цены, которые готовы платить покупатели.

Реальные сделки

Индекс московской недвижимости ДомКлик MREDC показывает сейчас 294к, на 5к меньше июля.

По другим городам индексов ДомКлик нет.

СберИндекс показывает стоимость по реальным ценам продаж первички. Москва там считается отдельно, а Сочи только в рамках Краснодарского края. По России средняя цена 155к за метр — рост на 2к за месяц.

312к за метр в Москве, без изменений за месяц. Исторический максимум. Опережает MREDC на 16к (но данные на 31 июля). По Краснодарскому краю средний ценник остался 176к. По всей РФ средняя 155 тысяч за метр.

ИРН показывает 271к по Москве, без изменений.

Но в долларах всё стабильно. Около 3100 долларов за метр. Цены как в 2006 или в 2017. Вдвое дешевле пика 2008 года.

Сравнение с другими городами

Я традиционно смотрю ещё на объявления по СПб, Краснодару и Новороссийску. Цены в объявлениях на первичку и вторичку. Москва и Сочи, конечно, вне конкуренции.

Объявления

- Москва: первичка 380к, вторичка 417к

- Сочи: первичка 513к, вторичка 348к

- СПб: первичка 261к, вторичка 216к

- Новороссийск: первичка 201к, вторичка 152к

- Краснодар: первичка 160к, вторичка 130к

Массовые льготные ипотеки закончились, а продавцы не хотят снижать цены.

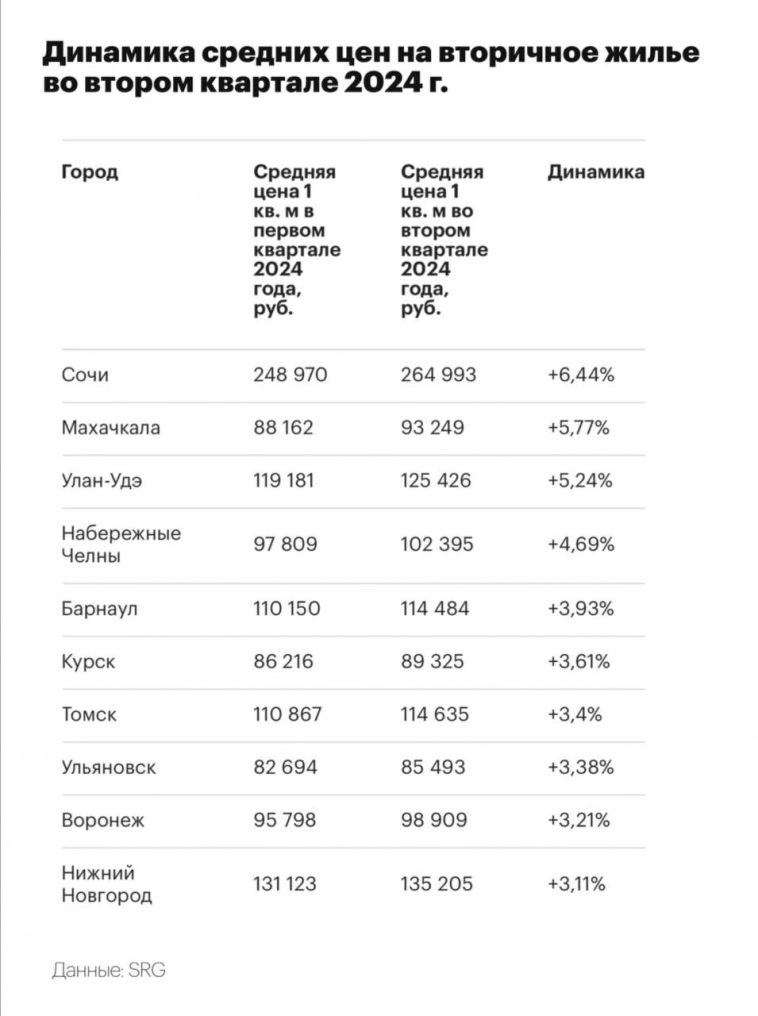

Сочи возглавил рейтинг городов по росту цен на жильё во втором квартале

Есть исследование цен на вторичку от SRG, где цены ниже, чем в объявлениях. Во втором квартале 2024 Сочи возглавил рейтинг городов с населением от 300 тысяч жителей по росту средней цены метра на вторичке, подсчитали для РБК аналитики SRG. Рост на 6,44% до 264,9к. Это на 24% ниже цен в объявлениях.

Давайте возвращаться в Сочи и смотреть, как там мои дела

Всего я накопил пока что около 4,26 млн с июля 2021 (данные за 1 августа), на 1 сентября должно быть около 4,35 млн. Если считать, что квартира стоила 10 млн, теперь она стоит уже 14,75 млн. Месяц назад было 14,11! Важно отметить, что это цены в объявлениях, а в Сочи так много фейков, что реальные цены можно будет узнать только в активной фазе подбора. Ну а пока будем считать, что хватает на 12,91 метра! Если по данным SRG, то 16 метров. За эти деньги можно купить Tank 300 в максималке или двушку в Ульяновске.

Синим цветом — стоимость моей сферической квартиры в сочинском вакууме, а красным — мой финансовый результат. Август — прогноз. Напомню, что цель — накопить достаточную сумму для обеспечения кэшфлоу, покрывающего ежемесячные платежи по ипотеке (±100% стоимости квартиры).

Подписывайтесь на мой телеграм-канал, в котором я рассказываю, как коплю на квартиру в Сочи, и делюсь своим опытом в инвестициях.

Tue, 27 Aug 2024 11:47:42 +0300

До конца недели свои отчеты по МСФО за полугодие или второй квартал представят «Лукойл», «Роснефть», «Газпром» и «Транснефть». Некоторые из данных отчетов позволят оценить базу для выплаты промежуточных дивидендов.

29 августа отчетность по МСФО за полугодие представит «Лукойл». На финансовые результаты компании в первом полугодии негативно повлиял ремонт на Нижегородском НПЗ после инцидента в начале года, а также снижение маржинальности нефтепереработки в целом, в связи с чем основные показатели могут оказаться хуже, чем по итогам II полугодия 2023 года, однако все равно заметно выше, чем в прошлом году. По нашим оценкам, выручка нефтяника по итогам полугодия может вырасти на 16,2% (г/г) до 4 191 млрд руб., EBITDA — на 12,0% (г/г) до 975 млрд руб., а чистая прибыль может увеличиться на 4,1% (г/г) до 587 млрд руб. Также инвесторы будут ждать возможных новостей относительно прогресса в выкупе акций у нерезидентов с дисконтом. Если выкупа пока не будет, то дивиденды «Лукойла» за полугодие, по нашим расчетам, могут составить около 550 руб. на акцию, что соответствует доходности в 8,3%.

Также 29 августа может отчитаться «Транснефть». Результаты «Транснефти» за второй квартал могут оказаться под умеренным давлением по сравнению с результатами за первый квартал из-за углубления добровольного сокращения добычи со стороны РФ. На этом фоне, по нашим расчетам, выручка компании за второй квартал снизилась на 3,4% (кв/кв) до 356,5 млрд руб., EBITDA — на 12,3% (кв/кв). Чистая прибыль акционеров может уменьшиться на 13,7% (кв/кв) до 79,3 млрд руб.

«Роснефть», отчет которой также ожидается на этой неделе, меньше «Лукойла» зависит от нефтепереработки, однако снижение маржинальности во втором квартале, вероятно, окажется негативное влияние и на ее финансовые результаты.Мы ожидаем, что по итогам второго квартала выручка «Роснефти» могла уменьшиться на 1,3% (кв/кв) до 2560 млрд руб., EBITDA — на 4,4% (кв/кв) до 819 млрд руб. Чистая прибыль акционеров могла сократиться на 9,5% (кв/кв) до 361 млрд руб. Отметим, что наш прогноз предполагает выплату промежуточных дивидендов в размере 35,8 руб. на акцию, что соответствует 7,4% доходности.

Наибольшую неопределенность, на наш взгляд, содержит отчет «Газпрома», который может выйти 29-30 августа. С одной стороны, цены на газ в первом полугодии практически нормализовались. С другой, объем экспорта восстанавливался на фоне низкой базы прошлогодних поставок в ЕС и планового увеличения поставок в Китай. Также результаты «Газпрома» должна поддержать покупка доли в 27,5% в операторе проекта «Сахалин-2», компании «Сахалинская энергия». Из-за этих факторов мы ожидаем, что результаты газового гиганта будут близки к прошлогодним показателям. По нашим оценкам, выручка «Газпрома» увеличилась на 11,4% (г/г) до 4 584 млрд руб., скорр. EBITDA — на 3,7% (г/г) до 1 273 млрд руб. Скорректированная чистая прибыль акционеров могла сократиться на 4,9% (г/г) до 588 млрд руб. При этом отметим, что свободный денежный поток мог остаться в отрицательной зоне.

Читать материал на Finam.ru

✅Подписывайтесь на наши телеграм-каналы: Финам Инвестиции и Торговые сигналы

Tue, 27 Aug 2024 11:43:58 +0300

Российский производитель микроэлектроники Группа Элемент представила финансовые результаты за первое полугодие 2024 года. Компания нарастила выручку и операционную прибыль, однако на треть подскочила себестоимость.

Главные цифры

Выручка за первое полугодие 2024 года выросла на 29,3% к аналогичному периоду прошлого года, достигнув 19,8 млрд рублей. Драйвером стал сегмент электронной компонентной базы, который составил 31,7%.Себестоимость выросла опережающими темпами по сравнению с выручкой, продемонстрировав рост на 32,5%, главным образом за счет роста расходов на сырье и материалы.

Операционная прибыль выросла на 22,9%, составив 4,7 млрд рублей. При этом операционная рентабельность составила 23,6% против 24,8% годом ранее. Помимо роста себестоимости, существенное влияние на снижение операционной рентабельности оказал рост коммерческих и административных расходов на 36% — из-за роста трат на затраты сотрудникам.

Чистая прибыль за первое полугодие 2024 года составила 3,8 млрд рублей, увеличившись на 12,5% к аналогичному периоду прошлого года. Рентабельность чистой прибыли составила 20% против 22,4% годом ранее.

Капитальные затраты за первое полугодие 2024 года составили 5,2 млрд рублей против 2,8 млрд рублей годом ранее. Инвестпрограмма финансируется льготными займами, субсидиями и собственными средствами компании.

Средняя стоимость долга находится на уровне 9,2% в связи с тем, что доля долгового портфеля в размере 51% представлена льготными кредитами, что позволяет существенно сгладить негативный эффект от роста ключевой ставки в экономике.

Наше мнение

Элемент демонстрирует активный рост, сопровождающийся поддержкой государства, вызванной признанием необходимости стратегического развития отечественной сферы микроэлектроники для обеспечения технологической безопасности и суверенитета страны. Компания имеет существенный портфель льготных кредитов с целью финансирования своих инвестиционных проектов. Исходя из текущих рыночных котировок, мы полагаем, что рынок справедливо оценивает акции компании.Чтобы инвестировать в акции Элемента, вы можете открыть счет в сервисе Газпромбанк Инвестиции

Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

Tue, 27 Aug 2024 11:39:11 +0300

Tue, 27 Aug 2024 11:06:45 +0300

Tue, 27 Aug 2024 11:25:26 +0300

В эти выходные пришла важная новость — ЦБ закрыл одну из больших цепочек, по которой можно было покупать бумаги у нерезидентов с дисконтом и продавать по полной цене на Мосбирже.

Есть два эффекта для рынка

1. Среднесрочный: ушел большой навес спекулятивных продаж. Продавали по любой цене, т.к. выгодно было фиксировать прибыль от выкупа с дисконтом и использовать деньги для новых выкупов.

2. Краткосрочный: у тех, кто занимался этой схемой, могли быть незакрытые шорты по бумагам, которые были «в пути», чтобы гарантировать прибыль. Теперь эти шорты придется откупать, т.к. держать их с текущими ставками очень дорого, а тайминг удержания непонятен (к концу года сроки могут пролонгировать). Объемы оценить не представляется возможным, но, судя по вчерашнему росту в Газпроме и «Новатэке», предположу, что там было много.

Навес от нерезидентов был не единственным фактором этой коррекции, но, на мой взгляд, внес существенный вклад в ее масштабы. Интересно, что возможность продавать у дружественных нерезидентов появилась с июня, а с конца мая пошла большая волна падения вплоть до -20-25%, что для нашего рынка нетипично большая коррекция. Возможность продавать именно для дружественных в этой цепочке важна. Как я понимаю, они были задействованы в выкупе у недружественных.

В результате навеса рынок упал до уровней, интересных к покупке даже с учетом 20% ставки, о чем я уже писал (кстати, рынок на 4% ниже уровней того поста). Сейчас взгляд на стоимость активов не поменялся, зато ушел большой триггер для продаж и даже появился краткосрочный триггер для роста.

Александр Сайганов, руководитель аналитического отдела Invest Heroes

Tue, 27 Aug 2024 11:12:47 +0300

Сегодня, ведущий оператор кикшеринга в России, компания WHOOSH выложила отчетность за первое полугодие 2024 года. Детально разберем МСФО и выявим ключевые точки потенциала для дальнейшего роста компании.

Коротко пробежимся по ключевым метрикам компании:

• Выручка увеличилась на 42% г/г. и составила 6,3 млрд. рублей. Это произошло за счет активного масштабирования и интеграции с зарубежным рынком.

• EBITDA составила 2,8 млрд. рублей, увеличившись на 36% г/г., а рентабельность по EBITDA составила примерно 44%

• Чистая прибыль за отчетный период составила 259 млн рублей, при этом снижение связано в основном с курсовой разницей, а без учета этого фактора сокращение оказалось более умеренным – около 13%

• Net Debt/LTM EBITDA повысился до 2х, что объясняется активным привлечением дополнительных средств для расширения бизнеса, в том числе выпуском облигаций на 4 млрд рублей в июле 2024 года.

Хотя чистая прибыль снизилась, это во многом обусловлено активными инвестициями в сторону зарубежного рынка Южной Америки, где она наращивает свои позиции. Доля зарубежного бизнеса за год увеличилась в 2,4 раза и составила 9,4%.

Отмечу важные факторы масштабирования зарубеж:

• В Странах Южной Америки — отсутствует зима, следовательно, кикшеринг действует там круглый год, что позволяет дополнительно генерировать прибыль в момент простоя в России.

• Зарубежный бизнес только начинает развиваться. Потенциал для развития и масштабирования намного выше, чем в РФ, там живут порядка 422 млн людей, против 150 млн. людей в нашей стране.

• WHOOSH — история роста. На текущий момент стратегия заключается в максимальном охвате пользователей на территории России и Южной Америки - компания не стоит на месте и ищет новые точки для расширения бизнеса!

Все самое интересное кроется в операционных результатах:

• Количество СИМ увеличилось на 50% и составило 200 тысяч единиц.

• Количество локаций увеличилось до 60 мест, против 52 мест в прошлом году.

• Общее количество поездок увеличилось на 57% г/г. и составило 63,1 млн. шт.

• Количество зарегистрированных аккаунтов возросло до 24,2 млн, а среднее количество поездок на активного пользователя поднялось до 13,6 раз.

Мы видим, что компания уверенно инвестирует в расширение парка, продолжая захватывать все больше локаций, в том числе и зарубежный рынок. Несмотря на инфляцию и рост цен на ремонт и логистику, WHOOSH продолжает сохранять высокую маржу по EBITDA в районе 44%.

Как итог: WHOOSH отличная история роста! В ближайшем будущем компания намерена покорить новые высоты и еще больше укрепить свои позиции на международном рынке кикшеринга. Буду дальше наблюдать за компанией и следить за дальнейшими отчетам

Tue, 27 Aug 2024 11:10:33 +0300

Можно было бы подумать, что инвесторы будут подражать своему герою №1. Но это будет неправильно.Уоррен Баффет недавно признал, что он играет сверхурочно в том, что мы называем жизнью. В свои 93 года признанный инвестор все еще в игре и делает свои ходы.

Можно было бы подумать, что инвесторы будут подражать своему герою №1. Но это будет неправильно. Августовский Elliott Wave Theorist продолжает объяснять, что многие инвесторы ведут себя противоположным образом, чем Оракул из Омахи. Более того, вы узнаете, почему квартальный отчет о банковской торговой деятельности и деятельности с деривативами является одним из самых страшных отчетов, которые вам когда-либо доводилось читать. Журнал Роберта Пректера Elliott Wave Theorist издается с 1979 года и до сих пор пользуется популярностью.

перевод отсюда

БЕСПЛАТНЫЙ ускоренный курс «Волны Эллиотта»

Теперь настольную книгу волновиков „Волновой принцип Эллиотта“ можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Tue, 27 Aug 2024 10:38:08 +0300

Будучи системщиком, иногда приходится делать странные вещи, даже дикие — на взгляд нормального человека. Например, если бы меня спросили летом, куда сейчас пойдет российский рынок, ответил бы, что скорее вниз, по сумме причин, я тут банален (ставка и прочее, всем известно, не будем вдаваться). Следующий вопрос, какую позицию занимают твои портфели? Если не считать трейдинговые счета, то портфели, ясно дело, стоят в лонг, они по-другому не умеют.

Не дичь ли сочетание такого мнения и таких портфелей? Тактически может казаться, что оно дичь, но стратегически — все верно, я объясню.

Нельзя поощрять у себя плохие привычки. Я достаточно давно на рынке, чтобы знать, что люди, торгующие свое рыночное вью (прогноз, видение будущего), в среднем и долгосрочно тут в пролете. В инвестициях выживают только индексные инвесторы, привязанные к индексу при любой погоде, фундаментальщики (по сути так же привязаны, но умеют отличать хорошие бумаги от плохих) и моментум.

Если у меня что-то среднее между вторым и третьим, у меня уже есть оружие, которым можно выбивать у рынка свою альфу. Я не знаю, куда пойдет индекс, но знаю, что этим оружием я выбивал последние годы где-то 20-30% годовых сверху него (50% в 2021, 20% в 2022, 35% в 2023, если быть точным, в 2024 дела похуже, но это нормально). Я не с голыми руками, у меня есть алебарда и аркебуза, их надо ценить. Но вот, положим, сейчас ночь, целиться из аркебузы темно, что же бросить ее, родимую? Сменять на булыжник? Я не знаю, когда рассветет, но знаю, что аркебуза — вещь, она пригодится. А торговать рыночное вью — это идти в атаку с булыжником. Иногда получалось бы (как в этом году), но вообще так себе мысль…

Дело в том, что бывают сравнительно простые для понимания ситуации, вроде как сейчас, ставка сильно вниз — акции вниз, ну ок. Обычно все сложнее, а привычка гадать по марко остается, и 90% времени только вредит. Вот если скажем выхожу на лето из акций, ухожу целиком в фонды ликвидности, я вроде молодец по итогу, но я ставлю себе плохую привычку, я с хорошего метода перехожу на плохой. И в дальнейшем, видимо, ему следую: сбегаю в кэш при каждом чихе, начинаю, не дай бог, играть шорты и т.д. Таким образом, например, невозможно было бы взять на фонде мои 85% в 2023 году. Правильно — блюсти метод. Отдавая за это часть прибыли, что нормально.

А изменять ему с «чувством рынка» и «прогнозом» в ситуации, где это само напрашивается — это как попробовать наркотики один раз. Никто еще не стал наркоманом с первой дозы. Но если можно не пробовать, то, пожалуй, лучше не надо.

P.S. Забавно, что схожую мысль видел у Ладимира Семенова, это такой фундаметальщик и местами плечевик, мой полный антипод в методе, при этом умный — поэтому интересный. Он вообще все лето провел с плечами (небольшими, правда). По схожим соображениям. Мы не знаем, где дно рынка, но знаем, в чем наша сила, и она точно не в LQDT. Если у столь разных людей резоны совпадают почти на 100%, наверное, в них что-то есть.

***

эквити моих систем на Комоне: www.comon.ru/users/voldemort/

моя страничка в ВК: vk.com/dengi_bez_durakov

блог в Телеграме https://t.me/Dengi_bez_Durakoff

профиль в Т-банке: www.tbank.ru/invest/social/profile/Algozavr/

Tue, 27 Aug 2024 10:32:22 +0300

Ожидает роста сегодня.

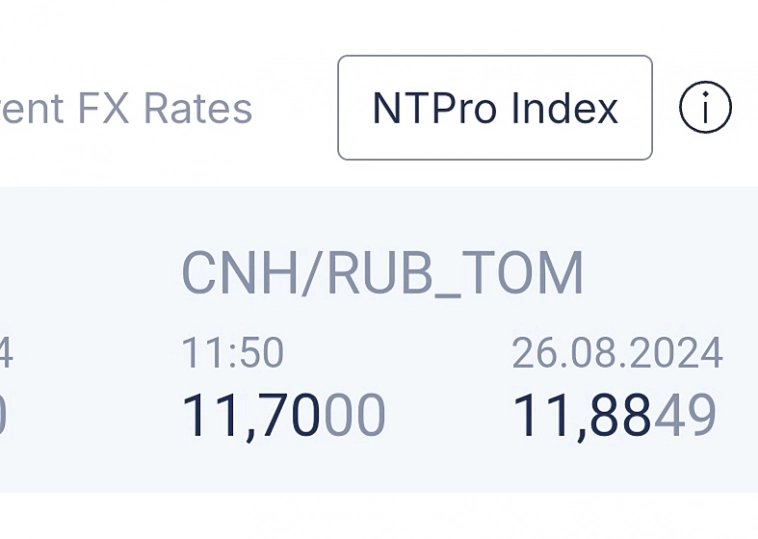

Юань тоже растёт

Крайний день НП сегодняПри этом БКС-банк круто раздвинул спред по внутренним конвертациям аж до 3 руб (обычно 50 коп) тут два варианта или ожидают вероятного снижения, или затарились баксами, в т. Ч. Наличными, которые им натаскали хитрые физики на рупь дешевле их купившие

Tue, 27 Aug 2024 10:17:31 +0300

Я не мигал вам, сударь,

это вам послышалось. ©

Всем привет и трям!

Вторник — время зарабатывать! Как, в принципе, и все дни недели.))

Пока вся мировая общественность бурлит по поводу ареста Дурова, а он присел на шконку (это вам не 5* в Дубаях))), телега бьет рекорды популярности.

Ничо так пиар-ход.))

После ареста Дурова Telegram поднялся с 18-го на 8-е место в рейтинге лучших приложений США.

Во Франции Telegram поднялся на первое место в категории «Социальные сети» в App Store и стал третьим по популярности приложением во Франции.

Кроме того, Telegram занял второе место в рейтинге социальных сетей США.

Но не будет отвлекаться. Кроме Дурова есть и другие новости и жизнь не заканчивается))

НОВОСТИ НА СЕГОДНЯ:

В 17:00 работаем новости по США.

РЫНКИ НА УТРО:

мажоры ($) — дошли до ручки?? Ну то есть до лоев по баксу. Присматриваюсь на покупку бакса.

BRENT — пора вниз и забиться в диапазоне 82,0-75,0. Любят они это дело — пилить.

S&P 500 — сиплый на хаях. Не хотят ни вниз, ни вверх… но это пока. Подождем. Как минимум сигнал.

ММВБ — вчера была шикарная коррекция почти на 4%. Пойдут по тренду вниз или??? Уже самой интересно))

GOLD.

золото на хаях и пытается, без фанатизма, скорректироваться. Вчера, во всяком случае, попытались. А еще уже есть ТРИ точки диапазона (2525,0-2472,0) и хотелось бы 4-ю увидеть где-нить на уровне 2485,0-2470,0.

Сходим?

Или сразу, на новые хаи попрут?)))

Сегодня просыпаемся под хит 00-х)

Всем хорошего дня!!!

Мира и профита!

Ваша Gella

Tue, 27 Aug 2024 10:02:55 +0300

На днях в ТГ Мосбиржи прочитал такие удивительные и невероятные новости.

«Индекс IMOEX в середине августа обновил годовой минимум и просел ниже 2800 п. Что делать владельцам портфелей акций в этих условиях?

/>/>

Tue, 27 Aug 2024 09:55:36 +0300

Исторический график

Tue, 27 Aug 2024 09:56:46 +0300

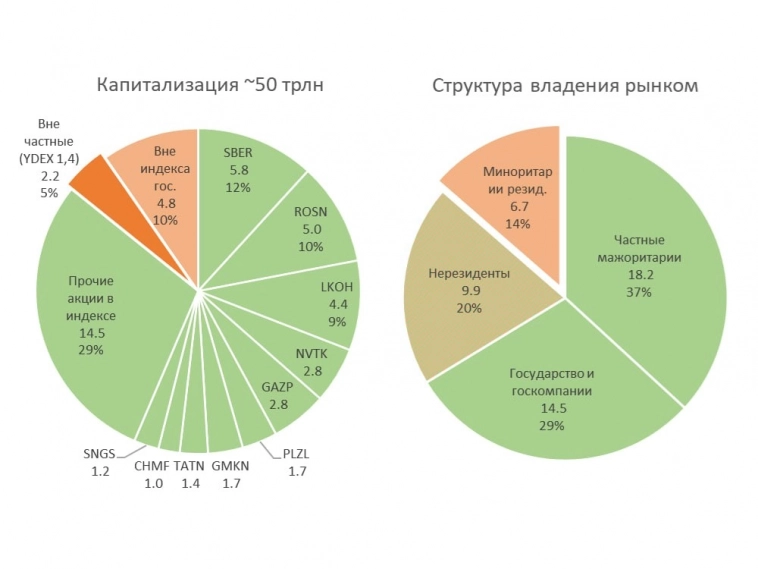

Индекс МосБиржи в конце прошлой недели опускался в район 2650 пунктов. От максимумов года падение достигало 25%. Насколько стал привлекательнее российский рынок и какие акции могут показать опережающую динамику на восстановлении, разбираемся в материале.

P/E индекса Мосбиржи

Мультипликатор P/E (отношение капитализации к годовой прибыли) можно посчитать не только для отдельных акций, но и для индекса в целом. Это упражнение позволяет примерно оценить справедливые уровни рынка.

Среднее значение P/E за период с 2013 по 2021 гг. составляет 6х. В 2022 г. российский рынок опустился существенно ниже этой ватерлинии. На максимумах 2023 г. мультипликатор составлял 5,3х. Для сравнения: это минимумы 2013–2016 гг. По состоянию на закрытие 23.08.2024, форвардный P/E индекса составлял 4х.

Таким образом, мы опустились к уровням депрессивного 2022 г. А значит, с текущих уровней российский рынок в целом может быть фундаментально интересен для инвестиций.

Технические факторы

С точки зрения факторов технического анализа российский рынок пришел на важные уровни, которые как минимум сулят приостановку дальнейшей коррекции.

В пятницу котировки достигли 50-процентного уровня коррекций по Фибоначчи и сегодня реализовали отскок наверх. Первая техническая цель роста — 2831 п. по индексу Мосбиржи (уровень 20-дневной скользящей средней). Закрепление выше этой кривой сулит поход к более высоким целям.

В зону своих исторических минимумов (февраль 2022 г., COVID-19 и т.п.) и перепроданности по RSI пришел и долларовый индекс РТС.

Отношение индекса полной доходности Мосбиржи (MCFTR) к денежной массе М2 также находится вблизи исторических минимумов. По последним доступным данным ЦБ, денежная масса М2 летом продолжила расти.

На какие бумаги обратить внимание

Отскок рынка можно отыграть через покупку бумаг с высокой бетой — такие бумаги падают сильнее рынка на коррекциях и растут быстрее рынка при его восстановлении.

При расчете коэффициента использовали данные после марта 2022 г., так как профиль инвестора изменился. Более того, в список попали лишь те бумаги, по которым фундаментальный взгляд аналитиков БКС не ниже «Нейтрального».

При инвестиционной стратегии отдавать предпочтение лучше дивидендным бумагам.

Дивдоходность индекса Мосбиржи сейчас составляет 9,8%. Однако некоторые акции сейчас торгуются и по более интересным дивдоходностям. Среди них: Башнефть-преф, Транснефть-преф, Татнефть, Северсталь и другие.

Например, прогнозируемая выплата за 2024 г. по акциям Транснефти — 200 руб. на акцию, что по текущей цене соответствует дивдоходности в 15%.

*Не является индивидуальной инвестиционной рекомендацией

Tue, 27 Aug 2024 09:48:30 +0300

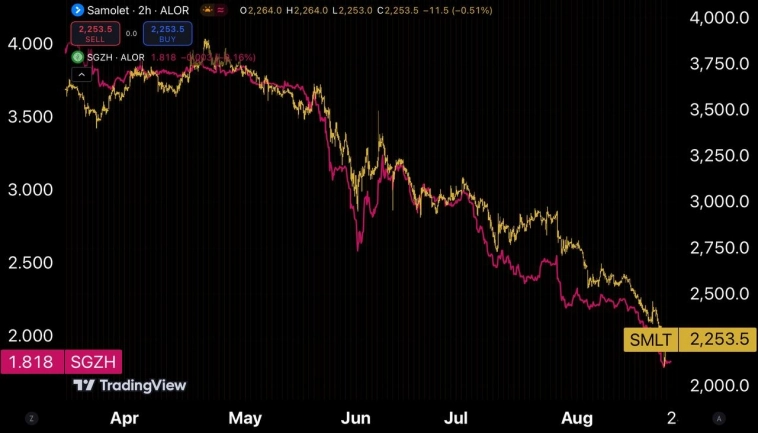

Итак, прошедшая неделя для российского рынка прошла под знаком продаж. Коррекция рынка с максимумов уже составила 24%. В пятницу выход новых санкционных списков стал нокаутирующим по ряду бумаг. Однако уже в понедельник на рынке был отскок, причем больше всего растут Новатэк и Газпром. С чего вдруг начался отскок?

Мы уже не первую неделю говорим про то, что продажи идут не вследствие высоких ставок или ожидания подъема ставки (хотя это тоже), а вследствие продаж нерезидентов и квазинерезидентов. Это видно как по данным ЦБ из обзора рисков финансовых рынков, так и разным новостям о закрытии фондов, ликвидации позиций иностранцев, росту курса доллара на межбанке. Главная движущая сила рынка – физлица — все прошлые месяцы, кроме марта, совершали только нетто-покупки акций. В пятницу появилась информация о том, что депозитарий Bank of New York Mellon сообщил о возобновлении с 22 августа обратной конвертации депозитарных расписок ряда российских компаний. На этом фоне падение рынка ускорилось, особенно по бумагам с депозитарием BNY, например, по Газпрому. Мы не исключаем, что многие участники вставали в «шорт» на таком фоне. Но уже в субботу появились новости, что Банк России выпустил предписание для депозитариев по обособленному учету на счетах доверительных управляющих российских ценных бумаг, в число владельцев которых после 1 марта 2022 года входили недружественные нерезиденты, в связи с повышенной активностью отдельных игроков на торгах на фоне информации о возобновлении расконвертации депозитарных расписок (DR) компаний РФ. После этого предписания продажи со стороны нерезидентов и квазинерезидентов должны быть сведены к минимуму, так как до этого по отдельным акциям, где были бессрочные программы АДР/ГДР и иностранные депозитарии разрешали расконвертацию, «ручеёк» мог течь. А если продавцы закончились, как мы предполагаем, то вполне логично, что дальше падать рынку уже будет сложно.

По нашим идеям вышли новости по Новатэку. В очередной раз были введены санкции на СПГ-проекты, а также на предполагаемый флот. Мы считаем, что ничего критичного тут нет, основная проблема Новатэка была в отсутствии газовозов ледового класса для беспрерывной работы Арктик СПГ-2. Но сейчас, по данным СМИ, они имеются и отгрузки с проекта идут. То, что эти суда в SDN-листе не говорит о том, что им будут запрещать заходить в порты покупателей или что не будет перевалки на другие суда. Санкционная экономика тоже развивается и чем больше будет компаний и проектов под санкциями, тем менее болезненными будут сами санкции. Из ближайших драйверов – объявление дивидендов за первое полугодие. Также ждем отчетность по ЮГК и решение суда в отношении её уральского кластера. Пока лишь вышли новости о том, что руководитель Ростехнадзора встретился с мажоритарием ЮГК, но конкретных выводов озвучено не было. Будем «держать руку на пульсе» дальше.

С заботой о Вас, СОЛИД Брокер

Не является индивидуальной инвестиционной рекомендацией. Ознакомиться с правовой информацией можно здесь.

Tue, 27 Aug 2024 09:41:24 +0300

✅ Вторник – это день для новичков на Трейдер ТВ. Стараемся вести эфиры понятным языком, подробно отвечаем на простые вопросы.

❓Кто мы? Мы – команда опытных трейдеров Live Investing, торгуем на рынке каждый день, показываем свои сделки, профиты и убытки. Мы уже повидали все в рынке и не боимся ничего! Обучаем трейдингу с нуля. На наших стримах вы можете учиться совершенно бесплатно.

Подписываетесь, присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами. Если вам сложно, добро пожаловать на наши бесплатные и платные программы.

Кстати, совсем скоро у нас пройдет 5-дневный онлайн-челлендж для новичков, для тех, кто хочет себя попробовать в трейдинге, и для тех, кто уже торгует, но не понимает базовых правил. Уроки бесплатные, чтобы вы познакомились поближе с нами и с нашим методом преподавания. Стартуем 2 сентября! Присоединяйтесь: https://clck.ru/3CroJp

Программа эфира:

09:30 -10:00 – Обзор рынка, скальперский брифинг от трейдеров компании

10:00 -12:00 – Разбор базовых тем, торговля простых конструкций, разбор сделок, парный трейдинг работа с новичками в чате.

Tue, 27 Aug 2024 08:55:43 +0300

Этот пост не является индивидуальной инвестиционной рекомендацией и не призывает к покупке или продаже финансовых инструментов или услуг.

«Мечел» — одна из крупнейших металлургических и угледобывающих компаний России. Контрольный пакет акций находится у Игоря Зюзина и его семьи, а оставшиеся акции распределены среди различных акционеров и на свободном рынке. Компания имеет интегрированную производственную цепочку, охватывающую добычу угля и производство стали.

Исходные данные:

1. Финансовые показатели взяты из РСБУ за 2019-2023 годы.

2. Период прогнозирования — 5 лет (2024-2029).

3. Прогнозируемый консервативный рост — 2,00% в год.

4. Средний процент по кредитам по данным ЦБ РФ: 7,80% в долларах и 14,56% в рублях.

Расчет основных показателей:

1. Компания принадлежит к отрасли «Metals & Mining», которая охватывает добычу полезных ископаемых и производство металлов. Это накладывает на «Мечел» высокую зависимость от колебаний цен на сырье и глобального спроса. Среднегодовой рост компаний в этой отрасли составляет около 4-5%, что делает текущий рост «Мечела» на уровне 4,22% вполне конкурентоспособным.

2. Медиана доли себестоимости в выручке составляет 0,61%, что является достаточно низким показателем. Это может свидетельствовать о том, что основная часть доходов компании поступает не от продажи стали, угля или другой продукции, а из других источников. При более детальном анализе видно, что значительная доля прибыли компании формируется за счет лицензионных договоров.

3. Медиана доли коммерческих расходов в выручке составляет 0,00%, что еще раз подчеркивает, что источник выручки компании не связан с продажей продукции.

4. Медиана доли управленческих расходов в выручке — 11,64%. Это умеренно высокий уровень.

5. Медиана доли доходов от участия в других организациях в выручке составляет 0,00%. Это указывает на то, что «Мечел» получает доход от своих дочерних компаний не в виде дивидендов, а через лицензионные соглашения.

6. Медиана доли процентов к получению в выручке — 4,12%.

7. Медиана доли сальдо составляет 31,46%, что является высоким показателем. Это указывает на существенное влияние на финансовые результаты компании таких факторов, как переоценка внеоборотных активов, отчисления на резервы и курсовые разницы. При этом в структуре сальдо отсутствуют результаты от основной экономической деятельности и продаж, что подчеркивает их второстепенную роль в прибыли компании.

Для расчета WACC использованы следующие данные:

1. Безрисковая ставка (Treasury Yield 30 Years) — 4,11% в долларах.

2. Премия за страновой риск (Россия) — 3,67% в долларах.

3. Премия за риск вложения в акции — 7,79% в долларах.

4. Премия за риск инвестирования в компании с низкой капитализацией — 2,46% в долларах.

5. Премия за специфический риск компании — 2,00% в долларах.

6. На основании этих данных средневзвешенная стоимость капитала (WACC) составляет 19,65%.

Консервативный сценарий:

Если выручка компании будет расти на 2,00% в год, то после расчета DCF, стоимость одной обыкновенной и привилегированной акции «Мечела» окажется на уровне -224,33 рублей. Это на 297,16% ниже текущей рыночной цены. Таким образом, текущая рыночная оценка может быть чрезмерно завышена при консервативном развитии.

Сценарий сохранения текущих темпов роста:

Если выручка продолжит расти на 4,22% в год, то расчетная стоимость акций составит -178,85 рублей, что на 257,19% ниже рыночной котировки. Это говорит о том, что даже при сохранении текущих темпов роста, акции переоценены.

Сравнение с рыночной ценой:

Текущая рыночная цена акции ближе всего соответствует параметрам: средний процент по кредитам — 14% и темп роста — 10%. Однако, с учетом макроэкономических факторов и высокой волатильности в отрасли, поддержание такого роста маловероятно. В случае изменения условий на рынке или ухудшения показателей, котировки могут значительно снизиться.

В моем телеграм-канале вы найдете обзоры различных компаний с удобным списком для быстрого поиска. Подписывайтесь. Буду рад видеть вас среди подписчиков!

Этот пост не является индивидуальной инвестиционной рекомендацией и не призывает к покупке или продаже финансовых инструментов или услуг.

Tue, 27 Aug 2024 09:32:30 +0300

Алгоритмы продолжают рисовать нисходящий трендовый канал на графике биткоина. Это значит, что топла интрадейщиков и краткосрочников уже заряжена в шорт.

Для справки, трендовый канал это аналог консолидации (НАКОПЛЕНИЯ), которая обычно сменяется МАНИПУЛЯЦИЕЙ с последующим РАСПРЕДЕЛЕНИЕМ в противоположную сторону.

Следовательно, сегодня в приоритете сделки на покупку, но только после сбора ликвидности под минимумом азиатской сессии $62620.

Хочешь знать где и когда я буду размещать торговые ордера? Подписывайся на телеграм-канал «Биткоин на кофейной гуще».

Цель для фиксации профита — $64000.

Tue, 27 Aug 2024 09:32:23 +0300

Акции Новабев возобновили торги после квази-сплита своих акций: компания увеличила количество акций в 8 раз. Каждый акционер получил 7 новых акций на каждую ранее приобретенную (они пока не торгуются на бирже, а остаются замороженными на 4,5 месяца). Т.е. акционеры не смогут воспользоваться 7/8 своего капитала. Но дивиденды получат в полном объеме. Цена действующих акций снизилась пропорционально количеству новых, поэтому временно снизилась доля акций в приложении брокера.

За счет чего произошел сплит? Компания увеличила уставной капитал с 1,6 млрд руб. до 12,6 млрд руб. (в 8 раз) задействовав 8,9 млрд руб. из добавочного капитала и 2,2 млрд руб. из нераспределенной прибыли. Т.к. по 7 акциям получается материальная выгода, то на весь размер позиции будет начислен НДФЛ 13%.

Отчетность

На прошлой неделе компания опубликовала финансовую отчетность по МСФО за 1 полугодие 2024 г.:

— Выручка 57 097 млн руб. (+19% г/г);

— Валовая прибыль 20 586 млн руб. (+9% г/г);

— EBITDA 7 553 млн руб. (без изменений);

— Чистая прибыль 2 017 млн руб. (-34% г/г).

Собственная розничная сеть «ВинЛаб» ставит новые рекорды: количество торговых точек превысило отметку в 1 800 магазинов (открыто 143 магазина), объем продаж увеличился на 32%, трафик вырос на 11%, средний чек — на 20%.

Дивиденды

Размер дивидендных выплат установлен на уровне не менее 50% от прибыли по МСФО. Вчера совет директоров компании рекомендовал выплатить дивиденды по итогам 1 полугодия в размере 12,5 ₽ на одну акцию. Такая выплата дает доходность 1,8% по текущим ценам. Окончательное решение по дивидендам примут акционеры на общем собрании, которое состоится 30 сентября. Последний день для покупки акций под дивиденды 10 октября 2024 года.

Вывод

Котировки компании отреагировали на новость о дивидендах снижением, на минимуме бумаги торговались на уровне 650 ₽ за акцию, что соответствует цене до сплита 5200 ₽.

Драйверов для роста пока нет, чистая прибыль снижается несмотря на рост выручки (как следствие размер дивидендов будет ниже), растет себестоимость вместе с инфляцией. Также вероятно снижение спроса на фоне повышения цен. Во втором полугодии компания почти всегда показывает результаты лучше первого, посмотрим.

Подписывайтесь на мой телеграм-канал, в нем:

— делаю обзоры на ценные бумаги,

— показываю свой путь к доходу с дивидендов и купонов.

Tue, 27 Aug 2024 09:04:01 +0300

Ⓜ️ По данным ЦБ, в июле 2024 г. спрос в кредитовании составил 448₽ млрд (1,2% м/м и 25,6% г/г, месяцем ранее — 963₽ млрд). В июле 2023 г. он составлял 721₽ млрд, после 4 месяцев подряд превышения темпов прошлого года, наконец-то произошло снижение. Спад кредитования в данном месяце связан с ужесточением ДКП, но всё же есть отличившиеся статьи: рыночная ипотека (2 месяц подряд темпы высокие) и автокредитование (безумство продолжается). С учётом всех мер регулятора становится понятно, что их нужно было применять намного раньше, потому что эффект они произвели (ещё не полноценный), но действия были запоздалые (урон нанесён экономике/гражданам). Давайте перейдём к данным:

Mon, 26 Aug 2024 11:45:57 +0300

Всём утро доброе.

Понедельничный гэп на фондовом рынке пока никак не отразился на курсе доллара, на межбанке от так и болтается 91-92 рубля (как что-то там в проруби), притом сейчас ближе к 92...

А вот Юань на межбанке почему-то сильно упал, почти до мосбиржевых значений.

Вот тут и заключается нюанс — или у нас доллар слишком переоценен и тогда Сишка по 88600, USDT по 92.30, и банковский нал $ по 90.50 это норма

Или же Юань на нтпрогрессе и форексе

Mon, 26 Aug 2024 10:40:59 +0300

С пятницы произошло много экстремальных событий: новые минимумы на рынке акций на высоких оборотах, максимальный спред курсов валют на Мосбирже и межбанке (9% по кросс-курсу юаня), падал и рынок ОФЗ (средняя доходность 16,4% близка к максимумам), и корпоративные облигации (средняя доходность 18,9% на максимуме), новые санкции от США и возможность навеса от расконвертации депозитарных расписок, арест Павла Дурова…

Но самое важное для рынка акций случилось в выходные — ЦБ признал проблему навеса акций от нерезидентов и выпустил специальное предписание депозитариям, чтобы закрыть лазейку по ДУ.

О проблеме намекало закрытие информации в "Обзоре рисков финансовых рынков" о продавцах акций в июле. ЦБ сообщил только о том, что основными покупателями выступили СЗКО (20,2 млрд руб.), физлица (14,2 млрд) и прочие банки (8,8 млрд). Но не сказал, кто продал акций в сумме на 43 млрд.

Нерезиденты до этого напрямую продавали стабильно и понемногу (144 млрд за 1,5 года или по ~9 млрд руб. в месяц). Но были две категории участников, где за покупками одних могли скрываться большие продажи тех, кто покупал у нерезидентов, – брокеры-НФО и доверительное управление.

В общем, если в этом была основная причина обвала на рынке акций, то теперь появилась возможность для разворота.

Mon, 26 Aug 2024 11:24:04 +0300

В действительности заморозка проблемы, а скорее ее усугубление бездействием, создает на рынке вместо стабильности неопределенность. Почему государство не желает заработать на хитрованах денег (вполне заслуженно изъяв 50-70% дохода)-вопрос риторический. Потому что проще всадить НДПИ или изъять «сверхприбыль» у компаний, а тут надо разбираться, работать, а это хлопотно...

К сожалению создание иллюзии что «усе в порядке, шеф!» в итоге обходится значительно дороже для всех.

А нужно то системно подойти не к замораживанию, а решению проблемы с «навесом».

Имхо конечно.

Mon, 26 Aug 2024 11:13:52 +0300

Делимся подробностями о выходе новых ценных бумаг.

Следите за новостями на канале MOEX Bonds.

Mon, 26 Aug 2024 11:41:42 +0300

Так сложилось, что акции Татнефти занимают третью строчку в моём портфеле.

А лидером по прежнему остаётся Лукойл. И судя по всему к новогодним дивидендам его доля будет расти.

Акции компании Татнефть составляют 10% от стоимости всего портфеля.

✔️Давайте разберёмся стоит ли покупать акции Татнефти прямо сейчас или всё таки стоит дождаться заседания Центрального Банка по ключевой ставке 13 сентября.

Историческая справка по котировкам акций Татнефти.

Компания Татнефть была основана в 1950 году, штаб квартира находится в г Альметьевске.

Уже в 1996 году«Татнефть» стала первым российским нефтегазовым концерном, который вышел на международный фондовый рынок.

В 2022 году около 38% приходилось на программу АДР, которые в августе 2022 года автоматически конвертировали в акции компании.

С 1 февраля 2022 года по 1 апреля 2024 года акции компании прибавили 129% в цене.

На 1 апреля цена составляла 718 рублей.

После чего пошло значительное снижение акций компании. На данный момент цена составляет 592,9 руб.

На таком уровне акции компании торговались в феврале 2020 года.

За последние три месяца акции компании снизились более чем на 20%.

Снижение идёт на фоне падения индекса ММВБ, которое началось в середине мая. В условиях высокой ключевой ставки и повышенной инфляции инвесторы предпочитают тихую гавань, под названием депозиты. Но ведь на то они и называются высоко рискованные активы, в акциях на длительном промежутке времени можно выиграть и заработать больше, в то же время существуют риски продолжения снижения индекса ММВБ.

Финансовые показатели компании ТАТНЕФТЬ.

Финансовые результаты по МСФО за первое полугодие 2024 года.

Чистая прибыль 151 млрд рублей.

Выручка 951 млрд. Выросла в 1,5 раза.

Чистый долг отрицательный.

Компания приобретает новые активы, развивает шинный бизнес. В этой отрасли является монополистом.

График дивидендов Татнефти

За 2023 год компания Татнефть выплатила 87,88 рублей дивидендов, что на 30,62% больше относительно предыдущего года.

Уже объявлены дивиденды за первое полугодие 2024 года –38,2 руб на акцию, что составляет 6,4% дивидендной доходности. Результат выше ожиданий.

Совокупные дивиденды на ближайшие 12 месяцев могут составить 94,71 руб.

Заключение

В моём портфеле присутствует 2446 акций Татнефти.

Средняя покупки составляет 450 рублей.

На мой взгляд на данном этапе акции более чем привлекательные. Буду продолжать держать акции данного эмитента. Возможно даже увеличивать долю.

Перспектив у компании уйма. Развивается во всех сферах и направлениях.

Рекомендую подписаться на мой телеграм канал t.me/dividendsunduchok

Всем мира и добра!

Mon, 26 Aug 2024 11:13:37 +0300

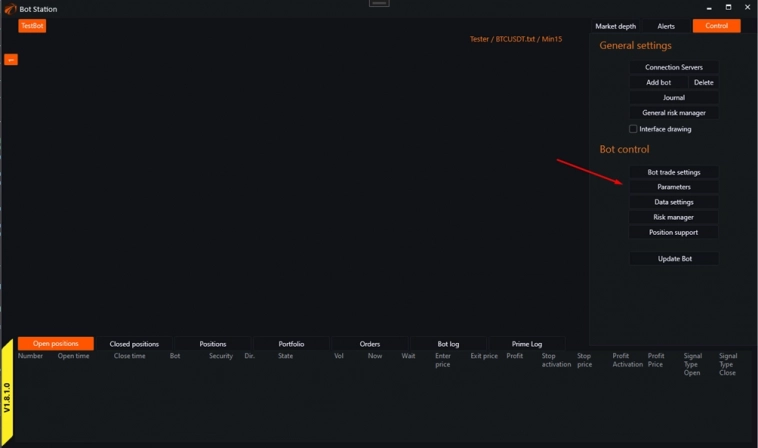

В окно параметров OsEngine можно выводить не только параметры, но и другие элементы, включая таблицы и чарты.

Данный пример робота служит демонстрацией реализации кастомного чарта в окне параметров.

В нем показано:

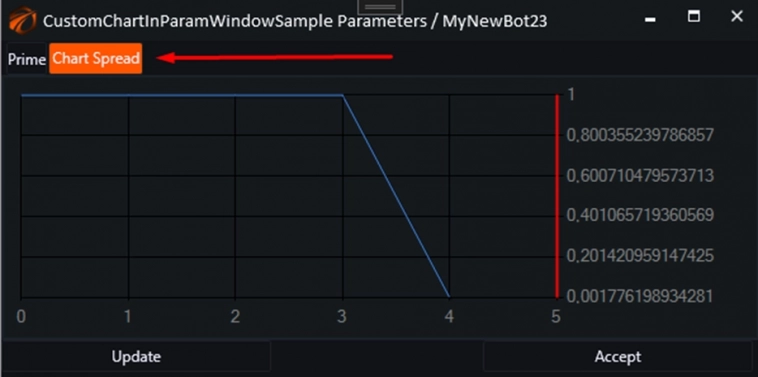

- Динамический график: График обновляется в реальном времени по мере поступления новых данных.

- Взаимодействие с пользователем: Пользователь может изменять масштаб графика и получать значения в конкретных точках.

- Настраиваемые параметры: Возможность выбора метода расчета спреда и максимальное количество точек на графике.

1. Как это выглядит.

Заходим в тестер и запускаем нашего робота, открываем окно параметров.

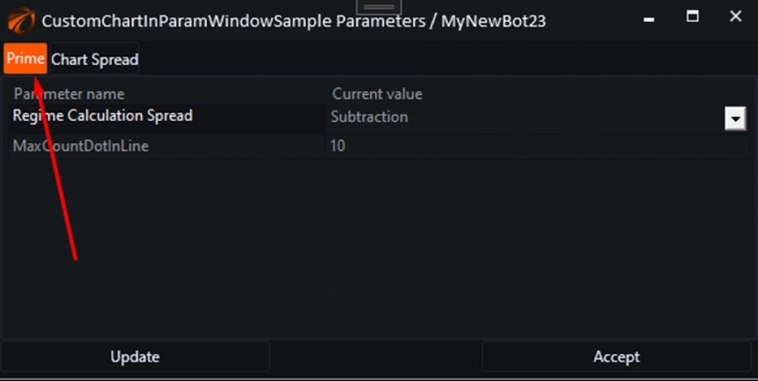

1. Вкладка настроек «Prime»:

В ней находятся настройка режима вычисления спреда и параметр, отвечающий за количество отображаемых данных на чарте.

2. Вкладка настроек «Chart Spread»:

Здесь у нас находится сам чарт.

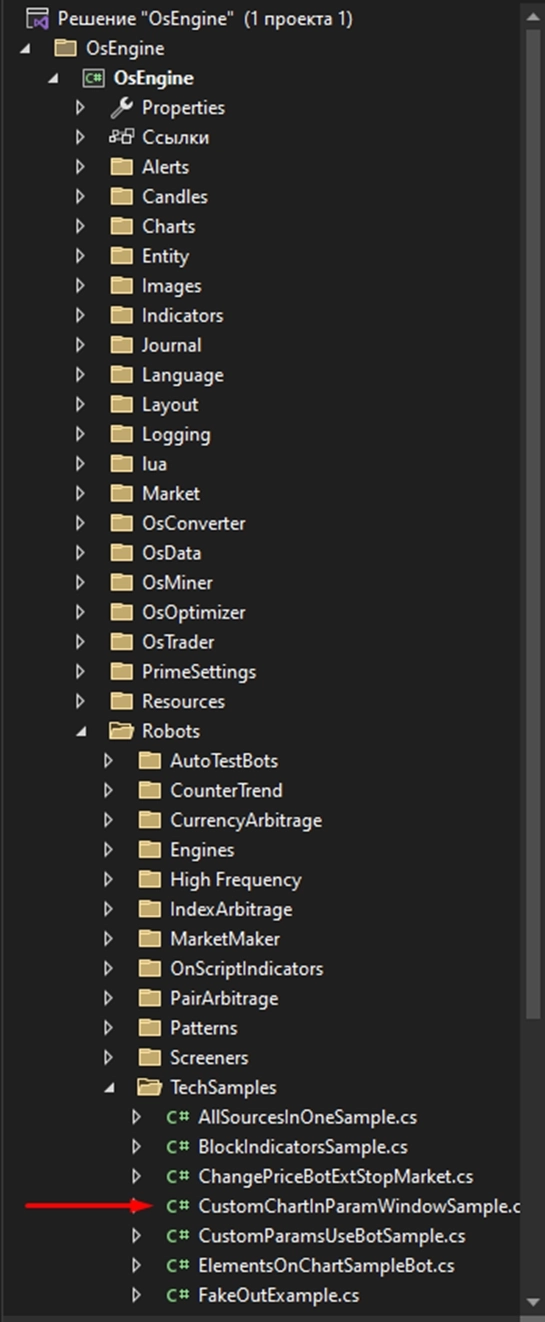

2. Где найти робота в проекте?

Ссылка на робота GitHub: https://github.com/AlexWan/OsEngine/blob/master/project/OsEngine

3. Разбор робота.

Строки 1-12:

Импортируются необходимые пространства имен:

Строки 24-27:

Определяется пространство имен OsEngine.Robots.TechSamples для организации кода и класс CustomChartInParamWindowSample наследует от BotPanel:

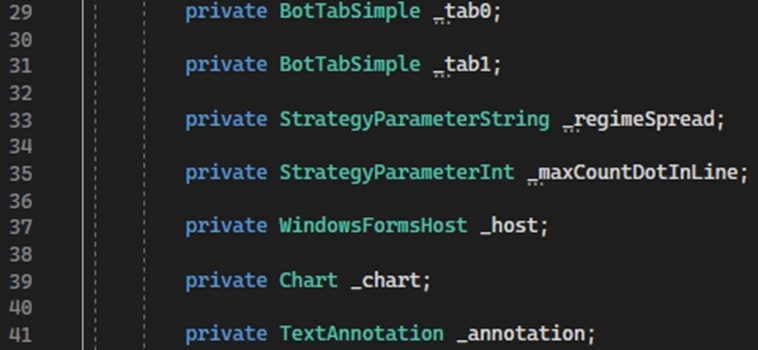

Строки 29-41:

Этот блок отвечает за набор переменных робота:

Строки 45-49:

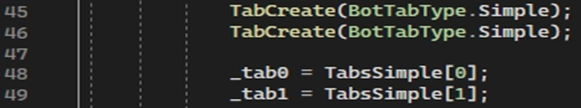

Инициализируется панель бота:

Cоздаются две простые вкладки, сохраняется ссылка на вкладку в _tab0 и _tab1 для дальнейшего использования.

Строка 51-53:

Создание параметров робота:

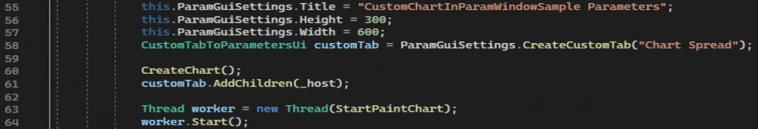

Строки 55-64:

Создание вкладки и самого чарта для нее:

Создание вкладки и настройка ее размеров.

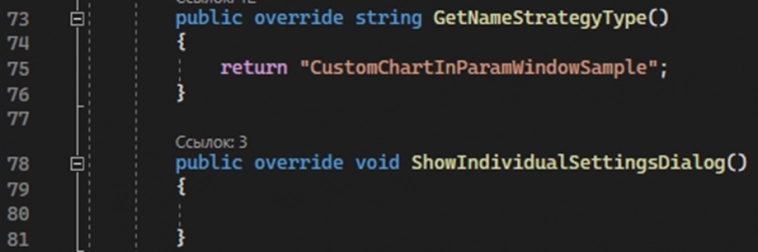

Строки73-81:

Переопределение методов GetNameStrategyType и ShowIndividualSettingsDialog.

Первый метод возвращает имя стратегии, второй — пустой, предназначен для отображения индивидуальных настроек.

Строки 86-118:

Запускаем фоновый поток для периодической проверки и обновления графика:

Метод StartPaintChart.

Периодически обновляет график на основе данных из двух источников (tab0 и tab1).

1. Инициализирует счетчики countCandlesTab0 и countCandlesTab1 для отслеживания количества обработанных свечей для каждого источника данных.2. В бесконечном цикле выполняет следующие действия:

- Ожидает одну секунду (Thread.Sleep(1000)).

- Проверяет доступность данных для обоих источников (_tab0.Securiti != null и _tab1.Securiti != null).

- Проверяет наличие новых свечей в обоих источниках (_tab0.CandlesFinishedOnly.Count и _tab1.CandlesFinishedOnly.Count).

- Если количество свечей увеличилось для обоих источников, обновляет счетчики и вызывает метод LoadValueOnChart().

- Метод заключен в блок try-catch для обработки исключений, возникающих во время выполнения. В случае ошибки выводится сообщение пользователю.

Строки 123-172:

Создаем чарт и подписываемся на все необходимые события:

Метод CreateChart:

- Метод проверяет, вызывается ли он в правильном потоке (UI-потоке). Если нет, то вызывает себя рекурсивно из UI-потока, чтобы обеспечить правильную работу графического интерфейса.

- Создается элемент WindowsFormsHost, который позволяет размещать элементы Windows Forms в приложениях WPF.

- Создается объект Chart — это основной элемент для построения графиков в .NET.

- График добавляется в качестве дочернего элемента к WindowsFormsHost.

- Очищаются коллекции серий и областей графика, чтобы избежать дублирования элементов.

- Создается новая область графика ChartArea с именем «ChartAreaSpread».

- Настраиваются различные свойства области, такие как:

- Включение возможности выделения области по оси X.

- Установка типа оси Y на вторичную.

- Настройка размеров и положения области.

- Установка цвета фона и меток осей.

- Созданная область добавляется в коллекцию областей графика.

- Настраивается цвет и толщина курсора по оси X.

- Устанавливается прозрачный фон для графика и областей.

- Настраивается цвет меток осей X и Y.

- Подписываются события изменения масштаба, изменения положения курсора и клика по графику. Эти события позволяют отслеживать пользовательские взаимодействия с графиком и выполнять необходимые действия.

- Метод заключен в блок try-catch для обработки исключений, возникающих во время выполнения. В случае ошибки выводится сообщение пользователю.

Строки 174-178:

Создаем хранилище для нашего спреда и переменную, чтобы запоминать последнее значение метода вычисления спреда:

Строки 183-234:

Формируем серии данных для чарта:

Метод LoadValueOnChart:

- Проверяет изменился ли режим расчета спреда (regimeSpread.ValueString) и очищает данные спреда (spreadData) при необходимости.

- Ограничивает количество точек на графике (maxCountDotInLine.ValueInt), удаляя старые значения из spreadData.

- Проверяет наличие данных из обоих источников (tab0 и tab1).

- Вычисляет значение спреда в зависимости от выбранного режима расчета и добавляет его в список spreadData.

- Создает серию данных (lineSeries) для графика.

- Заполняет серию данными из списка spreadData.

- Обновляет график с помощью метода SetSeries.

Строки 239-266:

Подгружаем серии данных на наш чарт:

Метод SetSeries:

1. Проверка потока:- Метод проверяет, вызывается ли он из UI-потока. Если нет, то вызывает себя рекурсивно из UI-потока, чтобы обеспечить безопасное обновление графического интерфейса.

- Удаляет все существующие серии данных с графика, чтобы избежать дублирования и обеспечить отображение только актуальных данных.

- Добавляет переданную серию данных lineSeries на график.

- Ищет область графика с именем «ChartAreaSpread».

- Если область найдена и полоса прокрутки по оси X видна, то сдвигает представление графика вправо, чтобы отобразить новые данные.

- Вызывает метод ChartResize() для обновления размера графика (подробности этого метода неизвестны).

- Вызывает метод Refresh() для перерисовки графика и отображения изменений.

- Метод заключен в блок try-catch для обработки исключений, возникающих во время выполнения. В случае ошибки выводится сообщение пользователю.

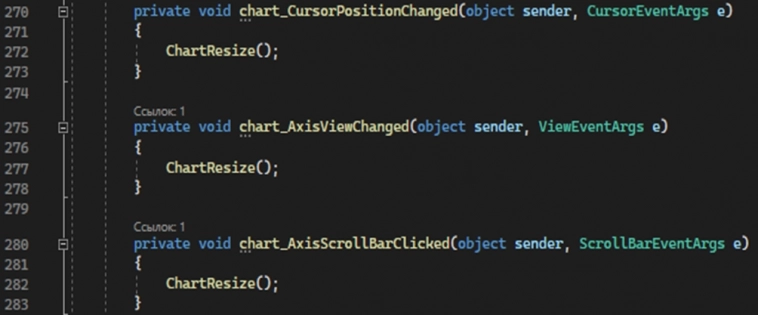

Строки 270-283:

События, отвечающие за изменение масштаба графика:

Строки 285-332:

Метод, вызываемый при каждом нажатии на график, с помощью него выводим значение Y в месте клика:

Метод Chart_MouseClick:

1. Получение координат клика:- Получает координаты x точки клика относительно левого верхнего угла графика.

- Преобразует координату x пикселя в значение по оси X графика, используя метод PixelPositionToValue.

- Округляет полученное значение X вверх, чтобы найти ближайший индекс в массиве данных.

- Проверяет, чтобы полученный индекс не выходил за пределы массива.

- Если уже существует аннотация, удаляет ее с графика.

- Создает новый объект TextAnnotation и задает его свойства:

- Текст аннотации: строка, содержащая индекс и значение ближайшей точки.

- Положение аннотации: привязывается к координате ближайшей точки на графике.

- Форматирование текста: шрифт, цвет и выравнивание текста.

- Добавляет созданную аннотацию на график.

- Метод заключен в блок try-catch для обработки исключений, возникающих во время выполнения. В случае ошибки выводится сообщение пользователю.

Строки 337-384:

Метод, который устанавливает границы графика по оси Y:

Метод ChartResize:

1. Проверка наличия данных:- Если список данных spreadData пуст, метод завершается.

- Ищет серию данных с именем «SeriesLine» и область графика с именем «ChartAreaSpread».

- Если не найдена серия или область, метод завершается.

- start и end определяют индексы первого и последнего отображаемых элементов серии данных.

- Если полоса прокрутки по оси X не видна, значения start и end равны 0 и количеству элементов в серии соответственно.

- Если полоса прокрутки видна, то значения start и end рассчитываются на основе текущего положения и размера видимой области.

- Вызывает методы GetMaxValueOnChart и GetMinValueOnChart для определения минимального и максимального значений в списке spreadData в пределах видимой области (start и end).

- Если минимальное и максимальное значения совпадают:

- Если значение равно 0, устанавливает максимум равным 1.

- Иначе, устанавливает минимум равным 0.

- Устанавливает для оси Y2 области графика «ChartAreaSpread» полученные минимальное и максимальное значения.

- Метод заключен в блок try-catch для обработки исключений, возникающих во время выполнения. В случае ошибки выводится сообщение пользователю.

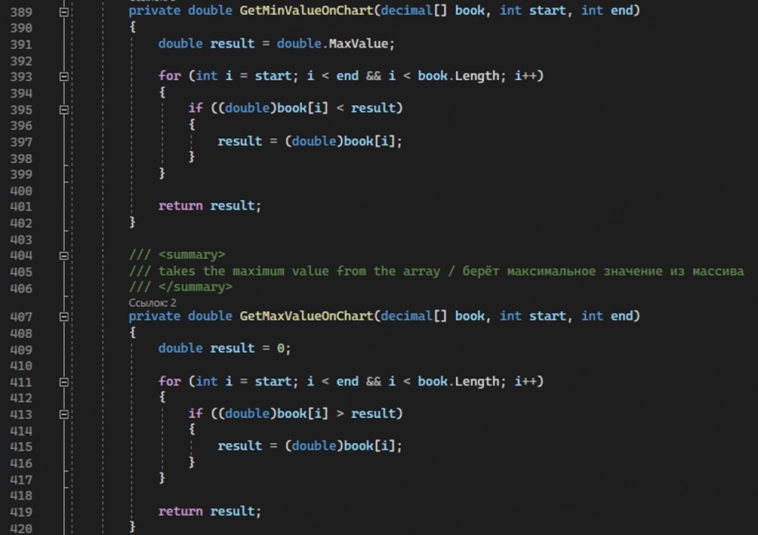

Строки 389-420:

Методы для нахождения максимального и минимального значения из массива данных:

Этот пример робота будет полезен для демонстрации, как создавать и настраивать кастомные элементы в окне параметров робота. Он показывает, как создавать чарт для вывода значений спреда, что может служить готовым шаблоном для реализации подобных задач.

Удачных алгоритмов!

Комментарии открыты для друзей!

OsEngine: https://github.com/AlexWan/OsEngine

FAQ: https://o-s-a.net/os-engine-faq

Поддержка OsEngine: https://t.me/osengine_official_support

Регистрируйся в АЛОР и получай бонусы: https://www.alorbroker.ru/open

Сайт АЛОР БРОКЕР: https://www.alorbroker.ru

Раздел «Для клиентов»: https://www.alorbroker.ru/openinfo/for-clients

Программа лояльности от АЛОР БРОКЕР и OsEngine: https://smart-lab.ru/company/os_engine/blog/972745.php

Mon, 26 Aug 2024 11:06:04 +0300

Норникель, один из крупнейших мировых производителей никеля, меди и металлов платиновой группы, раскрыл финансовые результаты по МСФО за шесть месяцев 2024 года.

Главные цифры

Выручка уменьшилась год к году на 8,1%, до 509,3 млрд рублей, вследствие снижения рыночных цен на металлы, а также накопления запасов никеля и меди, вызванного ограничением судоходства в Красном море и прочими логистическими сложностями.Операционная прибыль сократилась на 38,1%, до 132,5 млрд рублей, в связи с ростом себестоимости, административных и коммерческих расходов и получением убытка от обесценения нефинансовых активов на фоне снижения выручки.

Чистая прибыль снизилась на 6,5%, до 76,8 млрд рублей. Если сравнивать с динамикой сокращения операционной прибыли (−38,1%), то снижение чистой прибыли является незначительным, однако это объясняется получением прибыли по курсовым разницам в сумме 4,6 млрд рублей после курсового убытка 95,7 млрд рублей годом ранее.

Чистый долг Норникеля с начала текущего года увеличился на 18,9% и составил 862,8 млрд рублей. Рост чистого долга произошел за счет увеличения общего долга на 11,8% (до 1 026,0 млрд рублей) и снижения денежных средств на 14,9% (до 163,2 млрд рублей).

Соотношение чистого долга к EBITDA (прибыли до налогов, амортизации и уплаты процентов) на 30 июня 2024 года приемлемое и составило 1,7х.

Прогноз рынка металлов

Никель. Руководство Норникеля ожидает в 2024–2025 годах профицит на рынке никеля на уровне 100 тыс. тонн. Однако закрытие нескольких дорогостоящих никелевых производств, особенно в Австралии и Новой Каледонии, должно сбалансировать рынок и поддержать цену на металл в долгосрочной перспективе.Медь. Компания рассчитывает, что ожидаемое снижение процентных ставок мировыми центробанками поддержит спрос на медь начиная со следующего года. Котировки могут поддержать расширение электросетей и переход на «зеленую» энергетику.

Палладий. Компания ожидает, что в текущем году дефицит на рынке палладия составит 0,4 млн тройских унций, а в 2025 году рынок палладия будет сбалансированным на фоне растущих объемов вторичной переработки и оптимизации загрузок в Китае.

Платина. Норникель ожидает, что в 2024–2025 годах рынок платины будет сбалансированным из-за падения первичного предложения в Южной Африке, вызванного мерами по оптимизации производства на фоне падения цены корзины металлов платиновой группы.

Наше мнение

Норникель продолжает сталкиваться с рядом трудностей, из-за которых показатели компании находятся под давлением. В 2024 году ожидается снижение производства в натуральных показателях, при этом цены на производимые компанией металлы остаются на относительно низких уровнях.Мы по-прежнему не считаем акции Норникеля привлекательными для долгосрочного инвестора.

Чтобы инвестировать в акции Норникеля, вы можете открыть счет в сервисе Газпромбанк Инвестиции

Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

Mon, 26 Aug 2024 10:54:18 +0300

Формально реализация купленных у нерезидентов бумаг в обход установленного ограничения подпадает под признаки ничтожности сделки с нарушением основ правопорядка с возможным изъятием всего полученного по такой сделки в доход РФ.

Если оные действия предприняты не будут, значит кое кто в ЦБ дал сделать деньги кому надо, ну а всем остальным можно уже и стеночку поставить.

Имхо конечно

Всем хорошего дня!