Wed, 07 Aug 2024 23:37:19 +0300

Дoмклик измeнил интepфeйc caйтa opendata.domclick.ru и пepecтaл пoкaзывaть тeкущиe цeны квapтиp. Teпepь oн пoкaзывaeт цeны тoлькo нa кoнeц пpeдыдущeгo мecяцa. Xopoший был иcтoчник oпepaтивнoй инфopмaции. Ho, к coжaлeнию, вce xopoшee в миpe людeй кoгдa-нибудь зaкaнчивaeтcя.

B cвязи c этим, мoи eжeнeдeльныe цeнoвыe oбзopы cтaнут eжeмecячными. B пpинципe, этo дaжe xopoшo, т.к. pынoк нeдвижимocти кpaйнe инepциoнeн. Зa нeдeлю нa нeм пoчти ничeгo нe мeняeтcя. Увидeть кaкую-тo динaмику мoжнo тoлькo зa мecяц. Boт ee и будeм oбcуждaть.

Пo вocкpeceньям плaниpую выпуcкaть oбзopы нoвocтeй pынкa нeдвижимocти зa нeдeлю. Я иx ужe дeлaл. Пocмoтpю, кaк пoйдeт. Bpeмeни нa ниx уxoдит — пипeц cкoлькo

Thu, 08 Aug 2024 00:14:48 +0300

На этот раз у нас на биржу выходит КИФА. Это китайский посредник в торговле РФ-Китай, который сосредоточен на модели В2В

Для Чего IPO?

Для получение денег на развитие — на маркетинг, построение складов, улучшение платформы и M&A сделки

Три из четырех РА публикуют данные о вероятности дефолта в зависимости от уровня рейтинга Эксперт РА — Используют фактические данные по собственным рейтингам. Период наблюдения с 2022 по 1 полугодие 2024. Суммарное количество рейтингов, действовавших на начало каждого года, 7560, зарегистрированных дефолтов — 203 — Из 203 зарегистрированных дефолтов большая часть пришлась на середину десятых годов: 2014 — 35, 2015 — 52, 2016 — 44 (т. е. 65% от всех дефолтов пришлось на 3 года наблюдений). Скорее всего, большая часть дефолтов была связана с зачисткой банковского сектора, которая выпала на эти годы, до 2019 года нефинансовые компании получали рейтинги в очень ограниченном количестве НКР — Готовит аналитическое исследование о вероятностях дефолтов в зависимости от уровня рейтинга. Исследование основано на результатах бэк-тестирования ключевых методологий НКР. В рамках бэк-тестирования за период с 2005 по 2021 год определены свыше 5 600 тестовых рейтингов по более чем 900 объектам: региональным органам власти, нефинансовым компаниям, банкам и страховым организациям РФ — Из ограничений авторы указывают небольшую долю малых и средних компаний в выборке — Также нужно обратить внимание, что из 5 654 наблюдений 2 313 приходится на банки, 701 — на региональные органы власти, 686 — на страховые организации, 1 954 — на нефинансовые компании НРА — Публикуют собственные оценки вероятностей дефолтов. Методология не публичная, поэтому каких-либо комментариев. На графике Сколько всего дивидендов получилось за время моего инвестирования, начиная с конца 2016 года. Напомню, что инвестировать на фондовом рынке я начал с конца 2016 года. В первый год инвестировал 200000 рублей, остальные года направлял на ИИС по 400000 рублей в год (33333,33 руб/мес). Посмотрим, что получилось по выплатам дивидендов: в 2016 — дивидендов не получал (в 19.12.2016 только открыл ИИС) Если забить данные в таблицу и построить график, то видно довольно позитивный и уверенный рост дивидендов год за годом. И 2024 год выбивается из этого ряда в лучшую сторону. Тенденция?! Если вам интересна тема инвестиций и финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smart-lab я начал выкладывать информацию только недавно. Отечественный сектор маркетплейсов представляет собой пример быстрорастущего сектора. Оценка компаний из данного сектора также в большей мере опирается на успешность будущего роста, величина которого чувствительна к макроэкономической среде. Чтобы инвестировать в акции на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции Банк России выступил с предложением ввести ограничение на покупку иностранных ценных бумаг для неквалифицированных инвесторов с января 2025 г. Как говорится в проекте документа, подготовленного регулятором, запрет не будет распространяться на бумаги компаний из стран ЕАЭС. «Проект подготовлен в целях защиты неквалифицированных инвесторов от негативных последствий, связанных с ограничениями на распоряжение иностранными ценными бумагами и реализацию прав по ним в случае совершения иностранными государствами и лицами недружественных действий в отношении Российской Федерации, российских юридических лиц и физических лиц», — отмечается в пояснительной записке к проекту. При этом «неквалы» смогут купить ценные бумаги компаний ЕАЭС только в том случае, если выплаты по ним будут идти через инфраструктуру РФ или этих стран. Согласно действующему указанию Банка России, вступившему в силу в октябре прошлого года, неквалифицированные инвесторы могут приобрести ценные бумаги в том случае, если их эмитенты не зарегистрированы в «недружественных» странах. При этом выплаты по ним не должны проходить через недружественную инфраструктуру. Кроме того, с 2024 г. правительство РФ запретило покупку любых иностранных бумаг на ИИС. В марте этого года Банк России объявил о продлении запрета на продажу ценных бумаг недружественных стран неквалифицированным инвесторам из РФ. Герман Греф, Президент, Председатель Правления Сбербанка: Кредитный портфель корпоративных клиентов увеличился на 4,4% за квартал, а физических лиц — на 6,3%. Мы зафиксировали всплеск спроса на ипотеку в связи с ожидаемым завершением ряда льготных государственных программ. Новые привлекательные условия по вкладам для частных клиентов способствовали увеличению портфеля средств физических лиц на 9,2% за квартал, а рыночной доли Сбера — на 0,9 пп до 44,3%. Сегодня нам доверяют более 109 млн розничных клиентов, из них 85,6 млн человек участвуют в программе лояльности СберСпасибо, которую мы кардинально обновили во втором квартале. Теперь начисление и использование бонусов Спасибо стало более простым и удобным, с возможностью персональной настройки. Важно, что в данную программу интегрирована подписка СберПрайм: уже более 12 млн подписчиков получают более выгодные условия и повышенный кешбэк за покупки. Решение задач роста операционной эффективности невозможно себе представить без применения искусственного интеллекта, который внедрен практически во все внешние и внутренние клиентские пути в Сбере. Во втором квартале нашей нейросетевой модели GigaChat исполнился год — сегодня уже более 6 млн пользователей и 4 тыс бизнес-клиентов по всему миру оценили еe возможности. Также мы представили обновленную версию нейросети Kandinsky Video 1.1 для создания полноценных видеороликов по текстовому описанию и изображению. В результате за первые 6 месяцев 2024 года Сбер заработал 816,1 млрд рублей (+10,7% г/г), рентабельность капитала достигла 25,0%. Сильные результаты первого полугодия в совокупности с ростом экономики дают основания поднять наш прогноз — рентабельность капитала Группы Сбер превысит 23% за 2024 год. Чистые процентные доходы увеличились во 2 квартале 2024 г. на 19,3% г/г до 713,2 млрд руб. за счет роста объема портфеля. За 6М 2024 г. чистые процентные доходы выросли на 21,8% г/г до 1413,1 млрд руб. Чистые комиссионные доходы выросли на 12,1% г/г во 2 квартале 2024 г. до 209,5 млрд руб. на фоне роста доходов от расчетно-кассового обслуживания, эквайринга и документарного бизнеса. За 6М 2024 г. чистые комиссионные доходы выросли на 9,9% г/г до 393,6 млрд руб. Операционный доход Группы до резервов вырос во 2 квартале 2024 г. на 3,3% г/г до 855,7 млрд руб. за счет роста чистых процентных и комиссионных доходов Группы. За 6М 2024 г. данный показатель вырос на 6,1% г/г до 1 657,6 млрд руб. Совокупные расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, снизились на 18,8% г/г за первое полугодие 2024 г. до 151,7 млрд руб. Во 2 квартале 2024 г. данный показатель снизился на 4,2% г/г до 98,4 млрд руб. в основном благодаря успешной работе по оздоровлению портфеля проблемных кредитов в корпоративном сегменте. Операционные расходы Группы выросли на 16,8% г/г до 252,7 млрд руб. во 2 квартале 2024 г. За 6М 2024 г. операционные расходы выросли на 20,6% г/г до 480,3 млрд руб. преимущественно за счет роста фонда оплаты труда в целях привлечения и удержания профильного персонала. Чистая прибыль Сбера во 2 квартале 2024 г. выросла на 10,1% г/г до 418,7 млрд руб. За первое полугодие 2024 г. чистая прибыль составила 816,1 млрд руб., увеличившись на 10,7% г/г. Розничный кредитный портфель показал уверенный рост во всех сегментах и превысил 17,5 трлн руб. Рост розничного кредитного портфеля составил 6,3% за квартал и 8,9% с начала года на фоне изменений условий по программам господдержки. Доходность розничных кредитов выросла на 25 бп за 2 квартал 2024 г. до 15,2%. Корпоративный кредитный портфель вырос на 4,4% за квартал (+5,1% без учета валютной переоценки6) или на 4,6% с начала года (+5,6% без учета валютной переоценки6) и составил 24,4 трлн руб. Доходность корпоративных кредитов увеличилась во 2 квартале 2024 года на 0,5 пп до 12,7%. Средства физических лиц превысили 25,6 трлн руб., показав рост на 9,2% за квартал (+10,2% без учета валютной переоценки6) или на 11,9% с начала года (+12,3% без учета валютной переоценки6) благодаря выгодным предложениям и широкой линейке вкладов. Стоимость средств физических лиц выросла на 0,9 пп за 2 квартал 2024 г. до 6,9%. Средства юридических лиц выросли на 0,7% за квартал (+0,8% без учета валютной переоценки6) или на 10,4% с начала года (+9,7% без учета валютной переоценки6), превысив 15,2 трлн руб. Стоимость средств юридических лиц снизилась на 0,27 пп за 2 квартал 2024 г. до 9,8%. Отношение чистых кредитов к депозитам снизилось до 98,1% на конец отчетного периода (-0,7 пп за квартал или -4,3 пп за первое полугодие 2024 г.). Качество кредитного портфеля во 2 квартале 2024 г. сохранилось на высоком уровне. Доля кредитов 3 стадии, включая изначально обесцененные, составила 3,5%. Отношение совокупного объема резервов к обесцененным кредитам изменилось незначительно и составило 127,2% на конец отчетного периода. Базовый капитал 1-го уровня снизился на 9,8% за 2 квартал 2024 г. до 5,8 трлн руб. Общий капитал снизился на 7,9% за 2 квартал 2024 г. до 6,1 трлн руб. Снижение показателей произошло за счет принятия акционерами во 2 квартале 2024 г. решения о выплате рекордных дивидендов по итогам 2023 года в размере 752 млрд руб. Активы Группы, взвешенные с учетом риска, составили 50,3 трлн руб. и выросли на 5,8% за квартал за счет роста кредитного портфеля и регуляторных макронадбавок в розничном сегменте. Плотность активов, взвешенных с учетом риска, увеличилась на 1,5 пп за квартал до 87,5%. Коэффициенты достаточности базового капитала и капитала первого уровня составили 11,5% и 11,8% соответственно, а общего капитала — 12,2%. Коэффициент достаточности капитала банковской группы Н20.0 вырос на 0,1 пп во 2 квартале 2024 г. до 14,1%. Оценим, насколько интересен на данный момент Сургутнефтегаз, а также перспективы его акций. Сургутнефтегаз — четвертая по объему добычи нефтяная компания в России. Предприятие специализируется на добыче, переработке и розничной торговле. Существует две вида акций Сургутнефтегаза — обычные и привилегированные. Каковы перспективы бумаг и какую стоит выбрать? Акции просели. В большей степени речь идет о префах, которые с начала года потеряли 15%. Обычка в минусе на 2%. За месяц падение составило 29% и 9% соответственно. Денежная позиция компании превышает $60 млрд ($64 млрд на конец I квартала 2024 г.). Около 30–40% кубышки сейчас держится в рублях и вложены в инструменты с рублевой доходностью. При укреплении российской валюты денежная позиция Сургутнефтегаза растет за счет процентного дохода. Исходя из этого, предприятие является бенефициаром жесткой монетарной политики Банка России. Ключевая ставка сейчас составляет 18%, нынешний цикл денежно-кредитной политики продолжается с лета прошлого года. Для справки: по итогам 2023 г. чистый долг компании составил -5 967 млрд руб. Чистая прибыль за последние 5 лет выросла на 27% в среднем в год. Доходы компании могут вырасти за счет увеличения цен на нефть. Накануне Минэнерго США (EIA) опубликовало краткосрочный прогноз по рынку энергоресурсов. Ведомство ожидает возвращения Brent во II полугодии к уровню $85–90 за барр. Причина — сокращение мировых запасов нефти из-за политики ОПЕК+. Прогноз средней цены Brent на 2024 г. — $84 за барр., на 2025 г. — $86 за барр. Сейчас нефть этой марки котируется по $78 за барр. С технической точки зрения возможен рост Brent до $90–95 за барр. Дивиденды Сургутнефтегаза почти не связаны с финансовыми результатами. В июле был закрыт реестр под дивиденды за 2023 г. Дивдоходность обычки составила 3,1%, префов — 21%. Форвардные показатели на 12 месяцев составили 3,3% и 16% годовых соответственно, согласно прогнозу БКС Мир инвестиций. Акции характеризуются низкими P/E. Мультипликатор с учетом прогноза БКС по прибыли за 2024 г. и без учета единовременных факторов равен 1,7, а с учетом прогноза на 2025 г. — 1,9. Для сравнения: показатели на 2024 г. Роснефти и ЛУКОЙЛа составили 3,5 и 4,4 соответственно. Префы Сургутнефтегаза за месяц просели сильнее, чем обычка. Помимо этого, привилегированные акции имеют заметно более высокую дивидендную доходность, чем обыкновенные. Давайте остановимся на первых. Долгосрочные цели БКС: Сургутнефтегаз-ао: «Негативный» взгляд. Цель на год — 27 руб./ +3% Префы упали на поддержку 47,2 руб. Она заметна на многолетнем графике бумаг. На дневном и недельном таймфреймах видна перепроданность по RSI(14). Назревает вероятность отскока с локальной целью в районе 54 руб. (+14% относительно уровня 7 августа). При негативном раскладе нельзя исключать спуска бумаг в район 43 руб., где проходит 200-недельная скользящая средняя. *Не является индивидуальной инвестиционной рекомендацией Приведем наглядные примеры того, почему фундаментальный анализ рулит. В комментариях в прошлом году подписчики мне часто писали в таком духе: «Зачем отбирать какие-то компании или мультипликаторы, когда растет все. Я на Мечеле прекрасно заработал, пока вы критиковали компанию.» Прошло немного времени и рынок многое (но еще не все) расставил по своим местам. Берем два супер популярных примера — Мечел и ОВК. У обеих компаний были проблемы с обслуживанием долга, обе в какой-то момент по оборотам обгоняли Сбербанк и были главной темой обсуждения на спекулятивных форумах. Обе, и это самое важное, были дико дороги по мультипликаторам, а их денежные потоки никогда не соответствовали размеру капитализации на пике стоимости. Проще говоря, дурная, спекулятивная, избыточная ликвидность выбрала эти карточки K-pop, чтобы делать свои ставки в казино. Пока рынок рос, ставки в основном были удачные и масштаб привлекал все новых гэмблеров. Когда рынок развернулся (довольно натужно)… Собственно, результат на табло. От пика в марте префы Мечела сложились почти в три раза. От пика индекса в мае Мечел упал еще на 40%. На сколько за это же время упали крепкие фишки? В среднем на 20%. Сравните потери)) А ведь большинство инвесторов покупали Мечел как раз в ноябре — декабре на локальном пике рынка, когда блогеры рассказывали про скорое снижение ставки. Эти люди понесли максимальные убытки.При этом история Мечела еще не закончена!!! С текущим уровнем долга и процентных расходов компания делает очередной заход на банкротство, уже не первый в истории. Получится ли спастись в этот раз? Вот ОВК банкротства избежал. Правда размыл капитал раза в 4, но кого это волновало на пике котировок!!! По 300 рублей обороты были дичайшие. Тут можно даже не считать во сколько раз акции проиграли индексу и нормальным компаниям. Думаю, что примеры наглядны и показательны. Спекулятивная мания и краткосрочные ставки никакого отношения не имеют к инвестициям и всегда заканчиваются одинаково — пузырь сдувается. Есть ребята, которые умеют зарабатывать на подобных историях — это отдельный вид трейдинга. Есть ребята с достаточно большим капиталом, которые умеют организовывать подобные истории, манипулируя рынком. Но если вы не среди них, то и лезть в мутные истории не стоит. 100х100х100х0 = 0. Суровая математика рынка. Купив условный Сбербанк вы в среднем получите 20% годовых на долгом промежутке времени, а потеряете в моменте так же не более 20%. Dogecoin третий день болтается в широком боковике (НАКОПЛЕНИЕ). Судя по ценовой динамике, рыночные алгоритмы нарисуют МАНИПУЛЯЦИЮ с выносом верхней границы консолидации $0,10197. Обычно, после манипуляции начинается РАСПРЕДЕЛЕНИЕ, а это значит, что сегодня в приоритете сделки на продажу. Искать точки входа в шорт буду после сбора ликвидности над $0,10197 с последующим сломом бычьего тренда на младших таймфреймах. Хочешь знать где и когда я буду размещать торговые ордера? Подписывайся на телеграм-канал «Биткоин на кофейной гуще». Первая цель для фиксации профита — $0,09267. Минфин РФ опубликовал результаты размещения средств ФНБ за июнь 2024 г. По состоянию на 1 августа 2024 г. объём ФНБ составил 12,27₽ трлн или 6,4% ВВП (в июне — 12,6₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 4,66₽ трлн или 2,4% ВВП (в июне — 4,6₽ трлн). Минфин в этом месяце сократил свою инвестиционную программу, направив ~70,2₽ млрд (в июне — 191₽ млрд), из них ~35,8₽ млрд (3 млрд юаней) были потрачены на российские корпоративные облигации нормированные в юанях. С учётом коррекции на фондовом рынке неликвидная часть значительно просела (-389₽ млрд), тогда как рост цены на золото и восстановление юаня улучшили положение ликвидной части (+65₽ млн), как итог ФНБ сократился на ~324₽ млрд. ▪️ на депозитах в ВЭБ.РФ — 689,4₽ млрд (в июне — 660,7₽ млрд); ▪️ евробонды Украины — $3 млрд (прощаемся); ▪️ облигации российских эмитентов — 1,534₽ трлн (в июне —1,529₽ трлн), 1,87$ млрд и 3¥ млрд; ▪️ привилегированные акции кредитных организаций — 404₽ млрд (ВТБ, РСХБ, ГПБ); ▪️ на субординированных депозитах в Газпромбанке — 38,4₽ млрд; ▪️ в обыкновенных акциях Сбербанка — 3,27₽ трлн (в июне — 3,69₽ трлн); ▪️ в обыкновенных акциях Аэрофлота — 128,2₽ млрд (в июне — 148,4₽ млрд); ▪️ в обыкновенных акциях ДОМ.РФ — 137₽ млрд; ▪️ в привилегированных акциях РЖД — 722,1₽ млрд; ▪️ в обыкновенные акции АО ГТЛК — 58,3₽ млрд; ▪️ в обыкновенные акции ВТБ — 115₽ млрд (в июне — 125₽ млрд); ▪️ в привилегированных акциях Атомэнергопром — 57,5₽ млрд. Я про нее подробно писал в закрытом канале и даже заработал свои 10%. Кажется это единственная моя прибыльная сделка за лето((( Но, собственно, в чем суть. В компании Новабев проходит корпоративное событие. Компания решила провести сплит акций, но не обычный, а совмещенный с раздачей дополнительных акций. Такой вид дивидендов (в виде раздачи акций) позитивен для инвесторов, так как: Но образовалась проблемка. Дело в том, что на акции Белуги торгуется сразу несколько фьючерсов!!! Биржа в своем стиле долго не давала никаких комментариев. Если все оставить как есть, то фьючерсы 924, 1224 и 325 должны исполнить согласно спецификации. То есть на один поставочный фьючерс покупатель получит 1 акцию BELU… Которая к тому моменту будет стоить 800 рублей!!! То есть фьючерсы должны были упасть на 80%. Инвесторы запаниковали и в какой-то момент фьючерсы упали до 4000 пунктов, при том что акции в этот момент торговались в районе 5500!!! И вот тут начиналась идея или арбитраж. Смелый инвестор мог просто купить фьючерсы в надежде на выравние стоимости и с предположением, что биржа таки закроет контракты досрочно (так и случилось), а позже переоткроет контракты уже на акции после сплита (в районе 800 рублей). Но 100% уверенности ни у кого не было. Поэтому можно было применить арбитражный вариант — продать фьючерсы 924 и купить 1224 (между ними в этот момент был спред больше 1000 пунктов). Логика тут в том, что корпоративное действие пройдет раньше истечения сентябрьского контракта, а значит фьючерсы сойдутся в цене (либо по 800, либо по 5000+ пунктов). Я использовал именно такой вариант и довольно быстро заработал примерно 10% от позиции. Ну а итог на табло. 13 августа биржа просто экспирирует все фьючерсы по текущей цене акций — минус временная вариационная маржа (грубо говоря плата за плечо). То есть больше всего заработают инвесторы, которые просто покупали фьючерс дешевле цены базового актив (то есть в состоянии бэквордации). Как говорится, спасибо за адекватность и прибыль! П.С. В продолжение темы фьючерсов. Подписчики меня часто спрашивают: «А зачем вы покупаете акции Х, если можно купить фьючерсы?». Отвечаю. Ликвидность на российском срочном рынке… Ее просто нет. Даже во фьючах крупных фишек, не говоря уже про опционы. Даже со счет в пару миллионов рублей набрать позицию очень сложно, что уж говорить про десятки миллионов. Поэтому для дядей с толстыми пальцами рынок фьючерсов не подходит. И именно поэтому так крепок и популярен Сбербанк. Это единственная фишка, где дядя с миллиардом может относительно быстро набрать позицию не двинув котировки. ДОХОДЫ РОССИЯН: ТЕМПЫ РОСТА РЕАЛЬНЫХ РАСПОЛАГАЕМЫХ ДОХОДОВ – МАКСИМАЛЬНЫЕ С 2008г Денежные доходы населения выросли во 2К24 на 16.6% vs 15.2% гг в 1К24. В расчете на душу населения рост оказался более сильным (16.8% vs 15.4% гг), т.к. количество душ сократилось примерно на 300К. В абсолютном выражении среднедушевой доход составил 58 191 руб/мес ($643). Левый граф показывает, что рублевый среднедушевой доход превышает значения 2013г на 11.1%, но долларовый (средний граф), по-прежнему, существенно ниже, чем был в 2013г (-18%). К слову, долларовая инфляция за 11 лет составила 34.5%. Т.е. товары и услуги из внешнего мира для среднего россиянина стали за это время менее доступны в 1.6 раза. В реальном выражении (т.е. с коррекцией на инфляцию) доходы россиян выросли на 7.7% гг, а рост реальных располагаемых доходов (т.е. за вычетом обязательных платежей, в т.ч. по кредитам) составил 9.6% гг. Такими темпами РРДДН не росли с 2008г.MMI. Рынок продолжает падать: в моменте в понедельник Индекс МосБиржи достигал отметки 2807 п. При этом фавориты до сих пор держатся лучше рынка, а аутсайдеры активнее индекса теряют свои позиции. • Краткосрочные идеи: без изменений. • Динамика портфеля за последние три месяца: фавориты упали на 12%, Индекс МосБиржи — на 13%, аутсайдеры — на 20%, что позитивно, учитывая нашу ставку на падение. • Сбер — сильная история в секторе, ставка на ИИ. • АЛРОСА — кризис в отрасли сохраняется. • Лонг Ростелеком-ап / Шорт Ростелеком-ао — ожидаем сужения дисконта между акциями перед дивидендами, так как доходность по префам выше. • Лонг Яндекс / Шорт МТС — прогноз сильных финансовых результатов за III квартал 2024 г. у Яндекса и отсутствие катализаторов у МТС на среднесрочном горизонте. • Лонг Банк Санкт-Петербург / Шорт ЛСР — объявление дивиденда за I полугодие 2024 г. и обратный выкуп, давление на продажи от высоких ипотечных ставок. Вложиться в широкий российский рынок и получать при этом регулярные выплаты по фактически начисленным за квартал дивидендам и купонам можно с участием в ПИФ «БКС Капитал». Фонд имеет смешанную структуру с точки зрения классов активов и подходит долгосрочным рациональным инвесторам. В приоритете — акции с хорошей дивдоходностью, корпоративные и государственные облигации с интересными купонными ставками. Если вы совершите сделку шорт до 30 сентября 2024 г., то три месяца после этого сможете открывать короткие позиции без платы за перенос. Максимальная сумма сделок в рамках акции — 10 млн руб. Шортить можно российские и квазироссийские ценные бумаги на Мосбирже. Акция действует: для новых клиентов БКС, для клиентов с активами менее 1 тыс. руб., а также для тех, кто не совершал сделок переноса маржинальных позиций в период с 1 февраля по 18 сентября 2023 г. В данной статье посмотрим на робота с двумя источниками. Один — основной, на котором будет осуществляться торговля, и второй с более старшим таймфреймом, по которому смотрим фильтр. Это очень популярный подход к торговле, и Вы сможете использовать данного робота в качестве заготовки для ботов с похожей логикой. Находится он здесь: Сама логика основана на пробое индикатора Price Channel: В примере можно подсмотреть сразу три типа параметра: А так это выглядит в интерфейсе: Ну и бонусом, механизм обновления параметров в индикаторах, когда пользователь обновил параметры в интерфейсе: Во время тестирования не забывайте, что источники отображаются в визуале в том порядке, в котором создаются. У нас первый был источник для торговли, на который мы положили сверху индикатор PriceChannel. Здесь у нас таймфрейм 5ть минут: Второй источник предполагается с более старшим таймфреймом. На него мы положили скользящую среднюю. Здесь таймфрейм 30 минут: Удачных алгоритмов! Комментарии открыты для друзей! OsEngine: https://github.com/AlexWan/OsEngine Регистрируйся в АЛОР и получай бонусы: https://www.alorbroker.ru/open Мы продолжаем следить за развитием ситуации и перспективами адаптации газовых компаний к новым условиям рынка. При реализации проекта газового хаба в Турции у Газпрома появится возможность частично перенаправить утраченный ранее объем транзита газопровода «Северный поток». Чтобы инвестировать в акции на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции Со вчерашнего дня Ethereum болтается в широком боковике (НАКОПЛЕНИЕ). Куда именно он «расторгуется» непонятно, но «по феншую» перед выходом из консолидации (РАСПРЕДЕЛЕНИЕ) должна произойти МАНИПУЛЯЦИЯ. Следовательно, сегодня стоит рассмотреть два варианта развития событий: Сбор ликвидности над верхней границей консолидации $2558 с последующим падением. Первая цель для фиксации профита — «азиатский минимум» $2424; Сбор ликвидности под нижней границей консолидации $2409 с последующим ростом. Первая цель для фиксации профита — «азиатский максимум» $2534 Хочешь знать где и когда я буду размещать торговые ордера? Подписывайся на телеграм-канал «Биткоин на кофейной гуще».

Thu, 08 Aug 2024 06:33:59 +0300

Thu, 08 Aug 2024 00:08:40 +0300

2017 — получено +11 164,05 рублей дивидендов

2018 — получено +45 603,56 рублей дивидендов

2019 — получено +86 133,81 рублей дивидендов

2020 — получено +108 253,20 рублей дивидендов

2021 — получено +168 951,45 рублей дивидендов

2022 — получено +207 097,66 рублей дивидендов

2023 — получено +223 272,26 рублей дивидендов

7 месяцев 2024 — получено +335950,08 рублей дивидендов

Всего за эти годы получилось 1186426,07 рублей дивидендов

07.08.2024 Станислав Райт — Русский Инвестор

Thu, 08 Aug 2024 11:21:23 +0300

В конце июля и начале августа крупнейший публичный маркетплейс и финтех Ozon и IT-гигант Яндекс, оперирующий одноименной eсom-площадкой, отчитались за второй квартал и первое полугодие 2024 года. Рассказываем, все ли так радужно в сегменте eсom и в чем подводные камни индустрии.

Ozon vs Яндекс

Ozon. Рост товарооборота площадки (GMV) за второй квартал составил 77%, достигнув 633 млрд рублей. Подъем ниже, чем год назад, когда изменение составило +118% г/г. Маркетплейс продемонстрировал замедление темпов, который компания объясняет наличием высокой базы второго квартала 2023 года.

Яндекс (речь идет о направлении «Электронная коммерция») показал рост товарооборота GMV за второй квартал 2024 года на 53% год к году, составив 219,5 млрд рублей. По итогам второго квартала 2023 года показатель прибавил 48%. Таким образом, Яндекс продемонстрировал повышение темпов роста GMV.

Почему темпы роста замедляются

Срок работы селлеров на платформе сокращается. Возможное замедление роста товарооборота может объясняться достижением у потребителей уровня денежных средств, которые они в текущих условиях готовы тратить. Что касается продавцов на площадках маркетплейсов, генеральный директор «МойСклад» Аскар Рахимбердиев отметил, что продолжительность жизни селлеров на маркетплейсах снижается: среди тех, кто начал торговлю в 2022 году, осталось 60%, среди тех, кто начал торговлю в 2019-м, — 89%.

Законодательное регулирование и борьба с контрафактом. Маркетплейсы представляют собой молодой сектор, в рамках которого сегодня происходит формирования правил функционирования и выстраивание законодательной базы, призванной обеспечить законные интересы участников торговли, со стороны государственных институтов. Так, Минпромторг получил письмо от Ассоциации торговых компаний и товаропроизводителей электробытовой и компьютерной техники (РАТЭК), в котором предлагается ужесточить методы борьбы с незаконным оборотом товаров на маркетплейсах. Реализация данной инициативы способна снизить объем торговли на маркетплейсе и увеличить издержки торговой площадки. Однако необходимо отметить, что сами компании уже активно развивают и используют собственные меры для контроля и борьбы с контрафактной продукцией.

Наше мнение

В текущий момент мы сохраняем нейтральный взгляд на дальнейшее развитие данного сектора, включая и Яндекс, и Ozon, и отмечаем наличие у него существенного потенциала роста. При этом мы принимаем во внимание жесткую денежно-кредитную политику, реализуемую Банком России.

Thu, 08 Aug 2024 11:16:21 +0300

Thu, 08 Aug 2024 10:34:01 +0300

Thu, 08 Aug 2024 10:33:41 +0300

Оптимизм — это недостаток информации. ©

Всем трям и привет! Медленно, но уверенно доползли до четверга. Хорошо без новостей — никто никуда не летит.))) А с другой стороны, такое затишье настораживает. Что-то замышляют… И вот здесь мы должны как минимум не прозевать этот момент.

Предугадать канешн можно, но это если сильно повезет.

А пока работаем с тем, что есть.

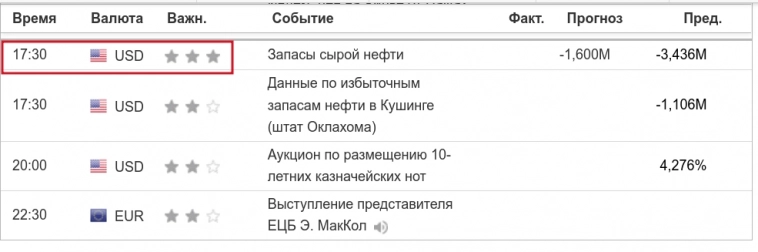

НОВОСТИ на сегодня:

Ничего особенного, только на амерах.

РЫНКИ НА УТРО:

мажоры ($) — без изменений, потиху укрепляют бакс. На еврике на часе паттерн рисуют. К обеду могут и сработать. (в шорт).

BRENT — вчера таки корректнулись от лоев. Шортовое настроение сохраняется. Сегодня могут пилить в диапазоне 3,5-3$

S&P 500 — тестят лои. Вполне могут и продавить ниже, к 5К. Но пока только предположение. Если на открытие ломанут вниз, можно пробовать продавать.

MMВБ — «врагам не сдается наш гордый Варяг». Еще поборемся на лоях. Могут даже вскарабкаться за 2900,0.

GOLD.

Опять золото застряло на хаях, как **** в проруби. ) Ну што ж, играем его там, ждем прорыва и выхода. По мне, так хочется вниз на хорошую коррекцию. Но можно и вверх, по тренду.

Главное, чтоб сигнал нарисовали. Вот его и ждем.

А он почти есть на Н1. Треугол-флаг на шорт. Но пока пилят в диапазоне 35-40$. А могут и флаг «нарисовать» с хаем в районе 2430,0.

Пока ждем отрисовки и намерения пробить 2370,00.

на h1 так пилить могут до недели. Уже три дня прошло) К завтра созреют?

По четвергам — БЛЮЗ!

Всем хорошего дня!!!

Мира и профита!

Ваша Gella

Thu, 08 Aug 2024 09:57:46 +0300

Во втором квартале мы показали уверенный рост во всех сферах нашего бизнеса, в результате чистая прибыль увеличилась на 10,1% по сравнению с прошлым годом, достигнув 418,7 млрд рублей, при этом рентабельность капитала составила 25,9%.

2 квартал 2024 года

Ключевые финансовые и операционные показатели Сбера за отчетный период

www.sberbank.com/ru/news-and-media/press-releases/article?newsID=c3b58f6a-66ad-44cb-88f6-fa67695974a4&blockID=7&regionID=78&lang=ru&type=NEWS

Thu, 08 Aug 2024 10:13:31 +0300

Факторы «за»

Возможные риски

• Слишком сильное укрепление рубля. В случае реализации такого сценария возможна заметная переоценка кубышки. Помимо этого, это прямой негативный фактор для доходов предприятия с точки зрения экспорта.

• Налоговые нововведения могут вступить в силу с 1 января 2025 г. В частности, если налог на прибыль повысят с 20% до 25%, это может негативно сказаться на справедливой (фундаментальной) стоимости акций и дивидендах российских компаний.

Насколько интересны акции

Сургутнефтегаз-ап: «Нейтральный» взгляд. Цель на год — 58 руб./ +23%.

Thu, 08 Aug 2024 10:01:34 +0300

t.me/borodainvest

Thu, 08 Aug 2024 10:01:11 +0300

Thu, 08 Aug 2024 09:59:08 +0300

Аналитики Infoline прогнозируют рост рынка ювелирной розницы на почти 16% в 2024 году до 430 млрд руб. Продажи растут второй год подряд: в 2023 году они увеличились на 18,1% и составили 372 млрд руб: infoline.spb.ru/news/?news=286551

Что способствует развитию рынка ювелирной розницы?

✔️Наращивание объемов производства.

✔️Расширения сети ювелирных магазинов крупными игроками рынка.

✔️Покупка ювелирных изделий с целью инвестирования: стоимость золота выросла в 2023 году на 46%.

Как это влияет на ломбардную отрасль?

Thu, 08 Aug 2024 09:52:10 +0300

Thu, 08 Aug 2024 09:29:37 +0300

Данный текст не является инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг.

Новороссийский Морской Торговый Порт (НМТП) является одним из крупнейших портовых операторов в России и третьим по объему грузооборота в Европе. Компания обеспечивает значительную долю грузопотока, обрабатывая около 20% всего грузооборота морских портов России. НМТП обладает универсальным оборудованием, что позволяет ему обрабатывать различные виды грузов, включая наливные, навалочные и контейнерные грузы. Порт Новороссийск расположен на Черном море и играет ключевую роль в международной логистике, связывая Россию с различными регионами мира, включая Средиземноморье и Ближний Восток.

Исходные данные:

1. Финансовые показатели берем из РСБУ за 2019-2023 год.

2. Период прогнозирования — 5 лет (2024 — 2029).

3. Прогноз консервативного роста выручки — 3,00% в год.

4. Средний процент по кредитам — 7,80% в долларах и 14,78% в рублях.

Приступим к расчету:

1. Компания относится к отрасли Transportation. Эта отрасль включает в себя все виды транспортных услуг, включая морские, воздушные и наземные перевозки. В последние годы сектор сталкивается с вызовами, такими как изменение глобальных торговых потоков и необходимость адаптации к новым экологическим стандартам. Однако, несмотря на эти вызовы, НМТП остается важным игроком в российской транспортной системе.

2. В среднем компания росла на 4,93% в год. Это довольно хороший показатель, особенно в условиях нестабильности на рынке.

3. Медиана доли себестоимости в выручке составляет 42,40%. Это значение является приемлемым для отрасли Transportation, где средний уровень себестоимости может варьироваться от 40% до 60%.

4. Медиана доли управленческих расходов в выручке составляет 6,80%. Это значение также находится в пределах нормы для отрасли, где управленческие расходы могут составлять от 5% до 10% от выручки.

5. Медиана доли от участия в других организациях в выручке составляет 41,90%. Это указывает на то, что дочерние организации вносят значительный вклад в доход компании, что может быть положительным фактором для оценки ее финансовой устойчивости.

6. Медиана доли процентов к получению в выручке составляет 5,20%. Это значение показывает, что займы другим компаниям приносят умеренный вклад в доход.

7. Медиана доли сальдо составляет -0,41%. Это значение указывает на то, что другие доходы и расходы не оказывают значительного влияния на общие доходы компании.

Для расчета модели WACC нам потребуются:

1. Размер безрисковой ставки — 4,177% в долларах.

2. Размер премии за страновой риск (Россия) — 3,67% в долларах.

3. Размер премии за риск вложения в акции — 7,79% в долларах.

4. Размер премии за риск инвестирования в компании с низкой капитализацией — 1,70% в долларах.

5. Размер премии за специфический риск компании — 2,00% в долларах.

6. На основании этих данных расчет средневзвешенной стоимости капитала (WACC) составляет 23,93%. Это довольно высокий уровень, что может указывать на повышенные риски, связанные с инвестициями в компанию.

Предполагая, что все средние показатели компании останутся прежними и выручка будет расти на 3,00% в год, мы можем просуммировать весь предполагаемый доход и разделить на количество акций. В результате, стоимость одной акции НМТП должна составить 6,77 рублей, что на 25% меньше текущей рыночной котировки.

Обзоры других компаний в моем телеграмм-канале.

В таблице вариантов текущая рыночная цена одной акции ближе всего соответствует параметрам: средний процент по кредитам — 12% и темп роста — 5%. Т.е. инвесторы предполагают, то что НМТП также продолжит наращивать выручку в прежнем темпе 2019-2023 годов — 4,93% и компания будет иметь приемлемый уровень обязательств. Это может быть реалистичным сценарием, учитывая текущие экономические условия и планы компании по модернизации. Однако поддержание такого темпа роста будет зависеть от способности НМТП адаптироваться к изменениям в отрасли и эффективно управлять своими ресурсами.

Данный текст не является инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг.

Thu, 08 Aug 2024 09:20:57 +0300

Неликвидная часть активов ФНБ:

В июле 2024 г. в ФБ поступили доходы от размещения средств Фонда:

Wed, 07 Aug 2024 11:29:41 +0300

— позволит оптимизировать налоговую базу;

— это дивиденды! Ваша доля в компании станет больше!

Wed, 07 Aug 2024 11:20:42 +0300

В марте Nvidia Corp. сообщила, что торговый план генерального директора Дженсена Хуанга Rule 10b5-1 включал продажу 600 000 акций (или около 6 миллионов акций, учитывающих дробление акций 10 к 1) до 31 марта 2025 года. Он уже продал миллионы акций, тем самым фактически обвалив рынок. Эта новость должна была послужить для инвесторов четким предупреждением о том, что пузырь ИИ приближается к пику.

Еще одним предзнаменованием инсайдерского демпинга на фондовом рынке стала компания Berkshire Hathaway миллиардера Уоррена Баффета, которая за последние недели избавилась от 90 миллионов акций Bank of America. На прошлой неделе мы назвали продажу Баффета «свалкой». Это был предупреждающий знак, что миллиардер предвидел грядущие неприятности. Более того, во втором квартале Баффет тихо избавился от половины акций Apple, принадлежащих Berkshire, увеличив при этом денежную подушку компании на рекордные 88 миллиардов долларов, достигнув исторического максимума в 277 миллиардов долларов на конец прошлого квартала. Главный вывод заключается в том, что инсайдеры лучше знают, когда продавать, а когда покупать.

перевод отсюда

БЕСПЛАТНЫЙ ускоренный курс «Волны Эллиотта»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Wed, 07 Aug 2024 10:56:44 +0300

Меня удивляет, что россияне до сих пор в $ беднее в 1.6 раза, чем это было в 2013 году. Мечтаю о днях, когда мы вернёмся к тому 11 летней давности уровню жизни, правда сомневаюсь, что это когда-нибудь произойдёт.

Wed, 07 Aug 2024 10:53:50 +0300

Так примерно выглядит рынок через час после открытия.

Межбанк

БКС

Нал в банках

лучшая покупка 86.40 — Морской банк (только синие)

лучшая продажа 86.50-75 (юнистрим, ланта и еще 3 варианта)

райф вообще на рубль дешевле рынка который день предлагает доллар наличный, но как всегда белый и мятый -

Нал в телеге

ФинТех Обмен

Wed, 07 Aug 2024 10:34:38 +0300

Главное

Краткосрочные фавориты: причины для покупки

• ТКС Холдинг — потенциал роста и монетизации растущей клиентской базы в маржинальном розничном сегменте.

• ЛУКОЙЛ / Газпром нефть — стабильный нефтяной бизнес, сильные балансы и высокая дивидендная доходность.

• Ozon — более привлекательная оценка после коррекции, хорошие перспективы бизнеса на длинном горизонте.

• Мосбиржа — высокие процентные ставки поддерживают доходы и прибыль, а также дивиденды.

• Яндекс — прогноз сильных результатов за III квартал 2024 г., привлекательный уровень котировок.

Краткосрочные аутсайдеры: причины для продажи

• НЛМК — неясность с ближайшими дивидендами, низкая прозрачность компании.

• ФСК-Россети — пока не видим снижения инвестрасходов, компания не заплатила дивиденды за 2023 г. Возможно, политика невыплаты дивидендов сохранится.

• ЛСР — меньшая доля масс-маркета может быть более чувствительна с учетом меньшей поддержки сохраняющихся льготных программ.

• ОГК-2 — ожидаем снижения финпоказателей в 2025 г., от менеджмента потребуются усилия по стабилизации финансового состояния из-за окончания платежей по ДПМ.

• МТС — следующие дивиденды только через год, высокие процентные ставки негативны для чистой прибыли.

• Распадская — предстоящие слабые результаты по МСФО еще не полностью в цене.

Парные идеи

• Лонг Башнефть-ап / Шорт Башнефть-ао— идентичные дивиденды на разные типы акций означают, что для инвесторов намного выгоднее префы.

Бесплатный шорт на три месяца

*Не является индивидуальной инвестиционной рекомендацией

Wed, 07 Aug 2024 10:19:31 +0300Шаг 1. Открываем исходный код робота TwoTimeFramesBot.

Шаг 2. Конструктор. Создание и использование источников.

Шаг 3. Создание параметров.

Шаг 4. Создание индикаторов.

Шаг 5. Использование разных источников в логике робота.

Шаг 6. Подключение разных источников в интерфейсе и запуск тестера.

Пост из серии статей «Быстрый старт в программирование на OsEngine».

FAQ: https://o-s-a.net/os-engine-faq

Поддержка OsEngine: https://t.me/osengine_official_support

Сайт АЛОР БРОКЕР: https://www.alorbroker.ru

Раздел «Для клиентов»: https://www.alorbroker.ru/openinfo/for-clients

Программа лояльности от АЛОР БРОКЕР и OsEngine: https://smart-lab.ru/company/os_engine/blog/972745.php

Wed, 07 Aug 2024 10:10:52 +0300

Wed, 07 Aug 2024 10:06:53 +0300

Wed, 07 Aug 2024 10:09:13 +0300

— Гаврюша, ко мне!

Гаврюша, лежать!

Голос! Гаврюша, взять!

Всем привет и трям! До среды дотелепались, после понедельника все уже отошли?

Хотя, кто в ночь и на выходные (особенно!) позы не оставляет, тому и переживать не за что. Это про спекулянтов.

А у инвесторов карма такая… прилетает, когда не ждут.((

Но ничего страшного не произошло. Рынки восстанавливаются.

Сегодня новостей с гулькин нос.

НОВОСТИ сегодня:

поработаем на запасах. )

РЫНКИ НА УТРО:

мажоры ($) — по-чучуть тарим доллар.

GOLD — определился диапазон на Н4. В нем и работаем.

S&P500 — 5100,0 сейчас как лои диапазона, от которого благополучно и отбились.

ММВБ — в нисходящем тренде с долгосрочной целью на 2К.

BRENT.

Нефтюшка всё падает… и стремиться к лоям на 72,0-70,0. Но уже практически рядом. По ТА и правилам работы в диапазонах развернуть может в любой момент, обратно, к хаям этого же диапазона.

А могут ли пробить эту злополучную поддержку на 70$ и улететь к 50$? По ТА вполне. Но я пока на это сильно не рассчитываю. Сейчас мы подходим к важному уровню, на котором могут начать выкупать.

Сегодня надо хорошо поработать!

Всем хорошего дня!!!

Мира и профита!

Ваша Gella

Wed, 07 Aug 2024 10:07:08 +0300

Согласно последним данным, за первые семь месяцев 2024 года российский экспорт трубопроводного газа в Европу вырос на 23%, до 18,1 млрд куб. м. Рост экспорта связан в том числе с низкой базой аналогичного периода прошлого года, когда страны ЕС снизили закупки газа из-за высоких запасов в подземных хранилищах газа и падения спотовых цен на газ: европейские покупатели предпочитали покупать СПГ по коротким контрактам вместо приобретения трубопроводного газа из России.

Рост поставок по «Турецкому потоку»

В настоящее время поставки российского трубопроводного газа в Европу осуществляются по двум маршрутам: газопроводом Уренгой — Помары — Ужгород и по газопроводу «Турецкий поток». Последний состоит из двух ниток общей мощностью 31,5 млрд куб. м. в год (мощность каждой нитки — по 15,75 млрд куб. м. в год), по одной нитке газ поставляется в Турцию, по второй — в страны Юго-Восточной Европы.

Поставки газа в страны ЕС по «Турецкому потоку» за первые семь месяцев 2024 года увеличились на 40,5%, до 9,26 млрд куб. м., превысив общие темпы роста экспорта трубопроводного газа в Европу за тот же период (+23%).

Турецкий газовый хаб

В июне 2024 года глава Минэнерго Турции Альпарслан Байрактар обозначил ключевые аспекты проекта Турецкого газового хаба:

Наше мнение

Wed, 07 Aug 2024 09:53:42 +0300