Tue, 13 Feb 2024 07:40:10 +0300

Tue, 13 Feb 2024 07:42:17 +0300

Фьючерс на индекс мосбиржи

На дневном графике цена под конец дневной торговой сессии пробила гориз.уровень 329800, а на открытии вечерней сессии шипом протестировала еще один важный гориз.уровень 330975 и сейчас торгуется между этих двух уровней. Смотрим за их отработкой — пробой верхнего с тестом сверху можно попробовать в лонг, а пробой нижнего с тестом снизу пробуем в шорт. Ближайшими поддержками выступают гориз.уровни 329800, 324025 и 322550, а также границы синего(327075) и розового(325700) каналов и ема21(327600). Ближайшими сопротивлениями — гориз.уровень 330975 и пересечение границ зеленого и розового каналов(333375). Закрепление цены выше границ каналов выступит хорошим признаком для продолжения роста.

На часовом графике цена повторно отбилась от кластерной зоны(ема233, гориз.уровень и верхняя граница желтого канала) 327675-328100(на утро). Ближайшими поддержками выступают гориз.уровни 327675, 326675 и 324750, а также границы каналов(327925, 325850 на утро) и трендовая(326950 на утро). Смотрим за уровнями и торгуем от них.

Si

На дневном графике цена все никак не может уйти от важного уровня 91800. Смотрим за тестом уровня и в случае четкого теста уровня (сверху или снизу) пробуем входить в сделку. Ближайшие поддержки — ема121 (91250), граница оранжевого канала(90715) и гориз.уровень 89919. Ближайшие сопротивления — трендовая(93030) и гориз.уровни 93387 и 93870.

На часовом графике ключевыми являются гориз.уровень 91800 и нижняя граница зеленого канала(92380 на утро). Для лонга первым сигналом будет четкий тест и отбой от 91800 и уход выше другого гориз.уровня 92266. Возврат цены в зеленый канал будет еще одним доп.сигналом для торговли от лонга. Уход цены ниже 91800 (с тестом снизу) — будет служить поводом для торговли преимущественно от шорта. Ближайшие поддержки — гориз.уровни 91600 и 91340 и нижняя граница розового канала(90924 на утро). Ближайшими сопротивлениями выступают гориз.уровни 92266, 92449, 93144 а также границы зеленого (92380на утро) и желтого (92650 на утро) каналов.

Br (Лондон)

На дневном графике цена прокалывала кластерную зону достаточно сильных сопротивлений (81,28-81,41), но в итоге смогла вернуться выше зоны. Опять ждем или теста уровня сверху и отскока для лонга или входим в сделку по уровням, расположенным на часовом графике. Возврат ниже кластерной зоны желающие могут пошортить. Остальные ждут отбоя от поддержек — верхней границы фиолетового канала(80,47) и нижней границы синего канала (77,4)

На часовом графике цена застряла в боковике. Ждем когда цена определиться с направлением и присоединяемся к движению. Первым сигналом для лонга станет пробой гориз.уровня 82,41 и кластерной зоны в виде трендовой(82,64 на утро), границы желтого канала(82,71 на утро) и гориз.уровня 82,81. вторым сигналом — уход выше границы серого канала(83,05). Первый сигнал на слом восходящего движения — выход из желтого канала, уход ниже 80,74 желающие могут пошортить.

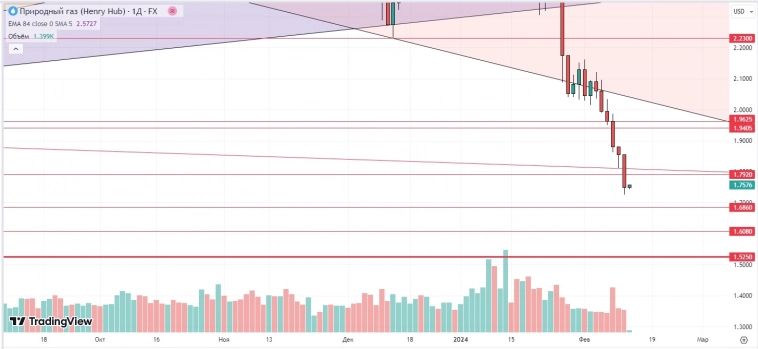

NG (Henry hub)

На дневном графике цена продолжает издеваться над теми, кто в лонгах. Сегодня пробили два достаточно сильных уровня — трендовую(1,8084) и гориз.уровень 1,7920. Ниже 3 уровня — 1,686, 1,6080 и 1,525 (это район исторических лоев). Если входите в лонг, то строго от уровней и строго со стопами! Возврат выше любого из уровней с тестом сверху и отскоком можно пробовать лонговать.

На часовом графике уровней по сути не осталось, поэтому давайте «поизвращаемся» и отложим еще одну проекцию желтого канала. И тогда получим еще один уровень 1,6446(на утро). Ниже граница серого канала (1,5942 на утро). Больше уровней на часах по сути нет.

При торговле не забываем про стопы и тейки!

Не является индивидуальной инвестиционной рекомендацией.

Больше графиков в моем TG-канале.

Подписывайтесь на t.me/cap_of_charts

Лайки приветствуются :-)

Tue, 13 Feb 2024 07:03:49 +0300

1. Вчера индекс МБ снова потестил 3226 и закрылся выше

2. При этом справедливости ради он находится в зоне частокола сопротивлений — и 1 из них 3250

3. План прежний — тактическое целеполагание — 3280-3290. Отменит сценарий обновления махов 2023г. уход под 3200. И то на время

Поэтому тактика прежняя — откаты докупаю, на возвратном движении сдаю. В частности вчера сокращен снова сбер от 281,5 на цели 287

4. Но все это игра — в песочнице. Пока скучно и уныло

5. Главная цель 2024г. — 3680

6. Свободного кэша нет

7. А пока следим за выходом из зоны проторговки 3226-3250

8. Считал и считаю — выход будет вверх. Время работает против мишек. Это надо просто принять, расслабиться и получить удовольствие

9. Это все еще рынок быков

10. Удачи

t.me/ATOR_INVEST

Tue, 13 Feb 2024 06:57:05 +0300

13.02.2024. Вчера индекс ММВБ закрыл день зелёной свечкой, однако умудрился отбиться и от своей локальной поддержки и от сопротивления (на утро — 3232 и 3248), закрывшись под сопротивлением. Ждём его отработки сегодня: пробой с ретестом даст нам сигнал на продолжение роста с ближайшими целями в виде отметки 3275 или обновления хаёв прошлого года.

Отбой от сопротивления и пробой с ретестом локальной поддержки даст нам сигнал на вероятное окончание 5 в 3 волны роста в импульсе от 15.12.2023 и начало 4 волны старшего порядка с вероятными целями на 3200 или 3138.

Коррекция четверг-пятница прошлой недели пока вписывается в базовый сценарий, где мы всё же начали доделывать 5 волну в импульсе от 15.12.23, но если она углубится, на первый план снова выйдет сценарий номер 1, описанный чуть выше.

Из интересного: все сектора закрылись без особых изменений. Индекс РГБИ пытался отрасти, но закрылся в районе открытия.

Что вокруг:

СиПи пробил своё сопротивление (на сегодня 5039), смотрим тест сверху: отбой продолжаем покупать с ближайшей целью 5099, возврат ниже с ретестом пробуем продавать с ближайшими целями 4950, 4867 и 4808.

Евро-доллар отбился от своей поддержки (на сегодня — зона 1,0764-1,075), которую удержал и может возобновить рост к своему основному сопротивлению в зоне 1,098-1,101. В случае, если поддержка будет пробита и протестирована снизу, будем ждать продолжения снижения до самых основных поддержек в кластерной зоне 1,0391-1,0331.

Золото не смогло пройти сопротивления на 2066 и вновь может двинуть на тест своих поддержек на 2016 и 2003, залипнув в этом боковике. Если же сопротивление будет пробито и протестировано сверху — рост будет продолжен с ближайшей целью в виде обновления истхаёв.

Нефть снова удержала первое из двух важных сопротивлений (на сегодня — отметка 81,35 и кластерный уровень 82,63), но не смогла пройти второе. Смотрим очередную попытку сегодня: пробой с ретестом верхнего сопротивления продолжаем покупать с ближайшими целями 84,98 и 86,95. Уход с ретестом ниже 81,35 отправит нас снова тестить поддержки на 80,13 и 79,87, отбой откуда можно снова купить.

Доллар-рубль закрылся выше своего сопротивления на 91,23, смотрим тест сверху: отбой покупаем с ближайшими целями 91,82 и 92,32; уход ниже с ретестом отправит нас дальше вниз, с ближайшими целями 90,32 и 89,98. А в случае пробоя и этих поддержек -до 8,14 и 87,62.

Итог: ждем теста снизу локального сопротивления: отбой продаём, возврат выше с ретестом покупаем. Цели указаны выше.

Друзья, если Вам нравится моя аналитика, буду признателен за «плюсики», для этого нажимайте на «хорошо» под статьёй!

Tue, 13 Feb 2024 06:53:26 +0300

15-16 февраля ООО Иволга Структурные Продукты (кратко – ИСП, сестринская к ИК Иволга Капитал компания, входит в холдинг Иволга Партнерс) планирует начать размещение корпоративных облигаций (КО). Облигации предназначены только для клиентов доверительного управления ИК Иволга Капитал.

Основные параметры:

• Облигации не имеют листинга на бирже.

• Только для квалифицированных инвесторов.

• Максимальная сумма выпуска — 200 млн р., но реальная планируемая сумма размещения ~50 млн р.

• Купон 18% годовых до оферты. Ближайшая оферта через 2 месяца. В дальнейшем оферты планируется делать раз в 1-2 месяца.

• Ссылка на страницу раскрытия информации, включая эмиссионные документы.

Зачем ИСП выпускает облигации?

Привлеченные через КО деньги объединяют в единый пул средства с разных счетов ДУ. Это упрощает техническое исполнение арбитражных сделок и сделок на денежном рынке, которые проводятся в управлении. Только эти типы сделок и будут совершаться.

Т.е. все сделки с деньгами от КО – это размещение их в РЕПО с ЦК и использование для коротких спекуляций с облигациями. Такая стратегия месяцами дает клиентам ДУ в Иволге доходность немного выше текущей доходности денежного рынка.

На случай недостаточной прибыли для покрытия купонных платежей компания располагает резервом в 10 млн р., (до этой суммы перед выпуском облигаций был увеличен уставный капитал), который мы при необходимости можем пополнить. Небольшой суммой резерва продиктован и скромный размер первого выпуска облигаций.

Почти весь полученный от торговых операций доход (за вычетом технических затрат, чтобы эмитент не уходил в минус, даже получая фактическую прибыль) в итоге должен перейти к держателям облигаций.

Поскольку любой доход на фондовом рынке – переменная величина, мы планируем примерно раз в месяц менять купонную ставку (параллельно объявляя оферту на выкуп облигаций), чтобы распределять через новые купоны избыточный финрезультат более ранних периодов. Или за счет снижения нового купона не допускать убытков для эмитента.

Также мы предусмотрели механизм досрочного выкупа облигаций у тех инвесторов, которые хотят вывести деньги со счета ДУ. Выкупа без какого-либо дисконта и потери доходности от КО.

Наша цель – сделать для наших клиентов ликвидный финансовый продукт, с заранее известной доходностью и плавным накоплением результата, в идеале – с результатом, ощутимо превышающим ставку банковского депозита.

Мы будем двигаться к цели маленькими и очень осторожными шажками. По аналогии со всей нашей системой доверительного управления, где именно осторожность последние годы позволяла сохранить и приумножить.

И будем ежемесячно публиковать информацию о накопленном финрезультате ИСП, о ставках выплаченных и планируемых купонов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Mon, 12 Feb 2024 11:45:45 +0300

Medtech-сервис Budu: Наша цель – создать лучшее на рынке приложение для заботы о здоровье

Группа Ренессанс страхование инвестирует средства не только в текущий бизнес, но и новые направления. Один из перспективных сегментов – это medtech. Почему?

Объем российского MedTech в первой половине 2023 года составил 17 млрд рублей — почти на треть больше, чем за аналогичный период прошлого года, оценивает агентство Smart Ranking. Игроки выделяют несколько трендов, обеспечивающих рост сегмента medtech в России: сотрудничество с государством, выход на зарубежные рынки, в частности в страны СНГ, развитие ИИ-технологий, внедрение телемедицины в B2B-рынок и другие.

По итогам первого полугодия 2023 выручка medtech-сервиса Budu выросла на 211% (по отношению к 1 полугодию 2022) — ключевыми драйверами роста проекта являются его цифровые B2B-сервисы: технологичный ДМС, цифровые профмедицинские осмотры и коробочные решения для страхового рынке. Сейчас компания инвестирует в улучшение пользовательского опыта, автоматизацию и алгоритмизацию решений и разработку новых на основе ИИ, а также в развитие недавно открывшегося B2С-направления.

Многие игроки, работающие в сфере medtech, ищут возможности для выхода на B2C рынок. В том числе и Budu, запустивший в 2023 году свой маркетплейс медицинских услуг. Компания сотрудничает с медицинскими организациями и ведущими сетевыми лабораториями, которые представляют свои услуги в рамках маркетплейса. Сейчас на платформе представлены лабораторные исследования и чекапы, возможность записаться на онлайн и очные визиты к врачам, вызов врача на дом, служба психологической помощи. После анализа рынка в рамках ДМС направления, стало понятно, что именно эти услуги не покрываются добровольным медицинским страхованием и требуют дополнительных затрат для пациента. Список представленных на маркетплейсе услуг и партнеров постоянно растет, сами услуги становятся доступнее, а путь пользователя проще и технологичней.

В Budu уверены, что медицинская сфера неизбежно пройдет такой же путь цифровизации, как финансовая сфера, ритейл и другие отрасли. Услуги станут понятнее, и будут объединены в общий путь с превентивными практиками и ЗОЖ. Базовая модель потребления сведется к использованию 1 удобного приложения, где человек сможет найти все необходимое. А значит задача Budu — создание простого и понятного для пользователей инструмента для управления своим здоровьем, приложения Budu, которое будет включать все необходимые услуги и сервисы для превентивной заботы о здоровье, лечения и мониторинга состояний.

«Ренессанс страхование», инвестируя в стартапы, перенимает лучшие практики IT-компаний и развивает новые направления бизнеса, которые максимизируют потенциал компании, её рост и прибыль.

$RENI #ренессанс #ренессансстрахование #ренессанс_страхование #ренессанс_жизнь #страхование

Mon, 12 Feb 2024 11:42:20 +0300

9 февраля АО «СИМПЛ СОЛЮШНЗ КЭПИТЛ» – головная компания Холдинга ряда финансовых компаний планирует провести сбор заявок по своему дебютному 10-летнему выпуску с 3-летней офертой серии 001Р-01 на 500 млн руб. с плавающей ставкой по ежемесячному купону (флоатер).

Ориентир по ставке: ключевая ставка (КС – далее) ЦБ РФ +300 б. п. – весьма привлекательная премия для сегмента качественного ВДО.

АО «СИМПЛ СОЛЮШНЗ КЭПИТЛ» (ССК)— головная компания инвестиционного холдинга Simple Solutions Capital, развивающего бизнесы в России с 2011 года: ООО «ПР-Лизинг» (универсальная лизинговая компания, специализирующаяся на финансовом лизинге широкого спектра имущества, работает с 2011 г., ключевой актив Холдинга с долей ок. 75% от агрегированных активов), ООО «ПР-Лизинг.ру» (пилотные проекты и лизинг для МСП), ООО «Профдилер» (поставщик спецтехники и оборудования), ООО «ПР-Факторинг» (универсальная факторинговая компания, специализирующаяся на финансировании малого и среднего бизнеса), ООО «ПР-Агро» (растениеводство, производство молока и молочной продукции), ООО «Профмеханизация» (аренда строительной и подъемной техники) и др.

Рейтинг ПР-Лизинг от РА АКРА: BBB+(RU).

Ранее эмитентом облигаций в Холдинге был его ключевой актив – ПР-Лизинг. Теперь эмитентом решило выступить АО «СИМПЛ СОЛЮШНЗ КЭПИТЛ». Активы ССК составили 1,1 млрд руб. по РСБУ на 30.09.2023, состоящие в основном из финансовых вложений. Данная компания пока не имеет рейтингов и не отчитывается по МСФО. Поэтому здесь мы вначале рассмотрим кредитное качество ПР-Лизинг, как основного актива Холдинга, а затем проанализируем новый выпуск ССК.

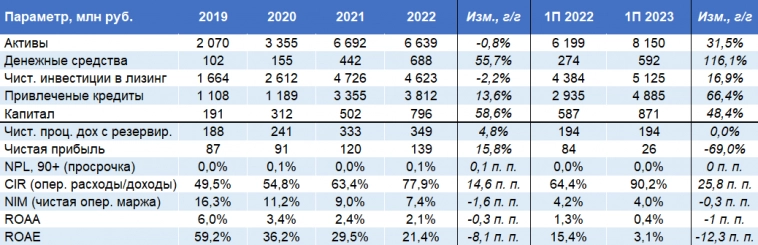

Основные параметры ПР-Лизинг (МСФО)

Источники: отчетность компании, собственные расчеты

ПР-Лизинг активно растет и развивается как видно по ее основным балансовым показателям.

Лизинговый портфель довольно хорошо диверсифицирован по отраслям: 12,2% − промышленное производство, 11,4% − нефтегазовый сервис, 10,1% − дорожно-транспортное строительство, 8,2% − с/х и пищевая индустрия, 7,4% − транспорт, остальное – другие отрасли. В разрезе предоставляемой техники, наибольшие доли: 24,3% − лизинг строительной и дорожной техники, 18,2% − грузовой транспорт и 7,7% − с/х техника и скот. В географическом разрезе на Центральный и Приволжский ФО приходится порядка 65% портфеля, остальное – другие ФО РФ.

Уровень просрочки по лизинговому портфелю был нулевым (NPL, 90+) по состоянию на 30.06.2023. Цикл повышения ключевой ставки ЦБ РФ во втором полугодии прошлого года может оказать давление на бизнес клиентов, но критических изменений не предвидится.

Фондируется компания в основном за счет банковского кредитования (60% от пассивов). На облигационные займы приходилось 19% по балансовой стоимости от пассивов.

Уровень отношения капитала к активам – около 11%, что позволяет продолжать динамично развивать бизнес.

Балансовая ликвидность была на комфортном уровне в 592 млн руб. на 30.06.2023.

Чистые процентные доходы с учетом резервирования за 1П 2023 г. практически не изменились. Во втором полугодии 2023 г., очевидно, позитивным фактором стал рост маржинальности на фоне повышения КС ЦБ РФ. Это должно благоприятно отразиться на показателях рентабельности бизнеса – NIM, ROAA и ROAE, вернув их к средним показателям предыдущих лет.

РА АКРА 13.10.2023 подтвердило рейтинг эмитента на уровне BBB+(RU). Агентство отметило умеренную оценку бизнес-профиля, адекватную достаточность капитала, сильную оценку риск-профиля, а также удовлетворительную оценку фондирования и ликвидности.

По мнению НРА (по данным «Коммерсантъ») рынок лизинга в России за 2023 г. продемонстрирует позитивные результаты по объемам роста нового бизнеса. Текущий год будет также в целом позитивным для лизинговых компаний.

В итоге, финансовое состояние ПР-Лизинг мы можем назвать устойчивым.

Новые облигации СимплСолюшнзКэпитл-001P-01

АО «СИМПЛ СОЛЮШНЗ КЭПИТЛ» решило самостоятельно выступить эмитентом для привлечения финансирования в группу, что можно расценить как позитивный знак консолидации финансовых потоков в Холдинге.

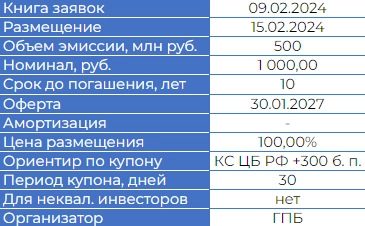

Параметры СимплСолюшнзКэпитл-001P-01

Источник: Rusbonds.ru

Якорным инвестором по выпуску выступит МСП банк, что должно повысить привлекательность по новому бонду.

Премия в 300 б. п. к КС ЦБ РФ по каждому купонному периоду в 30 дней до оферты 29.01.2027 (ставка 1 купона будет: 19%) – адекватная оценка риска для эмитента, у которого, по сути, как бы имеется рейтинг BBB+(RU) через ключевой актив – ПР-Лизинг.

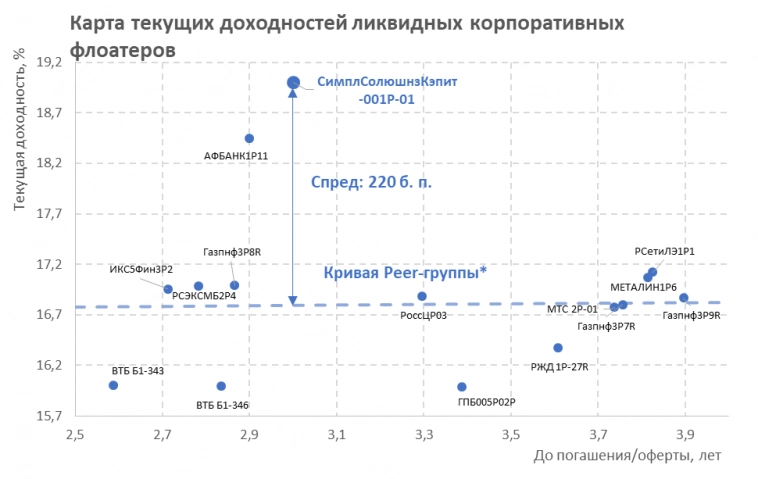

Спред СимплСолюшнзКэпитл-001P-01 к кривой Peer-группы флоатеров эмитентов с наивысшими рейтингами составляет ок. 220 б. п., что также можно назвать справедливой оценкой риска эмитента (при оценке по текущим доходностям, см. карту ставок ниже).

Сейчас на рынке многие инвесторы гадают – когда начнется цикл понижения КС ЦБ РФ и интерес к флоатерам снизится. Судя по кривой ROISfix (процентные свопы на ставку RUONIA), регулируемая ставка начнет снижаться через 6 месяцев. Таким образом в перспективе по крайней мере до середины текущего года, флоатеры выглядят привлекательно и дают потенциальную эффективную доходность (ок. 20,8% по нашей модели при ряде допущений) выше, чем бумаги с фиксированными купонами эмитентов, близких по кредитному качеству (ок. 17,4%).

Источники: Московская биржа, Rusbonds.ru, собственные расчеты

Вывод

АО «СИМПЛ СОЛЮШНЗ КЭПИТЛ» – головная структура инвестиционного Холдинга, занимающегося по преимуществу оказанием лизинговых и прочих финансовых услуг, планирует дебютное размещение флоатера СимплСолюшнзКэпитл-001P-01 со ставкой купона с привязкой к ключевой ставке ЦБ РФ +300 б. п. на 500 млн руб.

Ранее эмитентом облигаций для Холдинга выступал его основной актив (доля − 75%) – ПР-Лизинг, имеющий рейтинг BBB+(RU) от РА АКРА и отчитывающийся по МСФО. Именно его следует анализировать для понимания кредитного качества всей группы. Компания активно развивается и имеет высокодиверсифицированный лизинговый портфель с фактически нулевой просрочкой. Финансовое состояние ПР-Лизинг можно назвать устойчивым.

СимплСолюшнзКэпитл-001P-01 при размещении даст текущую доходность в 19%, что дает адекватный уровень премии в 220 б. п. к флоатерам эмитентов с наивысшими рейтингами.

В краткосрочной перспективе ожидается сохранение текущего уровня КС ЦБ РФ, что делает данный флоатер привлекательным для инвестирования, позволяя получать потенциальную эффективную доходность около 21% при 17% у схожих по кредитному качеству эмитентов с фиксированными ставками. Облигация однозначно достойна для рассмотрения в портфель.

Mon, 12 Feb 2024 11:10:31 +0300

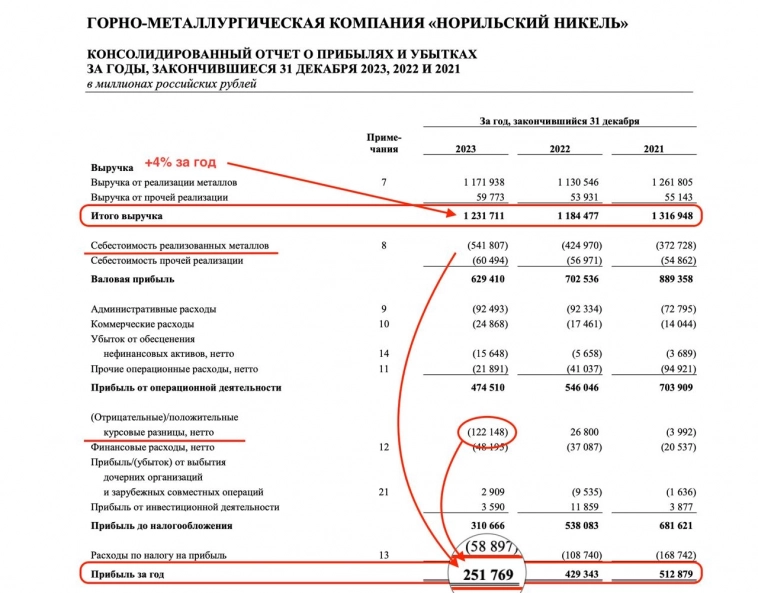

Итак, сразу вслед за своими «черными» металлургическими побратимами - Северсталью и ММК — отчетность по МСФО за 2023 год опубликовал наш главный «цветной» производитель металлов — ГМК Норникель.

Mon, 12 Feb 2024 10:36:46 +0300

Ⓜ️ По последним данным Росстата, за период с 30 января по 5 февраля индекс потребительских цен вырос на 0,16% (прошлые недели — 0,16%, 0,7%), с начала февраля — 0,11%, с начала года — 0,78%. Продолжаю фиксировать снижение темпов инфляции в этом году (всё благодаря падению цен на яйцо, которые подпортили статистику в конце 2023 г. Росстату), но для того же ЦБ необходим устойчивый тренд, чтобы он имел сигнал к снижению ставки (для регулятора ещё важна статистика по наблюдаемой и ожидаемой инфляции, напомню, что впервые за полгода снизилась наблюдаемая — 16,3%, а за ней и ожидаемая инфляция — 12,7%). Перед заседанием ЦБ по ключевой ставке 16 февраля, весомые люди нашего финансового регулятора выразили своё мнение насчёт смягчения ДКП:

Mon, 12 Feb 2024 10:35:12 +0300

RUB бумаги

Mon, 12 Feb 2024 11:05:03 +0300

Третий час: ветвление.

1. Предисловие.

2. Торговля деньгами.

3. Биржевая цена.

4. Золотоискатели и ломбарды.

5. Тики, бары, свечи.

6. Как работают торговые системы?

7. Технический анализ — смысл и бессмыслица.

8. Трехчасовой курс программирования.

9. Первый урок: Переменные.

10. Разновидность калькулятора.

11. Второй час: Функции.

12. Функции с возвращаемым значением.

Если я хочу тратить больше 3 000 евро в месяц, мне нужна новая стратегия. В противном случае подойдет моя старая стратегия.

Это пример ветви if/else. В коде это будет выглядеть следующим образом:

if(Ausgaben > 3000) neue_strategie_starten(); else alte_strategie_fortsetzen();

Операторы «if» используются, когда сценарий должен принимать решения — то есть, когда он должен вести себя по-разному в зависимости от того, истинно условие или нет. Таким условием может быть ввод данных пользователем, величина случайного числа, результат математической операции или пересечение двух индикаторов. Основная форма оператора if выглядит следующим образом:

if(Условие_есть_истина)

tu_was(); // Выполните эту инструкцию (одну единственную инструкцию!)

oder - если несколько инструкций должны выполняться условно:

if(Условие_есть_истина)

{

tu_was(); // Выполнить эту инструкцию

tu_noch_was(); // Также выполните эту инструкцию

}

Более сложная форма оператора if:

if(Условие_есть_истина)

{

... // Несколько утверждений внутри фигурных скобок

} else { // если условие не истинно

... // Несколько утверждений внутри фигурных скобок

}

Операторы в части «else» выполняются только в том случае, если условие не применяется, как в нашем примере выше:

if(Ausgaben > 3000) neue_strategie_starten(); else alte_strategie_fortsetzen();

Вызывается либо new_strategy_start, либо old_strategy_continue, но никогда обе ветви, потому что выполняется только одна из них. Условные части кода называются «ветвями» или «разветвлениями», поскольку выполнение кода может принять то или иное разветвление, в зависимости от условия. Кроме того, несколько вложенных операторов if выглядят как ветвящееся дерево с корнем в первом «if».

Заметили ли вы, что мы сделали отступ в строках после «if» и между фигурными скобками? Языку C все равно, как вы делаете отступы между строками, пишете ли вы оператор на той же строке или на новой. Но программисты хотят, чтобы структура была как можно более четкой. Код читается легче, когда зависимые строки имеют отступы. Однако, если бы мы захотели, мы могли бы написать его таким образом:

if(Ausgaben > 3000) neue_strategie_starten(); else alte_strategie_fortsetzen();

или даже вот так:

if(Ausgaben > 3000) neue_strategie_starten(); else alte_strategie_fortsetzen();

Для компилятора оба варианта одинаковы. Теперь давайте сделаем выводы:

► Операторы if начинаются с ключевого слова «if», за которым следует пара круглых скобок;

► скобки содержат условие в виде сравнения или другого математического выражения, которое может быть истинным или ложным;

► если выражение истинно, то выполняется следующий оператор или набор операторов в фигурных скобках;

► если выражение ложно, то следующая инструкция или набор инструкций пропускается, т.е. не выполняется;

► если выражение ложно и мы используем «else», то выполняется оператор или набор операторов, следующий за «else» в фигурных скобках.

► Отступы и разбиение на строки не нужны компилятору, но облегчают чтение кода.

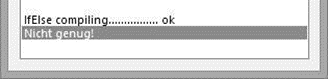

Достаточно теории — давайте посмотрим на действия! Давайте напишем следующий сценарий:function main()

{

var Profit = 50;

if(Profit > 100)

printf("Достаточно!");

else

printf("Недостаточно!");

}

Мы объявили переменную Profit с начальным значением 50. Условие в операторе if сравнивает прибыль со 100. Если прибыль больше 100, условие истинно и мы имеем «Достаточно!», иначе нет. Мы используем форму if/else без фигурных скобок, потому что за один раз выполняется только один оператор.

Создайте новый скрипт, как вы узнали на прошлом занятии, напишите его содержание, сохраните его, например, как «IfElse.c» в папке Strategy, выберите его и нажмите [Test]:

Теперь давайте попробуем кое-что другое. Отредактируйте строку с декларацией прибыли так, чтобы она выглядела следующим образом:

var Profit = slider(3,50,0,200,"Profit",0);

Если теперь вы нажмете на [Test], чтобы снова запустить сценарий, вы заметите, что нижний ползунок вдруг стал обозначаться как «Прибыль». Теперь передвиньте ползунок до упора вправо, чтобы в маленьком окошке появилось 200, и снова нажмите [Test]:

Что случилось? Вместо числа 50 мы теперь присвоили возвращаемое значение вызова функции slider в качестве начального значения переменной Profit. Переместив ползунок до упора вправо, условие if внезапно стало истинным. Таким образом, значение стало больше 100. Это дает нам представление о том, как работает функция ползунка. Вызов был slider(3, 50, 0, 200, «profit», 0). В функцию передается шесть параметров: номер ползунка (3), его начальное значение (50), его значение на левом (0) и правом краю (200), название ползунка («Profit») и информационный текст (здесь 0, т.е. не используется). Переместите ползунок до упора влево и проверьте, выдает ли теперь скрипт «Недостаточно!» при нажатии кнопки [Тест]. Возвращаемое значение функции ползунка соответствует положению ползунка. Теперь вы можете представить, как мы можем использовать ползунки для установки переменных для наших стратегий.

Предположим, что сценарий должен сделать что-то только при выполнении не одного, а двух различных условий. Например, в следующем сценарии:function main()

{

var Risiko = slider(2,50,0,200,"Risiko",0);

var Profit = slider(3,50,0,200,"Profit",0);

if((Profit > 100) and (Risiko == 0))

printf("Достаточно!");

else

printf("Недостаточно!");

}

Теперь задействованы два ползунка. Как их нужно установить, чтобы скрипт выводил «Достаточно!»? Мы оставляем эту небольшую задачу читателю… но подсказка: два условия связаны оператором «и» (оператор — это знак для математической операции, например, "+", "*" или также «и»). Это означает, что оба условия должны выполняться одновременно, чтобы связь была истинной. Существует также связь «или», которая истинна, если выполнено хотя бы одно из условий.

Вот три совета, как избежать ошибок сценария при проведении сравнений:

► Вы заметили скобки вокруг (прибыль > 50) и (риск == 0)? Из школьной математики мы знаем, что в математическом уравнении сначала решаются выражения в скобках. (1 + 2) * 3 не то же самое, что 1 + (2 * 3) — это верно как в математике, так и в языке программирования. Всегда используйте круглые скобки, чтобы убедиться, что программа вычисляет выражения в правильном порядке… и убедитесь, что у вас столько же открывающих скобок, сколько закрывающих! Отсутствие круглой скобки в конце сложного выражения является распространенной причиной сообщений об ошибках компилятора. Компьютер обычно сообщает об ошибке в следующей строке, потому что он ищет там недостающую скобку. Это был первый совет.

► Что насчет этого «risk == 0» — двойной знак равенства — это опечатка? Нет, это не так. Когда вы проверяете два значения (риск и 0 в примере выше) на равенство, вы должны использовать "==" вместо "=". Потому что строка кода выглядит следующим образом:

if(Risiko = 0) // неправильно!!

формально верна, но она установит переменную risk в ноль вместо того, чтобы сравнивать ее! Это еще одна ошибка, которую часто и охотно допускают даже опытные программисты. Вы можете избежать этого, если возьмете за правило всегда помещать постоянное значение в левую часть сравнения, а переменную — в правую. Тогда сравнение выглядит следующим образом:

if(0 == Risiko) // Правильно!!

Если вы случайно опустите "=", компилятор будет ворчать, потому что 0 не может быть установлен в другое значение. Это был второй совет.

► Будьте осторожны при сравнении переменных "==". Когда компьютер вычисляет математическое выражение, результат обычно получается немного неточным из-за ограниченной точности чисел с плавающей запятой. Например, 1/3 — это не 0,33333333… для компьютера, а 0,3333329856. Таким образом, если вы сравниваете два математически одинаковых числа, они вполне могут быть разными! Обычно, поэтому, вы используете сравнения «больше чем» или «меньше чем» ("<" или ">") только с переменными. Только при сравнении целых чисел — например, с переменными int или при установке var непосредственно в небольшое целочисленное значение — "==" не вызывает проблем. Это был третий совет.

Продолжение следует...

Mon, 12 Feb 2024 10:57:55 +0300

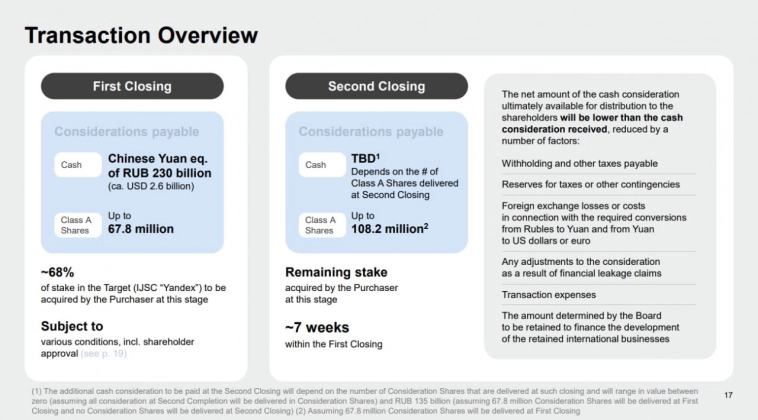

Сделкой года похоже будет уникальная в своем роде редомициляция крупнейшей IT-компании России. Изучил публичную информацию и построил модель будущей структуры российского МКАО Яндекс. В Excel можно повертеть ползунки и посмотреть, при каком сценарии, кто и сколько заработает:

▪️Главные бенефициары в любом случае окажутся топ-менеджеры компании, которые через ООО ФМП (FMP) и ЗПИФ Консорциум.Первый (К1) будут владеть до 24% МКАО Яндекс со всем российским бизнесом. Неизвестно сколько акций у менеджеров сейчас. В модели я поставил 5%, что дает кратный прирост стоимости для них.

▪️Стратегические инвесторы смогут заработать на том, что выкупают активы с дисконтом. Для выкупа бизнеса использован дисконт в 50% к средней цене YNDX на Мосбирже за 3 месяца до 31.01.2024 (~2545 руб. за акцию). Но значительной частью прибыли стратеги делятся с менеджерами. Стратеги могут получить 48%-64% МКАО в зависимости от условий и участия в обмене акций YNV на МКАО для нерезидентов и российских частных инвесторов.

▪️Доход частных инвесторов в НРД будет зависеть от коэффициента обмена акций YNV. По данным Мосбиржи, в НРД доступно для торгов не более 10% акции YNV (остальные за рубежом или на счетах типа С нерезидентов). Теоретически коэффициент должен быть хуже, чем для стратегов. Частные инвесторы-резиденты смогут владеть 12-15% МКАО.

▪️Сам Yandex N.V. (YNV) получит в лучшем случае 230 млрд руб. и 176 млн своих акций (почти половину всех выпущенных акций YNV). Это подразумевает эффективный дисконт 25% к цене 2545 руб. за акцию. Но такой небольшой дисконт реализуется лишь в случае, когда нерезидентам предложат обмен акций на акции МКАО, а они на него согласятся. Неясно, смогут ли нерезиденты потом продать и вывести средства от продажи акций, минуя счета типа С. В лучшем случае нерезиденты получат до 16% акций МКАО. Экономически для них выгоднее идти на обмен даже с 50% дисконтом, чем оставаться в YNV.

Если не предлагать обмен акций нерезидентам, нужно дополнительно найти до 135 млрд руб. для выкупа 32% российского бизнеса у YNV на втором этапе сделки.

Mon, 12 Feb 2024 10:55:32 +0300

В конце прошлого года после небольшой паузы Совет директоров Норникеля рекомендовал выплату дивиденды. Уже в середине января сумма в 915,33 рублей за одну акцию поступила на счета инвесторов. Когда докупать акции ГМК, ждать ли дивидендов в 2024 году, и как компания завершила 23-й? Давайте разбираться в этой статье.

Итак, выручка компании за 2023 год выросла на 4% до 1,2 трлн рублей. Причем в презентации и пресс-релизе указано снижение в долларовом выражении. Наверно, на то есть свои причины, но эффект от девальвации рубля и выгоды экспортеров никто не отменял, так-то.

Причина скромной динамики – снижение цен реализации корзины металлов. Заметное падение показал палладий и никель. Профицит на рынке последнего ожидается по прогнозам самой компании на уровне 250 тыс. тонн, что будет оказывать давление на ценовую конъюнктуру.

Опережающая динамика темпов роста себестоимости и отрицательные курсовые разницы в 122,2 млрд рублей повлияли на снижение прибыли компании за отчетный период на 41,3% до 251,8 млрд рублей. Я бы, конечно, скорректировал результаты на курсовые разницы, ведь эффект бумажный и в будущие периоды мы увидим обратную переоценку, но смысла в этом не вижу. Достаточно взглянуть на динамику свободного денежного потока, который увеличился в 2023 году до $2,7 млрд против $0,4 млрд годом ранее.

Справедливости ради стоит сравнить и с другими периодами: в том же 2021 году FCF компании составлял $4,4 млрд. Отраслевые проблемы нельзя исключать, но уже заметно восстановление после кризисного 2022 года. Тем более ожидаемый разворот нисходящего тренда по промышленным металлам будет неплохим подспорьем для Норникеля.

Также ГМК еще раз скорректировал свой прогноз по инвестиционной программе. CAPEX на 2024 год ожидается на уровне $3-3,2 млрд, вместо $3,6 млрд. Вкупе с ростом свободного денежного потока, дает нам шанс рассчитывать на еще одну порцию дивидендов. Браться и высчитывать их прогнозный размер я не стану, но окно возможностей для выплаты есть.

Одной из статей скромного инвестора едва ли можно раскрыть все нюансы отчета, но думаю тезисно вам идея понятна. Ждем дробление акций, которое предварительно завершится в начале апреля и упростит доступ частных инвесторов к бумагам, которые традиционно заинтересованы в регулярных дивах. Ну а я продолжу держать качественный актив и очень жду еще одну порцию дивидендов.

❗️Друзья, а вас попрошу поставить статье лайк за актуальный разбор отчета компании. Надеюсь он будет вам полезен. В комментария также пишите, ждете ли вы дивиденды и удерживаете ли компанию на своих счетах? Мосбиржа говорит, что в «Народном портфеле» на Норникель приходится 6%.

Mon, 12 Feb 2024 10:29:04 +0300

Доброе! На прошлой неделе была повышенная загрузка, поэтому я не выкладывал утренние движения.

Сегодня возвращаемся в норму.

Индекс в нулях с открытия. Новостей по компаниям особо нет, разве что Эталон выложил операционку которая показала рост продаж 4х! Акции Эталон

Mon, 12 Feb 2024 10:03:18 +0300

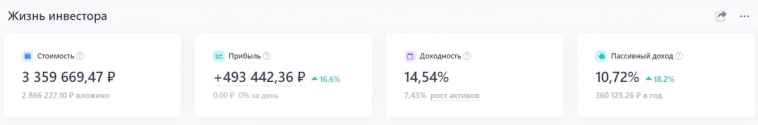

Думаю, многие слышали или знают про книгу «На пенсию в 35 лет!». Я в своё время читал её и кое что полезное в ней действительно есть.

Не знаю наверняка, правда ли автор книги вышел на пенсию в 35 лет, но лично я создал себе полноценную пенсию в 36 лет (хотя, пока и не вышел на неё)!

Какая сейчас средняя пенсия в России?

На начало 2024 года в России средняя пенсия для неработающих пенсионеров составляла около 20 000р:

Я проживаю в Московском регионе и, если быть точным, у нас средняя пенсия по области составляет 20 699р.

С полным списком средних пенсий можете ознакомиться по ссылке.

Ежемесячная пенсионная выплата в России составляет около 30% от средней заработной платы. Т.е. уходя на пенсию, мы можем рассчитывать лишь на 13 от наших привычных доходов, что ставить нашу страну в конец списка по благосостоянию пенсионеров:

Да, грустные данные, особенно, если сравнить Россию с другими странами.

Пенсионная реформа

Не так давно в России провели «Пенсионную реформу» и увеличили возраст выхода на пенсию. Как заявляло правительство, без этого шага рост пенсий просто не смог бы поспевать за инфляцией.

Я нашел такую интересную табличку, в которой показано, что без повышения пенсионного возраста средняя пенсия сейчас была бы на уровне 16 000р и с каждым последующим годом отставала бы от роста цен:

Инвестиции

Очевидно, что жить на одну пенсию в старости будет не просто даже с учетом пенсионной реформы и ежегодных индексаций. Поэтому, нельзя полагаться на государство, нужно создавать себе источник пассивного дохода, капитал, который поддержит в старости. Для этого я и занимаюсь инвестированием!

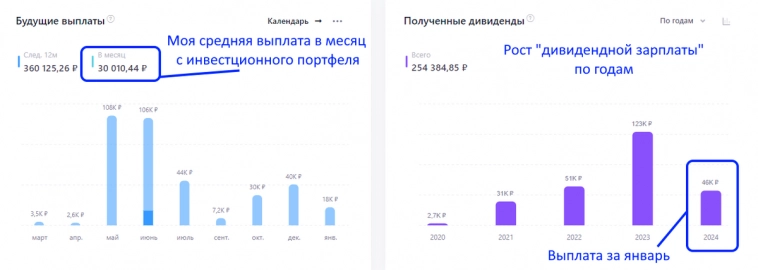

Я инвестирую уже 4 года и мой капитал, вложенный в дивидендные акции, составляет 3 359 000р:

Такой размер капитала, в данный момент, обеспечивает меня пассивным доходом, «дивидендной зарплатой» или пенсией в среднем в 30 000рмес.

Как видите, я уже создал себе пенсию, причем, даже выше, чем средняя по стране и все это за 4 года активных инвестиций.

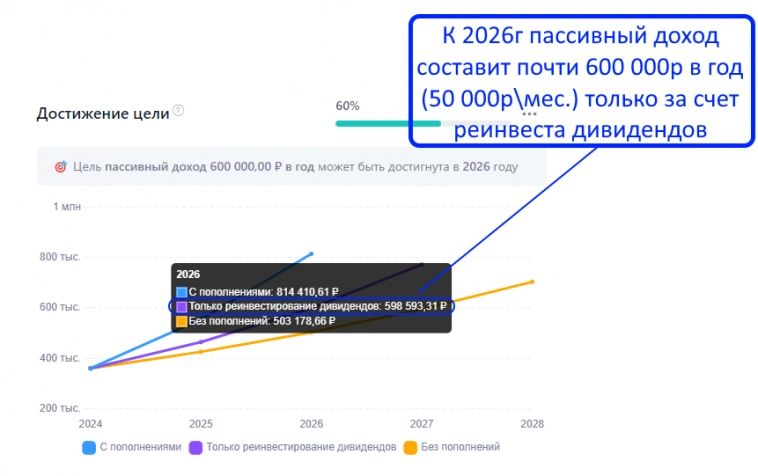

Я могу сейчас полностью прекратить пополнять брокерский счет, а только реинвестировать дивиденды и пассивный доход все равно будет расти:

По прогнозу сервиса учета инвестиций, если я больше не буду класть деньги на брокерский счет, то только за счет реинвеста дивидендов, к 2026 году выйду на ежемесячный пассивный доход в 50 000рмес, а к 2027 64 000рмес и дальше пенсия продолжит расти увеличиваться.

Заключение

Не смотря на то, что пенсию уже создал, это не та сумма, с которой я бы хотел выйти на отдых. Поэтому, продолжаю инвестировать, делиться своими результатами и наращивать капитал в дивидендных акциях!

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!

Жду ваших комментариев.

Mon, 12 Feb 2024 10:18:46 +0300

Сколько экспертов —

столько мнений.

(Фр. Рузвельт)

Всем трям и привет! И опять ПОНЕДЕЛЬНИК! Начался отсчет рабочей недели.

Китайцы счастливо встретили свой Новый год, который пройдет под знаком Зеленого Дракона. Встретили и отмечают — ближайшие две недели Китай вне зоны доступа.))

Мы не китайцы, поэтому придется впахивать...

А поработать на этой неделе придется немало.

На сегодня по ФА особо ничего нет, а вот со вторника уже начнется. Индекс CPI (ИПЦ) + по мелочи накидают на рынкет.

Есть большая вероятность выхода из диапазонов. Во всяком случае будем ждать и надеяться. И, естессно, отрабатывать новости.

По рынкам пока всё в пределах ожидаемого. Да и что может случиться за ночь после выходных. Графически картинки тоже не изменились.

s&p500 — рвет хаи.

brent — в диапазоне 3-5$ на недельках. На 70$ сходят??

gold — диапазон 50$ на Н4-D1. Жду к лоям коридора 2000.00.

мажоры ($) — пилят.

EUR/USD.

Евро по D1 год в коридоре 1,1000-1,0500. И сейчас ползет в нисходящем канале к лоям на 1,0500. Но на пути встретилась поддержка на 1,0750. Ахаха… Будем тестировать!

Вот к новостям (к завтрашним) и определимся: куда? Хотелось бы вниз на 1,05, но могут знатно нервны потрепать.

Ждем, сидим в засаде, как только — так сразу включаемся в гонку за профитом!

И на сегодня музон Роберт Плант))

Всем хорошего дня!!!

Мира и профита!

Ваша Gella

Mon, 12 Feb 2024 09:28:14 +0300

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Mon, 12 Feb 2024 08:55:24 +0300

В прямом эфире PRO скальпинг вместе с вами торгуют на Московской бирже и бирже Binance главные трейдеры Live Investing Group. Присоединяйтесь и торгуйте вместе с нами!

09:30 — 10:00 — Обзор рынка, аналитика и торговые идеи от Евгения Домрачева

10:00 — 12:00 — Активная торговля на Мосбирже, ответы на вопросы, разбор ситуаций на рынке от главных трейдеров компании Live Investing Group

Скальпинг и интрадей торговля — одно из самых интересных направлений для трейдеров. Скальпинг — это совершение небольших сделок в большом количестве. Т.е. десятки, а порой и сотни быстрых сделок в течение дня, каждая из которых рассчитана на получение прибыли.

Go Invest: clck.ru/33nS8n

Go Invest — это высокотехнологичный брокер нового поколения. Для торговли и аналитики трейдерам бесплатно доступны два торговых терминала: веб-версия (https://clck.ru/34GtzW ) и десктоп-версия (https://clck.ru/34Gu4J). Все возможности Trading View и даже больше.

— Индивидуальная настройка терминала

— Доступ ко всем биржевым инструментам

— Удобная аналитика доходности

— Теханализ на высочайшем уровне

— Объемный анализ

— Идеи и подборки от аналитиков Go Invest

Веб-терминал Go Invest: профессиональный терминал для трейдинга с гибкими настройками, работающий в любом месте, где есть ноутбук.

Десктоп-терминал Go Invest PRO: профессиональное рабочее пространство с гибкой настройкой интерфейса, оптимизированное для двух и более мониторов.

Реклама. Брокер Go Invest 18+. goinvest.ru ООО «Го Инвест», ИНН 9725079692, erid: LjN8KWv7G

Закрытый Телеграм-канал для трейдеров — schoollive.ru/liveonline/ — это:

1. Обучение трейдингу с 7 до 23 часов по Мск каждый будний день

2. Торговля в прямом эфире на реальном рынке

3. Открытый текстовый и видео чаты трейдеров

4. Настройки стакана и рекомендации по торговле

5. Сигналы по сделкам от трейдеров, которые реально совершают их, а не просто дают советы

Подключайтесь и станьте частью крутой команды!

Можно ли обучиться и стать скальпером? Можно! Смотрите наши прямые эфиры и записывайтесь на обучение в Школу Трейдинга Live Investing — schoollive.ru/obuchenie

В Школе Трейдинга преподают профессиональные трейдеры с большим опытом торговли. Выберите курс, который подходит вам, и записывайтесь на ближайший поток обучения. А если у вас остались вопросы по обучению, напишите в техподдержку в Телеграм t.me/proplive

Также вы можете оформить подписку на профессиональную платформу для трейдинга — ATAS Order Flow на самых выгодных условиях. Ознакомьтесь со всеми возможностями ATAS на сайте proplive.ru/live-atas и попробуйте терминал бесплатно. В конце страницы вы можете оставить заявку на получение самых выгодных условий подключения ATAS.

Не забывайте, что вы легко можете стать трейдером компании Live Investing и получить капитал в управление. Для этого оставьте заявку на сайте www.proplive.ru и дождитесь звонка от нашей техподдержки.

Добро пожаловать в дружную команду трейдеров Live Investing!

Наши ресурсы:

Обучение трейдеров — schoollive.ru/obuchenie

Группа ВКонтакте vk.com/live_investing_group

Группа Одноклассники ok.ru/liveinvesting

Аккаунт в Insta @live_investing

Блог в Дзен dzen.ru/live_investing

Блог на SmartLab smart-lab.ru/my/liveinvestinggroup

Mon, 12 Feb 2024 08:34:02 +0300

Все самые важные и интересные финансовые новости в России и мире за неделю: блокировка-неблокировка VPN в РФ, дискриминация румыно-болгарских бабушек, Сэм Альтман просит $7 трлн на чипсы, а заслуженный Биткоин-академик США разработал лучшую программу обучения крипте.

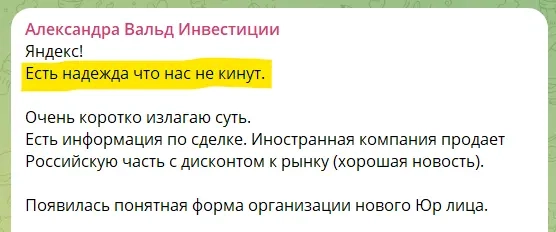

«Яндекс! Есть надежда, что нас не кинут...»

В прошлый понедельник Яндекс наконец рассказал, как конкретно будет происходить разделение компании. И там, если честно, без бутылки не разберешься! Самый внятный обзор схемы сделки из тех, что я видел – это вот этот; ну а ниже я постараюсь кратко рассказать вам самую суть.

Яндекс всегда был в первую очередь российской компанией: почти все активы, выручка, и так далее были сконцентрированы внутри России и на российском юрлице. Но при этом головная компания Yandex N.V. зарегистрирована в Нидерландах, так что формально это как бы «зарубежная» фирма.

По изданным российским указам последних двух лет выкупать части бизнеса у иностранцев сейчас можно только со скидкой 50% к их рыночной цене. Соответственно утвержденная сейчас сделка заключается в том, что голландская «мама» продает весь свой российский бизнес тусовке новых (уже сугубо российских) владельцев за 475 млрд руб. (аккурат примерно в два раза дешевле капитализации компании по котировкам на Мосбирже).

При этом половину этой суммы покупатели заплатят живыми хрустящими юанями, а в счет второй половины вместо денег могут заслать 176 млн акций этой же головной компании Yandex N.V. (это почти ровно половина всех акций в обращении). Получается, в таком варианте нидерландский Яндекс получит как бы четверть своей стоимости живыми бабками, плюс сможет «погасить» половину акций в обращении – выходит, если поделить эту четверть денег между оставшейся половиной непогашенных международных акционеров, то на каждого всё равно придется примерно по 50% текущей рыночной стоимости акции. Такая вот финансовая магия!

Сама сделка будет идти в два этапа: первым паравозиком в Нидерланды отправят бабки и 68 млн акций (их консорциум покупателей успел нахватать с рынка заранее, вангую – в Euroclear с еще более высоким дисконтом, чем 50%), а еще через месяц-полтора покупатели должны будут заслать вторую часть оплаты. При этом они будут сами решать: захотят – доплатят остаток деньгами, захотят – достанут где-то акции и ими будут оплачивать.

Если смотреть на вещи чисто с математической стороны, то платить деньгами выгоднее: ведь в них уже как бы заложен дисконт в размере 50%; а если где-то доставать акции – то их поди с рынка придется докупать, и стоить это будет, вероятно, ближе к справедливой цене… При этом формально ничего не мешает новым владельцам просто взять и тупо кинуть всех акционеров-миноритариев (как было недавно в случае с Qiwi) – оставить всех, кто владеет акциями Yandex N.V. на Мосбирже, сидеть с этими малоценным бумажками (внутри которых нидерландская компания-пустышка и кучка юаней на половину реальной стоимости).

Скорее всего, новые владельцы так делать не будут: им всё-таки потом еще новые акции на биржу выпускать – подмачивать репутацию, начиная историю обновленной компании с грубого кидка миноритарных акционеров, выглядит недальновидно (как минимум, с точки зрения будущей рыночной капитализации бизнеса). Да и говорят, что на Мосбирже свободно гуляет не такой уж и большой пакет акций Яндекса (условные 10%) – можно их и обменять 1-к-1 на новые акции. А вот что будет с теми россиянами, кто владеет акциями Yandex N.V. через какой-нибудь Евроклир, тут уже вполне могут сказать – «вот и жуйте там свои юани за полцены, раз такие умные».

Но в любом случае, мне кажется ироничным, как устроен российский фондовый рынок: даже для самых громких «голубых фишек» защита прав рядового акционера держится исключительно на честном слове и каких-то эфемерных «понятиях», а не на прозрачном регулировании и понятных правилах игры.

Пару слов о том, кто же сейчас станет владельцем Яндекса: треть будет принадлежать менеджменту компании, а остаток попилили между Лукойлом и какими-то относительными ноунеймами. Все ноунеймы показательно-несанкционные ребята, перепродавать свои доли они не смогут в течение года – ну то есть, создается ощущение, что просто «нарисовали красивую картинку» по владельцам, которая чуть позже уже будет аккуратно переформатирована под нужных людей.

ИИС-3 – это анти-суслик

Индивидуальные инвестиционные счета нового типа (так называемые ИИС-3) – это своеобразный анти-суслик. Потому что мы их уже видим (брокеры их открывают клиентам), но на самом деле их нет (новые налоговые льготы по ним не действуют, пока в НК РФ не внесли соответствующие изменения). Такие дела!

VPN в России, кажется, еще не блокируют окончательно

Екатерина Мизулина пришла на встречу со школьниками в моем родном Екб и сказала там, что с 1 марта все крупные VPN-сервисы будут заблокированы в России, потому что они являются «порталом в ад».

Чуть позже Роскомнадзор пояснил, что речь на самом деле идет о запрете на «популяризацию» VPN-сервисов. То есть, типа, будут ограничивать в поисковой выдаче те VPN, которые не блокируют доступ к материалам, запрещенным к распространению на территории РФ.

Кстати, несколько моих статей тоже запрещены к распространению на территории РФ. Получается, «портал в ад» – это ко мне?

Mon, 12 Feb 2024 06:35:19 +0300

Sun, 11 Feb 2024 11:10:12 +0300

День 1. Одометр 0 км

Магазин, аптека, заправка на выезде из города и стартуем. Через шесть часов мы уже проехали большую часть пути, солнце уже взошло, а мы приближались к границе с Казахстаном. По дороге впечатлило разве что только село Кочки и соответствующая дорога в этом районе, но мы еще мало представляли, какие дороги встретятся нам по пути. Километров за 100 до границы мы сменили водителя, ведь предыдущий ехал почти полночи и к утру уже начал засыпать.

Что ждало нас на границе, сказать сложно, ведь могли еще на несколько часов застрять, но, к счастью, нам повезло, и мы проскочили границу за полчаса и выдвинулись дальше. Через 9 часов пути мы уже в Казахстане, начало неплохое. Хорошо, что сим карта местная уже была у Иришки, и мы практически сразу подключили интернет. Не то чтобы он так нужен был, но все же лучше с ним, чем без него.

Прелесть степей в том, что ты видишь очень далеко, и это производит своеобразное впечатление, плюс у тебя вокруг просто безграничное небо, именно тут приходит на ум то, что земля-то она, может, все же плоская.

Дорога до Павлодара в принципе по покрытию не сильно-то отличалась от российских дорог, и въехали мы в него уже через одиннадцать с половиной часов пути, а вот ближе к Экибастузу дорога стала напоминать поле боя, причем бомбили ее не кисло. Хорошо, когда ты можешь объехать ямы, не сбавляя скорость, но есть такие участки, где приходится часто тормозить, чтобы проехать бугры из гравия или огромные рытвины, есть места, где обочины гораздо ровнее, чем асфальтовая дорога, но их тоже уже укатывают, и они порой тоже скрывают ямы, которые не видно. Поэтому как ни крути, сильно гнать не получается. Через некоторое время стали замечать, что знаки расставлены очень логично, и чем ниже ограничение скорости, тем хреновее будет дорога, и эта закономерность не подводила.

Конечно, дороги перестилают, и то, что они строят, производит впечатление. Отливают сразу из бетона огромные автобаны на четыре полосы, а с остатков старой дороги сразу срезают асфальт и отправляют, видимо, в переработку. Подходят к вопросу капитально, и правильно, ведь то, что сейчас на дорогах, очевидно не спасти.

Порадовала погода, в день перед выездом из Томска у нас стояла жара 28 градусов, но чем южнее мы направлялись, тем холоднее становилось. Отличная поездка на юг, шутили мы, но надеялись на лучшее. Первая остановка у нас была запланирована в Экибастузе, и прибыть туда хотелось еще днем. Экибастуз, мне кажется, является одной из самых известных достопримечательностей Казахстана, благодаря знаменитой фразе: «Грёбанный Экибастуз». (Фраза получила известность после выхода в свет фильма «Антикиллер» (2002), герой которого Петруччо произносит её несколько раз). Почему именно он? Да все просто, у Иры там есть родственники. Поэтому начало путешествия было очень домашнее и уютное.

Первое, что впечатлило, это стела города, ее размер и в принципе композиция. В сам город въехали в 16 часов, это практически через 14 часов после выезда из Томска. Пока доехали до банка, чтобы обменять деньги, пока прошлись по магазинам в поисках газа. Да, мы благополучно забыли купить газ перед выездом, и это была большая ошибка, оказывается, с газом в Казахстане не очень хорошо. Нашли один баллон, решили, что пока хватит, остальное докупим по дороге, и это тоже было неправильное решение, но, в общем, не померли, да и ладно. Через часа два только добрались до места.

Вообще, когда заходишь в казахские магазины, особенно в первый раз, глаз немного выпадает от цен, так как мозг еще не привык переводить цены в рубли, мозг долго привыкает, кажется, что все очень-очень дорого. Такие цены я видела только в отчетах об Анадыре, только там это на самом деле рубли.

Приехали, пообедали, сон отпустил ненадолго, и пошли любоваться городом. Город очень красивый, уютный, я бы сказала. Везде убрано, деревья подстриженные,

улочки ровные, есть пешеходные дорожки, не было ничего, что вызвало бы негатив.

Нашли шашлычку, решили попробовать шашлык. После этих шашлыков есть шашлыки в России нет никакого желания. В России готовить шашлык не умеют нигде. То, что мы ели в Казахстане, произвело неизгладимое впечатление. Прогуляв до темноты, уже начали уставать, да и завтра предстояла еще дорога. По плану следующая остановка Астана, как так побывать в Казахстане и объехать столицу мимо. Хоть и дальше нам ехать немного в другую сторону, но оно того стоило. Отправились домой спать.

День 2. Одометр 970 км

Утром снова прошлись по магазинам, докупили кому чего не хватает и почти в три часа дня отправились дальше, смотреть на Астану. Пробег планировался небольшой, поэтому сильно не торопились. Что, конечно, произвело впечатление — это цены на еду, в принципе, в Казахстане есть дешевле, чем в России. И стоимость бензина меньше, чем в России, в зависимости от курса, правда, чем автотуризм по Казахстану делается очень привлекательным. А самое главное, что цены по всей стране на бензин фиксированы, что изрядно порадовало. Не то что у нас, шаг влево, шаг вправо и на пару рублей уже может цена отличаться. Здесь хотя бы знаешь, сколько заплатишь. Цена на 95 бензин 155 тенге, а на 92 — 143 тенге. Можно встретить цены ниже, но выше вряд ли, только если премиум 95 он стоит уже 163 тенге, поэтому будьте внимательны, не перепутайте колонки. Премиум есть далеко не на каждой заправке, но все же встречается, так же, как и 98.

По дороге в Астану снова нас ждали дороги после бомбежки, что радует, на таких дорогах гаишники — редкость. Кто добровольно захочет скакать по этим кочкам и ямам, патрулируя дорогу, где вряд ли, из-за его дорожного покрытия, кто-то что-то будет превышать. О злостных гаишниках Казахстана мы тоже уже наслушались историй, да и штрафы у них, скажем так, прилично выше наших, но самое веселое, что они имеют право фиксировать скорость прямо на ходу, когда едут вам навстречу, а что за погрешность у них на спидометре это уже не их проблемы, пойди потом докажи, что ты не верблюд.

Ближе к Астане уже начались участки новых дорог — широких автобанов, но вот на них стоят ограничения 50 км/ч, и это, я вам скажу, издевательство, когда даже по ямам, можно умудриться ехать 90, а тут выходишь на ровный участок дороги и на тебе 50. Особо превышать побоялись, опять же вспоминая про гаишников, возможно, эти ограничения только из-за того, что дорогу еще строят, но точно сказать не могу, посмотрим, может, достроят и уберут ограничения. Заправившись недалеко от казахстанской границы, как-то не стали заправляться перед въездом, бензин же еще был, а вот ближе к Астане, двигаясь уже по прекрасной, свежепостроенной автомагистрали, мы поняли, что дорога-то хорошая, а вот заправок нет. Конечно, наверное, инфраструктуру еще будут развивать, но даже вблизи Астаны заправок нет, а те, что встречались, дорога к ним была перерыта. Опасность. Возможно, бензина до самой Астаны нам может не хватить, по крайней мере, по чудным прогнозам автомобиля. Не знаю на каких парах, но до заправки, которая уже находилась в черте города, мы все же добрались.

И оказалась она прямо напротив астанинской свалки. Как бы странно ни звучало, но свалка понравилась, по крайней мере, делают они по уму, во-первых, прессуют мусор в квадратные брикеты, эти брикеты выкладывают ровным слоем, а после все это засыпают песком. Если бы не птицы, кружащие вокруг, мы бы даже не догадались, что это свалка. А самое главное, что запаха-то нет практически, находясь в такой близи от свалки не задохнуться от вони — это порадовало. Единственный косяк у них с пакетами, видимо, из-за сильных ветров пакеты все же выдувает из брикетов, и ими усыпано прямо целое поле около свалки, жаль, а изначально, казалось, что вполне все неплохо.

Второе, что предстояло увидеть, это местных бездомных собак. После поездок в Таиланд и вспоминая как в жарких странах, как мне казалось, во всех агрессируют бездомные собаки, казахские собаки вели себя несколько иначе. Пока гуляли вокруг заправки, все же предстояло встретить одну такую, которая, вероятно, жила на заправке. Увидев нас, она ринулась к нам, у меня тут же паника, я недолюбливаю собак, уж больно они непредсказуемы. Так вот, бежит на меня такая туша, я тут же разоралась и спряталась за Иру, а только после того, когда собака ушла, поняла, что пес-то добрейший и бежал ко мне, виляя хвостом, и возможно ожидал, что что-то вкусное получит или поиграть хотел. В общем, я была удивлена, но общаться ближе с собакой все же не решилась и пошла обходить с другой стороны, чтобы вернуться в машину.

Нашли квартиру мы заранее в интернете и еще в Экибастузе договорились с хозяйкой, что приедем и заселимся. Квартира двухкомнатная обошлась нам в 6500 тенге, для российских цен вполне гуманно, квартира была даже почти в центре. На въезде в Астану мы позвонили хозяйке, и когда приехали на место нас уже встречали.

Астана — удивительный город, он просторный, широкие улицы, огромные парки, все это производит впечатление, что это город для людей, нам, может, повезло, а может, так и есть, но пробок мы там так и не нашли.

А вот общественный транспорт нам показался несколько переполненным, но в нем мы не ездили, поэтому сказать точно сложно. Вообще, все, что я описываю достаточно субъективно, как никак, возможно, где-то нам просто везло, а казалось, что так оно всегда. Но да ладно, время покажет, а может, в следующий раз все будет иначе.

Вечером отправились погулять на бульвар Нуржол, полюбоваться на Байтерек, встретиться и познакомиться с местными ингрессерами. Да, все же игра, она вдохновляет не только на путешествия, но и в разных концах света ты можешь найти отличных людей, которые увлекаются тем же, чем и ты. Погуляв, уже к полуночи отправились домой спать, как никак завтра предстояло преодолеть 600 километров по дороге, о которой мало что известно, путь до следующей точки, озеро Балхаш.

День 3. Одометр 1302 км

Проснувшись утром, позавтракали и заехали попрощаться, заглянули снова на

Байтерек и выдвинули в путь уже почти в три часа дня. Конечно, надо было бы выехать пораньше, но мы на отдыхе, а на не на скоростном забеге. Поэтому вставать рано и не выспавшимся, а после садиться за руль, не самая хорошая идея. Плюс планировали время все-таки по прогнозам навигатора, иногда он все же ошибался, но это явно никак не повлияло бы на наше время выезда.

Все же в Астану явно надо было ехать не на один вечер, а как минимум на несколько дней, чтобы погулять по ней и не только в одном парке. Там вообще много чего красивого, но это будем исправлять в следующий раз. А пока оставалось только фотографировать из машины и наслаждаться видами.

Перед отъездом из Астаны решили заправиться, чтобы не повторять предыдущих ошибок, и увидели родную и знакомую заправку Газпром. И тут мы были неправы, хоть и искатали мы не так много бензина по городу, все же это дерьмо залилось к нам в бак и, видимо, тут же упало на самое дно. Соответственно, начало поступать в систему, и тут же корсик отравился той дрянью, которую в него залили. Его начало троить вылетали ошибки, возможно, в бензине была вода и пробило свечу. Классно у нас автомагистраль, практически без ограничений скорости, а машина выкидывает ошибки и никак не хочет ехать. Помучившись немного, все же остановились, нашли старую свечу,

поменяли, хоть и подтраивали немного, но ехать стало гораздо приятнее.

Глава вторая. Где? Где? В Караганде!

До Темиртау нас сопровождала автомагистраль, а после него, в принципе, неплохая дорога Карагандинской области. О, эта прекрасная область! В Караганде купили новую свечу зажигания. Найти магазин, который работает в праздники, тоже проблематично, но один такой мы все же нашли, но, как и следовало ожидать, на опель запчастей в Казахстане практически нет, как ни крути таких машин, как наша, нам даже по пути ни разу не попадалась. Все же опель не самая лучшая машина для поездок в Казахстан. Но мы ехали на ней и пришлось выкручиваться. Взяв образец свечи, начали подбирать из имеющегося ассортимента то, что подойдет больше всего, на глазок. Скажу, подобрали, видимо, неплохо, до сих пор ездит и не выбрасывает ошибок.

Поменяли свечу, машина наконец-то поехала, ура. И тут уже время шло к вечеру, и надо было нагонять потраченное время. Нашли магазин, закупились продуктами в дорогу, предстояла ночь в палатке на берегу озера, к которому мы и двигались. Где-то ближе к вечеру захотелось перекусить, решили сделать остановку, но при выходе из машины, нас моментально облепила стая комаров.

Прекрасная болотистая местность Карагандинской области. Предприняв еще несколько попыток остановиться, все же нашли место, где не съедают заживо, конечно, у нас в краях комаров тоже хватает, но все же в мае мы еще не были готовы к такому количеству этих тварей. Встали немного на холме, где мало комаров и достаточно живописно. В Карагандинской области местность сменилась со степной на немного холмистую.

Перекусили, конечно, не на улице, а в машине, но выйти помыть кружки мы смогли даже без насекомых и далее отправились в путь. Дорога хоть и двухполосная, но довольно-таки приличная, абсолютно не напоминает мир после войны. Ям практически нет, или даже нет вообще, что позволило нам расслабиться и

ехать на приличной скорости. Еще тут появился казах, которому мы удачно упали на хвост и дружно ехали достаточно быстро. Хоть мы и проехали уже достаточно много, еще было мало опыта в езде по Казахстану, потерялись мы с нашим другом на очередной заправке, но после снова он нас нашел и даже после обгона притормозил, чтобы мы успели присесть ему на хвост, как же это мило с его стороны. Но вот только принцип передвижения на хвосте, работает в нашей стране на ура, ведь смотрят скорость первого идущего, а вот тут немного по-другому. Во-первых, снимают гаишники нарушения прямо во время движения, а едут они тем временем навстречу, а во-вторых, после того как сняли, разворачиваются и соответственно оказываются сзади, а тот, кто висел на хвосте, тот и крайний. Несмотря на то, что антирадар истерично орал, орал он и на рации фур и на множество других волн, мы уже настолько к нему привыкли, что просто не успели среагировать и были пойманы с неплохим превышением, вот вам и 9 мая. Понятно, что мы знали о гаишниках и об огромных штрафах, но, если бы мы ползли по знакам всю дорогу, мы бы и к утру до Балхаша не доехали. Не скажу, что это оправдание, но влетели так влетели, опыт своеобразный, скажем так.

Останавливает нас гаишник, заглядывает, такой весь милый, радостный — русские деньги привезли им, приглашает водителя в машину, а сам остается общаться с девушками, рассказывая о жутких комарах у них. Выясняет, куда и зачем едем, интересуется возрастом и уходит отлавливать следующих провинившихся, либо делает вид, что работает. Тем временем в машине Илье сообщают, что штраф нам грозит в 65000 тенге. Простите меня, но при всем желании у нас столько нет, пытаемся договориться, праздники же, хочется ребятам денег, предлагают оплатить половину на руки. Весело, но даже с такой суммой мы не очень готовы расстаться. Договариваемся на 10к, мало приятного, ну куда ни шло. Выкладываем на руки деньги и едем дальше, еще минус полчаса времени. Прекрасная платная дорога в Карагандинской области. Порадовались.

Решили поменять водителя. Илья, проехав пол-Казахстана, решил почитать их правила дорожного движения, умно, конечно, но немного поздновато. Хорошо, что мы не поехали в Кызыл-Орду, там судя по тому, что я читала, гаишники еще более веселые, они еще и сразу на всех постах фикс прайс организовать могут, короче, хорошо, что тут не так, а то к Алмате точно без денег бы доехали.

Дальше вялимся по знакам, время летит, а мы продвигаемся очень медленно, но что поделать.

Километров через 100 встречная машина помигала, вообще, в Казахстане культура вождения все еще на хорошем уровне, фуры показывают, когда обгонять, а водители мигают в случае гаишников. Так мы подумали, что впереди стационарный пост и сбросили, потом вдали увидели аварийки, точно гаишники, подумали мы. Но ближе к аварийкам оказалось, что это вовсе не гаишники, а стадо стоит посреди дороги, и кто-то сбил одного теленка. Но вот с аварийками стояли походу не те, кто его сбил, так как машина у них была целая, но они открывали багажник. Походу хотели прихватить теленка с собой. А через пару километров, снова нам счастьем приносит еще один патруль, который перед тем как развернуться за нами включил дальний, наверное, внимательно смотрел на номер, российский номер же. Слава богу, тут уже без нарушений, после коров еще даже не успели разогнаться. Сотрудник пытался прикопаться к чему-либо, но так и не смог. Все, конечно, хорошо, но время отожрал, после мы уже заметили закономерность, что циркулируют они на участках вблизи деревень или отворотов на деревню, видимо, чтобы далеко от дома не отъезжать.

Когда близко населенные пункты, лучше все знаки соблюдать. Конечно, везде знаки лучше соблюдать, скажете вы, но все эти ограничения разрабатывались еще в те времена, когда тормозные системы автомобилей были далеки от совершенства, и с тех времен ничего не пересматривали. Теперь вполне можно ехать безопасно и километров на двадцать больше ограничения, и в России в принципе до двадцати километров даже не карается законом, а вот в Казахстане такая погрешность составляет всего десять километров. Для русских становится очень непривычно ехать по знакам. Хотя есть участки дорог, где ты не можешь превышать установленное ограничение в связи с качеством дорожного покрытия, но там как-то и гаишников тоже нет, вот лишний раз и подумаешь, что лучше, хорошие дороги и голодные гаишники, или же плохие дороги.

Уже на исходе сил добрались в город Балхаш. С учетом того, что ночевать мы планировали на берегу озера, в сам город нам не очень-то и надо было, но по причине наличия там вражеских порталов, решили все же посетить и этот город. Когда мы вышли пройтись по парку, все: запах, крупный песок на асфальте, растительность — мне напомнило такой родной город Актау, несмотря на то, что Балхаш стоит на пресной части озера, он все же очень напоминает приморский город.

Прокатившись по городу, выбрали самую ближайшую точку, где мы могли встать на берегу, так как время было уже за полночь и всем хотелось спать, отправились на берег.

Выбор места под ночевку проходил мучительно долго, наверное, в течениеи всей дороги до Балхаша, да и немного до этого. Найти в интернете информацию, где же встать дикарем, очень тяжело, в основном вся информация от алматинцев, а они ездят на соленую часть озера. Был вариант вроде очень неплохого пляжа, но вот ехать до него 70 км и совсем не в ту сторону, и судя по нашему состоянию и то, что время перевалило уже за полночь, решили выбрать место поближе. Да, возможно это не самое лучшее место, но нам уже просто хотелось спать. Вот сейчас, разбираясь на карте в местах, где мы были, я понимаю, что поехали мы не туда, куда я планировала, выбирая по рекомендациям на форумах. Сказались, видимо, усталость и плохой интернет, и то, что я играю в штурмана, только когда сижу на переднем сиденье, а не на заднем. Да вообще, той ночью я была не в себе, у нас дальше это сложилось в тенденцию, что каждую ночевку в палатке кто-то один из экипажа был не в себе.

Свернули с трассы в километрах 20 от города и оттуда немного по грунтовой дороге, и мы на месте. По описаниям на форумах так же звучало, только поворотом мы ошиблись. Со спутников в принципе хорошо видно эту грунтовую дорогу. Свернув с асфальта, мы поехали по ней. Скажем так, корса не самый лучший автомобиль для отдыха дикарем и все возможности его, увы, ограничены дорогами, и совсем по бездорожью не поедешь. Двигаясь по дороге, которая видна со спутника к берегу, мы внезапно упираемся в здание, которого на карте нет. Оно совсем свежепостроенное, покрутились вокруг, поняли, что объехать нам его негде, решили пойти глянуть на берег, а то вдруг нам не понравится и поедем дальше на другие варианты.

Пока ходили вдоль берега, из здания к нам вышел мужик. Разговорчивый такой, узнал откуда мы, удивился, что такие ранние туристы, рассказал, что они там ловят рыбу, и мы своими фарами напугали их. Они решили, что полиция. В итоге поискали они с Ильей еще варианты, где можно объехать здание, не нашли вариантов, которые доступны для корсы. В результате пропустил он нас через свою территорию. Так как хотелось более дикого отдыха, поехали мы от них подальше до самой косы, но там нас тоже ждал небольшой сюрприз. В том месте добывают, видимо, гравий или песок, и искатано все следами крупной техники, насыпаны барханы и нарыты рытвины. Но так как обратно ехать уже точно не хотелось, решили, что встанем на ровной площадке, где маневрировала техника, а если с утра проснемся от звуков тракторов, ну, в общем, это будет с утра.

Выбранное место помимо грунта из камней с песком имело еще небольшой недостаток — это ветер, так как стояли мы на самой косе и продувало там все отлично. Время около двух часов ночи, мы выбрали место под кемпинг и начали устанавливать палатку. Этот процесс у нас занял достаточно большой промежуток времени, все уставшие, на улице холодно (или морозило с недосыпа), дует ветрище, и колышки постоянно вырывает из земли. Около часа мы бегали кругами вокруг палатки, втыкая колышки на место, пока не нашли огромные камни, чтобы их прижать. Разобрав все остальное, упали спать.

Шум волн создавал ощущения, что мы на берегу моря, но, несмотря на усталость, уснуть никак не получалось, тент палатки так сильно колыхался по палатке, что казалось, что уже все колышки снова вырвало, а еще в смеси этих звуков казалось, что кто-то ходит вокруг. Наверное, я все же параноик. Когда ветер немного изменился и звуки стали тише, я наконец-то уснула. Часов в пять утра.

Продолжение следует......

Sun, 11 Feb 2024 10:39:41 +0300

Функции с возвращаемым значением.

1. Предисловие.2. Торговля деньгами.

3. Биржевая цена.

4. Золотоискатели и ломбарды.

5. Тики, бары, свечи.

6. Как работают торговые системы?

7. Технический анализ — смысл и бессмыслица.

8. Трехчасовой курс программирования.

9. Первый урок: Переменные.

10. Разновидность калькулятора.

11. Второй час: Функции.

Функция также может принимать переменные или числовые значения от вызывающей функции, использовать их для своих вычислений и возвращать результат. Вот пример функции, которая получает переменные и возвращает их:

var euro_to_dollar(var Euro)

{

var Kurs = 1.36;

return Euro * Kurs;

}

Переменная var Euro в скобках содержит числовое значение, которое передается в функцию. Эта переменная может использоваться в функции как любая другая переменная. Чтобы вернуть число, запишите его — или выражение, которое вычисляет это число — после оператора return. Это возвращаемое число — называемое возвращаемым значением — может быть затем обработано в вызывающей функции.

Вы заметили, что мы объявили эту функцию не через «function», а через «var». Но разве var не является переменной? Функция, которая что-то возвращает, должна быть определена с типом возвращаемой переменной. Поэтому если функция возвращает целое значение, объявите ее через int; если она должна возвращать число с десятичными знаками, объявите ее через var. Компилятор распознает по скобкам (...), что это объявление функции, а не переменной.

Если функция ожидает переменные, то их определение — тип и имя — помещается в объявлении функции между круглыми скобками. Такая переменная называется параметром функции, а пространство между скобками — списком параметров. Если параметров несколько, они разделяются запятыми. Когда функция вызывается, значения параметров — называемых аргументами вызова функции — также передаются через запятую между скобками.

Разница между параметрами и аргументами — вещь тонкая: в объявлении функции список параметров находится между круглыми скобками. Когда функция вызывается, список аргументов передается ей в круглых скобках. Аргументы — это конкретные значения, которые получают параметры при вызове. Однако, поскольку нашим скриптам все равно, как называются их компоненты, для простоты мы всегда будем использовать здесь слово «параметр».

Когда функция что-то возвращает, вы можете просто поместить вызов функции в код на место возвращаемого значения. Звучит сложно? Давайте попробуем сделать это прямо сейчас с помощью нашей новой функции euro_to_dollar. Это новый сценарий:

var euro_to_dollar(var Euro)

{

var Kurs = 1.36;

return Euro * Kurs;

}

function main()

{

var Euro = 500; // Сумма в евро для конвертации

var Dollar = euro_to_dollar(Euro);

printf("%.f Euro = %.f Dollar.", Euro, Dollar);

}

Это делает наш код короче и элегантнее. Тем не менее, результат один и тот же:

Обратите внимание, что var Euro является обычной переменной в основной функции, но параметром в функции euro_to_dollar. Оба ничего не знают друг о друге. Но оба они имеют здесь одинаковое значение, потому что функции была передана переменная Euro в качестве аргумента.

Наконец, давайте разберемся с загадочным printf(...). Он вызывается со скобками, поэтому это также функция, которую мы используем для отображения нашего результата. Однако мы нигде об этом не заявляли. Это функция, которая уже «встроена» в C. Подобно встроенным переменным, о которых мы говорили вчера, часто необходимые функции уже включены в язык сценариев.

В отличие от обычных функций, printf принимает любое количество параметров. Здесь мы передаем функции три параметра, разделенные запятыми:

"%.f Euro = %.f Dollar.", // первый параметр Euro, // второй параметр Dollar // третий параметр

Первый параметр — это строковая переменная, строка, используемая для текста: "%.f Euro = %.f Dollar.". Второй и третий параметры являются переменными var. Подробности о функции printf можно прочитать в руководстве пользователя Zorro; здесь нам нужно знать только то, что странные "%. f" в тексте интерпретируются функцией как обозначения чисел. Затем следуют сами числа в виде других переменных. Именно по этой причине printf принимает разное количество параметров, в зависимости от количества выводимых переменных. Функция вставляет в текст значение — без десятичных знаков — переменной Euro вместо первого "%. f" и значение переменной Dollar вместо второго "%. f". После этого готовый текст отображается в окне сообщений Zorro. Так, если евро имеет значение 500, а доллар — 680, вызов printf выведет текст «500 евро = 680 долларов».

Мы можем сделать наш код еще короче. Если функция возвращает переменную, как, например, функция euro_to_dollar здесь, мы всегда можем вставить в код вызов функции вместо переменной. При этом мы сохраняем переменную и строку сценария. Программисты постоянно пользуются подобными сокращениями, потому что они ленивы и предпочитают писать меньше кода:

var euro_to_dollar(var Euro)

{

var Kurs = 1.36;

return Euro * Kurs;

}

function main()

{

var Euro = 500; // Сумма в евро для конвертации

printf("%.f Euro = %.f Dollar.", Euro, euro_to_dollar(Euro));

}

Важный совет, когда вы вызываете функции в коде таким образом: Никогда не забывайте о круглых скобках — особенно если список параметров пуст! В языке C имя функции без круглых скобок означает просто числовое значение адреса этой функции в памяти компьютера. Таким образом, add и add() будут оба допустимыми выражениями в коде и обычно не выдают сообщения об ошибке! Но цифры, которые они возвращают, совершенно разные. Чтобы избежать подобных ошибок, мы взяли за правило начинать все функции со строчной буквы (например, printf), а все переменные — с прописной (например, Dollar).

На сегодня достаточно. Следующий раздел посвящен решениям в коде. Стратегия всегда должна решать, покупать, продавать или вообще ничего не делать. Итак, теперь мы делаем большие шаги на пути к собственной торговой системе.

Продолжение следует...

Sun, 11 Feb 2024 10:26:03 +0300

Центральный Банк России принял решение внедрить цифровой рубль уже с августа 2023 года.

Цифровойрубль–что же ты за зверь??

Это аналог наличных денег в электронном формате?

Это цифровая форма рубля, которая существует параллельно с обычными бумажными и монетными деньгами?

1 августа 2023 года ЦБ РФ начал выпуск цифрового рубля с участием различных банков и их реальных клиентов.

Один наличный рубль эквивалентен одному цифровому рублю. Это означает, что стоимость товаров и покупательская способность не изменятся при переходе к использованию цифровых средств. Важно заметить, что ЦБ РФ стремится сохранить стабильность и доверие к рублю независимо от его формы.

Оплата с помощью цифрового рубля будет очень похожа на процесс онлайн-покупок. У человека будет специальный кошелек на устройстве, например, на смартфоне, где будут храниться цифровые рубли. Предполагается, что в магазинах или в интернете вы сможете выбирать товары или услуги и производить оплату с помощью цифровых рублей с вашего кошелька на кошелек продавца.

Отличие от наличных денег

Цифровой рубль отличается от обычных денег не только своей виртуальной формой, но и возможностью пользоваться им без доступа к интернету, что актуально для использования в отдаленных местах. Но есть и минус. Они хранятся на специальной контролируемой ЦБ РФ платформе и подлежат защите (подконтрольны) регулятору. Простыми словами – это уже не Ваши, заработанные вами, деньги.

Каждый цифровой рубль обладает уникальным кодом, что позволяет отслеживать его движение и даже программировать для определенных действий, схожих с некоторыми аспектами криптовалют.

А вот это уже интереснее!

В области децентрализации схожесть с криптовалютой все-таки присутствует. Уникальный код цифрового рубля будет храниться в блокчейне, который обеспечивает безопасность и прозрачность операций.

Это значит, что в цепочке Блокчейна каждый цифровой рубль будет хранить историю, чьим он был от самого момента его эмиссии.

Вот в этом его ключевое, для регулятора и государства, отличие. Если бумажный рубль вы можете передать другому лицу, расплатится им в магазине, дать им взятку и выяснить у кого этот рубль был вчера, позавчера не реально. Чуть лучше обстоят дела с безналичными рублями, да контроль выше, но и там не прозрачно движение каждого конкретного рубля.

Цифровой рубль это тотальный контроль. Пройдет еще 3..5 лет и предприятия обяжут производить выплаты з/п только цифровыми рублями. Сегодня Вам цифровой руль перевел завод, а завтра этот рубль оказался у старшего сержанта «милиции». Дело раскрыто… И никакой краски на бумажные рубли мазать не надо.

Можно ли обменять цифровой рубль на наличные и наоборот?

Как сообщает ЦБ РФ: Это можно будет сделать через безналичные средства. То есть цифровые рубли нужно будет перевести из цифрового кошелька на счет в банке или карту, а потом снять наличные в кассе или банкомате.

Точно так же будет работать и обратный обмен. Сначала нужно положить наличные на свой счет в банке, а потом эти безналичные деньги перевести на свой цифровой кошелек.

Но это не точно ))

Sun, 11 Feb 2024 09:46:02 +0300

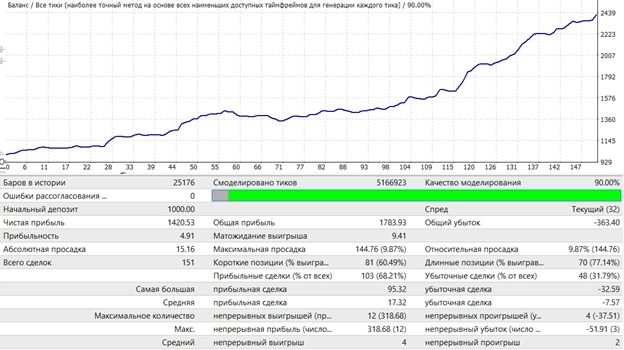

Рис.1 Рождение торгового бота

В предыдущей публикации я рассказывал, как начал задумываться об алготрейдинге: https://smart-lab.ru/blog/984432.php