Thu, 31 Oct 2024 09:54:23 +0300

В прошлую пятницу, 25 октября, Банк России повысил ключевую ставку на 200 б.п., до 21% годовых. ЦБ указал, что допускает возможность ее дальнейшего повышения на ближайшем заседании, и инвесторы заговорили о 23%. Откуда взялся такой прогноз и как заработать в текущей ситуации, разбираемся в материале.

Почему 23%?

Среднесрочный прогноз российского Центробанка указал на то, что средняя ключевая ставка по итогам 2024 г. составит 17,5%.

Уровень в 17,5% останется таковым до конца года и при ставке в 21% и при 23%.

Только уточнение, что диапазон ключевой ставки в период с 28 октября до конца 2024 г. прогнозируется в пределах 21–21,3%, проясняет жесткий посыл ЦБ о том, что при средней ставке в 21,3% в этот период ключевая с 23 декабря должна находиться на уровне 23%.

Что делать в такой ситуации

До 30% в ОФЗ

Аналитики БКС считают, что чем быстрее ЦБ повышает ставку, тем быстрее достигнет целей по инфляции. Во второй половине 2025 г. регулятор может существенно снизить ключевую ставку, что позволит заработать в длинных ОФЗ до 30% в частности за счет роста тела облигации.

ОФЗ 26244

Годовая доходность — до 17,7% в течение 10 лет.

ОФЗ 26247

Годовая доходность — до 17,6% в течение 15 лет.

ОФЗ 26243

Годовая доходность — до 17,5% в течение 14 лет.

Как заработать на росте ставок

Краткосрочно привлекательными остаются надежные флоатеры и фонды денежного рынка — БПИФ «БКС Денежный рынок».

Это гибкий инструмент, который сам «приспосабливается» к изменению конъюнктуры долгового рынка. Его потенциальная доходность привязана к эталонной процентной ставке RUONIA.

Для указанных паев характерно ровное и стабильное увеличение стоимости. Они позволяют быстро и удобно разместить временно свободные денежные средства. При этом паи можно продать в любой день, в отличие от альтернативных банковских продуктов.

*Не является индивидуальной инвестиционной рекомендацией

Thu, 31 Oct 2024 09:57:22 +0300

ЦБ, на мой взгляд, идет единственно возможным путем в текущей ситуации, душит оптимизм.

Импортозамещение до сих пор реализовывалось очень просто. «Железо» варили и собирали у нас, а «начинку» ставили импортную. Потом взвешивали агрегат, получали 96% отечественных комплектующих и радостно бежали на доклад. Когда перекрыли доступ к Сименс и иже сними, все срочно побежали искать альтернативы на китайских иероглифах. Но оказалось, что Китай не производит нужные контроллеры и агрегаты. Таким образом, «импортозамещение» оказалось просто модным словом и хорошей темой для распила бюджета. Напомню, что даже «российские» процессоры Байкал изготавливают на Тайване!

Thu, 31 Oct 2024 09:56:02 +0300

31 октября 2024 года, Москва — Сбербанк (далее — «Группа» или «Сбер») опубликовал обобщенную промежуточную консолидированную финансовую отчетность в соответствии с международными стандартами финансовой отчетности (МСФО) (далее — «отчетность») за 9 месяцев 2024 года и по состоянию на 30 сентября 2024 года.

Герман Греф, Президент, Председатель Правления Сбербанка:

За девять месяцев 2024 года чистая прибыль Сбера выросла на 6,8% год к году и составила 1,23 трлн рублей, рентабельность капитала превысила 25%.

В отчетном квартале замедлилась потребительская активность клиентов и темпы роста розничного кредитования, при этом динамика кредитования корпоративных клиентов осталась на высоком уровне. Совокупный кредитный портфель увеличился на 6,5% за квартал до 44,6 трлн рублей. Средства клиентов превысили 42,9 трлн рублей и выросли на 4,9%: средства физических лиц увеличились на 2,8%, а корпоративных клиентов — на 8,6%.

Продолжается рост вовлеченности клиентов и частота использования цифровых каналов Сбера. Количество розничных клиентов превысило 109,5 млн, из которых 89 млн получают выгоду от использования обновленной программы лояльности СберСпасибо, а более 17 млн могут оценить привилегии нашей флагманской подписки СберПрайм. В сентябре ей исполнилось четыре года, а количество подписчиков увеличилось на 3,4 млн за квартал благодаря улучшению условий по транзакционным сервисам.

В октябре мы представили новую версию нейросетевой модели GigaChat MAX. AI-сервис теперь обладает более качественными экспертными знаниями в огромном диапазоне предметных областей, особенно в таких как биология, химия и физика, а также решение математических задач. Модель способна поддерживать контекст в многошаговых диалогах, а скорость ответов увеличилась в разы.

3 квартал 2024 года

Ключевые финансовые показатели за отчетный период

- Количество активных клиентов-физических лиц выросло на 1,0 млн с начала года до 109,5 млн человек.

- Количество активных ежемесячных пользователей (MAU) СберБанк Онлайн (app+web) увеличилось на 1,2 млн с начала года до 83,1 млн человек, а количество ежедневных пользователей (DAU) составило 43,7 млн человек. Показатель DAU/MAU — на уровне 52,6%.

- Количество участников программы лояльности СберСпасибо составило 89,0 млн и выросло на 11,8 млн за 9М 2024 г.

- Количество активных корпоративных клиентов составило 3,2 млн.

- Запущенная в текущем году программа лояльности «СберБизнес Спасибо» получила золотую награду в категории «Лучшая программа лояльности в сегменте B2B» национальной премии Loyalty Awards Russia 2024. Программа дает клиентам возможность накапливать бонусы, конвертировать их в рубли один к одному и возвращать до 100% стоимости покупок у партнеров Сбера. Программой пользуются уже 612 тыс. корпоративных клиентов по состоянию на конец 3 квартала 2024 г.

- Количество клиентов сервиса Сбер ID для входа и регистрации на сайтах и в приложениях Сбера и его партнёров выросло на 14,2 млн с начала года до 89,2 млн.

- Количество пользователей подписок СберПрайм увеличилось на 3,4 млн в 3 квартале и превысило 15,5 млн на фоне улучшения условий подписки по транзакционным сервисам.

- Уже более 2 млн детей в возрасте от 6 до 13 лет стали клиентами Сбера и могут оценить преимущества детских карт и приложения SberKids, а также детского образовательно-развлекательного контента в приложении для повышения финансовой грамотности.

- В сентябре Сбер стал лидером рейтинга в категории «Детский банкинг» (по данным Frank RG).

Чистые процентные доходы увеличились в 3 квартале 2024 г. на 14,1% г/г до 762,1 млрд руб. на фоне роста объема работающих активов. За 9М 2024 г. чистые процентные доходы выросли на 19,0% г/г до 2175,2 млрд руб.

- Чистая процентная маржа составила 5,86% в 3 квартале 2024 г. и выросла на 2 бп к предыдущему кварталу.

Чистые комиссионные доходы выросли на 11,6% г/г в 3 квартале 2024 г. до 218,2 млрд руб. За 9М 2024 г. чистые комиссионные доходы составили 611,8 млрд руб. (+10,5% г/г).

- Совокупный объем переводов, платежей и эквайринга за 9М 2024 г. вырос на 19,8% г/г и превысил 80 трлн руб.

- Сбер впервые в истории занял второе место в мировом рейтинге крупнейших эквайеров по количеству обработанных транзакций (по данным The Nilson report).

- Сервис «Оплата улыбкой» становится все более востребованным среди клиентов за счет удобства использования, скорости оплаты и расширению функциональности. Так, количество транзакций по биометрии уже превысило 13 млн с начала года, а число установленных биотерминалов составило 800 тыс.

- Сбер объединился с двумя ведущими российскими банками в консорциум для развития новых платежных решений, первым из которых стала разработка единого QR-кода.

Операционный доход Группы до резервов вырос в 3 квартале 2024 г. на 21,1% г/г до 965,1 млрд руб. преимущественно за счет роста чистых процентных и комиссионных доходов Группы. За 9М 2024 г. данный показатель вырос на 11,2% г/г до 2622,7 млрд руб.

Совокупные расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, в 3 квартале составили 125,9 млрд руб. или 277,6 млрд руб. за 9М 2024 г. На динамику данного показателя существенное влияние оказывает рост кредитного портфеля, а также повышение кредитного риска в розничном сегменте на фоне растущих ставок в экономике.

Стоимость риска составила 90 бп. за 9М 2024 г. и снизилась на 3 бп г/г, а в 3 квартале она составила 116 бп за счет роста стоимости риска в розничном портфеле.

Операционные расходы Группы выросли на 17,1% г/г в 3 квартале 2024 г до 274,3 млрд руб. За 9М 2024 г. операционные расходы составили 754,6 млрд руб. (+19,3% г/г).

- Отношение расходов к доходам составило 28,4% в 3 квартале и 28,8% за 9М 2024 г.

За 9М 2024 г. чистая прибыль Сбера выросла на 6,8% г/г до 1227,2 млрд руб. В 3 квартале 2024 г. чистая прибыль составила 411,1 млрд руб., существенное влияние на динамику которой оказал пересмотр ставки по налогу на прибыль, применимой к отложенным налоговым активам и обязательствам.

Розничный кредитный портфель увеличился на 12,4% с начала года и составил 18,1 трлн руб. в 3 квартале темп роста портфеля замедлился до 3,2% на фоне ужесточения регулирования и высоких ставок в экономике. Доходность розничных кредитов выросла на 98 бп за 3 квартал 2024 г. до 16,2%.

- Доля Сбера на рынке розничного кредитования выросла на 0,4 пп за 3 квартал и составила 47,9% на конец отчетного периода.

- Выдачи розничных кредитов в 3 квартале составили 1,7 трлн руб.

- Ипотечный портфель вырос на 1,5% за квартал и на 8,3% с начала года и составил 11,0 трлн руб.

- За 3 квартал выдачи ипотечных кредитов составили 661 млрд руб., а доля Сбера на рынке ипотеки выросла на 0,5 пп до 55,8%.

- Портфель потребительских кредитов вырос на 1,9% за квартал или на 8,6% с начала года и составил 4,3 трлн руб.

- Доля Сбера на рынке потребительского кредитования выросла на 1,6 пп за 3 квартал 2024 г. до 42,0%.

- В 3 квартале 2024 г. Сбер выдал 734 млрд руб. потребительских кредитов.

- Портфель кредитных карт увеличился на 10,3% за квартал или на 34,4% с начала года и достиг 2,2 трлн руб. Доля Сбера на рынке кредитных карт выросла до 51,4% (+0,4 пп за квартал).

- Портфель автокредитов вырос на 25,1% за квартал и составил 0,6 трлн руб. Доля Сбера на рынке автокредитования выросла до 18,9% (+1,4 пп за 3 квартал).

Корпоративный кредитный портфель вырос на 8,9% за квартал (+8,0% без учета валютной переоценки6) или на 13,9% с начала года (+13,8% без учета валютной переоценки6) и составил 26,5 трлн руб. Доходность корпоративных кредитов увеличилась в 3 квартале 2024 года на 1,1 пп до 13,8%.

- Рыночная доля Сбера в корпоративном кредитовании за 3 квартал 2024 г. увеличилась до 32,0% (+0,5 пп за квартал).

- В 3 квартале 2024 г. выдано 6,6 трлн руб. корпоративных кредитов при сохранении стабильного качества портфеля.

- Портфель финансирования жилья вырос на 11,4% за отчетный квартал и достиг 5,2 трлн руб.

- Кредитный портфель клиентов малого и среднего бизнеса (МСБ) составил 6,4 трлн руб.7, а доля Сбера на рынке кредитования МСБ выросла до 44,6%8.

Средства физических лиц превысили 26,3 трлн руб., показав рост на 2,8% за квартал (+1,9% без учета валютной переоценки6) или на 15,0% с начала года благодаря выгодным предложениям по вкладам. Стоимость средств физических лиц выросла на 1,1 пп за 3 квартал 2024 г. до 8,0%.

- Рыночная доля Сбера в средствах частных клиентов за 3 квартал 2024 г. составила 43,6%.

- В 3 квартале Сбер повысил ставки по линейке вкладов «Лучший %», «СберВклад» и «Управляй». Максимальная ставка составила 20%.

Средства юридических лиц выросли на 8,6% за квартал (+7,8% без учета валютной переоценки6) или на 19,9% с начала года (+22,7% без учета валютной переоценки6), превысив 16,5 трлн руб. Стоимость средств юридических лиц выросла на 0,6 пп за 3 квартал 2024 г. до 10,3%.

- Рыночная доля Сбера в средствах юридических лиц за 3 квартал 2024 г. увеличилась до 19,6% (+0,7 пп за 3 квартал).

Отношение чистых кредитов к депозитам увеличилось до 99,7% на конец отчетного периода (+1,6 пп за квартал и -2,7 пп за 9М 2024 г.).

Качество совокупного кредитного портфеля в 3 квартале 2024 г. оставалось стабильным, доля кредитов 3 стадии, включая изначально обесцененные, составила 3,5%.

- Доля кредитов 3 стадии в корпоративном кредитном портфеле снизилась на 0,2 пп в 3 квартале до 3,4%, а в розничном кредитовании наблюдалась обратная динамика.

Отношение совокупного объема резервов к обесцененным кредитам изменилось незначительно и составило 127,3% на конец отчетного периода.

Базовый капитал 1-го уровня вырос на 4,9% за 3 квартал до 6,06 трлн руб. Общий капитал вырос на 4,7% за квартал до 6,43 трлн руб. за счет заработанной прибыли.

Активы Группы, взвешенные с учетом риска, составили 53,3 трлн руб. и выросли на 6,0% за квартал на фоне роста кредитного портфеля и регуляторных макронадбавок в розничном сегменте.

Коэффициенты достаточности базового капитала и капитала первого уровня составили 11,4% и 11,7% соответственно, а общего капитала — 12,1%.

Коэффициент достаточности капитала банковской группы Н20.0 снизился на 1,2 пп в 3 квартале 2024 г. до 12,9%, что связано с выплатой в отчетном квартале дивидендов за 2023 г. в сумме 752,1 млрд руб. (эффект на Н20.0 составляет -1,4 пп).

www.sberbank.com/ru/news-and-media/press-releases/article?newsID=b9d88f10-fd1b-4db9-b820-7fa42e977bda&blockID=7&regionID=78&lang=ru&type=NEWS

www.sberbank.com/common/img/uploaded/files/info/presentation_2024_q3_3mbdfvvp.pdf

www.sberbank.com/ru/investor-relations/groupresults

Thu, 31 Oct 2024 09:50:16 +0300

Несмотря на то что Индекс Московской биржи по итогам 30 октября закрылся выше, чем он был в конце сентября, капитализация фондового рынка опустилась к новым локальным минимумам.

Средневзвешенная капитализация в предпоследний день октября опустилась до 44,75 трлн рублей, что на 300 млн меньше, чем минимум, который мы видели в начале сентября.

На этом фоне отношение капитализации к ВВП опустилось до 24,1%, что является самым низким значением с октября 2022 г.

Ссылка на пост

Thu, 31 Oct 2024 09:20:38 +0300

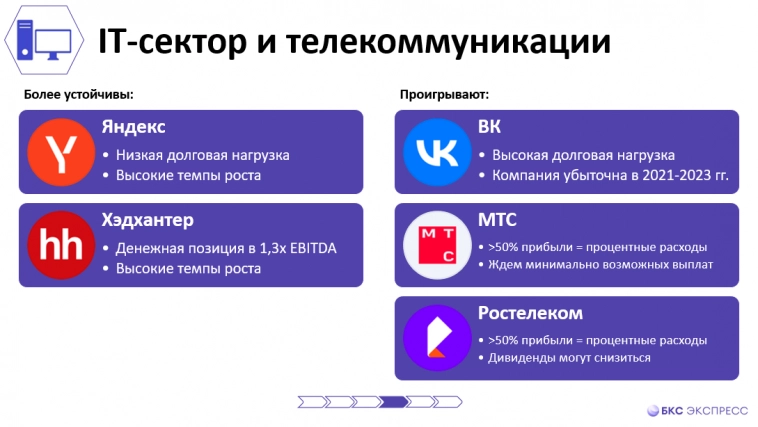

Несмотря на снижение нашего рынка, я продолжаю инвестировать! Я считаю, что сейчас неплохое время для начала покупок акций в долгосрочную перспективу, так как многие «голубые фишки» показывают просадки на десятки процентов и стоят относительно дешево, а такой шанс инвесторам предоставляется редко. Я проанализировал рынок акций РФ с точки зрения цикличности и спрогнозировал будущую динамику нашего рынка, ориентируясь на прошлые периоды его движения. Результатами делюсь с вами! «Всё в этом мире циклично, и за каждым подъёмом следует падение, за каждым падением новый подъём» — цитата из книги «Дао». Рынок акций тоже подвержен определённым циклам. Представить их можно так: Полный рыночный цикл включает в себя 4 фазы: Такой цикл, в среднем,длится 8-10 лет. Сейчас рынок снижается, он находится в цикле рецессии. А если ориентироваться на график эмоций, сейчас идёт "Паника" (Чёрт, все продают, пора выходить из акций) или "Капитуляция" (Больше не могу терять деньги, избавляюсь от акций). Суть в том, что циклы повторяются и если мы посмотрим на исторические данные, то увидим, что текущая ситуация на нашем рынке очень похожа на ту, что была раньше: Если ориентироваться на прошлый цикл, который длился с 2005г по 2015г, то можно заметить, что после рецессии из-за мирового финансового кризиса 2008г, на нашем рынке 3 года (2012-2015г) длилась фаза депрессии. Всё это время рынок двигался в боковике прежде, чем перейти к устойчивому росту. Сейчас ситуация может повториться! Я не утверждаю, что мы гарантированно не увидим роста нашего рынка до 2027г, есть много вариантов развития событий, но если полагаться на циклы, то такой вариант исключать нельзя! Универсального для всех ответа на вопрос "Что делать?" нету! Каждый сам принимает решения. Но, что я точно делать НЕ БУДУ: В теории, сейчас удачный момент для начала инвестирования. Рынок в просадке, когда начинать, если не сейчас? Именно такие моменты и считаются "удачной точкой входа" в долгосрочной перспективе. Всегда есть несколько вариантов развития событий, как позитивных, так и негативных. Однако, даже при реализации пессимистичного сценария и отсутствия роста нашего рынка, это не будет критичным для меня, т.к. моя жизнь, в целом, не ухудшится из-за этого. К тому же, у меня долгий горизонт инвестирования и я могу спокойно пересидеть просадку на рынке в несколько лет. Так же у меня есть и позитивный фактор, который меня поддерживает — это мой пассивный доход, который практически не зависит от колебаний рынка: Поэтому, во всей текущей ситуации, лично для себя я вижу "стакан, наполовину полный"! Продолжаю инвестировать и делиться своими результатами с вами! Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев. Лучшие флоатеры — и ДЛЯ ВСЕХ, без дискриминации! Чтобы, как говорится, никто не ушёл обиженным ©. Такую подборку меня давно просили сделать в комментариях, и вот час настал. К бесконечному падению ОФЗ, кажется, все привыкли. Остается свыкнуться с быстрым падением котировок ВДО и всего корпоративного сектора облигаций. Оно, к слову, самое сильное за 2 года, с момента памятной речи президента. • 2 года назад наш публичный портфель PRObonds ВДО ушел вниз вместе с рынком. На этот раз сопротивляется (оказался обучаемый). Дюрация около 0,6 года, более 1/3 активов в деньгах – неплохие буферы. Итого за последние 12 месяцев имеем уже всего 11,8% (пару недель назад результат 12 месяцев превышал 13%). Или, сравнивая с рынком, целых 11,8%. • Мы до сих пор не докупаем облигаций, чтобы сыграть на будущем их отскоке (давно хотим, да всё не сложится). Но и в консервативном состоянии • портфель достиг 29% доходности к погашению. При кредитном рейтинге «A». Конкурентная величина даже при 21-й ключевой ставке. • В какой-то момент, если дождемся, доходность к погашению конвертируется в реальный доход. Ждать умеем. Но и покупать, вероятно, придется. ПАО АПРИ (рейтинг BBB-) на оферте поставило купон / доходность 28% / 31,1%. Сейчас выглядит как выброс. Однако, думаем, это начало тенденции. ЦБ задал правила, и придется или играть по ним, или выходить из игры. • Возможно, покупки облигаций на первичном рынке в близком будущем перестанут быть проклятым занятием. Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/ Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт MX(фьюч на индекс мосбиржи) SR(фьюч на Сбер) Si (фьюч на доллар-рубль) CR(фьюч на юань-рубль) Br (Лондон) Дневной и часовой графики Российского фьючерса BR здесь NG (Henry hub) Дневной и часовой графики Российского фьючерса NG здесь Gold (Лондон) Дневной и часовой графики Российского фьючерса GD здесь Кому нравятся мои посты, можете кинуть сотню, другую ко мне на точку приема донатов: https://yoomoney.ru/to/410014495395793 В общем ходил вчера на закрытое мероприятие Яндекса (вчера прямо день Яндекса был, получается) Также стоит отметить, что подписка Яндекс.Плюс является сильным лидогнератором для остальных сегментов Яндекса, поэтому развитие ее наполнения за счет контента «Фантеха» очень важно для компании. На это можно и нужно тратить деньги Больше информации о ТМТ компаниях РФ в моем ТГ-канале (https://t.me/RichingnFinessing) В пятницу ЦБ РФ пошел на резкий шаг, повысив ключевую ставку сразу на 200 б.п., до 21%. В материале разбираемся, какие компании могут стать главными бенефициарами высоких ставок, а какие — испытывать повышенное давление. Прямых бенефициаров от роста ставки в нефтегазовом секторе нет. Негативный эффект наиболее сильно скажется на компаниях с высокой долговой нагрузкой: Более чувствительным может оказаться ЕвроТранс, поскольку у него большая часть долга привязана к ключевой ставке. Лучше всех себя могут чувствовать компании с весомой денежной подушкой: На финансы банков и девелоперов высокие процентные ставки оказывают негативное влияние через высокую стоимость фондирования, снижение кредитной активности и рост стоимости обслуживания долга с ипотекой, что сказывается на продажах недвижимости. На текущий момент мы не видим явного кандидата на необходимость привлечения акционерного капитала через допэмиссию в 2025 г. Стоит отметить высокую долю проектного финансирования у девелоперов, что покрывается средствами со счетов эскроу, в то время как банки могут реструктуризировать проблемные кредиты с целью сохранения капитала и поддержки финансовых результатов. Из-за роста ставок не выиграют также IT-компании и сектор телекоммуникаций. Для всех них повысится стоимость капитала. Однако наиболее устойчивыми могут оказаться компании с низкой долговой нагрузкой или с большой денежной позицией, а также показывающие хорошие темпы роста прибыли. Выделяем: У Ростелекома дивиденды были исторически привязаны к чистой прибыли, поэтому рост процентных ставок может привести к снижению выплат. По МТС уже ждем выплаты дивиденда по минимуму дивполитики, этот вопрос будет решаться весной 2025 г. Также высокая долговая нагрузка у ВК, но компания сохраняет гибкость для оперативного повышения маржи. Среди компаний потребительского сектора нет бенефициаров от высокой ключевой ставки. Более устойчивы компании с низкой долговой нагрузкой и неплохими темпами роста прибыли: Наиболее уязвима М.Видео, показатель долговой нагрузки у которой в 3,2 раза превышает EBITDA, а в 2023 г. принес убытки. Главным бенефициаром от высокой ставки в секторе электроэнергетики является Интер РАО, чьи процентные доходы оказывают существенное влияние на финансовые результаты. Не станет критичным повышение ставки и для Мосэнерго и Юнипро, у которых также сохраняется весомая денежная позиция. Как заработать на снижении котировок Чтобы подключить услугу, необходимо пройти тестирование на знания. Это можно сделать в личном кабинете. В приложении «БКС Мир инвестиций» тест находится здесь: Профиль — Квалификации и тесты — Тестирование НКИ — Необеспеченные сделки. После прохождения теста можно подключить услугу: Профиль — Управление счетами (выбрать номер счета) — Тарифы и услуги — Необеспеченные сделки. Также услугу можно подключить в личном кабинете «БКС Мир инвестиций» в разделе Сервисы — Счета и Тарифы — Необеспеченные сделки и маржинальная торговля. *Не является индивидуальной инвестиционной рекомендацией В субботу WHOOSH принял участие на ежегодной конференции Смартлаба в Москве. Удалось выяснить многие подробности и интересные факты. • Тройной рост с момента IPO: С декабря 2022 года, когда компания вышла на IPO, бизнес вырос почти в 3 раза. Под разговоры скептиков о том, что бизнес самокатов в российском климате не взлетит, ВУШ выходил в новые города, активно масштабируясь. • Стабильная маржинальность: Как и обещали, маржинальность по EBITDA держится выше 40%. В текущих рыночных условиях это впечатляющий показатель, демонстрирующий устойчивость бизнеса. Один из немногих бизнесов, способных абсорбировать ключевую ставку 20%+ • Увеличение поездок и флота: За первые 9 месяцев 2024 года рост поездок составил +42%, а рост флота — +45%. Это говорит о растущем спросе на услуги компании и ее способности удовлетворять этот спрос. • Лидерство на растущем рынке: Рынок кикшеринга может вырасти в 2 раза к 2026 году, и WHOOSH уже сейчас занимает 50% этого рынка, уверенно удерживая свою долю на протяжении нескольких лет. • Выгодное финансирование: Компания удачно привлекает средства — средняя ставка по долговому портфелю на 30 июня составила всего 12,6%. При этом отношение чистого долга к EBITDA остается на комфортном уровне 2х, не увеличиваясь за полгода. Компания рассказала про крутые новинки, которых нет у конкурентов. Функция Wkey позволяет стартовать без открытия приложения: просто зажал два тормоза и поехал, телефон даже доставать не нужно. А возможность использовать карту «Тройка» для начала и завершения поездки — упрощает жизнь многим москвичам. Еще рассказали про разработку усиленной батареи, позволяющая самокатам работать в 2 раза дольше. Она уже проходит испытания, а в следующем году планируется ее массовое внедрение, что повысит операционную эффективность. Кроме того, на выступлении основатели намекнули, что позитивно оценивают проект разработки собственной модели самоката, и обещали скоро поделиться с инвесторами подробностями. Как итог: WHOOSH демонстрирует сильные результаты и уверенно движется вперед. Теплая осень играет на руку — результаты становятся лучше. Кажется, ребята даже договорились о продлении хорошей погоды! С таким подходом к бизнесу, инновациям и эффективности, компания остается одной из самых привлекательных для инвестиций на рынке. Операционная касса Что делать с лишними деньгами? У меня для небольших сумм распределение такое — треть в фонды ликвидности (выбрал SBMM), треть в российские акции (купил Лукойл), треть в крипту (выбрал биткойн в Bybit). Что мы имеем сейчас, спустя месяц? Паи фонда ликвидности подрастают со скоростью, близкой к ставке ЦБ. Российские акции упали, но Лукойл держится отлично (в декабре дивы). Крипта — все отлично, двойной профит — и от роста биткойна, и от роста доллара. Доход от стейкинга (2% в год) можно не учитывать. На следующий месяц стратегия не меняется. Честно говоря, думал, что размещение не состоится и компания денег не соберет в принципе. Дело в том, что вполне средний бизнес без какой-то выдающейся рентабельности, но с планами роста к 2028 году (а как без них?), хотел разместиться за 17 EBITDA и дороже 2х выручек!!! Безумие!!! Хоть Какой-то более менее адекватный мультипликатор EVS = 0,8 обещают только к 2028 году!!! Но если взять среднюю рентабельность 10%, то это PE 2028 = 6 — 8. Готовы сегодня вложиться в 8 прибылей 2028 года, когда облигации дают 20+%? Лично я не готов . Но пишут, что желающие таки нашлись и 75% от планируемого размещения компания продала. Конечно же по нижней границе, но все таки продала. Там Джордан Белфорт на продажах этого IPO что ли сидел??? А после этого мы удивляемся, что кто-то упорно покупал Мечелы, Самолеты и Сегежи. Интересно будет посмотреть на динамику котировок в первые месяцы торгов. Думаю, что компания сможет посоревноваться в таким рекордсменом как VSEH . НРА повысило кредитный рейтинг ПАО «АПРИ» Главное из пресс-релиза: Повышение кредитного рейтинга ПАО «АПРИ» обусловлено существенным увеличением операционного денежного потока до изменения оборотного капитала, рентабельности по показателю EBITDA и оборачиваемости дебиторской задолженности, а также улучшением прозрачности Группы, повышением оценки уровня стратегического менеджмента. Ключевыми положительными факторами рейтинговой оценки являются: Комфортная оценка обеспеченности обслуживания долга. За период 01.07.2023—30.06.2024 гг. показатель составил 1,4. Позитивное влияние на показатель оказывает увеличение операционного денежного потока до изменения оборотного капитала: так, в I полугодии 2024 года он вырос до 3,2 млрд руб. (I полугодии 2023 года 0,3 млн руб.) Высокая оценка уровня стратегического управления. Стратегия формализована с 2017 года, регулярно актуализируется. Финансовая модель Компании подробна и детализирована по текущим проектам, план 2023 года в целом выполнен по ключевым финансовым показателям Ключевыми сдерживающими факторами рейтинговой оценки являются: Средний уровень долговой нагрузки. Отношение чистого долга к показателю EBITDA, по расчетам НРА, на 30.06.2024 г. составило 3,1х Компания предпочитает открывать продажу объектов на завершающей стадии строительства, что позитивно отражается на цене, однако, по мнению Агентства, может нести риски для получения денежных средств в случае неблагоприятной рыночной конъюнктуры в период ввода объекта. Географическая концентрация выручки. Порядка 90% выручки Компания получает от проектов в Челябинске. НРА отмечает стремление Компании к расширению географии: реализуются три проекта в Екатеринбурге и один во Владивостоке, готовятся к реализации проекты в Железноводске и Ленинградской области. Полный текст рейтингового релиза:https://www.ra-national.ru/press_release/39320/ Продолжаю формирование своего инвестиционного портфеля через российские дивидендные акции следуя своей стратегии на протяжении 3 лет и 1 месяца. Регулярные покупки на равных промежутках времени и реинвестирование получаемых дивидендов дают свои плоды. Погнали 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 114 115 116 117 118 119 120 121 122 123 124 125 126 127 128 129 130 131 132 133 134 135 136 137 138 139 140 141 142 143 144 145 146 147 148 149 150 151 152 153 154 155 156 157 158 159 160 161 162 163 164 165 166 167 168 169 170 171 172 173 174 175 176 177 178 179 180 181 182 183 184 185 186 187 188 189 190 191 192 193 194 195 196 197 198 199 200 201 202 203 204 205 206 207 208 209 210 211 212 213 214 215 216 217 218 219 220 221 222 223 224 225 226 227 228 229 230 231 232 233 234 235 236 237 238 239 240 241 242 243 244 245 246 247 248 249 250 251 252 253 254 255 256 257 258 259 260 261 262 263 264 265 266 267 268 269 270 271 272 273 274 275 276 277 278 279 280 281 282 283 284 285 286 287 288 289 290 291 292 293 294 295 296 297 298 299 300 301 302 303 304 305 306 307 308 309 310 311 312 313 314 315 316 317 318 319 320 321 322 323 324 325 326 327 328 329 330 331 332 333 334 335 336 337 338 339 340 341 342 343 344 345 346 347 348 349 350 351 352 353 354 355 356 357 358 359 360 361 362 363 364 365 366 367 368 369 370 371 372 373 374 375 376 377 378 379 380 381 382 383 384 385 386 387 388 389 390 391 392 393 394 395 396 397 398 399 400 401 402 403 404 405 406 407 408 409 410 411 412 413 414 415 416 417 418 419 420 421 422

Thu, 31 Oct 2024 08:59:48 +0300

Но, чтобы вы, читатели моих блогов, не подумали, будто я постоянно нахожусь в «розовых очках», веря в бесконечный рост нашего рынка, в этой статье попробую рассмотреть негативный сценарий!Цикличность на рынке акций

Как рынок может повести себя дальше?

Это значит, что после окончания текущего снижения, рынок может не показывать роста в течении нескольких лет (ориентировочно, роста не будет до 2027г!).Что делать в итоге?

Рынок уже достаточно сильно упал, он может развернуться в любой момент и начать расти. К примеру, 5 ноября будут выборы в США, если победит Трамп, это может стать позитивом для нашего рынка.

К тому же, в фондах денежного рынка или в фондах ликвидности (т.е. именно на бирже, а не в банках) у инвесторов сейчас лежит около 700 млрд. рублей. При появлении позитивных драйверов (победа Трампа, завершение СВО, снижение ставки ЦБ), эта сумма может хлынуть в рынок (именно для этого она и была припаркована в этих фондах) и вызвать его рост.

Вкладывать миллионы рублей в акции прямо сейчас я тоже не буду! Всё таки, риск дальнейшего снижения рынка остаётся и инвестировать сейчас большой капитал в него рискованно. Стоит дождаться фактического появления сильных позитивных драйверов для роста, которых пока нет.

Но вот инвестировать небольшие суммы, усредняя цену уже купленных бумаг, я продолжу. Такой подход поможет мне сгладить колебания рынка и помочь моему портфелю быстрее выйти в прибыль при начале его роста.

Поэтому, я буду продолжать придерживаться своей стратегии и регулярно инвестировать в акции 2 раза в месяц часть своих доходов.

Параллельно с инвестициями я использую возможности высокой ставки ЦБ и другую часть доходов отправляю на депозиты (в данный момент, около 40% всего моего капитала лежит на краткосрочных депозитахнакопительных счетах).Заключение

Несмотря на то, что я по жизни стараюсь смотреть на вещи оптимистично, я осознаю риски инвестирования в наш фондовый рынок на фоне высокой ставки ЦБ, продолжающейся СВО и санкционного давления.

10 ноября у меня очередная зарплата, буду покупать дивидендные акции. Список покупок готов, но о нём я расскажу в следующих статьях!

Thu, 31 Oct 2024 09:04:30 +0300

Thu, 31 Oct 2024 09:10:52 +0300

Thu, 31 Oct 2024 06:49:09 +0300

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Thu, 31 Oct 2024 07:15:48 +0300

Thu, 31 Oct 2024 08:07:24 +0300

На дневном графике цена протестировала (с проколом) границу розового канала и отбившись от нее, двинулась вниз подойдя на вечерней сессии к своей сильной поддержке в виде границы белого канала. ТО, что цена не смогла зайти в розовый канал, в моменте говорит о слабости. При пробитии своих поддержек в виде границ белого и синего каналов(в идеале с тестом снизу) ждем цену на тест поддержек ниже

Для сделки(торгуем отбой или пробой уровня) ждем тест границы синего(259450) и белого(261100) каналов и гориз.уровня 254425

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней — горизонтали 274550, а также границы розового канала(265725)

На часовом графике цена возобновила снижение, приблизившись к лоям этой недели. Ждем добоя до сильной поддержки 258600 — отбой от нее лонгуем, а пробой с тестом снизу — шортим

Для сделки(торгуем отбой или пробой уровня) ждем тест границ желтого(267850 на утро) канала и гориз.уровня 258600

В случае четких тестов можно входить от менее сильных гориз.уровней 268025 и границы голубого канала(269600 на утро)

На дневном графике цена попробовала отбиться от локальной поддержки 24999, но на вечерней сессии пробила ее и закрыла день под ней. Ждем добоя до сильной поддержки 24242 и в случае отбоя от нее входим в сделку. В случае возобновления роста лонгуем при пробитии 24999 с тестом сверху

Для сделки(торгуем отбой или пробой уровня) ждем тест гориз.уровня 24242

В случае четкого теста можно входить от менее сильных уровня 24999

На часовом графике цена после утреннего гэпа вверх снижалась весь день, приблизившись к своим лоям этой недели. Ждем продолжения снижения и добоя до сильной поддержки в виде границы желтого канала и в случае отбоя от нее входим в лонг

Для сделки (торгуем отбой или пробой уровня) ждем теста границы желтого канала(24548 на утро)

В случае четкого теста можно входить от менее сильных уровней в виде горизонталей 25852, 24512 и трендовой(25387 на утро)

На дневном графике цена начала коррекцию, приблизившись к своей сильной поддержке 96427. Ждем добоя до этого уровня и в случае отбоя от него пробуем лонг. При пробитии этого уровня с тестом снизу можно пробовать шорт

Для сделки(торгуем отбой или пробой уровня) ждем тест гориз.уровня 96427

В случае четких тестов можно входить от менее сильного гориз.уровня 98655

На часовом графике цена снижалась весь день, пробив свою сильную поддержку 97149. Пока цена ниже этого уровня ждем продолжение снижения и добоя до границы черного канала, на отбое от которой можно пробовать лонг

Для сделки(торгуем отбой или пробой уровня) ждем тест гориз.уровня 97149 и границ желтого(97960 на утро) и черного(96112 на утро) каналов

В случае четких тестов можно входить от менее сильного гориз.уровня 95951

На дневном графике цена продолжила снижение, отбившись от своего локального сопротивления в виде гориз.уровня 13,650. Пока цена не вернулась выше этого уровня ждем продолжения движения вниз

Для сделки(торгуем отбой или пробой уровня) ждем тест гориз.уровня 13,703

В случае четких тестов можно входить от менее сильного гориз.уровня 13,65

На часовом графике цена продолжила снижение, дойдя до своей локальной поддержки 13,571 и отбилась от нее, но далеко не ушла. Пока цена выше этого уровня и трендовой, рост может возобновиться, при пробитии этих уровней снижение может усилиться

Для сделки(торгуем отбой или пробой уровня) ждем тест границы зеленого канала(13,845 на утро)

В случае четких тестов можно входить от менее сильных уровней в виде горизонталей 13,571 и трендовой 13,553

На дневном графике цена начала коррекцию к падению, отбившись от трендовой. Пока цена выше этого уровня ждем продолжения роста и добоя до ближайшего сопротивления

Для сделки(торгуем отбой или пробой уровня) ждем теста гориз.уровней 76,28 и 69,88

В случае четких тестов также можно входить от менее сильных уровня в виде трендовой 71,35

На часовом графике цена возобновила рост, но пока торгуется ниже ема233. Пока цена не ушла выше этого уровня говорить о среднесрочном росте рано. Ждем пробоя ема233 (в идеале с тестом сверху) и пробуем лонг

Для сделки(торгуем отбой или пробой уровня) ждем теста границ канала(75,20 и 70,30 на утро)

В случае четких тестов также можно входить от менее сильных уровня в виде трендовой 74,70

На дневном графике цена не дойдя до сопротивлений ушла в коррекцию, но до своих поддержек пока также не дошла. Ждем ближайших уровней и в случае их отработки входим в сделку

Для сделки(торгуем отбой или пробой уровня) ждем тест гориз.уровня 3,0126, а также трендовой(2,9365) и границы голубого канала 2,7087

При четких тестах можно входить от менее сильного гориз. уровня 2,7211

На часовом графике цена возобновила свое снижение, дойдя и отбившись от своей локальной поддержки 2,7666. Пока цена выше гориз.уровня 2,7950 рост может возобновиться, при уходе под этот уровень (в идеале с тестом снизу) ждем продолжения снижения и добоя до сильной поддержки 2,7174

Для сделки(торгуем отбой или пробой уровня) ждем тест гориз.уровня 2,7174

В случае четких тестов можно торговать от менее сильных гориз.уровней 2,9919, 2,9035, 2,7950, 2,7666 и трендовой 2,9790

На дневном графике цена продолжает свой рост, приближаясь к своему сопротивлению в виде границы голубого канала. Ждем цену к этому уровню и в случае отбоя пробуем шорт

Для сделки(торгуем отбой или пробой уровня) ждем тест границы белого канала 2711,50

В случае четких тестов можно входить от менее сильного уровня в виде границы голубого канала (2810)

На часовом графике цена ушла в боковик, начав торговаться в диапазоне 2789,80-2771,83. Ждем границ диапазона, торгуя отбой внутрь, а пробой — вовне диапазона

Для сделки(торгуем отбой или пробой уровня) ждем тест границ зеленого канала(2759,32 на утро)

В случае четких тестов можно входить от менее сильных гориз.уровней 2789,80, 2771,83, 2758,45

Доступ в закрытый клуб — Бесплатный доступ в чат с графиками всех акций из индекса Мосбиржи и оповещениями о возможных точках входа внутри дня

Как торговать уровни — писал здесь.

При торговле не забываем про стопы и тейки!

Ключевые уровни на графиках и в тексте выделены жирным.

Не является индивидуальной инвестиционной рекомендацией.

Больше графиков в моем TG-канале.

Подписывайтесь на t.me/cap_of_charts

Лайки приветствуются :-)

Wed, 30 Oct 2024 11:36:16 +0300

мы в середине сентября

мотор поставим на галеру

а вас придется утопить

-----

Именно такой стишок-пирожок вспомнился мне после прочтения стенограммы выступлений на форуме «Будущее облигационного рынка», организатор «Эксперт РА».

ВТБ капитал:

— у организаторов существенно снизилась возможность брать выпуски на себя

— эмитенты, пока есть возможность взять с рынка — берите, дальше будет хуже

— стадия принятия у эмитентов приходит.

Если раньше первый эшелон спорил — КС+1.2 или 1.25, сейчас он берет под кс+2, а завтра будет кс +2.5

Прочитано здесь:

t.me/marythebond

Wed, 30 Oct 2024 11:30:41 +0300

Wed, 30 Oct 2024 11:22:22 +0300

Доктор тоже человек,

у него свои слабости:

он жить хочет.

Всем привет и трям! Начинаем новый день и продолжаем неделю. Для тех, кто не в курсе, сегодня среда и предпоследний день октября. То есть 30. )

Рынки в предвкушении, затаились на уровнях, без больших движей… тьфу-тьфу. С направлением тоже не всё везде однозначно. Отрабатывают толькр тренды. К примеру по металлам. Во всяком случае до сегодняшнего утра так и есть.

По диапазонам всё не так однозначно, а играть в «угадайку» желания нет. Тем более, что сейчас закрываем месяц.

НОВОСТИ НА СЕГОДНЯ:

Новостей на 3* много, но толку от них может быть мало. )

РЫНКИ НА УТРО:

GOLD — прут по тренду к 2800,00-2800,50. Но, как истинная пипсовчица, ловлю по ходу коррекции.))

мажоры ($) — неопределенность на поддержках.

S&P 500 — продолжают пилить на хаях.

ММВБ — пытаются отыграть падеж понедельника.

BRENT.

Нефть уже тыкнулась в предыдущую поддержку и лои этого года, обозначив 3 точки диапазона 69,5-80,0. Полетим обратно на 80,0? По законам работы в диапазоне, который сейчас имеем, сходить на хаи просто обязаны… шучу. Рынок ничего не обязан. Но такие паттерны срабатывают на 90%. Да и хз, что сейчас может дать толчек на пробой поддержки и уход на 50,0. Еще, как минимум, недельку нужно попилить.

Но это, естессно, всё субъективно. )

И сегодня МЕТАЛЛ!

Всем хорошего дня!!!

Мира и профита!

Ваша Gella

Wed, 30 Oct 2024 11:21:15 +0300

1. Да, пацаны, да! Вчера был в Глобусе- Все цены подняты аккурат на 20-30%. И это только вчера. Так что ваши вклады уже обесценивались на 20 % вчера. А вам еще ждать 4 месяца. Мне стало также очень грустно за себя и за вас. Опять жирные банкиры переиграли нищебродов((((((

Но меня радует, что продукты еще остались в магазине. Мое любимое масло Вологодское. Стоило раньше по 229 рублей 180 грамм, сейчас 346 за ту же упаковку. Придется платить дороже, чтобы не кушать маргарин!

Никогда раньше не стоил виноград за 300 рублей и выше… Сейчас стоит. Подняли цены и на мясо. Рульку я пока покупаю. Просто привычка!

Короче, пацаны, кто является вкладчиками в банки. Вас лахонули в плохом смысли этого слова! Вы стали терпилами.

Меня страшит мысль, чтокогда вы это аоймете, то весь товар сметете с полок, сколько бы он не стоил.

Поэтому я продалжаю излишки денежногй массы переводить в голубые фишки. Не в алоховский завод, а в акции металлов, в никель, в нефть, в алмазы, сургут и лук- это то, чем моя страна торгует.

Мне мама всегда говорила, на еде не экономь, всегда надо кушать только свежее и полезное. Посмотрите на наше правителтство, все лица лосняться, не говоря уж о нашем президенте!

Ваш все тот же S.Hamster

Wed, 30 Oct 2024 10:29:39 +0300

Они пригласили нас в кино, сняли второй этаж в кинотеатре «Художественный» на Арбатской. Рассказывали про свой «Фантех» (Кинопоиск, Яндекс.Музыка, Яндекс.Книги), который по отчетности входит в сегмент «Яндекс.Плюс и развлекательные сервисы».

Кароче каких то супер новых данных, которые помогают лучше понять экономику сервисов там не дали. Дали только общие цифры по количеству людей, смотрящих контент Яндекса. Я в целом только несколько цифр нужными посчитал:

— примерно 50 млн человек в среднем за месяц хотя бы раз взаимодействует с «Фантехом» Яндекса

— 13 млн в среднем в месяц хотя бы раз смотрят фильм или сериал на Кинопоиске

— примерно 25 млн подписчиков Яндекс.Плюс играют в видеоигры

Из последнего пункта исходит стратегия Яндекса по развитию «Фантеха». Они хотят делать игры в партнерстве со студиями-разработчиками по «вселенной» запущенных на Кинопоиске сериалов и фильмов. А на Яндекс.Книги они хотят в рамках этих «вселенных» писать книги.

______________________________________

В целом направление Яндекс.Плюс пока еще не столь существенно в масштабах Яндекса. Да, оно уже приносит 8,7% выручки (согласно отчетности за 9М24), при этом рентабельность по EBITDA только 1.9% (согласно отчетности за 9М24). По FCF сегмент вообще убыточный, так как есть большой CAPEX на создание и приобретение видео и аудио контента (покупка интеллектуальных прав, съемка собственных «тайтлов»). Например съемка 1 серии популярного российского сериала, согласно комментариям представителей компании, стоит «десятки миллионов рублей». Яндекс планирует в течение 2024-2025 гг. потратить 100 млрд на развитие контента (это и OPEX в P&L и CAPEX в Cash Flow Statement). При этом напомню что выручка за 9М24 составила всего 66 млрд руб при околонулевой рентабельности. Кароче сегмент прожигает деньги.

Однако со временем я ожидаю, что сегмент достигнет рентабельности на уровне 16-20% по EBITDA (уровень глобальных мейджоров типа Нетфликса) и EBITDA начнет перекрывать CAPEX.

*Данный пост транслирует мое личное мнение, исходя из профессионального опыта. Не является инвестиционной рекомендацией и трансляцией официальной позиции моего работодателя*

Wed, 30 Oct 2024 10:38:27 +0300

Wed, 30 Oct 2024 10:44:51 +0300

Остап Бендер на выступлении в Клубе четырех коней утверждал, что «Все учтено могучим ураганом».

А как обстоят дела на ФР РФ?

После пятничного заседания и пресс-конференции рынок акций и рынок долга за грустили, и продолжили грустить на этой неделе.

Вопрос, который интересует меня как частного инвестора: такая реакция последовала на увеличение шага повышения КС до +2% или также включает в себя возможное (некоторые ресурсы утверждают, что уже определенное, вопрос лишь в размере) повышение ставки на декабрьском заседании? А также новые вводные по траектории КС (а были ли они?)

Приведу пару высказываний с пресс-конференции по данным вопросам.

------

«Чтобы сдержать ускорившийся рост цен, нам потребуется значительно большая жесткость денежно-кредитной политики в следующем году. Более высокая траектория ключевой ставки должна вернуть инфляцию к цели».

-----

«Возможность повышения (ключевой ставки — ред.) такими же шагами в следующем будет зависеть от данных, которые будут поступать: данных по развитию экономики, инфляции, инфляционных ожиданий, темпов роста кредитования в целом. Но мы допускаем возможность дополнительного повышения ставки в декабре».

-----

На мой взгляд, мы видим четкий сигнал, что ставка в декабре будет повышена, вопрос лишь насколько, а траектория снижения и вовсе перестала просматриваться в ближайшие кварталы (а то и весь 2025 год).

Но прав ли я и каков рыночный консенсус по данным вопросам?

6 ноября мы получим резюме по заседанию 25 октября, как правило, ответы на вопросы, заданные выше, там прописываются более четко. Но всегда хочется быть чуть впереди рынка. Предлагаю попробовать обсудить это и, возможно, получить некоторое преимущество по итогу.

Wed, 30 Oct 2024 10:33:55 +0300

Сейчас ровно год с момента начала самого сильного и одновременно самого тупого ралли в истории человечества и два года с момента начала бычьего цикла. Конечно же, нельзя обойти стороной годовщину начала безумия.

С минимума 27 октября 2023 по максимум 28 октября 2024 рынок вырос на 42.4%. С 1950 по 2023 год средний рост с учетом сезонности за указанный период составил 10.5%. В 21 веке наилучший показатель был в 2021 году – 35.7%, что совпало с локальным минимумом в окт.20.

С ноя.20 по окт.21 рынок рос на фоне 12.5 трлн коллективного QE (мар.20-мар.22) от ведущих мировых ЦБ, интенсивного V-образного восстановления экономики и корпоративных финансов (до 40% роста прибыли за два года) и открытия экономики после локдаунов (с ноя.20 появилась конкретные планы по вакцинации, что означало снятие локдаунов).

Да, было сильно в 2021, но были причины – прибыли еще никогда так быстро не росли в реальном выражении, но и никогда не было так много свободной ликвидности. Вот и всего 35.7%, а сейчас почти 43%.

В фазу пузыря доткомов наиболее интенсивный рост был в 1997 году – 31.8% за указанный период, а ранее наилучший показатель был в 1963 году – 38% после разгромного 1962 на эффекте низкой базы.

Как видно, с 1950-х годов аналогов нет с учетом сезонности.

Сейчас за год рынок создал 18 трлн капитализации, но это не только самый быстрый прирост капитализации за всю историю в абсолютном выражении, но и один из самых быстрых приростов по скользящему сравнению за 12 месяцев вне фазы коррекционного восстановления.

18 трлн сейчас – это сопоставимо с совокупным пузырем 90-х годов за 5.5 лет с учетом инфляции, но сейчас на это потребовался год!

Ранее рост на 40% и выше за 12 месяцев происходил после обвала, как минимум на 20% и глубже (2020, 2009 и так далее), а в этот раз после локальной коррекции авг-окт.23 на 11%. За всю историю было два раза, когда рынок рос сильнее вне фазы коррекционного восстановления (в июл.97 и апр.98 на 48-49% и в 1929, т.е. в эпоху пузырей).

Однако, в 1925-1929 и в 1996-2000 наблюдалось быстрое восстановление экономики в темпах выше 4% в год (почти 4.8% в 20-х годах 20 века и 4.3% в 90-х годах в среднем за год) со всеми вытекающими положительными аспектами активной экономической экспансии. Тогда рост рынка был в период активной межотраслевой трансформации и быстрых темпов роста прибыли компаний (свыше 15% в год).

Сейчас идет стагнация два года (как раз с середины 2022) с нисходящей тенденцией по прибылям из-за фронтального роста издержек и при актуализации максимальных с 2007 года рисков в системе.

Сейчас рынок обновил все возможные рекорды (об этом писал весь год) по скорости, интенсивности раллирования и концентрации идиотизма.

Еще никогда в истории рынок не был в столь ожесточенном пампе в условиях стагнации и при истощении свободной ликвидности.

Как им удалось продать двухлетнюю стагнацию при сжатии ликвидности, в условиях высоких ставок и обострении рисков в системе?

Все очень просто – культивация и закрепление идиотизма с новым ранее неизведанным паттерном «выхаркивание истхая» ))

Обычно интенсивный рост сопровождается паттерном «pump & dump», т.е. быстрый рост и быстрое падение с образованием волатильности – так было в 90-х годах. Сейчас иначе. Прорыв нового истхая с закреплением и проторговкой (чтобы привыкли и приняли новые уровни), консолидация с паническим выкупом любых попыток продаж и выблевывание нового истхая с повторением стратегии. Критически важно это сделать в наиболее абсурдном сценарии против логики, фактов и денежных потоков.

Это создает иллюзию исключительной устойчивости рынка и веры в чудеса.

Безусловно, все это сопровождается особой эмоциональностью для того, чтобы приглушить логику (эмоции подавляют рациональность). Именно поэтому освещение в ведущих СМИ и инвестдомах максимально истеричное, с надрывом, психозом и в эйфории.

Все это сопровождается феерической ложью, тупостью и манипуляциями. Им удалось создать рынок и условия для умственно отсталых, инвестсообщество еще никогда не было настолько тупым.

t.me/spydell_finance/6410

Wed, 30 Oct 2024 10:13:09 +0300

Среди металлургов также нет тех, кто выиграет от роста ставки. Все компании так или иначе уже финансируются за счет дорогих кредитов. Наиболее обременительными высокие ставки окажутся для:

Единственным бенефициаром в секторе финансов является Московская биржа, у которой более половины выручки составляют доходы от размещения средств участников торгов.

Рост ставок несет риски для показателей чистой прибыли и потенциальных дивидендов Ростелекома и МТС. У обеих компаний умеренная долговая нагрузка, но при этом они тратят более 50% операционной прибыли на процентные расходы.

Отдельно можно отметить представителя промышленного сектора — Сегежу, для которой рост процентной ставки является особенно болезненным с учетом ее долга и того, что она последние несколько кварталов не выходит из убытков. Компания уже планирует допэмиссию, но пока не раскрывала ее объем и цену.

С акцией БКС «Бесплатный шорт»* сейчас можно отыграть потенциальное снижение котировок уязвимых к высоким ставкам бумаг без платы за перенос.

* Условия акции:

Tue, 29 Oct 2024 11:06:50 +0300

Какие интересные тезисы можно выделить с выступления?

Также Топ менеджмент прокомментировал слухи по поводу повышения минимального возраста пользователей с 14 до 16 лет и дополнительных ограничений. На текущий момент — нет реальных подвижек по введению прав для пользователей, запрету езды по тротуарам или обязательной регистрации СИМ. Тем более у WHOOSH присутствует ограничение с 18 лет.

WHOOSH упомянул про два инструмента для дальнейшего роста — внутренняя оптимизация и покупка нового флота. WHOOSH единственные, у кого есть Центр восстановления самокатов, где СИМ проходят обновление и возвращаются в строй как новые. Так много внимания компания уделяет обслуживанию СИМ, потому что их доступность заметно влияет на выручку: рост на 5% в коэффициенте доступности самокатов в городе на их размере парка — это более 800 млн руб выручки в год. К решению о закупке новых СИМ подходят взвешенно, чтобы обеспечить рост без чрезмерной долговой нагрузки.

Wed, 30 Oct 2024 10:24:17 +0300

Утро доброе!

Наличные в телеграмм:

Wed, 30 Oct 2024 10:16:13 +0300

Wed, 30 Oct 2024 09:58:39 +0300

https://t.me/borodainvest

Wed, 30 Oct 2024 09:47:20 +0300

Рейтинг повышен сразу на две ступени до уровня «BBB-|ru|» по национальной рейтинговой шкале для Российской Федерации, прогноз «Стабильный»

Высокая оценка рентабельности показателя EBITDA. По оценкам НРА с учетом выручки всех проектов за период 01.07.2023—30.06.2024 гг. она составила 43%

Wed, 30 Oct 2024 09:21:09 +0300

Wed, 30 Oct 2024 09:21:36 +0300