Sat, 16 Dec 2023 11:14:45 +0300

⬜️ ООО «Унител»

АКРА присвоило кредитный рейтинг BВ-(RU)

«Унител» — универсальный оператор телекоммуникационных услуг для бизнеса (B2B) в Санкт-Петербурге и Ленинградской области.

Бизнес Компании относится к категории высокотехнологичных, что требует особого внимания к поддержанию качества и непрерывности оказания услуг. В связи с этим «Унител» старается использовать в своей деятельности оборудование крупнейших вендоров. В настоящее время в собственности у Компании насчитывается около 850 км оптоволоконных линий связи, более десяти крупных магистральных узлов и свыше 80 узлов связи в объектах коммерческой недвижимости.

По оценкам Агентства, выручка Компании по итогам 2023 года составит 278 млн руб. С учетом планируемой покупки конкурента за 60 млн руб. (средства будут направлены за счет планируемого облигационного займа) и потенциального роста клиентской базы выручка Компании может увеличиться до 360 млн руб. в 2024–2026 годах.

Долг Компании преимущественно представлен банковскими краткосрочными кредитными линиями и займами от связанных сторон. Агентство закладывает в прогноз долговой нагрузки на 2023-й и последующие годы планируемый к размещению облигационный заем в размере 150 млн руб. По оценкам Агентства, отношение скорректированного общего долга к FFO до фиксированных платежей за 2023 год составит 3,44х.

С учетом планов по дальнейшим инвестициям в оборудование АКРА ожидает сохранение отрицательных значений FCF и рентабельности по FCF в 2023–2024 годах. Качественная оценка ликвидности определяется Агентством на низком уровне по причине исключительной зависимости от банковского финансирования и займов от связанных лиц.

Sat, 16 Dec 2023 03:49:54 +0300

Задача

Сформировать портфель из облигаций по следующим условиям:

— держать всё планирую до погашения

— срок погашения должен быть до 3 лет (срок окончания ИИС)

— доходность YTM по каждой бумаге выше 15% в рублях

— сбалансированный риск

— небольшие суммы в каждой облигации, чтобы можно было при необходимости продать любой неликвид

— минимальное время отводить на управление портфелем (заглядывать раз в несколько месяцев и докупать на поступившие купоны эти же бумаги)

Предполагаемый состав портфеля

Квази-ОФЗ

Московская область 15,1% / 1 год RU000A101988

Красноярский край 15,4% / 2 года RU000A1029G6

Ульяновская область 15,3% / 2,5 года RU000A1077U6

Валютный хедж

ПИК (замещающая, USD) 8,2% в USD / 3 года RU000A105146

Газпром (замещающая, EUR) 6,2% в EUR / 2 года RU000A105WH2

Борец (замещающая, USD) 8% в USD / 3 года RU000A105GN3

РУСАЛ (юаневая, CNY) 6,7% в CNY / 2,5 года RU000A1076U8

М.Видео 31% / 2,5 года U000A106540

Мани Мен (IDF Eurasia) 22% / 1 год RU000A103PS8

АйДи Коллект (IDF Eurasia) 19,5% / 3 года RU000A107C34

МСБ-Лизинг 18,9% / 3 года RU000A107C91

Хоум Кредит 19,3% / 1,5 года RU000A104XU6

КарМани 18% / 1 год RU000A103R98

Займер 18,7% 1 год RU000A103QJ5

Корпораты

ЭнергоТехСервис 17,1% / 2 года RU000A107D74

ЦППК 16,7% / 0,5 года RU000A103F27

ТГК-14 15,1% / 2 года RU000A1066J2

КАМАЗ 15,1% / 1,5 года RU000A104ZC9

Ред Софт 15,1% / 1 год RU000A104VA2

МТС-Банк 15,7% / 1,5 года RU000A1051U1

ВУШ 16% / 2,5 года RU000A106HB4

Европлан 16,1% / 1,5 года RU000A106F40

ГЕНЕТИКО 16,3% / 1,5 года RU000A101UL7

ЛСР 16,4% / 2 года RU000A102T63

Буду признателен за дополнения / конструктивную критику / другие идеи.

UPDATE

Спасибо @Удачливый Лузер за конструктивную идею по замещайкам Борец, добавил в портфель

Sat, 16 Dec 2023 07:19:50 +0300

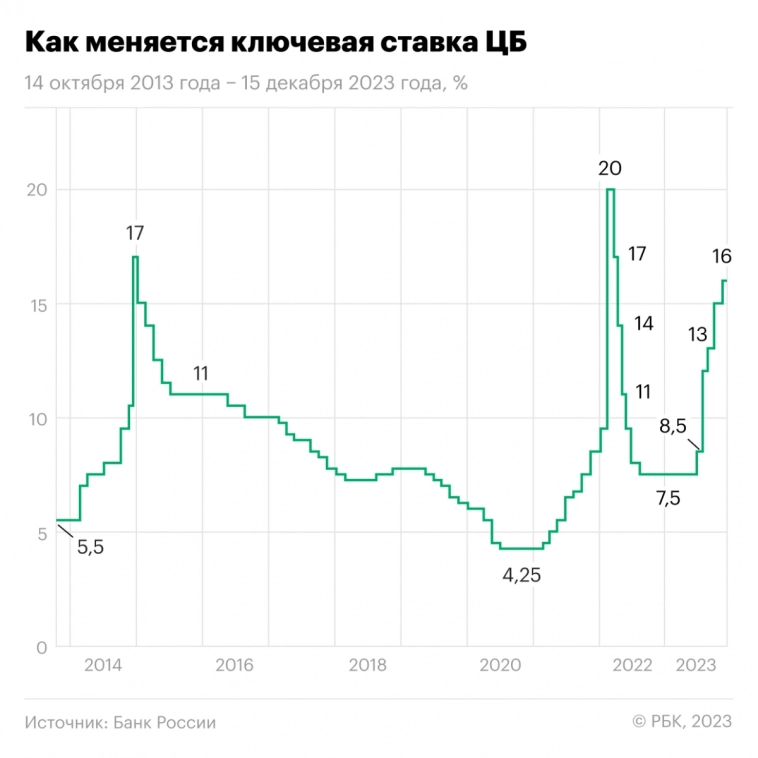

15 декабря Набиуллина перешла грань зла и злого зла, подняв ключевую ставку с 15% до 16%. По итогам 2023 года годовая инфляция ожидается 7,5%. Ориентир по средней ставке в 2024 году — 14%. Это значит, что времена безумно дорогих денег закончились. Начались времена, когда живые позавидуют мёртвым? Как и на ком это всё отразится?

Ещё за 2–3 недели до повышения консенсус-прогноз был 16%. Повышения ждали некоторые и до 17%, кто-то считал, что ЦБ оставит ставку на и так уже высоких 15%. Но Эльвира Набиуллина начала старую песню:

«Текущее инфляционное давление остается высоким. По итогам 2023 года годовая инфляция ожидается вблизи верхней границы прогнозного диапазона 7–7,5%. При этом рост ВВП в 2023 году, по оценке Банка России, сложится выше октябрьского прогноза и превысит 3%. Это означает, что отклонение российской экономики вверх от траектории сбалансированного роста во втором полугодии 2023 года оказалось более значительным, чем Банк России оценивал в октябре».

Инфляция разгоняется. ЦБ её ставкой пытается прибить, как таракана тапком, но не получается, да и не может получиться в нынешних условиях. А теперь поразмышляем, что означает повышение ставки для инвесторов и как это отразится на акциях, облигациях, рубле и недвижимости, а также на гражданах.

Облигации

Бизнес получил очередной удар в виде более дорогих долгов. 16%, особенно в долгосрочной перспективе — это крайне мощно. Рефинансировать старые и брать новые долги станет дороже. И ведь не факт, что мы дошли до точки разворота.

Доходность облигаций скорректировалась заранее на ожидании объявления ставки, так что коррекция будет только по инерции, а также на слухах о дальнейших шагах по ДКП. Следующий спич от Эльвиры Сахипзадовны мы услышим через 2 месяца — 16 февраля, а доклад о ДКП будет 27 февраля.

Хорошей практикой в подобной ситуации считается снижение уровня своего риск-профиля. С ОФЗ или с каким-нибудь выпуском РЖД будет порядок, но вот с ВДО уже стоит быть осторожнее. Особенно с эмитентами с низким рейтингом и высокой долговой нагрузкой. Выпуски будут всё чаще флоатерами — с плавающей ставкой, привязанной к RUONIA или КС.

Индекс гособлигаций RGBI не дошёл до минимума в 117 пунктов и пока что остановился на 119. Тут стоит понимать, что ОФЗ с постоянным купоном не дают сейчас кайфовых доходностей, депозиты выгоднее. В ОФЗ уже сидят те, кто планирует заработать на их росте при снижении ключа, а в ОФЗ-флоатерах сидят те, кто ожидает повышения ставок, получая купоны 16%+.

Ниже стоимость облигаций — выше доходность, тут всё предельно очевидно. Но в разных выпусках разных эшелонов коррекция может протекать по-своему. Риски у сильно закредитованных эмитентов выросли, да и в целом хорошей практикой будет понижение своего аппетита к рискам. Если раньше бодны с рейтингом BB+ казались ок, теперь-то даже в BBB+ риски выросли. Дорогие деньги с нами надолго, уже выходят выпуски с купонами по 19–20%, правда там чаще всего лесенки. Для бизнеса выше 12% — губительно, так что при ставках выше 12% мы будем наблюдать фокусы с купонами у новых выпусков.

Акции

Предыдущие 4 повышения индекс держался, но вечно это продолжаться не могло, индекс всё же дрогнул. Наш рынок изолирован, физлица делают 80%+ объёмов, осенью нерезиденты довольно активно продавали свои акции, а резиденты-юрлица уже давно активно пережидают в других инструментах: облигации, золото и валюта.

Но акции РФ в перспективе никуда не денутся от роста. Альтернативы есть далеко не у всех инвесторов. Выйти из РФ и зайти в США так просто могут далеко не только лишь все. Акции выступают в том числе защитой от девальвации. Но дивиденды сейчас такие скромные по сравнению со ставкой, что продолжается отток в инструменты с фиксированным доходом.

Тем не менее, индекс всё ещё на высоких значениях. Да, его придавила конкуренция со стороны облигаций, депозитов, но компании не переоценены в индексе настолько, чтобы поехать сильно вниз, если не случится какая-то дикая паника (а этого исключать нельзя).

Обязательно помним о том, что бизнесу сложнее развиваться, поскольку придётся привлекать более дорогие деньги. Сильнее скажется на тех, кто сильнее закредитован, рефинансирование долга будет дороже. К выбору акций стоит подходить осторожнее, с другой стороны, при снижении стоимости качественных акций можно будет купить их с дисконтом, нужно лишь понимать свой горизонт инвестирования и цели.

Многие компании смотрят в сторону IPO как на возможность получить просто деньги, необходимые для развития. Просто потому что кредиты и облигации — дорого. Мы видели уже на IPO много компаний в этом году.

Рубль, доллар

Чем выше ставка, тем недоступнее становится национальная валюта, что ведёт к её удорожанию. Но это же рубль, поэтому с ним что угодно может случиться. В базовом сценарии должен дорожать. Ну и помним, что цель — снижение инфляции, на курс рубля влияют другие вещи. Например, продажа валютной выручки экспортёрами.

Иметь валютные активы — это здравая идея. Необязательно именно доллары или юани, лично я предпочитаю замещающие облигации. Опять же, нужно понимать, что это, как они работают, а также верить в ослабление рубля на дистанции.

Курс у нас регулируемый, он будет ходить в определённом коридоре, но также он сильно зависит от стоимости нефти. Если говорить про коридор, то кажется, что 90 — это ближе к нижней его границе. Верхняя — посмотрим, пока что 100.

Короче говоря, курс ограничен только фантазией каждого отдельного гражданина. Будет подарок в виде укрепления рубля — нужно пользоваться. Не будет — радоваться тому, что есть.

Депозиты, кредиты

Тут всё максимально прозрачно. Ставки растут и по вкладам, и по кредитам. Любители жить в кредит будут беднеть, любители сберегать будут богатеть. В цифрах, так-то все будут беднеть из-за инфляции. Спасибопожалуйста, никаких секретов от вас у меня нет.

Если говорить про депозиты, то можно смело смотреть на надёжные банки и ставки от 15–16% на устраивающие сроки. Если говорить про кредиты, то инвестирование в долги, которые любит население, сейчас обойдутся в 25–35%. По сравнению с тем, что было при ставке ЦБ 15%, изменений никто не заметит.

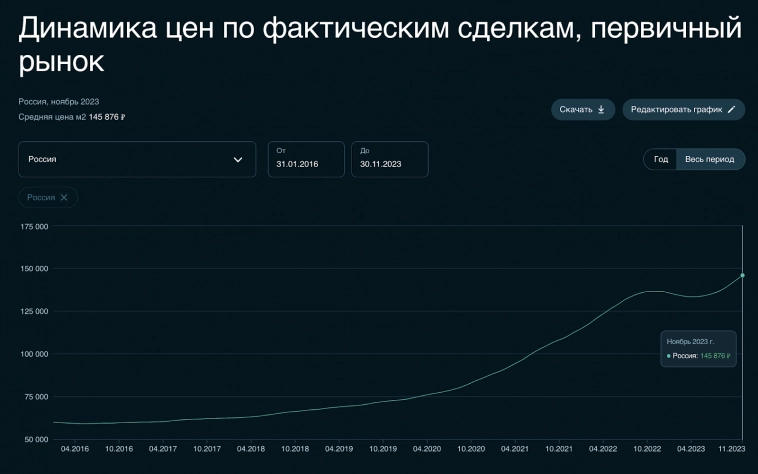

Недвижимость, ипотека

Льготникам начали прикручивать гайки, так что есть вероятность коррекции цен, которые поднялись на старых условиях, когда в последний вагон вскакивали все, кто ещё мог. Но это первичка. В данный момент цены первички на исторических максимумах.

Вторичка-то уже давно недоступна в кредит из-за высоких ставок. Неподъёмные 15–25%. Но дело в том, что мало кто хочет продавать с дисконтом. Так что снижение цен будет долгим, болезненным и может быть даже и не будет.

Тем не менее, сейчас первичка находится на максимумах по MREDC или СберИндексу. Это не может продолжаться вечно, хвост льготников будет сокращаться. Но! Кто в здравом уме захочет снижать цены? На вторичку спрос вообще умер, а цены снижать не хотят. Ну сами посудите: ипотека на 30 лет под 20% годовых — тут надежда только на очень скорое рефинансирование, а будет ли оно скорым — огромный вопрос.

Что, всё?

Эффект высокой ключевой ставки будет виден не сразу. И уж что-что, а уж цены-то вряд ли испугаются и пойдут вниз. Девальвация и инфляция идут рука об руку, так что рано или поздно они пересекутся.

Спасибо за внимание, подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.Sat, 16 Dec 2023 07:46:58 +0300

Прошло очередное заседание ЦБ, на котором ставку ожидаемо повысили до 16%.

Хочу показать вам, как отреагировал на это повышение мой инвестиционный портфель из дивидендных акций, который я собираю почти 4 года.

Как видите, в то время, когда индекс МосБиржи вырос на 0.8% не смотря на то, что сам факт увеличения ключевой ставке негативен для рынка акций, мой портфель растёт, прибавляя рекордные +2% или 56 000 рублей за день.

Единственная акция из портфеля, а у меня 30 эмитентов, которая ушла в красную зону — это Лукойл и то, только потому, что сегодня произошла дивидендная отсечка и акция снизилась на гэпе.

На днях я писал статью о том, как исторически влияет повышение ставки ЦБ на индекс МосБиржи.

Вывод из данных, которые я анализировал в статье, однозначный — по крайней мере, за последний год рост ключевой ставки не оказывал негативного влияния на акции.А вот так отреагировал на повышение ставке индекс МосБиржи сегодня:

Я бы сказал, что новость о повышении стала локальным драйвером для его дневного роста.

Но, почему? Ведь, в теории, это негатив для акций!

Думаю, есть несколько причин.

- Повышение было ожидаемым и инвесторов не удивило поднятие ставки на 1%. Не реализовался более жёсткий сценарий, в котором ЦБ мог бы повысить ставку до 17%. Как заявила Набиуллина, такой вариант выдвигался, но не рассматривался всерьёз.

- ЦБ заявил, что уже близок к завершению цикла повышения ставок и это даёт надежду на ослабление ДКП в обозримом будущем (по оптимистичному прогнозу ставку могут начать снижать в конце весны 2024 года).

- Рынок несколько дней снижался и инвесторы решили выкупить просадку что называется «по факту» — ставка повысилась и напряжение спало.

- Рынок подошёл к сильному уровню в 3000 пунктов, от которого многие инвесторы стали совершать покупки в надежде на отскок.

Заключение

Я думаю, что сегодняшний рост рынка — это хороший знак, который говорит о том, что инвесторы хотят покупать акции не смотря на отсутствие фундаментальных позитивных факторов и негативный фон в виде высокой ключевой ставки, наложения 12 пакета санкция, который вчера согласовали в ЕС и относительно невысоких цен на нефть (77$).

Но, нужно отметить, что с ростом ставки, становятся привлекательными депозиты. Я сейчас активно пополняю мой счёт в Яндекс Сейвах, он уже перевалил за 200 000 рублей. Но и про покупку акций забывать не стану. Жду зарплату 25 декабря и продолжу наполнять свой портфель дивидендными акциями.

Возможно, сейчас один из лучших моментов входа в наш фондовый рынок и через год, когда индекс МосБиржи приблизиться к своим историческим максимумам, мы будем жалеть, что не инвестировали в этот благоприятные период.

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

Sat, 16 Dec 2023 08:02:30 +0300

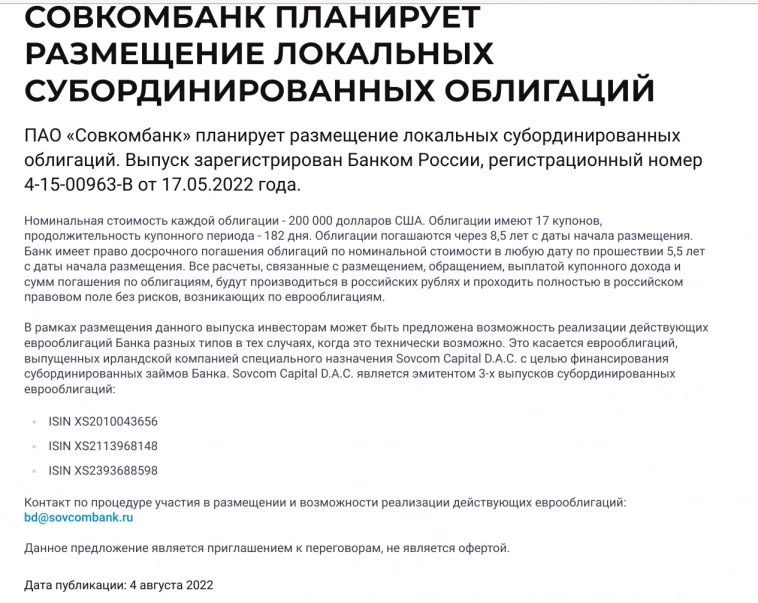

Тут из всех щелей прет реклама совкомбанка. Пример

Прибыли много денег навалом все довольны… кроме владельцев субордов. А зачем они нужны?

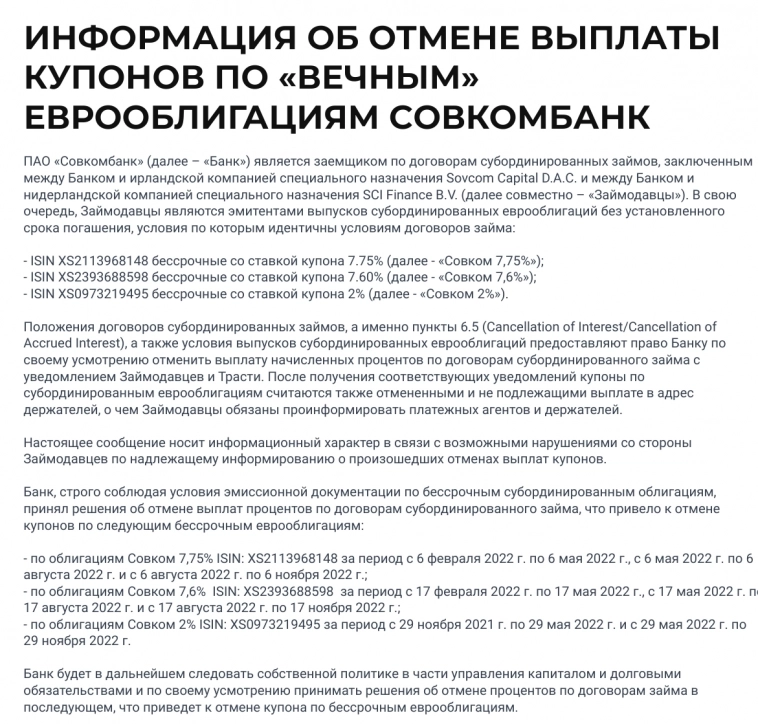

СВО начало 24.02.2022

4 августа 2022

Перестали платить купоны. И решили пойти своим путем. Заместить облигации на выпуск который заканчивается в 31 году с ухудшением условий.

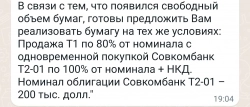

Ставка 6.5% и барабанная дробь… выкуп по 80%. Ну естественно по желанию! То есть инвестор сходу теряет 20% + срок увеличивается + ставка меньше. Ну а че такого никто не запрещает.

Еще предлагали выкупить по 40%. АХАХА

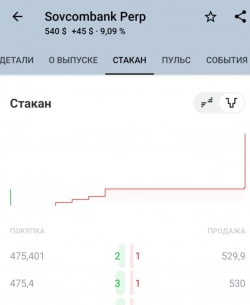

Покупайте в стакане

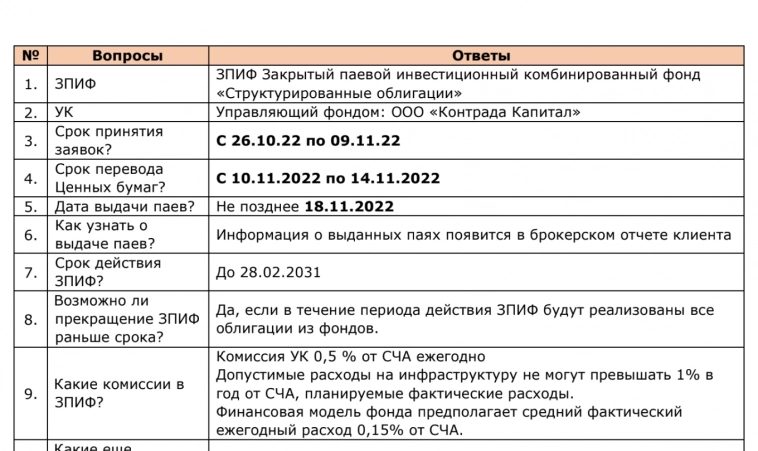

Еще у кого маленькие суммы предлагали ЗПИФ который сами же создали

С коммисией всего 1.5%

Операция прошла успешно кто то пошел на ухудшение условий и заместил

Новость 7 октября 2022

Почему такой прибыльный банк отменяет купоны (АЛЬФ И ВТБ платят, хотя втб перестал под нажимом ЦБ, но с втб понятно он не прибыльный)

Цитата

«Банк будет в дальнейшем следовать собственной политике в части управления капиталом и долговыми обязательствами и по своему усмотрению принимать решения об отмене процентов по договорам займа в последующем, что приведет к отмене купона по бессрочным еврооблигациям.»

WHAT?

следовать собственной политике в части управления капиталом -> принимать решения об отмене процентов -> приведет к отмене купона

Логика железная! Это было написано со слов гендира??

Так в чем причина отмены купонов??? Потому что могу? Загадка! Денег то много!

После это у банка наступают золотые времена купоны платить не надо. Что еще желать?

А оказывается есть что. Владельцы хотят дивиденты и ipo неплохо бы сделать.

Но есть один НЮАНС как в анекдоте.

По условию проспекта если платить дивиденты но нужно платить и купоны по субордам. И вообще некрасиво будет если делать IPO и одновременно кидать владельцев суббордов.

Но ничего страшного начнем платить купоны! Денег то море!!! Мы же входим в топ 10!!!

Новость 08.11.2023https://www.kommersant.ru/doc/6322017

Сказки конец!

PS а может не конец, можно же выплатить дивы и потом опять отменить купоны!!! Время эффективных менеджеров!

Sat, 16 Dec 2023 08:27:23 +0300

ЦБ повысил ключевую ставку до 16% годовых, индекс Мосбиржи продолжает корректироваться, Совкомбанк вышел на биржу со своими акциями, вышли новые облигации, Сбербанк и АФК система представили финансовые показатели, официальная инфляция растет, повысили первоначальный взнос по ипотеке с господдержкой: об этом расскажу в традиционном субботнем выпуске главных событий за неделю.

Ключевая ставка

Совет директоров Банка России в пятницу поднял ключевую ставку до 16%. Цикл ужесточения денежно-кредитной политики, возможно, завершен. Однако, по сообщению ЦБ пока не будет устойчивой тенденции замедления роста цен и инфляционных ожиданий, ставка будет оставаться высокой.

Следующее заседание по ключевой ставке запланировано на 16 февраля.

Индекс Мосбиржи, дивиденды, IPO

1. Индекс Мосбиржи снизился за неделю на 1,5% до 3033,89 пунктов. В пятницу до заседания ЦБ индекс находился ниже 3000 пунктов, но затем перешёл к росту. Похоже на боковик. На фоне высокой ключевой ставки акции выглядят непривлекательными, на следующую неделю запланированы покупки. Предыдущие покупки тут.

2. Утверждены дивиденды Фосагро 291 ₽ (последний день покупки для получения дивидендов 22 декабря).

3. Вторичные торги акциями Совкомбанка на Мосбирже начались в пятницу диапазоне 12,8-14,9 ₽ за штуку, что на 11,3-30% выше цены IPO.

Книга заявок в рамках IPO Совкомбанка была переподписана более, чем в 10 раз.

RGBITR, облигации и новые размещения

1. Индекс гособлигаций RGBITR за неделю снизился с 609,17 до 604,29 пунктов. Рынок облигаций отрицательно растет уже несколько недель, короткие ОФЗ дают доходность около 13,3%, длинные 12,3%. На следующей неделе посмотрим что там в банках с вкладами и накопительными счетами. Посты будут.

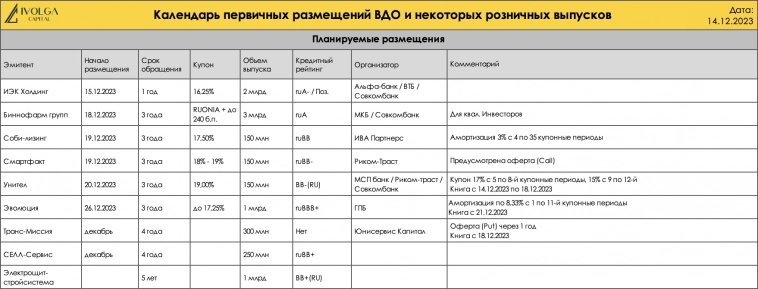

2. На неделе разместились и собрали на участие в размещении облигации:

— ИЭК Холдинг 001Р-02 (купон 16,25%);

— ВИС финанс БП05 (купон 16,2%);

— Россети Ленэнерго 001Р-01 (переменный купон: 1-й купон 16,15%, со 2 по 49-й купон будет рассчитываться по формуле ключевая ставка+1,15%; длительность 1-го купона 7 дней, 2-го — 23 дня, последующие купоны ежемесячные).

— Россети Московский регион 001Р-05 (переменный купон ключевая ставка+не более 1,15%; купоны ежемесячные).

Принял участие в размещении ИЭК Холдинг.

3. На очереди следующие размещения (в скобках указан купон и дата старта приема заявок):

— Унител БО-П01 (купон 19%, 14 декабря)

— ЛК Эволюция 1Р1 (купон не выше 17,25%; 21 декабря);

— Киргизская Республика (ежеквартальный купон 14,5%; 15 декабря);

— ВсеИнструменты (переменный купон ключевая ставка +спред не выше 2%; 21 декабря);

— Россети Центр 001Р-11R (ключевая ставка +спред не выше 0,9%; 27 декабря),

Жду интересные выпуски, эти мимо.

Что еще?

1. Сбербанк за 11 месяцев 2023 г. получил 1 трлн 377,6 млрд ₽ чистой прибыли по РСБУ. В ноябре 2023 г. чистая прибыль составила 115,4 млрд ₽, что на 7,4% меньше результата за ноябрь 2022 г. (124,7 млрд ₽).

2. Консолидированная выручка АФК «Система» по итогам 3 квартала 2023 года составила 280,8 млрд ₽, что на 18,2% превышает показатель аналогичного периода 2022 года. Общий долг компании на 30 сентября 2023 года составил 231,1 млрд ₽ (квартальный рост на 4%).

3. Инфляция в РФ с 5 по 11 декабря ускорилась до 0,20% с 0,12% на неделе с 28 ноября по 4 декабря. С начала месяца рост цен к 11 декабря составил 0,27%, с начала года — 6,93%.

4. Правительство повысило первоначальный взнос по льготной ипотеке (программа «Господдержка 2020), выдаваемой по ставке 8%, до 30%. Также установлен максимальный размер льготного ипотечного кредита в 6 млн ₽ для всех областей. Ранее в Москве, Подмосковье, Санкт-Петербурге и Ленобласти действовал лимит в 12 млн ₽.

Подписывайтесь на мой телеграм-канал, в нем:

— выкладываю все сделки;

— делаю обзоры на ценные бумаги,

— показываю свой путь к доходу с дивидендов и купонов.

Sat, 16 Dec 2023 08:27:37 +0300

Фиаско с рефинансированием долга, триллионный долг АФК, и падение цен на продукцию. Есть ли в Сегеже инвестиционная идея? Какие пути решения долговой проблемы?

На связи Кот.Финанс, а это значит, что мы опять поговорим о выгодных инвестициях. Вообще, мы специализируемся на разборе компаний и отбираем

Sat, 16 Dec 2023 10:22:14 +0300

Ⓜ️ Недавно я рассуждал о том, что от ЦБ требуется более жёсткое решение по ДКП (темпы инфляции высокие), повышение ставки было желательно произвести на 2%, но регулятор не стал шоково повышать ставку, намекнув про лаг в 3-6 кварталов. Как итог: Банк России 15 декабря 2023 г. принял решение повысить ключевую ставку на 1%, до 16% годовых (это уже 5 подряд повышение ставки). Прогноз на повышение нейтральный, но высокая ключевая ставка с нами надолго: «возвращение инфляции к цели в 2024 году и её дальнейшая стабилизация вблизи 4% предполагают продолжительный период поддержания жёстких денежно-кредитных условий в экономике» — Банк России.

Помимо этого, Эльвира Набиуллина сделала ряд заявлений по итогам заседания Совета директоров Банка России, главное из пресс-конференции:

✔️ На ипотечном рынке — перегрев. Разрыв цен на первичке и вторичке создаёт риски прежде всего для граждан. 80% от выданных ипотечных кредитов в ноябре пришлось на льготную программу. Если льготные программы не станут адресными, высокую ставку придётся держать дольше. Видимо, ЦБР намекает, что он уже сделал всё и его меры по сдуванию ипотечного пузыря исчерпаны, теперь другие органы/регуляторы должны принять необходимые шаги, чтобы не было такого разрыва.

✔️ Перенос ослабления курса рубля в рост цен уже практически завершился. Основной рост цен происходит в компонентах потреб корзины, которые слабо зависят от курса рубля. Значит, мы подошли с вами к комфортному курсу ₽, а именно 90₽ за $.

✔️ Мы близки к окончанию повышательного цикла по ставке, дальнейшие решения будут зависеть от данных. Эффект от повышения ставки проявляется сильнее всего через 3-6 кварталов после её повышения. Похоже, что эффект мы увидим с вами весной 2024 года, тогда уже можно будет говорить и о снижении ключевой ставки.

✔️ Риски отклонения инфляции в следующем году вверх — высоки, хотя мы ждем, что инфляция будет замедляться. Риск в 2024 году присутствует: 10% повышение тарифов и увеличение трат бюджета РФ.

С учётом повышения ставки, чтобы усилить ускорение подстройки финансового рынка под ужесточение ДКП, давайте разберёмся, как это повлияет на отдельные сектора, инструментарий и эмитентов:

Sat, 16 Dec 2023 09:43:06 +0300

Вчера созванивался с некоторыми ребятами (подписчики канала), обсуждали какие у них проблемы возникают в трейдинге.

Как вы думаете, какая основная?

Нет, это не проблема с поиском точки входа.

Это то, на что большинство из нас обращает минимум внимания – психология.

Ниже приведу краткий список проблем и их решения (вкратце так как это очень глубокая тема).

Да, кому-то он покажется банальным и очевидным, но почему-то мало кто над этим работает.

Итак:

1. Страх и неуверенность – страх перед потерей и сомнения в своих решениях.

Решение: разработка стратегии, плана управления рисками, постоянное обучение и тренировки для повышения уверенности.

2. Эмоциональная реакция на убытки – потери вызывают стресс и эмоциональные срывы.

Решение: правильное восприятие убытков т.е. установка реалистичных ожиданий, использование стопов.

3. Страх пропустить возможность – постоянная тревога упустить хорошую сделку.

Решение: разработка четкой стратегии входа и выхода, установка целей и следование им т.е. нужна “точка опоры” (любая стратегия, хоть пробой наклонной) на основе которой можно вести статистику и делать аналитику.

4. Отсутствие дисциплины – неспособность следовать своему торговому плану.

Решение: разработка детального плана, ведение торгового журнала, постоянный самоконтроль. Можно делать это самостоятельно или поискать наставника.

5. Импульсивные решения – принятие торопливых решений без должного анализа.

Решение: Введение правил и стратегий, предварительное исследование, тренировки для развития терпения и самоконтроля.

Для тех, кто хочет получше разобраться в этой теме, рекомендую книгу: Психология трейдинга. Инструменты и методы принятия решений (Бретт Стинбарджер)

И как обычно...

Для блога это очень важно, но если не попросить – никто это не сделает)

Если вам понравится статья, то пожалуйстаподпишитесь на наш telegram-канал, это очень поможет в продвижении.

Буду очень благодарен

Sat, 16 Dec 2023 09:18:54 +0300

28 октября 1929 года шведский бизнесмен Ивар Крюгер попал на обложку журнала Time – он был богат, могущественен и загадочен, а на пике его славы ему принадлежало более 200 фабрик по производству спичек в 35 странах мира.

Король спичек владел островом в Северном море и квартирами по всему свету. Он дружил с актрисой Гретой Гарбо и был другом советника президента Герберта Гувера. Крюгер играл заметную роль на церемониях вручения Нобелевской премии и был лично знаком со многими мировыми лидерами.

Его историю успеха даже хотели использовать в качестве сценария для фильма об американской мечте. Но эта кинокартина так и не увидела свет — во время Великой депрессии бизнес-империя Крюгера рухнула, как спичечный домик, а он оказался обыкновенным мошенником.

Стратегия Ивара Крюгера заключалась в следующем — он давал в долг правительствам, которым после Первой мировой войны очень нужны были деньги, а взамен получал возможность скупать спичечные компании и фабрики, расположенные на территории их стран.

Однако у такой бизнес-модели был очень серьезный недостаток — ставка по правительственным кредитам составляла от 6 до 8%, в то время как инвесторы Kreuger & Toll получали дивиденды, порой достигающие 30%.

Разумеется, подобное распределение прибыли рано или поздно должно было привести к банкротству, но о таком финале никто и не думал — Ивар был мастером обмана, а его политические связи убеждали всех и каждого в его надежности.

В одно время спичечная империя Крюгера была близка к тому, чтобы стать прибыльной, но он узнал о возможностях фондового рынка и решил стать его частью. Его огромные дивиденды сделали акции Kreuger & Toll самыми популярными бумагами в мире — они продавались с премией 730% к номиналу.

Когда на рынке началась паника, Ивар решил увеличить дивиденды — так он хотел удержать своих инвесторов, считая, что кризис скоро закончится. Однако вскоре выяснилось, что он подделал свое залоговое обеспечение — его империя рухнула, а сам Крюгер застрелился.

После того, как он покончил с собой, всплыли масштабы его мошенничества — претензии к его имуществу составили более миллиарда долларов.

Ивар Крюгер был одним из самых известных и уважаемых бизнесменом в мире, зачем же ему понадобилось проворачивать такую аферу?

Многие мошеннические схемы начинаются как законный бизнес, который заходит слишком далеко из-за жадности, пренебрежения моральными устоями и чрезмерной самоуверенности. Ощущение успеха для некоторых людей становится настоящим наркотиком — им нужно еще и еще, все больше и больше.

Деньги и власть так же становятся наркотиком — тот же Ивар Крюгер сосредоточил в своих руках все денежные и властные потоки. Он стал классическим примером того, кто просто не мог остановиться — его обман нарастал как снежный ком, который и похоронил его под собой.

Бен Карлсон выделяет два вида мошенников:

Шарлатаны первого типа — это те, кто изначально не хотел причинять вред своим жертвам. Они были настолько увлечены своими идеями, что довели их до крайности и не учли последствий своих действий.

Эти ложноположительные мошенники вызывают доверие со стороны людей, так как верят в свое дело и могут зажечь этой верой других. Люди не видят опасности, потому что ослеплены их интеллектом, страстью, властью и собственной жаждой денег.

Как только шарлатан первого типа чувствует вкус успеха, он уже не может остановиться, даже если что-то идет не так.

Шарлатаны второго типа — это отъявленные мошенники, чей изначальный план и заключался в том, чтобы обобрать своих жертв. Они прекрасно знакомы с человеческой психологией, поэтому их так тяжело раскусить.

Ивар Крюгер начинал как шарлатан первого типа, но в какой-то момент увяз в своей лжи и превратился в шарлатана второго типа.

Многие вещи в нашем мире остаются неизменными — пока существует жадность, будет существовать и мошенничество.

*****

Еще больше историй о финансах и рынке вы найдете на канале Финансовый Механизм

Sat, 16 Dec 2023 08:48:01 +0300

Если бы без цензуры и без заранее фильтрованния вопросов путину, Вы могли задать.Свой вопрос.

Какой вопрос вы бы задали?

Sat, 16 Dec 2023 04:23:24 +0300

Неделя была веселой.

Решение ФРС голубиное, прогноз по ставке на уровне 4,5%-4,75% на конец 2024 года против сентябрьского прогноза на уровне 5,0%-5,25 говорит о монументальном сдвиге в мышлении членов ФРС.

Пауэлл утверждал, что «дискуссия о снижении ставок уже начала появляться в поле зрения», что нужно не переусердствовать с удержанием ставок на пике, начать снижение ставок нужно задолго до того, как инфляция вернется к 2,0%.

По итогу заседания ФРС долговой рынок вырос, доллар упал, а фондовый рынок карабкался вверх как может, ибо за спиной орущий хор аналитических институтов с доказательствами резкого замедления потребления.

Однако в пятницу глава ФРБ Нью-Йорка Уильямс, один из трех людей принимающих решения в ФРС, заявил, что реакция рынка на новости была слишком бурной, ещё рано даже думать о снижении ставок, в марте снижения ставки не будет и тыкал пальцем в слова Пауэлла о том, что ФРС сейчас думает о том, достаточно ли ограничительная политика.

Но Пауэлл, как любой современный деятель, жаждущий попасть в анналы истории, выстраивает свою риторику так, чтобы при необходимости отдельные цитаты были бы уместны при любом дальнейшем развитии событий.

Следом за Уильямсом вышел член ФРС Бостик с намеком на снижение ставки в июне.

А потом появился ставленник Байдена Гулсби и заявил, что если уровень безработицы начинает расти, то он растет вертикально по истории и ФРС может начать делать упор на части мандата о максимальной занятости, а не на инфляции.

Но Гулсби врет, ибо если посмотреть на диапазон прогнозов членов ФРС по уровню безработицы на 2024 год, то там хай 4,2%, это не вертикальный рост (до 4,5% ФРС обычно бровью не шевелит), а значит прогнозы у Гулсби как у всех, но риторика кардинально отличающаяся.

Решение ВоЕ было стандартным, заявление с голубиными нотками, но расклад голосов 6-3 по ставке дал фунту ускорение, а Бейли пытался разложить яйца по разным корзинам, ибо устойчивость инфляции усугубилась электоральным актом Сунака по снижению налогов.

ЕЦБ на декабрьском заседании смог договориться о начале сокращения реинвестиций программы РЕРР со второго полугодия 2024 года, как заявила Лагард: снижение ставок не обсуждалось, это ЕЦБ обсудит с новыми прогнозами на заседании в марте.

На самом деле, решение проблемы с реинвестициями РЕРР это огромный шаг ЕЦБ к снижению ставок раньше, чем позже, ибо пока ЕЦБ не достиг консенсуса по этой теме: дискуссии по снижению ставок априори быть не могло.

Трейдеры ожидали, что ВоЕ и ЕЦБ пойдет по пути ФРС, открывая двери снижению ставок, отсутствие данного действа удивило и в моменте привело к удлинению структуры по росту евродоллара.

Данные США стремительно ухудшаются, Еврозона привычно загнивает, а Британия демонстрирует чудеса устойчивости сектора услуг при очередном раунде прогнозов банков о том, что экономика Британии будет самой слабой из стран G7 в 2024 году.

Главным событием пятницы, пожалуй, стало падение обратного репо ФРС до 683 млрд долларов, очень резкое падение, особенно с учетом, что в пятницу народ обычно паркуется на счетах ФРС.

Скоро эта подушка безопасности иссякнет и минфину США придется забирать деньги с рынка для обслуживания госдолга США, тогда и начнется самое веселье с одновременным падением долгового и фондового рынка, спасти может только QE ФРС, а будет ли оно после того, как непомерное печатание денег при пандемии усугубило рост инфляции?

По ВА/ТА:

— Евродоллар.

По евродоллару логичен перехай перед разворотом вниз, но если подтвердим двойную вершину, то это будет техническая неудача и полетим вниз, невзирая на репатриацию капитала в Еврозону в конце года.

— Насдак100.

Не хватает одной волны вверх, желательно с перехаем 2021 года, потом начнется коррект вниз.

Fri, 15 Dec 2023 23:28:18 +0300

Сегодня Правительство РФ постановило ряд ужесточений относительно льготной ипотеки:

Fri, 15 Dec 2023 22:37:14 +0300

Правительство РФ скорректировало размер начального взноса по «льготной» ипотеке с 20% до 30%. Кроме того, чиновники убрали повышенный размер «льготных» ипотек для Москвы, Санкт-Петербурга, Московской и Ленинградской областей (был 12 млн.руб.). Теперь максимальный размер кредита для всех регионов равен 6 млн рублей.

Источник

Таким образом, чиновники собственными руками сдувают пузырь, который сами же и надули.

Что будет дальше?

Дальше будет маленький обвал цен на новостройки. Поздравлю рублевых ждунов!

Они дождались))

Оригинал статьи — здесь

------------------------------

⭐ Основной канал — bytopic (с монетизацией)

Fri, 15 Dec 2023 22:38:30 +0300

по-моему, следующий год будет широкая пила, если что-нить не случится)

поэтому, чтобы отбить часть убытка от шорта сбера и газпромнефти я до лета на 90% депо влезу в фонд ликвидности — что даст мне гарантированую положительную динамику.

поэтому, на новый ИИС-А закину макс 400 000, которые дают по умолчанию 13% и на ИИС буду тащить лимитки на покупки просадок по широкому рынку

а остальное в фонд. в конце года довнесение на ИИС, чтобы отбить 13% налог на доход от фонда.

остальные кровные в реальные активы — земля, ну или вторая хата в ипотеку, чтобы платеж не сильно давил на карман

еще чуть физ золота — ну чтобы было просто))

**думаю ЦБ ставку не для того чтобы охладить пыл кредитчков держит, а для того чтобы банки еще смогли себе чутка заработать.

есть ли где-нибудь статистика какая доля кредитов вообще под плавующую ставку с привязкой к ставке ЦБ

имхо это лапша — как давали под 20%-30% с залогом, так и дают под теже 20-30% но залог уже 80-90%

в рыночность ставки ЦБ в РФ я не верю уже лет 15 как)

Fri, 15 Dec 2023 10:50:08 +0300

Ассоциация морских торговых портов представила накануне статистику по грузообороту за ноябрь 2023 года, а потому предлагаем заглянуть в неё по горячим следам и проанализировать основные моменты, ориентируясь на данные за последний месяц (ноябрь) и два последних месяца (октябрь-ноябрь).

Fri, 15 Dec 2023 11:23:46 +0300

Вы думаете, что курица-бройлер рождается, когда у вас папа-бройлер и мама-бройлер, и ты теперь сына-бройлер? А вот куй.

Курица-бройлер появляется как поколение F1, не способное иметь собственное потомство. Соответственно, генетическими линиями заведуют напрямую Голландия и США. Поэтому, каждый окорочок, каждое яйцо контролируется проклятыми пиндосами и хитрыми голландцами, лол.

Импорт яиц (которыми гордились, что полностью СВОЁ, не зависим от Запада РРРЯ) начинается, потому что когда летом взлетела курятина — на насыщение рынка мясом куры пошли на убой несушки по приказу Патрушева-младшего, а теперь нестись тупо некому, потому что племенные несушки тоже покупаются за валюту и есть санкции есть на ввоз племенных кур? Обычным оттоком «иностранных специалистов» с предприятий такой кипиш никак нельзя объяснить, курица несется всегда, а рабочих можно буквально на неделю нанимать, чтобы фасовать яйцо.

Закупка яичек у Турции — это нихуя не смешно. Значит, много несушек уебали, в порыве сбить цены на курицу.

Ну то есть, они, в попыте сбить цены на мясо — режут кур, которые несушки. Дело было летом, авось никто не заметит, а мяса много, президент ободряет. В итоге, сейчас фабрика Вараксино буквально не имеет кур-несушек. Они рассчитывали купить племенных кур, которые будут нестись здесь и сейчас, а там голое поле, купить племенных несушек они не могут.

Так я и говорю, косплейнули Хруща. Причём со всей необучаемостью и без малейшей рефлексии. Да, страной управляют реальные дебилы. Причём ссыкливые дебилы, которые тупо могли сказать, что обосрамс тут вышел, кур нет, потерпите. Но нет, они решили все скрыть, чтобы потом ещё хуже было. Как дети.

Я отдельно угораю, как чел в теме, что, когда весной-летом выросло в цене куриное мясо — для снижения цены в СМИ и народе, они зарезали несущих кур! Чтобы побольше голяшек на барбекю легло.

Они реально пустили тупо под нож несушек, которые какие надо несушки, в смысле, генетические линии у них такие, чтобы нестись. Они их убили. Потом выяснилось, что племенных несушек Голландия не обещала Великой России. Такие дела.

Ну вот ты в теме по несушкам и угораешь. А я в теме по истории и тоже угораю. Буквально же один в один Рязанское Чудо, только там коровы, а тут кура. Хотя, справедливости ради, при Хруще тогда из за массового забоя вообще все смежные области легли по эффект домино, тут пока курочка с яичками. Пока.

Если задача стоит внедрить сверчковый и опарышевый белок в массы, то поступают они вовсе не глупо, а логично.

Fri, 15 Dec 2023 11:20:32 +0300

RUB бумаги

Fri, 15 Dec 2023 10:36:19 +0300

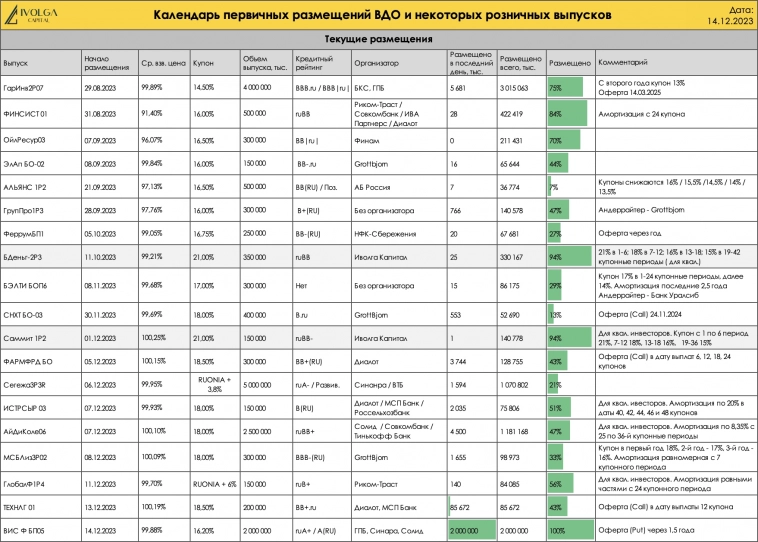

- МФК Саммит 001Р-02 (для квал. инвесторов, ruBB-, 21% годовых в 1-6 купонные периоды / 18% в 7-12 / 16% в 13-18 / 15% в 19-36) размещен на 94%

- МФК Быстроденьги 002P-03 (для квал.инвесторов, ruBB, 150 млн руб., 21% в 1-6 купонные периоды / 18% в 7-12 / 16% в 13-18 / 15% в 19-42 ) размещен на 94%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Fri, 15 Dec 2023 10:17:59 +0300

Вчера на вечерке съехали в партер.

Сегодня с утра приподнимаемся слегка.

Не зря вчера молились за жижу, отскочила родимая до 77.

Fri, 15 Dec 2023 10:29:42 +0300

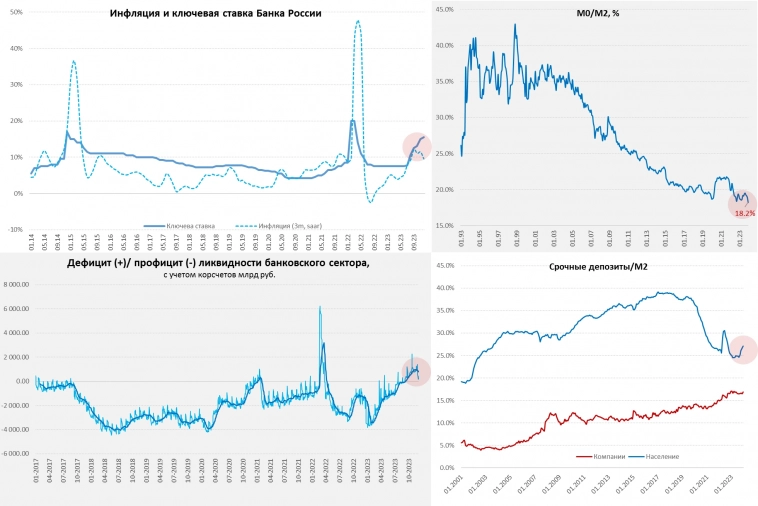

✔️ Инфляция в среднем за три месяца оставалась в районе 11.5% (SAAR), за 6 месяцев 10.4% (SAAR). В декабре ждем приличное торможение инфляции до 7-8% (SAAR), по итогам года инфляция будет ~7.5-.7.6% г/г. В среднем за 4 квартал инфляция будет в районе. Из прогноза ЦБ: инфляции 7.5% г/гм и выше формально соответствует ставка 16=16.5%, а в среднем за квартал будет тогда инфляция 9.5-10% (SAAR), а ставка 14.5%.

✔️ Инфляция в 2024 году: Банк России хочет 4-4.5% на конец года, но, из-за роста бюджетных расходов, повышения тарифов, дефицита рабочей силы и пр. мало кто в это верит: по опросу ЦБ консенсус 5.1% на конец 2024 года. Благодаря Cbonds у нас появился публичный консенсус-прогнозов: на IV квартал 2024 года по инфляции 5.9% при средней ставке по году в 13.5-14% в 2024 году. Широкий консенсус на конец следующего года, что инфляция будет на декабрь 5-6% г/г, в среднем за 2024 год к 2023 году 7-8%. Инфляционные ожидания населения 12.2%.

Формально ставка должна быть в такой ситуации значимо выше нейтральной. Реальная нейтральная ставка по оценке ЦБ 2-3%, но учитывая огромный объем льготных кредитов (~13% от рублевого портфеля банков) к ней нужно еще ~1 п.п добавить. Жесткой же политика будет если ставка еще на 2-3 п.п. выше нейтральной (учитывая бюджет и прочие факторы). Где-то в этот диапазон мы сейчас пришли (15-17%) при инфляции около 10% за IV квартал и II полугодие 2023 г и около 8% в I полугодии 2024 г.

❓Есть ли какие-то подтверждения, что уже пришли? Да, ставка призвана влиять на сбережения/кредит. Со стороны сбережений явная реакция: сокращается объем наличных в экономике и активно растет доля срочных депозитов физлиц в банках. Это означает, что текущие ставки достаточны, чтобы компенсировать риски и стимулировать срочные сбережения.

❗️С кредитом сложнее... кредит населению подогревается ростом доходов и зарплат и большими льготными программами по ипотеке, хотя административными ограничениями его и притормозили, но объем выдач низким не назвать. Бизнес активно переезжает на кредит с плавающей ставкой в расчете на скорое снижение ставок – вера эта сильна и… продолжает активно занимать, тем более на фоне агрессивного бюджета.

Ликвидность и банки. Возвратом НКЛ Банк России фактически повысил ставки фондирования для крупнейших банков еще выше (~16.5%), учитывая, что все последние годы доля срочных депозитов в системе падала, выполнить нормативы почти нереально. Банкам приходится дорого привлекать 3-6 месячные депозиты. На год высокие ставки фиксировать тоже никто не хочет – ЦБ ведь снизит скоро. Бюджетный дефицит в декабре и большие бюджетные авансы в январе сильно добавят рублей в систему, банки будут пытаться высокими ставками удержать их удержать, чтобы «полечить» нормативы… и выдавать кредиты по плавающим ставкам.

По идее в такой ситуации ставки можно и не повышать (15% + НКЛ + регуляторные ограничения) — вполне достаточно. Но тогда «higher for longer» в самой жесткой форме — ставки высокие не 3-6 мес., а как в Бразилии год ±. Но есть пара «но»… прогноз ЦБ где инфляция 7.5=ставка 16% никто не отменял, а консенсус по ставке уже 16% и отсутствие повышения будет восприниматься как смягчение, что ЦБ совсем не нужно, тем более в преддверии больших бюджетных вливаний ближайших месяцев.

Поэтому 16% сегодня видится более вероятным вариантом — оставляет запас хода до 17% если бюджет совсем уж жаркий, но не дает лишних надежд. Основное же — ЦБ нужно убедить рынок, что ставка может быть высокой дольше, чем все ожидают, иначе трансмиссия будет слабее… и вот это сильно сложнее.

@truecon

Fri, 15 Dec 2023 09:25:58 +0300

Это не просто прямой эфир торговли! Это настоящий баттл между трейдерами, которые готовы доказать, что они круто торгуют на бирже в режиме реального времени. Только реальные сделки, открытый стакан и один час на то, чтобы доказать всем, насколько ты хорош в торговле на бирже.

На кону 50 000 рублей. Критерий победы — максимально количество заработанных средств. Принять участие может любой трейдер компании. Присоединяйся! Смотри или участвуй, голосуй в чате за своего фаворита.

Весь эфир с вами ведущие — “Мамкина трейдерша” Лисса Лаурус https://vk.com/laurus_inblack и трейдер компании Елена Егорова https://vk.com/egorova6.

09:30 — 9:45 — Обзор рынка, скальперский брифинг от Артема Кендирова

9:45 — 10:00 — Открытие рынка, оглашение правил и участников

10:00 — Битва начинается! Трейдеры торгуют в прямом эфире

11:15 — 11:40 — Подведение итогов и награждение участников.

Go Invest: https://clck.ru/33nS8n

Go Invest — это высокотехнологичный брокер нового поколения. Для торговли и аналитики трейдерам бесплатно доступны два торговых терминала: веб-версия (https://clck.ru/34GtzW ) и десктоп-версия (https://clck.ru/34Gu4J). Все возможности Trading View и даже больше.

— Индивидуальная настройка терминала

— Доступ ко всем биржевым инструментам

— Удобная аналитика доходности

— Теханализ на высочайшем уровне

— Объемный анализ

— Идеи и подборки от аналитиков Go Invest Веб-терминал

Go Invest: профессиональный терминал для трейдинга с гибкими настройками, работающий в любом месте, где есть ноутбук. Десктоп-терминал Go Invest PRO: профессиональное рабочее пространство с гибкой настройкой интерфейса, оптимизированное для двух и более мониторов.

Реклама. Брокер Go Invest 18+. https://goinvest.ru ООО «Го Инвест», ИНН 9725079692, erid: LjN8KWv7G

Закрытый Телеграм-канал для трейдеров — https://schoollive.ru/liveonline/ — это:

1. Обучение трейдингу с 7 до 23 часов по Мск каждый будний день

2. Торговля в прямом эфире на реальном рынке

3. Открытый текстовый и видео чаты трейдеров

4. Настройки стакана и рекомендации по торговле

5. Сигналы по сделкам от трейдеров, которые реально совершают их, а не просто дают советы Подключайтесь и станьте частью крутой команды!

Можно ли обучиться и стать трейдером с нуля? Можно! Смотрите наши прямые эфиры и записывайтесь на обучение в Школу Трейдинга — https://schoollive.ru/obuchenie В Школе Трейдинга преподают профессиональные трейдеры с большим опытом торговли. Выберите курс, который подходит вам, и записывайтесь на ближайший поток обучения. А если у вас остались вопросы по обучению, напишите в техподдержку в Телеграм https://t.me/proplive

Также вы можете оформить подписку на профессиональную платформу для трейдинга — ATAS Order Flow на самых выгодных условиях. Ознакомьтесь со всеми возможностями ATAS на сайте https://proplive.ru/live-atas и попробуйте терминал бесплатно. В конце страницы вы можете оставить заявку на получение самых выгодных условий подключения ATAS.

Не забывайте, что вы легко можете стать трейдером компании Live Investing и получить капитал в управление. Для этого оставьте заявку на сайте www.proplive.ru и дождитесь звонка от нашей техподдержки.

Добро пожаловать в дружную команду трейдеров Live Investing!

Наши ресурсы:

Обучение трейдеров — https://schoollive.ru/obuchenie

Группа ВКонтакте https://vk.com/live_investing_group

Группа Одноклассники https://ok.ru/liveinvesting

Аккаунт в Instagram @live_investing

Блог в Дзен https://dzen.ru/live_investing

Блог на SmartLab https://smart-lab.ru/my/liveinvesting...

Fri, 15 Dec 2023 09:21:14 +0300

Приближается последнее в этом году заседание ЦБ по ключевой ставке. Друзья из Финам меня уже в который раз любезно приглашают на онлайн-конференцию в качестве эксперта. Мы с коллегами ответили на вопросы инвесторов, касающиеся рисков повышения ставки. Все мои комментарии можете прочитать по ссылке, а ниже я опубликую свои ответы на самые интересные вопросы.

Какова вероятность, что ЦБ оставит ставку неизменной?

Незначительная, но есть. Вчера Минэкономразвития опубликовало данные о замедлении инфляции до 7,47% с 7,52% за период с 5 по 11 декабря. Агрессивное повышение ключевой ставки на прошлых заседаниях дает свои плоды. Однако среднесрочные экономические предпосылки все еще складываются в пользу повышения «ключа» на 100-200 б.п., поэтому большая вероятность, что ставку повысят.

Какое значение ключевой ставки ЦБ ожидаете к концу 2024 года?

Думаю, что период повышенных ставок с нами надолго. Как минимум 2024 год уйдет на то, чтобы снизить их до приемлемых значений ниже двузначных величин. Могу предположить, что ЦБ будет стараться довести ставку до 9-10% на конец 2024 года. По крайней мере мой магический шар так говорит

Fri, 15 Dec 2023 01:24:55 +0300

Глубокая инвертированная кривая процентных ставок редко считается счастливым событием, однако в определенном смысле, сейчас она именно такова.

Начну с плохих новостей. Исторически существует определенная связь между отрицательным спрэдом процентных ставок и снижением экономической активности. Чем выше доходность облигаций сроком на два года по сравнению с облигациями сроком на десять лет, тем глубже как правило последующая рецессия.

Спрэд процентных ставок достигал перед рецессиями в 1969, 1989 и 2000 годах всего лишь значений от -0,1% до -0,6%. Экономическая активность снижалась от 0,4% до 1,3%. А более большой спрэд, как в 1974, 1980 или 1981 году, сопровождались более серьезными рецессиями, при этом экономика США сокращалась на 2,3% а то и до 3,5%, но не так с фондовым рынком.

Исключение составил 2006 год. Кривая процентных ставок была инвертирована, но по сравнению с последующим снижением экономической активности лишь незначительно. Исключение 2006 возможно объяснить. Финансовый кризис практически никто не предвидел. Определенные признаки были, но большинство ими пренебрегли. Здесь инвертированная кривая процентных ставок отражала ожидание умеренной рецессии, а не тяжелой. Когда же финансовый кризис внезапно наступил, стало ясно, что процентные ставки быстро упадут. У кривой процентных ставок практически не было времени для глубокой инверсии.

В настоящее же время спрэд процентных ставок составляет -0,4%. Это так же значительно выше предыдущего минимума, который был -1,1%. Такой значительно отрицательный спрэд свидетельствует о серьезной рецессии, при которой экономическая активность уменьшится как минимум на один процент.

Но вот неожиданность, в настоящее время участники рынка и аналитики ожидают умеренную рецессию, если даже та вообще произойдет. Вроде как плохо. Но то, что плохо для экономики, не обязательно является катастрофой для фондового рынка. Вообще-то логично предположить, что глубокая рецессия в экономики оказывает более сильное давление на фондовый рынок.

А вот исторически это не так. И это уже хорошая новость. Чем меньше был спрэд инверсии в прошлом, тем сильнее корректировался фондовый рынок. Интуитивно и логически это вызывает сомнения, но именно так происходило, будь то в конце тысячелетия, во время финансового кризиса или в 1969 году. Хотя и медвежьи рынки 1980 и 1981 годов так же не были легкой добычей. Можно ли это заключения приписать случайности, скорее да чем нет.

Простая логика же говорит об обратном. Чем глубже инверсия, тем глубже рецессия и тем хуже медвежий рынок и в прошлом это было не всегда так, а чаще даже всё наоборот. Если инвесторам повезёт, то и в этот раз все может быть так же и рынок уже поиграл в коррекцию в 2022 году.

Fri, 15 Dec 2023 07:30:07 +0300

Продолжаю второй сезон святого рандома с дивидендными акциями. Каждый месяц я выбираю одну рандомную акцию из заранее составленного списка. Ну как я, делает это святой рандом, он же генератор случайных чисел. Я её потом просто покупаю. Почему? Да потому что какой смысл ручками выбирать акции, если рынок ведет себя непредсказуемо ¯\_(ツ)_/¯

Список для рандома на второй сезон (2023 год) составлен из очищенного от расписок и некоторых акций IRDIVTR — индекса дивидендных акций РФ, к которому добавлены ещё несколько компаний. Всего 32 компании.

Итак, список такой: Алроса, Башнефть, Газпром, Газпром Нефть, ИнтерРАО, Лукойл, Магнит, ММК, Мосбиржа, МТС, НКНХ, НЛМК, НМТП, Новатэк, Норникель, ОГК-2, Полюс золото, Роснефть, Россети Центр и Приволжье, Ростелеком, РусГидро, Сбербанк, Северсталь, Система, Сургутнефтегаз, Татнефть, Таттелеком, ТМК, Фосагро, ЦМТ, Черкизово, Юнипро.

Правила простые:

— ежемесячный минимальный бюджет: 5 000 рублей, на него берется максимально возможное количество лотов;

— если лот дороже 5000, то беру 1 лот;

— если рандом выбирает что-то повторно, беру.

Уже выпадали во втором сезоне: Газпром Нефть, Магнит, Черкизово, Алроса, РусГидро, ФосАгро, Башнефть, Новатэк, ММК, НКНХ, НЛМК.

Случилось то, чего я боялся больше всего. В декабре случайной компанией оказался Газпром. Акции Газпрома у меня в портфеле уже были, теперь стало чуть больше. На этом второй сезон окончен, в январе будет третий — не пропустите.

Акции Газпрома торгуются на данный момент примерно по 160–165 рублей, в лоте 10 штук. Таким образом, на отведённую под святой рандом сумму можно купить 3 лота, что я и сделал.

Инвестиционный бюджет в декабре в большей степени идёт на замещайки — считаю, что очень важно иметь в портфеле валютные инструменты. Также беру Парус и облигации, например, свежие Биннофарм и Энерготехсервис. Кроме того, в декабре IPO Совкомбанка — тоже дело затратное.

Что такое Газпром?

Газпром — энергетическая компания, более 50 % акций которой принадлежит государству. Является холдинговой компанией Группы Газпром. Непосредственно Газпром осуществляет только продажу природного газа и сдаёт в аренду свою газотранспортную систему. Основные направления деятельности — геологоразведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, реализация газа в качестве моторного топлива, а также производство и сбыт тепло- и электроэнергии.

Доля Газпрома в мировых запасах газа составляет 16%, в российских — 71 %. На Газпром приходится 12 % мировой и 68 % российской добычи газа. Занимал семнадцатое место в списке крупнейших энергетических компаний, уже не занимает.

Хороший рандом?

Да тут смотря с какой стороны на это посмотреть. Прямо сегодня — нет. В перспективе — с высокой степенью вероятности да. Тут даже сын маминой подруги в курсе, что Газпром экспортировал газ в Европу, а теперь экспорт очень сильно сократился. Кроме того, цены на газ падают, но они вообще постоянно то падают, то снова растут.

Взглянем просто на свежую отчётность за 1П2023, чтобы оценить масштабы бедствия.

Выручка снизилась на 41% и составила 4,1 трлн рублей. Прибыль от снизилась на 71% до 745 млрд рублей. Финансовые доходы упали на 89% и составили 215 млрд рублей. Финансовые расходы снизились на 46% до 776 млрд рублей. Чистая прибыль уменьшилась на 88% и составила 296 млрд рублей. Бу! Страшно? Конечно, страшно, но не стоит забывать, что 1П2022 было просто сверхприбыльним, там денег было столько, что даже представить сложно. По сравнению с 1П2021 Чистая прибыль упала не в 11 раз, а всего в 3,3.

Газпром, в основном продающий газ по трубам, переориентируется, но потеря европейского рынка крайне серьёзная. Так что в ближайшие годы будут строить новые трубопроводы и морозить больше газа в СПГ. А, ну и внутренние продажи.

Что хорошо, долговая нагрузка пока что ещё невысокая, а нефтяная дочка стабильно приносит хорошую прибыль. Чистый долг / EBITDA на 1П2023 был 1,9. Будет расти, полагаю, и вполне уверенно, может дорасти до 2,5. Но это уже история про дивиденды.

Дивиденды Газпрома

Ну вот и до самого интересного добрались. По дивполитике Газпром платит дивиденды при показателе Чистый долг / EBITDA ниже 2,5. «Возможное изменение долговых метрик не должно повлиять на предложения руководства Газпрома по дивидендам», — заявил на днях финансовый директор Газпрома Садыгов. Но они даже если и будут, то небольшими.

До известной истории 2022 года Газпром стабильно платил 5–6%. 2022 год стал уникальным с любой точки зрения. Компания очень много заработала, но очень много потеряла. В 2023 дивидендов не было, ничего удивительного. Тут всё должно очень хорошо сложиться: цены на газ, рост продаж, завершение строительство трубопроводов, СПГ, внутреннее потребление. В ближайшей же перспективе Газпром будет покупать бразильцев, а не платить высокие дивиденды. Компания на будущее, и то есть компании поинтереснее, как мне кажется. Остаётся только вера в то, что рандом что-то знает. Как и всегда.

На этой газовой ноте приглашаю подписываться на мой телеграм-канал. Там я рассказываю про инвестиции, финансы и недвижимость.

Fri, 15 Dec 2023 06:47:33 +0300

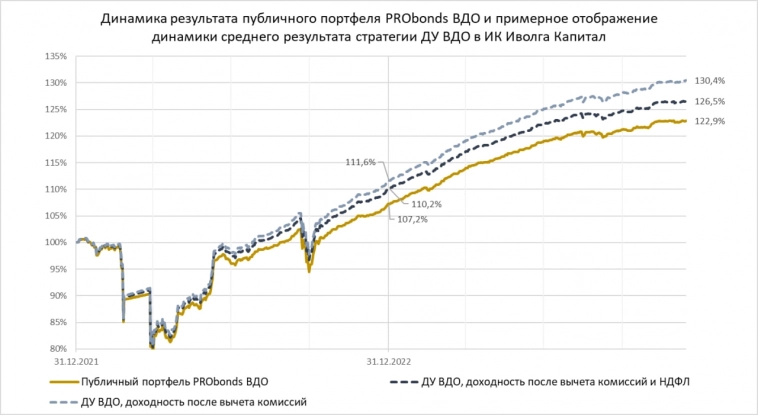

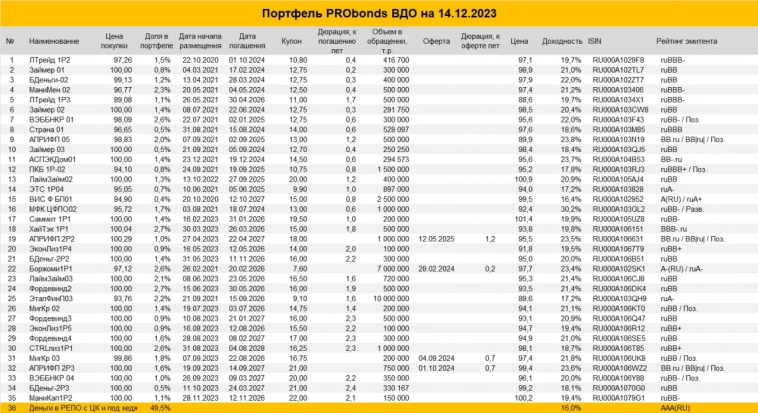

Наш главный публичный портфель PRObonds ВДО ушел во флэт. 14,6% за последние 12 месяцев, из которых основная часть приходится на первые шесть, а последние 2 портфель растет разве что эпизодически. В нашем доверительном управлении результат лучше: за 12 месяцев в среднем выше 16% после комиссий и вычета НДФЛ.

Но как-то растет. Тогда как отечественный облигационный рынок, начиная с ОФЗ, стремится вниз. В портфеле это стремление компенсируется отдачей от размещения свободных денег. На них приходится почти 50% активов (в ДУ более 60%). Сегодня условия их размещения Банк России может сделать еще привлекательнее.

В целом про сегмент ВДО выскажем единственную мысль. Тренд имеет обыкновение продолжаться, пока не произошло серьезной смены обстоятельств или настроений. ВДО уже длительно и уже заметно проседают. Под одно и то же настроение участников: пересидеть просадку. С таким настроением слоника не продашь.

Ползучая коррекция сама собой вряд ли завершится. Зато может соскользнуть в пике.

Так что ждем. И копим кэш.

__________

Индикативный портфель PRObonds ВДО отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля ведутся в соответствии с открытой методикой (https://ivolgacap.ru/upload/medialibrary/Probonds_methodology.pdf). Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель учитывает комиссионные издержки (0,1% от величины сделки) и опирается на реальные цены и ликвидность торговых инструментов.

Интерактивная страница портфеля: ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Fri, 15 Dec 2023 07:35:00 +0300

Перед решением ЦБ по ставке уже разобрали лучшие строительные облигации, а сегодня — подборка лизинга. И конечно, ждем 13:30 мск решение по ключу!

На связи Кот.Финанс, а это значит, что мы опять поговорим о выгодных инвестициях. Вообще, мы специализируемся на разборе компаний и отбираем 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 114 115 116 117 118 119 120 121 122 123 124 125 126 127 128 129 130 131 132 133 134 135 136 137 138 139 140 141 142 143 144 145 146 147 148 149 150 151 152 153 154 155 156 157 158 159 160 161 162 163 164 165 166 167 168 169 170 171 172 173 174 175 176 177 178 179 180 181 182 183 184 185 186 187 188 189 190 191 192 193 194 195 196 197 198 199 200 201 202 203 204 205 206 207 208 209 210 211 212 213 214 215 216 217 218 219 220 221 222 223 224 225 226 227 228 229 230 231 232 233 234 235 236 237 238 239 240 241 242 243 244 245 246 247 248 249 250 251 252 253 254 255 256 257 258 259 260 261 262 263 264 265 266 267 268 269 270 271 272 273 274 275 276 277 278 279 280 281 282 283 284 285 286 287 288 289 290 291 292 293 294 295 296 297 298 299 300 301 302 303 304 305 306 307 308 309 310 311 312 313 314 315 316 317 318 319 320 321 322 323 324 325 326 327 328 329 330 331 332 333 334 335 336 337 338 339 340 341 342 343 344 345 346 347 348 349 350 351 352 353 354 355 356 357 358 359 360 361 362 363 364 365 366 367 368 369 370 371 372 373 374 375 376 377 378 379 380 381 382 383 384 385 386 387 388 389 390 391 392 393 394 395 396 397 398 399 400 401 402 403 404 405 406 407 408 409 410 411 412 413 414 415 416 417 418 419 420 421 422 423